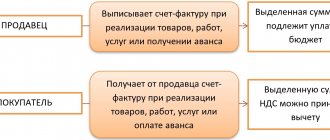

Если он этого не сделает, покупатель потеряет право на вычет НДС.

Счет-фактура является документом, служащим основанием для принятия суммы НДС к вычету. Согласно пункту 3 статьи 169 НК РФ счет-фактуру оформляют:

- плательщики налога по операциям, произведенным в отношении объекта налогообложения (ст. 146 НК РФ);

- лица, освобожденные от НДС по статьям 145 и 145.1 НК РФ (п. 5 ст. 168 НК РФ);

- налоговые агенты по покупкам на территории России у зарубежных поставщиков (подп. 1 и 2 ст. 161 НК РФ) или при пользовании госимуществом (п. 3 ст. 161 НК РФ);

- плательщики НДС по поступившим авансам и при изменении цены или объема уже произведенной отгрузки (п. 3 ст. 168 НК РФ);

- неплательщики НДС при продаже от своего имени или при перевыставлении счетов-фактур (подп. 1 и 3.1 ст. 169 НК РФ).

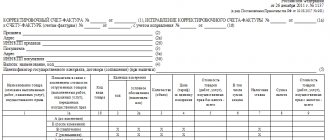

Установленные формы бланка счета-фактуры и порядок его заполнения содержит Постановление Правительства РФ от 26.12.2011 № 1137 (далее – Правила).

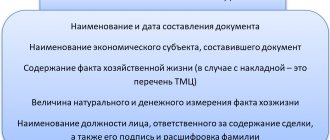

Информация, обязательная для заполнения счета-фактуры, складывается из определенного набора показателей (подп. 5, 5.1, 5.2 ст. 169 НК РФ):

- реквизиты (номер и дата);

- сведения о продавце и покупателе;

- валюта, в которой отражены числовые данные документа;

- однозначное наименование объекта продажи;

- общая стоимость продажи без налогов и с налогами, величина налогов, ставка НДС, если налог есть;

- подписи лиц, на которых возложено это право.

Существенные ошибки в счете-фактуре

Полностью непригоден для вычета счет-фактура, в котором (п. 2 ст. 169 НК РФ):

- отсутствуют сведения о лицах или эти сведения принципиально неверные;

- невозможно однозначно определить объект продажи;

- отсутствуют или приведены с ошибками стоимость продажи, ставка и величина налога (см., например, письмо Минфина России от 19.04.2017);

- отсутствует или неправильно указана валюта (см. письмо Минфина России от 11.03.2012 № 03-07-08/68).

Эти дефекты препятствуют достоверному определению основных данных, внесенных в счет-фактуру. Поэтому вычет налога на основании документов с такими ошибками невозможен.

Значит, если в счете-фактуре стоимость приобретенного товара и, соответственно, сумма НДС указаны неверно (в том числе с арифметическими и техническими ошибками) либо их показатели отсутствуют, то вычет по такому счету-фактуре не предоставляется.

Обратите внимание

Некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть и противоположные судебные решения, в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012).

Ошибки в счетах-фактурах, препятствующие вычету: 10 опасных реквизитов

С/Ф должна быть подписана руководителем формы, а также бухгалтером либо другими лицами. На основании приказа или доверенности можно уполномочить сотрудника подписывать счет-фактуру. В случае, когда С/Ф была выставлена предпринимателем, он или самостоятельно подписывает бумаги или передает данные полномочия по доверенности.

Рекомендуем прочесть: Единица Океи Услуга

Ошибка 1: отсутствие ИНН или неправильное его заполнение

Наименование товаров, услуг или работ пишутся поставщиком в графе 1 С/Ф. В случае, если инспекторам не удастся идентифицировать товар, ошибка в данной реквизите будет опасной. В подтверждение этому есть письмо Минфина России от 14.08.15 №03-03-06/1/47252.

На отсутствие этого реквизита в авансовом счете-фактуре налоговики обращают внимание, если НДС заявлен к вычету по такому счету-фактуре. В этом случае, даже в ходе камеральной проверки, но до принятия налоговым органом решения, налогоплательщик вправе вписать от руки сведения о реквизитах платежного поручения. Поскольку такая информация не связана с изменениями стоимости, объема и других показателей произведенной хозяйственной операции.

Несущественные ошибки в счете-фактуре

Некоторые ошибки в счете-фактуре не являются основанием для отказа в вычете НДС, выделенного в этом документе. Это ошибки, которые не препятствуют инспекторам в ходе налоговой проверки идентифицировать (п. 2 ст. 169 НК РФ):

- продавца, покупателя товаров (работ, услуг), имущественных прав;

- наименование товаров (работ, услуг), имущественных прав;

- их стоимость;

- налоговую ставку;

- сумму НДС, предъявляемую покупателю.

К таким “некритичным” дефектам можно отнести, в частности, дату выставления счета-фактуры продавцом, а также явные опечатки в сведениях о поставщике и покупателе, отсутствие номера, внесение в счет-фактуру дополнительных реквизитов и др.

Так, в отношении такого реквизита, как адрес, чиновники не проявляют большую строгость. Его в счете-фактуре можно писать с сокращениями (частично заглавными, а частично прописными буквами), поскольку такие сокращения адреса не запрещены в ЕГРЮЛ (см. письмо Минфина России от 11.10.2017 № 03-07-09/66329).

Если в адресах продавца и покупателя из реестра не указана страна, продавец может самостоятельно добавить в адресе слова: “Российская Федерация”, “Россия” или “РФ”.

Также если в адресе не будет написано слов “район”, “улица”, “дом” или слова “город” и “улица” будут написаны сокращенно, это не будет считаться ошибкой, из-за которой налоговая откажет в вычете НДС. Не запрещен вычет НДС и при замене слова “помещение” на слово “офис”.

Что же касается такого реквизита, как КПП, то он, в отличие от ИНН, который указывается здесь же, не входит в число обязательных реквизитов счета-фактуры, перечисленных в пункте 5 статьи 169 НК РФ.

То есть это такие дефекты, которые не приведут к отказу в вычете.

Счета-фактуры: вносим исправления

Повторное выставление счета-фактуры На практике продавцы не всегда вносят исправления в «дефектный» счет-фактуру в соответствии с Правилами ведения полученных и выданных счетов фактур. Зачастую они просто оформляют новый счет-фактуру с теми же реквизитами или с новыми номером и датой. Финансисты неоднократно высказывались против повторного выставления счетов фактур как способа устранения ошибок в этом документе 19 . Некоторые арбитражные суды поддерживают эту точку зрения чиновников 20 . По мнению судей, основания для принятия НДС к вычету отсутствуют по той причине, что возникает несоответствие с порядком внесения исправлений в первичные бухгалтерские документы. Судьи также указали на то, что из норм права, регулирующих порядок внесения изменений в счета-фактуры, не усматривается возможность их переоформления на новые 21 . Но в подавляющем большинстве арбитражные суды выносят решения в пользу компаний, отмечая, что ни Налоговый кодекс, ни Правила не запрещают вносить исправления в «дефектный» счет-фактуру, в том числе и путем его замены на оформленный в установленном порядке документ 22 . При этом отсутствие в представленных заново счетах-фактурах даты внесения исправлений не влечет за собой нарушения требований пунктов 5, 6 статьи 169 Налогового кодекса 23 . Заметим, что переоформление счета-фактуры порой является единственно возможным способом внести исправления. Например, в случае корректировки большого количества ошибок, когда для внесения исправлений просто не хватает свободного места в счете-фактуре. Тем не менее право на вычет путем переоформлении счета-фактуры пока скорее всего придется отстаивать в суде.

Основные правила внесения исправлений

Изменения в книге покупок После того как от продавца будет получен исправленный счет-фактура, покупатель должен сделать соответствующие корректировки в книге покупок. Для этого в дополнительном листе книги покупок за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений, ему необходимо внести запись об аннулировании ошибочного счета-фактуры 24 . При этом в строку «Итого» дополнительного листа нужно перенести итоговые данные из книги покупок за тот период, в котором был зарегистрирован счет-фактура, подлежащий аннулированию, а в следующую строку — данные самого этого счета-фактуры. Затем из показателей строки «Итого» нужно вычесть данные счета-фактуры, подлежащего аннулированию. Полученный результат отражают в строке «Всего» дополнительного листа книги покупок и в дальнейшем используют для внесения изменений в декларацию по НДС за тот налоговый период, к которому относится ошибка. Дополнительный лист подшивают к книге покупок за тот налоговый период, в котором был изначально зарегистрирован ошибочный счет-фактура. По мнению чиновников, изменения в книгу покупок необходимо вносить независимо от того, исправлена ли ошибка в суммах налога или только в реквизитах счета-фактуры 25 . Значение имеет только то, что корректировка сделана в счете-фактуре, который ранее уже был зарегистрирован в книге покупок.

Рекомендуем прочесть: Все Проводки В Бюджетном Учете В 2021 Году

В данном случае у налогоплательщиков сохраняется право на вычет, так как из указанного договора инспекторы могут выяснить наименование товара (постановление Десятого арбитражного апелляционного суда от 09.04.12 № 10АП-301/12).

Ошибки в реквизитах покупателя

Чтобы не возникло сомнений в идентификации покупателя, который будет принимать сумму “входного” налога к вычету, сведения о нем должны быть правильно указаны в счете-фактуре. Речь идет о следующих реквизитах: наименование (строка 6); адрес (строка 6а); идентификационный номер налогоплательщика (строка 6б).

Вспомним правила, по которым заполняют эти реквизиты.

По строке 6 указывают полное или сокращенное наименование покупателя в соответствии с учредительными документами.

Если товар поставляется на обособленные подразделения покупателей, то в строке 6 указывается наименование головной организации (письмо Минфина России от 04.05.2016 № 03-07-09/25719).

Незначительные опечатки (заглавные буквы вместо строчных и наоборот, лишние тире, запятые и пр.), которые не мешают идентифицировать покупателя, не являются поводом для отказа в вычете (письмо Минфина России от 02.05.2012 № 03-07-11/130).

Но если вместо наименования организации указаны Ф. И. О. сотрудника, покупатель лишается права на вычет (письмо ФНС России от 09.01.2017 № СД-4-3/[email protected]).

Место нахождения покупателя указывают по строке 6а в соответствии с учредительными документами.

Если в счете-фактуре указан устаревший юридический адрес покупателя, право на вычет сохраняется (письмо Минфина России от 08.08.2014 № 03-07-09/39449). Фактический адрес, который отличается от юридического, можно указать дополнительно (письмо Минфина России от 21.12.2017 № 03-07-09/85517).

Сокращения, замена прописных букв на строчные, перестановка слов в названии улицы являются незначительными изменениями. Они не препятствуют вычету (письмо Минфина России от 17.01.2018 № 03-07-09/1846).

Если товар поставляется на обособленные подразделения покупателей, то в строке 6а указывается место нахождения головной организации (письмо Минфина России от 04.05.2016 № 03-07-09/25719).

Если товар поставляется на обособленные подразделения покупателя, то в строке 6б нужно указывать ИНН головной организации и КПП подразделения (письмо Минфина России от 04.05.2016 № 03-07-09/25719).

Если ИНН и КПП покупателя указаны неверно или вообще не указаны, налоговики постараются лишить покупателя права на вычет.

У судов другое мнение. Право на вычет у покупателя сохраняется, так как ИНН покупателя известен налоговикам (Постановление ФАС Московского округа от 28.09.10 № КА-А40/11365-10), а КПП не является обязательным реквизитом, упомянутым в пункте 5 ст. 169 НК РФ (Постановление ФАС Московского округа от 27.02.10 № КА-А40/1164-10).

Наименование товаров, работ и услуг

Сокращения в наименовании

В последнее время появилась полная ясность относительно того, можно ли указать в счете-фактуре сокращенное наименование товара. Минфин России разъяснил, что такое сокращение не мешает налоговикам идентифицировать продавца, покупателя, цену и прочие параметры отгрузки. Следовательно, неполное наименование товара – не повод для отказа в вычете (письмо от 10.05.11 № 03-07-09/10).

Не смотря на это, налоговики при проверках используют сокращения в счетах-фактурах как причину аннулировать вычеты. Но суды неизменно встают на сторону налогоплательщиков и признают, что неполное наименование возможно как для товаров (постановление ФАС Московского округа от 20.01.12 № Ф05-14309/11), так и для работ (постановление Десятого арбитражного апелляционного суда от 09.04.12 № 10АП-1295/12).

Ссылка на договор

Особняком стоят случаи, когда в соответствующей строке счета-фактуры вместо наименования работ или услуг приведена ссылка на договор. Чиновники считают, что такой вариант оформления счета-фактуры противоречит статье 169 НК РФ (письмо Минфина России от 22.01.09 № 03-07-09/02). Раньше суды соглашались с чиновниками (см., например, постановление ФАС Восточно-Сибирского округа от 19.03.09 № А33-17604/07-Ф02-936/09).

Но после вступления в силу новой редакции пункта 2 статьи 169 НК РФ, судьи стали принимать решения в пользу организаций и предпринимателей. Один из главных аргументов заключается в следующем: раз реквизиты договора указаны в счете-фактуре, ничто не мешает ревизорам открыть договор и узнать точное название работ (постановления Десятого арбитражного апелляционного суда от 09.04.12 № 10АП-301/12 и ФАС Московского округа от 24.08.11 № Ф05-8167/11).

Ошибки в наименовании

Еще одной причиной для претензий служат ошибки, допущенные поставщиками при указании в счете-фактуре наименования товаров, работ или услуг. Арбитражная практика здесь неоднозначна: иногда суды поддерживают налоговиков, иногда – налогоплательщиков.

Так, победу в суде одержала организация, которая приняла к вычету НДС по счету-фактуре, в котором подрядчик неверно указал объект электромонтажных работ. В тексте судебного решения говорится: «Ошибочное указание объектов, на которых выполнялись работы, не может повлечь за собой отказ в вычете, поскольку это не мешает налоговому органу установить сумму налога, предъявленную заявителю подрядчиком» (постановление ФАС Поволжского округа от 03.02.12 № А65-6805/2011).

Но есть и решения в пользу инспекторов. Одно из них – постановление Двадцатого арбитражного апелляционного суда от 28.11.11 № 20АП-4364/11. Судьи рассмотрели ситуацию, когда в счете-фактуре значилась «работа по ремонту гаража», а в акте выполненных работ – «ремонт железной дороги». Суд счет, что подрядчику следовало надлежащим образом исправить счет-фактуру, иначе право на вычет теряется.

Учитывая противоречивый характер судебной практики, бухгалтерам лучше заранее предотвратить конфликт и попросить поставщика выписать исправленный счет-фактуру в соответствии с правилами, утвержденными постановлением Правительства РФ от 26.12.11 № 1137. Если счет-фактура оформлен до 1 апреля 2012 года на старом бланке, исправления можно вносить в исходный документ, заверив их подписью руководителя и печатью продавца (п. 29 правил, утвержденных постановлением Правительства РФ от 02.12.2000 № 914).

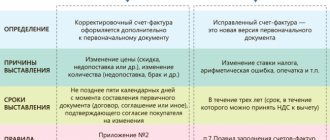

Счет-фактура: корректировочный или исправленный?

Если в первоначальном счете-фактуре допущены существенные ошибки, составляют исправленный документ. Существенные ошибки препятствуют покупателю реализовать право на вычет “входного” НДС.

Если же ошибка не признается таковой, изменения в счет-фактуру можно не вносить (п. 7 Правил).

Напомним, что корректировочный счет-фактуру выставляют, когда меняют стоимость уже отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав. Изменение стоимости возможно, если:

- после отгрузки товаров меняют их цену;

- уточняют количество отгруженных товаров.

Кроме того, перед составлением корректировочного счета-фактуры продавец должен:

- уведомить покупателя об изменении стоимости отгруженных товаров;

- получить от покупателя документ как факт уведомления об изменении условий сделки, подтверждающий его согласие. Это может быть договор, соглашение или любой первичный документ.

Как правило, в случае технической ошибки такие документы не оформляются. И поскольку ни одного подтверждающего документа на изменение цены товара у поставщика не будет, выставить корректировочный документ он не может. Ему придется оформить исправленный счет-фактуру.

Ошибки В Счетах-Фактурах Не Препятствующие Вычету 2021

Наличие в счет-фактуре опечаток в наименовании покупателя (строчные буквы заменены заглавными или наоборот, наличие лишних символов (запятые, тире) и прочее), не мешающих идентифицировать необходимые сведения, не может служить препятствием в принятии сумм налога к вычету.

Ошибки в счетах фактурах, не мешающие получению вычета по НДС

Право на вычет сохраняется, если указанные подписи будут поставлены позже, в ходе проверки, например, (постановление ФАС Московского округа № КА-А41/1262-11 от 04.03.11). Расшифровка ФИО не является обязательным реквизитом, указанным в п. 5 ст. 169 НК РФ, поэтому ее отсутствие не лишает налогоплательщика права на вычет (постановление ФАС Поволжского округа № А65-17919/2021 от 19.04.12). Если главный бухгалтер в штате отсутствует, его подпись не требуется (постановление Девятого арбитражного апелляционного суда № 09АП-20994/2021 от 23.09.11).

Необходимо иметь в виду, что исправленный и корректировочный счета-фактуры составляются в различных ситуациях. Продавец (подрядчик, исполнитель) оформляет корректировочный счет-фактуру, если меняется стоимость отгруженных ранее товаров (выполненных работ, оказанных услуг) из-за повышения либо понижения цены или уточнения количества (объема). При этом для того чтобы выписать этот счет-фактуру, стороны составляют документ, подтверждающий их согласие на изменение стоимости товаров, работ или услуг. Корректировочный счет-фактура должен быть выставлен в течение пяти дней с момента подписания документа покупателем (п. 3 ст. 168 и п. 10 ст. 172 НК РФ). При обнаружении арифметических или технических ошибок в указании стоимости, а также прочих недочетов, не влияющих на общую стоимость товаров, работ или услуг, составляются исправленные счета-фактуры. Это также подтверждает ФНС России в письме от 23.08.2021 № АС-4-3/[email protected]

Суды принимают как положительные, так и отрицательные для налогоплательщиков решения. Начнем с отрицательных. В частности, в постановлении ФАС Центрального округа от 05.04.2021 № А68-2733/11 говорится следующее. Указание в счетах-фактурах ИНН, которые присвоены другим налогоплательщикам либо фиктивны, свидетельствует о несоответствии этих документов требованиям п. 5 ст. 169 НК РФ. Поэтому принять к вычету НДС по таким счетам-фактурам неправомерно. Подобные аргументы изложены также в постановлениях ФАС Центрального округа от 18.07.2021 № А62-3966/2021 и Поволжского округа от 04.02.2021 № А55-1176/2021.

Можно ли получить вычет по исправленному счету-фактуре

В исправленном счете-фактуре, который составляет продавец в случае обнаружения существенных ошибок, указывают порядковый номер и дату счета-фактуры, составленного до внесения в него исправления (п. 1, 7 Правил).

Поэтому исправленный счет-фактуру нужно составлять по форме, действующей на дату, проставленную в первоначальном счете-фактуре.

Исправленный счет-фактура, составленный продавцом при обнаружении существенной ошибки и выставленный покупателю, нужно зарегистрировать в книге продаж в порядке, установленном пунктом 11 Правил.

Таким образом, Минфин России в очередной раз подтвердил свою позицию: те ошибки в счетах-фактурах, которые не препятствуют налоговикам идентифицировать продавца товаров (работ, услуг, имущественных прав), не являются основанием для отказа в вычете НДС (п. 2 ст. 169 НК РФ).

Эксперт “НА” С.М. Львовский