Причины переплаты

Переплата между контрагентами может произойти по ряду причин:

- Самая простая из ситуаций. По ошибке бухгалтера либо другого ответственного за перечисление денежных средств лица на счет поставщика поступило больше, чем следовало.

- Если поставщик задержал поставку, за которую уже были перечислены средства. Если договор между организациями не предполагает иного, то получатель в этом случае может отказаться вообще от принятия товара. Об этом четко прописано в 511 статье ГК РФ, пункт 3.

- Отказ покупателя от товара по причине его низкого качества (брак и т.д.). Если поставщику в этом случае уже был уплачен аванс, то возникает переплата (статья 523 ГК РФ).

- Договор, по которому были перечислены средства, был расторгнут одной из сторон. В этом случае речи о зачете будущими поставками или услугами, конечно, не идет.

Перед тем как составлять письмо о зачете переплаты, нужно убедиться в том, что расчеты бухгалтерией организации произведены верно. Для этого поставщику предлагается составить двусторонний акт сверки. Это позволит прийти к общему мнению относительно суммы переплаты.

Заявление (ходатайство) о зачете

Если заявитель передумал обращаться в государственный орган, и в назначении платежа не были указаны конкретные реквизиты обращения (номер дела, Ф.И.О. ответчика и т.п.), заявление о зачете не потребуется. Платежное поручение можно использовать в течение 3 лет.

Если же зачитывается госпошлина, подлежащая возврату из бюджета, для зачета плательщик должен подать заявление о зачете госпошлины в уполномоченный орган, куда он обращается за совершением юридически значимого действия.

К заявлению о зачете (при обращении в суд можно также его назвать ходатайство) прилагаются:

- для судебной госпошлины — решение или определение по другому делу и справка суда о том, что рассмотрение дела не состоялось, и госпошлина может быть возвращена истцу или зачтена;

- платежное поручение или подлинная квитанция, подтверждающая ее уплату.

Заявление о зачете госпошлины может быть подано представителем плательщика. В этом случае к нему прилагается копия доверенности, подтверждающая полномочия представителя.

Состав бланка письма

Обычно подобного рода бумаги печатаются на бланках организации. На их верхней части расположены реквизиты компании. Если же деловое письмо печатается на обычном листе А4 без пометок, то в самом верху необходимо указать наименование и основные данные той организации, которая посылает сообщение.

- Сведения об адресате. ФИО руководителя организации поставщика, его должность, само название компании.

- Номер документа. Он нужен для последующего учета, занесения в журнал исходящей документации.

- Дату подписания.

- Название бумаги.

- Сумму переплаты. Она должна быть точно известна обеим сторонам.

- По какому счету был осуществлен платеж (ссылка с номером документа и его датой).

- Что сделать с переплатой: вернуть либо зачесть в счет оплаты последующих поставок (либо предоставления услуг). Если имеются данные о номере и дате счета, на который следует зачесть переплату, то указывается он.

- Просьбу зачесть переплату в счет следующих платежей, если конкретного номера счета нет в наличии.

- При необходимости – сумму НДС.

- Подпись, должность руководителя, печать организации.

Когда возможен зачет

Основанием для зачета госпошлины будет являться п. 6 ст. 333.40 Налогового кодекса РФ. Согласно этой норме законодательства лицо, оплатившее излишнюю госпошлину, имеет право зачесть ее в счет суммы госпошлины, которую необходимо уплатить за совершение аналогичного действия. Такой перезачет госпошлины не противоречит также и нормам процессуальных кодексов (АПК РФ, ГПК РФ, КАС РФ).

Излишек госпошлины может образоваться в результате:

- ее переплаты, то есть уплаты в большем объеме, чем требуется законом;

- уплаты по ошибочным реквизитам;

- возврата заявления, обращения или жалобы либо отказа в их принятии;

- если суд прекратил производство по делу или оставил заявление без рассмотрения;

- если заявитель передумал обращаться в госорган;

- если вынесено решение об отмене судебного приказа, госпошлину можно зачесть при обращении с исковым заявлением по тому же вопросу (пп. 13 п. 1 ст. 333.20 НК РФ).

- по другим основаниям, предусмотренным ст. 333.40 Налогового кодекса РФ.

Зачет возможен только в счет госпошлины, подлежащей уплате за совершение аналогичного действия (то есть, госпошлину, уплаченную за подачу искового заявления, нельзя зачесть в счет госпошлины за регистрацию прав на недвижимость).

Если государственный орган обосновано отказал в совершении юридически значимого действия (регистрации, выдаче документа и т.п.), то при повторном обращении за совершением аналогичного действия зачет невозможен, госпошлину необходимо уплатить еще раз.

Мнение эксперта

Комментирует юрист Александр Васильев

Излишне уплаченную госпошлину нельзя зачесть в счет недоимки по налогам (Постановление ФАС Волго-Вятского округа от 15 февраля 2013 года № А43-20114/2012).

Варианты ответа на письмо

Поставщик может согласиться с предложенными в письме условиями, а может от них отказаться. Также, вероятно, при отказе он предложит свой вариант выхода из ситуации. Например, бухгалтерии поставщика будет гораздо удобнее (а их руководителю – выгоднее) перечислить лишние средства обратно, чем перечислять в счет будущих поставок. Особенно вероятность таких обстоятельств повышает отсутствие в договоре между организациями информации по этому моменту. Таким образом, возможно, придется поставщику предоставлять еще одно письмо с просьбой возврата переплаченных средств.

Что делать с НДС

Если неверная оплата (за непоставленный товар, невыполненные услуги и пр.) была предоставлена вместе с НДС, то сумму этого платежа следует пересчитать. Алгоритм следующий:

- Если авансовый счет-фактура был поставщиком выписан на неверную сумму (ту, которая поступила по ошибке или превышена), то он должен быть исправлен. Для этого необходимо направить поставщику письмо о том, чтобы он выписал другой авансовый счет-фактуру, с верными цифрами.

- Поставщик пересылает копию верного счета-фактуры.

- Потом аннулируется запись в книге покупок организации. Но это исправление должно быть именно тем числом, на которое выписан верный счет-фактура.

- Если отчетный квартал истек, то придется оформлять дополнительный лист к книге покупок, посредством которого все равно производится исправление отметок о зарегистрированных счетах-фактурах.

- По новому счету-фактуре начисляется верный НДС.

Однако по последнему пункту есть принципиально важный нюанс. Та сумма, которая была переплачена, является, по сути, авансом к будущей поставке. Однако НДС принимать с нее не следует до совершения отгрузки или оказания услуг. Ведь в договоре (на который ссылается верный счет-фактура) указан другой номер договора с поставщиком. И до фактического совершения сделки вычет будет неправомерен.

В письме о зачете переплаты поставщику обязательно уточните, по какому конкретно договору возникла переплата и в какой сумме.

При этом обозначьте, что вы ожидаете от продавца. Например, чтобы он провел зачет по другим договорам. Приведите номер и дату договора, на который вы просите перекинуть переплату. В документе лучше проставить живые подписи и штампы, отправить его по почте или передать вместе с курьером. В деловой переписке не бывает мелочей.

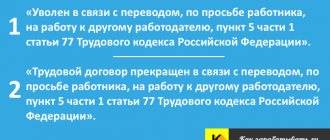

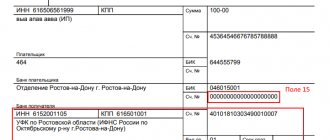

Что делать, если допущена ошибка в платежном поручении?

Знакома ли вам ситуация, когда вы в спешке оформили платежку на перечисление налога, банк исполнил поручение, а впоследствии вы обнаружили ошибку в КБК — что делать в данной ситуации?

Выход прост: нужно оформить заявление в налоговую об уточнении платежа. Об этом говорит и Минфин в письме от 19.01.2017 № 03-02-07/1/2145.

Аналогичным образом следует поступить, если допущена ошибка в других полях платежного поручения, таких как:

- основание платежа;

- статус налогоплательщика;

- налоговый период платежа;

- ОКТМО;

- номер или дата документа-основания;

- назначение платежа.

ИНН и КПП отправителя или получателя;

ВАЖНО! Ошибки в номере счета и в названии банка — получателя платежа являются непоправимыми (п. 4 ст. 45 НК РФ). В этом случае выход один — отправить новый платеж с правильными реквизитами, уплатить пени и написать в ФНС заявление о возврате платежа, уплаченного на неверные реквизиты.

Найти реквизиты вашей налоговой можно на сайте ФНС. Подробности см. здесь.

Рассмотрим порядок оформления и образец письма об уточнении платежа в налоговую при неверном указании КБК.

Сколько хранится письмо и где регистрируется

Вся деловая переписка должна проходить через журнал исходящей документации. В нем отмечаются основное содержание письма, его номер и дата. Так можно подтвердить факт существования бумаги, если впоследствии по этому вопросу будут проводиться судебные разбирательства.

Что касается срока хранения, то для писем такого рода он составляет 5 лет.

Это связано с тем, что он имеет непосредственное отношение к деловым связям с поставщиком товаров или услуг. Когда систематизируют эти документы, письмо-просьбу и письмо, то ответ на него относят к единому делу. Только так можно восстановить весь ход переписки, изучить аргументы и требования обеих сторон впоследствии.

Источник статьи: https://assistentus.ru/forma/pismo-o-zachyote-pereplaty-postavshchiku/

vzaimozachet.jpg

Похожие публикации

Субъекты предпринимательской деятельности, функционирующие на территории РФ, имеют право прекратить обязательства сторон с применением методов, указанных в федеральном законодательстве. На практике чаще всего используется взаимозачет денежных средств. Данная процедура предполагает составление соответствующего соглашения. Особые условия проведения взаимозачета приведены в ст. 410 ГК РФ. Также законодательством утвержден перечень ситуаций, когда использование данного способа недопустимо (ст. 411 ГК РФ).

Соглашение о зачете денежных средств

Организации, имеющие встречные однородные требования друг перед другом, имеют право составить соглашение о зачете денежных средств, образец которого представлен в ознакомительных целях далее.

Официально утвержденного бланка соглашения не существует, поэтому его составляют в произвольной форме. В документе следует указать все существенные условия, касающиеся взаимозачета:

- факт достигнутого соглашения;

- перечень договоров, по которым он был проведен.

Соглашение составляется в двух идентичных экземплярах.

Руководитель организации может самостоятельно составить письмо о зачете денежных средств и соглашение, или доверить это штатному юристу или специалисту структурного подразделения, в ведении которого находятся договоры, по которым был проведен взаимозачет. Лицо, ответственное за составление документов, должно иметь представление обо всех деталях договорных обязательств и правилах составления подобного рода документов. О том, как учесть операции по взаимозачету в бухгалтерском учете, читайте в нашей статье. А здесь вы найдете образец акта по зачету взаимных требований.

Источник статьи: https://spmag.ru/articles/soglashenie-o-zachete-denezhnyh-sredstv-obrazec

Возврат/перезачет денежных средств

Возврат денежных средств:

Для возврата денежных средств по аннулированным заявкам и образовавшимся переплатам (уменьшение стоимости, претензия и др.) клиент должен обратиться в бухгалтерию Туроператора с письменным заявлением (Приложение №1 для юр. лиц и ИП, Приложение № 2 для физ. лиц). Заявление отправляется на электронную почту с обязательным указанием в теме письма: «Заявление на возврат (указать номер заявки!)» Пример: «Заявление на возврат SSH50125SM», либо отправляется почтовым отправлением на адрес: 107045, г. Москва, Южнопортовая ул., д.5 строение 7, 3 этаж. К заявлению прилагают следующие документы:

- копию платежного поручения, подтверждающего оплату с расчетного счета клиента (юр. лица),

- чеки платежных терминалов (физ. лица),

- квитанции об оплате (физ. лица);

- подтверждение бронирования/аннуляции;

- заявление на возврат наличными (физ. лица);

- копию паспорта гражданина Российской Федерации (физ.лица);

- в случае возврата по претензии — копия ответа юридического отдела Туроператора на претензию.

Как бухгалтеру составить грамотное письмо контрагенту

Правильно выстроенный диалог с контрагентом поможет сэкономить деньги, силы и время. Поэтому будет нелишним иметь под рукой несколько образцов писем.

Письмо о порядке расчетов по договору

На практике если в платежках возникают ошибки, то обычно в расчетах по разным договорам. Однако путаница может возникнуть и в расчетах по одному договору. Чаще всего так происходит, если между продавцом и покупателем заключен рамочный договор. По таким договорам товары могут оплачиваться периодически на основании отдельных заявок или соглашений. И покупатель может забыть указать в платежке, какую именно поставку он оплачивает, или перепутать накладные. Все это грозит вылиться в спор о том, что же подтверждает платежка: перечисление авансового платежа в счет будущей поставки или оплату уже поставленного товара.

Чтобы избежать подобных споров, в договоре нужно прописать порядок зачета платежей при наличии неясностей в платежках. Если договор такого условия не содержит, напишите контрагенту письмо с разъяснением порядка, по которому будете засчитывать платежи. Письменный ответ контрагента с согласием будет означать, что вы согласовали порядок зачета.

Соглашение о зачете взаимных требований

Соглашение о зачете пригодится, когда у вас с контрагентом есть взаимные долги. Для того чтобы иметь возможность провести зачет, нужно, чтобы соблюдались определенные условия:

•встречные требования должны быть однородными. Например, стороны должны друг другу деньги. У одной есть долг за оказанные ей услуги, а у второй — долг по займу;

•срок исполнения каждого из требований к моменту зачета должен наступить;

•зачет не должен противоречить требованиям закона или договора. Например, нельзя зачесть требование, по которому истек срок исковой давности.

Для зачета достаточно заявления одной стороны. С момента получения другой стороной заявления зачет считается состоявшимся.

Но факт получения такого заявления нужно подтвердить документально (например, уведомлением о вручении, распиской) п. 4 Информационного письма Президиума ВАС от 29.12.2001 № 65 . Поэтому, чтобы избежать возможных споров, лучше оформить двустороннее соглашение о проведении зачета.

Просьба перевести деньги на счет другой компании

Случается, что организация в силу каких-либо обстоятельств не в состоянии сама заплатить по договору. Например, когда счет заблокирован по решению ИФНС или на нем просто-напросто нет денег. В этой ситуации можно попросить вашего должника заплатить за вас. Такая операция закону не противоречит. И кредитор обязан принять платеж.

Гражданский кодекс не регламентирует, какими документами следует оформлять оплату долга третьим лицом. Обычно компания-должник (назовем ее условно компанией А) направляет третьему лицу (компании B) письмо с просьбой оплатить ее долг кредитору (компании C). И компания В при перечислении денег компании С указывает в платежном поручении, что платит за компанию А. Письмо с просьбой исполнить обязательство и пометка в платежном поручении будут служить доказательствами того, что деньги перечислены именно в погашение задолженности компании А.

Но перед тем как просить должника об оплате, тщательно изучите договор со своим кредитором. Возможно, в нем есть запрет оплаты третьими лицами. В таком случае придется платить самостоятельно. А если деньги перечислит третье лицо, то кредитор их вернет. И если срок оплаты будет пропущен, то это может грозить вам санкциями.

Претензия

Претензия нужна, чтобы соблюсти обязательный досудебный порядок урегулирования для некоторых категорий споров. В частности, по требованиям об уплате денежных средств. Если досудебный порядок соблюден не будет, суд оставит иск без рассмотрения или вернет его.

Проштрафившиеся контрагенты обычно серьезно относятся к претензиям. Ведь такое письмо означает, что через 30 календарных дней вы можете обратиться в суд. Этот срок отсчитывается с даты направления претензии, если иной срок не установлен договором.

В претензии нужно указать реквизиты договора, товарных накладных (актов выполненных работ или оказанных услуг), суммы долга и неустойки, их расчет, а также порядок и срок погашения задолженности.

Письмо об уточнении платежа

Ошибки в платежках нередки, и зачастую они не так уж и безобидны. Например, бухгалтер может перепутать в назначении платежа номер договора и указать тот, по которому товары не поставлялись. В этой ситуации есть риск, что налоговики расценят такой платеж как аванс по новому договору и начислят продавцу НДС. Или продавец, получив аванс, не станет поставлять товар, поскольку номер договора в платежке неправильный. Все это можно исправить, если написать продавцу письмо об изменении назначения платежа.

Если продавец согласится на изменение платежа, направьте уведомление об изменении назначения платежа в свой банк. Подписать уведомление должны те же лица, которые подписывали платежку. К уведомлению приложите копии платежного поручения и письменного согласия получателя.

Это далеко не полный перечень писем, которые могут понадобиться в работе. На нашем сайте вы можете найти и другие, например уведомление о смене юридического адреса сайт ГК или письмо об изменении банковских реквизитов сайт ГК .

Источник статьи: https://zen.yandex.ru/media/glavkniga.ru/kak-buhgalteru-sostavit-gramotnoe-pismo-kontragentu-5b9f9260990e6000aa9058f2

Каким образом можно получить обратно деньги?

Законодательство РФ, которое регулирует проблемы исполнительного дела, предоставляет право приставам накладывать арест на счет должника, но не на любой. Предусмотрен ряд запретов.

Однако приставы не в состоянии точно выявить, на какой счет допускается накладывание ареста, а на какой нельзя. После продолжительных споров между гражданами и приставами, наконец 2 года назад в законодательстве были выполнены изменения, предоставившие разъяснение обстоятельств, при которых приставы не вправе осуществлять арест на определенные счета.

Заемщики, на которых открыто исполнительное дело обязаны сами отправлять приставам документы, подтверждающие, на какие счета нельзя накладывать арест.

При открытии исполнительного дела пристав обязан составить акт, который отсылается должнику.

Лицо получившее такое уведомление, должно в течении 5 дней, либо исполнить производство, либо предоставить материалы, доказывающие на какие счета нельзя накладывать арест.

Если вдруг произошло списание денег со счета, не предназначенного для этого, требуется немедленно обратиться с заявлением к приставу, который осуществил взыскание.

Заявление оформляется по правилам, присущим деловым служебным правилам, с сохранением его структуры, информацией о каждой стороне, описанием сути возникшей проблемы и требованиями. Как и любое заявление, письмо должно быть подписано с отображением даты составления. Данный документ будет основанием для отмены приставом ранее вынесенного постановления о наложении ареста на счет.

Сроков на возвращение денег законодательством не установлено. Однако, в Законе N 229-ФЗ определено время возвращения исполнительского сбора, равное 30-ти дням с момента получения приставом запроса человека, у которого неправомерно были списаны деньги. При нарушении данного времени возврата неправильно взятого сбора, проценты не начисляются.

В то же время в ГК РФ говорится, что возвращение денежных сумм должен осуществляться на протяжении недели.

В связи с разночтением в разных законодательных актах положений о возврате неправомерно списанных средств введена часть 14.1.закона N 229-ФЗ, в которой отображается следующее:

При списании со счета должника денежных сумм в большем объеме, чем требуется для расчета по долгам, возвращение излишне списанных денег с депозитного счета судебных исполнителей выполняется согласно ч. 11 ст. 70 государственного закона N 229-ФЗ от 02.10.2007 года.

П. 12 Инструкции, об учете средств, которые зачисляются во временное пользование отделами судебных исполнителей, принятой Приказом Минюста РФ № 11, Минфина РФ № 15н от 25.01.2008, возвращение неправомерно списанных сумм судебными исполнителями выполняется по решению старшего пристава.

Учитывая, что в законодательстве нет четкого определения процедуры возврата неправомерно взысканных сумм, а приставы могут игнорировать поданное заявление на возврат средств, необходимо будет обратится в судебные инстанции с судебным иском.

Перед написанием искового заявления рекомендуется направить приставу претензию.