Взаимозачёт. Основные нормы, регулирующие проведение взаимозачета, находятся в статье 410 «Прекращение обязательства зачетом» и статье 411 «Случаи недопустимости зачета» ГК РФ. Практика судебных решений по взаимозачетам обобщена в Информационном письме Президиума Высшего арбитражного суда РФ от 29 декабря 2001 г. N 65 «Обзор практики разрешения споров, связанных с прекращением обязательств зачетом встречных однородных требований». Для того, чтобы зачет состоялся, необходимо соблюдение определенных условий, выдвигаемых в отношении таких сделок гражданским законодательством:

Переплату по одному договору просят перенести на расчеты другому

решение о консервации всегда принимает либо заказчик либо инвестор. А где бы почитать про оферту «прошу считать. «? Что это такое — «прошу считать.»?

я бы тоже почитал речь идет о взаимозачете, если, конечно, у подрядчика есть обязанность возвратить аванс. А она есть? Или должна быть? а какие обстоятельства препятствуют расторжению договора в одностороннем порядке?! решение о консервации всегда принимает либо заказчик либо инвестор.

А подрядчику за то, что он бамбук курит несмотря на надлежащее исполнение своих обязанностей, деньги кто всегда платит? Интересен Ваш ответ в условиях отсутствия в данном топе договора) считать деньгу, уплаченную по 1 договору, оплаченной по 2-му и ответное письмо с подтверждением Если возможно, не могли бы Вы квалифицировать такие действия: это изменения договора или что? Если возможно, не могли бы Вы квалифицировать такие действия: это изменения договора или что?

Был вопрос — можно ли зачесть деньги, если обе стороны согласны. То есть на самом деле покупатель перечислял аванс под два договора, но в назначении платежа по ошибке указал только один договор.

Можно сделать вид, что получен «неправильный» аванс.

Но тогда покупателю надо будет написать письмо для исправления платежки Чтобы исправить эту ошибку, покупатель должен направить письмо продавцу с уведомлением об изменении назначения платежа в авансовой платежке. После этого будет считаться, что часть аванса изначально поступила по другому договору.

Имейте в виду, что делать такое уточнение назначения платежа можно, только если: с момента платежа прошло немного времени. Какие документы вам понадобятся, чтобы разобраться с переплатой поставщику Акт о сверке расчетов с контрагентом Когда пригодится документ Чаще всего переплата у покупателя возникает, если стороны меняют условия договора или расторгают его. Если есть разногласия с контрагентом по перечисленным суммам, без акта сверки вам не обойтись.

Поясним. Акт сверки платежей продавец и покупатель составляют совместно. Чтобы поскорее получить результат, оформите сами такой документ с данными из вашего учета и направьте его продавцу.

Заверение у нотариуса

В законодательстве РФ нет четкого обозначения понятия «аванс». Оговорка отражена лишь в ст. 380 ГК РФ, где отмечено, что авансом считается сумма предоплаты Продавцу, если в заключенном соглашении не отмечено, что это задаток.

Потребность передачи аванса появляется, если ДКП нельзя заключить сразу, так как участникам требуется время для подготовки, то есть:

- Собрать нужную сумму.

- Подготовить необходимые документы.

- Осуществить альтернативные сделки.

Обязательного нотариального подтверждения авансового соглашения не нужно. Однако, участники могут выполнить такую процедуру по обоюдному согласию для большей безопасности, особенно, если речь идет о передаче крупной суммы предоплаты.

В таком варианте, нотариус окажет помощь в грамотном заполнении условий в соглашении, а также станет свидетелем передачи авансовой суммы будущему Продавцу.

Стоимость нотариальных услуг по подтверждению соглашения составляет от 1000-2500 рублей и зависит от объема соглашения, а также тарифов, зависящих от места нахождения. Так, например, в столице нотариальные услуги составляют большую сумму, чем в небольших населенных пунктах.

(Видео: “Аванс и задаток при покупке квартиры: нюансы и риски”)

Письмо и принятии суммы в зачет другого договора

Если одна сторона не согласна сделать зачет требований, организация – инициатор имеет право обратиться в суд. Оговорки об налогах и НДС Расчет НДС производиться на основании сумм задолженностей обеих организаций, которые будут списаны. В договоре прописывается отдельной строкой.

Несоблюдение этого требования влечет за собой разбирательства с налоговой службой. Определяется размер данного налога исходя из рыночной стоимости зачтенных услуг или товаров.

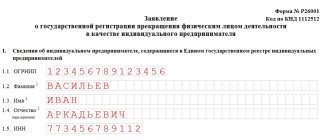

Те, кто использует кассовый метод, в налоговой отчетности отражают доход, который равняется сумме списанной задолженности. Основанием будет акт или заявление о взаимных зачетах. Одновременно отображается расход, равный списанной задолженности налогоплательщика перед партнером. Это можно сделать через специализированную программу либо при помощи личного кабинета на сайте ФНС при наличии электронной подписи. Скачать новую форму заявления на зачет в 2021 году (действует с 2021 года) Как правильно оформить новую форму заявления в 2021 году Рассмотрим, как выполнить зачет суммы излишне уплаченного налога при помощи новой формы заявления. Этот бланк нужно применять в обязательном порядке начиная с 31 марта 2021 года.

Заполнение документа начинается с шапки, в которую нужно внести коды ИНН и КПП заявителя. Если бланк подает организация, то к поле ИНН две пустые клеточки нужно прочеркнуть.

Если это делает предприниматель — то прочеркивается полностью поле КПП. Рядом записывается номер страницы в документе.

Содержание: Важно В форме организации и ИП заполняют только страницу 1.

Вторая предназначена для физических лиц, не являющихся предпринимателями.

Инфо Порядка заполнения к форме нет, но в целом правила отражения в ней данных интуитивно понятны. К тому же в конце формы есть некоторые пояснения. Заявление на зачет излишне уплаченного налога: образец Приведенный нами образец актуален и для 2021 года.

Способы подачи заявления Подать заявление на зачет переплаты в налоговую можно одним из 3-х способов:

Договор взаимозачета между организациями — образец

> > 06 января 2021 вы можете скачать на нашем сайте — должен соответствовать строгому перечню требований гражданского законодательства.

Изучим основные нюансы составления такого договора.

Взаимозачет — это договоренность сторон гражданских правоотношений о взаимном прекращении тех или иных обязательств в установленном объеме. Например, если исполнитель выполнил для заказчика работы, в то время как заказчик поставил исполнителю товары, то каждая из сторон может освободить себя от оплаты выполненных другой стороной обязательств в обмен на то, что другая сторона, в свою очередь, также не будет платить за выполненные первой обязательства.

Юридически такое условие может быть закреплено в договоре взаимозачета на оказание услуг (или поставку товаров). Важно при этом, чтобы (ст. 410 ГК РФ):

- обязательства имели признак однородности;

- срок исполнения обязательств к моменту взаимозачета наступил (исключения — если он не указан, подлежит отдельному указанию либо есть основания не соблюдать данное условие по закону).

Взаимозачет не может быть осуществлен, если (ст. 411 ГК РФ):

- заключение договора взаимозачета прямо запрещено законом или договором.

- по обязательству какой-либо из сторон истек срок исковой давности;

- обязательство какой-либо из сторон связано с возмещением вреда здоровью, пожизненным содержанием, уплатой алиментов;

Взаимозачет может быть юридически закреплен не только в договоре, но и в одностороннем порядке — посредством заявления о взаимозачете, составляемом какой-либо из сторон сделки.

Но в этом случае стороне, составившей заявление, нужно быть при необходимости готовой доказать в суде, что:

- заявление было однозначно получено контрагентом;

- контрагент не имел возражений на взаимозачет.

Составление двухстороннего договора о проведении взаимозачетане имеет таких недостатков, и многие фирмы используют именно его.

Как правильно оформить с контрагентом зачет излишне полученной суммы в счет другого договора

да, с контрагентом следует согласовать вопрос зачета излишне полученной суммы в счет другого договора.

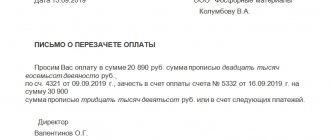

Если по уплаченным суммам с контрагентом разногласий нет, чтобы зачесть переплату в счет другой сделки, партнеру следует направить письмо с просьбой зачесть деньги в счет других поставок. Письмо составьте на фирменном бланке вашей компании. В письме уточните, по какому конкретно договору возникла переплата и в какой сумме.

При этом обозначьте, чего вы ожидаете от продавца — чтобы он провел зачет по другим договорам. Приведите номер и дату договора, на который вы просите перекинуть переплату.

В документе лучше проставить живые подписи и штампы, отправить его по почте или передать вместе с курьером.

Обоснование данной позиции приведено ниже в материалах Системы Главбух версии ля коммерческих организаций. Статья: Какие бумаги направить поставщику, чтобы вернуть или зачесть переплату Чем поможет эта статья: Мы подскажем, какие шаги предпринять, если вы хотите вернуть деньги, переплаченные продавцу, или зачесть их в счет будущих договоров.

От чего убережет: От путаницы с платежами, если вы расторгаете договор или меняете его условия. Редко когда продавец, узнав о переплате по договору, готов вернуть деньги просто на том основании, что покупатель попросил об этом по телефону. Обычно, чтобы разобраться с платежами, партнерам приходится проводить сверку расчетов, обмениваться письмами или даже заключать соглашение об изменении цен.

Распространенные ситуации, когда у покупателя могут возникнуть переплаты, мы перечислили ниже.

Причины, по которым у компании может образоваться переплата в расчетах с контрагентом 1.

Покупатель ошибся в платежном поручении. Это самая простая ситуация из всех. Переплата возникает, если покупатель по ошибке перечислил больше, чем следовало.* 2. Поставщик задерживает поставку уже оплаченных товаров. Отказаться от товаров покупатель может согласно статьи 511 Гражданского кодекса РФ.

При условии, что этого не запрещает договор. 3. Продавец предоставил некачественные товары, за которые прежде получил аванс.

Составляем договор о проведении взаимозачета: на что обратить внимание?

1. В соглашении следует обязательно отразить сведения:

- о составе обязательств, которые погашаются в рамках взаимозачета;

- договорах и иных правоустанавливающих документах (актах, накладных, счетах-фактурах), по которым обязательства возникли;

- финансовой величине требований.

2. Желательно привести мотивировочные формулировки, аргументирующие его составление.

Например, указать, что договор составляется в целях упрощения и повышения эффективности расчетов сторон.

3. В соглашении желательно указать, что взаимно зачитываемые требования однородны, и привести главный признак их однородности (например, указать, что зачитываются финансовые обязательства в рублях, однотипные товары в штуках, однотипные услуги в конкретных единицах объема).

4. В договоре желательно отразить остаток задолженности какой-либо из сторон, поскольку он, вполне вероятно, образуется по факту взаимозачета.

Будет уместным указание в преамбуле или иной части договора о том, что он составляется на основании положений ст. 410 и 411 ГК РФ.

А теперь настало время выяснить, какие налоговые последствия ждут компанию при проведении зачета взаимных требований.

НДС. Зачет не влияет на НДС. То есть в день зачета не нужно корректировать ни сумму НДС к уплате, начисленную на дату отгрузки товаров (выполнения работ, оказания услуг), ни размер вычетовподп. 1 п. 1 ст. 167, п. 2 ст. 171, п. 1 ст. 172 НК РФ.

Проблем с вычетом не должно возникнуть и в случае, когда вам был перечислен аванс в счет предстоящих поставок товаров (работ, услуг), с которого вы уплатили НДС в бюджет, но в дальнейшем товары (работы, услуги) вы не реализовали, а аванс зачли в счет встречного обязательствап. 23 Постановления Пленума ВАС от 30.05.2014 № 33; Письмо Минфина от 11.09.2012 № 03-07-08/268.

Налог на прибыль. При проведении зачета никаких последствий по налогу на прибыль у вас не будет. Выручку от реализации вашему контрагенту товаров (работ, услуг) и расходы на приобретение у него товаров (работ, услуг) вы отразите в налоговом учете еще до проведения взаимозачетап. 3 ст. 271, п. 1 ст. 272 НК РФ. И факт погашения задолженности за реализованные товары (работы, услуги) не учитывается при отражении доходов и расходов.

УСНО. Для упрощенцев датой признания доходов является не только день поступления денег, но и день погашения задолженности иным способомп. 1 ст. 346.17 НК РФ. Взаимозачет и есть тот самый иной способ. То есть на основании акта (соглашения, заявления) о зачете вам нужно отразить доход в сумме погашенной задолженности контрагента.

ПОДРОБНОСТИ: Можно ли подарить долю в квартире с прописанным человеком

Бухучет. Доходы от реализации товаров (работ, услуг) и расходы по их покупке отражайте в учете как обычно. В итоге у вас, как у покупателя товаров (работ, услуг), возникнет кредиторская задолженность (сальдо по кредиту счета 60 «Расчеты с поставщиками и подрядчиками» или счета 76 «Расчеты с разными дебиторами и кредиторами») по их оплате.

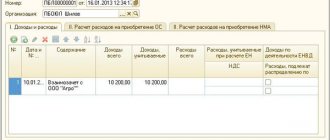

На дату проведения зачета сделайте проводку дебет счета 60 «Расчеты с поставщиками и подрядчиками» (счета 76 «Расчеты с разными дебиторами и кредиторами») – кредит счета 62 «Расчеты с покупателями и заказчиками» на сумму меньшей задолженности. Тем самым дебиторская и кредиторская задолженности будут полностью или частично погашены.

Обратите внимание еще на один немаловажный нюанс. Если вы решите провести зачет в одностороннем порядке, вам нужно учитывать, что впоследствии от своего решения вы отказаться не сможетеп. 9 Информационного письма Президиума ВАС от 29.12.2001 № 65.

Расчеты по НДС при зачете полученного аванса по другому договору

Бухгалтерский учет, налогообложение, отчетность, МСФО, анализ бухгалтерской информации, 1С:Бухгалтерия

29.11.2016 подписывайтесь на наш канал

Налоговый кодекс дает право продавцу при изменении условий договора или его расторжении и возврате авансовых платежей предъявить к вычету исчисленный и уплаченный с предоплаты НДС. В статье эксперты 1С на примере «1С:Бухгалтерии 8» редакции 3.0 рассказывают о порядке отражения расчетов по НДС, включая формирование налоговой декларации, при получении предоплаты за поставку товаров и заявлении налоговых вычетов при зачете суммы поступившего аванса в счет предоплаты про другому договору.

Рекомендуем прочесть: Ндфл с выигрыша в розыгрыше

В соответствии с условиями договора покупатель может выполнять полную или частичную предоплату за товары (работы, услуги), имущественные права. Согласно подпункту 2 пункта 1 статьи 167 НК РФ на день получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав возникает момент определения налоговой базы по НДС, а налоговая база определяется исходя из суммы полученной оплаты с учетом налога (п.

1 ст. 154 НК РФ). При получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории РФ, налогоплательщик обязан предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму НДС, исчисленную в порядке, установленном пунктом 4 статьи164 НК РФ (п. 1 ст. 168 НК РФ). На сумму полученной предоплаты продавец должен выставить покупателю счет-фактуру не позднее пяти календарных дней (п.

3 ст. 168 НК РФ). Счет-фактура заполняется в соответствии с Приложением № 1 к Постановлению Правительства РФ от 26.12.2011 № 1137

«О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость»

(далее — Постановление № 1137).

Включение в Договор условие о взаимозачете

НДС, исчисленный и уплаченный в бюджет с суммы полученной предварительной оплаты, подлежит вычету при осуществлении взаимозачета.

Получив такое уведомление, кооператив 2 декабря написал в адрес общества заявление о зачете суммы, подлежащей уплате по договору поставки, в счет займа. Правомерен ли такой зачет?

Для взаимного зачета требований по каждому договору фирме нужно составить отдельное соглашение с контрагентом (при условии, разумеется, что он имеет требования к ней в аналогичной валюте). Взаимозачет и налоговый учет: нюансы Налоговый учет правоотношений по взаимозачету обязательств характеризуется тем, что: 1.

Письмо о зачете переплаты поставщику. образец, бланк 2021

ОБРАЗЕЦ ПИСЬМА О ЗАЧЕТЕ ПЕРЕПЛАТЫ ПО СЧЕТУ НА ФИРМЕННОМ БЛАНКЕ ОРГАНИЗАЦИИ _______20____ г.

В Бухгалтерию ООО «Паблик Пресс Столица» Просим зачесть переплату по счету № _____ от ___.__.06г.

в сумме _________рублей в том числе НДС 18% — _______рублей (платежное поручение №_____ от __.__.06 на сумму __________руб.

в т.ч. НДС 18% _______руб.) в счет частичной оплаты счета № _____ от ___.___.06г., оставшиеся денежные средства в размере __________руб.

в счет последующих работ. Генеральный директор (подпись) расшифровка подписи Главный бухгалтер (подпись) расшифровка подписи Подробнее НА ФИРМЕННОМ БЛАНКЕ ОРГАНИЗАЦИИ _______200…г.

В банк Банк организации плательщика По платежному поручению № _____ от ___.___.__________г. на сумму _________рублей получателем платежа считать ООО «Паблик Пресс Столица» ИНН 7725144901. Наши банковские реквизиты: РЕКВИЗИТЫ ОРГАНИЗАЦИИ ПЛАТЕЛЬЩИКА ИНН Р/с № К/с № БИК Генеральный директор (подпись) расшифровка подписи Главный бухгалтер (подпись) расшифровка подписи М.П.

Подробнее ОБРАЗЕЦ ПИСЬМА ОБ ОШИБКЕ В НАЗНАЧЕНИИ ПЛАТЕЖА НА ФИРМЕННОМ БЛАНКЕ ОРГАНИЗАЦИИ __________200…г.

В Бухгалтерию ООО «Паблик Пресс Столица» В платежном поручении № ____ от _________________ 20__г. на сумму _____________________ рублей в назначении платежа была допущена ошибка. Следует читать: «за полиграфическую продукцию по счету № ___ от____в т.ч.

НДС 18% -_____руб.» далее по тексту. Наши банковские реквизиты: РЕКВИЗИТЫ ВАШЕЙ ОРГАНИЗАЦИИ ИНН Р/с № К/с № БИК Генеральный директор (подпись) расшифровка подписи Главный бухгалтер (подпись) расшифровка подписи Подробнее НА ФИРМЕННОМ БЛАНКЕ ОРГАНИЗАЦИИ ______200…г. В бухгалтерию ООО «Паблик Пресс Столица» Просим вернуть переплату по счету № ……… от ………… в размере …………… руб.

Соглашение о зачете денежных средств (образец)

→ → Обновление: 4 июля 2021 г.

(оплачен ……… п/п № _____ на сумму ………… руб.). Наши банковские реквизиты: ИНН Р/с в (наименование банка) к/с БИК Генеральный директор (подпись) расшифровка подписи Главный бухгалтер (подпись) расшифровка подписи М.П. Подробнее НА ФИРМЕННОМ БЛАНКЕ ОРГАНИЗАЦИИ _______200…г.

На территории Российской Федерации существует несколько законных способов прекращения обязательств сторон. Одним из самых распространенных методов является зачет сумм задолженности.

При этом оформляться он может как соглашением, так и письмом о взаимозачете денежных средств, образец которого доступен для ознакомления по ссылке ниже.

Положения отечественных актов законотворчества допускают прекращение взаимных денежных обязательств как осуществлением расчетов, так и путем проведения взаимозачета, а также иными способами, описанными в ГК РФ. В случае применения зачетного варианта исполнения требований стороны хозяйственных правоотношений должны учесть, что:

- срок исполнения к моменту совершения описываемой сделки должен быть наступившим.

- все прекращаемые обязательства сторон должны быть однородными (например, денежные требования);

Важно отметить, что предписания законотворческих актов России допускают проведение взаимозачета денежных средств:

- по соглашению сторон.

- в одностороннем порядке на основании заявления или письма контрагента;

В любом случае зачет должен соответствовать велениям Гражданского кодекса России. Игнорирование данного положения может поставить законность прекращения взаимных обязательств описанным способом под сомнение и привести к признанию соглашения недействительным.

Договор о взаимозачете, как и письмо о зачете денежных средств, должен содержать следующие сведения:

- ФИО руководителей контрагентов;

- наименования сторон взаимоотношений, подлежащих прекращению;

- описание оснований возникновения первоначальных взаимных требований, их размер и сроки исполнения;

- реквизиты и подписи сторон.

- указание на факт прекращения встречных притязаний полностью или в части с отражением сумм денежных средств, подлежащих зачету;

В соответствии со сложившейся практикой подписания договоров и иных соглашений, устанавливающих

Необходимые документы

Для оформления договора об авансе понадобится подготовить следующий пакет документов:

- Для покупателя:

- Потребуется подготовить паспорт или доверенность представителя.

- Для продавца:

- Понадобится паспорт или доверенность представителя.

- Подтверждение права собственности предмета продажи (Выписка из ЕГРН или свидетельство о праве владения).

- Правоустанавливающие документы (ДКП, документ о наследстве и пр.)

Если оплата будет осуществляться безналичным способом, потребуются банковские реквизиты.

Если же оплата будет осуществляться наличными средствами – то понадобится истребовать у Продавца расписку.

Кроме этого, для уверенности покупателя в «чистоте» покупаемого объекта, можно выпросить у продавца (например, если это квартира):

- Технический паспорт, чтобы убедиться в наличии перепланировок и их законности.

- Домовую книгу или выписку из нее, чтобы выяснить число зарегистрированных лиц. Особенно необходимо проверить прописку несовершеннолетних, так как в этом варианте, понадобится разрешение на реализацию квартиры от ведомств опеки.

- Справку об отсутствии долгов по коммунальным услугам (выдается ЕИРЦ или управляющей компанией).

- Выписку из ЕГРП, для проверки операции по правам собственности, осуществляемые с реализуемым объектом.

Как уже отмечалось, для подтверждения оплаты наличными средствами, непременно понадобиться потребовать у Продавца расписку. Документ обязан быть написан лично Продавцом в присутствии Покупателя, чтобы быть уверенным в том, что расписка не подделана или написана другим человеком.

В расписке требуется отобразить:

- Паспортные реквизиты участников сделки, с отображением Ф.И.О., даты рождения, серии и номера документа, кем и когда выдан, и сведений о регистрации.

- Размер внесенного аванса.

- Непременно надо будет написать, что деньги вручаются на основании договора.

- Дата составленной расписки.

- Подпись Продавца, которая должна быть такой же, как в паспорте.

Примечание. Иногда расписку не оформляют, а вместо этого Продавец расписываются о получении аванса в самом соглашении.

- , doc

Письмо поставщику о переброске платежа образец

» В том случае, если перенос аванса с одного договора на другой осуществляется в результате расторжения договора или изменения его условий, т.е. соблюдается первое из вышеприведенных условий, установленных абз. 2 п. 5 ст. 171 НК РФ, то для применения вычета по НДС необходимо соблюдение второго условия – возврат аванса контрагенту.

Крайний случай Если поставщик каким-либо образом не выполнил свои обязанности (поставка товара произошла не полностью, имело место ненадлежащее качество, неприемлемая задержка и пр.), то одним письмом о зачёте переплаты поставщику не обойтись. Организации придется изменять условия существующего договора либо вообще его расторгать.

Сколько хранится письмо и где регистрируется Вся деловая переписка должна проходить через журнал исходящей документации.

В нем отмечаются основное содержание письма, его номер и дата.

Так можно подтвердить факт существования бумаги, если впоследствии по этому вопросу будут проводиться судебные разбирательства.

Что касается срока хранения, то для писем такого рода он составляет 5 лет. Это связано с тем, что он имеет непосредственное отношение к деловым связям с поставщиком товаров или услуг. Составление заявления о зачете налога с одного КБК на другой – неизбежная часть процедуры по исправлению ошибки в работе бухгалтера при перечислении налоговой или иной выплаты в государственный бюджет.

Сначала в бланк вписываются:

- реквизиты заявителя – его наименование, ИНН, ОГРН, адрес и т.д.

- адресат, т.е. название и номер налогового органа, в который будет подано заявление;

Затем в основном разделе указываются:

- сумма (цифрами и прописью);

- новый КБК.

- новое назначение платежа (по необходимости);

- номер статьи НК РФ, в соответствии с которой происходит составление данного заявления;

- налог, по которому произошла неверная оплата;

- номер КБК;

В завершении документ датируется и заявитель в нем расписывается. Довести до налоговой

Как работать с авансами, предоплатами

С 1 июля закон обязал пробивать чеки по новому, а в чеках добавили реквизиты. Но ФНС не успели подготовить разъяснения, как работать с новыми чеками, поэтому возникла некая путаница. Поэтому, мы постараемся разобрать для вас некоторые актуальные моменты. Сначала внесем ясность в понятия “Что такое аванс и предоплата”.

Чем предоплата отличается от аванса

Аванс

— это частичная или полная оплата товара или услуги, у которых неизвестна окончательная цена, наименование или состав. Например, итоговая стоимость изготовления мебели или одежды может измениться в зависимости от фурнитуры и материалов.

Предоплата

— это оплата товаров или услуг, у которых сразу известна окончательная стоимость, состав и наименования. При предоплате известно, что ни один из этих параметров не поменяется. Например, стоимость аренды помещения.

Зачет аванса или предоплаты

— это окончательный расчет с клиентом, когда он получил услугу или готовый товар.

Чек на зачет аванса нужно пробивать лишь в том случае, если раньше вы выбивали чек на сам аванс. Если вы не обязаны пробивать чек на аванс, то не нужно пробивать чек и на зачет аванса. Например, если покупатель — организация, которая перечислила деньги за услуги с расчетного счета, то вы при этом не пробивали кассовый чек на аванс (п. 9 ст. 2 Закона № 54-ФЗ). Значит, не нужно пробивать чек и на зачет аванса. Если вы обязаны пробивать чек на аванс, то нужно пробить чек и на зачет аванса. Один чек за период.

Часть продавцов могут оформлять один чек на зачет авансов за расчетный период, причем этот чек не надо отправлять клиентам. Когда можно пробить один чек, смотрите во врезке.

Оформите один чек, если физлица внесли предоплату за услуги:

- — концерты, игры и другие услуги в сфере культурно-массовых мероприятий;

- — перевозка пассажиров, багажа, грузов и грузобагажа;

- — связь;

- — охрана;

- — коммунальные услуги;

- — образовательные услуги;

- — реклама в интернете, предоставление прав на использование программ и баз данных и другие услуги в электронной форме, которые названы в статье 174.2 НК;

- — другие услуги из перечня Правительства, в частности, организация проезда по платным автодорогам (постановление Правительства от 18.07.2019 № 924).

Если вы попадаете в категорию организаций или ИП, которые вправе выбивать один чек на зачет, установите расчетный период, за который будете пробивать этот чек. Он может быть любым, но не более месяца.

Срок можно установить в приказе директора. Сформировать чек нужно не позднее 10 календарных дней, следующих за днем окончания расчетного периода.

Этот чек отправляйте только в налоговую, клиенту выдавать не нужно.

Как пробить единый чек на зачет аванса, смотрите в примере 1.

Пример 1.

Как выбить единый чек на зачет аванса

В течение августа 2021 года физлица оплачивали услуги: 20 000 руб. — погашали долг за июль, 12 000 руб. — вносили предоплату за август. Не позднее 10 сентября кассир должен оформить чек на зачет предоплаты. Пример чека на зачет предоплаты — в образце 1.

Образец 1. Единый чек на зачет авансов

Поставьте признак способа расчета «Полный расчет» и признак предмета расчета «Услуга». Перечислите услуги, которые оказали в течение расчетного периода, в счет которых происходит зачет аванса. Выберите признак способа расчета «Сумма по чеку предоплатой» и наберите сумму, которую необходимо зачесть.

Чек — каждому клиенту.

Если вы не оказываете услуги из льготного перечня, то чек на зачет аванса нужно сформировать в момент передачи товара, выполнения работ, оказания услуги, в счет которых покупатель внес предоплату. Пробить чек нужно каждому клиенту. Из закона не совсем ясно, когда необходимо оформить чеки, если к примеру услуги растянуты по времени.

Примеры для разных ситуаций смотрите в табл. 1.

Таблица 1. Когда сформировать чек

Пример 2.

Как пробить чек на каждого клиента

В начале августа 2021 года покупатель Е.А. Озеров внес предоплату за Товар №1 и за Товар № 2 — 9000 руб. В этот момент кассир ИП Пяткин Д.С. оформил первый чек на предоплату.

Сумму аванса для каждого товара кассир распределил пропорционально доле оплаты в общей стоимости покупки. В середине августа 2021 года Е.А. Озеров забрал товар и доплатил остаток наличными — 10 000 руб. Кассир пробил второй чек на зачет предоплаты.

В чеке кассир показал полную стоимость товара. Примеры чеков на аванс и на зачет предоплаты смотрите в образцах 2 и 3 ниже.

Образец 2:Чек на предоплату Образец 3:Чек на зачет предоплаты

Поставьте признак способа расчета «Предоплата». Если не знаете, какие товары оплатил покупатель, вместо названий укажите «Аванс».Перечислите товары, за которые покупатель вносит предоплату. Сумму предоплаты распределите пропорционально стоимости товаров.

Укажите форму расчета «Наличными» и сумму предоплаты, которую внес покупатель. Необходимо выбрать признак способа расчета «Полная оплата». Признак предмета расчета «Товар».По каждому наименованию укажите полную стоимость. Укажите сумму предоплаты, которую внес клиент и сумму, которую клиент оплачивает, когда забирает товар.

Как выбить чеки при возврате аванса и замене товара

Возврат аванса.

Когда возвращаете аванс покупателю, сформируйте чек с признаком «Возврат прихода». В нем укажите те же реквизиты, что и в чеке на аванс. Например, покупатель внес 100-процентную предоплату.

Вы пробили чек с признаком «Приход», а в реквизите «Признак способа расчета» написали «Предоплата 100%».

В момент, когда возвращаете аванс, выдайте чек с признаком «Возврат прихода», в поле «Признак способа расчета» — «Предоплата 100%».

Замена товара.

Если клиент оплатил один товар авансом, а потом решил взять другой товар, пробить чек на зачет аванса не получится.

В первом чеке на предоплату вы указали определенное наименование товара, его же нужно указать в чеке на зачет предоплаты. А раз покупатель хочет другой товар, наименования в чеках не сойдутся.

Чтобы решить проблему, пробейте чек на возврат аванса и верните деньги покупателю. А на новый товар пробейте обычный чек на приход.

Письмо о зачёте переплаты поставщику

6773 Письмо о зачете переплаты поставщику очень пригодится, если по какому-либо договору с контрагентом существует разница в оплате услуг или товара в большую сторону. ФАЙЛЫ Переплата между контрагентами может произойти по ряду причин:

- Если поставщик задержал поставку, за которую уже были перечислены средства. Если договор между организациями не предполагает иного, то получатель в этом случае может отказаться вообще от принятия товара. Об этом четко прописано в 511 статье ГК РФ, пункт 3.

- Отказ покупателя от товара по причине его низкого качества (брак и т.д.). Если поставщику в этом случае уже был уплачен аванс, то возникает переплата (статья 523 ГК РФ).

- Самая простая из ситуаций. По ошибке бухгалтера либо другого ответственного за перечисление денежных средств лица на счет поставщика поступило больше, чем следовало.

- Договор, по которому были перечислены средства, был расторгнут одной из сторон. В этом случае речи о зачете будущими поставками или услугами, конечно, не идет.

Перед тем как составлять письмо о зачете переплаты, нужно убедиться в том, что расчеты бухгалтерией организации произведены верно.

Для этого поставщику предлагается составить двусторонний акт сверки. Это позволит прийти к общему мнению относительно суммы переплаты. Обычно подобного рода бумаги печатаются на бланках организации.

На их верхней части расположены реквизиты компании. Если же деловое письмо печатается на обычном листе А4 без пометок, то в самом верху необходимо указать наименование и основные данные той организации, которая посылает сообщение. Письмо должно содержать:

- Дату подписания.

- Сумму переплаты. Она должна быть точно известна обеим сторонам.

- Название бумаги.

- По какому счету был осуществлен платеж (ссылка с номером документа и его датой).

- Сведения об адресате. ФИО руководителя организации поставщика, его должность, само название компании.

- Номер документа. Он нужен для последующего учета, занесения в журнал исходящей документации.

Как прописать взаимозачет в договоре

Либо брать кредит, либо приостанавливать коммерческую деятельность, что не выгодно, либо применять такую схему, как расчет между собой без финансовой составляющей, то есть без перевода денег со счёта одной организации на счёт другой.

Так, препятствием к взаимозачету требований по нескольким договорам с контрагентом может быть неоднородность обязательств, отраженных в разных договорах.

Отправка SMS на короткий номер отличный от номера 7107, 7208, 7109, а также отправка в теле SMS неправильного текста, приводит к невозможности получения абонентом услуги. Абонент согласен , что Поставщик не несет ответственности за указанные действия Абонента, и оплата за SMS сообщение не подлежит возврату Абоненту, а услуга для Абонента считается осуществленной.

Главное — последовательно изложить в соглашении порядок взаимного зачета требований сторон со ссылками на разные договоры, корректно отразить финансовую составляющую.

Юридические вопросы и ответы

Рекомендуем прочесть: Сколько потеряем денег при здаче билета

Письмо на зачет денежных средств от другой организации Действующим законодательством (ст.

313 ГК РФ) предусмотрена возможность исполнения обязательства третьим лицом. Так, например, в случае отсутствия денег у организации — должника должник может попросить другую организацию рассчитаться за него с кредитором. Получение платежа выгодно кредитору, однако зачастую возникают сложности с оформлением такой оплаты.

Исполнение обязательства по оплате за другое лицо возможно в двух случаях:

- По просьбе должника, если из существа обязательства не следует обязанность должника исполнить обязательство лично.

- В том случае, если третье лицо подвергается опасности утратить свое имущество.

Письмо о взаимозачете

Copyright: фотобанк Лори Согласно Гражданскому кодексу, между компаниями возможно прекращение обязательств сторон.

Одним из самых распространенных способов является зачет сумм задолженности. При каких условиях возможно осуществить взаимозачет, по какой форме составить письмо на , в каком случае провести процедуру невозможно – давайте разберемся подробнее. Чтобы долговые обязательства были погашены зачетом взаимных требований, должны соблюдаться определенные условия:

- По общему правилу требования должны быть действительными (в зависимости от сроков их погашения) и бесспорными;

- Требования, которые планируется зачесть, не должны относиться к тем требованиям, зачесть которые невозможно. Требования, которые не могут быть зачтены: о возмещении вреда, который был причинен жизни или здоровью, о взыскании алиментов, о содержании пожизненно, и в иных случаях, предусмотренных законом или договором.

- Требования должны быть встречными, то есть участники зачета должны одновременно иметь долги друг перед другом;

- Требования должны быть однородными. Под однородностью в данном случае подразумевается одинаковый способ погашения обязательств. Однако стоит иметь ввиду, что по соглашению сторон в договоре может быть оговорено прекращение обязательств и с неоднородными требованиями (например, обязательства могут быть выражены в разной валюте);

Зачет долговых требований признается действительным в зависимости от сроков их погашения, которые:

- либо никак не указаны в условиях договора;

- либо определены моментом востребования.

- либо уже наступили согласно условиям договора;

Согласно гражданскому законодательству, возможность прекращения обязательства зачетом встречного однородного требования возникает при направлении соответствующего документа одной из сторон.

Данный документ может быть оформлен в виде письма контрагенту, соглашения о проведении взаимозачета, заявления о проведении взаимозачета или в иной форме.

Договор поставки товара оплата взаимозачетом образец

, если требование должно быть выполнено в определенный срок, согласно условиям договора, то компания-должник не может выставить такое требование к зачету раньше наступления даты его исполнения.

Таким образом, обязанности по исполнению оставшейся части большего требования сохраняются в полном объеме.

Допустим, долг перед составляет 200000 руб. Инфо Подрядчик востребовал с заказчика денежные средства за выполненные работы.

Однако у него был кредит в банке, поручителем выступал этот самый заказчик.

Так как процент за пользование деньгами подрядчик не платил, их оплачивал заказчик. Важно Давайте рассмотрим, как правильно оформить договор взаимозачета, при каких условиях это сделать невозможно, какие последствия будут для использующих упрощенную систему налогообложения и как вычислить НДС. Что такое взаимозачет Взаимозачет по разным договорам — процедура, при которой обязательства организации считаются выполненными посредством исполнения подобных услуг.

Письмо о переносе оплаты на другой договор

0 Аналитический учет расчетов с поставщиками или покупателями обычно ведется, как минимум, в разрезе договоров. Соответственно, и оплата производится по договорам или счетам, выставленным в рамках определенного договора.

Куда именно зачитывать произведенную оплату, плательщик указывает в платежном поручении в поле 24 «Назначение платежа» или в своем уведомлении, направляемом сразу после оплаты (если, скажем, в назначении платежа указано просто «за товары») (). Возможна ситуация, когда уже после оплаты плательщик хочет перенести сумму платежа полностью или частично на другой договор. Как такой перенос оформить, расскажем в нашем материале.

Перенос оплаты на другой договор производится, например, когда плательщик перечислил по договору большую сумму, чем следовало. Или, скажем, произведенный аванс по одному договору хочет разбить на два договора.

Порядок зачета суммы переплаты по конкретному договору или оплаты, для которой не было уточнено назначение платежа, может быть предусмотрен договором между контрагентами.

В противном случае, как правило, составляется письмо об отнесении суммы оплаты на определенный договор. Ведь без такого письма получатель в общем случае вправе зачесть оплату в счет того обязательства, срок исполнения которого наступит раньше (, ).

И уж тем более без письма не обойтись, когда плательщик хочет перенести оплату с одного договора на другой и такая оплата не была излишней. Если иное не предусмотрено договором между сторонами, получатель денег может отказать в «переброске» оплаты по письму. Однако, как правило, в таких «маневрах» плательщику обычно не отказывают, если при этом имущественные интересы кредитора не нарушаются.

Ведь вряд ли поставщик захочет перенести оплату, поступившую по просроченному договору, в счет аванса по новому договору, если после «перекинутой» на него предоплаты плательщик захочет получить по сути в долг очередную партию товаров. Но если, скажем, плательщик хочет перебросить оплату с одного договора на другой, и при этом

Взаимозачет без проблем

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 19 июня 2015 г.Ю.В.

Капанина, аттестованный налоговый консультант

Упомянутые в статье судебные решения можно найти: Когда у компании и ее контрагента есть взаимные долги, они могут упростить и ускорить свои расчеты путем зачета. Это позволит не гонять деньги «ты — мне, я — тебе» и тем самым сэкономить на банковских комиссиях. О нюансах проведения взаимозачета, об оформлении сопутствующих документов и отражении этой операции в учете вы узнаете из нашей статьи.

Зачет встречных требований — это способ прекращения (полностью или частично) уже существующих взаимных обязательств.

Суммы взаимной задолженности очень редко совпадают, обычно долг одной стороны больше долга другой.

Тогда взаимозачет производится на меньшую из сумм. А у стороны, чья задолженность была больше, часть обязательства останется непогашенной. Провести зачет обязательств можно лишь при выполнении следующих условий.

Требования признаются однородными, когда они имеют один и тот же предмет и их можно сопоставить.

Скажем, денежные требования, выраженные в одной валюте, являются однородными. К примеру, у одной стороны есть долг по оплате выполненных работ, а у второй — долг по возврату займа, при этом каждая из сторон должна другой деньги, а значит, такие обязательства могут быть зачтены.

Суды считают возможным, например, зачесть требования об оплате задолженности заказчика за выполненные работы и об уплате неустойки за нарушение подрядчиком сроков выполнения работ, ведь, несмотря на различную правовую природу, эти требования являются денежными, то есть однородными.

В принципе стороны могут договориться о зачете неоднородных требований, допустим таких, когда задолженность одной стороны выражена в рублях, а другой — в иностранной валюте.

Но тогда компаниям нужно согласовать курс, по которому валютный долг будет переведен в рубли. На момент проведения зачета уже должен наступить срок оплаты каждого требования по договору.