Как проводится проверка

Камеральная налоговая проверка – это проверка соблюдения законодательства о налогах и сборах на основе налоговой декларации и документов, которые налогоплательщик самостоятельно сдал в налоговую инспекцию, а также документов, которые имеются у налогового органа. Данная проверка регламентируется ст. 88 НК РФ. Датой начала проверки считается дата представления налогоплательщиком в налоговую инспекцию декларации, расчета или сведений.

Проверяются все без исключения поступившие от налогоплательщиков декларации и расчеты. Налогоплательщиков не уведомляют о начале проведения камеральной проверки, решение о ее назначении не принимается.

камеральная проверка 3-ндфл

Похожие публикации

Все индивидуальные предприниматели, частные адвокаты и нотариусы, некоторые категории иностранных граждан, а также физлица, желающие получить имущественный или социальный вычет по налогу, предоставляют в налоговую инспекцию декларацию о своих доходах по форме 3-НДФЛ. В декларации указываются все доходы, полученные в отчетном году, налоговые вычеты, удержанные, уплаченные и подлежащие доплате суммы налога (ст. 229 НК РФ).

Все отчеты 3-НДФЛ проходят камеральную проверку, в результате которой ваша декларация будет принята, либо нет. Как проходит проверка 3-НДФЛ, какими могут быть ее итоги и что они влекут для налогоплательщика – обо всем этом в нашей статье.

Оформление результатов проверки

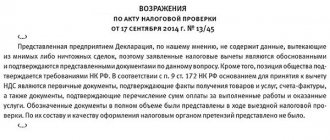

После окончания камеральной проверки составляется акт с указанием установленных нарушений и суммами доначисленных налогов. В течение 5 рабочих дней акт проверки вручается налогоплательщику.

В течение месяца налогоплательщик вправе предоставить разногласия на акт камеральной проверки.

В течение 10 рабочих дней после истечения срока для предоставления разногласий руководителем инспекции выносится решение о привлечении налогоплательщика к ответственности за совершение налогового правонарушения.

Если налогоплательщик не согласен с данным решением, он вправе направить апелляционную жалобу в вышестоящий налоговый орган. Данная жалоба рассматривается в пределах месяца с момента подачи. Срок рассмотрения может быть продлен, о чем налогоплательщику высылается уведомление.

Если налогоплательщик не согласен с решением вышестоящего налогового органа, он вправе обратиться в суд.

Если при проведении камеральной проверки нарушения не выявляются, она автоматически закрывается, налогоплательщик об этом не извещается, документы по проверке ему не вручаются.

Результаты проверки декларации

По окончании камеральной проверки ее итоги могут быть следующими:

- Если декларация 3-НДФЛ не содержит ошибок, и замечаний у налоговиков нет, то налогоплательщику высылается квитанция на оплату исчисленного НДФЛ.

- Если обнаружены ошибки и недочеты, проверяющие потребуют внести исправления и сдать уточненную декларацию. После принятия «уточненки», срок камеральной проверки начнется заново.

- Если 3-НДФЛ предоставлялась с целью получения налогового вычета, то ИФНС принимает решение либо о возврате налога физлицу, либо об отказе в возврате НДФЛ. При положительном решении сумма налога перечисляется налогоплательщику по его заявлению в течение месяца (п. 6 ст.78 НК РФ).

Это важно знать: Удерживается ли НДФЛ с пособия по беременности и родам в 2021 году

Результат камеральной проверки в течение 10 дней после ее окончания оформляется актом, но только в случае, когда было нарушено налоговое законодательство (п.1 ст. 100 НК РФ). При отсутствии нарушений акт не составляется.

Если ИФНС не проинформировала налогоплательщика о результате камеральной проверки декларации 3-НДФЛ, то можно узнать его самостоятельно:

- на сайте ФНС в «Личном кабинете налогоплательщика». Для этого потребуется регистрация и пароль, получить который можно в любой налоговой инспекции, предъявив паспорт и свидетельство о присвоении ИНН. Вход доступен также тем, кто зарегистрирован на портале Госуслуг.

- лично явившись в налоговую инспекцию на прием к своему инспектору,

- позвонив по телефону в отдел камеральных проверок ИФНС.

Помните, что камеральную проверку проходит любая налоговая отчетность. Как видим, ее итоги не всегда радуют налогоплательщиков, поэтому следует тщательно проверять представляемые документы и декларации на предмет ошибок и недочетов. Особенно это касается деклараций, подаваемых для получения налогового вычета.

Нормативная база

Определение, порядок проведения, возможности обжаловать камеральную проверку физических лиц определяет статья 88 Налогового Кодекса РФ. В содержании правового акта помимо прочего также: определяются цели предприятия, устанавливается, кто имеет право проверять 3-НДФЛ и в какие сроки должна быть завершена проверка.

дополнительно уточняют срок камеральной проверки 3-НДФЛ, а именно — день, когда начинается отсчет в соответствии с п. 2 ст. 88 НК РФ.

В общем смысле также очень полезен (ред. от 02.12.2019) о порядке декларирования денежных средств: в нем имеется ссылка на актуальную в 2021 году форму 3-НДФЛ, общие правила заполнения, обязательные и добровольные основания для подачи документа, а также порядок проверки данных, изложенных в 3-НДФЛ.

Что такое камеральная проверка 3-НДФЛ и каковы сроки ее проведения

Раньше камеральную проверку различали по признаку — место проведения: выездные производились на территории плательщика, а камеральные — на территории налогового органа. Но с внесением изменений в ст.92 Налогового кодекса России инспекторы, проводящие «камералку», получили право выезжать на осмотр.

Другое отличие этого вида контроля — массовость и обязательность: каждая поданная декларация подлежит исследованию независимо от ее содержания, в то время как выездные проверки осуществляются выборочно и касаются лиц, попавших в «черный список» — план выездных проверок.

Этапы контроля:

Последствия камеральной проверки не менее серьезны, если будут выявлены нарушения налогового законодательства — доначисление налогов, сборов, взносов и пени, наложение штрафов, заморозка счетов, принудительное взыскание долгов и т. д.

Однако в случае проверки 3-НДФЛ в налоговой подобные итоги редки, так как она проста в оформлении и заполняется по уведомлению, высланному самой ИФНС — вероятность серьезных ошибок низка.

Срок проверки декларации 3-НДФЛ, в соответствии с п.2 ст.88 НК РФ, составляет 3 месяца. Каким образом отсчитывается этот период — со дня подачи отчета. Однако Минфин разъяснил в письме № 03-02-07/1/85955 от 22 декабря 2021 года, что день подачи отчета и день начала проверки по факту могут различаться, главное, чтобы результат был готов через 3 месяца.

Пример 1

Михайлов Семен сдал декларацию 3-НДФЛ за покупку квартиры 15 августа 2021 года. Со следующего дня начинается отсчет трехмесячного срока. Инспектор, которому передали отчет, начал проверку 10 сентября, и в акте, если придется его составить, будет указана фактическая дата. Но главное, что 3-НДФЛ на имущественный вычет проверяют 3 месяца, и 16 ноября должен быть ответ.

Фактически срок «камералки» составит 2 месяца за 3-НДФЛ, а может, и месяц и даже несколько дней. По законодательство двухмесячное рассмотрение декларации предусмотрено только для НДС (п.2 ст.88 НК РФ).

А сколько по времени налоговая рассматривает заявление на возврат налога? Если заявление подано после получения ответа по декларации, то через месяц с этого дня соискателю будут перечислены деньги на указанный в заявлении счет.

Пример 2

Михайлов Семен сдал отчет 3-НДФЛ за приобретение квартиры 15 августа 2021 года. Ответ будет готов 16 ноября (может, и раньше, но не позже). 17 ноября Михайлов подаст заявление на возврат, а 18 декабря ему должны прийти деньги на карту или счет.

Важно! Проверка документов при подаче заявление на получение вычета у работодателя длится 1 месяц вместо 3. По ее результатам инспекция выдает соискателю уведомление, которое необходимо представить работодателю.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Ошибки при сдаче отчетности

Разногласия между налоговой инспекцией и налогоплательщиками часто возникают уже при предоставлении отчетности. Если декларации и расчеты заполнены некорректно, программа проверки отчетности автоматически отказывает в их приеме, указывая на ошибки.

Что это за ошибки:

1. Отчетность подписывает представитель по доверенности, но в базе налоговой инспекции отсутствует либо сама доверенность, либо данные на представителя.

2. Отчетность подписывает представитель по доверенности, но в информационном сообщении о доверенности указана доверенность без права подписи.

3. Декларацию подписывает руководитель организации. Но его данные в декларации не совпадают со сведениями в ЕГРЮЛ.

4. Представляется первичная декларация с признаком «корректирующая» или наоборот.

5. Отчетность сдается по устаревшим и недействующим формам.

Нарушения по камеральным проверкам

При проведении камеральной проверки конкретных декларации и/или расчетов анализируется вся отчетность налогоплательщика за этот период. Данные, указанные в общей отчетности, сравниваются с проверяемой. Как раз при этом анализе выявляется большая часть нарушений. Анализируются данные из внешних источников, полученные сведения от контрагентов налогоплательщиков, предыдущие камеральные проверки.

Нарушения устанавливаются различные:

1) простые арифметические ошибки;

2) несовпадение налоговой базы НДС и налога на прибыль;

3) расхождения данных 6-НДФЛ и РСВ;

4) нарушение порядка восстановления НДС по уплаченным авансовым платежам;

5) предоставление неполного комплекта документов при возмещении НДС из бюджета или по убыткам;

6) занижение выручки;

7) завышение расходов;

по ЕНВД и ПСН несоответствие физического показателя количества работников с данными 6-НДФЛ и РСВ;

9) отсутствие документов, подтверждающих налоговые льготы;

10) расчеты налога на имущество без учета кадастровой стоимости данного имущества.

Это наиболее распространенные нарушения, которые выявляются при камеральных налоговых проверках. Все их описать невозможно. Но, как показывает статистика, 90 процентов нарушений и ошибок допускают налогоплательщики по своей невнимательности. Это объясняется и большой загруженностью бухгалтеров, и отсутствием опыта. Но нужно также понимать, что эта невнимательность может дорого обойтись для организации. Поэтому очень тщательно проверяйте правильность заполнения всех форм отчетности, не тяните со сдачей до последнего дня, сопоставляйте данные отчетов, заранее формируйте пакеты документов по убыткам и возмещению НДС.

Что такое камеральная проверка и зачем нужна?

Неважно, с какой именно целью гражданин подает декларацию — за вычетом, по обязательному основанию или по иным причинам. Инспектор ФНС, получая данные в документе, должен знать, не нарушил ли налогоплательщик законодательство РФ, в том числе и налоговое.

Камеральная проверка — это комплекс мер, осуществляемых инспекторами ФНС в целях проверить реальное положение дел у декларанта. Задач у проверки несколько:

- Выяснить, является ли правдой все, что изложено налогоплательщиком в 3-НДФЛ;

- Проверить, есть ли у гражданина деньги, ценные бумаги либо же иные активы, сокрытые им от налогов и в целом от государства.

Что именно проверяют и за какой срок?

Проверка проходит в несколько этапов и цель каждого из них — изучить:

- Реальность всех указанных активов. Например, если плательщик указал в разделе «доходы» заработную плату в размере 50 тысяч рублей, то вся документация с указанными суммами будет внимательным образом прочтена;

- Законность всех активов, указанных в декларации: основания для начисления денег, проверка адресантов переводов и т.д.;

- Ограниченное законом изучение налоговых нарушений — например, сокрытия доходов от ФНС.

Закон предписывает всем инспекторам обойтись только теми разделами, что указаны в 3-НДФЛ, поэтому масштабное исследование всех возможных нарушений закона при проверке невозможно. Соответственно, проверяется лишь отчетный год. ФНС тратит серьезные ресурсы на подробное изучение всех доходов только при веских основаниях: если нарушения «тянут» на уголовное дело или тщательная проверка необходима по закону (речь идет об изучении деклараций политиков перед отправлением своей кандидатуры на выборы).

Отвечая на вопрос, сколько длится камеральная проверка 3-НДФЛ, мы должны обратиться к п. 2 ст. 88 НК РФ: в правовом акте указан основной срок в 3 месяца, продление которого допустимо только в исключительных ситуациях. Закон устанавливает только максимальный срок изучения документов, но не минимальный. Соответственно, камеральная проверка может занять и совсем незначительное время, и несколько недель, и все 3 месяца.

В какие сроки производится камеральная проверка 3-НДФЛ

Камеральная проверка деклараций, в том числе и 3-НДФЛ, производится в течение 3 месяцев с их поступления в соответствующий налоговый орган (п. 2 ст. 88 НК РФ).

Если представляется уточненная декларация, то текущая проверка закрывается и открывается другая — по вновь сданной отчетности. Ее продолжительность также 3 месяца, но отсчитывается этот срок со дня поступления уточненки (п. 9.1 ст. 88 НК РФ).

Таким образом, причиной, по которой период камеральной проверки 3-НДФЛ больше 3 месяцев, является сдача уточненной декларации.

При выявлении несоответствий в представленной налогоплательщиком отчетности налоговая служба может запросить у него дополнительные разъяснения, документы или уточнения (п. 3 ст. 88 НК РФ). При запросе разъяснений и прочих материалов продолжительность проверки остается в установленном трехмесячном интервале. А вот потребность во внесении уточнений означает сдачу уточненки, обновление срока представления отчетности и в итоге нахождение камеральной проверки в процессе больше 3 месяцев.

Статусы камеральной проверки

Не так давно ФНС разработала собственный портал, где все налогоплательщики могут получить оперативный доступ к информации, напрямую поступающей из инспекции. Для получения доступа нужно лишь создать свой личный кабинет на сайте службы https://www.nalog.ru. Поэтапно введите личные данные налогоплательщика, подтвердите владение почтой и/или телефоном, указанными при регистрации, и вы сможете пользоваться услугами ресурса.

Сразу заметим, что статус, приведенный в личном кабинете налогоплательщика, очень условен. 100% от общего срока представляют 90 суток, отведенных налоговой инспекции для проведения проверки. Таким образом, 1% в статусе означает 0,9 суток.

Скажем, если в личном кабинете сказано, что камеральная проверка (КП) завершена на 44%, это означает, что процесс длится почти 40 суток. Соответственно, до момента окончания остается 50 дней. Статус показывает лишь приблизительное состояние проверки и не учитывает массу факторов: загруженность ФНС; объем данных, отображенных в декларации — чем их больше, тем сложнее проверка; верность предоставленных сведений и т.д.

Особенности входа в личный кабинет обновленной версии

Если налогоплательщик не знает, как посмотреть ход камеральной проверки в обновленном сайте, ниже есть несколько подсказок. Пользователю необходимо зайти на сайт ФНС, и заполнить поля в форме: «логин», «пароль». Для смены параметров входа есть выбор соответствующего раздела справа от кнопки входа: ЭЦП, Госуслуги. Далее подробно.

Обновленная версия ЛК стала доступна всем гражданам в августе 2018 года. С этого момента пользоваться старой версией нет возможности. Алгоритм входа не сложный, главное – получить и сохранить данные авторизации для сайта налог.ру. В списке представлены три метода получения секретного набора символов:

- Регистрация при личном обращении в налоговой инспекции. Личное обращение в инспекцию. При предъявлении паспорта и ИНН сотрудник ИФНС оформляет заявление и предоставляет логин, пароль. По ним открывается доступ для входа в новый личный кабинет налогоплательщика. При утере данных авторизации необходимо обратиться в ИНФС и получить их повторно.

- ЭЦП, расшифровывается как электронно-цифровая подпись. Для этого варианта действует условие. Организация, которая выдает сертификат ключа для подтверждения ЭЦП, должна быть аккредитована Минкомсвязи РФ. Подойдет любой электронный носитель, однако для точной работы требуется использовать ПО криптопровайдера CryptoPro CSP, версия от 3.6.

- Профиль на портале Госуслуги. Если налогоплательщик зарегистрировался ранее, а пароль получил на почте или в МФЦ, то с персональной страницы на сайте Госуслуг можно перейти в ЛК налоговой инспекции. Доступ к личному кабинету открывается через один или два дня.

Для входа в обновленный кабинет на портале nalog.ru необходимо выбрать раздел «Физические лица» и перейти по вкладке «Войти в личный кабинет». Эти действия приведут к форме ввода логина и пароля. Отличительная черта новой версии – темно-синий фон, обновленный интерфейс. Также изменился и сам ход проверки. Теперь узнать о статусе можно только при обращении через сервис сообщения в ЛК, либо ждать когда налоговики сами пришлют извещение. О каждом шаге сотрудники ФНС предупреждают в сообщениях.

Плюсы и минусы проверки статуса декларации 3-НДФЛ онлайн

С помощью портала госуслуги многие действия можно совершать не выходя их дома

Портал государственных услуг значительно упрощает жизнь гражданам, так как он позволяет выполнять многие действия, не выходя из дома. Сайт предоставляет возможность заполнения и отправки декларации 3-НДФЛ непосредственно через личный кабинет, не обращаясь лично в уполномоченный орган. То же самое касается и проверки статуса декларации.

Благодаря тому, что сайт работает круглосуточно, гражданин может зайти в кабинет налогоплательщика и получить желаемую услугу в любое наиболее удобное для него время. Как правило, проблем с заполнением формы декларации не возникает, так как каждый этап сопровождается подробным объяснением. У каждого пункта имеется информация о том, что именно требуется от пользователя.

Основные возможности сервиса

- Содержит информацию граждан.

- имущество налогоплательщика: земля, недвижимость, транспортное средство и их стоимость, дату регистрации объектов собственности и др;

- льготы, на которые имеет право заявитель;

- обстановка расчетов с госбюджетом: сумма начисленных налогов, срок оплаты, информация о задолженности.

- Общение с налоговым инспектором через интернет.

- Отслеживание хода и статуса камеральной проверки по форме 3-НДФЛ.

- Прием извещений и квитанций с указанной суммой налога.

- Online-оплата или печать квитанции для оплаты налога.

- Получение необходимой информации без персонального визита.

Сроки и как узнать результаты хода проверки отчетов и документов на возврат налога? Подать документы на возврат налога можно в день подачи декларации 3-НДФЛ. Допускается подача декларации без оформления заявления на возврат денежных средств, наоборот нет. Причина – излишек высчитывается по оплаченным налоговым квитанциям. Если в личном кабинете указано, что данные о результате камеральной проверки отсутствуют, то подробности необходимо уточнить в налоговой.

В Налоговом Кодексе установлен срок в один месяц для выплаты и три – для проверки. Это означает, что по истечению трех месяцев налогоплательщик получит решение:

- предоставление налогового вычета;

- отказ от выплат и его причину.

Если налоговая инспекция вынесла решение выплатить денежные средства, то на счет они поступят в течение месяца с момента оформления. Срок может отличаться, если заявление на вычет подается уже после окончания проверки, которая приобретает статус «Завершена».

Отслеживание результатов проверки отчетов и документов на возврат налога происходит в личном кабинете налогоплательщика на официальном интернет-сайте ФНС на вкладке «3-НДФЛ». В этом электронном сервисе находятся все необходимые сведения о регистрации, ходе проведения и подтверждении или отказе в выплатах имущественного вычета.

Узнать подробности можно лично при обращении в налоговый орган, предъявив ИНН и свой паспорт. Если в день подачи налоговой декларации не был указан расчетный счет для перечисления суммы возврата, заявление о его присвоении подается после завершения камеральной проверки.

Срок проверки может увеличиться, если в поданных документах нашли ошибку. Отслеживать это можно в ЛК. Если ошибки отсутствуют, значит, проведение проверки и ее результат может задержать только требование разъяснений от налогоплательщика.

Сколько должны проверять по закону?

Допустимая продолжительность рассмотрения 3-НДФЛ регламентирована налоговым законодательством — НК РФ. Предельный срок проверки — 3 месяца со дня представления декларации ИФНС.

Исключением выступает уточненная 3-НДФЛ, поданная взамен предыдущего документа. Срок рассмотрения при этом отсчитывается заново с момента ее представления.

Общие положения, касающиеся ревизии, представлены в Налоговом кодексе. Однако некоторые уточняющие моменты дополнительно разъяснены в отдельной правовой документации:

- разъясняет, что при отправке декларации по почте срок рассмотрения отсчитывается со дня получения ее ИФНС;

- если гражданин доносит недостающие бумаги, то началом отсчета станет день предоставления полного пакета;

- рекомендации по проведению камеральных проверок и подаче документации приведены в .

Точный срок законом не регламентирован — обозначен только максимально допустимый период проверки, составляющий 3 месяца.

Сколько времени рассматривается на практике?

На практике сроки проведения ревизии налоговыми инспекторами короче предельного периода, обозначенного НК РФ. Трехмесячная проверка 3-НДФЛ — редкость, чаще всего связанная с осложнениями процесса.

Затягивание ревизии может происходить по таким причинам:

- повышенная загруженность налоговых органов;

- скрупулезность инспектора или его недостаточный опыт;

- неточность или противоречивость внесенных в декларацию данных, их несоответствие сопутствующей документации, что требует уточнений.

ВНИМАНИЕ! На практике средняя продолжительность стандартной проверки 3-НДФЛ составляет 1-2 месяца.

Однако встречаются и короткие сроки ревизии, насчитывающие несколько дней. Они характерны для отделений ИФНС с малой загруженностью инспекторов.

Как узнать статус проверки 3-НДФЛ

Сведения по форме 3-НДФЛ сдаются либо через личный кабинет налогоплательщика, либо на бумажном носителе по почте или при посещении отделения ФНС. Если декларация отправлялась через кабинет, то в нем же проверяется и статус ее проверки. Для этого нужно зайти в раздел «Жизненные ситуации», нажать на ссылку «Подать декларацию 3-НДФЛ» и она переведет вас в подраздел «Налоговая декларация по НДФЛ». Внизу будет перечень сданной отчетности по этому налогу с указанием стадии ее проверки. Информация в электронном кабинете может обновляться раз в 7-10 дней — этот факт стоит учитывать это при контроле статуса проверяемой декларации.

Если же отчетность по НДФЛ представлена на бумажном носителе, то с запросом, почему камеральная проверка длится больше 3 месяцев, придется обращаться напрямую к ответственному налоговому инспектору. Для этого:

- На сайте того подразделения ИФНС, в которое была сдана декларация, найдите контакты камерального отдела по 3-НДФЛ или общего отдела.

- В данных отделах уточните Ф.И.О. и телефон инспектора и уже у него узнайте стадию проверки декларации. Чтобы инспектор смог найти нужную вам информацию, ему понадобятся ваши Ф.И.О., ИНН и дата подачи отчетности.

Это важно знать: Оплата дней ухода за детьми инвалидами: НДФЛ

От чего зависит?

Продолжительность камеральной ревизии внутри трехмесячного срока зависит от множества факторов:

- объема информации, представленной в декларации;

- числа поданных 3-НДФЛ;

- перечня подтверждающей документации;

- видов и количества заявленных вычетов;

- правильности, точности и достоверности сведений;

- загруженности инспектора.

ВНИМАНИЕ! Для сокращения срока рассмотрения рекомендуется заполнять отчетность согласно обозначенным стандартам.

Для этого удобно воспользоваться формами онлайн-сервисов или спецпрограммой «Декларация». Действующую редакцию скачивают на официальном ресурсе ФНС. Точность вносимых данных и отсутствие противоречий с подтверждающей документацией также сокращают продолжительность ревизии.

Кем устанавливается начальная дата?

Началом проверки выступает день получения ИФНС декларации и сопутствующих документов. При запуске ревизии соблюдают условия:

- Для начала проверки не требуются разрешения или согласования с начальством ИФНС и иными инстанциями.

- Процесс запускается без уведомления лица, подавшего 3-НДФЛ.

- При направлении декларации почтой процесс стартует со дня получения ИФНС письма с описью.

О начале ревизии гражданин может узнать в личном кабинете налогоплательщика.

Где зафиксирован день ее окончания?

О завершении камеральной проверки налогоплательщику не сообщают. Информирование проводится только при выявлении инспектором ошибок и неточностей.

Узнать об окончании ревизии возможно:

- при личном посещении ИФНС;

- связавшись с инспектором по телефону;

- онлайн — посредством кабинета налогоплательщика.

Последний способ наиболее удобен, поскольку на ресурсе зафиксирована предельная дата завершения ревизии, статус рассмотрения регулярно обновляется.

От чего зависит срок проверки

Каждая декларация 3-НДФЛ должна быть проверена сотрудниками ФНС. Это – не выборочная процедура. Длительность срока камеральной проверки в отношении разных деклараций может существенно различаться. Одна процедура занимает три дня, а другая – пару месяцев. И тот, и другой вариант законен.

Если длительность проведения камеральной проверки укладывается в отведенные рамки, в этих пределах она может длиться сколь угодно долго.

Продолжительность проверки налоговой декларации, обычно, зависит от следующих факторов:

- Общего объема представленной информации. Естественно, чем больше сведений, тем срок проверки больше.

- Полноты сопроводительной документации. Если каких-то документов в комплекте не достает, требуется дополнительное время на их запрос.

- Наличие в декларации ошибок или несоответствий с той информацией, которой располагает налоговый инспектор.

- Степень загруженности сотрудника ФНС, в чьем ведении находится проверка декларации НДФЛ.

Стоит принимать во внимание и возможность наступления форс-мажорных обстоятельств. Поэтому лучше сдавать отчеты в налоговые органы заблаговременно. И составлять всегда не менее двух экземпляров декларации.

3-НДФЛ сроки возврата денег пропущены. Что делать

Если Вы вовремя сдали декларацию и заявление о возврате, а деньги не пришли. Выясните причину. И если вина в том налоговой инспекции, то Вы можете претендовать на добавление к сумме налога пеней за несвоевременную оплату. Размер их – ставка рефинансирования ЦБР (п. 10 ст.78 НК РФ).

Сроки рассмотрения налоговой декларации 3-НДФЛ

Можно пожаловаться на нарушение сроков в:

- вышестоящую ИФНС пока не прошел 1 год со дня нарушения этих сроков,

- суд в 3 месяца от момента отказа в возврате.

Сроки проведения

Законодательством РФ установлена продолжительность сверки информации из 3-НДФЛ с реальными затратами. Так, в п. 2 ст. 88 НК РФ ФЗ № 146 от 31.07.1998 (ред. 27.12.2018) указана информация о том, сколько длится камеральная проверка декларации 3 НДФЛ (КНД 1151020) — на протяжении 3 месяцев, начиная со дня подачи заполненного бланка КНД 1151020.

Несмотря на то, что продолжительность закреплена на законодательном уровне, в реальной жизни срок проведения камеральной налоговой проверки 3 НДФЛ может быть увеличен. И это не считается нарушением закона, так как иногда налоговики вправе запросить дополнительные бумаги.

Если сотрудники ИФНС найдут неточности или обнаружат недостоверность, то гражданину придется предоставить пояснения и исправить недочет. Для предоставления дополнительных сведений отводится 5 рабочих дней согласно п. 3 ст. 88 НК РФ. Требование от налоговиков предоставляется на бланке КНД 1165050, регламентированном Приложением 4 Приказа ФНС России № ММВ-7-2/628 от 07.11.2018.

Возврат по декларации 3-НДФЛ. Особенности возврата

Для того чтобы вернуть деньги из бюджета есть свои условия. Они же – особенности.

- Вычет производится только в пределах налога, перечисленного Вами в течение прошедшего года в бюджет. Или, по другому, вернут Вам не больше того, что Вы внесли.

- Вычет возвращается при условии погашения налогоплательщиком всех своих долгов перед бюджетом.

- Заявление о возврате может быть написано только пока длятся 3 года после уплаты Вами этого налога (п.7 ст.78 НК РФ).

- Декларации с налогом к возврату могут быть поданы за три периода назад. И подаются они по форме документа, действующего в тех годах. Так в 2021 году есть возможность сдать декларации за 2016, 2021, и 2021 годы. Причем за каждый год декларация отдельная и по своей форме.

Исключение – неработающие пенсионеры, купившие квартиру. Они могут заявить вычет за 3 предшествующих периода в одной декларации.

Вернуть налог можно не только перечислением на счет, но и зачетом. Так в одной декларации могут быть заявлены и вычеты, и уплата. Например, уплата налога от предоставления квартиры в аренду и вычет за оплату приобретения лекарственных средств. В этом случае уплата и вычет компенсируют друг друга. А в Разд. 2 декларации 3-НДФЛ выводится разница – платить или получать, что оказалось больше.

Может ли она быть продлена?

Если у ФНС по каким-то причинам истекает срок проверки, это не проблема гражданских лиц. Продление КП невозможно ни с точки зрения закона, ни в плане реальной и существующей практики.

Но есть одно очень важное уточнение: камеральная проверка начинается всякий раз заново, если:

- налогоплательщик по каким-то причинам отозвал декларацию, чтобы подать новую с исправлениями;

- ФНС заметила нарушения или некорректное заполнение документа, после чего запросила у заявителя исправление ошибок.

Если после подачи новой 3-НДФЛ снова приходится ее корректировать, срок тоже обнуляется. Теоретически, такая «игра» может происходить долго, хоть 3 года, поскольку законом не предусмотрены никакие ограничения на исправления и подачу новых деклараций.

Какие могут быть результаты проверки?

Грубо говоря, можно выделить три основных варианта ответа:

- Коррекция данных. Если налоговая не посчитала какой-либо источник доходов или куплю-продажу законными, у нее есть право истребовать подтверждающую документацию. После предоставления нужных бумаг КП начинается заново. Кроме того, сюда же относится возврат 3-НДФЛ плательщику в связи с некорректным ее заполнением;

- Отказ. Имеется в виду налоговый вычет, в предоставлении которого налоговая вправе отказать (по тем же причинам, что изложены выше);

- Одобрение. Во всех трех случаях ФНС обязана направить заявителю уведомление о принятом решении, и строго — в письменной форме с печатью и подписью ответственного лица.

Влияние срока на вычет НДФЛ: материальная заинтересованность в скорости проверки

Как оказалось, проведение камеральной проверки 3-НДФЛ с соблюдением установленных сроков может быть выгодно не только инспектору, который рискует получить дисциплинарное взыскание за несоблюдение установленных требований, а и самому налогоплательщику. Это касается людей, рассчитывающих на получение средств в форме налогового вычета по расходам. Затягивание процесса для них весьма нежелательно, поэтому они лучше других разбираются в юридическом аспекте ситуации.

В частности, минимально установленный срок получения вычетов из 3-НДФЛ составляет 4 месяца, а не 3, как сама проверка. Объясняется добавление его очень просто — по закону на начисление средств налогового вычета соответствующим фондам даётся месяц. На практике же ждать 120 дней приходится редко, хотя и такие случаи бывают.

Длительность на практике

Работа инспекций Налоговой службы РФ показывает, что налоговики довольно оперативно проверяют декларации 3-НДФЛ и приложенные к ним документы. Поэтому реальные сроки проведения камеральной проверки 3-НДФЛ на самом деле короче. Значит, и налог вам вернут быстрее, если был заявлен вычет.

По практике, сколько идет камеральная проверка 3-НДФЛ, зависит от того, насколько скрупулёзно инспектор будет изучать вашу декларацию, заявленные в ней показатели и сопоставлять их с приложенным пакетом документов. Если будут выявлены ошибки, противоречия и иные неточности, ревизия затянется.

Таким образом, сколько проводится камеральная проверка 3-НДФЛ, напрямую зависит от:

- качества заполнения этой декларации;

- отсутствия противоречий с приложенными к ней документами.

В связи с этим советуем заполнять 3-НДФЛ в 2021 году двумя способами:

- Онлайн в личном кабинете физлица на официальном сайте ФНС.

- С помощью программы ФНС «Декларация 2017»:

Это важно знать: КБК получателя в заявлении на возврат НДФЛ в 2021 году

Простой пример получения вычета по НДФЛ

Для тех, кто пока не понимает, как работает данный механизм, рассмотрим простейшую ситуацию. Но, для начала, скажем, что каждый гражданин имеет право вернуть до 13% от подоходного налога в виде последующего вычета.

Налогоплательщик оплатил собственное обучение в высшем учебном заведении на сумму 80 тысяч рублей и имеет на руках соответствующий подтверждающий документ. Его месячная зарплата за подотчётный период составила 50 тысяч рублей.

Учитывая 13% подоходного налога, за год НДФЛ составил 72 тысячи. Указав в декларации вычет, он имеет право получить сумму, не превышающую 13% от налога, что составило 10 тысяч 400 рублей. Учитывая размер оплаты НДФЛ выше этого значения, налогоплательщик может рассчитывать на полное возмещение.

Заключение

Сроки рассмотрения налоговой декларации 3-НДФЛ считаются от дня сдачи отчета. Вот Вы сдали свою декларацию, а дальше – ожидание проверки.

Могут начаться вызовы в налоговую что-то объяснить, донести документы. Но если Вы хорошо понимаете, что написано в Вашей декларации, и каждая цифра лично знакома, то такое общение не смутит Вас.

Источники

- https://www.klerk.ru/buh/articles/473436/

- https://vKreditBe.ru/sroki-kameralnoj-proverki-3-ndfl/

- https://NalogObzor.info/publ/kak-proverit-status-kameralnoi-proverki-3-ndfl-v-licnom-kabinete-nalogoplatelsika

- https://ur03.net/nalogi/deklaraciya/sroki-proverki.html

- https://ivanovasvet.ru/sroki-rassmotreniya-nalogovoj-deklaracii-3-ndfl.html

- https://www.klerk.ru/buh/articles/477351/