Для перемещения продукции необходима ее упаковка, т.е. тара, которую можно использовать не один раз, которая будет относится к возвратной таре, за которую поставщик берет залог, возмещаемый при возврате тары в нормальном исправном состоянии. Учет такой тары ведется и у поставщика и у покупателя. Эти моменты (возврат, сроки и т.д.) должны быть отражены в договоре поставки. Движение тары необходимо отражать в первичных документах.

Рассмотрим как организации ведут учет возвратной тары.

Документы, отражающие движение тары

Возвратная тара не включается в стоимость реализуемой продукции. Поэтому организация должна выделить ее в первичных документах на поставку продукции отдельной строкой. Цена возвратной тары, которую покупатель должен перечислить организации в случае невозврата тары, должна быть указана в договоре с покупателем (договор купли-продажи, поставки и т. д.).

Действительный государственный советник РФ 3-го класса С. Разгулин

Возвратная тара (в том числе имеющая залоговую стоимость) должна быть отражена в таких документах:

- договор на поставку товара, в котором оговаривается то, что товар поставляется в возвратной таре, условия по ее возврату, оплате в случае, когда тара не возвращается (залоговая стоимость)

- акт приема-передачи товара, где количество, цена и стоимость тары указываются в отдельной строке

- акт сверки возвратной тары, который отражает движение тары между контрагентами

- сертификат на возвратную тару, предоставляемый покупателю в течение 2 дней с даты поставки и отражающий ее количество, стоимость и дату возврата (сертификат можно не предоставлять, а поставить штамп на документах к отгружаемой продукции).

Внутреннее перемещение движения возвратной тары должно быть оформлено накладной на внутреннее перемещение по форме ТОРГ-13, например для упаковки товаров (если предприятие использует унифицированные формы или самостоятельно разработанные и утвержденные документы), где ее стоимость отражена в учетных ценах или по фактической себестоимости тары. Накладную подписывает МОЛ обоих сторон и передают в бухгалтерию.

В бухгалтерском учете операции по таре отражаются на аналитических счетах субсчетов счета 41, при залоговой таре – на забалансовом счете 002.

Расшифровка термина

Определение тары в значительной степени дублирует определение упаковки. Но эти два термина не являются синонимичными. Семантическая нагрузка каждого из этих терминов имеет свои отличия, но зачастую нелегко провести четкую грань между тарой и упаковкой. Существует несколько концепций, объясняющих различие между тарой и упаковкой, и каждая из них имеет свое слабое место.

Согласно одной из концепций, тара, в отличие от упаковки, в обязательном порядке выполняет каркасно-несущие функции и является основной защитой от механических нагрузок. Так, например, макаронные изделия в целлофановых пакетах укладываются в жесткий контейнер. При этом, пакет играет только роль оболочки, выполняет большей частью маркетинговые и гигиенические функции и не является тарой. Контейнер же предохраняет изделия от повреждения, позволяет перевозить их, хранить, облегчает погрузку и разгрузку, делает возможным штабелирование и прочие логистические операции без риска разрушения непрочной коммерческой упаковки.

Слабым местом этой концепции является существование так называемой мягкой тары — мешков, мягких контейнеров и т. п. Этот тип тары не имеет каркаса, но нередко является оборотным, что является одним из определяющих признаков тары. К слову сказать, мешок и без каркасных качеств обладает необходимой прочностью для работы с сыпучими грузами. Сахар, муку в мешках из полиэтиленовой ткани, цемент и прочие строительные смеси в мешках из многослойной бумаги можно спокойно штабелировать на паллетах, ронять, загружать и разгружать без вреда для содержимого. Кроме того, потребительская упаковка, не являясь тарой, также может иметь каркасно-несущие свойства (к примеру гофрокартонный ящик для телевизора с пенопластовыми вставками-ложементами).

Мягкая тара (полипропиленовые мешки)

Другая концепция противопоставляет потребительскую упаковку и тару, которая предназначена для логистических и производственных целей. В том же примере с макаронными изделиями, целлофановый пакет предназначен для конечного потребителя, в этой упаковке он приносит покупку домой, и выбрасывает ее, когда макароны заканчиваются. Контейнер же до конечного потребителя не доходит и он, чаще всего, его даже не видит. Зато его многократно используют производители, перевозчики, оптовые и розничные торговые предприятия.

В этой концепции также есть исключения. К примеру, стеклянные пивные бутылки, по сути, являются потребительской упаковкой. Однако упаковкой они никогда не именуются, а носят собирательное название «стеклотара» и даже обладают тем же определяющим качеством тары — оборотностью, стеклотару можно использовать много раз. Да и в целом, противопоставление тары и упаковки не вполне корректно, поскольку тара является элементом упаковки.

Стеклотара

Важным признаком тары является ее ориентированность не на конкретный товар, а на тип груза. Так, упаковка разрабатывается для конкретного товара, со всеми соответствующими принтами и конструктивными особенностями. Тара же разрабатывается под целые группы товаров, например под сыпучие товары, для жидкостей, для фруктов.

Таким образом, хоть и с оговорками, можно определить основные признаки тары следующим образом:

- тара предназначена для производственно-логистических целей;

- тара может быть предназначена для использования более одного раза;

- тара обладает каркасно-несущими свойствами;

- тара приспособлена не под конкретный товар, а под тип груза.

Главным отличием терминов «упаковка» и «тара» является то, что упаковка формирует потребительскую единицу (со всеми вытекающими последствиями), тара же обеспечивает защиту товара от от нежелательных воздействий на пути процесса «производство-логистика-продажа». При этом, учитывая, что тара — это элемент упаковки, можно уверенностью утверждать, что функции тары в значительной степени совпадают с функциями упаковки, и подразделяются на защитные функции, оптимизирующие и информационные. (подробнее о функциях тары и упаковки см. статью Упаковка).

Порядок бухучета возвратной тары

Поступление от продавца тары, которая используется повторно, должно учитываться по Дебету 41, субсчет Тара и Кредиту счета 60 или счета 76 по фактическим затратам на приобретение без НДС. В случае поступления большого объема тары разных видов и по разным ценам рекомендуется применять учетные цены, в качестве которых можно применять договорные, планово-расчетные и др., которые организация торговли может установить самостоятельно на длительный срок, а отклонения от фактической себестоимости тары списываются на прочие доходы или расходы как финансовые результаты.

В платежных документах возвратная тара отражается отдельной строкой по цене, установленной договором, стоимость которой в цену продажи товара не входит.

При условии, что возвратная тара передается под залог, то цена в расчетных документах указывается в качестве залоговой стоимости тары. По условиям договора при несвоевременном возврате тары, которая под залогом, продавец может уменьшить сумму возврата залога или не возвращать ее при утере, бое и т.д.

Важно! Возвратную тару нужно учесть по залоговой стоимости, отраженной в договоре.

Пример отражения операций с возвратной тарой

ООО «Альфа и омега» отгрузило ООО «Бета и гамма» товар в возвратной таре –50 штук пластиковых ящиков. Залоговая цена 1 ящика равна 100 руб. На основании договора в течение 10 дней с даты передачи товара ООО «Бета и гамма» обязано вернуть тару. Фактически возвращено 45 ящиков, 5 ящиков было утеряно.

Отражение возвратной тары Поставщиком ООО «Альфа и омега» (только по операциям движения возвратной тары):

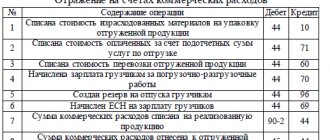

| Операция | Дебет | Кредит | Сумма |

| поставлена покупателю возвратная тара по залоговой стоимости при отгрузке товара | 76 | 41 субсчет Тара | 5000 |

| получен залог за возвратную тару | 51 | 76 | 5000 |

| поступила возвратная тара | 41 субсчет Тара | 76 | 4500 |

| перечислен покупателю залог за возвращенную тару | 76 | 51 | 4500 |

Покупатель ООО «Бета и гамма» отразил:

| Операция | Дебет | Кредит | Сумма |

| поступила возвратная тара | 41 субсчет Тара | 76 (60) | 5000 |

| оплачен залог возвратной тары | 76 (60) | 51 | 5000 |

| возвращена тара поставщику | 76 (60) | 41 субсчет Тара | 4500 |

| списана недостача возвратной тары | 94 | 41 субсчет Тара | 500 |

| недостача отнесена на виновных лиц | 73 | 94 | 500 |

| Или: списана недостача при отсутствии виновных | 91 | 94 | 500 |

| отражен возврат залога, уменьшенного на стоимость невозвращенной тары | 51 | 76 (60) | 4500 |

Если необходимо произвести ремонт тары, то такие расходы должны быть учтены поставщиком в организациях торговли на счете 44 Расходы на продажу, а потом списываются с этого счета 44 в Дебет 91 субсчет Прочие расходы.

Налоговый учет возвратной тары

Операции с возвратной тарой не являются оборотами по реализации. За исключением когда товар продается непосредственно с тарой, то ее стоимость нужно включать в стоимость товара и облагать НДС по ставке товара, в другом случае тара должна быть отражена отдельно.

Так, в документах необходимо указать: «Залоговая стоимость возвратной оборотной тары, без НДС». При продаже товаров в возвратной таре залог по таре, которая подлежит возврату продавцу, не включаются в налоговую базу согласно п. 7 ст. 154 НК РФ. Т.е., НДС на сумму залога возвратной тары, которая передается покупателю не нужно начислять. В связи с этим важно предусмотреть в договорах порядок проведения расчетов за возвратную тару по залоговым ценам, в сумме учетной стоимости тары у поставщика. Залоговая стоимость должна обеспечить возврат тары. поэтому поставщик взимает залог с покупателя. Расходы по операциям с тарой нужно учесть во внереализационных расходах на основании пп. 12 п. 1 ст. 265 НК РФ.

Если возвратная тара по залоговым ценам продавцу не возвращается, то сумма остается у продавца и к покупателю переходит право собственности на тару. Значит, нужно отразить реализацию и поставщиком должен быть начислен НДС. Если тара продана по залоговой стоимости с НДС, что должно быть указано в договоре, то НДС нужно рассчитать по ставке 18/118 %, а при условии, что залоговая стоимость без НДС, то нужно применить налоговая ставка 18%.

Также на реализованную тару оформляется счет-фактура в 2 экземплярах. Первый передается покупателю, а второй остается у продавца и регистрируется в книге продаж. В этом же квартале сумму НДС, отраженную поставщиком тары, можно принять к вычету. Для этого нужно выделить ее из стоимости тары с помощью проводок сторно.

Особенности учета залоговой тары

За некоторые виды многооборотной тары согласно договору поставщиком может взиматься с покупателя залог (вместо стоимости тары). Взимание залога за тару осуществляется в случаях, предусмотренных договорами, и является средством обеспечения обязательства покупателя по возврату тары.

Условиями договора могут предусматриваться и дополнительные санкции за невыполнение обязательств по возврату залоговой тары.

Если многооборотная тара возвращена поставщику в срок, обусловленный договором, ее залоговая стоимость возвращается покупателю или засчитывается по соглашению сторон в счет погашения задолженности покупателя за уже поставленные товары или в качестве аванса под будущие поставки товаров.

Если тара не возвращена поставщику в обусловленные договором сроки, право собственности на нее переходит к покупателю и залоговая стоимость тары ему не возвращается.

В этом случае поставщик должен отразить залоговую стоимость тары в качестве выручки от ее продажи и начислить НДС.

Суммы полученного (уплаченного) залога отражаются по счету 76 «Расчеты с разными дебиторами и кредиторами» в корреспонденции со счетами по учету денежных средств (как у поставщика, так и у покупателя).

Учет залоговой тары у продавца

Собственником возвратной тары отгруженной покупателю является поставщик. Эта тара не продается покупателю, а передается ему во временное владение и пользование.

Поставщик после отгрузки покупателю тары не списывает ее со своего баланса, но должен отразить в учете факт этой отгрузки, т.е. кредитовать счет 41.3. Возникает вопрос: какой счет при этом нужно дебетовать. Некоторые авторы предлагают для этой цели использовать счет 45 «Товары отгруженные». Однако в инструкции по применению плана счетов указано, что счет 45 «предназначен для обобщения информации о наличии и движении отгруженной продукции (товаров), выручка от продажи которой определенное время не может быть признана в бухгалтерском учете…». Отсюда следует, что все-таки наступит время, когда эта выручка будет признана. Одним из условий признания выручки согласно п. 12 ПБУ 9/99 «Доходы организации» является переход права собственности от продавца к покупателю. Однако этого перехода обычно не происходит и следовательно, счет 45 в данном случае использовать неправомерно. По нашему мнению, движение возвратной тары (отгрузка покупателю, возврат покупателем) следует отразить внутри счета, на котором учитывается залоговая тара (например, на отдельных субсчетах: «Тара, отгруженная покупателям» и «Тара на складе»).

В п. 182 методических указаний по учету МПЗ указано, что многооборотная тара, на которую в соответствии с условиями договоров установлены суммы залога, учитывается по этим суммам (в дальнейшем — залоговым ценам). Разница между фактической себестоимостью тары и ее залоговой ценой учитывается поставщиком на счетах учета финансовых результатов как оперативные доходы и (или) расходы.

Основные учетные записи:

Дебет 41 субсчет 3 «Тара, отгруженная покупателям» Кредит 41 субсчет 9 «Тара на складе» — отгрузка тары покупателю;

Одновременно для получения на счете 62 «Расчеты с покупателями и заказчиками» общей суммы задолженности покупателя (за отгруженные товары и залог за тару) на залоговую стоимость тары следует сделать запись:

Дебет 62 «Расчеты с покупателями и заказчиками» Кредит 76 «Расчеты с разными дебиторам и кредиторами» Дебет 51 «Расчетные счета» Кредит 62 «Расчеты с покупателями и заказчиками» — получение от покупателей денег за товары и залоговой стоимости тары; Дебет 41 субсчет 9 «Тара на складе» Кредит 41 субсчет 3 «Тара, отгруженная покупателям» — получение от покупателя возвратной тары; Дебет 76 «Расчеты с разными дебиторам и кредиторами» Кредит 51 «Расчетные счета» — возврат покупателю залога за тару; Дебет 76 «Расчеты с разными дебиторам и кредиторами» Кредит 62 «Расчеты с покупателями и заказчиками» — зачет залога за тару в счет погашения задолженности покупателя за уже поставленные товары или в качестве аванса под будущие поставки; Дебет 76 «Расчеты с разными дебиторам и кредиторами» Кредит 91 субсчет 1 «Прочие доходы» — на стоимость залоговой тары, не возвращенной покупателем;

одновременно составляется запись:

Дебет 91 субсчет 2 «Прочие расходы» Кредит 41 субсчет 3 «Тара, отгруженная покупателям» Дебет 91 субсчет 2 «Прочие расходы» Кредит 68 «Расчеты с бюджетом» — начислен НДС на проданную тару.

При этом поставщик на сумму НДС должен выписать покупателю счет-фактуру.

Ответы на распространенные вопросы

Вопрос №1: Как покупателю отразить возвратную тару в бухучете на забалнсовы счетах?

Ответ: Возвратная тара не должна быть включена в стоимость продукции и ее стоимость выделяется в первичных документах отдельной строкой. Цена возвратной тары (залог) определяется договором и покупатель перечисляет ее поставщику на случай невозврата тары. Договором на поставку может быть предусмотрено, что для исполнения обязательства по возврату тары организация обязана внести залог. Поступившая тара учитывается по залоговой стоимости, установленной в договоре. Нужно сделать такие проводки:

| Операция | Дебет | Кредит |

| перечислена сумма залога по возврату тары | 60 (76) | 50 (51) |

| отражена сумма залога за возвратную тару | 002 | |

| получена возвратная тара, оплаченная отдельно | 10-4 (41-3) | 60 (76) |

| возвратная тара возвращена поставщику | 60 (76) | 10-4 (41-3) |

| возвращен залог | 50 (51) | 60 (76) |

| списана сумма залога за тару | 002 |

Если организация не вернет тару (нарушит договор), то залог не возвращается и сумма залога считается как приобретенная тара. Делаются следующие проводки:

| Операция | Дебет | Кредит |

| сторнировано поступление возвратной тары по стоимости залога | 10-4 (41-3) | 60 (76) |

| оприходована тара по стоимости (без НДС) | 10-4 (41-3) | 60 (76) |

| учтен НДС по таре на основании счета-фактуры от поставщика | 19 | 60 (76) |

| списана сумма залога | 002 |

Возвратная тара не является товаром, для операций, облагаемых НДС (для перепродажи) и суммы НДС к вычету не принимаются, а включаются в стоимость тары. Если покупатель вернет возвратную тару, то сумма залога не увеличивает базу по НДС.

Бухучет: возврат тары

При реализации товаров в возвратной таре сделайте проводки:

Дебет 76 Кредит 41-3

– отражена передача возвратной тары покупателю.

При возврате тары сделайте проводку:

Дебет 41-3 Кредит 76

– отражен возврат тары.

Такой порядок следует из письма Минфина России от 14 мая 2002 г. № 16-00-14/177.

После того как покупатель вернет тару, перечислите ему средства, которые были получены ранее в обеспечение обязательства по возврату тары. При перечислении средств покупателю сделайте проводку:

Дебет 76 Кредит 50 (51…)

– возвращена покупателю сумма залога;

Кредит 008

– списана сумма залога, возвращенная покупателю.

Такой порядок установлен в пунктах 180–184 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, Инструкции к плану счетов.

Совет: поскольку в момент передачи возвратной тары покупателю ее стоимость списывается со счета 41-3, организуйте контроль за ее сохранностью. Это необходимо для того, чтобы знать, сколько тары находится у покупателя и сколько в организации. Так как законодательством не урегулирован такой порядок учета возвратной тары, организация должна разработать его самостоятельно.

На практике для контроля за движением возвратной тары по каждому подразделению (или материально-ответственному лицу) можно вести забалансовый учет. План счетов не предусматривает отдельного забалансового счета для учета возвратной тары, переданной в эксплуатацию. Поэтому его нужно открыть самостоятельно. Например, это может быть счет 014 «Возвратная тара, используемая для упаковки реализуемых товаров». Учет на нем ведите как в количественном, так и в суммовом выражении.

В этом случае при реализации товаров в возвратной таре сделайте проводку:

Кредит 014

– отражена залоговая стоимость возвратной тары, переданной покупателю товаров.

При возврате тары сделайте проводку:

Дебет 014

– отражен возврат тары.

Этот вариант закрепите в учетной политике организации для целей бухучета (п. 4 ст. 8 Закона от 6 декабря 2011 г. № 402-ФЗ).

Если покупатель не вернул тару, залог ему не возвращайте. В этом случае сумму залога учтите в составе прочих доходов (п. 7 ПБУ 9/99).

В бухучете сделайте такие проводки:

Дебет 76 Кредит 41-3

– сторнирована залоговая стоимость возвратной тары, переданной покупателю продукции;

Дебет 41-3 Кредит 19

– сторнирован входной НДС, учтенный в стоимости тары;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– принят к вычету входной НДС, относящийся к стоимости невозвращенной тары;

Дебет 62 Кредит 91-1

– отражена реализация не возвращенной покупателем тары;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС при реализации невозвращенной тары (если деятельность организации облагается НДС);

Дебет 91-2 Кредит 41-3

– списана залоговая стоимость реализованной тары;

Кредит 008

– списана сумма, полученная в обеспечение обязательства по возврату тары;

Дебет 76 Кредит 62

– зачтена сумма полученного залога в качестве оплаты за реализованную тару.

Также спишите возникший ранее отложенный налоговый актив или отложенное налоговое обязательство.

Такие правила установлены в Инструкции к плану счетов (счета 62, 68, 76, 91).

Для учета движения тары оформите отчет по форме ТОРГ-30. Отчет по таре должен быть составлен материально-ответственным лицом в двух экземплярах. Один экземпляр передается в бухгалтерию вместе с товарным отчетом и первичными документами, на основании которых составлялись отчеты. Такой порядок предусмотрен в указаниях, утвержденных постановлением Госкомстата России от 25 декабря 1998 г. № 132.

При списании возвратной тары в связи с естественным износом или продажей сделайте проводку:

Дебет 91-1 Кредит 41-3

– списана стоимость тары.

Такой порядок предусмотрен в пункте 190 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Порядок учета тары, в которую организация упаковывает реализуемую продукцию, при расчете налогов зависит от того, какую систему налогообложения применяет организация.