Для чего предназначен счет 20 «Основное производство»

Для обобщения сумм расходов компании, которые связаны с основным видом деятельности, в учете предназначен 20-й счет («Основное производство»). Здесь имеются в виду расходы, понесенные организацией в процессе производства, при реализации услуг или проведении работ. В дальнейшем для обозначения товаров, работ и услуг будем использовать аббревиатуру ТРУ.

В соответствии с правилами учета по дебету 20-го счета собираются прямые затраты, понесенные предприятием при производстве продукции, потери, образовавшиеся от брака, расходы вспомогательных и обслуживающих производств. По кредиту данного счета производится списание себестоимости ТРУ.

Перечень затрат, которые формируют себестоимость продукции, см. в путеводителе по налогам от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Описание 20-го счета, а также пример учета расходов организации, проводящей работы для заказчика, можно найти в материале «Счет 20 в бухгалтерском учете (нюансы)».

Рассмотрим процесс списания с 20-го счета при различных обстоятельствах.

Разбираемся с косвенными расходами

В бухгалтерском учете

Расходы признаются в том отчетном периоде, в котором они возникли, независимо от намерения получить выручку или иные доходы (Пункты 17, 18 ПБУ 10/99 «Расходы организации»).

Примечание Многие бухгалтеры сомневаются в правильности списания затрат со счета 26 на счет 90 в ситуации, когда выручки нет. Ведь затраты должны списываться в дебет счета 90 одновременно с признанием выручки по кредиту этого счета. Поэтому иногда используют другой вариант — списывают расходы в дебет счета 91 «Прочие доходы и расходы». Ошибки в этом нет, но обратите внимание, что управленческие расходы являются расходами по обычным видам деятельности, а не прочими расходами, и то, что организация пока не получает выручку, не меняет их квалификации. Выбранный вами вариант нужно прописать в учетной политике (Пункт 7 ПБУ 1/2008).

Не отразив своевременно расходы в бухгалтерском учете, вы рискуете, что вашу компанию привлекут к ответственности за грубое нарушение правил ведения учета доходов и расходов (Статья 120 НК РФ; ст. 15.11 КоАП РФ). Ранее многие специалисты, да и сами налоговики в устных рекомендациях советовали собирать расходы при отсутствии доходов на счете 97 «Расходы будущих периодов» и списывать их на финансовый результат по мере поступления выручки. Многие бухгалтеры так и делали, прописав это в учетной политике. Соответственно, в том периоде, когда не было доходов, расходы не учитывались и убытки не формировались.

Для справки За грубое нарушение правил ведения учета доходов и расходов вашу организацию могут оштрафовать (Статья 120 НК РФ): (если) нарушение совершено в течение одного налогового периода — на 10 тыс. руб.; (если) нарушение совершено в течение нескольких налоговых периодов — на 30 тыс. руб.; (если) нарушение привело к занижению налоговой базы — на 20% от суммы неуплаченного налога, но не менее 40 тыс. руб. Кроме того, за грубое нарушение правил ведения бухгалтерского учета и отчетности могут оштрафовать вашего руководителя на сумму от 2 тыс. до 3 тыс. руб. (Статья 15.11 КоАП РФ).

Но применять счет 97 для завуалирования убытков неправильно. Ведь, отражая на нем расходы, вы нарушаете требование своевременности отражения фактов хозяйственной деятельности и создаете скрытый резерв, что противоречит требованию осмотрительности (Пункт 6 ПБУ 1/2008). Это приводит к искажению бухгалтерской отчетности (в этой ситуации она выглядит безубыточной) и вводит в заблуждение пользователей. В этом же году в связи с изменениями, внесенными в Положение по ведению бухгалтерского учета, в рассмотренной ситуации счет 97 использовать вообще нельзя.

В налоговом учете

В налоговом учете косвенные расходы включаются в расходы текущего периода в полном объеме (Пункт 2 ст. 318 НК РФ; Письмо Минфина России от 28.07.2009 N 03-03-06/1/495). В результате при отсутствии доходов будет сформирован убыток — отрицательная разница между доходами и расходами. Убыток отражается в декларации по налогу на прибыль и переносится на будущее. С этим согласен и Минфин (Пункт 2 Письма Минфина России от 25.08.2010 N 03-03-06/1/565; Письма Минфина России от 21.05.2010 N 03-03-06/1/341, от 21.04.2010 N 03-03-06/1/279, от 17.07.2008 N 03-03-06/1/414). Тем не менее налоговики зачастую снимают расходы, когда нет доходов, но суды их не поддерживают. Они считают, что значение имеет не результат деятельности — прибыль или убыток, а направленность деятельности на получение дохода (Пункт 9 Постановления Пленума ВАС РФ от 12.10.2006 N 53; п. 3 Определения КС РФ от 04.06.2007 N 320-О-П). Если же вы не отразите свои расходы в налоговом учете, претензий к вам никаких не будет. Однако имейте в виду, что включить эти расходы в декларацию другого периода будет достаточно проблематично. При проверке их могут снять из-за того, что они не относятся к текущему периоду (Пункт 1 ст. 54, ст. 272 НК РФ). Минфин не раз заявлял, что расходы, не учтенные в «убыточной» декларации, нельзя в следующих периодах учесть в качестве текущих расходов (Письма Минфина России от 07.05.2010 N 03-02-07/1-225, от 23.04.2010 N 03-02-07/1-188). Поэтому, если налоговики снимут вам расходы, которые вы не отразили ранее, учесть их вы сможете, только представив уточненки за те периоды, к которым они относятся, и тогда все равно придется показать убытки.

Совет Если убыток небольшой, возможно, действительно имеет смысл подать безубыточную декларацию, чтобы сберечь нервы. А бухучет при этом вести правильно. Но если суммы убытка значительные, то лучше их задекларировать, чтобы потом иметь возможность учесть их в будущем.

Списание затрат со счета 20 при производстве продукции

Для того чтобы списать расходы в производстве, налогоплательщик должен сначала выбрать способ, с помощью которого надо будет учитывать готовую продукцию (ГП). Выбранный способ затем следует утвердить в тексте учетной политики (УП). Опишем возможные способы, из которых может выбирать предприятие.

В соответствии с ПБУ 5/01 «Учет материально-производственных запасов», утв. приказом Минфина России от 09.06.2001 № 44н, готовая продукция отнесена к той части МПЗ, которая предназначается для реализации.

ВАЖНО! С 2021 года ПБУ5/01 утратит силу. Ему на смену утвержден ФСБУ 5/2019 «Запасы».

Что изменится в учете запасов при применении ФСБУ 5/2019, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности нововведений.

Каковы основные положения ПБУ 5/01, порядок оценки запасов и как выглядит регламент ведения отчетности по запасам, можно узнать из материала «ПБУ 5/01 — учет материально-производственных запасов».

В Методических указаниях по бухучету МПЗ, утв. приказом Минфина России от 28.12.2001 № 119н, рекомендуется использовать 1 из следующих способов оценки ГП:

- По реально сформировавшейся себестоимости (фактической).

- Плановой себестоимости, то есть сформированной на основе нормативов.

- Договорной цене.

Здесь есть уточнения, при каких обстоятельствах стоит применять тот или иной способ. Так, первый способ рекомендуется использовать, если речь идет о производстве товаров мелкими сериями, второй — при большом серийном производстве, третий — при стабильных неизменяемых ценах. Понятно, что постоянные цены для рыночных отношений невозможны. По этой причине третий способ на данный момент утратил актуальность и не применяется.

Учет и налогообложение расходов при отсутствии доходов

Ситуаций, когда хозяйствующий субъект генерирует расходы, но по тем или иным причинам не получает доходов, достаточно много. Причин тому может быть множество: кризисные явления в экономике, высокая конкуренция, сознательная стратегия выхода на рынок, развитие нового направления в бизнесе и т.п. Несмотря на наличие объективных предпосылок таких явлений, рассматриваемые ситуации достаточно отрицательно воспринимаются налоговыми органами, которые чаще всего занимают негибкую позицию, подозрительно относясь к таким расходам и отказывая в принятии их к налоговому учету. Как же лучше учитывать данные расходы, какие мотивировки предпочтительнее использовать в обсуждениях с проверяющими и на что обращают внимание суды?

Начнем с главного постулата, который был выстрадан в различных судебных баталиях и который теперь признают сами фискальные органы. Возможность признания расходов не зависит от наличия доходов в этом же периоде. Налоговый кодекс не содержит подобным норм. Главным условием признания подобных расходов является их соответствие нормам гл. 25 «Налог на прибыль» НК РФ — экономическая обоснованность и направленность деятельности налогоплательщика на получение прибыли.

Первоначально Конституционный Суд РФ в Постановлении от 24.02.2004 N 3-П указал, что судебный контроль не призван проверять экономическую целесообразность решений, принимаемых субъектами предпринимательской деятельности, которые в сфере бизнеса обладают самостоятельностью и широкой дискрецией, поскольку из-за рискового характера деятельности существуют объективные пределы в возможностях судов выявлять наличие в ней деловых просчетов.

Затем Пленум ВАС РФ в Постановлении от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» пришел к выводу, что обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности. При этом речь идет именно о намерениях и целях (направленности) этой деятельности, а не о ее результате. Вместе с тем обоснованность получения налоговой выгоды не может быть поставлена в зависимость от эффективности использования капитала. Налогоплательщик осуществляет свою деятельность самостоятельно на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность.

И наконец, обобщая приведенные нормы, КС РФ в Определении от 04.06.2007 N 320-О-П сформулировал следующий вывод. Нормы, содержащиеся в абз. 2 и 3 п. 1 ст. 252 НК РФ, требуют установления объективной связи понесенных налогоплательщиком расходов с направленностью его деятельности на получение прибыли, причем бремя доказывания необоснованности расходов налогоплательщика возлагается на налоговые органы. Таким образом, расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В настоящее время такую же позицию занимают и представители финансового ведомства. Например, в Письме Минфина России от 21.04.2010 N 03-03-06/1/279 признается право налогоплательщика признать расходы (в том числе оплату труда, арендные платежи и т.п.), которые произведены с момента его госрегистрации, даже если он еще не получает прибыли. Причем это мнение, изменившееся по сравнению с 2006 г., когда выходили письма с противоположными выводами, с 2008 г. не меняется. Аналогичный вывод был сделан и в Письме Минфина России от 17.07.2008 N 03-03-06/1/414, и др. Не возражают против такого подхода и налоговики (см. Письмо УФНС России по г. Москве от 03.07.2007 N 20-12/062179).

Пример 1. ООО «Колумбус» зарегистрировалось 15 июня текущего года. С момента регистрации у общества возникли расходы на выплату заработной платы и отчисления с нее, арендные платежи, расходы на связь и рекламу (нормируемые и ненормируемые) и т.п. Но в связи с большой конкуренцией (потенциальные потребители еще не успели узнать об открытии новой организации) доходов в отчетном периоде организация получить не смогла.

Понесенные расходы будут приняты в налоговом учете при расчете налога на прибыль за полугодие текущего года как экономически обоснованные и связанные с производственным процессом. Однако в налоговом учете не будут приняты нормируемые расходы на рекламу, поскольку они учитываются в процентном отношении от полученной выручки, которой предприятие не имеет.

Не представляет собой исключение и упрощенная система налогообложения. Так, в Письме Минфина России от 23.01.2009 N 03-11-06/2/5 говорится, что расходы (в пределах перечня затрат, предусмотренного п. 1 ст. 346.16 НК РФ), произведенные вновь образованной организацией, должны быть учтены в налоговом периоде их оплаты. Если компания в этом периоде не приступила к осуществлению предпринимательской деятельности, произведенные расходы формируют сумму убытков за налоговый период, учет которых может быть осуществлен в последующие налоговые периоды в порядке, установленном п. 7 ст. 346.18 НК РФ.

В каком же порядке можно принять рассматриваемые расходы при расчете налогооблагаемой базы по налогу на прибыль? Ответ на этот вопрос можно найти, в частности, в Письме Минфина России от 17.07.2008 N 03-03-06/1/414 и др. Учет данных расходов будет зависеть от того, к каким расходам (прямым или косвенным) будут относиться эти суммы. Так, в соответствии со ст. 318 НК РФ в целях налогообложения прибыли организаций сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода.

Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены. При этом налогоплательщики, оказывающие услуги, вправе относить сумму прямых расходов, осуществленных в отчетном (налоговом) периоде, в полном объеме на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства.

Таким образом, косвенные расходы, понесенные организацией ввиду отсутствия в текущем отчетном периоде доходов от производства и реализации, в конечном итоге в целях налогообложения прибыли будут представлять собой убытки в соответствии с порядком, предусмотренным ст. 283 НК РФ.

Пример 2. в отчетном периоде понесла следующие расходы, направленные на извлечение доходов:

— приобрела и отпустила в производство материалов на сумму 313 000 руб.;

— начислила зарплату и сделала соответствующие отчисления на сумму 108 102 руб.;

— начислила арендные платежи в сумме 17 000 руб.

В соответствии с принятой учетной политикой организации материалы относятся к прямым расходам, а все остальные расходы являются косвенными. Таким образом, в отчетном периоде предприятие будет иметь косвенных расходов на сумму 125 102 руб., которые будут отражены в налоговой декларации по налогу на прибыль и сформируют убыток предприятия, а сумма затрат в размере 313 000 руб., представляющая собой прямые расходы, будет учтена при расчете налогооблагаемой базы в следующих периодах по мере реализации продукции, работ, услуг, в стоимости которых они учтены.

Описанный порядок изменится, если речь пойдет о кассовом методе определения доходов или в отношении налогоплательщика-«упрощенца». В такой ситуации приниматься будут только оплаченные расходы.

Списание затрат по фактической стоимости

Организовав учет ГП по фактической себестоимости, бухгалтер, ведущий производство, должен сделать проводку: Дт 43 Кт 20.

Суть данной записи в том, что себестоимость прямо и в реально сформировавшейся сумме списана со счета, учитывающего расходы, на счет, на котором ведется учет ГП.

При всей простоте и привлекательности данного способа есть ограничения в его использовании. Речь идет о том, что фактическую себестоимость удается рассчитать только в конце отчетного периода. В обстоятельствах, когда продукция отгружается постоянно, лучше взять за основу плановую себестоимость.

Здесь есть 2 варианта организации учета: списывать расходы, применяя 40-й счет («Выпуск готовой продукции»), или обойтись без него.

Расходы есть, выручки нет: что делать бухгалтеру?

Часто бывает так, что организация создана*, осуществляет какие-то расходы (начисление оплаты труда, по обслуживанию счетов в банке и др.), но при этом в течение определенного времени по разным причинам не имеет доходов от продаж продукции, работ и услуг.

Прямого ответа на вопрос, как учитывать такие расходы в бухгалтерском учете, в нормативных документах нет. В предлагаемой статье В.В. Патров, д.э.н., проф. СпбГУ, излагает свою точку зрения по этому вопросу.

Примечание:

* Согласно пункту 2 статьи 51 ГК РФ юр.

лицо считается созданным с момента его государственной регистрации, т.е. внесения в ЕГРЮЛ (прим. авт.).

Учет расходов в основном будет зависеть от того, чем занимается организация (производством продукции, выполнением работ, оказанием услуг, торговлей и т.п.).

Учет расходов, связанных с производством продукции

Рассмотрим методику учета расходов на примере обычного предприятия по производству продукции, не имеющего вспомогательных и обслуживающих производств.

Все расходы, связанные с производством продукции, подразделяются на два вида: прямые, косвенные.

Прямыми называются расходы, которые можно сразу отнести к какому-то виду продукции* (зарплата рабочего, занятого производством одного вида продукции; расход материалов на конкретный вид продукции и т.п.).

Примечание:

* Учет затрат отдельно по каждому виду выпускаемой продукции необходим для калькуляции себестоимости, т.е. расчета затрат на единицу продукции.

Косвенными являются расходы, которые нельзя сразу отнести к какому-то виду продукции (зарплата главного бухгалтера, абонентская плата за телефон, канцелярские расходы и т.п.).

Прямые расходы в течение месяца сразу записывают на дебет счета 20 “Основное производство” (на соответствующие аналитические счета по видам продукции) с кредитованием счетов учета материалов, расчетов с персоналом по оплате труда и др.

Косвенные расходы подразделяются на две группы:

- По обслуживанию основного производства.

- Для нужд управления, не связанных непосредственно с процессом производства.

Косвенные расходы первой группы в течение месяца отражаются на дебете счета 25 “Общепроизводственные расходы”, а второй группы – на дебете счета 26 “Общехозяйственные расходы”. При этом также кредитуются счета по учету материалов, расчетов с персоналом по оплате труда и др.

По окончании месяца косвенные расходы, собранные на счете 25, распределяются между видами выпущенной продукции пропорционально какой-либо базе (сумме прямых затрат, зарплаты производственных рабочих, времени работы оборудования и т.п.). База распределения определяется самой организацией и записывается в приказе об учетной политике.

После распределения на общую сумму расходов, собранных на счете 25, делается запись:

Дебет 20 (аналитические счета по видам продукции) Кредит 25

Косвенные расходы, собранные на счете 26, по окончании месяца также полностью списываются с этого счета. Однако в отличие от расходов первой группы они могут списываться двумя способами.

Первый способ (традиционный) аналогичен списанию расходов, учтенных на счете 25 (также выбирается база распределения), дебетуется счет 20 (аналитические счета по видам продукции) и кредитуется счет 26.

Второй способ основан на предпосылке, что общехозяйственные расходы не имеют непосредственной связи с производственным процессом, являются условно-постоянными, и, вследствие этого, в полной сумме отражаются на финансовых результатах отчетного периода. Иначе говоря, они без всякого распределения по видам продукции списываются проводкой:

Дебет 90 “Продажи” Кредит 26 “Общехозяйственные расходы”

Способ списания общехозяйственных расходов выбирается самой организацией и фиксируется в учетной политике.

Результатом работы большинства производственных предприятий является выпуск готовой продукции, которая сдается на склад. При этом делается запись:

Дебет 43 “Готовая продукция” или 40 “Выпуск продукции (работ, услуг)”* Кредит 20 “Основное производство”

Примечание:

* Применение счетов 43 или 40 определяется учетной политикой организации

После этой записи сальдо счета 20 представляет собой сумму затрат, относящихся к продукции, которая не прошла все стадии производственного цикла (незавершенное производство).

Как только готовая продукция (или часть продукции) будет продана, расходы, относящиеся к данной продукции, списываются проводкой:

Дебет 90/2 “Себестоимость продаж” Кредит 43 “Готовая продукция”

До начала продаж (до появления выручки) расходы организации числятся на счетах 20 (относящиеся к незавершенному производству) и 43 (относящиеся к выпущенной, но не проданной продукции, хранящейся на складе).

При составлении бухгалтерского баланса сальдо этих счетов отражается соответственно на статьях “Затраты в незавершенном производстве” (код показателя 213) и “Готовая продукция и товары для перепродажи” (код показателя 214).

Исходя из вышесказанного, при отсутствии выручки от продажи продукции (товаров, работ, услуг) раздел “Доходы и расходы по обычным видам деятельности” отчета о прибылях и убытках не заполняется.

Если согласно учетной политике общехозяйственные расходы, собранные на счете 26, списываются на дебет счета 90, данное списание до появления у организации выручки не осуществляется.

Некоторые специалисты считают, что выбор в учетной политике варианта списания расходов со счета 26 в дебет счета 90 означает признание этих расходов условно-постоянными. Условно-постоянные расходы – это расходы, которые должны уменьшить финансовый результат того отчетного периода, в котором они были понесены.

Наличие этих расходов никак не связано с объемов выпуска продукции и/или фактом ее продажи. Из этого следует, что в соответствии с допущением временной определенности фактов хозяйственной деятельности (п.

6 ПБУ 1/98) в случае отсутствия в конкретном периоде выручки от продажи продукции суммы таких расходов, отраженные на счете 26, должны быть списаны в уменьшение прибыли текущего отчетного периода записью:

Дебет счета 91 “Прочие доходы и расходы” субсчет 2 “Прочие расходы” Кредит счета 26 “Общехозяйственные расходы”

Со счета 91-2 сумма данных расходов списывается на счет 99 “Прибыли и убытки”. В результате на сумму этих расходов в балансе и в отчете о прибылях и убытках будет показан убыток по основной деятельности.

Мы считаем, что сумма такого убытка должна определяться с учетом всех доходов и расходов по обычным видам деятельности, а не только условно-постоянных расходов. Тем не менее, вышеуказанная точка зрения имеет право на существование, и каждая организация должна избрать свой вариант списания общехозяйственных расходов, закрепив его в учетной политике.

По нашему мнению, при составлении бухгалтерского баланса сумма этих общехозяйственных расходов, учтенная на счете 26, присоединяется (без проводки) к сальдо счета 20 и показывается по статье “Затраты в незавершенном производстве”.

При получении в дальнейшем выручки эти расходы в зависимости от учетной политики списываются на дебет счета 90 или сразу в полной сумме, или по частям в течение нескольких отчетных периодов (пропорционально объему проданной продукции в общем объеме ее выпуска на момент начала получения выручки).

Учет затрат при выполнении работ, оказании услуг, торговой деятельности

Счет 20 “Основное производство” применяется также для учета расходов, связанных не только с производством продукции, но и выполнением работ и оказанием услуг.

При этом в соответствии с Инструкцией по применению Плана счетов “Организации, деятельность которых не связана с производственным процессом (комиссионеры, агенты, брокеры, дилеры и т.п., кроме организаций, осуществляющих торговую деятельность), используют счет 26 “Общехозяйственные расходы” для обобщения информации о расходах на ведение этой деятельности.”

Для учета расходов, связанных с торговой деятельностью, организации применяют счет 44 “Расходы на продажу”. В данных случаях при отсутствии выручки сальдо счетов 26 и 44 должно отражаться, по нашему мнению, в бухгалтерском балансе по статье “Прочие запасы и затраты” (код показателя 217).

В данных организациях учет расходов на счетах 20 и 26 аналогичен порядку учета в организациях, занимающихся производством продукции, приведенному выше.

Учет затрат вспомогательных и обслуживающих производств

Некоторые организации имеют кроме основного производства вспомогательные производства (по ремонту основных средств, производству различных видов энергии, транспортному обслуживанию и др.) и/или обслуживающие производства и хозяйства (жилищно-коммунальное хозяйство, предприятия общественного питания, детские дошкольные учреждения, дома отдыха и др.).

В этих производствах и хозяйствах функции счета 20 “Основное производство” выполняют соответственно счета 23 “Вспомогательные производства” и 29 “Обслуживающие производства и хозяйства”.

Затраты, учтенные по дебету этих счетов, в дальнейшем списываются на счета по учету затрат тех подразделений организации, которые потребляют услуги вышеуказанных производств и хозяйств (20, 25, 26 и др.), а также на счета по учету МПЗ и готовых изделий, выпущенных вспомогательными производствами, а также обслуживающими производствами и хозяйствами (10, 43 и др.).

Сальдо счетов 23 и 29 показывают остатки незавершенного вспомогательного и обслуживающего производства соответственно.

Другие доходы и расходы

Даже при отсутствии выручки от продажи продукции (товаров, работ и услуг) организации могут иметь другие доходы и расходы в виде прочих поступлений и прочих расходов.

К прочим поступлениям относятся операционные, внереализационные и чрезвычайные доходы. Прочими расходами являются операционные, внереализационные и чрезвычайные расходы. Порядок признания прочих поступлений и прочих расходов раскрыт в разделах IV соответственно ПБУ 9/99 “Доходы организации” и ПБУ 10/99 “Расходы организации”.

Операционные и внереализационные доходы и расходы учитываются на счете 91 “Прочие доходы и расходы”, а чрезвычайные доходы и расходы на счете 99 “Прибыли и убытки”.

Эти доходы и расходы всегда (даже при отсутствии выручки от продажи продукции, товаров, работ и услуг) должны отражаться по соответствующим показателям отчета о прибылях и убытках.

Положительная разность между прочими поступлениями и прочими расходами будет представлять собой прибыль до налогообложения, а отрицательная – убыток до налогообложения.

Источник: https://buh.ru/articles/documents/13755/

Списание затрат по плановой себестоимости через счет 40

Если используется 40-й счет, то здесь проявляется вся разница между суммами фактической и плановой себестоимости.

По дебету 40-го счета отражается фактически сформированная себестоимость ГП: Дт 40 Кт 20.

По кредиту данного счета списывается себестоимость, рассчитанная по нормативам: Дт 43 Кт 40.

По окончании месяца на 40-м счете может образоваться остаток, являющийся ничем иным, как разницей между фактической и плановой себестоимостью. С помощью образовавшейся суммы производится коррекция себестоимости продаж на 90-м счете:

- если фактический показатель будет больше планового, делается запись: Дт 90.2 Кт 40;

- если плановый показатель окажется больше фактического — сторно Дт 90.2 Кт 40.

Проверьте правильно ли вы учитываете производственные затраты с помощью Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Списание затрат по плановой себестоимости без применения счета 40

Такой способ учета подразумевает, что плановую себестоимость следует отражать на 43-м счете сразу после внесения ГП в приходные документы: Дт 43 Кт 20.

Когда произведена отгрузка ГП, эта же сумма отражается на 90-м счете: Дт 90.2 Кт 43.

Как только отчетный период закончится, на 20-м счете появятся фактическая стоимость ГП и разница в показателях фактической и плановой себестоимости. На полученную сумму надо будет произвести коррективы на счете 43:

- в большую сторону, если фактический показатель будет больше планового, со следующей записью: Дт 43 Кт 20.

- в меньшую сторону, если плановый показатель окажется больше фактического: сторно Дт 43 Кт 20.

Больше узнать об учете ГП можно из материала «Как отражается готовая продукция в бухгалтерском балансе?».

Расходы без доходов

Рассмотрим методику учета расходов на примере обычного предприятия по производству продукции, не имеющего вспомогательных и обслуживающих производств.

Все расходы, связанные с производством продукции, подразделяются на два вида: прямые, косвенные.

Прямыми называются расходы, которые можно сразу отнести к какому-то виду продукции* (зарплата рабочего, занятого производством одного вида продукции; расход материалов на конкретный вид продукции и т.п.).

Примечание: * Учет затрат отдельно по каждому виду выпускаемой продукции необходим для калькуляции себестоимости, т.е. расчета затрат на единицу продукции.

Косвенными являются расходы, которые нельзя сразу отнести к какому-то виду продукции (зарплата главного бухгалтера, абонентская плата за телефон, канцелярские расходы и т.п.).

Прямые расходы в течение месяца сразу записывают на дебет счета 20 «Основное производство» (на соответствующие аналитические счета по видам продукции) с кредитованием счетов учета материалов, расчетов с персоналом по оплате труда и др.

Косвенные расходы подразделяются на две группы:

- По обслуживанию основного производства.

- Для нужд управления, не связанных непосредственно с процессом производства.

Косвенные расходы первой группы в течение месяца отражаются на дебете счета 25 «Общепроизводственные расходы», а второй группы — на дебете счета 26 «Общехозяйственные расходы». При этом также кредитуются счета по учету материалов, расчетов с персоналом по оплате труда и др.

По окончании месяца косвенные расходы, собранные на счете 25, распределяются между видами выпущенной продукции пропорционально какой-либо базе (сумме прямых затрат, зарплаты производственных рабочих, времени работы оборудования и т.п.). База распределения определяется самой организацией и записывается в приказе об учетной политике.

После распределения на общую сумму расходов, собранных на счете 25, делается запись:

Дебет 20 (аналитические счета по видам продукции) Кредит 25

Косвенные расходы, собранные на счете 26, по окончании месяца также полностью списываются с этого счета. Однако в отличие от расходов первой группы они могут списываться двумя способами.

Первый способ (традиционный) аналогичен списанию расходов, учтенных на счете 25 (также выбирается база распределения), дебетуется счет 20 (аналитические счета по видам продукции) и кредитуется счет 26.

Второй способ основан на предпосылке, что общехозяйственные расходы не имеют непосредственной связи с производственным процессом, являются условно-постоянными, и, вследствие этого, в полной сумме отражаются на финансовых результатах отчетного периода. Иначе говоря, они без всякого распределения по видам продукции списываются проводкой:

Дебет 90 «Продажи» Кредит 26 «Общехозяйственные расходы»

Способ списания общехозяйственных расходов выбирается самой организацией и фиксируется в учетной политике.

Результатом работы большинства производственных предприятий является выпуск готовой продукции, которая сдается на склад. При этом делается запись:

Дебет 43 «Готовая продукция» или 40 «Выпуск продукции (работ,

Примечание: * Применение счетов 43 или 40 определяется учетной политикой организации

После этой записи сальдо счета 20 представляет собой сумму затрат, относящихся к продукции, которая не прошла все стадии производственного цикла (незавершенное производство).

Как только готовая продукция (или часть продукции) будет продана, расходы, относящиеся к данной продукции, списываются проводкой:

Дебет 90/2 «Себестоимость продаж» Кредит 43 «Готовая продукция»

До начала продаж (до появления выручки) расходы организации числятся на счетах 20 (относящиеся к незавершенному производству) и 43 (относящиеся к выпущенной, но не проданной продукции, хранящейся на складе).

При составлении бухгалтерского баланса сальдо этих счетов отражается соответственно на статьях «Затраты в незавершенном производстве» (код показателя 213) и «Готовая продукция и товары для перепродажи» (код показателя 214).

Исходя из вышесказанного, при отсутствии выручки от продажи продукции (товаров, работ, отчета о прибылях и убытках не заполняется.

Если согласно учетной политике общехозяйственные расходы, собранные на счете 26, списываются на дебет счета 90, данное списание до появления у организации выручки не осуществляется.

Некоторые специалисты считают, что выбор в учетной политике варианта списания расходов со счета 26 в дебет счета 90 означает признание этих расходов условно-постоянными. Условно-постоянные расходы — это расходы, которые должны уменьшить финансовый результат того отчетного периода, в котором они были понесены.

Наличие этих расходов никак не связано с объемов выпуска продукции и/или фактом ее продажи. Из этого следует, что в соответствии с допущением временной определенности фактов хозяйственной деятельности (п.

6 ПБУ 1/98) в случае отсутствия в конкретном периоде выручки от продажи продукции суммы таких расходов, отраженные на счете 26, должны быть списаны в уменьшение прибыли текущего отчетного периода записью:

Дебет счета 91 «Прочие доходы и расходы» субсчет 2 «Прочие расходы» Кредит счета 26 «Общехозяйственные расходы»

Со счета 91-2 сумма данных расходов списывается на счет 99 «Прибыли и убытки». В результате на сумму этих расходов в балансе и в отчете о прибылях и убытках будет показан убыток по основной деятельности.

Мы считаем, что сумма такого убытка должна определяться с учетом всех доходов и расходов по обычным видам деятельности, а не только условно-постоянных расходов. Тем не менее, вышеуказанная точка зрения имеет право на существование, и каждая организация должна избрать свой вариант списания общехозяйственных расходов, закрепив его в учетной политике.

По нашему мнению, при составлении бухгалтерского баланса сумма этих общехозяйственных расходов, учтенная на счете 26, присоединяется (без проводки) к сальдо счета 20 и показывается по статье «Затраты в незавершенном производстве».

При получении в дальнейшем выручки эти расходы в зависимости от учетной политики списываются на дебет счета 90 или сразу в полной сумме, или по частям в течение нескольких отчетных периодов (пропорционально объему проданной продукции в общем объеме ее выпуска на момент начала получения выручки).

Как учитывать расходы и входной НДС, если нет доходов

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 13 мая 2011 г.

журнала № 10 за 2011 г.В.А. Полянская, экономист

Бывает, что у организации в каком-либо отчетном или налоговом периоде доходов нет, а расходы есть. Казалось бы, никаких вопросов возникать не должно. Ведь ни в бухгалтерском, ни в налоговом законодательстве не предусмотрены какие-то особенности для учета расходов при отсутствии доходов.

Однако многие боятся, что отраженные в декларации по налогу на прибыль или в декларации по УСНО убытки привлекут внимание налоговых органов: бухгалтера могут вызвать на убыточную комиссию, запросить пояснения по вопросу возникновения убытков, предложить сдать уточненную «безубыточную» декларацию и т. д.

Источник: https://velereya.ru/rashody-bez-dohodov/

Прочие операции, затрагивающие кредит 20-го счета

Приведем еще несколько ситуаций, когда используется запись по кредиту 20-го счета:

- Компания, занимающаяся реализацией услуг или производством работ, списывает расходы, собранные на 20-м счете, на счет учета продаж сразу, как только заказчик принял результаты. Чтобы отразить выручку и списать затраты, делаются следующие записи:

- Дт 62 Кт 90.1;

- Дт 90.3 «НДС с продаж» Кт 68;

- Дт 90.2 Кт 20.

- Если компания использует произведенную ею же продукцию в собственных целях, запись будет выглядеть так: Дт 10 «Материалы» Кт 20.

- Крупные производства, имеющие большие объемы выпуска продукции, предпочитают учитывать полуфабрикаты, изготовленные ими самими, на отдельном счете. Оприходование таких материалов должно сопровождаться следующей записью: Дт 21 «Полуфабрикаты собственного производства» Кт 20.

- При фиксации бракованной продукции соответствующие суммы отражаются так: Дт 28 «Брак в производстве» Кт 20.

- При недостаче, выявленной в процессе инвентаризации основного производства, делается запись следующего содержания: Дт 94 «Недостачи и потери от порчи ценностей» Кт 20.

- При расторжении договора, по которому уже была произведена продукция, образуются расходы, отражаемые так: Дт 91.2 «Прочие расходы» Кт 20.

Нет реализации куда девать расходы

1 2 3 4 5 6 7 8

Основание списания расходов в БУПрочитала в статье “Учет. Налоги .Право.” Вопрос- Можно ли учесть расходы при отсутствии расходов? (деятельность не осуществляется).Ответ УФНС России- Расходы связанные с подготовкой и организацией деятельности, можно учесть при расчете налоговой базы в том периоде, к которому они относятся. Дата признания расходов метод начисления. Однако вы еще не осуществляете деятельность в том периоде, в котором могут быть признаны данные расходы. Поэтому вы их не отражаете в налоговой декл. При подтверждении получения дохода вы можете учесть при налогообл. |

Вход на сайт

прибыли расходы, связанные с его получением. Но в том периоде, к которому они относятся. т.е. подаете уточненную декларацию за тот период, в котором эти расходы возникли.Организация занимается Строительно-Монтажными работами (СМР).Прямые 20 счет — материалы, з.п. производст-ков..Косвенные 26 счет — Лицензия, програмное обеспечение, канцтовары, з.п. АУП.

п.2 ст.

318 НК РФ При этом сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода с учетом требований, предусмотренных настоящим Кодексом. В аналогичном порядке включаются в расходы текущего периода внереализационные расходы. внереализационные расходы наверное тоже есть — банковские услуги (расчетно-кассовое обслуживание)

Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены в соответствии со статьей 319 настоящего Кодекса. ст. 319 Порядок оценки остатков незавершенного производства, остатков готовой продукции, товаров отгруженных

получается что нет, в любом случае, в соответствии с НК РФ вы должны учеть в тек.отчетном периоде косвенные и внереализационные расходы

Ведь если рассмотреть аналогичную ситуацию с НДС. Выручки нет, вычет начислен (деятельность только началась) . Я думаю, разумнее будет не сдавать декларацию с возмещением НДС из бюджета, а дождаться выручки, аванса по расч. счету. И так же с налогом на прибыль.

А что касается бухгалтерского учета, то за 9 месяцев у меня пока даже материалы в монтаж не передавались, пока заключены только договора подряда. Поэтому НЗП нет, счет 20 сальдо- “0”.

И еще меня смущает то, что затраты говорят надо списать было на 97 счет, а потом списывать, а я с счета 20 сразу на 90 себ-ть. Не знаю может не права.

Расходы есть, а выручки нет

С такой ситуацией часто сталкиваются фирмы с сезонным видом деятельности. Однако у обычных предприятий тоже порой бывает временное затишье продаж. Что в таком случае делать с расходами, которых нельзя избежать?

«Затраты, которые вы перечислили, являются косвенными. Такие расходы нужно собирать на счете 26 «Общехозяйственные расходы». Списать их можно лишь тогда, когда фирма получит доход. Если дохода нет, то косвенные расходы учитываются на счете 97 «Расходы будущих периодов».

Косвенные расходы не связаны непосредственно с производством продукции. В их состав входят управленческие и коммерческие расходы.

«Расходы будущих периодов можно списать двумя способами. Во-первых, можно включить их в расходы полностью в тот момент, когда ваша фирма начнет сдавать оборудование в прокат. Другой вариант – распределить на несколько периодов. Выбранный вариант нужно отразить в приказе директора».

«Как правильно отразить расходы в налоговом учете, если фирма не получает доходы?»

«Это зависит от того, какой метод вы используете при расчете прибыли. Наша фирма, например, использует кассовый метод. Мы учитываем расходы в том периоде, когда они были оплачены (ст. 273 НК РФ). При этом не имеет значения, получила организация доход или нет.

Произведенные расходы просто списываются на убыток. Для налогообложения прибыли убытки отчетного года и предыдущих лет разрешено переносить на будущее в течение не более десяти лет. То есть налоговую базу в новом году можно уменьшать на всю или часть суммы убытка.

Правила переноса убытков на будущее описаны в статье 283 Налогового кодекса».

Если фирма применяет метод начисления, то все расходы делятся на:

- расходы, связанные с производством и реализацией;

- внереализационные расходы.

Внереализационные расходы уменьшают облагаемую налогом прибыль в том периоде, когда они были произведены. Порядок их списания не зависит от того, есть у фирмы доход или нет.

Источник: https://bookerlife.ru/net-realizacii-kuda-devat-rashody/

Сальдо счета 20 «Основное производство»

По окончании отчетного периода организация выявляет и списывает себестоимость ГП на счете 20 «Основное производство». В результате этих мероприятий может сформироваться дебетовое сальдо. Данный показатель отражает, насколько велика стоимость незавершенки. Образовавшуюся сумму на 20-м счете следует перенести на следующий месяц.

Как правильно организовать бухгалтерский учет незавершенного производства и как его показатели вносятся в бухгалтерский баланс, можно узнать из материала «Основное производство в бухгалтерском балансе (нюансы)».

если нет выручки куда относить расходы

Далее, переходим к следующему шагу рекомендации .

Шаг — 2 Расходы по обычным видам деятельности – это все расходы, которые несет предприятие в процессе производства и (или) реализации продукции, товаров, услуг. К ним относятся траты на закупку материалов, заработная плата работников, стоимость аренды помещения и т.д. Эти расходы должны списываться в том периоде времени, в котором они произошли (п.п. 17 и 18 ПБУ 10/99). Далее, переходим к следующему шагу рекомендации .

Как учесть расходы, если нет реализации — отсутствие реализации, общехозяйс … 04.01.2012

Шаг — 3 Конкретный порядок отображения расходов в бухгалтерском учете при отсутствиивыручки

зависит от вида деятельности предприятия. Фирмы, которые производят собственную продукцию, закупают материалы, сырье, начисляют амортизацию и зарплату, отражают расходы в обычном порядке, на дебете счета 20 «Основное производство». Общехозяйственные расходы (содержание аппарата управления и т.д.) учитываются сначала на счете 26 «Общехозяйственные расходы», а затем также списываются на 20 счет. Далее, переходим к следующему шагу рекомендации .

Шаг — 4 ДЕБЕТ 20 КРЕДИТ 10 субсчет «Сырье и материалы»; ДЕБЕТ 20 КРЕДИТ 70 – начисление зарплаты работникам производства; ДЕБЕТ 20 КРЕДИТ 02 — начисление амортизации на оборудование для производства продукции; ДЕБЕТ 26 КРЕДИТ 70 — начислена зарплата работникам аппарата управления; ДЕБЕТ 20 КРЕДИТ 26 – списаны общехозяйственные расходы. Далее, переходим к следующему шагу рекомендации .

Как отразить расходы будущих периодов — расход будущих периодов, отчетный п … 03.01.2012

Шаг — 5 Новая, только что открытая компания, зачастую не имеет доходов ивыручкинекоторое время. Поэтому все расходы на приобретение оборудования, начисление амортизации, содержание аппарата управления до начала производства до 2011 года относили на счет 97 «Расходы будущих периодов», затем, когда предприятие начнет выпуск продукции, их списывали в дебет 20 счета. Однако согласно новой редакции п. 65 Положения «затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида». Далее, переходим к следующему шагу рекомендации .

Как списать расходы на лицензию — Приобретение лицензии, расходы будущих пе … 18.03.2012

Шаг — 6 Иными словами, исключается правило о том, чтозатраты,

произведенные в отчетном периоде, но относящиеся к следующим, надо однозначно признавать расходами будущих периодов. Документ отсылает к нормативно-правовым актам по бухгалтерскому учету, то есть к ПБУ. Если какие-либо ПБУ не обязывают считать затраты расходами будущих периодов, компания вправе признавать их сразу при начислении.

Рекомендуем обратить внимание на следующие советы консультанта по финансовым вопросам

Помните, что система списывания расходов на затраты — полностью или постепенно в течение некоторого времени – определяется учетной политикой предприятия.

Дополнительная информация и полезные советы эксперта по финансовым вопросам

Надеемся ответ на вопрос — Как списать затраты, если нет выручки — содержал полезные для Вас сведения. Удачи Вам!Чтобы найти ответ на интересующий Вас вопрос воспользуйтесь формой —Поиск по сайту.

Ключевые теги: Финансы

Все статьи Признание расходов без доходов: бухгалтерский учет и налогообложение (Сысоев Н.И., Харченко С.В.)

В статье рассматривается, как правомерно признать расходы, связанные с организацией бизнеса, направленными на получение дохода, если в соответствующем периоде их осуществления сами доходы получены не были. Даны сравнительный анализ и разъяснения по наиболее актуальным вопросам, связанным с порядком признания расходов без доходов в налоговом и бухгалтерском учете.

Рассмотрены особенности признания расходов в налоговом и бухгалтерском учете на примере трех ситуаций: 1) когда организация не осуществляет деятельности; 2) когда организация открывает новое предприятие или новый вид деятельности; 3) когда организация ведет деятельность, но в данном периоде не получила доходов. Результаты работы могут быть применены как на стадии развития, так и в процессе работы коммерческих организаций. Практическая значимость статьи заключается в рекомендации по совершенствованию учетного процесса признания расходов в бухгалтерском и налоговом учете в различных коммерческих организациях независимо от сферы деятельности, организационно-правового статуса и формы собственности.

Налоговый кодекс Российской Федерации определяет состав доходов и расходов и то, что к доходам и расходам не относится. Все это приводит к противоречиям с финансовым учетом. Налоговый кодекс РФ проводит правило американского инженера Х. Ганта, которое гласит: «Все, что потрачено целесообразно, составляет расходы». Значение правила Х. Ганта резко контрастирует с традиционным мнением, выраженным Д. Никольсоном и Д. Рорбахом: «В себестоимость продукции следует включать полностью все расходы по ведению предприятия, если только хотят получить действительную себестоимость». Появление гл. 25 Налогового кодекса Российской Федерации «Налог на прибыль организаций», действующей с 01.01.2002, окончательно разделило бухгалтерский учет финансовых результатов и учет таких же результатов для целей налогообложения прибыли. Правомерность такого подразделения представляет собой крупнейшую практическую проблему. С одной стороны, состав расходов, признаваемых для целей налогообложения, с вступлением в силу гл. 25 Налогового кодекса Российской Федерации изначально не ограничен, но, с другой стороны, не ограничен и список затрат, которые не признаются в целях налога на прибыль организаций. На практике это привело к значительным проблемам, от решения принципиальных вопросов, связанных со ст. 252 Налогового кодекса Российской Федерации, будет зависеть возможность признания налогоплательщиком расходов в каждом конкретном случае. Согласно п. 1 ст. 252 Налогового кодекса Российской Федерации для признания в целях налогообложения прибыли расходы должны одновременно удовлетворять трем главным критериям: — расходы должны быть произведены для осуществления деятельности, направленной на получение дохода; — расходы должны быть экономически оправданными; — расходы должны быть подтверждены документально.

Важно ответить на вопрос, можно ли признать расходы, связанные с организацией бизнеса, направленными на получение дохода, если в соответствующем периоде их осуществления сами доходы получены не были. Позиция официальных органов по этому вопросу неоднозначна. Так, в Письме Минфина России от 13.10.2006 N 03-03-04/1/691 финансисты пришли к выводу, что в период отсутствия осуществления уставной деятельности организация не вправе списывать расходы на уменьшение налогооблагаемой прибыли. По мнению финансистов, все понесенные расходы должны компенсироваться за счет взносов (вкладов) учредителей (участников). Противоположная позиция выражена в Письмах Минфина России от 08.12.2006 N 03-03-04/1/821 и ФНС России от 21.04.2011 N КЕ-4-3/6494, в которых говорится, что гл. 25 «Налог на прибыль организации» Налогового кодекса Российской Федерации не ставит порядок признания расходов в зависимость от того, были ли у организации в текущем отчетном периоде доходы от реализации или нет. Организация вправе учитывать расходы в целях налогообложения прибыли как в периоде получения доходов, так и в периоде, в котором организация доходов не получает, при условии что осуществляемая деятельность в целом направлена на получение доходов. Налоговый кодекс Российской Федерации позволяет организации самостоятельно распределять расходы, связанные с производством, на прямые и косвенные (п. 1 ст. 318 Налоговый кодекс Российской Федерации). Порядок распределения затрат влияет на размер расходов, которые можно учесть при расчете налога на прибыль в конкретном отчетном или налоговом периоде. Так, прямые расходы включаются в себестоимость продукции и списываются по мере ее реализации. В свою очередь косвенные расходы полностью учитываются в текущем отчетном периоде (п. 2 ст. 318 Налоговый кодекс Российской Федерации). Методики распределения расходов в гл. 25 Налогового кодекса Российской Федерации не содержится, поэтому организация вправе использовать тот метод, который ей наиболее выгоден. К такому выводу приходят некоторые федеральные суды, например ФАС Северо-западного округа (Постановление от 04.10.2011 N А56-55568/2010). Однако существует и другая точка зрения. Еще в 2010 г. Высший Арбитражный Суд РФ напомнил, что «Налоговый кодекс Российской Федерации не рассматривает распределение расходов как процесс, зависящий исключительно от воли руководства компании». То есть расходы нельзя относить к прямым или косвенным без какого-либо обоснования. Такой подход оказался на руку налоговым органам, они стали ограничивать состав косвенных расходов при производстве продукции. Аргументировали свою позицию тем, что «право самостоятельно определять перечень расходов требует от налогоплательщика обоснования принятого решения» (Письмо ФНС России от 24.02.2011 N КЕ-4-3/[email protected]). В частности, по мнению налоговиков, к прямым расходам относятся: — топливо и электроэнергия; — упаковка; — работы и услуги, выполненные вспомогательными подразделениями. Некоторые виды сырья трудно распределить между основным и вспомогательными производствами. Поэтому организации закрепляют в учетной политике положение о том, что конкретные виды сырья ежемесячно учитываются в составе косвенных расходов в размере фактических затрат. Может возникнуть ситуация, когда с начала года организация решила изменить перечень прямых расходов, закрепив его в учетной политике. Ввиду этих изменений часть расходов, которые раньше были прямыми, с начала года будут учитываться как косвенные. По мнению Минфина, затраты, которые приходятся на незавершенное производство и нереализованную продукцию, не будут учтены. В новом налоговом периоде их также придется списывать по мере реализации товаров (работ). А единовременно списывать можно только те затраты, которые понесены с начала нового налогового периода (Письма Минфина России от 15.09.2010 N 03-03-06/1/588, от 20.05.2010 N 03-03-06/1/336).

Относить ли расходы к прямым или косвенным, организация определяет самостоятельно для каждого производственного цикла. Если те или иные ресурсы, согласно технологическим регламентам, не включены в производственный цикл, не являются его неотъемлемой частью, то затраты на них можно учитывать в составе косвенных расходов. Организация вправе списывать прямые расходы для целей налогообложения прибыли только в периоде отражения выручки в составе налогооблагаемых доходов, поэтому признать прямые расходы без реализации, а значит, и без выручки, не получится (Письмо Минфина России от 09.04.2010 N 03-03-06/1/246). А вот косвенные и внереализационные расходы Налоговый кодекс Российской Федерации разрешает списывать единовременно в периоде, когда они были произведены (п. 2 ст. 318 Налоговый кодекс Российской Федерации). То есть при отсутствии выручки косвенные расходы признаются убытками, которые будут уменьшать полученные позднее доходы (Письмо Минфина России от 06.03.2008 N 03-03-06/1/153). В Письме ФНС России от 21.04.2011 N КЕ-4-3/6494 говорится о том, что расходами признаются любые экономические затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, при условии что они произведены для осуществления деятельности, направленной на получение дохода. В ответ на вопрос о вновь созданной организации, основными видами деятельности которой являются производство, передача тепловой энергии, но в настоящий момент не имеющей доходов, в силу нормы п. 5 ст. 270 Налоговый кодекс Российской Федерации расходы, связанные с созданием амортизируемого имущества, а также его реконструкцией, не учитываются при определении налоговой базы по налогу на прибыль организаций. Как бы ни были хорошо сформулированы нормы гл. 25 Налогового кодекса Российской Федерации, проблемы с ее применением на практике все равно бы возникали. Это связано и с неограниченным многообразием видов деятельности и хозяйственных операций, и с толкованием одних и тех же слов по-разному. К сожалению, гл. 25 Налогового кодекса Российской Федерации представляет собой очередной пример недостаточной проработки. В бухгалтерском учете проблема заключается в другом. Минфин России издал Приказ N 33н, которым с 01.01.2000 вводилось в действие Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99. Данное Положение не только заменило понятие «себестоимость» термином «расходы», но и обозначило переворот во взглядах на затраты организации в отечественной теории бухгалтерского учета. Согласно п. 2 ПБУ 10/99 под расходами понимается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновение обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

Для признания расходов в бухгалтерском учете требуется выполнение условий, установленных п. 16 ПБУ 10/99: — расход должен быть произведен в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота; — сумма расхода может быть определена; — имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Следует обратить внимание, что для признания расхода необходимо выполнение всех перечисленных условий. Если хотя бы одно из условий не выполняется, то в бухгалтерском учете организации признается не расход, а дебиторская задолженность. Пунктом 17 ПБУ 10/99 установлено, что расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, операционные или иные доходы и от формы осуществления расхода (денежной, натуральной и иной). В бухгалтерском учете все расходы организации в зависимости от характера, условия осуществления и направлений ее деятельности, в соответствии с п. 4 ПБУ 10/99, подразделяются на расходы от обычных видов деятельности и прочие расходы. Прочие расходы в свою очередь подразделяются на расходы: — операционные; — внереализационные; — чрезвычайные. Еще до получения доходов вновь созданная организация несет расходы по аренде офисных помещений, расходы по выплате заработной платы должностным лицам и сотрудникам организации, изготовлению печатей, фирменных бланков, приобретению офисной мебели и оборудования. Если организация планирует начать свою деятельность в месяце своей регистрации, то данные расходы она должна учитывать на сч. 26 «Общехозяйственные расходы», а если это торговая организация, то на сч. 44 «Расходы на продажу». Если же организация не получит доходов в месяце своей регистрации, то данные расходы необходимо списывать в дебет сч. 97 «Расходы будущих периодов», так как в дебет сч. 90 «Продажи» списывать такие расходы нельзя, или при отсутствии связи с доходами — в дебет сч. 91 «Прочие доходы и расходы». Если предприятие осуществляет производственную деятельность, то в учетной политике для целей бухгалтерского учета необходимо указать порядок учета и списания прямых (сч. 20 «Основное производство») и косвенных расходов (затраты общепроизводственного и общехозяйственного назначения, которые отражаются по дебету сч. 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы» соответственно), а также метод калькулирования затрат (позаказный, нормативный и т.д.). Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций расходы, учтенные на сч.

Итоги

Кредит 20-го счета показывает величину себестоимости готовой продукции, неважно предназначена она для реализации или для своих надобностей, стоимости реализованных услуг, проведенных работ. Данная сумма переносится на 40-й, 43-й, 90-й или иной счет, как того требуют учетная политика предприятия и характер произведенной операции.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Рубрики

В статье вы узнаете о планировании и управлении затратами в общем процессе бюджетирования на предприятии. Методы нормирования сырья, материалов и трудовых ресурсов в каждой отрасли и на каждом предприятии разные, поэтому речь пойдет не о методике нормирования, а о методике планирования и управления затратами.

Бюджет доходов и расходов (БДР) — документ с плановым и фактическим раскладом по основным статьям доходов и расходов, который позволяет увидеть собственнику и руководству компании, сколько нужно вложить денежных средств для того, чтобы предприятие было рентабельным и могло успешно развиваться в дальнейшем, какая финансовая ситуация сложилась на сегодняшний день.

Подробный и доскональный анализ БДР в разрезе статей и подразделений позволит выявить слабые места в управлении, принять необходимые управленческие решения для изменения ситуации. Для этого бюджет доходов и расходов должен, прежде всего, формироваться грамотными и ответственными людьми. Большую роль здесь играют:

- правильная мотивация исполнителя;

- грамотный подбор специалиста по бюджетированию.

Данная статья поможет специалистам, которые не равнодушны к своей профессии и своему делу, справиться с поставленной перед ними задачей и грамотно построить систему бюджетирования на предприятии.

Прежде чем приступить к регламенту бюджетирования, необходимо ознакомиться с небольшим предисловием, которое разъяснит необходимость формирования на предприятии бюджета доходов и расходов.

Автору впервые пришлось формировать бюджет доходов и расходов на небольшом металлургическом предприятии в 1999 г. Частный бизнес только начал развиваться, никаких форматов бюджетов доходов и расходов еще не было, тем более не было рекомендаций по порядку формирования плановых и фактических бюджетов. Но уже тогда была необходимость в создании внутренних документов, регламентирующих оптимальный уровень доходов предприятия и соответственный уровень затрат, которые должно было понести предприятие, чтобы обеспечить достаточный уровень прибыли для нормальной деятельности и развития.

По данным бухгалтерского учета сформировать бюджет было достаточно сложно, поэтому была поставлена задача спланировать такой бюджет доходов и расходов, при котором объем выпуска и реализации продукции позволял бы не только бесперебойно обеспечивать производство сырьем и материалами, энергоресурсами, выплачивать заработную плату рабочим, но и покрывал бы внушительные постоянные затраты предприятия с учетом личных затрат собственника и необходимой ему прибыли. При этом требования предпринимателя к расходной части бюджета были очень строгие, все статьи расходов планового бюджета, кроме личных, формировались исходя из вопроса: «Как правильно учесть расходы?». Рассмотрим пример.

Пример

Для доставки сырья предприятие пользовалось услугами железной дороги. Как известно, вагоны и контейнеры с сырьем или готовой продукцией в ожидании локомотива или автомобиля, доставляющего груз непосредственно от станции до получателя, простаивают на станциях, и за отстой вагонов взимается сбор, который зависит от времени отстоя. Сбор отражается в счете-фактуре, в бухгалтерском отчете он относится к затратам, влияющим на налогооблагаемую прибыль. В бюджете доходов и расходов эти затраты относятся к транспортным расходам.

Часто время отстоев превышает расчетное по причинам нерасторопности логистов предприятия — получателя сырья. За простой вагонов и контейнеров сверх времени, установленного договором, взимаются штрафы, которые относятся к внереализационным затратам, то есть затратам, не влияющим на размер налогооблагаемой прибыли. Тем не менее сборы и штрафы в БДР должны отразиться как сумма перерасхода фактических расходов по сравнению с плановыми (виновники должны быть наказаны).

В плановом бюджете предприниматель требовал фиксировать только ту сумму необходимых расходов, которая не включала бы затраты, понесенные из-за нерадивости и нерасторопности работников предприятия или по другим субъективным причинам.

Плановые бюджеты расходов по многим статьям зачастую формируются по факту прошлого месяца либо как среднестатистическая фактическая цифра за какой-то период, то есть формально. Формировать плановый бюджет по принципу «а сколько должно быть?» — очень трудоемкая работа, так как нужно обрабатывать первичные документы, знать все тарифы по доставке грузов, нормы расхода ГСМ, нормы расхода сырья, нормативы энергопотребления, нормы расхода вспомогательных материалов и многое другое. Поэтому на многих предприятиях бюджет доходов и расходов — просто дань моде, а некоторые руководители предприятий, не получив нужного эффекта по экономии ресурсов и росту рентабельности производства, вообще отказываются от бюджетов доходов и расходов, довольствуясь бухгалтерской отчетностью. Но ведь обязанность руководителя — правильно поставить задачу перед начальником планового отдела и получить требуемый ему результат.

Если руководитель предприятия решил, что бюджет доходов и расходов нужен, то для начала процесса бюджетирования необходимы:

1) приказ по предприятию, регламентирующий порядок бюджетирования, который должен включать в себя:

- перечень статей бюджета с кодировкой;

- перечень подразделений, в разрезе которых будет вестись учет с кодировкой;

- перечень ответственных лиц за сбор и предоставление информации;

- акцентирование на том, что ни одна программа и ни одна отчетная таблица на предприятии не формировались и не предоставлялись без кодировки БДР;

- ответственность лиц за сбор и предоставление информации без кода БДР или за несвоевременное предоставление такой информации;

2) исполнение приказа или сбор и предоставление информации по статьям бюджета в нужный срок ответственными лицами.

Пример кодировки статей бюджета представлен в табл. 1.

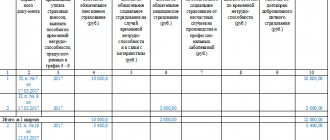

| Таблица 1. Кодировка статей бюджета | |

| Код | Статья |

| 1 | Выпуск, кг |

| 2 | Доходы по выпуску без учета «незавершенки» |

| 3 | Расходы (всего) |

| 3.1 | Прямые затраты (всего), в том числе: |

| 3.1.1 | · сырье и материалы |

| 3.1.2 | · транспорт по доставке сырья и материалов |

| 3.1.3 | · заработная плата |

| 3.1.4 | · отчисления во внебюджетные фонды |

| 3.1.5 | · электроэнергия |

| 3.1.6 | · вода |

| 3.1.7 | · газ на сушку продукции |

| 3.1.8 | · упаковка и вспомогательные материалы |

| 3.2 | Общецеховые расходы (всего), в том числе: |

| 3.2.1 | · амортизация основных фондов |

| 3.2.2 | · затраты на ремонт и содержание оборудования, в том числе: |

| 3.2.2.1 | · материалы и запасные части |

| 3.2.2.2 | · услуги сторонних организаций по ремонту оборудования |

| 3.2.5 | · зарплата общецехового персонала |

| 3.2.6 | · отчисления во внебюджетные фонды |

| 3.2.7 | · МБП, канцтовары |

| 3.2.8 | · содержание зданий и сооружений (всего), в том числе: |

| 3.2.8.1 | · затраты на текущий ремонт |

| 3.2.8.2 | · электроэнергия |

| 3.2.8.3 | · теплоэнергия |

| 3.2.8.4 | · вода |

| 3.2.3 | Транспортные расходы |

| 3.3 | Общезаводские расходы (всего), в том числе: |

| 3.3.1 | · амортизация основных фондов |

| 3.3.2 | · зарплата общезаводского персонала |

| 3.3.3 | · отчисления во внебюджетные фонды |

| 3.3.4 | · ГСМ |

| 3.3.5 | · содержание автотранспорта (ремонты, обслуживание) |

| 3.3.6 | · МБП, канцтовары |

| 3.3.7 | · содержание зданий и сооружений (всего), в том числе: |

| 3.3.7.1 | · затраты на текущий ремонт |

| 3.3.7.2 | · электроэнергия |

| 3.3.7.3 | · теплоэнергия |

| 3.3.7.4 | · вода |

| 3.3.8 | · налоги, включаемые в себестоимость |

| 3.3.9 | · пошлины |

| 3.3.10 | · услуги банков |

| 3.3.11 | · транспортные услуги |

| 3.3.12 | · услуги связи |

| 3.3.13 | · реклама |

| 3.3.14 | · информационные услуги |

| 3.3.15 | · командировочные расходы |

| 3.3.16 | · коммерческие расходы |

| 3.3.17 | · подбор персонала |

| 3.3.18 | · прочие услуги |

| 3.3.19 | · погашение процентов за кредит |

| 3.3.20 | · прочие расходы |

| 4.1 | Маржинальный доход, руб. |

| 4.2 | Маржинальный доход, % |

| 4.3 | Прибыль |

| 4.4 | Рентабельность |

| 4.5 | Налог на прибыль (20 %) |

| 4.6 | Прибыль к распределению |

| 4.6.1 | Окончательный брак (возвраты от покупателей) |

| 4.6.2 | Штрафы и пени |

| 4.6.3 | Дивиденды |

| 4.6.4 | Прочее распределение |

| 4.6.4.1 | Фонд развития |

| 4.6.4.2 | Фонд социальных нужд |

| 4.6.4.3 | Материальное вознаграждение |

В табл. 2 представлен пример кодировки подразделений предприятия.

| Таблица 2. Кодировка подразделений предприятия | |

| Код | Подразделение |

| 1 | Администрация |

| 2 | Секретариат |

| 3 | Бухгалтерия |

| 4 | Плановый отдел |

| 5 | Отдел снабжения |

| 6 | Отдел продаж |

| 7 | Юридический отдел |

| 8 | Финансовый отдел |

| 9 | Отдел информационных технологий |

| 10 | Отдел труда и зарплаты |

| 11 | Отдел кадров |

| 12 | Ремонтная служба |

| 13 | Цех № 1 |

| 14 | Цех № 2 |

| 15 | Цех № 3 |

| 16 | Цех № 4 |

| 17 | Склад цеха № 1 |

| 18 | Склад цеха № 2 |

| 19 | Склад цеха № 3 |

| 20 | Склад цеха № 4 |

| 21 | Центральный склад |

| 22 | Транспортная служба, гараж |

| 23 | Охрана |

| 24 | Хозяйственная служба |

Самое сложное в формировании бюджетов — создание планового бюджета. Что касается факта, то сейчас мало кто это делает вручную. Различные программы позволяют сформировать отчеты в разрезе:

- статей;

- подразделений;

- материалов.

Для этого нужно, чтобы кодировка соответствовала единой установленной кодировке статей и подразделений. Современные программы по бюджетированию совместимы с бухгалтерской программой «1С». Очень удобна и проста в работе программа Axapta, которая позволяет совместить бухгалтерский учет, производственный учет и бюджетирование. Регламенты сдачи бухгалтерской отчетности заставляют исполнителей своевременно и внимательно разносить практически всю необходимую для фактического бюджета доходов и расходов информацию. Что касается прямых переменных затрат, таких как сырье, вспомогательные материалы и упаковка, то здесь для формирования фактического бюджета доходов и расходов лучше пользоваться данными производственных отчетов.

Фактические данные по расходу электроэнергии и другим энергоресурсам на производстве также нужно корректировать по выпуску готовой продукции. Это связано с незавершенным производством, так как бухгалтерия списывает все материалы, поступившие со складов в производство, по первичным документам, а для составления БДР используется принцип начисления, то есть расходы отражаются только на выпуск готовой продукции в том периоде, к которому они относятся.

Пример производственного отчета по выпуску продукции за месяц представлен в табл. 3.

| Таблица 3. Производственный отчет по выпуску продукции за месяц, кг | ||||||||

| Показатель | Номер заказа | Итого с «незавершенкой» для бухгалтерии | Итого без «незавершенки» для БДР | |||||

| 1231 | 1232 | 1233 | ||||||

| Код полуфабриката (п/ф) | п/ф № 1 | п/ф № 2 | п/ф № 3 | п/ф № 4 | п/ф № 5 | п/ф № 6 | ||

| Код готовой продукции | 1050 | 4040 | 5005 | |||||

| Заказ покупателя | 5100 | 890 | 5600 | 5990 | ||||

| Передел | экструзия | экструзия | экструзия | экструзия | экструзия | |||

| Входящее сырье, в том числе: | 3050 | 2817 | 540 | 489 | 3584 | 3015 | 13 495,00 | 6896,00 |

| сырье № 1 | 1069 | 988 | 169 | 26 | 1451 | 1176 | 4879,00 | 2252,00 |

| сырье № 2 | 201 | 185 | 11 | 402 | 250 | 370 | 1419,00 | 799,00 |

| сырье № 3 | 405 | 374 | 120 | 18 | 301 | 440 | 1658,00 | 917,00 |

| сырье № 4 | 325 | 300 | 0 | 0 | 42 | 49 | 716,00 | 625,00 |

| сырье № 5 | 1050 | 970 | 240 | 43 | 1540 | 980 | 4823,00 | 2303,00 |

| Отходы | 200 | 187 | 65 | 43 | 289 | 309 | 1093,00 | 495,00 |

| Выход полуфабриката | 2850 | 2630 | 475 | 446 | 3295 | 2706 | 12 402,00 | 6401,00 |

| Передел | печать | без печати | печать | печать | печать | |||

| Входящий полуфабрикат | 2850 | 3295 | 6145,00 | 2850,00 | ||||

| Отходы | 141 | 115 | 256,00 | 141,00 | ||||

| Расход краски в товарной форме (с растворителем) | 12 | 30 | 42,00 | 12,00 | ||||

| Потери | 10 | 25 | 35,00 | 10,00 | ||||

| Сухой остаток краски | 2 | 5 | 7,00 | 2,00 | ||||

| Выход полуфабриката | 2711 | 3185 | 5896,00 | 2711,00 | ||||

| Передел | ламинация | ламинация | ламинация | ламинация | ламинация | |||

| Входящий полуфабрикат | 2711 | 2630 | 475 | 446 | 3185 | 2706 | 12 153,00 | 6262,00 |

| Отходы | 141 | 53 | 11 | 10,5 | 115 | 114 | 444,50 | 215,50 |

| Расход клея в товарной форме (с растворителем) | 5 | 1 | 10 | 16,00 | 6,00 | |||

| Потери | 4,5 | 0,8 | 9 | 14,30 | 5,30 | |||

| Сухой остаток клея | 0,5 | 0,2 | 1 | 1,70 | 0,70 | |||

| Выход полуфабриката | 5147,50 | 899,70 | 5663,00 | 11 710,20 | 6047,20 | |||

| Передел | резка | резка | резка | резка | резка | |||

| Входящий полуфабрикат | 5145 | 899,5 | «незавершенка» | 6044,50 | 6044,50 | |||

| Отходы | 43 | 11 | 54,00 | 54,00 | ||||

| Выход готовой продукции по факту | 5102 | 888,5 | 0 | 5990,50 | 5990,50 | |||

Из табл. 3 видно, что списание сырья по бухгалтерии за месяц составляет 13 495 кг, списание красок — 42 кг, списание клея — 16 кг, так как в бюджете доходов и расходов без учета «незавершенки» списание сырья на готовую продукцию составило 6896 кг, красок — 12 кг, клея — 6 кг.

Пример расчета стоимости расхода сырья для фактического бюджета за месяц представлен в табл. 4.

| Таблица 4. Расчет стоимости расхода сырья для фактического бюджета за месяц, кг | |||

| Показатель | Итого без «незавершенки» для БДР | Средняя цена за 1 кг, руб. | Стоимость расхода сырья по факту, руб. |

| Заказ покупателя | 5990 | 200 | 1 198 000,00 |

| Расход сырья на производство: | 6896,00 | 612 836,00 | |

| сырье № 1 | 2252,00 | 104 | 234 208,00 |

| сырье № 2 | 799,00 | 99 | 79 101,00 |

| сырье № 3 | 917,00 | 98 | 89 866,00 |

| сырье № 4 | 625,00 | 95 | 59 375,00 |

| сырье № 5 | 2303,00 | 62 | 142 786,00 |

| Расход краски в товарной форме (с растворителем) | 12,00 | 450 | 5400 |

| Расход клея в товарной форме (с растворителем) | 6,00 | 350 | 2100 |

| Выход готовой продукции по факту | 5990,50 | 200 | 1 198 100,00 |

Планирование и управление затратами в производстве намного сложнее, чем сбор фактических данных по затратам. Здесь очень много ручного труда. Сбор, проверка и консолидация всех норм и нормативов в разрезе номенклатуры, цехов, переделов, служб и отделов и всего предприятия в целом, переработка первичных документов, чтобы выяснить, насколько необходимы и обоснованы те или иные расходы, — задача планового отдела. Однако другие службы и отделы на предприятии должны научиться планировать свои расходы, учиться экономить свои затраты.

Формирование планового бюджета расходов включает в себя два этапа. Это связано с тем, что, формируя первоначальный бюджет, мы все доходы и расходы рассчитываем, исходя из планируемых объемов выпуска и реализации продукции. Чтобы ответить на вопрос: «Как правильно учесть расходы?», все плановые нормативы относятся к фактическому выпуску готовой продукции в периоде. В результате видны не только отклонения от желаемого первоначального плана, где как причину можно заметить только уровень выполнения плана по выпуску.

При анализе плана, скорректированного на объем выпуска по факту, можно отследить и проанализировать экономию и перерасход по всем статьям бюджета при условии неизменности объема выпуска в разрезе номенклатуры по факту.

Пример методов формирования первоначального плана по расходам и плана, скорректированного на фактический объем выпуска, представлен в табл. 5.

| Таблица 5. Методы формирования первоначального плана по расходам и плана, скорректированного на фактический объем выпуска | ||||

| Код | Статья | План первоначальный | План, скорректированный на объем выпуска по факту | Факт |

| 1 | Выпуск, кг | |||

| 2 | Доходы по выпуску без учета «незавершенки» | |||

| 3 | Расходы (всего) | |||

| 3.1 | Прямые затраты (всего), в том числе: | |||

| 3.1.1 | · сырье и материалы | По нормам расхода сырья и материалов на единицу выпуска × объем выпуска по первоначальному плану | По нормам расхода сырья и материалов на единицу выпуска × объем выпуска по факту | По факту без учета «незавершенки» |

| 3.1.2 | · транспорт по доставке сырья и материалов | Направления перевозок с тарифами на единицу сырья × нормы расхода сырья × на нормативный расход сырья по первоначальному плану, нормативный сбор на отстой вагонов и контейнеров | Направления перевозок с тарифами на единицу сырья × нормы расхода сырья × на нормативный расход сырья на выпуск по факту, нормативный сбор на отстой вагонов и контейнеров | По факту без учета «незавершенки» |

| 3.1.3 | · заработная плата | По расценкам на единицу выпуска готовой продукции с учетом всех надбавок × объем продукции по первоначальному плану | По расценкам на единицу выпуска готовой продукции с учетом всех надбавок × объем выпуска по факту | По факту без учета «незавершенки» |

| 3.1.4 | · отчисления во внебюджетные фонды | По факту без учета «незавершенки» | ||

| 3.1.5 | · электроэнергия | По нормативам расхода на единицу выпуска × на выпуск по первоначальному плану | По нормативам расхода на единицу выпуска × на выпуск по факту | По факту без учета «незавершенки» |

| 3.1.6 | · вода | По нормативам расхода на единицу выпуска × на выпуск по первоначальному плану | По нормативам расхода на единицу выпуска × на выпуск по факту | По факту без учета «незавершенки» |

| 3.1.7 | · газ на сушку продукции | По нормативам расхода на единицу выпуска × на выпуск по первоначальному плану | По нормативам расхода на единицу выпуска × на выпуск по факту | По факту без учета «незавершенки» |

| 3.1.8 | · упаковка и вспомогательные материалы | По нормам расхода вспомогательных материалов и упаковки на единицу выпуска × на объем по первоначальному плану | По нормам расхода вспомогательных материалов и упаковки на единицу выпуска × на объем выпуска по факту | По факту без учета «незавершенки» |

| 3.2 | Общецеховые расходы (всего), в том числе: | По факту | ||

| 3.2.1 | · амортизация основных фондов | Счет № 02 «Основные средства» | Счет № 02 «Основные средства» | По факту |

| 3.2.2 | · затраты на ремонт и содержание оборудования, в том числе: | По факту | ||

| 3.2.2.1 | · материалы и запасные части | База нормирования. График планово-предупредительных ремонтов | База нормирования. График планово-предупредительных ремонтов | По факту |

| 3.2.2.2 | · услуги сторонних организаций по ремонту оборудования | База нормирования, график планово-предупредительных ремонтов | База нормирования, график планово-предупредительных ремонтов | По факту |

| 3.2.5 | · зарплата общецехового персонала | Штатное расписание | Штатное расписание | По факту |

| 3.2.6 | · отчисления во внебюджетные фонды | По факту | ||

| 3.2.7 | · МБП, канцтовары | База нормирования | База нормирования | По факту |

| 3.2.8 | · содержание зданий и сооружений (всего), в том числе: | По факту | ||

| 3.2.8.1 | · затраты на текущий ремонт | По графику ремонтов с учетом объемов работ и среднегородских расценок на ремонтные работы | По графику ремонтов с учетом объемов работ и среднегородских расценок на ремонтные работы | По факту |

| 3.2.8.2 | · электроэнергия | Нормативы потребления по зданиям и помещениям | Нормативы потребления по зданиям и помещениям | По факту |

| 3.2.8.3 | · теплоэнергия | Нормативы потребления по зданиям и помещениям | Нормативы потребления по зданиям и помещениям | По факту |

| 3.2.8.4 | · вода | Нормативы потребления по количеству работающих | Нормативы потребления по количеству работающих | По факту |

| 3.2.3 | Транспортные расходы | Нормы расхода ГСМ на плановый пробег по основным направлениям грузопассажирских перевозок + база нормирования на запасные части | Нормы расхода ГСМ на плановый пробег по основным направлениям грузопассажирских перевозок + база нормирования на запасные части | По факту |

| 3.3 | Общезаводские расходы (всего), в том числе: | |||

| 3.3.1 | · амортизация основных фондов | Счет № 02 «Основные средства» | Счет № 02 «Основные средства» | По факту |

| 3.3.2 | · зарплата общезаводского персонала | Штатное расписание | Штатное расписание | По факту |

| 3.3.3 | · отчисления во внебюджетные фонды | По факту | ||

| 3.3.4 | · ГСМ | Нормы расхода ГСМ | Нормы расхода ГСМ | По факту |

| 3.3.5 | · содержание автотранспорта (ремонты, обслуживание) | База нормирования, график планово-предупредительных ремонтов | База нормирования, график планово-предупредительных ремонтов | По факту |