Статья 1005 ГК РФ

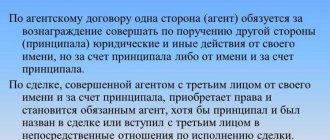

В соответствии со ст. 1005 ГК РФ по агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала.

Согласно п. 1 ст. 1005 ГК РФ по сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки.

К отношениям, вытекающим из агентского договора, по условиям которого агент действует от своего имени, применяются правила, предусмотренные главой 51 «Комиссия» ГК РФ, если эти правила не противоречат положениям главы 52 «Агентирование» ГК РФ или существу агентского договора (ст. 1011 ГК РФ).

При этом на основании ст. 1001 ГК РФ, помимо уплаты агентского (комиссионного) вознаграждения, принципал (комитент) обязан возместить агенту (комиссионеру) израсходованные им на исполнение агентского (комиссионного) поручения суммы.

Считается ли договор безвозмездным, если в нем не указана цена

Независимо от того, указали стороны условие в договоре о цене или нет, соглашение в любом случае признается возмездным. Если стороны не определили сумму вознаграждения агенту, соглашение не будет считаться незаключенным, поскольку условие о цене не является существенным.

В таких ситуация сумма вознаграждения определяется в порядке, предусмотренном п. 3 ст. 424 ГК РФ с учетом практики исполнения аналогичных соглашений.

Статья 424 Гражданского кодекса РФ «Цена»

Читать так же: Личная карточка работника форма Т-2

НДС в платежном поручении

В силу п. 1 ст. 39, п. 1 ст. 146 НК РФ возмещение затрат агенту не является реализацией и не создает объекта обложения НДС, следовательно, не требует предъявления НДС и составления счета-фактуры налогоплательщиком. То есть формально, при перечислении принципалом агенту суммы возмещения расходов, нет необходимости в выделении НДС отдельной строкой.

В то же время реквизиты, форма, номера реквизитов платежного поручения установлены приложениями 1-3 к Положению Банка России РФ от 19.06.2012 N 383-П «О правилах осуществления перевода денежных средств» (далее — Положение N 383-П). В поле «Назначение платежа» платежного поручения предусмотрено указание назначения платежа, наименование товаров, работ, услуг, номера и даты договоров, товарных документов, а также может указываться другая необходимая информация, в том числе в соответствии с законодательством, включая НДС (п. 24 приложения 1 к Положению N 383-П).

Банк при приеме платежного поручения обязан проверить заполнение реквизита «Назначение платежа» в части наличия наименования оплачиваемой услуги, ссылки на номер и дату договора или товарного документа (Сообщение Банка России от 27.12.2012 «Ответы на вопросы по применению Положения Банка России от 19.06.2012 N 383-П «О правилах осуществления перевода денежных средств»).

Как разъясняется в Сообщении Банка России от 01.03.2013 «Ответы на вопросы по применению Положения Банка России от 19.06.2012 N 383-П «О правилах осуществления перевода денежных средств», требование к указанию в расчетных документах информации об уплате или неуплате НДС установлено НК РФ, которым предусмотрено, что в расчетных документах, в том числе в реестрах чеков и реестрах на получение средств с аккредитива, первичных учетных документах и в счетах-фактурах, соответствующая сумма налога выделяется отдельной строкой (п. 4 ст. 168 НК РФ). То есть в части указания НДС в назначении платежа Положение N 383-П отсылает к нормам НК РФ.

Получается, что если в стоимость услуг включен НДС, то в платежном поручении, по которому производится компенсация стоимости этих услуг, НДС указывается в сумме, отраженной, в частности, в счете-фактуре.

При этом напомним, что в ст.ст. 168 и 169 НК РФ отсутствуют специальные положения, регулирующие порядок выставления счетов-фактур комиссионерами (агентами). Однако финансовое ведомство, со ссылкой на Правила заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденные постановлением Правительства РФ от 26.12.2011 N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость», отмечает, что комиссионеры (агенты) составляют комитентам (принципалам) счета-фактуры по приобретенным для них товарам (работам, услугам) на основании счетов-фактур, полученных от продавцов. Исключений в отношении комиссионеров (агентов), применяющих УСН, указанными Правилами не установлено (письма Минфина России от 20.07.2012 N 03-07-09/86, от 30.09.2014 N 03-07-14/48815).

Также отметим, что в п. 1.25 Положения N 383-П указывается, что банки не вмешиваются в договорные отношения клиентов. Взаимные претензии по расчетам между плательщиком и получателем средств, кроме возникших по вине банков, решаются в установленном законодательством порядке без участия банков.

Эксперт службы Правового консалтинга ГАРАНТ

член Палаты налоговых консультантов Гусихин Дмитрий

Агент и принципал: учет платежей

Налогообложение сделки нередко зависит от того, какой договор заключила компания со своим партнером для ее осуществления. Если в составе денежных поступлений организации есть средства, полученные в рамках агентского соглашения, то бухгалтеру необходимо помнить об особенностях их учета.

Договор: признаки и отличия В соответствии с агентским договором, одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) какие-либо действия от своего имени, но за счет принципала либо от имени и за счет принципала (п. 1 ст. 1005 ГК). При этом если агент совершает сделки от своего имени, то он и несет ответственность за выполнение договора и приобретает права по нему. В случае, когда агент совершает сделку от имени принципала, то права и обязанности возникают у принципала.

Агентское соглашение имеет много общего с договорами комиссии и поручения. Отличием является то, что агентский договор предусматривает не только совершение сделок (как договор поручения и комиссии), но и выполнение фактических действий. Например, это может быть сбор информации, подготовка и проведение переговоров.

Гражданский кодекс называет существенным условием агентского договора (то есть таким, без которого он недействителен) только предмет соглашения — это действия, совершаемые агентом.

Подобные договоры, в частности, применяют салоны сотовой связи. Согласно ему, организация (салон связи) оказывает оператору услуги по приему от абонентов платежей за мобильную связь и перечисляет полученные средства оператору. Оплата от абонентов поступает в кассу организации, о чем оператор получает извещение. Денежные средства зачисляются на расчетный счет организации и впоследствии отправляются на расчетный счет оператора. В данном случае организация действует как агент от имени принципала — оператора связи. Права и обязанности по договору, обусловленные внесением абонентами платежей, возникают у оператора связи. Об этом говорится также в письме УМНС по г. Москве от 21 ноября 2005 г. № 18-12/3/85786.

Функции вознаграждения и оплаты труда

У начисляемого вознаграждения есть ряд функций:

- 1. Мотивация к дальнейшему труду – деньги являются сильным стимулом к работе, поэтому достойная заработная плата будет побуждать человека работать в своей отрасли и при этом совершенствоваться. Не стоит думать, что работники будут долгое время оставаться на низкооплачиваемой работе, даже если это и произойдет, качество труда будет сильно снижаться. Началом мотивации служит осознание потребностей человеком, затем – получение средств (вознаграждения за труд) для их удовлетворения и удовлетворение потребностей. Эта цепочка обеспечивает успешное функционирование и развитие бизнеса.

- 2. Воспроизведение затрат. Оплата труда и начисление вознаграждения работнику всегда производятся с целью воспроизведения, обратного получения этих средств с прибылью. В частности, оплачивая труд человека, организация побуждает его остаться на своем рабочем месте, а также повышать квалификацию, чтобы зарабатывать больше. Повышение квалификации работником приводит к совершенствованию производства и получению компанией больших прибылей за единицу времени, таким образом, осуществляется воспроизведение вложенного капитала, его возвращение.

- 3. Стимулирующая функция, наличие стимула к определенной деятельности побуждает физическое лицо продолжать работать. Стимулы происходят от потребностей – если человек хочет удовлетворить ту или иную потребность, у него возникает стимул заниматься определенной деятельностью. Наличие стимула в свою очередь обеспечивает работу за вознаграждение, а потом и воспроизводство капитала организации.

- 4. Статусная функция вознаграждения – получая больше денег за свой труд, человек повышается в статусе, в обществоведческом словаре это повышение принято называть вертикальной социальной мобильностью. Так, например, человек может повыситься от статуса рабочего до статуса директора предприятия. Почему так важен статус и какое отношение он может иметь к целям компании? Статус позволяет закрепить человека на определенной позиции – у директора предприятия нет желания возвращаться обратно в статус рабочего, получать меньше денег за свой труд, поэтому директор будет стремиться остаться и закрепиться на своем месте. Как следствие, происходит совершенствование деловых навыков, а это идет на прибыль организации.

- 5. Регулирующая функция – когда предприниматель или работодатель назначает вознаграждение в определенной форме, это побуждает определенное соотношение на рынке спроса и предложения. За низкую оплату будет меньше предложения, но и требования, соответственно, должны быть более низкими. Повышение доли вознаграждения позволит предприятию завышать требования к производству, так как лиц, желающих работать, станет больше. Таким образом, выплачивая большее вознаграждение за труд, предприятие получает высококвалифицированных специалистов и качественную продукцию, которая будет востребована на рынке.

- 6. Производственно-долевая функция – по вознаграждению, которое получает работник предприятия, можно условно, но достаточно точно определить тот вклад, который он вносит в производственный процесс. Если взять для примера обыкновенную школу, то зарплата учителей в большинстве случаев больше, чем зарплата технического персонала, потому что ключевой вклад в деятельность – обучение детей делают именно учителя.

Итак, мы рассмотрели основные понятия, которые касаются вопроса о вознаграждениях и оплате труда, также ввели классификацию вознаграждений и их функцию как для работодателей, так и для работников.

Положения агентского договора

Договор заключается в письменной форме с включением обязательных условий, определяющие основные моменты ведения учета. В документе указываются:

- Круг юридических действий агента. Договор, не содержащий предмета, может быть признан ничтожным. Указывается перечень допустимых сделок и ограничения по ним (прием платежей, предъявление претензий и прочее).

- Лицо, от имени которого будет действовать посредник (собственное или принципала).

- Размер оплаты, устанавливаемый в фиксированной сумме или процентном отношении к выбранному показателю.

- Расходы агента, компенсируемые в рамках договора.

- Сроки предоставления отчета о выполненных обязательствах. Отсутствие указания на периодичность отчетности агента позволяет предоставить данные по мере совершения сделок или окончания действия договора.

В стандартном варианте в составе отчетности представляется перечень произведенных агентом расходов.В составе дополнительных условий указываются условия расторжения и возможность переуступки прав в форме субагентского договора.

Особенности учета у агента

Поступления посреднику от партнеров и имущество, полученное для выполнения обязательств, не являются доходами агента. В расчетах по основным суммам договора агент может участвовать или расчеты производятся напрямую от третьих лиц. Порядок проведения расчетов устанавливается договором.

Учет операций у агента осуществляется на , к которому открываются субсчета с присвоением нумерации в порядке, удобном для ведения учета:

- 76/1 «Расчеты по обязательствам» для учета поступлений и переводов в рамках посреднического договора.

- 76/2 «Расчеты по вознаграждению» для учета начисленных и перечисленных сумм вознаграждений.

- 76/3 «Расчеты по компенсации расходов» для ведения операций по учету расходов агента, связанных с исполнением обязательств.

Если посредники в рамках агентских договоров должны учитывать операции по поставкам ТМЦ, для учета материальных ценностей используется счет 002 «ТМЦ, принятые на ответственное хранение». Ценности, полученные агентом, не становятся собственностью посредника и продолжают принадлежать принципалу.

Оформление операций принципала зависит от данных отчетов агента. Выручкой принципала служит весь полученный от сделки доход. Расходная часть состоит из сумм, оплаченных за получение товара и вознаграждения агенту.

У агентского договора есть определенные особенности (ближе с ними можно ознакомиться, изучив образец агентского договора), к которым можно отнести следующее:

- Агентский договор имеет длящийся характер, что означает, что он не может быть заключен для совершения какой-то одной определенной сделки. То есть по агентскому договору агент обязуется совершать (а не совершить) для принципала определенные действия.

- Как и договор комиссии, агентский договор может ограничивать действия агента определенной территорией.

- Договор может содержать положение о том, что агент обязуется не заключать подобных договоров с другими принципалами или аналогичное условие для принципала, по которому он не может заключать такие договоры с другими агентами.

- Принципал полностью финансирует агента для исполнения своих поручений, так как агент всегда действует от имени принципала.

- Агентский договор в большинстве случаев предполагает возможность заключения агентом субагентского договора. То есть агент может переложить свои обязанности по договору на третье лицо (исключение составляют договоры, в которых такая возможность исключена по соглашению сторон).

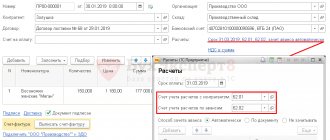

Бухгалтерский учет

Документирование и корреспонденции счетов по операциям между агентом и принципалом учитывают не только условия выплаты агентского вознаграждения в целом, но и такие нюансы, как:

- работает ли агент от собственного имени либо от имени заказчика;

- получает ли агент вознаграждение из сумм реализованного третьей стороне товара (перечислений от стоимости заключенных им договоров) либо заказчик производит оплату отдельной суммой;

- хранится ли товар, с которым работает агент, на его складе либо нет, и т.д.

Вариантов учетных схем может быть несколько, основные из них приведены ниже.

Проводки у агента, если он действует от имени заказчика

Агент, работающий от имени заказчика, не является владельцем ТМЦ, с которыми он работает. Следовательно, у него не возникает ни доходов, ни расходов, связанных непосредственно с этими ценностями (ПБУ 9/99).

- Д51 (или 52) К76 — поступили средства от принципала для обеспечения сделки, с учетом НДС и вознаграждения.

- Д76 К90.1 — вознаграждение агенту.

- Д90.3 К68.2 — НДС с суммы вознаграждения.

- Д60 К51 — перечислено поставщику за ТМЦ для принципала.

- Д76 К60 — возмещаемые агентские расходы зафиксированы в учете, с НДС.

Товары, полученные для заказчика, учитываются за балансом, Д002 (товар не является собственностью агента). После отгрузки со склада агента товара заказчику они списываются с К002.

Проводки у агента, если он действует как посредник

- Д62 К76 — выручка по договору.

- Д51 (или 52) К62 — покупатель произвел оплату.

- Д76 К51 (или 52) — перечисление средств за проданные ТМЦ принципалу (за минусом сумм вознаграждения).

- Д62 К90.1 — вознаграждение агенту учтено.

- Д90.3 К68.2 — НДС на вознаграждение начислено.

- Д76 К62 — к зачету вознаграждение агента.

Аналогично предыдущему варианту ведется забалансовый учет активов: Д004 – оприходование ТМЦ на продажу, К004 – списаны проданные ТМЦ. У принципала учет схож с учетом расчетов с поставщиками, однако следует учитывать работу с ними посредством третьего лица – агента.

Проводки заказчика в случае, если агент действует от его имени

- Д76 К51 — перечисление агенту денег на закупку, вознаграждение, возмещение его расходов.

- Д41 К76 — учтена закупка товара через агента (аналогичной проводкой в стоимости товара учитываются агентское вознаграждение, стоимость доставки).

- Д 19 К76 — НДС с закупки товара (аналогичной проводкой учитывается НДС с вознаграждения, стоимости доставки).

- Д68.2 К19 — к вычету НДС.

Проводки заказчика в случае, если агент действует как посредник

- Д51 К62 — получены д/средства от агента, полученные им от покупателей.

- Д62 К90.1 — зафиксирована выручка от агента согласно его отчету.

- Д90.3 К68.2 — НДС на вырученную сумму.

- Д20 (или 44, 26) К76 — зафиксировано вознаграждение агенту.

- Д19 К76 — НДС на вознаграждение.

- Д 68.2 К19 — к вычету НДС.

- Д90.2 К20 (или 26, 44) — списание затрат по услугам агента.

- Д76 К62 — к зачету вознаграждение агента.

Какое назначение платежа корректно указать?

Здравствуйте. По агентскому договору выдаю посылки и принимаю наличные денежные средства по курьерским службам Boxberry, DPD и тд. Наличные денежные средства самостоятельно приходится инкассировать, с каким назначением платежа лучше переводить их на счет? Эти денежные средства не мои и 100% принятых мной средств их я перевожу обратно курьерским службам, а раз в месяц получаю агентское вознаграждение. УСН на 6%. Хочется чтобы налоговая не считала это моими деньгами и с другой стороны я не платежный агент.

Здравствуйте, есть ли у вас есть агентский договор предусмотрено что вы получаете денежные средства причитающиеся вашему принципалу то они не попадут в базу начисления усн

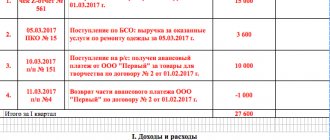

агент на усн не учитывает в своих доходах:

1) имущество (включая денежные средства), которое поступило ему в связи с исполнением обязательств по посредническому договору. В частности, это могут быть: — денежные средства, перечисленные посреднику доверителем с целью приобретения у третьих лиц товаров (работ, услуг) для доверителя; 2) имущество (включая денежные средства), которое поступило посреднику в счет возмещения затрат, произведенных им за доверителя, если такие затраты не подлежат включению в расходы посредника в соответствии с условиями заключенных договоров пп. 9 п. 1 ст. 251 НК РФ

Аналогичная позиция высказывается и в отношении учёта чужих денежных средств для определения лимита доходов усн

Поступления, перечисленные в пп. 9 п. 1 ст. 251 НК РФ, не учитываются и при определении посредником лимита доходов для применения УСН, который установлен п. 4 ст. 346.13 НК РФ Письма Минфина России от 20.09.2007 N 03-11-04/2/229, от 29.05.2007 N 03-11-04/2/146, от 07.11.2006 N 03-11-04/2/232, Постановление ФАС Московского округа от 15.11.2011 N А40-121205/10-76-693

Поскольку денежные средства получаются вами в рамках деятельности агента вопросы могут возникнуть только к подтверждению того что денежные средства перечисляются именно во исполнение агентского договора.

Агент обязуется за вознаграждение совершать по поручению принципала (под которым понимается, как правило, продавец – юридическое лицо / индивидуальный предприниматель), юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала. ст. 1005 Гражданского кодекса РФ.

Для того чтобы эти деньги не считались вашими в назначении платежа стоит указывать что поступление производится в связи с исполнением обязательств по агентскому договору, указывать реквизиты конкретного договора, также в последствии периодически(раз в месяц) с каждым вашим принципалом(курьерской службой), стоит подписывать акт в котором будут указываться переданные вами суммы как подлежащие передаче в связи с договором.

Порядок оплаты

Выплата вознаграждения должна осуществляться принципалом в порядке, определяемом условиями договора агентирования (данная норма закрепляется в абз. 1 ст. 1006 ГК). Способ оплаты работы агента зависит не только от воли сторон, но и от иных факторов, в том числе категории стороны договора (физическое или юридическое лицо). Так, для расчетов между юридическими лицами указанием Банка России «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У фактически запрещается наличная форма при выплате вознаграждения агенту. При этом способ передачи денежных средств в счет оплаты работы агента желательно указывать в самом договоре. Так, стороны могут предусмотреть оплату:

- Наличными денежными средствами (если это прямо не запрещено законом или иным актом).

- Перечислением с расчетного счета принципала на расчетный счет агента.

- За счет сумм, вырученных агентом за реализацию имущества принципала, и др.

При отсутствии прямого указания на порядок оплаты в договоре принципал может произвести платеж любым допускаемым законом способом.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

Таким образом, договор агентирования может быть исключительно возмездным. Любые условия, включенные в документ, из которых вытекает безвозмездность выполняемых агентом работ (услуг), влекут его ничтожность. Отсутствие же в договоре условия о цене не свидетельствует о безвозмездности договора агентирования. Помимо собственно вознаграждения принципал также осуществляет оплату понесенных агентом расходов и НДС. Компенсация расходов агента осуществляется на основании отчета, выплата вознаграждения — в соответствии с подписанным сторонами актом. Размер вознаграждения, порядок и сроки его выплаты необходимо устанавливать в договоре. При их отсутствии выплата производится на основе норм закона или обычаев делового оборота. Еще больше материалов по теме в рубрике «Договор». Привлечение агентов для развития бизнеса – распространенная коммерческая практика. Она применяется, например, в целях расширения клиентской базы, сбора и анализа коммерческих данных. Такие услуги могут носить юридически значимый характер, но могут иметь и ценность информационную, при этом действия агента сами по себе никаких правовых последствий для заказчика не несут. Согласно ГК РФ услуги агента должны быть оплачены.

Оплата по агентскому договору назначение платежа

В соответствии с условиями договора, заключенного с оператором связи, сумма причитающегося организации вознаграждения удерживается из сумм, подлежащих перечислению оператору связи. С суммы вознаграждения организация-агент должна исчислить к уплате в бюджет НДС (подп. 1 п. 1 ст. 146, п. 1 ст. 156 НК).

Если перевод, обозначенный как «оплата за оказанные услуги», поступает на карту – это признак дохода, который, возможно, получен ее владельцем в обход закона. Ну а платеж, произведенный с карты за какие-то услуги, – признак предпринимательства. А вот переводы с пометкой «заем» между картами физических лиц грозят блокировкой лишь в том случае, если они носят нестандартный характер. Например, займы переводятся достаточно систематично, разным получателям. А что, если вообще не указывать назначение платежа при переводе?

Основание оплаты

Расходы принципала, понесенные им в связи с исполнением договора агентирования, должны иметь под собой основания. Это означает, что агент обязан подтвердить необходимость внесения принципалом того или иного платежа документально. Документальными основаниями осуществления платежей, в зависимости от их вида, могут быть:

- отчет — для компенсации тех расходов, которые понес агент для исполнения заключенного договора (ст. 1008 ГК);

- акт приемки выполненных работ — для получения вознаграждения за выполнение работы в соответствии с предметом договора агентирования (ст. 720 ГК);

- счет-фактура — для оплаты принципалом налога на добавленную стоимость, включенного в стоимость товара, приобретаемого агентом в интересах принципала, либо стоимость услуг самого агента (ст. 169 Налогового кодекса).

ВАЖНО! Акт приемки выполненных работ (или оказанных услуг) и отчет не должны подменять друг друга. Данные документы должны составляться отдельно, т. к. они служат разным целям: акт подтверждает факт выполнения агентом своих обязанностей по договору, отчет — размер понесенных им при выполнении своих обязанностей расходов.

Назначение платежа оплата агентских услуг

Согласно п. 1 ст. 861 ГК РФ граждане могут осуществлять наличные расчеты без ограничений по сумме, если расчеты не связаны с осуществлением предпринимательской деятельности.

Чтобы определить дату получения дохода, внимательно прочитайте пункт договора, который устанавливает агентское вознаграждение и порядок его выплаты.

Авиакомпания осуществляет как внутренние, так и международные перевозки . Реализация авиабилетов производится через агентов по продаже — российские организации. Выручка от агентов поступает общей суммой по внутренним и международным перевозкам, в графе «назначение платежа» указывается «выручка по агентскому договору N… за период…». Обязан ли агент указывать в назначении платежа сумму НДС?

Важно подтвердить экономическую целесообразность сделки, это может быть технико-экономическое обоснование. Оформление операций принципала зависит от данных отчетов агента. Выручкой принципала служит весь полученный от сделки доход. Расходная часть состоит из сумм, оплаченных за получение товара и вознаграждения агенту. Предприятия используют счет 76 и субсчета, аналогичные открытым агентом. Нумерация субсчетов указана приблизительно, присвоение номера осуществляет учетный работник.

Как происходит оплата по агентскому договору?

Поскольку право собственности на материальные ценности, приобретенные для заказчика, к посреднику не переходит, порядок их приемки следует прописать в посредническом договоре.

Поэтому очень популярен сейчас вопрос: как переводить деньги по карте, чтобы лишний раз не провоцировать банк и избежать проблем с блокировкой?

Необходимо ли принципалу при перечислении агенту денежных средств указывать в платежном поручении сумму НДС, перевыставляемого на основании счет-фактуры?

Особо сложным в налогообложении сделок по договорам комиссии является оформление счет-фактур на вычет НДС. Комитент получает от комиссионера отдельно выписанные счет-фактуры по суммам, полученным от поставщика и по вознаграждению, начисленному в рамках договора. Дополнительно комитенту передается на хранение копия счет-фактуры, выставленного поставщиком комиссионеру.