Home » Платёжные системы » Когда нужно подключить платежного агента, а когда онлайн-кассу?

0

MasterCode 26.07.2019 3179

Несмотря на большую популярность онлайн-покупок, многие люди до сих пор путают между собой платежных агентов и онлайн-кассы. Давайте разбираться.

Платежный агент – юридическое лицо или индивидуальный предприниматель, осуществляющий деятельность по приему платежей физических лиц. Далеко не все платежные агенты соответствуют современным требованиям федеральной налоговой службы Российской федерации.

Онлайн-касса – контрольно-кассовая техника, соответствующая новой редакции 54 федерального закона. Такая касса отправляет электронные чеки оператору фискальных данных сразу же после прохождения оплаты. ОФД, в свою очередь, регистрирует чеки и перенаправляет их в налоговую.

Таким образом, платежная агент и онлайн-касса решают совершенно разные задачи: первая создана для увеличения количества платежей, вторая же для легализации предпринимательской деятельности и выставления автоматической отчетности перед налоговой.

Какие кассовые аппараты нужны агентам

Агенты, которые совершают сделки с третьим лицом от своего имени и за счет принципала, применяют онлайн-кассы на общих основаниях, однако они должны указывать в кассовом чеке некоторые дополнительные реквизиты, характеризующие их как агента, а также реквизиты поставщика или принципала. Какой-либо специальной контрольно-кассовой техники для агентов не существует, они могут применять любой кассовый аппарат, имеющийся в Реестре ККТ. Это может быть портативный аппарат, например, Меркурий или MSPOS, или фискальный регистратор, например, Атол или Штрих.

Агенты, принципалы и онлайн-кассы между ними

Если в России принят закон, это ещё не значит, что он работает. Если же закон вроде как работает, это ещё не значит, что всё будет так же через полгода. Поэтому к каждому закону лучше готовиться чисто по-студенчески или по-русски — в самый последний момент или даже чуть позже. Давно известно: поспешишь — людей насмешишь. Но в случае с 54-м законом поспешили не те, кому нужно, а посмеялись не люди, а государство и особенно кассовые олигархи. К слову, некоторых из этих представителей людьми можно назвать действительно с натяжкой.

Речь пойдёт об одной интернет-компании. Персонифицировать её не будем, условно назвав как-нибудь по-залихватски — “Эх-растянись-душа-в-гармошку-компэни”, например. Это собирательный образ. Подобных компаний и предпринимателей в России тысячи. У всех первое полугодие-2017 было одинаковым.

Онлайн-кассы и выбор

Итак, в марте в “Эх-растянись-душа-в-гармошку-компэни” (ЭРДГК), ещё конь не валялся. В апреле чуть прилёг да повернулся на бок. В мае его всё-таки запрягли по полной. А вместе с конём и юриста. И он начал пахать и искать оптимальные предложения по онлайн-кассе.

В том же мае Атол.Онлайн наконец-то вышел на рынок с первым в своём роде конкретным предложением по аренде кассы как сервиса. Почти сразу ЭРДГК (не путать с Эрдоганом и РДГК-10 — оба примера про давление газа) остановилась на Атол. Но приличия ради изучала конкурентов. Причём у каждого конкурента, кого ни возьми, предложения были выгоднее. Но всё чего-то не хватало.

Старрус — аналогичное Атолу решение по кассе как сервису — было чуть дешевле, но стало доступным только в июле, уже после вступления в силу закона-54. От Iretail так и не добились возможности бесчекового аппарата, то есть на чистый онлайн-бизнес они тогда, видимо, не рассчитывали. Может, сейчас что изменилось. Касса24.Онлайн — штрихофские партнёры — были самые привлекательные и дешёвые, но они слишком поздно начали. Да и не предлагали они той же онлайн-аренды кассы. Только купить Штрих и установить себе рядом с компьютером. И маяться с тех.обслуживанием. Были ещё многочисленные посредники, интегрированные все как один с Атол.

Поэтому, как ни хотелось идти к дорогому и важному Атолу, но пришлось. Да ещё раскошелиться на несколько касс, хотя ЭРДГК не такая большая компания, по обороту вполне хватило бы и одной.

Определились, протестировались с горем пополам и подключились. Надвигался июль. За неделю до него Минфин всех обнадёжил отсрочкой исполнения приговора для лиц, освободившихся по УДО (Уже Договору Оформленному). В ЭРДГК, а заодно и во всей стране с облегчением выдохнули и ушли в отпуск. Но то было после первого июля. А ещё был день до…

Онлайн-кассы и дышло

Надо сказать, что в апреле и мае компания консультировалась с местным отделением налоговой. Спрашивала, как ей быть, кто из клиентов и в каком случае должен подключать онлайн-кассы, а кто нет. Ответ был один — по закону каждый предприниматель обязан использовать при расчётах кассовую технику. Вот каждый и должен подключать. И всё это приятным женским голосом. То есть если компания-владелец маркетплейса работает с предпринимателем, то касса должна быть подключена и компанией, и предпринимателем. Как в этом случае разделять платежи от покупателей, было не понятно. То есть каждая операция дублем должна пройти через две кассы? Продавца-принципала и компании-агента (работали они с клиентами по классическому агентскому договору)? На эти вопросы в налоговой никто чёткого ответа не давал, потому как для них ФЗ-54 был тоже неожиданностью. А интернет пестрил противоречивыми диспутами.

Вокруг в это время то и дело проскакивали тревожно-позитивные новости о ходе подготовки к закону: “Более половины предпринимателей уже обзавелись онлайн-кассами, а для другой половины их не хватает из-за отсутствия фискальных накопителей, которых уже произвели в 2 раза больше, чем кассовых аппаратов, но они непонятно куда делись в руки спекулянтов, то есть нас. В связи с этим предварительные итоги перехода по закону-54 можно назвать не только удовлетворительными, но и оптимистичными, хотя одна треть предпринимателей не успеет перейти на онлайн-кассы к первому июля и будет оштрафована, несмотря на отсрочку”.

Как-то так, если сдобрить винегретом.

Надвигался июль. 30 июня ЭРДГК решила уточнить, не изменилась ли позиция местной налоговой по проблеме двойной кассы. На всякий случай — мало ли — даже мысль налоговой может быть скоротечной. И чудо! Приятный женский, но теперь жестоко звучащий голос сообщил: если ЭРДГК является агентом по агентскому договору, то платежи за товары она должна принимать через свою кассу. Принципал-предприниматель, реализующий товары через эту компанию, подключать кассу абсолютно не обязан.

А через пару недель до простых смертных дошло разъяснительное письмо Минфина как раз по агентскому договору. По дате было издано 26 июня, но в и-нете появилось только к середине июля. Согласно этому письму почти официальная позиция налоговой следующая:

По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки. Учитывая изложенное, при реализации товаров агентом ККТ применяется в обязательном порядке. Вместе с тем в соответствии с вышеуказанным пунктом по сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала. В таком случае ККТ применяется принципалом.

Почему позиция “почти” официальная?

Потому что письмо носит разъяснительный характер и не влечёт за собой появление правовых норм. Что налоговая прямо там и указывает, намекая вообще на абсолютную демократию в России (фантастика!):

… направляемое мнение Департамента имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации и не препятствует руководствоваться нормами законодательства в понимании, отличающемся от трактовки, изложенной в настоящем письме.

На деле это значит, что если у вас другое понимание закона-54, то налоговой придётся объяснять его в судебном порядке в случае возникновения конкретных разногласий. Поскольку для сотрудников налоговой мнение руководства имеет больше чем нормативно-правовой характер. Скорее даже, подобострастный нормативно-правовой характер. И они будут отстаивать именно это мнение.

Всё бы ничего — это ж даже отличная новость для клиентов. Ведь не придётся выкладывать полтинник на свою кассу. Да только ЭРДГК, так же, как и государство, настоятельно советовала клиентам подключить свою онлайн-кассу до 1 июля. И были среди них в том числе самые сознательные, которые пошли и сделали, как закон велит. Да к тому же на интернет-площадке ЭРДГК уже было реализовано несколько решений для различных касс — зачем, спрашивается, если с 1 июля такой вот поворот — и достаточно только одной — своей? Пришлось в спешном порядке отзывать предложение и извиняться, объясняя преимущества нового варианта. А также менять вариант интеграции на соответствующий.

На минуточку задумайтесь. Если в одной компании столько клиентов-предпринимателей, которые купили ненужную кассу, то сколько их по всей стране? И почему данный вариант стал широко доступен и почти официально разрешён аккурат перед первым июля?

Онлайн-кассы и жизненная неопределённость

В то же время в сети стали появляться аналогичные варианты с агентским договором от малоизвестных, но набирающих популярность на форумах сервисов. Потому как желание всё-таки уйти от дорогого закона-54 вполне понятно. И на данный момент есть несколько небесспорных вариантов, чтобы избежать подключения онлайн-касс:

- Про агентский договор уже сказали (не путать с ним отношения с платёжным агентом — это уже другая история и даже закон — 161). Кратко схема выглядит так: предприниматель -> агентский договор -> платформа-агент -> касса -> покупатель.

- Через систему выставления счёта на примере сервиса Нэкстпэй. Очень широко обсуждается и так же критикуется. Суть в избавлении продавца от такого важного элемента, как момент оплаты. То есть продавец выставляет счёт, покупатель оплачивает его через банк любым способом, чек не нужен, т.к. момент оплаты продавцу не известен. В скором времени данная схема обещает быть признана незаконной.

- Работа с курьерскими службами. Это частный вариант первого. Только здесь исключаются все виды доставки, кроме курьерской. А со службой доставки заключается уже агентский договор. И момент оплаты переносится на момент вручения.

- И всё-таки самый популярный, судя по критике закона, — “Залечь на дно в Брюгге (Гдове, Ржеве, Мценске, Ленске…)”. И самый рискованный. Но половина страны именно так и живёт. Только если оффлайн вести теневой бизнес относительно просто, то онлайн-предпринимательство с каждым переподвыподвертом Роскомнадзора всё сложнее.

Сейчас в “Эх-растянись-душа-в-гармошку-компэни” вроде всё хорошо. Клиенты до сих пор спрашивают, в чём подвох, и почему им не нужно подключать интернет-кассу? Не верят своему счастью. Не верит и ЭРДГК. И вариант с интеграцией в систему кассы каждого клиента всё же держит про запас. Потому что в декабре Минфин обещал сформировать поправки к закону-54. Ждёт ЭРДГК декабря и мучается простыми сложными вопросами: кому в этой ситуации больше всего смешно? И много ли наварилось власть имущих за счёт втюхивания ненужных аппаратов, дорогих флэшек-ФН-ок, а также спекуляции законом?

А ответ возникает хоть и невпопад, но, так сказать, риторический, не требующий дальнейших вопросов: “Это Россия. Бизнес”.

Какие реквизиты должен указать агент в кассовом чеке

Состав дополнительных реквизитов кассового чека зависит от того каким агентом является пользователь ККТ. Предусмотрено 7 видов агентов:

- банковский платежный агент;

- банковский платежный субагент;

- платежный агент;

- платежный субагент;

- поверенный;

- комиссионер;

- агент, не являющийся банковским платежным агентом (субагентом), платежным агентом (субагентом), поверенным, комиссионером.

Банковский платежный агент или банковский платежный субагент должен указать в кассовом чеке следующие дополнительные реквизиты:

- признак агента: БАНК. ПЛ. АГЕНТ или БАНК. ПЛ. СУБАГЕНТ;

- телефон платежного агента;

- операция платежного агента;

- другие реквизиты, предусмотренные Федеральным законодательством.

Полный перечень реквизитов, которые банковский платежный агент (субагент) должен указать в кассовом чеке или БСО, приведен в Приложении №2 к Приказу ФНС от 21.03.2017 №229.

Платежный агент или платежный субагент должны указать в кассовом чеке следующие дополнительные реквизиты:

- признак агента: ПЛ. АГЕНТ или ПЛ. СУБАГЕНТ

- телефон платежного агента;

- телефон оператора по приему платежей;

- другие реквизиты, предусмотренные Федеральным законодательством.

Полный перечень реквизитов, которые платежный агент (субагент) должен указать в кассовом чеке или БСО, приведен в Приложении №2 к Приказу ФНС от 21.03.2017 №229.

Торговый посредник, действующий от имени доверителя на основании договора поручения, должен указать в кассовом чеке следующие дополнительные реквизиты:

- признак агента: ПОВЕРЕННЫЙ;

- ИНН поставщика;

- другие реквизиты, предусмотренные Федеральным законодательством.

Полный перечень реквизитов, которые поверенный должен указать в кассовом чеке или БСО, приведен в Приложении №2 к Приказу ФНС от 21.03.2017 №229.

Торговый посредник, действующий от имени доверителя на основании договора комиссии, должен указать в кассовом чеке следующие дополнительные реквизиты:

- признак агента: КОМИССИОНЕР;

- ИНН поставщика;

- другие реквизиты, предусмотренные Федеральным законодательством.

Полный перечень реквизитов, которые поверенный должен указать в кассовом чеке или БСО, приведен в Приложении №2 к Приказу ФНС от 21.03.2017 №229.

Другой агент, не являющийся банковским платежным агентом (субагентом), платежным агентом (субагентом), поверенным, комиссионером, должен указать в кассовом чеке следующие дополнительные реквизиты:

- признак агента: АГЕНТ;

- ИНН поставщика;

- другие реквизиты, предусмотренные Федеральным законодательством.

Равны ли платежный агрегатор и платежный агент?

Чтобы разобраться может ли платежный агрегатор одновременно являться и платежным агентом дадим определение последнему.

В соответствии со ст. 2 п. 3 ФЗ-103 «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами». Агент — это юридическое лицо (за исключением кредитной организации) или индивидуальный предприниматель, осуществляющие деятельность по приему платежей физических лиц.

Мы видим, что кредитные организации, кем являются все платежные агрегаторы, не имеют права печатать чеки от лица интернет-магазина. В подтверждение наших рассуждений можно привести слова представителя сервиса Яндекс Деньги.

Яндекс.Деньги работают по лицензии ЦБ как НКО — небанковская кредитная организация. По закону кредитная организация не является и не может являться платежным агентом. У нее другой функционал и другое назначение. Ровно по той же причине платежными агентами не являются и банки.

Так что у нашего агрегатора (Яндекс.Касса), который является сервисом Яндекс.Деньги обязанности ровно те же, что у банков, обеспечивающих онлайн-магазины услугами интернет-эквайринга. И среди этих обязанностей нет отправки электронного фискального чека.Яндекс.Касса технически обслуживает прием платежей от покупателей и уведомляет магазин, как только оплата прошла. В этот момент продавец должен отправить электронный чек покупателю и передать его копию в налоговую.

В чем же тогда смысл существования платежных агрегаторов?

Так как платежные агрегаторы не смогут стать платежными агентами возникает логичный вопрос: в чем выгода предпринимателям от сотрудничества с агрегаторами?

Главная ценность платежных агрегаторов состоит в том, что они создаются для избавления конечного пользователя от необходимости заключать несколько договоров с различными банками или платежными системами по приему онлайн-оплат с помощью банковских карт и электронных денег.

Можно предположить, что отсутствие функционала печати чеков за интернет-магазины не оттолкнет предпринимателей от сотрудничества с платежными агрегаторами.

КОРАДА.NEWSLETTER — МЫ ПИШЕМ О ЛЮДЯХ, ИСТОРИЯХ И РАБОТЕ

- Интересные и Полезные статьи и кейсы.

- Семинары и тренинги проекта «Бизнес в тапочках».

- Важная информация по 1С и не только «на человеческом языке».

Подробнее о рассылке

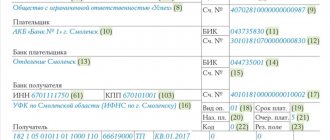

Реквизиты агента в кассовом чеке

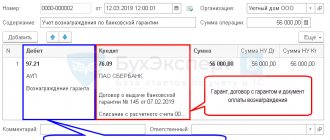

Следует очень внимательно отнестись к настройке кассы агента, чтобы ФНС не приняла всю сумму позиции, которую агент указывает в кассовом чеке от имени принципала, за доход агента. Ведь прибыль агента в виде агентского вознаграждения или комиссии обычно значительно меньше суммы, указываемой в кассовом чеке. Для того чтобы избежать длительных и неприятных разбирательств лучше сразу все сделать как надо.

Кроме того, неправильная настройка кассового аппарата сама по себе может привести к нарушению порядка и условий применения ККТ (п.4 ст.14.5 КоАП РФ).

Принципал и его агент могут применять различные системы налогообложения, и это также найдет свое отражение в кассовом чеке. Например, агент применяет УСН, а принципал ОСН. В этом случае в позиции чека, относящейся к товару или услуге принципала, агент должен указать ставку НДС. Сумма налога по каждой ставке в соответствующем теге будет отправлена в ФНС, и поэтому следует позаботиться о том, чтобы в кассовом чеке налоги принципала были отделены от налогов агента.

Ошибки в указании налоговых ставок и в выделении суммы налога это как минимум ст.14.5 КоАП РФ. Неверные реквизиты в чеке – нарушение ст.4.7 54-ФЗ.

ККТ имеет несколько вариантов указания в кассовом чеке агентских признаков, поскольку законом не запрещено вместе в агентскими товарами/услугами регистрировать в кассовом чеке и собственные товары/услуги. Правильно настроить ваш кассовый аппарат вам помогут наши специалисты.

Что еще должно быть в кассовом чеке.

Ответственность платежного агента

Если юридическое лицо нарушило закон в области пользования счётом или неперечисления денег (перевод не всей суммы или отсутствие перевода), то оно может быть привлечено к административной ответственности. Штрафы за это следующие: юридические лица — 40-50 тысяч рублей*, индивидуальные предприниматели — 4-5 тысяч рублей. Более того, если у лица будет отсутствовать регистрация в службе по финансовому мониторингу, то оно будет привлечено к ответственности за отсутствие регистрации на осуществление предпринимательской деятельности или с нарушением правил по регистрации. Регламентирует меры наказания закон КоАП РФ № 15.1 пункт 2.

Как включить в кассовый чек дополнительные реквизиты агента

Для того чтобы кассовый аппарат смог указывать в кассовом чеке признаки агента и их дополнительные реквизиты должны быть выполнены следующие условия:

— нужно четко знать, к какому виду агента вы относитесь: банковский платежный агент (субагент), платежный агент (субагент), поверенный, комиссионер, или иной агент, который не является банковским платежным агентом (субагентом), платежным агентом (субагентом), поверенным, комиссионером;

— запрограммировать в ККТ признак агента, допустимо указывать несколько признаков агента;

— прошивка ККТ должна поддерживать агентскую схему применения кассового аппарата;

— при использовании фискального регистратора агентскую схему работы должно поддерживать и кассовое ПО.

Как вести кассовые операции платежным агентам

Платежные агенты – организации или предприниматели, оказывающие услуги по приему платежей граждан в пользу поставщиков товаров, работ, услуг (ч. 1 ст. 1, п. 1, 3 ст. 2 Закона от 3 июня 2009 г. № 103-ФЗ).

Применение ККТ

Платежные агенты, применяющие платежные терминалы или банкоматы, обязаны:

— устанавливать ККТ в платежный терминал или банкомат независимо от того, кому он принадлежит. ККТ должна быть установлена внутри корпуса терминала (банкомата), содержащего устройство для приема или выдачи наличных;

— регистрировать ККТ в налоговой инспекции. При регистрации ККТ агент должен указать адрес места ее установки в составе терминала (банкомата);

— применять исправную ККТ и эксплуатировать ее в фискальном режиме;

— выдавать кассовый чек;

— вести и хранить документацию по ККТ;

— обеспечивать проверяющим доступ к ККТ и документации на нее.

Такой порядок установлен пунктом 2 статьи 5 Закона от 22 мая 2003 г. № 54-ФЗ, частями 1, 3 статьи 6 Закона от 3 июня 2009 г. № 103-ФЗ.

Модели ККТ, которые можно применять, включены в Государственный реестр (п. 1 ст. 3 Закона от 22 мая 2003 г. № 54-ФЗ).

Ведение Государственного реестра ККТ возложено на ФНС России (п. 5.5.11 Положения, утвержденного постановлением Правительства РФ от 30 сентября 2004 г. № 506). Порядок ведения реестра, требования к его структуре и составу установлены Правилами, утвержденными постановлением Правительства РФ от 23 января 2007 г. № 39.

Перечень моделей ККТ, которые вправе применять платежные агенты (субагенты), приведен в письме ФНС России от 15 апреля 2014 г. № ЕД-4-2/7212.

Правила ведения кассовых операций

Платежные агенты обязаны соблюдать общие правила ведения кассовых операций. Но есть и особенности:

— при определении лимита остатка наличных средств по общей кассе принятые от граждан платежи учитываться не должны (абз. 3 п. 2 указания Банка России от 11 марта 2014 г. № 3210-У);

— принятые от граждан платежи приходуются в кассу отдельным приходным кассовым ордером по форме № КО-1 (абз. 2 п. 5.2 указания Банка России от 11 марта 2014 г. № 3210-У);

— для учета платежей граждан нужно вести отдельную кассовую книгу по форме № КО-4 (абз. 2 п. 4.6 указания Банка России от 11 марта 2014 г. № 3210-У).

Ситуация: как платежным агентам устанавливать лимит кассового остатка: с учетом или без учета средств, принятых от населения?

При расчете лимита кассового остатка учитывается только объем поступлений (ожидаемый объем поступлений) наличных денег за проданные товары, выполненные работы, оказанные услуги или объем выданных наличных денег. При этом платежный агент не должен включать в расчет средства, полученные от граждан в качестве платежей. Таким образом, лимит кассового остатка по средствам граждан платежный агент устанавливать не должен.

Если платежный агент взимает за свои услуги комиссию, то при расчете лимита остатка кассы само комиссионное вознаграждение учитывать надо.

Лимит кассового остатка за расчетный период определите исходя из объема поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги по формуле:

| Объем наличной выручки, принимаемый для расчета лимита | = | Объем поступлений наличной выручки по всем видам деятельности за расчетный период (с учетом комиссионного вознаграждения) | – | Объем поступлений от деятельности платежного агента |

При расчете лимита, если нет наличной выручки, используйте только объем выданных наличных денег за расчетный период.

Такой вывод следует из положений абзацев 2 и 3 пункта 2 указания Банка России от 11 марта 2014 г. № 3210-У, приложения к указанию Банка России от 11 марта 2014 г. № 3210-У.

Сумму принятых от населения платежей определяйте на основании отдельно оформленных приходных кассовых ордеров. Это следует из абзаца 2 пункта 5.2 указания Банка России от 11 марта 2014 г. № 3210-У.

Пример расчета лимита остатка денежных средств в кассе. Наличная выручка и платежи граждан поступают ежедневно

ООО «Торговая фирма Гермес» составляет расчет лимита кассового остатка на основе данных бухучета, исходя из объемов поступлений наличных денег за январь, февраль и март предыдущего года. Обособленных подразделений у «Гермеса» нет. Выручка сдается в банк каждый пятый день.

«Гермес» работает без выходных с 10 до 22 часов. Следовательно, расчетный период составляет 90 рабочих дней (31 дн. + 28 дн. + 31 дн.).

Оборот по дебету счета 50 «Касса» в корреспонденции с кредитом счетов 90 «Продажи», 62 «Расчеты с покупателями и заказчиками» в части полученных в расчетном периоде авансов наличными средствами, которые были зачтены в этом же периоде, 76 «Платежи граждан» составил 2 969 998 руб.: — в январе – 977 388 руб. (в т. ч. платежи граждан – 90 000 руб.); — в феврале – 877 015 руб. (в т. ч. платежи граждан – 75 000 руб.); — в марте – 1 115 595 руб. (в т. ч. платежи граждан – 105 000 руб.).

Бухгалтер «Гермеса» рассчитал допустимый лимит остатка наличных денег в кассе: 149 999,89 руб. ((2 969 998 руб. – 270 000 руб.): 90 дн. × 5 дн.).

На основе этих данных руководитель организации своим распоряжением установил лимит кассового остатка в сумме 150 000 руб.

Ситуация: как часто платежный агент должен сдавать в банк принятые от граждан платежи?

Принятые от граждан платежи сдавайте в банк для зачисления на специальный счет ежедневно.

Объясняется это следующим.

Платежный агент обязан сдавать полученные от населения наличные денежные средства для зачисления на свой специальный банковский счет в полном объеме (ч. 14, 15 ст. 4 Закона от 3 июня 2009 г. № 103-ФЗ). Накапливать и хранить в кассе их нельзя. Данные суммы будут считаться сверхлимитными, так как не учитываются при расчете лимита кассового остатка. Поэтому сдавайте их в банк ежедневно. Такой порядок следует из пункта 2 указания Банка России от 11 марта 2014 г. № 3210-У.

Если платежи граждан поступают в дни, когда банк не работает, денежные средства сдайте в ближайший банковский день (см., например, решение Арбитражного суда Ярославской области от 12 марта 2013 г. № А82-59/2013).

Совет: есть факторы, позволяющие сдавать в банк платежи граждан не в день их поступления. Они заключаются в следующем.

Положения Закона от 3 июня 2009 г. № 103-ФЗ не устанавливают для платежных агентов сроков сдачи полученных наличных денег для их зачисления на специальный банковский счет. Не указаны такие сроки и в указании Банка России от 11 марта 2014 г. № 3210-У. Причем абзац 3 пункта 2 указания Банка России от 11 марта 2014 г. № 3210-У фактически предоставляет возможность накапливать денежные средства. Это связано с тем, что деньги, полученные при осуществлении деятельности платежных агентов, не учитываются при определении лимита кассового остатка.

По общему правилу периодичность сдачи сверхлимитной выручки не должна быть больше семи рабочих дней. Указанный срок может быть увеличен до 14 рабочих дней при условии, что в населенном пункте по местонахождению предпринимателя или организации отсутствует банк. Такой порядок следует из пунктов 1 и 2 приложения к указанию Банка России от 11 марта 2014 г. № 3210-У.

В арбитражной практике имеются решения, подтверждающие данный подход (см., например, решение Арбитражного суда Ханты-Мансийского автономного округа от 21 февраля 2013 г. № А75-7786/2012).

Ситуация: может ли платежный агент сдавать в банк полученные от населения платежи за вычетом своего комиссионного вознаграждения?

Ответ: нет, не может.

Платежные агенты могут оказывать услуги по приему платежей граждан в пользу поставщиков товаров, работ, услуг за вознаграждение (ч. 1, п. 1 ч. 2 ст. 1, ч. 2 ст. 3 Закона от 3 июня 2009 г. № 103-ФЗ). В таком случае сам платежный агент может рассматриваться как поставщик в части оказываемых им услуг (п. 1 ст. 2 Закона от 3 июня 2009 г. № 103-ФЗ).

Все принятые платежи платежный агент обязан сдавать в банк для зачисления на специальный счет (ч. 14, 15 ст. 4 Закона от 3 июня 2009 г. № 103-ФЗ). Средства, поступившие на специальный банковский счет, можно, в частности, перечислять на другие счета (п. 4 ч. 16 ст. 4 Закона от 3 июня 2009 г. № 103-ФЗ). При этом Закон от 3 июня 2009 г. № 103-ФЗ не конкретизирует, на чьи счета могут списываться средства.

Таким образом, платежный агент должен сдать в банк все полученные от населения платежи для зачисления на специальный банковский счет, а уже потом причитающееся ему комиссионное вознаграждение за оказанную услугу перечислить на свой счет.

Внимание: платежный агент может быть привлечен к административной ответственности, если перечислит на свой специальный банковский счет не все наличные, полученные от граждан (ч. 2 ст. 15.1 КоАП РФ).

За такое нарушение платежному агенту грозит штраф:

— для организации – от 40 000 до 50 000 руб.;

— для должностных лиц (главного бухгалтера, а если его нет – руководителя организации), предпринимателей – от 4000 до 5000 руб.

Предприниматели могут быть привлечены к ответственности только в качестве должностных лиц. Это следует из определения категории «должностные лица», которое дано в статье 2.4 Кодекса РФ об административных правонарушениях.

Не исключено одновременное привлечение к административной ответственности как организации, так и ее руководителя. Правомерность такой позиции подтверждается письмом Минфина России от 30 марта 2005 г. № 03-02-07/1-83 и арбитражной практикой (см., например, постановления ФАС Московского округа от 14 июля 2005 г. № КА-А40/6231-05, Дальневосточного округа от 17 мая 2005 г. № Ф03-А16/05-2/984, Западно-Сибирского округа от 5 июля 2005 г. № Ф04-4410/2005(12792-А03-32)).

Особенности применения ККТ агентами

В том случае, если агент совершает сделку с третьим лицом от имени и за счет принципала, то обязанность применения ККТ ложится уже на принципала. При этом не имеет значения, является ли агент организацией, индивидуальным предпринимателем или физическим лицом. Организационное решение этого вопроса полностью ложится на принципала (поставщика), именно он обязан обеспечить в момент расчета применение ККТ, зарегистрированной в ФНС на себя. Отсрочить момент применения ККТ можно только в том случае, если денежные средства поступили на расчетный счет принципала от физического лица, но не более чем на один день.

Также как и все остальные владельцы ККТ, в некоторых случаях агент обязан использовать учет предварительных оплат (аванса) и их зачета при оформлении кассового чека, а также включать в состав чека ИНН покупателя, если покупателем является организация или ИП.

Понятие и законодательное регулирование деятельности платежных агентов

Рассмотрим регулирование банковской деятельности на законодательном уровне. Из ФЗ “О банковской деятельности”, следует, что платежный агент является лицом, принимающим денежные средства для оплаты различных услуг физ. лицам, для зачисления их на счет в банке.

С 2011 года, банковские агенты по платежам получили дополнительные права:

- принятие и выдача физ. лицу материально-денежных средств, и осуществление операции с денежными средствами самостоятельно при помощи терминалов и банкоматов;

- прием с дальнейшим переводом (цель платежа не имеет значения);

- появилась возможность задействовать субагентов, т.е. лиц, которым прямой агент перепоручил свои функции;

- осуществлять удостоверение личности клиента, не прибегая к открытию счета в банке;

- предоставление клиентам возможности осуществления перевода денежных средств путем безналичных расчетов.

Что такое платежное поручение и как его правильно оформить вы можете узнать в этом видео:

Обязательства, возложенные на банковского агента по платежам

От исполнения перечисленных ниже обязательств напрямую зависит безопасность платежей:

- Подписание договора. Без него деятельность агента невозможна.

- Оператор обязан состоять на учете в Федеральной службе по фин. мониторингу.

- Открытие счета для сделок с теми или иными активами, при приеме платежей.

- Банк не должен выступать в роли оператора или лицом, которому прямой агент перепоручил свои функции, т.е. субагентом.

Образец договора с банковским платежным агентом.

За невыдачу товарного чека или перевод средств в обход спец. счета, накладывается админ. штраф в 3 000 руб. – ответственному работнику, от 30 000 до 40 000 – предприятию в целом.

ИП привлекается к ответственности исключительно как лицо должностное.

Условия при которых осуществляется деятельность

Агент по платежам должен получить на свой счет средства плательщика перечисляемые посредником. Далее банк переводит необходимую сумму на счет поставляющей товары или услуги компании (поставщика), а агент получает плату за работу в качестве агента-посредника.

Поставщик не может принимать перечисленную ему сумму от агентов на свой собственный счет в банке. Уклонение от соблюдения данного правила, влечет за собой ответственность по уголовной статье. Для агентов это админ. штраф в 4 500 – 5 000 руб., юр. лицам – 40 000 – 50 000 руб.

Получение платежа от физ. лица платежного агента производится по средствам терминала или контрольно-кассовой техники. Необходимо, чтобы оно было оснащено оперативно запоминающим устройством и носителем товарной информации, воспроизведенной на ленте для контроля и восстановления сведений при необходимости.

Обязательна регистрация оборудования в Федеральной налоговой службе.

Способы обслуживания клиентов

Условия обслуживания по приему платежей от агента по платежам осуществляется одним из двух способов:

- депозитный;

- кредитный. По каким правилам составляется бухгалтерская справка о списании кредиторской задолженности вы можете прочесть тут.

Учет операций и порядок приема платежей

Операции по денежным требованиям и обязательствам между агентом и банком исполняются в сроки, указанные в договоре. С момента получения банком перечня обоснованных заявок, подлежащих исполнению на спец. счет посредника и до дня перечисления средств от агента, банк выполняет действия в следующем порядке:

- Учитывает операции на спец. счете.

- На открытых к спец. счету лицевых счетах, отображает обязательства перед платежным агентом. Условие действительно в случае, если в договоре есть пункт о продлении срока действия выплаты комиссии. Что представляет собой лицевой счет работника и как правильно составить документацию по этому счету – читайте по ссылке.

Полномочия платежного агента по законодательству.

Что еще нужно знать агенту

Отдельного разговора заслуживает вопрос оформления возврата по кассовому чеку, сформированному агентом. Возвращать или не возвращать комиссию, агентское вознаграждение, средства за оказанные агентом дополнительные сопутствующие услуги?

В каких случаях и как агент должен сформировать кассовый чек коррекции?

Что должно быть в кассовом чеке агента, если агент и принципал применяют разные системы налогообложения? Например, агент на УСН, а принципал на ОСН.

Ждем разъяснений ФНС и следим за новостями на сайте РЕМКАС.

Функции платежного агента

Деятельностью этого лица является прием материальных средств (в том числе и в онлайн режиме), которые направлены на исполнение обязательств перед предпринимателем или организаций за товары, услуги или работы. Это могут быть оплата коммунальных услуг или аренды помещения.

Вне зависимости от типа лица, оплата может производиться через терминал

Поставщик — это юрлицо или ИП, которое не может быть кредитной организацией. Он получает денежные переводы от плательщика за предоставленные услуги или товары. Поставщиками могут быть организации, вносящие средства за аренду помещений, или государственные органы.

ККТ, необходимая для работы с кассой

Между этой группой лиц и платежниками существует взаимодействие, регламентируемое законом, а именно — ФЗ №103. Из определения в предыдущем разделе следует, что функции агента ограничены и представляют собой получение денег от людей и перевод их поставщикам за оказанные услуги, выполненные работы или приобретенные товары.