Профессиональный учет для организаций и индивидуальных предпринимателей в Иваново. Мы избавим Вас от проблем и ежедневных забот по ведению всех видов учета и сдачи отчетности. LLC NEW тел. 929-553

В 2021 году не изменились тарифы и размер страховых взносов (в формулировке ст. 14 закона № 212-ФЗ), уплачиваемых плательщиками страховых взносов, не производящими выплат и иных вознаграждений физическим лицам. Но пусть это не вводит вас в заблуждение относительно того, что ИП будут уплачивать за себя взносов столько же, сколько и в 2015 году. Говоря обычным языком, тарифы для взносов ИП в виде фиксированных платежей, и формула их расчета остались прежние. Однако в упомянутой формуле есть такая константа, как минимальный размер оплаты труда — МРОТ

. А он-то как раз и увеличился, и составил

с 1 января 2021 года 6204 рубля

. Так что, платить всем индивидуальным предпринимателям придется больше.

Увеличится не только базовая часть фиксированных взносов, которую уплачивают все предприниматели, но и сумма в размере 1% с дохода, превышающего 300 тысяч рублей также вырастет. Больше нужно будет перечислять и в Фонд медицинского страхования. Ниже вы можете найти подробный расчет для страховых взносов.

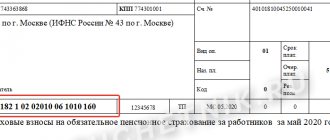

Что касается кодов бюджетной классификации, которые нужно прописывать в платежных поручениях и квитанциях на перечисление страховых взносов в фиксированном размере, то и здесь в 2021 году Минфин РФ сразу несколькими приказами внес много изменений. Вы можете сразу в том виде, как разослали УПФР. А ниже, в соответствующем разделе, мы разместили КБК для фиксированных платежей в ПФР и в ФФОМС (которые тоже стали другими).

Внимание! Уплачивать страховые взносы в 2021 году за 2021 год и более ранние периоды нужно по новым КБК в ФНС РФ!

Страховые взносы ИП за себя в 2021 году фиксированные

В течение всего года (последний день 31 декабря 2021 г.) каждый индивидуальный предприниматель, зарегистрированный в этом статусе до 01.01.2016 г., обязан уплатить за себя следующие фиксированные страховые взносы за 2021 год:

- Фиксированные страховые взносы в ПФР: 19 356,48

- Фиксированные страховые взносы в ФФОМС: 3 796,85

- Фиксированные страховые взносы в ТФОМС: за 2021 год не уплачиваются

Размеры взносов рассчитаны исходя из применяющейся с 1 января 2016 года МРОТ, равной 6204 рублям.

ПФР: 6204 * 26% * 12 мес. = 19 356,48 рублей.

ФФОМС: 6204 * 5.1% * 12 мес. = 3 796,85 рублей.

Взносы, в указанных выше размерах можно уплатить сразу, то есть единовременно, а можно перечислять каждый месяц или раз в квартал. В последнем случае суммы уплаченных в течение отчетного (УСН 6%) или налогового (ЕНДВ) периода могут существенно снизить размер налога по спецрежимам, в случае, если ИП не имеет работников. В этих целях, необходимые суммы можете взять из таблицы ниже.

Суммы фиксированных страховых взносов ИП за себя в 2021 году

| Вид страховых взносов | В год | В квартал | В месяц | В день |

| Фиксированные взносы в ПФР | 19356,48 | 4839,12 | 1613,04 | 53,03 |

| Фиксированные взносы в ФФОМС | 3796,85 | 949,21 | 316,404 | 10,40233 |

На протяжении всего года вы можете перечислять частями любые суммы, даже меньше, чем указано в таблице за месяц или квартал. За это вам не будет начислено никаких пени или штрафов. Главное, когда вы будете уплачивать последние платежи в году, сначала суммируйте все ранее перечисленные суммы. Вычтите из сумм фиксированных взносов за год уже уплаченные взносы, и укажите в платежке или квитанции ровно оставшуюся сумму и для ПФР и в ФФОМС.

В Пенсионный фонд РФ всю сумму фиксированных взносов нужно перечислять одной платежкой по КБК на выплату страховой части трудовой пенсии (исчисленные с суммы дохода плательщика, не превышающие предельной величины дохода в 300 000 рублей). Даже в том случае, когда ИП подал в ПФР заявление о разделении страховых взносов на страховую и накопительную часть или о переводе накопительной части взносов в негосударственный пенсионный фонд.

Порядок страховых взносов

Страховые взносы начисляются самим плательщиком в рамках его системы налогообложения и могут разниться в зависимости от уровня доходов данного предпринимателя. Если его доходы превышают определенный рубеж, то кроме обязательной суммы страхового взноса, он будет платить еще и определенный процент в Пенсионный фонд.

При этом страховые взносы оплачиваются предпринимателями ежемесячно, до пятнадцатого числа. Если это число выпадает на выходной или праздничный день, а оплату нужно совершить, то ее производят в ближайший рабочий день. Но специалисты советуют делать оплату заблаговременно, потому что просрочка данных взносов влечет за собой наложение штрафа. И если бы только его. За каждый просроченный день оплаты, предприниматель может быть обязан, а точнее будет обязан заплатить пеню по взносу, которая обладает следующими характеристиками:

- Начисляется ежедневно

- Имеет зависимость от ЦБР

- Должна быть оплачена в обязательном порядке

Страховые взносы ИП за себя за 2015 год в размере 1% свыше 300000 рублей

Если совокупный доход (суммарно по всем видам деятельности и всем налоговым режимам) индивидуального предпринимателя за 2015 год превысил 300 тысяч рублей, с суммы доходов за вычетом 300000 рублей нужно будет перечислить не позже 1 апреля 2021 года 1% страховых взносов в ПФР. Однако здесь установлен верхний предел для суммы таких взносов.

Максимальная сумма всех фиксированных взносов в ПФР за 2015 год: 148 886,40 рублей.

Из этой суммы нужно вычесть фиксированные взносы для всех ИП (в 2015 г.) – 18 610,80 рублей.

Предельная сумма взносов в размере 1% в ПФР за 2015 год: 130 275,60

рублей.

Если ваш 1% за 2015 год с суммы доходов свыше 300 тысяч рублей оказался больше 130275 руб. 60 коп., то до 01 апреля 2021 г. вы в любом случае должны заплатить только 130 275,60 рублей и ни копейки больше! Если вы уже переплатили, следует написать в ПФР заявление о зачете суммы переплаты в счет страховых взносов в 2021 году (форма заявления изменилась).

Внимание!

Взносы в размере 1% с суммы превышения доходов платим только в ПФР!

С 1 января изменены коды бюджетной классификации для плательщиков страховых взносов

11 января 2021 16:29

Изменены сумма фиксированного платежа и коды бюджетной классификации (КБК) для уплаты страховых взносов плательщиками, не производящими выплаты в пользу физических лиц (индивидуальными предпринимателями, адвокатами, нотариусами, главами КФХ и физическими лицами).

С 1 января 2021 года минимальный размер оплаты труда (МРОТ) установлен в сумме 6204 руб. в месяц. Соответственно, фиксированный размер для уплаты страховых взносов на обязательное пенсионное страхование в 2021 году составит 19 356 руб. 48 коп (6204*12*26%), на обязательное медицинское страхование – 3796 руб. 85 коп (6204*12*5,1%). Для плательщиков, вставших на учет или снявшихся с учета в течении календарного года, сумма страховых взносов рассчитывается пропорционально количеству календарных месяцев, начиная с календарного месяца начала деятельности. За неполный месяц деятельности фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

КБК для уплаты страховых взносов на обязательное пенсионное страхование, действовавший в 2015 году, отменен. С 1 января 2016 года плательщики фиксированного платежа уплачивают страховые взносы с дохода, не превышающего в 2021 году 300 тыс. руб. на КБК 39210202140061100160 и с дохода свыше 300 тыс. руб. на КБК 39210202140061200160.

Задолженность за 2014 и 2015 годы уплачиваются на эти же КБК в том же порядке. Задолженность по пеням за 2014 и 2015 годы уплачивается на КБК 39210202140062100160.

Для уплаты страховых взносов на обязательное медицинское страхование с 1 января 2021 года введен новый КБК 39210202103081011160. Задолженность по страховым взносам на обязательное медицинское страхование за все периоды осуществляется на этот же КБК. Задолженность по пеням уплачивается на КБК 39210202103082011160.

Страховые взносы ИП за себя за 2021 год в размере 1% свыше 300 000 рублей

Как только суммарный доход ИП по всем видам осуществляемой деятельности и по всем режимам налогообложения превысит с начала 2016 года 300000 рублей, можно начинать уплачивать фиксированные страховые взносы в ПФР в размере 1% от суммы превышения над 300 тыс. Но можно и не спешить. Достаточно заплатить до 31.12.2016 лишь установленные для всех ИП суммы фиксированных взносов. А сумму в размере 1% нужно будет перечислить не позже 1 апреля 2021 года, сразу или частями.

Максимальная сумма взносов в ПФР за 2021 год: 154 851,84 рублей.

Из этой суммы нужно вычесть фиксированные взносы в ПФР для всех ИП – 19 356,48 рублей.

Предельная сумма взносов в размере 1% в ПФР за 2021 год: 135 495,36

рублей.

Если ваш 1% с суммы доходов за 2021 год свыше 300 тысяч рублей оказался больше приведенной выше суммы, выделенной жирным шрифтом, то до 01.04.2017 вы в любом случае должны заплатить только 135495,36 рублей и ни копейки больше! Если вдруг вы переплатили, подайте в ПФР заявление о зачете суммы переплаты в счет уплаты фиксированных взносов в 2021 году. Если же переплата существенная, можете написать заявление о возврате вам излишне уплаченных страховых взносов. Однако указанные заявления можно будет подать только по окончании 2021 года. Формы заявлений время от времени меняются, обратите внимание.

Внимание!

Взносы в размере 1% с суммы превышения доходов платим только в ПФР!

Для каких взносов актуальны пороги

Наиболее часто рассматриваемым пороговым значением, является уровень годового дохода в 300 тыс. рублей, поскольку, когда доход достигает этой отметки, для ИП становится актуальным рассмотрение новой формулы расчета фиксированного страхового взноса на пенсионное страхование.

Когда доход предпринимателя не достигает пороговой суммы или равен ей, то с расчетами взносов все просто. МРОТ умножается на процентную ставку, а затем на количество рабочих для данного ИП месяцев.

Если ИП имеет большие доходы, то и сумма взноса, соответственно, увеличится. А вот насколько – это уже зависит от самого дохода. Ведь для определения добавочной к стандартной формуле суммы, используют не всю сумму дохода, а величину, на которою он превышает 300 тыс.

Итак, если ИП имеет доход, больший 300 тыс., то для определения суммы взноса ему понадобятся такие показатели:

- МРОТ, актуальный в данное время. На 2021 год – это 7500 рублей.

- Процентная ставка. Для пенсионного страхования она составляет 26%.

- Рабочее время. Подразумевается количество рабочих месяцев.

- Разница получаемого дохода и пороговой суммы.

- Ставка в 1%. Именно она используется для определения добавочной к стандартному взносу суммы.

Как рассчитывать доход на разных режимах налогообложения в 2021 году

Для того, чтобы определить, нужно ли вам доплачивать ещё что-то за прошедший год в Пенсионный фонд РФ или нет, необходимо рассчитать доход ИП за отчетный период. Если вы применяете только один режим налогообложения, то проблем возникнуть не должно. Как правило к апрелю индивидуальные предприниматели сдают налоговые декларации за год, либо хотя бы они их уже заполнили. В этом случае доход ИП, для целей расчета страховых взносов в ПФР в фиксированном размере, берем из налоговой декларации:

- На ОСНО — сумма в строке 110 (пункт 3.1) минус сумма в строке 120 (пункт 3.2) листа В

декларации 3-НДФЛ;

* - На ОСНО — строка 030 (пункт 2.1) листа В

декларации 3-НДФЛ (Форма по КНД 1151020); - На УСН — с объектом налогообложения Доходы (УСН 6%) строка 113 Раздела 2.1.1

декларации; - На УСН — с объектом налогообложения Доходы-расходы (УСН 15%) строка 213 Раздела 2.2

декларации; - На ЕНВД — сумма строк 100 всех Разделов 2

деклараций

за 2015 год

(складываем суммы по этим строкам в декларациях за 1, 2, 3 и 4 кварталы); - На ЕСХН — строка 010 Раздела 2

декларации (Форма по КНД 1151059); - На ПСН — потенциально возможный доход — налоговая база (указана в патенте).

если не хотите споров, можете использовать прежний вариант, и заплатить лишние взносы:

Если вы применяете режим ЕНВД сразу в нескольких муниципальных образованиях, нужно сложить рассчитанный доход по всем декларациям ЕНВД за год во всех муниципальных образованиях.

В случае, если ИП получил несколько патентов на разные виды деятельности, или в разных субъектах России необходимо суммировать потенциально возможный доход по всем полученным за год патентам.

Если вы используете одновременно несколько налоговых режимов для разных видов деятельности, то нужно сложить доходы по ним. Полученная сумма и будет совокупным доходом, из которого нужно вычесть 300 тысяч рублей. Оставшуюся величину сравните с предельной суммой в 1% за 2015 или 2021 год. Если остаток меньше предельной суммы взносов, разделите её на 100. У вас получится сумма в рублях и копейках, которую и требуется перечислить в ПФР до 1 апреля 2016 (за 2015) или 2021 (за 2016) года включительно.

*

Учитывая ПОСТАНОВЛЕНИЕ КС РФ от 30 ноября 2021 г. № 27-П. Только не забудьте вначале просчитать выгоду, поскольку придется доплатить НДФЛ, и уплатить пени по налогу, а также подать уточненные декларации.

КБК по страховым взносам на 2021 год

С января 2021 года в платежных поручениях на уплату взносов нужно указывать новые КБК. Соответствующие коды утверждены приказами Минфина России от 08.06.15 № 90н и от 01.12.2015 № 190н. О том, какие КБК поменялись в 2021 году, читайте в статье

25.03.2016

КБК 2021 ПФР

КБК ПФР 2021 поменялись только для индивидуальных предпринимателей. Теперь они отличаются для фиксированных сумм, и для взносов с дохода свыше 300 000 руб. В частности, КБК следующие:

- КБК в ПФР в 2021 году в фиксированном размере — 392 1 0200 160;

- КБК в ПФР на 2021 год с дохода свыше 300 000 руб. — 392 1 0200 160.

А вот КБК ПФР 2021 за сотрудников не поменялись. По-прежнему перечислять взносы в ПФР надо на один КБК для уплаты страховой части пенсии – 392 1 0200 160.

КБК ФФОМС на 2021 год

КБК ФФОМС на 2021 год поменялся также только для индивидуальных предпринимателей. теперь в платежке на уплату взносов на обязательное медицнскле страхование ИП должны указывать КБК 392 1 0211 160.

КБК ФФОМС на 2021 год за сотрудников остался прежний — 392 1 0211 160.

КБК взносы в ФСС в 2021 году

Взносы в ФСС в 2021 году нужно платить только с выплат в пользу работников. Индивидуальные предприниматели от уплаты социальных взносов освобождены. Уплачивать взносы в ФФОМс им нужно только в случае вступления в добровольные отношения по социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

КБК в ФСС в 2021 году за сотрудников не изменился. В платежке на уплаиту взносов, как и в 2015 году, нужно указывать следующие КБК :

- для взносов на временную нетрудоспособности и в связи с материнством — 393 1 0200 160;

- для взносов на травматизм — 393 1 0200 160.

Более подробную информацию обо всех КБК пос траховым взносам на 2016 год вы можете в таблице.

Напомним, если в платежном поручении указывается ошибочный КБК, платеж в лучшем случае возвращается обратно, или может быть зачислен получателем как «невыясненный», либо уйдет в уплату другого налога. В любой из этих ситуаций сроки уплаты будут, скорее всего, нарушены. Поэтому мы советуем вам всегда сверяться с актуальными таблицами классификаторов.

КБК по страховым взносам на 2021 год

| КБК по страховым взносам на 2021 год | Описание КБК по страховым взносам на 2016 год |

| КБК по страховым взносам на 2021 за работников | |

| 392 1 0200 160 | Страховые взносы на пенсионное страхование в ПФР за работников |

| 392 1 0211 160 | Страховые взносы в бюджет ФФОМС за работников |

| 393 1 0200 160 | Страховые взносы в ФСС на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за работников |

| 393 1 0200 160 | Страховые взносы в ФСС от несчастных случаев на производстве и профессиональных заболеваний за работников |

| 392 1 0200 160 | Страховые взносы в ПФР по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, по списку 1 |

| 392 1 0200 160 | Страховые взносы в ПФР по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, по списку 2 |

| КБК по страховым взносам на 2021 год ИП за себя | |

| 392 1 0200 160 | Страховые взносы на пенсионного страхование ИП за себя в фиксированном размере (исходя из МРОТ) |

| 392 1 0200 160 | Страховые взносы на пенсионного страхование ИП за себя с доходов, превышающих 300 000 руб. |

| 392 1 0211 160 | Страховые взносы на медицинское страхование ИП за себя в фиксированном размере (исходя из МРОТ) |

Журнал Зарплата

Разместить:

Комментарии

Порядок начисления и оплаты фиксированных взносов

Фиксированный взнос являет собой стабильную сумму, которую предприниматель должен оплатить в соответствующий фонд. Практически ежегодно эта сумма меняется. На ее величину оказывает прямое влияние МРОТ, который устанавливается правительством и ежегодно претерпевает коррекцию. Так, на 2021 год сумма МРОТ уже достигла 7500 рублей, что стало причиной увеличения и сумм по взносам.

Прямое влияние на эту сумму также оказывает процентная ставка, которая используется для данной сферы страхования. Ее могут изменять, но последние несколько лет эти показатели являются довольно стабильными. Так, уже который год подряд, процентная ставка для медицинского страхования составляет 5,1%. Что касается пенсионного страхования, то ставка в этой сфере на 2021 год равна 26%.

Каждый предприниматель вправе сам за себя решить, как он будет выплачивать сумму фиксированного взноса. Для этой цели законодательство предлагает три варианта:

- Внести сумму за год

- Разделить сумму поквартально

- Делать ежемесячные взносы

Если предприниматель выберет оплату частями, то в рамках определенных систем налогообложения, ему будет предоставляться право уменьшить на сумму оплачиваемых взносов сумму налогов, которые предстоит уплатить в бюджет.

КБК уплаты взносов на обязательное пенсионное страхование для юрлиц

Взносы в ФФОМС, начисляемые работающему населению:

- взносы – 39210202101081011160;

- пени – 39210202101082011160;

- штрафы – 39210202101083011160.

2. Взносы, зачисляемые до 2012 года в ТФОМС, начисляемые работающему населению:

- взносы – 39210202101081012160;

- пени – 39210202101082012160;

- штрафы – 39210202101083012160.

Взносы в 2021 году в Пенсионный Фонд

Самая обширная статься – это взносы в Фонд Пенсионного страхования, следовательно, и изменения там будут самыми объемными:

1. Взносы обязательного страхования на выплату страховой и накопительной частей пенсии:

- взносы – 39210202010061000160;

- пени – 39210202010062000160;

- штрафы – 39210202010063000160.

2. Страховые взносы на обязательное пенсионное страхование в размере, определяемом, исходя из стоимости страхового года, зачисляемые в ПФР на выплату страховой части трудовой пенсии (за расчетные периоды, истекшие до 1 января 2013 года):

- взносы – 39210202100061000160;

- пени – 39210202100062000160;

- штрафы – 39210202100063000160.

3. Страховые взносы на обязательное пенсионное страхование в размере, определяемом, исходя из стоимости страхового года, зачисляемые в ПФР на выплату накопительной части трудовой пенсии (за расчетные периоды, истекшие до 1 января 2013 года):

- взносы – 39210202110061000160;

- пени – 39210202110062000160;

- штрафы – 39210202110063000160.

4. Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой и накопительной части трудовой пенсии:

- взносы – 39210202140061000160;

- пени – 39210202140062000160;

- штрафы – 39210202140063000160.