Точный срок уплаты в 2021 году

Как и прежде, физические лица в 2021 году уплачивают 3 имущественных налога на основании направленных им налоговым органом уведомлений.

Для всех налогов на имущество сроки уплаты в 2021 году едины – в соответствии с действующим законодательном это необходимо сделать не позже 1 декабря года, который идёт за минувшим налоговым периодом (годом). А это был 2017-й год.

Однако 1 декабря в 2021 году это суббота, поэтому срок оплаты налогов на имущество в 2021 году сдвигается. Внести их в казну нужно успеть 03.12.2018 включительно. Это будет понедельник.

Налоги федеральные, региональные и местные: таблица 2021

Статьей НК РФ в России установлено действие следующих категорий налогов и сборов:

- Федеральные налоги – устанавливаются НК РФ и распространяют свое действие на все субъекты РФ. Обязательны к уплате на территории всей страны.

- Региональные налоги – эти налоги, обязательные к уплате на территории субъектов РФ, устанавливаются нормами НК РФ и вводятся в субъектах региональными законами. Детализация ставок и налоговых льгот осуществляется дифференцированно на уровне субъектов РФ, если иное не установлено Кодексом.

- Местные налоги – их перечень и основные параметры утверждается НК РФ, правила применения и уплаты на конкретных территориях прописываются в правовых актах, издаваемых органами власти муниципальных образований.

Федеральные, региональные и местные налоги, не предусмотренные Налоговым кодексом, устанавливаться не могут. Вносимые на уровне субъектов РФ и отдельных муниципальных образований корректировки по порядку налогообложения обязательны для исполнения только на территориях, относящихся по административному делению к этим регионам или населенным пунктам. Когда вводятся новые налоги (2018 год), изменения в их общем списке допустимы только в том случае, если законодатели своим нормативным актом обновили соответствующую информацию в Налоговом кодексе.

Налоговым кодексом в группу федеральных налогов и сборов включены 9 видов обязательств, перечисленных в ст. 13 НК РФ. Уплачиваемые по ним средства в полном объеме направляются в федеральный бюджет. Исключение – налог на прибыль. По нему сумма распределяется между федеральным и региональным бюджетами.

Региональные налоги в России в 2021 году подразделяются на 3 вида, они утверждены ст. 14 НК РФ. Применительно к этим видам налоговых обязательств Налоговый кодекс регулирует базовые положения. Власти субъектов РФ могут детализировать приведенные в НК правила или дополнять их специфическими требованиями. Кодекс может задавать жесткие ставки по этим налогам или предлагать региональным властям своими правовыми актами самостоятельно утверждать тарифы в рамках определенного диапазона. Все платежи аккумулируются в региональных бюджетах.

Местные налоги в 2021 году перечислены в ст. 15 НК РФ. В их составе 2 налога и один сбор. Базовые нормы по этой группе налогов регламентируются НК РФ, а конкретные ставки, льготы и т.п. раскрываются в правовых актах муниципальных властей. Все осуществляемые субъектами хозяйствования перечисления попадают в местные бюджеты.

Полный перечень налогов РФ и их распределение по классификационным категориям приведены в таблице:

| № п/п | Наименование налога |

| Федеральные налоги | |

| 1 | Налог на доходы физических лиц (гл. НК РФ) |

| 2 | Налог на прибыль организаций (гл. 25 НК РФ) |

| 3 | Налог на добавленную стоимость (гл. 21 НК РФ) |

| 4 | Акцизы (гл. 22 НК РФ) |

| 5 | Налог на добычу полезных ископаемых (гл. 26 НК РФ) |

| 6 | Водный налог (гл. 25.2 НК РФ) |

| 7 | Сбор за пользование объектами животного мира (гл. 25.1 НК РФ) |

| 8 | Сбор за пользование объектами водных биологических ресурсов (гл. 25.1 НК РФ) |

| 9 | Госпошлина (гл. 25.3 НК РФ) |

| Региональные налоги | |

| 1 | Налог на имущество предприятий (гл. 30 НК РФ) |

| 2 | Налог на игорный бизнес (гл. 29 НК РФ) |

| 3 | Транспортный налог (гл. 28 НК РФ) |

| Местные налоги | |

| 1 | Земельный налог (гл. 31 НК РФ) |

| 2 | Торговый сбор (гл. 33 НК РФ) |

| 3 | Налог на имущество физических лиц (гл. 32 НК РФ) |

Обособленной группой налогов выступают налоговые спецрежимы. Их применение гарантирует налогоплательщику освобождение от некоторых региональных и федеральных налогов. В числе специальных систем налогообложения значатся УСН (упрощенная система налогообложения), ЕНВД (единый налог на вмененный доход), ЕСХН (единый сельхозналог) и патент (гл. 26.2; 26.3; 26.1 и 26.5 НК РФ).

Другая категория обязательных платежей, включенных в гл. НК РФ – страховые взносы (пенсионные, на медстрахование и на соцстрахование, кроме «травматизма») . Администрирование этого типа платежей с 2021 года перешло в сферу влияния налоговиков.

Когда ждать и где искать налоговое уведомление

Уведомление по трём имущественным налогам плательщикам направляют не позже 30 рабочих дней до наступления срока их уплаты вместе с платежками на их перечисление.

Ждать эти документы нужно:

- по адресу места жительства (регистрации) плательщика;

- по иному адресу, который плательщик указал в соответствующем письменном заявлении (форма такого заявления утверждена приказом ФНС от 29.05.2014 № ММВ-7-14/306).

Плательщикам, зарегистрированным в «Личном кабинете налогоплательщика для физических лиц» на официальном сайте ФНС России, налоговое уведомление на уплату имущественных налогов размещают ТОЛЬКО в указанном электронном сервисе и по обычной почте не направляют.

Но есть исключение: плательщики могут подавать в ИФНС уведомления о необходимости получения рассматриваемых документов на бумажном носителе. Тогда налоговые уведомления будут направлены им как на бумаге, так и размещены в личном кабинете.

Срок уплаты налогов для индивидуальных предпринимателей

Индивидуальное предпринимательство подразумевает уплату сборов не только единожды в отчетный промежуток, но и авансами (как и юрлица). В зависимости от ситуации срок оплаты налога по декларации 3-НДФЛ и обязанность по внесению средств меняются. Три основные ситуации, в которых предпринимателю необходимо выплачивать сбор на прибыль:

- Бизнесмен вправе не уплачивать налоговый взнос, если заявил о переходе на ЕНВД, НПД, ПСН или УСН. Но три типа прибыли подлежат обложению сбором:

- заем без процентов от другой организации: деньги, сэкономленные на процентах, подлежат обложению сбором;

- дивиденды от участия в организациях: здесь ИП не самостоятельно вносит сбор — за него платит налоговый агент. Тариф зависит от статуса бизнесмена: резиденту — 13%, нерезиденту — 15%;

- после продажи движимой и недвижимой собственности.

- ИП не заявлял о переходе на другую СНО. В этой ситуации работа коммерсанта определяется, как деятельность на ОСНО, оплата 3-НДФЛ — прямая обязанность ИП. Даты внесения налоговых средств для бизнесмена на ОСНО:

- 15 июля — аванс;

- 15 октября — аванс;

- 15 января — аванс;

- 15 июля будущего года — исчисленная сумма сбора за вычетом авансов.

Если работа ИП прекратилась, то нужно уплатить налог на протяжении 15 дней после сдачи отчетности 3-НДФЛ, которая подается в течение 5 суток после отметки в ЕГРИП о закрытии фирмы.

Особый случай

Относительно недавно ФНС урегулировала ситуацию с рассылкой уведомлений и платёжек на слишком маленькие суммы налогов на имущество.

В итоге, налоговое уведомление не формируют в двух случаях:

- При наличии налоговых льгот в размере суммы исчисленных налогов (по всем видам облагаемого имущества).

- Если общая сумма налогов к уплате физлицом составляет меньше 100 рублей.

И снова есть исключение: в любом случае даже маленькую сумму оплаты налогов на имущество в 2021 году придется провести по уведомлению (до 100 руб.). Но налоговая направит его в том году, по завершении которого она теряет право его направить. А это – по истечении трех предшествующих лет (п. 2 ст. 52 НК РФ).

Также см. «Когда не приходит налоговое уведомление по имущественным налогам».

Читать также

15.06.2018

Подоходный налог и сроки его оплаты

Подоходный налог это налог с личных доходов граждан, оплачивается в размере 13% с резидентов страны и 30% с не резидентов.

Подоходный налог это налог который оплачивается с продажи движимого или недвижимого имущества, от прибыли полученой от ведения преподавательской деятельности, от гонораров, от какой нибудь услуги и т.д, в общем от любого источника доходов, в том числе и от зарплаты.

Разберемся подробней и рассмотрим наиболее частые случаи:

Подоходный налог с зарплаты взимает работодатель и самостоятельно оплачивает его за нас и наше участие в оплате здесь не нужно.

Налог от прибыли от продажи ценных бумаг обычно взимает брокер, поэтому здесь мы тоже не участвуем.

Рассмотрим основное что платят граждане самостоятельно, это налоги от продажи автомобиля и недвижимости, но тут есть много условий и зачастую налог платить не обязательно, разберемся подробней:

Налог от продажи автомобиля

Важно: если Вы находитесь в ситуации, что необходимо платить налог от продажи автомобиля, не забываем что можно получить налоговый вычет до 250 000 рублей. Подробней об этом читайте в статье: Нужно ли платить налог с продажи автомобиля

Налог от продажи автомобиля необходимо платить в случае если Вы владели автомобилем меньше трех лет, либо сумма его продажи составила больше чем та за которую Вы его купили, то есть получили прибыль. В ином случае платить налог не надо, но декларацию о продаже автомобиля подать все равно необходимо.

Срок оплаты подоходного налога от продажи автомобиля: налоговую декларацию необходимо подать до 30 апреля следующего года с момента получения дохода от продажи, а налог оплатить до 15 июля соответственно, то есть квартиру Вы продали в мае 2021 года, налог Вам нужно оплатить до 15 июля 2019 года.

Налог от продажи квартиры

С недавнего времени в кодексе произошли изменения и теперь налог в этой ситуации оплачивается следующим образом:

Налог не платится в случае если Вы владели объектом недвижимости более пяти лет, либо если объект недвижимости вам достался в наследство, в дар, в порядке приватизации или по договору иждивения то через после трех лет владения этим объектом. В остальных ситуациях налог придется платить:

Срок оплаты подоходного налога от продажи квартиры: налоговую декларацию необходимо подать до 30 апреля следующего года с момента получения дохода от продажи, а налог оплатить до 15 июля соответственно.

Налог с гонораров, авторских отчислений (по авторскому договору), халтуры и прочих доходов

С авторскими отчислениями и гонорарами это отдельная статья, поэтому опустим, и лучше напишем отдельную статью, а в остальных случаях все аналогично, декларация подается до 30 апреля следующего года, налог платится до 15 июля следующего года.

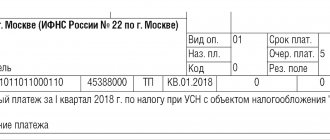

Заполнение платежного документа

Оплачивая сбор через банковское или почтовое отделение, гражданин заполняет платежку. Квитанция может быть вида:

- ПД (налог);

- ПД-4сб (налог): как заполнить;

- заявление физического лица на перевод денежных средств. Инструкция по оформлению;

- платежное поручение. Правила оформления формуляра.

Последнее можно получить онлайн в личном кабинете налогоплательщика на официальном ресурсе ФНС.

К заполнению квитанции нужно отнестись ответственно: если неизвестны какие-либо реквизиты, то их можно найти на сайте инспекции. Но проще заполнить квитанцию онлайн. После создания ее нужно распечатать, подписать и отнести в банк или кассу для уплаты средств.