Сегодня для успешного ведения бизнеса практически не обойтись без переговоров с действующими или потенциальными контрагентами, а также иных встреч с ними. При этом затраты на такие представительские мероприятия нередко продолжают вызывать споры с налоговиками. Что к ним относится в 2021 году? Как они нормируются? Помогаем снизить налоговые риски и рассказываем, как грамотно оформить в 2021 году представительские расходы. Также в этой статье приводим образцы необходимых документов, которые можно скачать, а также проводки для бухучета представительских расходов.

Какие это мероприятия

По общему правилу, к представительским расходам относят затраты на официальный прием и обслуживание представителей других организаций или членов совета директоров, владельцев бизнеса.

Документальное оформление в 2021 году представительских расходов продолжает оставаться необходимостью. В эту категорию входят затраты на проведение следующих мероприятий:

- Ведение переговоров с партнерами компании или клиентами. Сюда причисляют и контрагентов — потенциальных или ныне сотрудничающих с фирмой.

- Заседания органов высшего руководства организации – совета директоров, председателей правления, наблюдательного совета.

Налоговый учет

При налогообложении представительские расходы можно учитывать.

Так, по налогу на прибыль их берут в пределах норматива – 4% расходов на оплату труда. Норматив считают нарастающим итогом с начала года. Поэтому расходы, не уложившиеся в норматив в текущем квартале, можно учесть в следующих.

НДС принимают к вычету только по тем представительским расходам, которые учтены для налога на прибыль. При увеличении учитываемой суммы расходов в следующем квартале можно допринять НДС к вычету (п. 7 ст. 171 НК РФ).

Спорные ситуации по представительским расходам

Формулировки НК РФ в отношении представительских расходов весьма неконкретны. В связи с этим возникает немало спорных ситуаций. Рассмотрим некоторые из них.

Деловые обеды или ужины обычно проводят в кафе или ресторанах. В меню этих заведений, как правило, есть спиртное. Налоговики в принципе не возражают против включения затрат на спиртные напитки в представительские расходы.

В частности, в письме Минфина от 25.03.2010 № 03-03-06/1/176 указано, что в состав расходов на проведение деловой встречи можно включить и спиртное. В более раннем разъяснении Минфина от 09.06.2004 № 03-02-05/1/49 отмечалось, что расходы на спиртные напитки можно включать в представительские расходы, если они не выходят за рамки обычаев делового оборота. Речь идет о сложившихся в предпринимательском сообществе правилах поведения (ст. 5 ГК РФ).

Деловым партнерам часто дарят различные сувениры. Здесь ситуация более сложная. В упомянутом выше письме № 03-03-06/1/176 указано, что подарки нельзя включать в представительские расходы, так как они не упомянуты в п. 2 ст. 264 НК РФ.

Но бизнесмен может попробовать включить в представительские расходы сувениры с символикой компании. Однако в этом случае вероятны споры с налоговиками. Судебная практика в пользу налогоплательщиков по этому поводу имеется (например, постановление ФАС МО от 31.01.2011 № КА-А40/17593-10).

Нередко участники переговоров приезжают на них из других городов или стран. Иногда принимающая сторона берет на себя все расходы: билеты, размещение в гостинице, в случае необходимости – оформление виз.

Все подобные расходы, по мнению налоговиков, нельзя отнести к представительским. Также нельзя учесть для налога на прибыль и организацию развлекательной программы для гостей. Аргументы чиновников здесь те же, что и для сувениров – указанные расходы не перечислены в п. 2 ст. 264 НК РФ (письма Минфина от 16.04.2007 № 03-03-06/1/235 и от 01.12.2011 № 03-03-06/1/235).

Правда, бизнесмен может попробовать учесть затраты на билеты и гостиницу в составе «обычных» прочих расходов, не относящихся к представительским. Ведь организация проживания иногородних деловых партнеров необходима для переговоров, а значит – ее можно считать экономически обоснованной (постановление ФАС МО от 23.05.2011 № КА-А40/4584-11).

Общепринятые разрешенные затраты на представительство

Совершая представительские расходы, документальное оформление необходимо только для официальных затрат, к которым причисляют (п. 2 ст. 264 НК РФ):

- Проведение официальных приемов, встреч и заседаний (учитываются завтраки, обеды и другие аналогичные траты), проходящих как на территории организации, так и вне ее (рестораны, гостиницы). В эту категорию входят и траты на алкогольные напитки.

- Транспортные расходы на доставку гостей к месту проведения мероприятия и обратно.

- Услуги и затраты на буфет.

- Оплата работы переводчиков, которые не состоят в штате компании.

ИМЕЙТЕ В ВИДУ

Расходы на алкоголь можно учесть как представительские, если спиртные напитки предназначены именно для официального мероприятия (письмо Минфина от 22.01.2019 № 03-03-06/1/3120). НК РФ не уточняет перечень алкозатрат. Поэтому их можно учесть без применения дополнительных лимитов, но с учетом общих ограничений, установленных в законодательстве для представительских расходов.

Для чего осуществляется оформление представительских расходов

Представительские расходы (ПР) выделяются в обособленную категорию издержек предприятия в соответствии с п. 2 ст. 264 НК РФ. Это могут быть затраты:

- на реализацию бизнес-мероприятия представительского характера;

- оплату транспортных, буфетных услуг, заказанных фирмой у сторонних организаций или ИП в рамках проведения бизнес-мероприятия;

- оплату оказанных сторонней фирмой или ИП услуг по переводу, если он потребовался при проведении бизнес-мероприятия.

ПР могут быть применены в целях снижения налогооблагаемой базы предприятия, работающего на ОСН. Но не полностью, а только в пределах 4% от величины затрат на оплату труда в соответствующем отчетном периоде.

Для того чтобы воспользоваться такой возможностью, предприятию потребуется подтвердить, что:

- расходы являются именно представительскими (по ст. 264 НК РФ);

- соответствующие расходы документально зафиксированы и обоснованны (данное требование установлено в п. 1 ст. 252 НК РФ).

Удостоверение обоих фактов может быть осуществлено посредством ряда документов. Изучим их специфику.

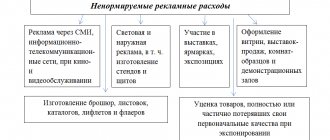

Стоп-затраты

При налогообложении нельзя учесть такие статьи расходов:

- Любые развлекательные (экскурсии, боулинг, бильярд и пр.) и оздоровительные (бассейны, фитнес-залы, сауны) мероприятия для сотрудников и клиентов, деловых партнеров.

- Затраты на проживание и оплату проезда для лиц, прибывших из других населенных пунктов.

- Приобретение презентов, подарков, наград и дипломов, вручаемых участникам.

Считается, что такие расходы не относятся к деловой встрече; до или после официального приема – значения не имеет тоже (письмо Минфина от 01.12.2011 № 03-03-06/1/796).

Вывод

Представительские расходы относятся к проведению деловых встреч, переговоров и заседаний руководящих органов компании. В НК РФ установлен их перечень для расчета налога на прибыль и норма – 4% от фонда оплаты труда. При использовании специальных налоговых режимов представительские расходы списать нельзя.

Некоторые формулировки НК РФ в этой области допускают неоднозначное толкование, поэтому по поводу представительских расходов у бизнесменов часто возникают споры с налоговиками.

НДС по представительским расходам можно взять к вычету только в той части, которая была принята для расчета налога на прибыль.

В бухгалтерском учете списание представительских расходов не ограничено. Поэтому у компаний, которые применяют ПБУ 18/02, могут возникать разницы между бухгалтерским и налоговым учетом.

Документальное оформление в 2021 году

Сразу скажем, что конкретный перечень документов, которыми нужно подтверждать представительские расходы, в п. 2 ст. 264 Налогового кодекса РФ не установлен. Однако каждый факт хозяйственной жизни нужно оформлять первичными учетными документами. При этом они должны содержать все обязательные реквизиты, перечисленные в ч. 2 ст. 9 Закона о бухучете № 402-ФЗ и ст. 313 НК РФ).

Чтобы подтвердить представительские расходы, для налогообложения необходимо оформление документов первичного учета. Сюда входят все накладные и акты.

Кроме этого, следует составлять отчет о прошедшем мероприятии, который утверждает руководитель компании. В отчете прописывают следующие пункты:

- Место и дата проведения мероприятия.

- Программа, согласно которой мероприятие было проведено.

- Полный состав участников со стороны принимающих и приглашенных.

- Величина затрат на проведение события.

Проводя оформление представительских расходов, в документе необходимо указывать, были ли заключены в процессе какие-либо сделки с партнерами. Такой документ послужит подтверждением того факта, что все затраты были сопряжены с организацией представительского раута.

Перед тем как как оформить представительские расходы, состоящие из вышеперечисленных отчетов, желательно позаботиться о двух дополнительных документах:

- Приказе на проведение представительского мероприятия, подписанном руководителем. В нем должны быть ясно отражены цель события, которое вызвало подобные затраты, а также перечень сотрудников компании, которые будут принимать в нем участие.

- Смете расходов, подтвержденной личной подписью руководителя.

Представленные далее образцы этих обязательных документов демонстрируют, как правильно оформить представительские расходы в 2021 году. Их можно использовать на любом предприятии России.

ПРИКАЗ О ПРОВЕДЕНИИ ОФИЦИАЛЬНОГО МЕРОПРИЯТИЯ 2021

СМЕТА НА ПРЕДСТАВИТЕЛЬСКИЕ РАСХОДЫ 2021

ОТЧЕТ О ПРОВЕДЕНИИ ОФИЦИАЛЬНОГО МЕРОПРИЯТИЯ 2021

Как составить акт на представительские расходы (образец структуры документа)

Данный акт составляется обычно по окончании официального мероприятия. Для этого на предприятии может быть сформирована специальная комиссия из компетентных специалистов. Их задача заключается:

- в корректном составлении документа;

- осуществлении анализа данных, отраженных в нем, а также принятии ответственного решения о признании расходов, которые фиксируются в акте, обоснованными;

- дополнении документа иными необходимыми источниками.

В составе соответствующей комиссии может быть председатель, а также рядовые участники.

Акт, о котором идет речь, может содержать:

- дату, название документа;

- сведения о проведенном представительском мероприятии (его название, место проведения);

- сведения о компетентных сотрудниках, составляющих и заверяющих акт;

- перечень ПР, а также сумм, которые им соответствуют и удостоверяются компетентными сотрудниками;

- заключение компетентных сотрудников об обоснованности осуществления ПР, указанных в акте;

- подписи компетентных сотрудников, составивших акт.

Акт на ПР может быть как самостоятельным локальным нормативным актом, так и приложением к другому нормативу — например, приказу о проведении официального мероприятия.

Важный нюанс: несмотря на то, что рассматриваемый акт подписывается, как мы отметили выше, компетентными лицами, ФНС РФ считает, что он также должен быть утвержден директором фирмы (письмо УФНС РФ по Москве от 22.12.2006 № 21-11/113019).

Документ, о котором идет речь, может также включать ссылки на документы, которые подтверждают ПР. Например — на первичку, которая также оформляется в целях удостоверения правомерности списания данных расходов.

Отметим, что первичка, как правило, дополняет все-таки отчет, а не акт по ПР. Однако во многих фирмах первый документ включает в себе элементы второго или соответствует его структуре, но именуется при этом отчетом о ПР.

Представительские расходы на командировку

К представительским расходам командированного сотрудника можно отнести затраты на:

- официальный прием и/или обслуживание (в т. ч. буфетное) представителей других организаций, а также официальных лиц самой организации;

- транспортное обеспечение доставки к месту проведения представительского мероприятия и/или заседания руководящего органа и обратно;

- оплату услуг переводчиков (не состоящих в штате организации) во время представительских мероприятий.

К представительским расходам так же не относят расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Чтобы обосновать представительские расходы в командировке, достаточно двух документов:

- Отчета о представительских расходах, который утвердил руководитель организации.

- Авансового отчета.

К этим отчетам сотрудник прикладывает первичные документы. Например, кассовые чеки, акты и прочее. Такие требования содержат письма ФНС России от 8 мая 2014 № ГД-4-3/8852, Минфина от 10 апреля 2014 № 03-03-РЗ/16288.

Итоги

Для того чтобы использовать представительские расходы в уменьшение налоговой базы, предприятие должно корректно их оформить. В этих целях финансовое ведомство РФ предписывает задействовать такие документы, как отчет о представительском мероприятии, а также первичную документацию, дополняющую его. Важнейшей частью данного отчета может быть программа проводимого мероприятия (однако она может быть оформлена и как отдельный документ).

Изучить иные полезные сведения о представительских расходах вы можете в статье «Составляем обоснование представительских расходов — образец».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Какие делать проводки

В бухучете представительские расходы в полном объеме списывают на затраты по обычным видам деятельности (п. 5 и п. 7 ПБУ 10/99). Проводки должны быть следующие:

- Дт 26 (44) — Кт 60 (71): списаны представительские расходы

- Дт 19 — Кт 60 (71): учтен НДС по расходам, понесенным через подотчетное лицо

- Дт 68 — Кт 19: вычет НДС по представительским расходам

- Дт 91 — Кт 19: по итогам года списан НДС по сверхнормативным расходам

Читать также

10.03.2019

Как учитывать налоговые разницы по представительским расходам

Все компании, кроме субъектов малого бизнеса, должны применять ПБУ 18/02 и учитывать разницы по налогу на прибыль. Эти разницы возникают, в том числе, и при учете представительских расходов.

Если бизнесмен в отчетном периоде списал в налоговом учете меньше представительских расходов, чем в бухгалтерском, то у него возникает отложенный налоговый актив (ОНА). Это значит, что потенциально в следующем отчетном периоде организация может дополнительно уменьшить налог на прибыль.

Отложенный налоговый актив равен 20% от суммы отклонения по затратам, что соответствует сумме налога на прибыль. ОНА учитывается на отдельном счете 09 в корреспонденции со счетом по учету этого налога:

ДТ 09 – КТ 68.4 – начислен отложенный налоговый актив

Если в следующих периодах бизнесмен сможет дополнительно списать в налоговом учете представительские затраты или их часть, то ОНА можно уменьшить обратной проводкой:

ДТ 68.4 — КТ 09