zp_6-ndfl.jpg

Похожие публикации

Досрочная зарплата в 6-НДФЛ отражается в обязательном порядке. В этой форме должны быть показаны все суммы начислений в пользу наемного персонала. Дата возникновения фактического дохода может повлиять только на отнесение выплаты к определенному отчетному интервалу. Выдача работникам заработка до завершения расчетного периода может возникать по причине ошибочных действий бухгалтерии или в результате намеренного осуществления расчета с персоналом авансом.

Зарплата за декабрь выплачена в январе 2021 года как отразить в 6-ндфл

И выдача денег должна осуществлять в оговоренные законом сроки. Сам размер зарплаты и сроки выдачи оговорены в контракте сотрудника, а также в корпоративных правила, трудовых договорах и главном документе — Трудовом кодексе. Как говорилось выше, в случае задержки зарплаты более чем на две недели, сотрудник может известить руководителя об остановке работы.

Период ожидания денег оплачивается согласно закону и рассчитывается по среднему заработку. Указание в 6-НДФЛ задолженности по зарплате наверняка вызовет интерес налоговой и трудовых инспекторов. Причем в таком случае наниматель будет должен:

- уплатить сотрудникам компенсацию;

- рассчитаться со штрафами от налоговой;

- также возможна уголовная ответственность для виновного в задержке лица.

Именно поэтому полноценная выплата заработанных денег в четкие сроки — основной интерес работодателя.

Заполнение 6-НДФЛ, если зарплата выплачена раньше

Форма 6-НДФЛ представлена двумя разделами. В первом показываются сведения о выплаченных персоналу заработках накопительно с начала отчетного года. В этом блоке отражается удержанная за весь период величина НДФЛ, указываются суммарные значения налоговых вычетов, которые фактически были применены к заработку работников.

Во втором разделе прописываются данные последнего отчетного отрезка времени. В нем обязательно делаются ссылки на даты начислений, удержаний и перечислений. Досрочная зарплата в 6-НДФЛ приравнивается к авансу. Подоходный с этих доходов обозначается в месяце, когда появилась возможность фактически удержать налог.

Пример

Если зарплата выплачена раньше срока, в форме 6-НДФЛ за 9 месяцев в Разделе 2 будут отражены такие сведения:

- в строке с кодом 100 указывается дата последнего дня расчетного месяца – 31.07.2018 (этот показатель не зависит от дня фактического перечисления дохода, он привязан к месяцу, за который производятся начисления);

- в строке 110 записывается дата, которой было осуществлено удержание налога – в примере это 13.08.2018 г.;

- в строке 120 вписывается день 14.08.2018 г. (следующий за датой удержания НДФЛ);

Отражение в 6-НДФЛ срока выплат по договору подряда

Доходы, выплаченные работникам по договорам ГПХ, также облагаются налогом и отражаются в 6-НДФЛ. Выплачиваются они обычно в 2 этапа — аванс и окончательный расчет. И именно в дату окончательного расчета удерживается налог, а следующий за этой датой день записывается в качестве срока выплаты по договору подряда в 6-НДФЛ в стр. 120.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Если оплата была произведена раньше указанного в договоре срока, также можно воспользоваться одним из представленных выше способов заполнения 6-НДФЛ. Но если работа окончена и больше выплат не предвидится, остается только первый способ, так как методом переноса удержания налога на следующую выплату воспользоваться не получится.

Досрочная зарплата в 6-НДФЛ

Датой фактического получения дохода в виде оплаты труда является последний день месяца, за который такой доход был начислен (п. 2 ст. 223 НК РФ). Следовательно, по строке 100 Расчета указывается последний день месяца. При этом неважно, является этот день рабочим или выходным (праздничным) (Письмо ФНС от 16.05.2016 № БС-3-11/[email protected] ).

В НК нет оговорок о случае, когда зарплата выплачена досрочно. Это значит, что для заполнения строки 100 в части оплаты труда применяется единый порядок. И даже при досрочной выплате зарплаты (до окончания месяца) по строке 100 Расчета отражается последний день месяца.

Когда удержать НДФЛ

НДФЛ из зарплаты должен быть удержан непосредственно из дохода физлица при его фактической выплате (п. 4 ст. 226 НК РФ). А поскольку на момент досрочной выплаты зарплаты доход в виде оплаты труда еще не считается полученным (по аналогии с авансом), то исчислить и удержать НДФЛ налоговый агент не может.

Это важно знать: Срок выплаты среднего заработка на период трудоустройства

Поэтому удержать налог необходимо при последующих выплатах, которые будут произведены в последний день этого месяца или позднее (Письмо ФНС от 29.04.2016 N БС-4-11/7893 ).

Зарплата выплачена досрочно: пример

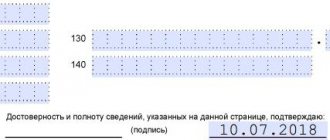

Строки 100 – 140 формы 6-НДФЛ в части досрочно выплаченной июльской зарплаты будут заполнены так:

- строка 100 «Дата фактического получения дохода» — 31.07.2016;

- строка 110 «Дата удержания налога» — 19.08.2016;

- строка 120 «Срок перечисления налога» — 22.08.2016;

- строка 140 «Сумма удержанного налога» — 8 840.

На практике при досрочной выплате остаток зарплаты выдается уже без учета НДФЛ. В любом случае перечислять налог с зарплаты за текущий месяц, выданной до конца этого месяца, нужно не ранее дня ближайшей выплаты, которая будет произведена уже в следующем месяце.

Досрочная выплата зарплаты

Сперва разберемся с самим понятием досрочной выплаты заработной платы. Обращаясь к нормам Трудового кодекса, в статье 136 можно почерпнуть информацию о выплатах заработанных денег наемным лицам.

В статье 136 ТК РФ установлено, что:

- Наниматель обязан производить перечисления заработанных средств не реже двух раз в месяц, с интервалом не более 15 дней.

- Дни авансового платежа и зарплаты устанавливаются по организации конкретными датами.

- Выплаты должны производиться ровно в срок. Исключение составляет лишь случаи, когда день выплаты приходится на нерабочий день, например, выходной или праздник. Тогда перечисление начисленных окладов и надбавок производится в рабочий день, который предшествует нерабочей дате.

Правила трудового законодательства исключают возможность досрочной уплаты зарплаты.

Такое перечисление автоматически повлечет за собой необходимость выплаты дополнительного аванса, для соблюдения правила интервальности, чтобы не превысить отпущенные 15 дней промежутка между оплатами. Исключение составляет лишь зарплата за декабрь и за апрель и то не во всех случаях.

Длительные январские и майские каникулы, могут привести к тому, что дата выплаты начисленных средств придется на выходной, в этом случае предварительный рабочий день вполне может оказаться в конце декабря или апреля. При таком перечислении зарплата не будет считаться выплаченной досрочно, она производится в соответствии со 136 статьей ТК РФ и никакого нарушения законодательных норм не влечет.

Как отразить в 6-НДФЛ?

Если зарплата выплачена раньше, вне зависимости от причин такого поступка, она требует соответствующего отражения в квартальном отчете.

Чтобы понять, как правильно отражается такая досрочная уплата, рассмотрим конкретный пример:

29 декабря 2021 года была выплачена заработная плата за январь. НДФЛ в размере 13% был с них удержан в аванс 17 января 2018 года.

Составляя годовой отчет, учитываем следующие требования:

- Титульный лист заполняется реквизитами налогового агента.

- Первый раздел содержит информацию о нарастающих итоговых суммах удержанных налогов с доходов физических лиц.

- Во втором разделе вносим сведения о досрочном перечислении заработной платы.

Досрочная зарплата в 6-НДФЛ отразиться следующим образом:

- В строке 100 прописывается дата фактического получения заработной платы. По закону такой датой является последний день месяца, за который начислялась зарплата. В рассматриваемом случае это 31.12.2017 года.

- В строке 110 проставляются данные о фактическом удержании налога. Таким днем считается дата, когда организация обязалась выплачивать аванс – 17.01.2018 года.

- В строку 120 вносится дата перечисления удержанных сумм налога в бюджет. Такой датой является следующий за выплатой аванса рабочий день, а именно 18.01.2018 года.

Неправильным будет удерживать налог в декабре, и перечислять его в бюджетную инстанцию в том же месяце. По налоговым нормам удержать НДФЛ надо из доходов, полученных после 31 декабря. Следовательно, удержанный в январе налог будет отражаться уже не в годовом отчете за 2021 год, а в квартальном за 2021 год.

Сроки выплаты заработка.

Частью 6 ст. 136 ТК РФ установлено, что заработная плата выплачивается не реже чем каждые полмесяца. В данной норме содержится уточнение о том, что выплата второй части заработной платы должна осуществляться не позднее 15-го числа следующего месяца. Получается, что крайний срок для выплаты аванса – 30-е (31-е) число текущего месяца (см. письма Минтруда России от 23.09.2016 № 14-1/ООГ-8532, от 21.09.2016 № 14-1/В-911).

Между тем конкретные даты и способы выплаты заработка устанавливаются одним из внутренних документов компании: трудовыми или коллективным договорами, иным локальным актом (например, правилами внутреннего распорядка). Например, компания может установить, что первая часть зарплаты за месяц должна быть выплачена 30-го числа этого месяца, а вторая часть – не позднее 15-го числа следующего месяца.

При совпадении дня выплаты заработка с выходным или нерабочим праздничным днем выплата производится накануне этого дня (ч. 8 ст. 136 ТК РФ).

Однако здесь есть важные нюансы, которые следует учесть.

Ошибка в датах выплаты зарплаты

Локальными актами организации урегулированы такие сроки выплаты зарплаты: 20 число текущего месяца и 5 число следующего месяца. Необходимо ли учесть 15-дневный промежуток выдачи зарплаты если выплата произведена из-за выходных дней ранее 20-го, например, 18-го, если в месяце 31 день, нужно ли выдать ее 4-го числа?

При установлении дат локальными актами для выплаты зарплаты не играет роли число дней в месяце. И независимо от того, что выплата была произведена 18-го вместо 20-го, расчет должен быть выплачен в установленный день – 5-го числа. 15 календарных дней установлен в качестве срока, в течение которого ее нужно выплатить после ее начисления (ч. 6 ст. 136 ТК РФ).

Пропорциональное соотношение аванса и подсчета.

Трудовым законодательством не предусмотрены предельные величины названных выплат – аванса и подсчета. Следовательно, размер авансовой выплаты работодатель может установить самостоятельно. Более того, Трудовым кодексом не введена обязанность работодателя жестко фиксировать размер авансовой выплаты в локальных документах. Значит, допустимо варьирование величины этой выплаты. В части 1 ст. 136 ТК РФ сказано лишь, что работодатель обязан информировать работника об общей денежной сумме, подлежащей выплате, и составных частях заработной платы, причитающейся ему за соответствующий период.

На практике величина аванса, как правило, составляет 50% суммы планируемого дохода за месяц. Это своего рода гарантия для работодателя. Ведь работники могут заболеть, уйти в отпуск (в том числе неоплачиваемый), уволиться и т. д., то есть полностью не отработать расчетный период. И тогда работодателю придется решать, как вернуть сумму излишне выплаченного дохода.

Предварительный итог.

С учетом сказанного получается, что если одним из локальных актов компании срок для выплаты аванса установлен как 30-е число месяца (а для окончательного расчета – 15-е число следующего месяца), то компания вправе выплатить (оформив свое решение приказом) практически всю декабрьскую заработную плату (например, 80-85% общей суммы выплат) авансом, а окончательный расчет произвести в январе. Соответственно, перечислить в бюджет НДФЛ и страховые взносы она должна тоже в январе. Полагаем, в этом случае проблем с заполнением форм 6-НДФЛ и 2-НДФЛ возникнуть не должно.

Как заполнить расчет, если деньги перечислены в первом квартале

При выплате декабрьской зарплаты в январе суммы дохода и обязательных платежей попадут в расчет за 2021 г. и за 1 квартал 2021 г. Предположим, что руководство приняло решение провести оплату труда 11.01.2021 в сумме 800 000 рублей. Отчисления в размере 104 000 рублей перечислены в инспекцию в тот же день. Срок перечисления по законодательству — 12.01.2021. В отчете за четвертый квартал заполнены только строки 020 и 040 первого раздела.

Показатели перечисленного дохода попадают в расчет за первый квартал 2021 г. и заполнить его необходимо в новой форме.

Резюмируем, как заполнить 6-НДФЛ и 2-НДФЛ, если налог за декабрь перечислен в январе 2021 г.:

- В расчете за первый квартал налог показывается в любом случае.

- В отчете за 2021 г. заполняется только строка 040.

- Справка 2-НДФЛ подается по итогам налогового периода, где отражается НДФЛ нарастающим итогом за январь-декабрь.

Может случиться так, что расчет с персоналом осуществляется продукцией или иным «товарным» способом. Исчисление и отражение отчислений в отчете, если доход декабря в натуральной форме удержан в январе, аналогичны денежным расчетам с сотрудниками.

6-НДФЛ.

В форме 6-НДФЛ за 2021 год декабрьскую зарплату компания должна отразить только в разд. 1. В форме 6-НДФЛ за I квартал 2021 года разд. 1 и 2 компания должна заполнить так.

В форме 6-НДФЛ за I квартал 2021 года показатели разд. 1 и 2 компания должна заполнить так.

Когда работодатель выплачивает декабрьскую зарплату

Данные о выплаченном работникам доходе и об удержанном с него налоге раскрываются работодателем в отчете по форме 6-НДФЛ. Бланк состоит из титульного листа и двух разделов. Расчет предоставляется в контролирующий орган ежеквартально. С первого квартала 2021 г. бланк и правила заполнения регулируются приказом ФНС № ЕД-7-11/[email protected] от 15.10.2020.

Организации практикуют несколько вариантов выплаты заработной платы за последний месяц:

- в декабре, что формально является авансом;

- 31 числа;

- в январе следующего года.

В зависимости от дня перевода денежных средств и срока уплаты налога разделы 1 и 2 в форме будут заполнены по-разному. Вне зависимости от срока фактической выплаты зарплаты датой начисления дохода является 31.12.2020. Дата удержания исчисленного налога — день выплаты денежных средств, срок перечисления — следующий рабочий день.

Эксперты КонсультантПлюс разобрали, как правильно заполнять 6-НДФЛ по новым правилам, которые начнут действовать с 2021 года. Используйте эти инструкции бесплатно.

, чтобы прочитать.

Уплата НДФЛ и страховых взносов.

Как упоминалось ранее, и НДФЛ, и страховые взносы в данной ситуации должны быть перечислены в бюджет в январе 2021 года (не позднее 16-го числа) (п. 6 ст. 226, п. 3 ст. 431 НК РФ).

Впрочем, «декабрьские» страховые взносы можно перечислить в бюджет досрочно в декабре 2021 года (кстати, внебюджетные фонды рекомендуют страхователям поступить именно так). В этом случае в платежном поручении в качестве получателя страховых взносов нужно указать соответствующие внебюджетный фонд и КБК. Если взносы перечисляются в январе, то получателем будет уже налоговая инспекция, а в платежке следует указать новый КБК.

Для НДФЛ новые КБК на 2021 год не установлено. А вот досрочная (в декабре) уплата в бюджет НДФЛ с декабрьской зарплаты (по сроку уплаты – 16 января 2021 года) может привести к негативным последствиям для налогового агента[1].

Если день выплаты декабрьской зарплаты приходится на новогодние каникулы

В январе 2021 года 14 праздничных и выходных дней: 1, 2, 3, 4, 5, 6, 7, 8, 14, 15, 21, 22, 28 и 29 января. На новогодние каникулы приходится первые восемь дней.

Если срок выплаты окончательного расчета зарплаты за декабрь приходится на один из этих восьми дней, то работодатель в силу ч. 8 ст. 136 ТК РФ обязан (!) выдать заработную плату сотрудникам 30 декабря 2021 года, так как 31 декабря – суббота, которая является выходным днем при пятидневной рабочей неделе. А первый рабочий день в 2021 году – 9 января.

В противном случае работодателю (и его должностным лицам) грозят штрафные санкции, предусмотренные ч. 6 ст. 5.27 КоАП РФ.

Согласно ч. 6 ст. 5.27 КоАП РФ невыплата или неполная выплата в установленный срок заработной платы, других выплат, осуществляемых в рамках трудовых отношений, если эти действия не содержат уголовно наказуемого деяния, влечет предупреждение или наложение административного штрафа в размере:

- для должностных лиц – от 10 до 20 тыс. руб.;

- для индивидуальных предпринимателей – от 1 до 5 тыс. руб.;

- для юридических лиц – от 30 до 50 тыс. руб.

Когда уплатить НДФЛ?

Датой получения дохода в виде заработной платы за декабрь является 31 декабря 2021 года (п. 2 ст. 223 НК РФ), удержать НДФЛ нужно в день выплаты дохода (п. 4 ст. 226 НК РФ), а перечислить его – на следующий день (п. 6 ст. 226).

Как применить указанные нормы, если в силу требований ст. 136 ТК РФ заработная плата в анализируемой ситуации должна быть выдана 30 декабря 2021 года? Формально получается, что, несмотря на выплату работникам денежных средств 30-го числа, доход в виде зарплаты они в этот день не получат. Причем, исходя из упомянутых норм права, нельзя сделать однозначный вывод о том, как именно должен поступить налоговый агент в данной ситуации.

В то же время налоговое ведомство считает возможным удержание НДФЛ в день выдачи досрочной зарплаты и его перечисление на следующий день. В Письме от 24.03.2016 № БС-4-11/5106 ФНС привела пример заполнения формы 6-НФДЛ в такой ситуации.

Если руководствоваться данным подходом ФНС, при выплате зарплаты за декабрь 2021 года 30-го числа налоговый агент в форме 6-НДФЛ за 2016 год должен привести следующие показатели:

Между тем 31 декабря 2021 года – выходной день, значит, некорректно указывать эту дату в строке 120 (поскольку перечислить налог в этот день не получится).

По мнению автора, в рассматриваемой ситуации допустимо перечислить НДФЛ 30 декабря 2021 года. Подчеркнем: это не противоречит налоговым нормам. Ведь на указанную дату налог уже удержан (п. 4 ст. 226 НК РФ). Таким образом, его можно перечислить в бюджет в обозначенный день. Ведь в п. 6 ст. 226 определен лишь крайний срок для уплаты НДФЛ и не установлен запрет на перечисление налога до этой даты.

Это важно знать: Акт пуска в работу подъемного сооружения, образец

Однако норма п. 6 ст. 226 – не позднее дня, следующего за днем выплаты налогоплательщику дохода, – буквально означает, что НДФЛ в анализируемом случае нужно уплатить 9 января 2021 года.

Получается, что в анализируемой ситуации (когда день выплаты заработной платы приходится на новогодние каникулы) у налогового агента есть выбор, в какой день ему перечислить в бюджет НДФЛ с декабрьской зарплаты, выплаченной 30-го числа, – 30 декабря 2016 года или 9 января 2021 года.

Возникает вопрос: как заполнить форму 6-НДФЛ в ситуации, когда выплата дохода и удержание налога осуществляется в декабре, а уплата налога в бюджет – в январе?

Разъяснения об этом есть в письмах ФНС России от 02.11.2016 № БС-4-11/[email protected], от 24.10.2016 № БС-4-11/[email protected] В них рассмотрена такая ситуация: заработная плата, начисленная за сентябрь 2016 года, выплачена в последний рабочий день месяца – 30 сентября, тогда же перечислен в бюджет удержанный НДФЛ.

Налоговики рассуждают так: поскольку срок перечисления налога, удержанного с заработной платы 30 сентября 2021 года, наступает в другом отчетном периоде (3 октября 2021 года), основания для отражения данной операции в разд. 2 формы 6-НДФЛ за девять месяцев 2016 года отсутствуют.

При этом суммы начисленного дохода в виде заработной платы, исчисленного и удержанного налога подлежат отражению в строках 020, 040 и 070 разд. 1 формы 6-НДФЛ за девять месяцев 2021 года.

В разделе 2 расчета по форме 6-НДФЛ за 2021 год рассматриваемая операция отражается следующим образом:

- в строке 100 – 30.09.2016;

- в строке 110 – 30.09.2016;

- в строке 120 – 03.10.2016 (с учетом п. 7 ст. 6.1 НК РФ);

- в строках 130 и 140 – соответствующие суммовые показатели.

С учетом этих рекомендаций налоговиков, если декабрьская заработная плата начислена и выплачена в конце одного налогового периода, а срок перечисления удержанного с такого дохода налога приходится на другой налоговый период, то фактическая уплаты налога с декабрьской зарплаты (30 декабря или 9 января) не влияет на порядок заполнения формы 6-НДФЛ.

В расчете за 2021 год налоговый агент должен отразить показатели декабрьской заработной платы только в разд. 1 (в строках 020, 040 и 070).

В разделе 2 показатели этой зарплаты он отразит в форме за I квартал 2021 года:

- в строке 100 – 30.12.2016;

- в строке 110 – 30.12.2016;

- в строке 120 – 09.01.2017 (с учетом п. 7 ст. 6.1 НК РФ);

- в строках 130 и 140 – соответствующие суммовые показатели.

Как правильно заполнить отчет, если зарплату перечислили в декабре 2021 г.

Работодатели нередко выдают оплату труда за декабрь перед новогодними выходными. В этом случае есть два варианта:

- заработная плата перечислена 31 числа;

- оплата труда осуществляется до 30.12.2020.

Рассмотрим, как выглядит форма 6-НДФЛ, если зарплата в декабре перечислена до 31-го числа. Формально такая операция является авансом, и налог с нее перечислять некорректно. На практике санкции за досрочное перечисление налоговых сумм не предусмотрены. Как будет выглядеть отчет при ранней оплате труда, разберем на примере. Руководство приняло решение выплатить зарплату 30-го числа. В тот же день исчислен и уплачен налог на доходы. В этом случае заполняются оба раздела формы:

Теперь о том, как заполнить 6-НДФЛ, если заработную плату выдали 31 декабря 2021 года сотрудникам на карты. При такой выплате срок уплаты удержаний переносится на первый рабочий день после выходных, то есть на 11.01.2021. Таким образом, выплату зарплаты и налога в разделе 2 по строкам 100–140 отчета за 2021 год показывать не следует, эти данные отразятся в расчете за 1 квартал 2021 г. А строки 020 и 070 раздела 1 необходимо заполнить.

Форма за 1 квартал 2021 г. выглядит следующим образом: