Почему движимое имущество обложили налогом

Правда ли с 2021 года возвращается налог на движимое имущество? Поясним, в чем дело. Правовое регулирование налога на движимое имущество организаций с 2021 года осуществляет, как и прежде, глава 30 Налогового кодекса РФ. Однако основные полномочия по этому вопросу отданы властям регионов.

Как вы понимаете, отмена налога на движимое имущество с 2018 года не произошла. Хотя за это очень активно выступало Минэкономразвития России. Вообще, по данному вопросу были большие споры.

Изначально Минэкономразвития России предлагало освободить от налога всё движимое имущество предприятий и распространить это правило на правоотношения, возникающие с 01.01.2018.

Кабинет министров хотел сохранить данную льготу на федеральном уровне только до 2021 года, но многие субъекты РФ были против. Они изъявили желание реализовать своё право на не введение льготы на своей территории, чтобы тем самым повысить собираемость налога на имущество, ведь он носит региональный характер.

В итоге все стороны этого обсуждения сошлись на варианте, который устроил всех. Новый налог на движимое имущество с 2021 года позволяют вводить поправки в НК РФ, внесённые:

- Законом от 30 ноября 2021 года № 401-ФЗ;

- Законом от 27 ноября 2021 года № 335-ФЗ.

До 2021 года юрлица не отчисляли налог с движимого имущества, которое приняли на учет с 2013 года. Исключение – движимые активы от взаимозависимых контрагентов при ликвидации или реорганизации.

Налог на движимое имущество с 2021 года (основные изменения). Налог на имущество организаций 2021

РазноеНалог на имущество организаций 2021

ФНС России в письме от 20 декабря 2021 г. № БС-19-21/327 напоминает, что на основании пункта 25 статьи 381 НК РФ организации вправе рассчитывать на льготу по налогу на движимое имущество, принятое на учет с 1 января 2013 года в качестве основных средств. Льгота предоставляется в виде освобождения от уплаты налога.

Однако есть исключения: движимое имущество принято на учет в результате реорганизации или ликвидации юрлиц, а также при передаче, приобретении имущества между взаимозависимыми лицами. С 1 января 2021 года ограничения не распространяются на железнодорожный подвижной состав, произведенный начиная с 1 января 2013 года.

С 1 января 2021 года указанная льгота применяется на территории субъекта РФ только в случае принятия соответствующего регионального закона (статья 381.1 НК РФ).

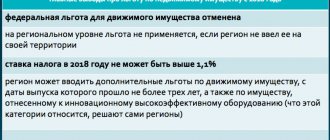

В соответствии с изменениями, внесенными Федеральным законом от 27.11.2021 № 335-ФЗ в статьи 380 и 381.1 НК РФ, налоговые ставки, определяемые законами субъектов для движимого имущества, не освобожденного от налогообложения, не могут превышать в 2021 году 1,1%.

При этом законом субъекта в отношении движимого имущества, с даты выпуска которого прошло не более 3 лет, а также имущества, отнесенного региональным законом к категории инновационного высокоэффективного оборудования, могут устанавливаться дополнительные налоговые льготы вплоть до полного освобождения такого имущества от налогообложения.

Таким образом, если в субъекте в 2021 году не примут закон, продляющий действие льготы по пункту 25 статьи 381 НК РФ, и не будут установлены другие дополнительные льготы для движимого имущества, то для такого имущества налог и авансовые платежи за 2021 год будут исчисляться по ставке, предусмотренной региональным законодательством в пределах 1,1%, или по ставке 1,1% (если законодательством субъекта не будет установлена ставка).

spmag.ru

Налог на имущество организаций 2021

Налог на имущество организаций – обязательный платеж, уплачиваемый в госказну за движимое имущество или любого рода недвижимость, устанавливаемый Налоговым кодексом РФ, а также локальными законодательными актами субъектов РФ. Базой для исчисления данного налога в большинстве служит среднегодовая цена имущества, однако для некоторых объектов в этой роли выступает их кадастровая стоимость.

В качестве налогоплательщиков выступают организации, владеющие имуществом, входящим в категорию объектов налогообложения в соответствии с нормами Налогового кодекса РФ.

Общие сведения

Налоговым периодом по данному обязательному платежу считается календарный год. Что касается отчетных периодов, то они зависят в первую очередь от способа исчисления налога.

Так, предприятия, которые использует метод расчета по кадастровой стоимости, отчитываются в первом, втором и третьем кварталах, тогда как все остальные – в первом квартале, по итогам полугодия и девяти месяцев.

Налог на имущество юрлиц определяется субъектами РФ, которые могут совсем не закреплять документально конкретные отчетные периоды. Также региональные власти могут освободить определенные группы налогоплательщиков от обязанности перечислять авансовые платежи.

Как правило, в локальных нормативных актах указана необходимость уплаты авансов по окончании каждого из отчетных периодов, а оставшаяся сумма налога перечисляется по завершении года.

В случае расчета согласно кадастровой стоимости или, если недвижимость располагается в другой местности, уплата налога производится в соответствии с местонахождением конкретного имущества, независимо от того, где зарегистрирована организация.

Что облагается налогом?

Для российских компаний предусмотрено обложение налогом движимого и недвижимого имущества, которое отражается на балансе в качестве основного средства.

Неначисление налога на подобного рода имущество и не отражение его в виде основного средства налоговые органы будут воспринимать уклонением от уплаты налога, так как это является нарушением норм бухучета.

На жилье предусмотрено начисление налога даже в тех случаях, когда организация учитывает его на балансе не в качестве основного средства.

Иностранные организации, открывшие на территории РФ свои представительства, при начислении налога руководствуются аналогичными правилами. В случае отсутствия постоянного представительства в России все находящееся в собственности компании имущество подлежит налогообложению.

На общих основаниях начисление налога производится на те объекты имущества, которые были переданы во временное пользование, распоряжение или владение, находятся в доверительном управлении, являются совместной собственностью или получены в соответствии с концессионным соглашением.

Не является основанием для освобождения от уплаты налога отсутствие государственной регистрации или отправка основного средства на консервацию.

Законодательство

Имущественный налог регламентируется главным образом НК РФ, основные моменты изложены в 30-й главе этого свода законов.

Однако в связи с тем, что данный налог относится к категории региональных, на местном уровне власти могут устанавливать свои правила его уплаты, соблюдая при этом нормы федерального законодательства.

Налог на имущество организаций

В число обязательных платежей, которые должны совершать юридические лица, входит налог на имущество, предусмотренный Налоговым кодексом РФ. Он уплачивается как отечественными компаниями, так и иностранными, осуществляющими деятельность на территории РФ.

Нюансы налогообложения различаются в отдельных регионах, так как многие вопросы, касающиеся его уплаты, детализируются региональными нормативно-законодательными актами.

Кто является плательщиком?

В роли плательщиков налога выступают все организации, работающие на общей системе налогообложения, на балансе которых имеется имущество, причисляемое к объектам налогообложения.

Также данный налог может взиматься с тех юрдиц, которые ведут свою деятельность по упрощенке или ЕНВД. Однако такие предприятия должны осуществлять платежи лишь за те объекты, налогообложение которых осуществляется в соответствии с кадастровой стоимостью.

Размер

Каждым регионом производится установка ставок по имущественному налогу, устанавливаются определенные льготы, вводится дифференциация ставок. При этом максимальный размер ставки не может превышать 2,2%, что указано в 380-й статье НК РФ.

Как рассчитывается?

Перед тем, как рассчитать налог на имущество организаций, необходимо знать, какая ставка действует в конкретном регионе, а также иметь представление о величине налоговой базы. Именно путем перемножения этих двух показателей получают искомую сумму, которая должна быть уплачена в бюджет.

В случае, если предусмотрено наличие авансовых платежей, размер подлежащего уплате налога в конце года определяется после их предварительного вычета.

Ставка

Налог на имущество организаций является разновидностью местного налога, устанавливаемого региональными властями. Конкретные ставки определяются на местном уровне, но с учетом ограничений, накладываемых Налоговым кодексом.

В частности, субъектами РФ не может устанавливаться налог, превышающий 2,2%, но при этом в большинстве регионов избирается как раз максимальный размер ставки, допустимый НК. Хотя в отдельных субъектах используется иные, более низкие ставки.

Также на общероссийском уровне устанавливается предельная ставка в размере 1,9% на такие виды основных средств, как железнодорожные пути, трубопроводы, электрические сети.

Подача декларации

В качестве налогового периода по имущественному налогу используется 1 год. Налоговое законодательство определяет в качестве отчетных периодов первый квартал, полугодие и девять месяцев, хотя местные законодательные акты могут вносить свои изменения, например, отменяя поквартальную отчетность.

По истечении каждого из отчетных периодов задачей налогоплательщика является подача отчетности на протяжении 30-дневного периода в местную инспекцию ФНС.

Что касается декларации по имущественному налогу, то она должна быть подана всего один раз в год – до завершения марта, идущего за отчетным годом.

Сроки уплаты

Конкретные сроки, в которые должны осуществляться платежи по налогу на имущество, определяются каждым субъектом РФ в отдельности, Налоговым кодексом даты не определены.

Что касается декларации по данному налогу, то она подается не позднее 30 марта года, который идет за отчетным. По авансовым платежам следует отчитываться до окончания следующего после завершения периода месяца.

Кто не платит?

В 2021 году уплата налога не производится за землю, воду и прочие объекты, относящиеся к категории природопользования, а также к культурному наследию, атомные установки и ледоколы.

Начиная с 2015 года, объектом налогообложения не считаются основные средства, относящиеся к первой и второй амортизационным группам, независимо от того, когда они были приняты на учет.

Налог на имущество организация является важным элементом системы налогообложения государства и одним из источников пополнения местных бюджетов.

Новый налог на движимое имущество организаций в 2021 году и льготы

В связи с тем, что введение налога на движимое имущество организаций имеет важное значение для пополнения бюджетов российских регионов, то сомнений в том, что в 2021 году он будет введен в каждом субъекте РФ, практически нет.

Из этой статьи вы сможете узнать про новый налог на движимое имущество организаций в 2021 году и получите ответ на вопрос, предусмотрены ли действующим законодательством РФ перечнем льгот по нему.

Причина обложения движимого имущества налогом

С 2021 года регулированием налога на движимое имущество организаций осуществляется, как и прежде, Налоговым кодексом РФ (Глава 30). Несмотря на это, полномочия по этому налогу отданы властям российских субъектов.

Ранее Минэкономразвития вносило предложение отменить налог на движимое имущество организаций, что, в свою очередь, вызвало немало дискуссий. По мнению чиновников министерства, начиная с 1 января 2021 года, все предприятия следовало бы освободить от имущественного налога.

При этом отмены имущественного налога для предприятий в 2021 году не случилось. Кабинет министров РФ вносил предложение о сохранении льготы до 2021 года на федеральном уровне.

Власти российских субъектов в подавляющем большинстве выразили свое несогласие по данному вопросу и заявили о том, что хотят реализовать свое законное право на отказ от введения льготы по налогу на движимое имущество организаций на их территориях.

Они мотивировали свою позицию тем, что отсутствие льготы по налогу сможет способствовать повышению собираемости налога на движимое имущество организаций. Местные власти также указали и на то, что данный налог относится к региональным сборам.

В ходе достаточно долгих споров по этому поводу, стороны, обсуждавшие вопросы, связанные с налогом на движимое имущество организаций и льгот по нему, пришли к компромиссу. В частности, начиная с 2021 года, данный налог может быть введен поправками в российский Налоговый кодекс в соответствии со следующими федеральными законами:

- № 335-ФЗ от 27.11.2021 года.

- № 401-ФЗ от 30.11.2021 года.

Отметим, что налог с движимого имущества организаций, принятого на учет с 2013 года (кроме движимых активов от взаимозависимых контрагентов в случае реорганизации/ликвидации), до 2021 года не подлежал отчислению юридическими лицами.

Предусмотрены ли льготы по налогу на движимые активы организаций в 2021 году?

Сразу скажем, что в 2021 году, в соответствии с нормами действующего российского законодательства, общероссийская льгота по налогу на движимые активы организаций ликвидирована. Согласно положениям статьи 381.1 НК РФ, если в 2021 году российским субъектом не был принят закон о том, что по движимому имуществу предприятий вводится льгота, это означает, что в 2021 году она отсутствует.

Добавим, что на основании подпункта 8 пункта 4 статьи 374 Налогового кодекса РФ, с 1 января 2021 года, под действие налога на движимые активы предприятий попадают исключительно основные средства и 3-й и последующих амортизационных групп. Таким образом, период полезного использования основных средств составляет от 3-х и более лет.

Напомним, что в соответствии со статьей 130 ГК РФ, движимые активы – это все активы, которые не являются недвижимым имуществом. В 2021 году налог на движимое имущество организаций должен быть уплачен в тех российских субъектах, где закон о введении льготы не предусмотрен местным законодательством.

В порядок расчета налога на движимое имущество с 2021 года пунктом 3.3 статьи 380 Налогового кодекса вносятся существенные уточнения.

В соответствии с ними, предельно допустимая ставка по налогу на движимое имущество организаций не может быть больше, чем 1,1%.

То есть, если местными властями российских субъектов не был принят закон о льготе, то налог на движимые активы предприятия в 2021 году необходимо уплачивать по ставке 1,1%.

Условия уплаты налога за движимые активы

Общероссийская льгота по налогу на движимое имущество с 2018 года все-таки ликвидирована. Новый порядок функционирования льготы таков: если регион России в 2021 году не принял закон о введении льготы по движимому имуществу, то с 2021 года её нет (ст. 381.1 НК РФ). Надо сказать, что регионы и так не особо хотят её вводить.

Так, в Москве налог на движимое имущество с 2021 года совершенно точно будет. Как в большинстве регионов России.

Напомним, что в силу подпункта 8 п. 4 ст. 374 НК РФ под налог на движимое имущество с 01.01 2021 подпадают только основные средства из III и последующих амортизационных групп (т. е. с периодом полезного использования от 3-х лет).

По общему правилу движимые активы – это всё то, что не является недвижимостью (ст. 130 ГК РФ).

В регионе России налог на имущество за движимые активы с 2021 года придётся отчислять, если не принят соответствующий закон этой территории о введении льготы.

Налог на имущество автотранспорта

Всем автовладельцам, что приобретают транспортные средства, известен Налоговый кодекс Российской Федерации, согласно которому собственники автомототранспортных средств обязаны уплачивать ежегодные транспортные сборы.

В силу того, что средства передвижения попадают под категорию движимого имущества, некоторые владельцы агрегатов должны оплачивать еще и эту пошлину.

Автомототранспортные средства имеются, как и физических, так и у юридических лиц, организаций, которым повезло меньше. Ведь в их отношении не было принято мер по отмене налога на имущество движимых агрегатов.

Поэтому учреждениям стоит быть осведомленными в вопросах налогообложения на автомобили.

Законодательная база

Определение категории «движимое имущество» находится в Гражданском кодексе Российской Федерации в 130 ст. Все имущество делится на всем нам известную недвижимость, и движимые объекты.

К первому типу объектов относится земля и все то, что на ней расположено, имущество, переместить которое без нанесения значимых повреждений невозможно. Сюда относятся объекты, незавершенные строительные сооружения.

Так же относится к категории недвижимости судна внутреннего плавания, что зарегистрированы на государство.

Все остальные объекты налогообложения, такие как финансовые средства и капиталы (деньги), документы, автомобили и все то, что может передвигаться, перемещаться без нанесения вреда окружающим считаются движимым имуществом.

Платят ли физлица

Большинство автовладельцев в результате приобретения машины задаются вопросом, а нужно ли им платить налог на имущество помимо ключевой пошлины – транспортного налога?

Ответ прост, платить ничего не нужно. Все физические лица с началом 2013 года освобождены от уплаты налога на имущество в отношении автотранспорта.

От данной пошлины были освобождены все автомототранспортные средства, которые зарегистрированы как до даты принятия распоряжения, так и позднее 1 января 2013 года. Это, что касается физических лиц.

Компаниям и организациям, чьи транспортные средства были оформлены до указанной даты, придется платить полную стоимость пошлины. Вследствие чего учреждения начали хитрить и пытаться обойти закон.

Они начали снимать с эксплуатации машины, купленные до 1 января и регистрировать новый транспорт. Но налоговая инспекция быстро занялась этим вопросом.

Владельцы компаний, в своих обращениях и письмах в налоговую службу ссылались на то, что транспорт не использовался, и требовал дополнительной установки оборудования, таким образом, уклоняясь от уплаты пошлины на движимое имущество.

А эксплуатироваться автомототранспорт начал только после внесения поправок. Учреждения пытались найти выход и компромисс с налоговой, в ту очередь как физические лица не знали беды.

Ведь собственникам агрегатов в лице гражданина России оплачивать налог на движимое имущество не нужно, гасить необходимо только транспортные сборы.

Как говорится в 130 ст. Гражданском кодексе, что под движимое имущество попадают автомобили и иной вид транспорта.

Однако существуют исключения и для физлиц по оплате налога на движимое имущество. Хотя данный вид транспорта редко встретишь у простого гражданина.

Имеются в виду самолеты и космические ракеты, что должны быть зарегистрированы. Однако данных агрегатов и установок не числится даже у самых крупных корпорациях не то, что у физических лицах.

Вводит в заблуждения большинство граждан России тот ошибочный факт, что при покупке автомототранспорта, собственник думает, что становится владельцем имущества.

По факту так и есть, но это приобретение движимого имущества, а имущественный налог относится только к не передвижным объектам, вот и все разница.

Попасть под налогообложение может учреждение, что владеет определенными транспортными средствами, на которые распространяется налог на имущество. Но данный вид транспорта большая редкость и очень мало учреждений его имеет.

Как рассчитать транспортный налог для мотоцикла, смотрите здесь.

Облагается ли транспорт налогом на имущество организаций

С физическими лицами проблем не возникает, все предельно просто транспортные средства налогом на имущество в 2021 году не облагается.

А вот по поводу юридических инстанций возникает много вопросов, кто и за что обязан платить налог на движимое имущество, а кому предоставлены льготы или освобождение от уплаты пошлины. Давайте обо всем по порядку.

Как гласит Налоговый кодекс Российской Федерации ст. 374 после внесения поправок в 2013 году, все движимое имущество, зарегистрированное после 1 января 2013, и поставлено на учет, как основное средство, пошлиной не облагается.

Сюда входят все агрегаты, что в ранге классификации имеют третью амортизационную группу. То есть машины, которые работают с пользой, начиная от 3 до 5 лет.

Вследствие чего бухгалтера, ссылаясь на поправку Налогового кодекса при расчете налога на движимое имущество, не включали данный вид транспорта.

Но в 2021 году, Налоговый кодекс видоизменился, и в 374 ст. говорится следующее: агрегаты, которые относятся к первой и второй амортизационной группе (эксплуатация автомобилей от 1 года до двух, и от двух до 3 лет) не относятся к таким, что попадают под налогообложение.

То есть изменения коснулись даты регистрации и времени оформления агрегатов для организаций.

Соответственно всем учреждениям оплачивать налог на движимое имущество не надо, даже если машина куплена и зарегистрирована до 1 января 2013 года. Но это, что касается первых двух групп, что делать с третьей?

Как говорится в Налоговом кодексе ст. 381 «Налоговые льготы», то данный вид транспорта попадает под льготное налогообложение. То есть налог, как бы требуется, но не выплачивается в результате предоставления льгот прописанных в налоговом законодательстве.

Иными словами, компаниям налог на движимое имущество, купленное после 1 января 2013 года оплачивать нет необходимости.

Какие существуют льготы

Льготы на оплату имущественной пошлины для организаций на движимые средства могут воспользоваться учреждения, что имеет в своем распоряжении автомототранспортные средства, относящиеся к третьей амортизационной группе.

Льготных скидок лишены объекты, которые поставлены на учет вследствие ликвидации юрлиц либо их реорганизации.

Льготные программы по имущественной пошлине предусмотрены для организаций, что являются участником свободной экономической зоны, а именно на купленные автомототранспортные средства с целью использования их и ведения деятельности на протяжении 10 лет.

Данные льготы и поправки в законодательстве направлены на то, что бы избежать увиливания от уплаты налогов. Ведь большинство юрлиц в результате реорганизации учреждения пытаются скрыться от долгов перед государством.

В связи с изменением закона и внесения поправок новых налогоплательщиков добавится не большое количество.

Ведь основная часть учреждений будет освобождена от уплаты пошлины, в результате использования льгот (по третьей амортизационной группе) либо полного освобождения от сборов в случае принадлежности автомототранспорта к первой и другой классификационной категории.

Платить будут только те компании, что попали под вышесказанное исключение (реорганизация и ликвидация юрлиц)

Спорные вопросы

Спорные вопросы у владельцев организаций возникаю по поводу льгот и нюансов в их получении.

Как бы с одной стороны объекты движимого имущества третьей амортизационной группы под налогообложение попадают. Но с другой стороны – учреждения налогом не облагаются, а получают льготу и лишаются ежегодной пошлины.

Эта информация сбивает с толку множество опытных бухгалтеров, которые сомневаются об включении транспорта принадлежащего организациям в сумму общего налога на имущество. Ведь компании, в отличие от физлиц сами себе рассчитывают налоги.

Все налогоплательщики делятся на две группы – физические и юридические лица. Касательно первых, то они полностью освобождены от уплаты пошлины на движимое имущество за исключением наличия зарегистрированных на себя реактивных ракет и космических кораблей.

Для юридических лиц ситуация несколько посложнее. Это связанно с путаниной около законов и поправок в Налоговом кодексе.

Делаем вывод о том, что организации не платят налог на движимое имущество относящиеся к 1 и 2 классификационной группе, а касательно третьей получают льготы.

Срок уплаты транспортного налога в 2021 году физическими лицами найдете на странице.

О повышающем коэффициенте на транспортный налог в 2021 году для юридических лиц есть информация.

По какой ставке рассчитывать налог

Новый пункт 3.3 статьи 380 НК РФ делает важное уточнение в отношении расчета налога на движимое имущество с 2021 года. Так, его ставка в 2021 году не может превышать 1,1%.

Таким образом, если субъект РФ не принял свой закон о льготе, то налог нужно отчислять по ставке 1,1 %

Понятие «движимого имущества»

Пояснения к определению понятия «движимое имущество» дает Статья 130 Налогового Кодекса РФ. Если группу недвижимых вещей составляют те объекты, которые не предполагают свободное перемещение (земельные участки, сооружения, строительные объекты, морские и воздушные корабли, объекты космической индустрии), то движимой собственностью называются все предметы, которые могут перемещаться без нанесения ущерба целевому назначению (автомобили, транспортные средства, деньги, ценные бумаги, материальные ценности и пр.). Согласно законодательству РФ, они не требуют регистрации прав владельца и пользователя.

Регламент отчисления налогов на объекты движимого имущества компаний прописан в Ст. 374 Налогового Кодекса РФ – платить следует за вещи, находящиеся на основном балансе, а также те, что были переданы в собственность, пользование и распоряжение на определенный срок.

Куда и когда платить

Инспекция осуществляет надзорный мониторинг в удаленном режиме и через выездных специалистов. Прием отчетности по налогу на имущество с водных транспортных средств осуществляется единовременно, не позднее 1 февраля следующего года. Этот же срок ограничивает перечисление окончательного расчета по начислениям. В ряде областей могут пересматриваться периоды мониторинга контролируемых организаций. По общему порядку заплатить налог сразу нельзя, делать это необходимо раз в квартал, авансовыми платежами.