Какое имущество признается амортизируемым для налоговых целей в 2017–2018 годах

В 2017–2018 годах по-прежнему амортизируемым следует считать такое имущество, которое используется фирмой для целей извлечения дохода и которое принадлежит компании на праве собственности. При этом срок полезного использования такого имущества должен быть более 12 месяцев, а первоначальная стоимость превышать 100 000 руб. (п. 1 ст. 256 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Стоимостной лимит должен применяться только к тем основным средствам, которые фирма ввела в эксплуатацию после 01.01.2016 (п. 7 ст. 5 закона «О внесении изменений в НК РФ» от 08.06.2015 № 150-ФЗ).

Если фирма планирует использовать имущество в своей основной деятельности в течение более чем 12 месяцев, возможны следующие варианты:

- если компания ввела имущество в эксплуатацию до 01.01.2016, оно признается ОС, если его стоимость более 40 000 руб.;

- если имущество было введено в эксплуатацию после 01.01.2016, то как ОС его можно учитывать, только если его стоимость превышает 100 000 руб.

О порядке учета основных средств стоимостью до 100 000 руб. можно прочитать в статье «Учет основных средств стоимостью до 100 000 рублей».

Что нового в правилах налогового учета основных средств в 2017–2018 годах

Нововведением 2021 года является новая классификация основных средств, включаемых в амортизационные группы, основанная на новом ОКОФ (приказ Росстандарта от 12.12.2014 № 2018-ст, постановление Правительства РФ от 01.01.2002 № 1 в редакции постановления Правительства от 07.07.2016 № 640).

ОБРАТИТЕ ВНИМАНИЕ! Новая классификация основных средств, применяемая с 2021 года, предназначена только для определения сроков полезного использования основных средств в целях исчисления налога на прибыль. Постановлением Правительства РФ от 07.07.2016 № 640 абз. 2 п. 1 постановления Правительства РФ от 01.01.2002 № 1, предусматривающий, что классификация основных средств может использоваться для целей бухгалтерского учета, исключен.

В новой классификации основные средства сгруппированы иначе:

- изменились коды и наименования основных средств;

- добавлены объекты, которых не было в старой классификации;

- некоторые позиции перемещены из одной амортизационной группы в другую.

Например, грузовые автомобили грузоподъемностью от 3,5 до 5 тонн в старом ОКОФ входили в 4-ю амортизационную группу (СПИ — от 5 до 7 лет), а в новой они относятся к 5-й амортизационной группе (СПИ — от 7 до 10 лет).

Естественно, что в подобной ситуации бухгалтеры задавались вопросами: какой СПИ применяется для объектов ОС, введенных в эксплуатацию до 01.01.2017 и нужно ли пересчитывать налог на прибыль по объектам, СПИ которых изменился? Ответы на данные вопросы бухгалтеры смогли увидеть в письме Минфина РФ от 08.11.2016 № 03-03-РЗ/65124, в котором было разъяснено, что в отношении ОС, введенных в эксплуатацию до 01.01.2017, применяется СПИ, определенный налогоплательщиком при вводе их в эксплуатацию (письмо Минфина РФ от 08.11.2016 № 03-03-РЗ/65124).

В 2021 году у компаний появилась возможность уменьшить налог на прибыль (или авансовые платежи по этому налогу) на инвестиционный налоговый вычет. Компания может выбрать способ списания стоимости ОС:

- начислять амортизацию;

- или применить инвестиционный вычет.

Подробности узнайте из публикаций:

- «Инвестиционный налоговый вычет — новая возможность оптимизации налога на прибыль»;

- «Инвестиционный налоговый вычет по налогу на прибыль с 2018 года».

Определяем амортизационную группу

Сроки полезного использования любого имущества устанавливаются в зависимости от того, к какой амортизационной группе относится объект имущества. Постановлением Правительства РФ от 01.01.2002 № 1 утверждена новая классификация основных средств по срокам использования.

Составили таблицу амортизационных групп основных средств 2020 года: по новым ОКОФ.

| Группа | Минимальный СПИ, в годах | Максимальный СПИ, в годах | Пример таких основных средств |

| Первая | 1 | 2 | Машины и оборудование общего назначения |

| Вторая | 2 | 3 | Насосы для перекачки жидкостей |

| Третья | 3 | 5 | Радиоэлектронные средства связи |

| Четвертая | 5 | 7 | Железобетонные заборы и ограждения |

| Пятая | 7 | 10 | Сооружения лесной промышленности |

| Шестая | 10 | 15 | Скважина водозаборная |

| Седьмая | 15 | 20 | Канализация |

| Восьмая | 20 | 25 | Конденсатопровод и продуктопровод магистральные |

| Девятая | 25 | 30 | Любые здания и сооружения, кроме жилых |

| Десятая | 30 | Не ограничено | Жилые здания и сооружения |

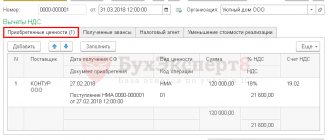

Как быть с НДС по приобретенному ОС

НК РФ устанавливает 2 возможных способа учета величины входного НДС по вновь купленным ОС:

- принять к вычету в налоговой базе по НДС (как и для большинства сырья и материалов, используемых предприятием на производстве);

- включить сумму НДС в стоимость ОС, по которой такое ОС будет принято к учету как в бухгалтерских, так и в налоговых целях.

Выбор конкретного способа учета зависит от выполнения некоторых критериев, прописанных в п. 2 ст. 171 НК РФ.

В частности, фирма может принять к вычету входной НДС, если соблюдаются следующие условия:

- фирма намерена использовать ОС только для облагаемой НДС деятельности;

- ОС было принято к учету компанией;

- имеется счет-фактура, из которого можно установить размер входного НДС по ОС.

ВАЖНО! Вычет по ОС можно заявить в рамках 3 лет, следующих за периодом принятия ОС к учету. Если же срок пропущен, вычетом пользоваться нельзя (письмо Минфина России от 05.02.2016 № 03-07-11/5851).

Еще один нюанс вычета по ОС ищите в статье «Можно ли вычет по одному счету-фактуре “растянуть” на несколько кварталов?».

Если фирма купила ОС, которое будет использоваться в не облагаемой НДС деятельности, то НДС компания включает в учетную стоимость ОС.

Если же ОС на предприятии может служить целям как облагаемой НДС деятельности, так и не облагаемой, то часть входного НДС уменьшает базу по НДС, а оставшаяся часть должна быть учтена в стоимости ОС (п. 4 ст. 170 НК РФ) исходя из пропорции выручки от соответствующих видов деятельности в общем объеме оборота фирмы за налоговый период.

Расходы по основным средствам на УСН — как учитывать

Упрощенная система налогообложения (УСН) имеет ряд особенностей, одна из которых — налоговый учет основных средств. Расходы по основным средствам на УСН признаются по правилам, которые совершенно не похожи ни на бухгалтерский учет, ни на налоговый по прибыли. И конечно же, в этих правилах важную роль играет оплата. Кассовый метод никто не отменял!

Стоит признаться, что методика признания расходов очень выгодная и позволяет не растягивать удовольствие в виде начисления амортизации на многие годы, а учесть их сразу в году приобретения основного средства. Поэтому давайте разберемся с учетом ОС при применении УСН более подробно.

Содержание статьи:

1. Лимит основных средств на УСН и другие критерии

2. Первоначальная стоимость ОС при УСН

3. НДС по основному средству на УСН

4. Проводки на УСН по основному средству при покупке

5. Расходы по основным средствам на УСН

6. Особенности учета ОС, приобретенных в рассрочку

7. Нужно ли на УСН начислять амортизацию ОС

8. Организация продает основное средство на УСН

9. Основные средства на усн в 1С 8.3.

Обо всем по порядку далее в статье. А если вы хотите узнать только все самое главное по теме, смотрите видео.

Лимит основных средств на УСН и другие критерии

При УСН с объектом налогообложения «доходы минус расходы» налогоплательщики могут учесть в составе расходов затраты на приобретение и создание ОС, их реконструкцию, доработку, другие аналогичные затраты (статья 346.16 НК РФ). При объекте налогообложения «доходы» учесть затраты на приобретение ОС, к сожалению, нельзя.

В качестве ОС при УСН используются активы, которые признаются амортизируемым имуществом по правилам главы 25 НК РФ (Налог на прибыль). Расходы на изменение, совершенствование ОС определяются в соответствии с пунктом 2 ст. 257 НК РФ.

Основные критерии ОС в налоговом учете на упрощенке те же самые, что и для общей системы:

- ОС принадлежит организации на праве собственности (за исключением иных случаев, предусмотренных законодательством),

- ОС используется для предпринимательской деятельности (получении дохода),

- срок полезного использования ОС более 12 месяцев, его первоначальная стоимость — более 100 000 руб.

При этом необходимо помнить, что перейти на УСН с 2021 года могли организации, у которых остаточная стоимость ОС, находящихся на балансе по состоянию на 01.10.2017 года, не превышала 150 млн.руб. по данным бухгалтерского учета. Согласно недавним разъяснениям чиновников, это ограничение распространяется и на ИП.

Пример 1

5 июня 2021 г. приобретено оборудование стоимостью 80 тыс. руб. Определить порядок отражения оборудования для целей УСН.

В бухгалтерском учете оборудование отражается как ОС. В налоговом учете лимит основных средств на УСН, установленный главой 25 НК РФ — стоимость 100 000 руб., не соблюден, поэтому в качестве ОС оборудование не учитывается, а отражается в составе материальных расходов.

В Книге учета доходов и расходов при УСН (КУДиР) расход отражается в разделе I, а раздел II, предназначенный для отражения расходов на приобретение ОС, не заполняется.

Необходимо учесть, что раз ОС классифицируются согласно правилам главы 25 НК РФ, то при УСН нельзя включать в состав ОС и расходов имущество, которое не признается амортизируемым по главе 25 НК РФ. Это, например, земельные участки, объекты, переданные в безвозмездное пользование и некоторое другое имущество.

Первоначальная стоимость ОС при УСН

Если ОС приобретаются уже при применении УСН, то их стоимость определяется по правилам бухгалтерского учета (ПБУ 6/01).

Если учетной политикой для целей бухгалтерского учета определен упрощенный порядок учета ОС, то первоначальную стоимость ОС при УСН при приобретении их за плату составят затраты на покупку ОС и его монтаж (для случаев, когда монтаж не входит в цену покупки). При сооружении ОС — это суммы оплаты по договорам подряда и аналогичным договорам, связанным с сооружением ОС.

Прочие затраты, связанные с приобретением ОС, при упрощенном способе в составе первоначальной стоимости не учитываются.

Во всех других случаях прочие расходы, связанные с приобретением ОС, будут входить в его первоначальную стоимость. Примерами таких расходов могут быть расходы на информационные и консультационные услуги, вознаграждения посредникам в покупке ОС, таможенные пошлины и сборы.

Для ОС, которые были приобретены при применении других систем налогообложения, при переходе на УСН действуют особые правила, установленные статьей 346.25 (пункты 2.1 и 4) НК РФ.

Основные правила приведены в таблице 1.

Таблица 1.

| Прежний режим налогообложения | Первоначальной стоимость ОС при УСН |

| ОСНО | Остаточная стоимость по данным налогового учета на дату перехода на УСН |

| УСН «Доходы» | Стоимость не определяется (не учитывается). Исключение — оплата и ввод в эксплуатацию ОС произошли уже при использовании УСН «доходы минус расходы» |

| ЕСХН | Остаточная стоимость на дату перехода на ЕСХН, уменьшенная на расходы по ОС при ЕСХН на дату перехода на УСН |

| ЕНВД | Остаточная стоимость по данным бухгалтерского учета на дату перехода на УСН |

Первоначальную стоимость ОС необходимо определять и индивидуальным предпринимателям, применяющим УСН, хотя они и имеют право не вести бухгалтерский учет.

НДС по основному средству на УСН

Особенностью учета расходов на покупку ОС является то, что НДС по основному средству на УСН, уплаченный при покупке, в таком случае в отдельный расход не выделяется, а учитывается в стоимости ОС.

Это обусловлено тем, что невозмещаемые налоги согласно п. 8 ПБУ 6/01 включаются в первоначальную стоимость ОС. Отдельным расходом НДС в таком случае не признается.

Кроме того, соответствующие положения содержит и НК РФ:

- главой 21 НК РФ предусмотрено, что неплательщики НДС учитывают предъявленные поставщиками суммы НДС по основным средствам в их стоимости (подп. 3 п. 2 ст. 170 НК РФ),

- главой 26.2 НК РФ определено, что при УСН стоимость ОС формируется по правилам бухгалтерского учета (п. 3 ст. 346.16 НК РФ).

Проводки на УСН по основному средству при покупке

Бухгалтерские проводки на УСН по основному средству при покупке такие же, как и приобретении ОС при любых других системах налогообложения (за исключением учета НДС).

Таблица 2.

| № п/п | Счета учета | Содержание проводки | |

| Дебет | Кредит | ||

| 1 | 08 (07) | 60 | Поступление основного средства (сумма оплаты поставщику, включая сумму НДС) |

| 2 | 07 | 60 | Расходы на монтаж (для ОС, требующих монтажа) |

| 3 | 08 | 07 | Передача ОС в монтаж (для ОС, требующих монтажа) |

| 4 | 01 | 08 | Принятие ОС к учету |

В дальнейшем (с месяца, следующего за месяцем ввода ОС в эксплуатацию) в бухгалтерском учете по ОС начисляется амортизация. Бухгалтерский учет основных средств напрямую влияет на расчет налога на имущество, о нем вы можете узнать из отдельной статьи.

В налоговом учете на УСН расходы по основным средствам учитываются в особом порядке, определяемом положениями главы 26.2 НК РФ. Об этом — далее.

Расходы по основным средствам на УСН

Расходы по основным средствам на УСН признаются при соблюдении следующих условий:

- ОС должно быть введено в эксплуатацию,

- ОС должно использоваться в предпринимательской деятельности,

- покупка ОС должна быть оплачена,

- при покупке ОС, подлежащих государственной регистрации, необходимо документально подтвердить факт подачи документов на регистрацию,

- расходы на приобретение ОС должны быть экономически обоснованы, документально подтверждены и направлены на получение дохода.

Обратите внимание, оплата основного средства является одним из условия признаний расходов на его приобретение. Поэтому учесть в расходах стоимость ОС, полученных в качестве вклада в уставный капитал организации, не получится.

Расходы по основным средствам на УСН учитываются равномерно в течение оставшегося до окончания налогового периода срока. Отражаются эти расходы на последнее число отчетного периода (письмо Минфина РФ от 27.03.2012 № 03-11-11/103). Это правило действует для случая, когда ОС приобретается уже при применении ОС.

Пример 2. ОС стоимость 300 тыс. руб. (включая НДС) приобретено в мае 2021 г. Определить, как будут отражены расходы по основным средствам на УСН. Расход на покупку ОС необходимо отразить 3 частями по 100 тыс.руб. на 30 июня, 30 сентября, 31 декабря 2021 года.

Расходы по ОС, приобретенным до начала применения УСН, признаются по-разному, исходя из срока полезного использования ОС.

Таблица 3.

| № п/п | Срок эксплуатации | Порядок отражения расходов |

| 1 | Менее 3-х лет | Равномерно в течение первого года применения УСН (поквартально). |

| 2 | От 3-х до 15 лет | В первый год — 50% стоимости ОС, Во второй год — 30% стоимости ОС, В третий года — 20% стоимости ОС. В течение года — равномерно по кварталам. |

| 3 | Более 15 лет | 10% от стоимости ОС в каждый год (начиная с первого года использования ОС) |

Срок эксплуатации (срок полезного использования) при УСН может быть определен в соответствии с Классификацией основных средств, включаемых в амортизационные группы (утверждена постановлением Правительства РФ от 1 января 2002 г. № 1).

Особенности учета ОС, приобретенных в рассрочку

Если ОС приобретено в рассрочку, то расходы по такому ОС необходимо отражать частями, в размере оплаченных сумм (письмо ФНС РФ от 06.02.2013 № ЕД-4-3/1818).

Пример 3

Воспользуемся условиями примера 2. Предположим, что ОС приобретено в рассрочку с оплатой 100 тыс. в мае 2021 года, еще 100 тыс. в ноябре 2021 года, а окончательный расчет будет произведен в апреле 2021 года. Определим порядок отражения расходов при УСН.

Решение.

- 30 июня 2021 года будет учтено в расходах 33 333,33 (100 000,00 / 3 квартала).

- 30 сентября также будет учтено в расходах 33 333,33.

- 31 декабря в расходах будет учтено 133 333,33 (100 000,00 /3 квартала + 100 000,00 / 1 квартал).

- Итого за 2021 года отражено в расходах 200 000,00

- 31 марта 2021 в расходах учесть нечего.

- 30 июня, 30 сентября. 31 декабря 2021 года в расходах будет учтено по 33 333.33 (100 000,00 / 3 квартала).

Нужно ли на УСН начислять амортизацию ОС

Зачастую у бухгалтера возникает вопрос — нужно ли на УСН начислять амортизацию ОС.

В бухгалтерском учете — нужно. В налоговом учете на УСН амортизация не начисляется, расходы отражаются по правилам, рассмотренным нами выше. Не путайте пожалуйста с налоговым учетом в целях расчета налога на прибыль (там есть амортизация)!

Но рассчитывать амортизацию для целей НУ при УСН иногда приходится, например, при продаже ОС, этот случай мы рассмотрим далее.

Организация продает основное средство на УСН

Если организация продает основное средство на УСН, ей надо учесть возможные налоговые последствия такой продажи. Основная особенность при УСН заключается в том, что если продается ОС, срок полезного использования (СПИ) которого не истек, то для целей налогового учета необходимо сравнить величину расходов по ОС, уже отраженных при УСН с величиной возможной налоговой амортизации по ОС (если бы ОС использовалось не при УСН, а при ОСНО).

Если расходы при УСН окажутся больше, чем начисленная амортизация, то налоговые расходы при УСН в некоторых случаях придется пересчитать.

В каких случаях делается пересчет:

Таблица 4.

| Срок полезного использования | Срок от момента списания стоимости в расходы УСН до момента продажи | Необходимость пересчета |

| до 15 лет включительно | менее 3-х лет | пересчет необходим |

| более 3-х лет | пересчет не нужен | |

| более 15 лет | менее 10 лет | пересчет необходим |

| более 10 лет | пересчет не нужен |

Итак, вы определили, что вам необходимо делать пересчет. Как действовать:

- Рассчитать амортизацию ОС по правилам 25 главы НК РФ. Амортизация может рассчитываться как линейным, так и нелинейным способом, определенным для налогового учета. Расчет можно оформить бухгалтерской справкой.

- Сравнить величину начисленной амортизации с величиной расходов по ОС, учтенных за налоговый период.

- Если величина учтенных ранее расходов окажется больше начисленной амортизации, сумму их превышения над суммой начисленной амортизации придется исключить из налогового учета.

- Сдать уточненную декларацию по УСН.

- Доплатить в бюджет налог УСН.

- Рассчитать и уплатить пени по налогу.

Пункты 4-6 лучше выполнить одновременно (в один день).

Отметим, что такой порядок действует и в отношении ОС, приобретенных до перехода на УСН.

Пример 4

ООО «Пример» применяет УСН с объектом налогообложения «доходы минус расходы» с момента регистрации юридического лица (01.07.2017). В августе 2021 был приобретено, оплачено и введено в эксплуатацию оборудование стоимостью 400 тыс. руб. (в том числе НДС). Срок полезного использования – 4 года. 17 апреля 2021 года ООО «Пример» продает основное средство на УСН. Предположим, что доходы в 2021 г. каждый квартал составляли по 500 тыс. руб., прочие расходы каждый квартал по 200 тыс. руб.

Исходные и расчетные данные будем отражать в Таблице 5.

Таблица 5.

тыс.руб.

| № п/п | Показатель | Период | |

| 9 месяцев 2017 | 2017 | ||

| 1 | Платеж УСН до пересчета | (500 – 200 — 400/2) * 15% = 15,00 | (2*500-2*200-400) * 15% — 15 = 15,00 |

| 2 | Дата уплаты | 25 октября 2017 | 02 апреля 2018 |

| 3 | Платеж УСН после пересчета | (500 – 200 — 8,33) * 15% = 43,75 | (2*500-2*200-33,33) *15% — 43,75 = 41,25 |

| 4 | Сумма доплаты УСН | 43,75 – 15 = 28,75 | 41,25 – 15 = 26,25 |

| 5 | Пени по недоимке | 2 384,81 | 107,84 |

Оборудование продано в апреле 2021 года, с момента признания расходов на покупку оборудования прошло менее трех лет, — возникла необходимость пересчитать налог УСН за 2021 год.

Для пересчета определим налоговую амортизацию за каждый период. Предположим, что расчет ведется исходя из линейного способа амортизации. Так как оборудование введено в эксплуатацию в августе 2017 года, амортизация начисляется с сентября 2021 года.

Суммы амортизации:

- Ежемесячно – 400 /48 = 8,33 тыс. руб.

- За 9 месяцев 2021 года – 8,33 * 1 = 8,33 тыс. руб.

- За 2021 год – 8,33 * 4 = 33,33 тыс.руб.

Расчет пени

С суммы доплаты УСН (недоимки по УСН) необходимо начислить пени. Доплата по авансовому платежу и налогу УСН, а также оплата пени была произведена 20 апреля 2021 года. Пени авансовому платежу за 9 месяцев 2021 составит:

28 750 * 4 дня * 8,5% * 1/300 +

28 750 * 26 дней * 8,25% * 1/300 +

28 750 * 23 дня * 8,25% * 1/150 +

28 750 * 56 дней * 7,75% * 1/150 +

28 750 * 42 дня * 7,5% * 1/150 +

28 750 * 25 дней * 7,25% * 1/150 =

32,58 + 205,56 + 363,69 + 831,83 + 603,75 + 347,40 = 2 384,81 руб.

Пени авансовому платежу за 2021 составит:

26 250 * 17 дней * 7,25% * 1/300 = 107,84 руб.

Основные средства на усн в 1С 8.3

Основные средства на УСН в 1С 8.3 отражаются с соблюдением следующих рекомендаций. Для ОС, не требующих монтажа и сразу после поступления передаваемых в эксплуатацию, оформляется один документ – «Поступление (акт, накладная)», вид операции «Основные средства».

Для ОС, не требующих монтажа, но передаваемых в эксплуатацию не в тот же день, когда поступили, придется оформить 2 документа:

- Документ «Поступление (акт, накладная)», вид операции «Оборудование». Этим документом записи для налогового учета при УСН не производятся.

- Документ «Принятие к учету ОС». После проведения этого документа (ОС отражается на счете 01 «Основные средства»), расходы на ОС при УСН могут быть учтены.

На закладке «Налоговый учет (УСН)» необходимо отразить:

- в поле «стоимость (сумма расходов УСН)» — сумму расходов на приобретение ОС при УСН (включая сумму НДС при ее наличии),

- в поле «дата приобретения» — дату приобретения объекта ОС,

- в поле «срок полезного использования (УСН)» — срок полезного использования ОС при УСН,

- в поле «порядок включения стоимости в состав расходов» — «включить в состав амортизируемого имущества». Это самое важно поле для налогового учета ОС при УСН. И хотя наименование поля в программе 1С может смутить, но именно при выборе такой формулировки расходы на приобретение ОС будут учитываться в налоговом учете при УСН ежеквартально равными долями.

- в поле «Оплата» — по выбранному ОС вводится дата и сумма оплаты, если на дату документы ОС было оплачено полностью или частично.

Признание расходов на ОС отражается в учете концом квартала при выполнении регламентной операции закрытия месяца «Признание расходов на приобретение ОС для УСН».

При проведении этой регламентной операции записи о расходах на покупку основных средств попадают в регистры налогового учета «Книга учета доходов и расходов (раздел I)» и «Книга учета доходов и расходов (раздел II)».

В нашей статье мы рассмотрели особенности учета основных средств при УСН. Если у вас остались вопросы, или какие-то моменты хотелось бы уточнить, оставляйте свои комментарии ниже.

Расходы по основным средствам на УСН — как учитывать

Первоначальная стоимость ОС в учете

Если фирма получает/приобретает ОС, первостепенная задача для специалиста по ведению учета — рассчитать стоимость ОС, по которой оно будет принято к учету.

Как следует из п. 1 ст. 257 НК РФ, первоначальная стоимость ОС исчисляется как сумма всех затрат, которые фирма понесла в связи с приобретением такого ОС.

Такую стоимость в налоговом учете могут формировать:

- сумма, уплаченная продавцу ОС;

- входной НДС, если такое ОС будет служить целям не облагаемой НДС деятельности компании, как было рассмотрено выше;

- затраты на доставку ОС до фирмы-покупателя;

- иные расходы, сопутствующие приготовлению ОС к работе (при этом важно, чтобы без таких работ фирма не могла использовать ОС в своей деятельности, иначе указанные затраты не будут формировать первоначальную стоимость ОС);

- таможенные пошлины, сборы, госпошлина и т. д.;

- некоторые иные затраты, которые непосредственно сопряжены с приобретением фирмой ОС (перечень открыт).

ОБРАТИТЕ ВНИМАНИЕ! Следует помнить, что в налоговых целях в первоначальную стоимость не включаются проценты по кредиту, который компания взяла для покупки ОС. В бухгалтерском учете подход иной: проценты формируют первоначальную стоимость ОС.

О том, в какой ситуации в состав ОС может попасть имущество с первоначальной стоимостью, меньшей, чем лимит, установленный для отнесения к амортизируемому имуществу, читайте в материале «Как учитывать актив, если за него заплатили менее 100 тыс. рублей, а затем реконструировали на 1 млн?».

Поступление основных средств: порядок бухгалтерского учета

На учет объекты ставятся по первоначальной стоимости. Важно помнить, что первоначальная стоимость — это не только стоимость самого объекта, указанная в чеке или накладной, это еще и ряд дополнительных затрат.

В первоначальную стоимость включают (п. 8 ПБУ 6/01):

- стоимость объекта;

- затраты на доставку, транспортировку;

- затраты на монтаж;

- таможенные пошлины (в случае ввоза объекта из-за границы);

- госпошлину (например, пошлину при регистрации автомобиля);

- зарплату и взносы, если объект основных средств был построен силами работников, и т.д.

Все затраты включаются в первоначальную стоимость за вычетом НДС.

В бухгалтерском учете все затраты следует накапливать на счете 08. Только при вводе основного средства в эксплуатацию собранные затраты в полном объеме переносятся на счет 01.

Пример. ООО «Метр» приобрело автомобиль «Рено» в автосалоне за 526 000 рублей, в том числе НДС 80 237,29 рубля. Регистрация в ГИБДД обошлась ООО «Метр» в 2 850 рублей.

Бухгалтер Оськина Р. Л. отразила все операции так:

Дебет 08 Кредит 60 — 445 762,71 —отражена стоимость «Рено»;

Дебет 19 Кредит 60 — 80 237,29 — выделен НДС;

Дебет 08 Кредит 60 — 2 850 — отражена пошлина, уплаченная за регистрацию «Рено»;

Дебет 01 Кредит 08 — 448 612,71 (445 762,71 +2 850) — автомобиль «Рено» введен в эксплуатацию.

Что важно помнить, чтобы корректно определить срок полезного использования по ОС

Определение срока полезного использования ОС часто вызывает у специалистов налогового учета трудности.

Рассмотрим примерный алгоритм действий по определению СПИ по ОС.

Шаг 1. Определяем, к какой из групп ОС относится приобретенный фирмой объект. Для этого изучаем классификацию ОС, утвержденную постановлением Правительства РФ от 01.01.2002 № 1 в редакции постановления Правительства от 07.07.2016 № 640 (далее — классификация 1), и соотносим конкретное ОС с соответствующими группами. При этом важно обращать внимание не только на наименования в классификации 1, но и на примечания, поскольку в них законодатель мог исключить какие-либо ОС из состава группы или, напротив, добавить иные.

ВАЖНО! Если в классификации 1 поименована группа ОС, то для выяснения, входит ли в такую группу объект ОС фирмы, нужно использовать ОКОФ.

После того как соответствие установить удалось, фирма берет рамки СПИ, прописанные в классификации 1 для амортизационной группы, и устанавливает для своего ОС любой СПИ, соответствующий интервальным значениям классификации 1. Об этом сказано в письме Минфина России от 31.03.2016 № 03-03-06/1/18112.

Шаг 2. Если с помощью ОКОФ СПИ определить не получилось, компания должна сделать это путем собственных расчетов, основанных на технических документах производителей ОС (п. 6 ст. 258 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Если приобретенное ОС ранее уже использовалось другой фирмой, новый владелец может отразить у себя в учете СПИ за минусом периода использования данного ОС прежним собственником. Подробнее об этом читайте здесь.

Нюансы применения амортизационной премии

Амортизационная премия — следующий момент, четкое представление о котором также должно быть у любого специалиста по учету ОС в организации.

ВАЖНО! Амортизационная премия может быть использована только в целях налогового учета. На бухгалтерской отчетности ее применение никак не отражается.

Суть амортизационной премии сводится к следующему: в момент приобретения ОС фирма может сразу списать до 30% от первоначальной стоимости ОС на расходы, значительно уменьшив таким образом налоговую базу по налогу на прибыль.

При этом не следует забывать, что такую премию можно применять не только в отношении новых ОС, но и по уже имевшимся, прошедшим модернизацию.

Подробнее о модернизации см. в статье «Модернизация основных средств — бухгалтерский и налоговый учет».

ОБРАТИТЕ ВНИМАНИЕ! Фирме, решившей применять амортизационную премию, важно закрепить соответствующее положение в учетной политике, расписав порядок ее применения (к каким группам ОС применяется, каков размер премии и т. д.).

Однако компании следует отдавать себе отчет, что амортизационная премия может уменьшить первоначальную стоимость ОС сразу на 30%, а значит, амортизация по объекту в последующие налоговые периоды будет начисляться в значительно меньшем размере. Несмотря на налоговую экономию в 1-м налоговом периоде (когда ОС было принято к учету), в последующих использование такой премии увеличит налоговые издержки фирмы.

О методах амортизации ОС см. в статье «Какой выбрать метод начисления амортизации в налоговом учете?».

Требования к оценке ОС

Новый стандарт изменил и оценку ОС. Теперь появились две новых операции по взаимодействию с предметами:

- Обменные действия. ОС обмениваются на денежные средства и прочие ценности. В счет стоимости предмета может входить стоимость исполненных работ или предоставленных услуг. Обменные операции производятся на основании рыночной стоимости. Предмет ОС будет оцениваться исходя из реальных расходов.

- Необменные действия. В этом случае объекты передаются или за символическую плату или на основании договора о безвозмездной передаче. Первоначальная стоимость будет рассчитываться на основании адекватной стоимости объекта.

Руководитель должен сам определить методы оценки различных категорий. Избранная политика отражается в учетной политике субъекта.

Как продажа ОС влияет на налоговый учет

При продаже ОС у фирмы могут возникнуть налоговые последствия как в части НДС, так и в отношении налога на прибыль.

В части НДС организации должны в первую очередь понимать, что ранее принятый к вычету входной НДС по продаваемому ОС восстанавливать к уплате не нужно. Даже если ОС продано по цене меньшей, чем его остаточная стоимость (п. 3 ст. 170 НК РФ).

Однако из этого правила есть исключение: если фирма не продала, а передала свое ОС в уставный капитал другой компании, она должна будет восстановить ранее принятый к вычету входной НДС по переданному ОС в пропорции к его остаточной стоимости (подп. 1 п. 3 ст. 170 НК РФ).

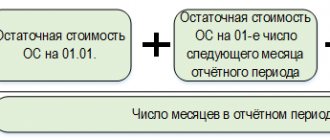

ОБРАТИТЕ ВНИМАНИЕ! Остаточная стоимость исчисляется по данным бухгалтерского учета как первоначальная стоимость за минусом начисленной совокупной амортизации.

Когда компания продает ОС, по-разному может быть применена и налоговая ставка. Так, возможны следующие варианты:

- Фирма учитывала ОС без входного НДС. Тогда поверх цены продажи НДС начисляется по стандартной ставке 18%.

- В учетную стоимость ОС был включен входной НДС. В данном случае величина НДС определяется по расчетной ставке (18/118) применительно к разнице между ценой продажи и остаточной стоимостью ОС по данным бухучета фирмы-продавца (п. 3 ст. 154 НК РФ).

В части налога на прибыль продажа ОС влечет за собой следующие последствия:

- у фирмы образуется налогооблагаемый доход в размере цены реализации ОС (без НДС);

- в составе расходов фирма указывает остаточную стоимость ОС;

- если в результате операции образуется убыток, фирма начинает списывать его равномерно в течение оставшегося СПИ по проданному объекту (п. 3 ст. 268 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! В случае реализации взаимозависимому лицу основных средств, по которым был применен механизм амортизационной премии, ранее чем по истечении 5 лет с момента их введения в эксплуатацию, суммы амортизационной премии подлежат восстановлению и включению в налоговую базу по налогу на прибыль (п. 9 ст. 259 НК РФ).

Как начисляется амортизационная премия

Применение амортизационной премии — это единовременное отнесение затрат на капитальные вложения:

- части первоначальной стоимости имущества, но есть исключения: к объектам основных средств, полученным безвозмездно, нельзя применить амортизационную премию;

- части расходов на достройку, дооборудование, реконструкцию, техническое перевооружение, модернизацию либо частичную ликвидацию объекта.

Если организация в отношении объектов основных средств применила инвестиционный налоговый вычет, то начислить премию в части амортизации по тем же объектам никак нельзя.

Бюджетные учреждения вправе применить премиальные отчисления только в отношении объектов основных средств, которые приобретены за счет средств, полученных от приносящей доход деятельности. Причем только в налоговом учете, в бухучете такой привилегии не предусмотрено. Данную позицию выразил Минфин в Письмах от 17.04.2014 № 03-03-06/4/17800, от 25.05.2011 № 03-03-06/4/52.

ВАЖНО!

Нормы и условия применения амортизационной премии придется закрепить в учетной политике. В противном случае применять налоговые послабления нельзя. Это нарушение НК РФ, которые предусматривают административную ответственность.

Размеры премиальных отчислений закреплены на законодательном уровне. Так, применяйте:

- До 10 % — в отношении объектов первой-второй и восьмой-десятой амортизационных групп.

- До 30 % — в отношении ОС, которые входят в третью-седьмую группы.

Относите премиальные амортизационные отчисления в состав косвенных расходов. Признать премию следует в том отчетном периоде, на который пришлась дата начала начисления амортизации либо дата изменения первоначальной стоимости.

Отражение ликвидации ОС в налоговом учете

ОС на предприятии может выбыть не только по причине продажи, но и в результате, скажем, ликвидации.

Если основное средство ликвидируется, то актуальным становится вопрос о необходимости восстановления НДС. Несмотря на то что ликвидация объектов до того, как истечет срок их полезного использования, не включена в перечень случаев, когда нужно восстановить НДС, Минфин РФ считает, что НДС должен быть восстановлен (письма Минфина России от 17.02.2016 № 03-07-11/8736, от 18.03.2011 № 03-07-11/61, от 29.01.2009 № 03-07-11/22).

Однако в судах данная точка зрения поддержки не находит (см. определение ВАС РФ от 15.07.2010 № ВАС-9903/09 по делу № А32-26937/2008-19/491, постановление АС Северо-Кавказского округа от 29.10.2014 № Ф08-7499/2014 по делу № А53-17381/2013, ФАС Северо-Кавказского округа от 23.11.2012 по делу № А32-36919/2011, ФАС Московского округа от 23.03.2012 по делу № А40-51601/11-129-222, ФАС Поволжского округа от 27.01.2011 по делу № А55-7952/2010, ФАС Западно-Сибирского округа от 15.12.2009 по делу № А45-4004/2009, ФАС Центрального округа от 10.03.2010 по делу № А35-8336\08-С8).

При этом НДС по работам, связанным с процессом ликвидации, фирма может принять к вычету, но только после того, как будет подписан акт о приемке соответствующих работ и получен счет-фактура на эти работы (п. 6 ст. 171, п.1 ст.172 НК РФ).

В части налога на прибыль при ликвидации ОС возникают определенные последствия:

- остаточная стоимость по ОС и расходы на ликвидацию включаются во внереализационные расходы (подп. 8 п. 1 ст. 265 НК РФ);

- рыночная стоимость материалов, которые фирма получила в результате ликвидации ОС, учитывается как внереализационные доходы (п. 13 ст. 250 НК РФ).

Если предприятие по вопросу восстановления НДС по ликвидированным основным средствам придерживается вышеприведенной позиции Минфина РФ, то восстановленный НДС подлежит включению в прочие расходы (п. 3 ст. 170, ст. 264 НК РФ, письмо Минфина России от 04.05.2016 № 03-07-11/25579).

Итоги

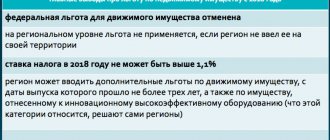

Механизм учета ОС в 2017–2018 годах в основе своей остался прежним. С 01.01.2017 изменилась классификация основных средств, включаемых в амортизационные группы.

С 01.01.2018 компании вправе выбрать, как учитывать стоимость ОС при расчете налога на прибыль: начислять амортизацию или применять инвестиционный налоговый вычет.

Для корректного отражения в отчетности операций по учету ОС важно понимать, как определяется СПИ объекта, как исчисляется его первоначальная и остаточная стоимость, как операции приобретения и продажи влияют на механизм обложения НДС и налогом на прибыль. Кроме того, большое значение имеют вопросы исчисления амортизации по ОС.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Линейный способ начисления амортизации основных средств

В бухучете амортизация основных средств в бюджетных учреждениях в 2021 году начисляется по-разному. В том числе применяют линейный способ, который является одним из самых распространенных, и относится ко всем объектам (движимому и недвижимому имуществу). Нелинейные методы подразумевают расчеты на остаточную стоимость ОС. Используемые методы начислений отражаются в учетной политике.

Как рассчитать? Пригодятся прикладные бухгалтерские программы онлайн, в которых прилагается калькулятор и справочник. Там же можно скачать оборотно-сальдовую ведомость начисления амортизации, бланк формы от 2007г. и образец заполнения в денежном выражении (руб).

Нормы отчислений определяются двумя факторами: разделение по группам и сроки эксплуатации определенного объекта. По линейному методу ускоренная амортизация рассчитывается в течение быстрых нормативных сроков использования ОС. Коэффициент ускорения определяется компанией.

Википедия разъясняет: «Что значит «анализ расходов», процесс начисления, определение производственного назначения». Также предоставлена информация, что такое «внеоборотные средства, прямые и косвенные расходы».

Как посчитать баланс?

На предприятии должен вестись аналитический и синтетический учет. В соответствии с Федеральным законом, по объектам, переданным в аренду в середине месяца в Казахстане, учет ведет арендодатель (имущество продолжает оставаться на балансе). Может проводиться учет возмещения вложений двух контрагентов.

Накопленный износ составляет сумма материальных активов и ОС на дату составления баланса. Строка 120 отражает остаточную стоимость в бюджете компании. На различные вопросы, в том числе: «Как определить актив или пассив баланса? Как посчитать баланс, в котором нет статей об износе имущества? Сколько отчислений, и каковы правила учета по Налоговому Кодексу?» — помогут ответить квалифицированные бухгалтера.