Определения понятия доходы, внереализационные доходы

Внереализационные доходы — это доходы, получение которых непосредственно не связано с производством и реализацией продукции.

Термин «доход» является экономической категорией. В течение многих веков исследовалась сущность и роль прибыли в экономике.

Относительно определения данного понятия среди ученых, не существует единого мнения, а также существуют противоречия связаны с его экономической сущностью, с их классификацией, особенно во время формирования доходов предприятий в процессе их операционной деятельности.

Это требует необходимости глубоких теоретических исследований экономической сущности и классификации доходов.

Некоторые ученые считают, что анализ понятия “доход” имеет истоки с исследований классиков.

Ученые рассматривают различные положения этого понятия и трактуют его по-разному.

Данная категория стала предметом для ведения широких дискуссий среди ученых экономистов, что принадлежат к различным экономическим школам и течениям.

В свое время об этом сказал известный английский специалист экономист Джон Ричард Хикс, что подметил, что у большинства ученых возникли определенные замешательство, когда принимались различные трактовки дохода, которые были довольно противоречивыми и не полностью удовлетворительными.

Несколько современных теорий, которые основываются этих подходах и в определенной степени интегрируют их, необходимо отметить следующие:

- Доход предприятия в факторной теории рассматривается как результат полезного использования всех видов экономических ресурсов или производственных факторов;

- Теория предпринимательского дохода – трактует доход как компенсацию предпринимателю за осуществление предпринимательской деятельности на свой риск;

- Отдельный вид дополнительного дохода, полученного от ведения эффективных организационных, технологических инноваций, помогающих повышать производительность труда рассматривает теория инновационного дохода;

- Объясняет получение более высокого дохода, вследствие недостаточной конкуренции теория монопольного дохода.

back to menu ↑

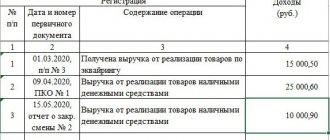

Таблица. Фрагмент Книги учета доходов и расходов ЗАО «Плеяда»

| N п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| … | … | … | … | … |

| 57 | Бухгалтерская справка N 37 от 20.02.2007 | Списана невостребованная кредиторская задолженность | 124 300 | — |

| … | … | … | … | … |

Вследствие допущенной ошибки налоговая база ЗАО «Плеяда» занижена на 124 300 руб., а налог — на 7458 руб. (124 300 руб. x 6%).

На заметку. А в бухгалтерском учете внереализационных доходов больше нет

Приказом Минфина России от 18.09.2006 N 116н внесены изменения в ПБУ 9/99 «Доходы организации», которым нужно будет следовать начиная с отчетности за прошедший год. Теперь таких доходов, как внереализационные и операционные, больше нет. Это, безусловно, облегчит бухгалтеру работу — не придется ломать голову, что к какой группе отнести. В бухгалтерском учете останется только два вида доходов: от обычных видов деятельности, как было и раньше, и прочие, то есть все остальные.

Л.А.Масленникова

К. э. н.,

эксперт журнала «Упрощенка»

К внереализационным доходам относятся все иные поступления, прямо не связанные с процессом реализации. Это «пассивные» доходы, которые не зависят от основной деятельности организации.

В соответствии со ст. 250 НК РФ внереализационными доходами являются:

- полученные дивиденды от долевого участия в других организациях;

- штрафы, пени и иные санкции за нарушения договорных обязательств;

- суммы возмещения убытков или ущерба, признанные должником или подлежащие уплате должниками на основании решения суда, вступившего в законную силу;

- доходы от сдачи в аренду имущества (включая земельные участки), если они не относятся к доходам от реализации;

- проценты, полученные по договорам займа (кредита);

- суммы восстановительных резервов расходы, по формированию которых были ранее учтены в целях налогообложения;

- стоимость безвозмездно полученного имущества (работ, услуг), имущественных прав, за исключением случаев, указанных в ст. 251 НКРФ;

- прибыль прошлых лет, выявленная в текущем периоде;

- суммы кредиторской задолженности, по которой истек срок исковой давности;

- курсовые разницы;

- стоимость излишков, материально производственных запасов и прочего имущества, которые выявлены в результате инвентаризации;

- доход, распределенный в пользу организации при ее участии в простом товариществе;

- стоимость полученных материалов или иного имущества при демонтаже или ликвидации выводимых из эксплуатации основных средств (за исключением случаев, предусмотренных подп.18 п.1 ст. 251 НКРФ);

- другие доходы, установленные ст. 250 НК РФ.

Перечень внереализационных доходов является открытом, поэтому в их составе следует учитывать и те доходы, которые прямо не предусмотрены в этом перечне (за исключением доходов, не учитываемых для целей налогообложения (ст.251 НК РФ).

Например, в течение отчетного периода организация «Омега» получила следующие доходы:

— выручку от реализации продукции собственного производства 118 000руб., в том числе НДС 18 000руб.;

— выручку от реализации покупных товаров 59 000руб., в том числе НДС 9 000руб.;

— денежные средства по договору займа в размере 150 000руб.;

— компьютер, полученный безвозмездно от физического лица.

Внереализационные операции

Разделяют обычную деятельность на операционную и прочую (инвестиционную и финансовую).

Основная деятельность предприятия, а также другие виды деятельности, не являющиеся финансовой деятельностью называют операционной.

Во время своей основной деятельности предприятие производит определенную продукцию или предоставляет услуги.

При этом используют материальные ценности и труд, а их стоимость переносится на полученный продукт, поэтому он также имеет свою стоимость.

Основной деятельности относятся операции, связанные с производством или сбытом продукции (товаров, услуг), которые являются главной целью создание предприятия и пополняют главную часть его дохода.

В инвестиционной деятельности в целом по стране значительную часть расходов составляют расходы на инвестиции в основные фонды (42%).

Расходы по внереализационным операциям составляют 33%, расходы по прочей реализации – 20%, а расходы на содержание объектов социальной сферы – 5%.

Как видно из графика, при инвестиционной деятельности расходы по внереализационным операциям составляют значительную часть.

В прочие внереализационные доходы включают:

- реализацию иностранной валюты,

- оперативную аренду активов,

- аренду прочих оборотных активов,

- получения доходов или получения потерь от курсовой разницы,

- определение субсидий и гарантий,

- формирование резервов сомнительных долгов,

- осуществление исследований и разработку,

- оценка запасов,

- уплата санкций по хозяйственным договорам и тому подобное.

Финансовую деятельность понимают, как такую, которая связана с изменением размеров и состав собственного и заемного капитала, хозяйствующего субъекту.

back to menu ↑

Классификация внереализационных доходов и расходов

Внереализационными расходами (в дальнейшем — ВР) являются расходы предприятия, которые не связанны напрямую с обычными или прочими видами предпринимательской деятельности.

В структуру внереализационных расходов относят аргументированные издержки на осуществление деятельности, конкретно не связанных с производством/реализацией.

Список внереализационных расходов считается открытым, так как в структуру внереализационных расходов могут быть включены «прочие обоснованные расходы».

Поэтому, список внереализационных доходов и расходов обусловливается методом исключения.

Для правильной классификации доходов и расходов необходимо cделать учет внереализационных доходов, которые связанны с обычными видами предпринимательской деятельности конкретного предприятия и закрепить этот перечень в учетной политике.

Важно: при вычислении этого сальдо учитывают чрезвычайные доходы и расходы. В форме №2 «Отчет о прибылях и убытках» этот коэффициент именуется «Прибыль / убыток до налогообложения».

Для внереализационных доходов временем получения прибыли признается: время когда был подписан сторонами акт приема-передачи имущества (по аналогии с актом приемки работ); время когда поступили финансовые средства на расчетный счет плательщика налогов; время осуществления расчетов в соответствии с условиями составленного договора.

К внереализационным расходам для задач налогообложения относятся издержки, которые не связанны с выпуском и продажей продукции, и расходы, которые признаются таковыми в силу особого предписания в НК РФ.

Список отдельных видов расходов, которые не связанны с выпуском и продажи продукции, указан в пункте 1 статьи 265 НК РФ. Это список является открытым.

К ВР также причисляются убытки, перечисленные в этом пункте»

back to menu ↑

Перечень внереализационных расходов

Каждая компания несет некоторые денежные потери, которые не имеют ничего общего с ее главной сферой деятельности. К таким издержкам, например, можно зачислить покупку новой мебели в офис организации, ведь такое приобретение никак не повысит качество продукции или услуг. В связи с этим делаем вывод, что внереализационные расходы – это издержки денежных средств, что не связанны с производственным процессом или продажей услуг и товаров.

Внереализационные расходы включают в себя:

- деньги, потраченные на уплату санкций, штрафов и пени другим компаниям;

- суммы прошлогодних убытков, что были обнаружены только в нынешнем отчетном году;

- денежные убытки от довольствования законсервированных компаний;

- отрицательные результаты курсовых разниц иностранных валют;

- потери от аннулированных долгов по хищению, растрате или недостаче;

- ущерб от прекращения деятельности не совсем амортизированных фондов.

Прочие внереализационные расходы включают в себя денежные потери, полученные путем аннулирования дебиторских задолженностей по причине неплатежеспособности должников или завершения исковой давности. Проще говоря, речь идет об убытках, получить которые уже нет никаких шансов.

В ст. 265 НК перечисляется больше 23 видов внереализационных потерь. Итак, в состав внереализационных расходов включаются:

- трата денег на поддержания имущества, полученного по соглашению аренды;

- потери в форме процентов, начисленных по долговым обязательствам;

- денежные средства, которые были использованы на обслуживание ценных бумаг;

- издержки, начисленные в случае переоценки имущественных объектов, ценность которых подсчитана в иностранных валютах;

- сборы и траты, связанные с судебными разбирательствами;

- штрафы, санкции и пени за пренебрежение договорными обязательствами, признанные судебным решением.

Внереализационными расходами являются также убытки плательщика налогов в отчетном периоде:

- убытки из предыдущих отчетных периодов, что обнаружились только в этом налоговом периоде;

- безнадежные задолженности, которые будут перекрываться денежными средствами с резервного счета;

- убытки, вызванные простоями по производственным причинам;

- убытки, вызванные форс-мажорными обстоятельствами.

Статья 265 НК РФ внереализационные расходы приводит перечень всех видов прочих издержек компании, которые необходимо знать каждому сотруднику бухгалтерии. Это связано с тем, что перед ними лежит задача правильно заполнить все строки налогового отчета.

Статья 120 «Внереализационные доходы»

В состав внереализационных доходов входит:

- выплата штрафов, пени, неустоек;

- прибыль от возмещения доставленных расходов;

- прибыль за прошлый периода;

- сумма денежных обязательств, по которым закончилось время искового срока;

- разность курсов, возникшая при переоценке собственности и обязанностей, выраженных в иностранной валюте;

- сумма дооценки активов по итогам переоценки;

- цена на принятую к учету имущества, относящегося в излишкам;

- сумма доходов отчетного времени, которая связанна с получением начиная с 01. 01. 2000 г. безвозмездных активов.

Чтобы схематично представить, что такое внереализационные доходы можно рассмотреть динамику внереализационного дохода одной фирм.

Как видим из графика, внереализационные доходы могут меняться в течении года, но не существенно.

back to menu ↑

Как учитывать прочие (не относящиеся к основной деятельности) доходы и расходы

Нормативное регулирование

Налоговый кодекс Российской Федерации (глава 25 «Налог на прибыль организаций») (НК РФ)

Комментарий эксперта

Термин, который используется для налога на прибыль организаций. В бухгалтерском учете используется близкое понятие — «Прочие доходы». По налогу на прибыль все доходы делятся на две категории — Доходы от реализации и Внереализационные доходы.

Так статья 248 НК РФ определяет, что к доходам относятся:

1) доходы от реализации товаров, работ или услуг и имущественных прав (доходы от реализации) — определяются в соответствии со ст. 249 НК РФ.

2) внереализационные доходы — определяются в соответствии со ст. 250 НК РФ.

Доходы от реализации связаны с реализацией (продажей) товаров, работ, услуг. Внереализационные же доходы, как можно вывести из названия, не связаны с реализацией (продажей).

Пример

Доход от продажи товара — Доход от реализации

Доход от полученного штрафа за нарушение условий договора — Внереализационный доход

Внереализационные доходы определяются статьей 250 НК РФ. В этой статье указан перечень внереализационных доходов, который состоит из более чем 20 пунктов. В то же время, этот перечень открытый, так как перед описанием перечня внереализационных расходов указано «Внереализационными доходами налогоплательщика признаются, в частности

, доходы:…».

Если доход не относится к доходам от реализации, то он признается внереализационным доходом. На это прямо указано в ст. 250, где указано, что внереализационными доходами признаются доходы, не указанные в статье 249 НК РФ (т.е. не относящиеся к доходам от реализации).

Примеры внереализационных доходов:

— от долевого участия в других организациях, за исключением дохода, направляемого на оплату дополнительных акций (долей), размещаемых среди акционеров (участников) организации;

— в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Центральным банком Российской Федерации на дату перехода права собственности на иностранную валюту;

— в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба.

Порядок признания внереализационных доходов

(при методе начисления) определен ст. 271 НК РФ. Так, к примеру, датой получения дохода признается:

1) дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг) — для доходов:

в виде безвозмездно полученного имущества (работ, услуг);

по иным аналогичным доходам;

2) дата поступления денежных средств на расчетный счет (в кассу) налогоплательщика — для доходов:

в виде дивидендов от долевого участия в деятельности других организаций;

в виде безвозмездно полученных денежных средств;

в виде сумм возврата ранее уплаченных некоммерческим организациям взносов, которые были включены в состав расходов;

в виде иных аналогичных доходов;

3) дата осуществления расчетов в соответствии с условиями заключенных договоров или предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последний день отчетного (налогового) периода — для доходов:

— от сдачи имущества в аренду;

— в виде лицензионных платежей (включая роялти) за пользование объектами интеллектуальной собственности;

— в виде иных аналогичных доходов;

4) дата признания должником либо дата вступления в законную силу решения суда — по доходам в виде штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также в виде сумм возмещения убытков (ущерба);

5) последний день отчетного (налогового) периода — по доходам:

в виде сумм восстановленных резервов и иным аналогичным доходам;

в виде распределенного в пользу налогоплательщика при его участии в простом товариществе дохода;

по доходам от доверительного управления имуществом;

по иным аналогичным доходам;

6) По договорам займа и иным аналогичным договорам (иным долговым обязательствам, включая ценные бумаги), срок действия которых приходится более чем на один отчетный период, доход признается полученным и включается в состав соответствующих доходов на конец месяца соответствующего отчетного периода.

В случае прекращения действия договора (погашения долгового обязательства) до истечения отчетного периода доход признается полученным и включается в состав соответствующих доходов на дату прекращения действия договора (погашения долгового обязательства).

При определении внереализационных доходов в виде штрафов, пеней или иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба налогоплательщики, определяющие доходы по методу начисления, отражают причитающиеся суммы в соответствии с условиями договора. В случае, если условиями договора не установлен размер штрафных санкций или возмещения убытков, у налогоплательщика-получателя не возникает обязанности для начисления внереализационных доходов по этому виду доходов. При взыскании долга в судебном порядке обязанность по начислению этого внереализационного дохода у налогоплательщика возникает на основании решения суда, вступившего в законную силу (ст. 317 НК РФ).

При кассовом методе (п. 2 ст. 273 НК РФ)датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом (кассовый метод).

Важные судебные решения

Некоммерческая организация не вправе уменьшать внереализационные доходы (курсовые разницы, проценты по договорам банковского счета) на расходы в виде благотворительной помощи, расходы на оплату труда и социальные нужды (Определение Конституционного Суда РФ от 24.11.2005 N 412-О).

Историческая справка

Термин введен с 1 января 2002 года в связи с принятием главы 25 «Налог на прибыль организаций» НК РФ федеральным законом от 06.08.2001 N 110-ФЗ (ст. 13).

Дополнительно

Реализация товаров, работ или услуг

Дивиденд

Доход

Доходы от реализации

Прибыль

Статья 130 «Внереализационные расходы»

По данной статье отражаются признанные в отчетном периоде ВР:

- оплата штрафов, пени, неустоек за несоблюдение условий соглашений, которые признаются компанией-должником;

- покрытие убытков, причиненных юридическим лицом (к примеру, зарегистрированным как ООО);

- выявленные издержки прошлых лет;

- сумма долга, по которой закончилось исковое время, прочих долгов, которые не возможно взыскать;

- разница курсов, возникающая при оценке собственности и обязанностей, выраженных в зарубежной валюте;

- сумма дисконта активов, по итогам пересчета, произведенного в конце года;

- убыток от отчисления ранее начисленных долгов по кражам, по которым документы возвращены судебным органом в связи с банкротством ответчика;

- убыток от краж материальных и прочих ценностей, участники которых по выводам судебной инстанции не выявлены.

ВР доходы возникают, как правило, на каждом предприятии.

Совет: здесь необходимо рассматривать учет доходов, полученных от операций с инвалютой и от оперативной аренды.

back to menu ↑

Как отражается в учете изменение справедливой стоимости ВР?

В бухгалтерском учете сумма изменения справедливой стоимости объектов в сторону увеличения включается в состав ВД.

В налоговом учете порядок отражения увеличения справедливой стоимости объекта зависит от способа учета такого объекта.

Так, объект ВР учитывается как:

- объект основных средств (далее — ОС), то увеличение справедливой стоимости ВР рассматривается как дооценка. Поэтому финрезультат до налогообложения следует уменьшить на сумму дооценки в пределах предварительно отнесенной на расходы суммы уценки. То есть если справедливая стоимость объекта не уценивалась, база обложения налогом на прибыль увеличивается на всю сумму дооценки;

- как отдельная категория (в этом случае не применяются правила, установленные для ОС), тогда увеличение справедливой стоимости отражается в составе доходов, то есть в корректировке финрезультата не участвует.

Важно: корректировать финрезультат до налогообложения в обязательном порядке должны предприятия, чей доход за год превышает 100 миллионов рублей.

back to menu ↑

Как фиксировать внереализационные расходы?

Теперь разберемся, как правильно оформлять подобные документы. Составляя бухгалтерский отчет и задумываясь о записи затрат, не имеющих прямого отношения к производству, нужно заполнять 91 счет, который называется «Прочие расходы и доходы». Конкретный субсчет — 91-2, под названием «Прочие расходы».

Если перед вами стоит задача заполнить налоговую декларацию и вы уже дошли до убытков, обратите внимание на строку №200. Именно в ней фиксируется информация такого типа. Не забудьте вписать сумму, которую составили все траты за конкретный период.

Раз уж мы начали обсуждать составление налоговой декларации, следует упомянуть заполнение Приложений и других неочевидных строк. Например, в 201-й строке второго Приложения ко второму листу декларации всегда пишутся уплаченные проценты по кредитам и ценным бумагам, которые выдает фирма.

В 202-й строке нужно обязательно указать размер отчислений в сторону социального резерва, защищающего инвалидов. Через одну строку, в 204-м поле, следует отразить все затраты, ориентированные на устранение основных средств (ОС) и нематериальных активов (НМА). Поле 203 необходимо оставлять пустым.

Учтите также, что для 205-й строки придется высчитать сумму, которая выплачивается в качестве договорных санкций, если таковые присуждались вашей организации. В итоге сумма показателей строк 201–205 не должна оказаться больше, чем цифра, указанная в 200-й строке (там фигурирует общее число затрат).

Относительно внереализационных расходов действует простое правило, которое указывает на необходимость заполнения полей №300, 301 и 302. Указываем общее число, прошлые неуплаченные долги и списанные займы, соответственно. Удостоверьтесь, что сумма 301 и 302 полей не превышает показатель, указанный в строке №300.

Какие особенности бухгалтерского учета операции по продаже объектов ОС?

В бухгалтерском учете объект ОС, который предприятие планирует продать, переводится в состав необоротных активов, предназначенных для продажи.

В налоговом учете не предусмотрено выделять объекты ОС, планируемые для продажи, в отдельную группу, поэтому к моменту продажи они продолжают считаться объектами ОС.

Предприятиям, которые корректируют финрезультат до налогообложения в отчетном периоде, в котором был реализован объект ОС, необходимо:

- Увеличить бухгалтерский финрезультат на сумму:

- амортизации, начисленной в бухгалтерском учете до вывода объекта из эксплуатации;

- уценки и потерь от уменьшения полезности, включенную в расходы отчетного периода;

- остаточной стоимости объекта в бухгалтерском учете.

- Уменьшить бухгалтерский финрезультат на сумму:

- амортизации, начисленной в налоговом учете до момента вывода объекта из эксплуатации;

- дооценки, которая была включена в доход в отчетном периоде реализации объекта ОС в пределах суммы уценки, ранее включенной в расходы;

- остаточной цены на объект, определенной по правилам НК.

back to menu ↑

Каков порядок возмещения ущерба и как отразить эту операцию в учете?

Виновное лицо может добровольно погасить причиненный предприятию ущерб.

Также с согласия руководителя или владельца предприятия работник может передать для покрытия причиненного ущерба равноценное имущество.

Деньги для погашения ущерба могут быть внесены виновным лицом через кассу или на банковский счет предприятия.

Если работник не может сразу возместить всю сумму ущерба, ее можно разбить на части.

Для этого он должен написать заявление о добровольном возмещении ущерба и подписать ее у руководителя.

По желанию работника, сумма ущерба может удерживаться из его зарплаты.

Но при этом следует помнить, что размер всех удержаний из заработной платы, в том числе и для возмещения ущерба, не может превышать 20 % зарплаты.

Сумма возмещения ущерба виновным лицом считается доходом от прочей операционной деятельности и отражается по кредиту субсчета.

Погашение недостачи отражается по дебету в зависимости от способа поступления средств.

Учет операций по возмещению ущерба виновным лицом ведется так:

back to menu ↑

Как определяется первоначальная стоимость бесплатно полученных запасов?

Первоначальной стоимостью таких запасов признается их цена с учетом понесенных затрат.

Например, стоимость приобретенных товаров определяется как цена их продажи с учетом расходов на реализацию и суммы прибыли, исходя из надбавки для аналогичной продукции.

Совет: финансовым инструментом является контракт, который одновременно приводит к возникновению (увеличению) финансового актива у одного предприятия и финансового обязательства или инструмента собственного капитала. Например, к финансовым инструментов можно отнести акции, депозитные сертификаты, фьючерсы, опционы.

back to menu ↑

Признание расходов

Данная группа расходов относится к постоянным затратам предприятия, которые не зависят от объема его деятельности.

Прямая связь таких расходов с получением дохода в любом периоде установить невозможно, что и обуславливает порядок их признания.

ВР признаются расходами того отчетного времени, в котором они осуществлены, независимо от оплаты.

Кроме того, все налогоплательщики при налоговом учете по налогу на прибыль должны применять корректировки.

Для более точного определения финансового результата рекомендуем в приказе об учетной политике организации дать перечень других операционных расходов и других затрат.

back to menu ↑

Сессия 4 Внереализационные доходы и расходы

Как в налоговом учете сформировать внереализационные доходы

Внереализационные доходы – это по стат. 250 НК РФ издержки компании, не поименованные в стат. 249, но участвующие в процессе вычисления налогооблагаемой базы по налогу с прибыли бизнеса. А именно в данном случае подразумеваются те поступления, которые образовались не в результате целей работы компании, а случайным образом, но тем не менее приносят прибыль, и требуют перечисления налога с доходов. Подробный список из 25 пунктов содержится в стат. 250 Налогового Кодекса.

Уточненная декларация по налогу на прибыль 2017

Внереализационные доходы по налогу на прибыль – перечень:

- Поступления от участия фирмы в работе других предприятий.

- Величины положительных курсовых разниц, образующихся при расчетах по валютным обязательствам.

- Величины положительных курсовых разниц от приобретения/реализации валюты.

- Суммы пеней, штрафных санкций и/или неустоек, компенсаций ущерба, признанных контрагентом-должником либо подлежащих уплате по судебному решению.

- Поступления от пользования интеллектуальными правами.

- Начисленные к уплате процентные поступления от заемных обязательств.

- При формировании компанией резервов восстановленные суммы.

- Имущество или права, перешедшие предприятию безвозмездно.

- Поступления по арендным/субарендным обязательствам.

- Поступления по сделкам участия в простом товариществе.

- Возникшие ранее доходы, обнаруженные в текущих периодах.

- Безвозмездно полученные по международным договорам объекты ОС и НМА.

- Поступления от стоимости полученных при разборе объектов ОС материалов.

- Поступления в рамках благотворительности, расходуемые не по целевым назначениям.

- Поступления, полученные в целях формирования резервов и расходуемые не по назначению, компаниями, ведущими деятельность с использованием радиации.

- Средства от уменьшения складочного или уставного капитала при одновременном отказе предприятия вернуть положенную стоимость участникам.

- Поступления от возврата НКО уплаченных раньше вкладов при условии отнесения таких сумм на расходы.

- Средства от списания кредиторских обязательств при истечении установленного законодательством искового срока давности.

- Поступления от сделок с различными финансовыми инструментами.

- Поступления от выявления в ходе инвентаризационных мероприятий излишков ТМЦ.

- Поступления от стоимости печатной продукции СМИ в случаях ее замены/возврата.

- Поступления от корректировки прибыли.

- Поступления при акцизных операциях.

- Поступления от иностранных контролируемых хозяйствующих субъектов.

- Денежные поступления от переданного ранее на внесение в целевой капитал эквивалента ценных бумаг либо объектов недвижимого имущества.

При этом существуют исключения при отнесении поступлений к доходам. Так, не следует учитывать при определении налога с прибыли суммы задатков, авансов, средств по посредническим сделкам, заемные суммы. Полный закрытый список содержит стат. 251 НК.