Онлайн-бухгалтерия для ИП на ОСНО!

Сервис поможет заполнить 3-НДФЛ, определит, что считается доходом/расходом.

Попробовать бесплатно

У ИП ведение учета и отчетности зависит от выбранной системы налогообложения. В этой статье рассмотрим ведение КУДиР ИП на ОСНО. КУДиР — это книга учета, один из главных элементов контроля за доходами и расходами. Индивидуальный предприниматель обязан ее вести. Книга заполняется строго в соответствии с требованиями действующего законодательства РФ.

Для чего нужна КУДиР ИП

КУДиР признается регистром налогового учета, хотя в нем бухгалтерский и налоговый учет объединяются. В документе отражаются следующие данные:

- сведения об основных средствах и амортизационных отчислениях;

- расчет заработной платы и обложение ее налогом;

- коммунальные услуги и иные расходы;

- налогообложение хозяйственных операций с выявлением разницы, которая в итоге подлежит обложению НДФЛ.

КУДиР ИП нужна для формирования налоговой базы по налогу на доходы физических лиц (НДФЛ) за налоговый период, которым считается календарный год. ИП уплачивает в бюджет 13% от рассчитанной разницы между доходами и расходами.

Если по итогам налогового периода финансовый результат отрицательный, т.е. Есть убыток, то налог не уплачивается. Также убыток не переносится на будущий налоговый период и не покрывается за счет прибыли следующих лет.

Правовые основы

Порядок исчисления и уплаты НДФЛ индивидуальными предпринимателями (далее — ИП) регламентируется положениями главы 23 НК РФ.

В соответствии с п. 1 ст. 210 НК РФ при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ, причем если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

Согласно п. 2 ст. 54 НК РФ ИП исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Минфином России.

Такой порядок установлен приказом Минфина России N 86н, МНС РФ от 13.08.2002 N БГ-3-04/430 «Об утверждении Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей» (далее — Порядок учета).

Абзацем 2 п. 2 Порядка учета определено, что данные учета доходов и расходов и хозяйственных операций используются для исчисления налоговой базы по налогу на доходы физических лиц (далее — НДФЛ), уплачиваемому ИП на основании главы 23 НК РФ.

В соответствии с ранее действовавшим п. 13 Порядка учета доходы и расходы должны были отражаться в Книге учета кассовым методом, то есть после фактического получения дохода и совершения расхода. Данный пункт Порядка учета решением ВАС РФ от 08.10.2010 N ВАС-9939/10 был признан недействующим.

В своем решении ВАС указал, что положениями НК РФ закреплено право предпринимателей уменьшать налогооблагаемый доход на сумму фактически произведенных и документально подтвержденных расходов, связанных с его получением. Состав затрат при этом определяется в порядке, аналогичном установленному для исчисления налога на прибыль. Приведенная норма отсылает к положениям главы 25 «Налог на прибыль» НК РФ. Названная глава, устанавливая порядок признания доходов и расходов, закрепляет два метода — начисления и кассовый. При этом выбор любого из них — это право организации при условии ее соответствия определенным требованиям. Таким образом, закрепление в п. 13 Порядка учета положения об обязательности применения ИП исключительно кассового метода учета доходов и расходов не соответствует п. 1 ст. 273 НК РФ.

В п. 14 Порядка учета указано, что в Книге учета (раздел I Книги учета) отражаются все доходы, полученные ИП от осуществления предпринимательской деятельности без уменьшения их на предусмотренные налоговым законодательством РФ налоговые вычеты.

В доход включаются все поступления от реализации товаров, выполнения работ и оказания услуг, а также стоимость имущества, полученного безвозмездно.

Стоимость реализованных товаров, выполненных работ и оказанных услуг отражается с учетом фактических затрат на их приобретение, выполнение, оказание и реализацию.

Суммы, полученные в результате реализации имущества, используемого в процессе осуществления предпринимательской деятельности, включаются в доход того налогового периода, в котором этот доход фактически получен.

Доходы от реализации основных средств и нематериальных активов определяются как разница между ценой реализации и их остаточной стоимостью.

Таким образом, в действующей редакции Порядка учета определение дохода кассовым методом установлено только для доходов от реализации имущества.

В то же время в соответствии с п. 1 ст. 223 НК РФ датой фактического получения дохода является день:

1) выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц — при получении доходов в денежной форме;

2) передачи доходов в натуральной форме — при получении доходов в натуральной форме;

3) приобретения товаров (работ, услуг), приобретения ценных бумаг — при получении доходов в виде материальной выгоды. В случае, если оплата приобретенных ценных бумаг производится после перехода к налогоплательщику права собственности на эти ценные бумаги, дата фактического получения дохода определяется как день совершения соответствующего платежа в оплату стоимости приобретенных ценных бумаг;

4) зачета встречных однородных требований;

5) списания в установленном порядке безнадежного долга с баланса организации;

6) последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки;

7) последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства, при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств.

Ведение КУДиР на ОСНО

КУДиР на ОСНО формируется с начала налогового периода. Книгу учета ведет либо сам предприниматель, либо работник бухгалтерии, хранят ее в течение 4 лет. ИП предоставляют книгу учета вместе с отчетностью 3–НДФЛ. Таким образом КУДиР сдают в налоговую по месту регистрации до 30 апреля.

Журнал имеет унифицированную форму. Однако предприниматель имеет право самостоятельно создать форму документа. Все преобразования согласуйте с налоговым органом. Если разработанный вариант регистра не согласовать, то налоговая может не засчитать ведение книги.

КУДиР ведут в бумажном или электронном виде. Книга, оформленная в электронном варианте, по итогам календарного года распечатывается. Также она прошнуровывается, пронумеровывается и подписывается. Все это проделайти и с книгой, которую вели в бумажном виде. Раньше КУДиР требовалось заверять в налоговой инспекции, причем бумажную книгу заверяли еще до начала заполнения, а электронную — после распечатки. Теперь закон не требует процедуры заверения.

Содержание КУДиР

В КУДиР отражается информация об ИП, содержание документа, а также шесть разделов. Вид таблиц и разделов книги зависит от вида деятельности организации. В документе отражаются все доходные и расходные процедуры. Вот требования к ответственному лицу при ведении книги:

- проверка поступления наличных и безналичных средств;

- контроль за совершением оплаты поставщику за каждый вид товара, реализованный за рабочую смену;

- правильное списание себестоимости продукции в расход, которое производится по методу ФИФО или по средней стоимости единицы.

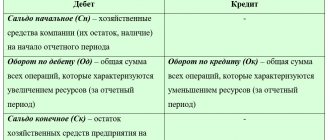

Записи в книгу учета осуществляются постоянно на основании первичных документов в момент совершения операции, т.е. по кассовому методу. Хозяйственные операции отражаются в хронологическом порядке в рублевом эквиваленте. При сделках в иностранной валюте их стоимость переводится по курсу ЦБ РФ в рубли в день поступления или выбытия денежных средств.

При возникновении в КУДиР ОСНО ошибок, их исправляют: аккуратно зачеркивают неверную информацию, обосновывают ее правильной записью, заверяют подписью ИП и указывают дату внесения исправления. Налоговая инспекция может не принять КУДиР при сдаче отчетности из-за серьезных ошибок заполнения.

Распространенные ошибки ИП на ОСНО при заполнении КУДиР

Ошибка 1. Корректировать данные в КУДиР следует правильно, с применением норм установленного Порядка.

Следует знать, что все исправления в книге учета делаются только вручную. Поэтому если нужно исправить ошибку либо внести изменения в КУДиР, все необходимые записи следует делать от руки. Как установлено, рядом надо указать дату правки и заверить все подписью ИП. Использовать корректирующие средства, закрашивать, «маскировать» ошибки, записи, буквы, слова запрещается.

Ошибка 2. Вносить правки в первичную учетную документацию можно, но только путем согласования данных исправлений непосредственно с составителем документа. Причем внесенная правка признается действительной, если она заверена подписью этого составителя с указанием даты ее занесения.

Исключением являются банковские и кассовые документы – в них делать правки не разрешается.

Порядок заполнения КУДиР ИП ОСНО

Каждый раздел КУДиР ИП ОСНО включает множество подпунктов, заполнение которых происходит в обязательном порядке.

Титульный лист включает сведения о ИП: ФИО, ИНН, адрес, данные о налоговом органе по месту регистрации ИП, данные из свидетельства о постановке на учет, банковские реквизиты, а также подпись ИП, дата и другие данные.

В разделе 1 отображаются все доходы, которые фактически были получены в налоговом периоде, в том числе авансы, а также расходы, фактически произведенные в данном периоде. Здесь отражается сырье, полуфабрикаты и иные товарно-материальные ценности, приобретенные ИП для последующего извлечения финансовой выгоды. Причем расходы при изготовлении продукции списываются на затраты только в части реализованной продукции. Также они могут списываться по нормам, которые установлены законодательством РФ.

В разделы 2 — 4 вносятся сведения об амортизации основных средств, малоценных быстроизнашивающихся предметов (МБП) и нематериальных активов. Первоначальная стоимость основных средств и нематериальных активов определяется, исходя из стоимости приобретения, затрат по доставке и ввода имущества в эксплуатацию. Амортизация списывается на расходы только в том размере, в котором начислена за налоговый период. Амортизационные отчисления производят только в отношении собственного имущества ИП, т.е. которое было приобретено за плату. Доход от реализации основных средств и нематериальных активов — это разница между стоимостью реализации имущества и остаточной ее стоимостью.

Раздел 5 посвящен расчету заработной платы и налогов. Таблица этого раздела напоминает расчетно-платежную ведомость, она формируется за каждый месяц. В таблице отражается следующая информация:

- суммы исчисленной и выплаченной заработной платы;

- выплаты стимулирующего и компенсационного характера;

- стоимость товаров, которые выданы как оплата труда в натуральной форме;

- выплаты по авторским и гражданско-правовым договорам;

- прочие выплаты;

- исчисленный НДФЛ;

- иные удержания;

- дата выплаты;

- подпись в получении.

В разделе 6 исчисляют налоговую базу по НДФЛ, которая формируется по итогам календарного года. На ее основе заполняется отчетность 3-НДФЛ.

Раздел V. Расчет оплаты труда и налогов

Таблица 5 заполняется за каждый месяц отдельно при выплате заработной платы или оплаты по договорам. В таблицу включаются:

- Суммы начисленной и выплаченной заработной платы.

- Компенсационные и стимулирующие выплаты.

- Стоимость товаров, выданных в натуральной форме.

- Выплаты по гражданско-правовым договорам и авторским договорам.

- Другие выплаты в соответствии с заключенным договором.

Таблица 5 фактически является расчетно-платежной ведомостью, так как включает исчисленный налог на доходы, прочие удержания, дату выплаты и роспись в получении.

Ответственность за нарушение порядка ведения КУДИР

Грубые нарушения требований по учету доходов, расходов, а также объекта налогообложения, регламентируются статьей 120 Налогового кодекса РФ. Установлены следующие виды штрафов: 10 000 рублей — штраф за грубое нарушение, осуществленное в течение одного налогового периода; 30 000 рублей — штраф за то же деяние, произведенное в течение более одного налогового периода; 20% от суммы неуплаченного налога, но не менее 40 000 рублей — штраф за нарушение, которое повлекло занижение налоговой базы.

Автор статьи: Екатерина Могучая

Работайте в облачном сервисе для малого бизнеса Контур.Бухгалтерия: здесь есть простой учет, зарплата, налоги и отчетность через интернет. Работайте бесплатно первые 14 дней и узнайте обо всех возможностях сервиса.

Порядок учета расходов ИП

Существуют 3 условия, при которых ИП может учесть расходы для расчета НДФЛ. Расходы должны быть:

- оплачены;

- использованы в профессиональной деятельности ИП;

- подтверждены документами (накладными, актами, счетами-фактурами).

Если предприниматель по каким-то причинам не может представить документальное подтверждение своим расходам, то в этом случае он может воспользоваться профессиональным вычетом в размере 20% от суммы полученного дохода.

Однако нельзя учитывать одновременно и документально подтвержденные расходы, и норматив в размере 20%.

Расходы ИП имеют критерии признания, которые отражены в принятом Минфином России Порядке учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей (приказ от 13.08.2002 № 86н):

1. Существует связь между доходами и расходами ИП.

2. Расходы на приобретение сырья, материалов, товаров признаются для налогообложения после их фактической оплаты. Момент их учета не связан с датой получения дохода от реализации товаров (работ, услуг), для изготовления (выполнения, оказания) которых эти расходы были понесены (см. решение Верховного Суда РФ от 19.06.2017 № АКПИ17-283, решение ВАС РФ № ВАС-9939/10).

3. Суммы начисленной амортизации могут быть включены в состав профессиональных вычетов только по имуществу и результатам интеллектуальной деятельности, находящимся у ИП на праве собственности и используемым им при осуществлении предпринимательской деятельности. Даже если имущество находится в совместной собственности супругов, один из которых является ИП, начисленную амортизацию также можно использовать для уменьшения дохода ИП (письмо Минфина России от 07.12.2012 № 03-04-05/3-1377).

4. При сезонном характере работы необходимо также соблюдать принцип связи полученных доходов и произведенных расходов.

ИП освобожден от обязанности ведения бухгалтерского учета, однако при учете расходов на оплату труда наемных работников ИП может также включить в состав профессиональных вычетов расходы на оплату труда бухгалтера, поскольку согласно п. 23 порядка учета доходов и расходов ИП может уменьшить свои доходы на любые начисления на оплату труда работникам, которые работают по трудовым договорам.

Как индивидуальному предпринимателю, применяющему общий режим налогообложения, учесть расходы на приобретение основных средств? Ответ на данный вопрос дал советник государственной гражданской службы РФ 1 класса Морозов Д. А. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Если ИП применяет несколько налоговых режимов, например ОСНО и ЕНВД, то он должен вести раздельный учет доходов и расходов для этих режимов. ИП может принять в состав расходов для исчисления НДФЛ только документально подтвержденные расходы, связанные с общим режимом налогообложения.

Об особенностях уплаты НДФЛ при применении режимов налогообложения, доступных ИП, читайте в статье «Должен ли ИП платить НДФЛ (случаи и нюансы)?».