Для налогового и бухгалтерского учета одним из применяемых методов является метод начисления, который используется основной частью организаций (ИП используют кассовый метод). Метод начисления играет важную роль в правильности расчет налога на прибыль и заключается в признании доходов и расходов, когда результаты операций хозяйственной деятельности признаются по фактическому совершению и не зависят от времени поступления по факту и движения денежных средств, связанных с поступлениями. У этого метода при его применении существуют преимущества и недостатки, но считается, что он точно отражает результаты деятельности организации.

Рассмотрим ведение бухгалтерского учета методом начисления.

Что представляет собой метод начисления?

Данный метод предполагает признание доходов или расходов в момент фактического осуществления действий фирмы по продаже товара (например, отгрузки со склада) или его производству (например, начисления зарплаты работникам или получения от поставщика комплектующих) при условии, что это признание будет иметь юридическое основание. То есть, например, базироваться на договоре купли-продажи и иных контрактах.

Поступление денежных средств на счет или в кассу предприятия (в случае продажи товара и определения, таким образом, дохода) либо их расходование (в случае определения издержек, связанных с выпуском продукции) при методе начисления не имеет значения. Главное — наличие у фирмы юридической основы признания доходов и расходов, а также совершение компанией фактических действий, результатом которых обязательно будет появление выручки или издержек в будущем.

Некоторые аспекты применения рассматриваемых методов признания доходов и расходов регулирует российский Налоговый кодекс. Что касается метода начисления — ему посвящена Статья 272 НК РФ. Изучим ее наиболее примечательные положения подробнее.

В Статье 272 НК РФ сказано, в частности, что расходами по методу начисления в рамках отчетного периода признаются те, что совершены в нем фактически — независимо от момента произведения необходимых выплат по ним. Кроме того, как гласят положения Статьи 272 НК РФ, признание расходов по методу начисления может осуществляться исходя из условий, определенных в тех или иных контрактах.

В частности, что касается конкретно материальных расходов, то их осуществление фиксируется в момент:

- передачи на фабричные линии сырья, материалов;

- подписания фирмой документа, подтверждающего приемку или передачу работ либо сервисов, связанных с выпуском товара.

Таким образом, главный критерий применения рассматриваемого метода признания доходов или расходов — их «исчисленность», наличие юридических оснований и фактических событий, предполагающих проведение в ближайшем будущем предприятием или его партнерами финансовых расчетов, которые связаны с приобретением выручки или, наоборот, появлением издержек.

Устранение “фискальной иллюзии”

Опрошенные авторами отчета эксперты привели несколько примеров, когда благодаря методу начисления устраняются фискальные иллюзии, то есть использующиеся в госотчетности приемы, которые лишь создают иллюзию изменений при отсутствии изменений по сути. Метод начисления обеспечивает более прочные основы фискальной системы, в которой целеполагание означает признание истинного влияния принятых решений на баланс. В отсутствие такой системы всегда будет очень большой соблазн вывести реальные расходы из поля зрения, даже если это не способствует созданию стоимости.

Ключевым критерием для разработки фискальных правил государством становится чистая стоимость общественного блага — стоимость произведенных общественных благ за вычетом расходов на их создание. Речь в этом случае идет о новой системе общегосударственной отчетности, дающей более целостное представление о финансовой позиции государства. Гарантировать действительно полное отражение информации обо всех ресурсах и рисках в общественном секторе можно лишь при условии полной консолидации, в периметр которой должны входить и организации под государственным контролем, также в случае входящие в систему общегосударственной отчетности.

Принципы начисления

Принцип (метод) начислений состоит в том, что все доходы и расходы, полученные или понесённые в отчётном периоде, считаются доходами и расходами отчётного периода независимо от фактического времени поступления или выплаты денежных средств.

Доходы и расходы, не относящиеся к отчётному периоду, не признаются доходами и расходами этого периода, даже если деньги по ним поступили или перечислены в данном периоде. Метод начислений в учёте доходов и расходов позволяет «отразить финансовые последствия для фирмы возникающих фактов хозяйственной жизни в те периоды, когда эти факты имели место, а не тогда, когда фирма получает или выплачивает деньги.

Метод включает два приёма:

- 1) констатация — признание доходов в момент их получения и расходов в момент их возникновения;

- 2) трансформация счетов.

Отсрочка — расходы или доходы будущих периодов. Она необходима: в случае возникновения затрат, которые могут быть отнесены к двум или более отчётным периодам.

Например, стоимость здания, вспомогательные материалы, авансом оплаченная страховка.

Трансформация затрагивает счета активов (кредитуются) и счета расходов (дебетуются); в случае возникновения доходов, которые должны быть отнесены к двум и более отчётным периодам.

Например, получение авансом комиссионных за услуги, которые будут оказаны впоследствии. Трансформация затрагивает счёт пассивов (дебетуется) и счёт доходов (кредитуется).

Начисление — констатация расходов или доходов, которые уже не имеют место, но ещё не были зарегистрированы и проведены по кассе.

Начисление необходимо:

в случае причитающихся, но не зарегистрированных и не полученных доходов. Например, заработанные, но до сих пор не полученные комиссионные, счета на которые не были выставлены клиентам. Трансформация затрагивает счёт активов (дебетуется) и счёт доходов (кредитуется);

в случае возникших, но незарегистрированных и не понесённых расходов. Например, заработная плата работников за текущий отчётный период, но выплачиваемая в следующий отчётный период. Трансформация затрагивает счёт расходов (дебетуется) и счёт пассивов (кредитуется).

Фирмы часто несут затраты, которые оказывают благоприятное влияние на финансовые результаты более чем одного отчётного периода. Эти затраты обычно целиком относятся на счета активов. В конце определённого отчётного периода суммы, относящиеся к этому периоду, обычно переносятся со счетов активов на счета расходов.

К двум наиболее важным видам отсрочек расходов относятся записи по авансированным (авансам оплаченным) расходам и амортизация зданий, сооружений, оборудования.

Авансированные расходы выплачиваются вперёд и относятся к будущему. Среди них арендная плата, выплаты страховки, и приобретение расходных материалов.

Та часть расходов, которая пошла на проведение текущих операций данного периода, рассматривается как расходы данного периода, а та часть, которая ещё не нашла в этом отчётном периоде своего применения, рассматривается как расходы будущих периодов.

Если в конце месяца не сделаны корректирующие записи по отнесению авансированных расходов, то и баланс, и отчёт о прибылях и убытках считаются составленными неверно. В этом случае оценка активов будет завышена, а расходы — занижены. Следствием этого станет завышение капитала в балансе и чистой прибыли в отчёте о прибылях и убытках.

Практическая реализация проекта внедрения метода начисления

Все опрошенные в рамках исследования эксперты сходятся в том, что внедрение метода начисления в общественном секторе — это долгосрочный проект, требующий ясности с направлением движения. При этом не найдется двух одинаковых стран, которые отправляются в этот путь, имея полностью одинаковые мотивацию, ресурсы и возможности, поэтому промежуточные цели в рамках реализации данного проекта у каждого государства могут быть свои, а у правительства относительно них должна быть полная ясность.

И еще один важный факт: сам по себе проект внедрения метода начисления нельзя рассматривать изолированно, а необходимо это делать с принятием в расчет более широких преимуществ и вмешательством в процесс (в случае необходимости) для обеспечения его успешного завершения. Для примера, опрошенные эксперты часто упоминали возникающую время от времени необходимость отложить или вообще проскочить отдельные составляющие процесса внедрения, если там оказываются затронутыми чувствительные политические вопросы, или просто присутствуют проблемы чисто технического плана, которые необходимо решить в первую очередь. С одной стороны, так даже лучше, поскольку это позволяет составить многоступенчатый продуманный план реализации. С другой — как бы это не стало оправданием для полного игнорирования по-настоящему сложных, но при этом важных составляющих процесса внедрения. Разработанная “дорожная карта” может выглядеть амбициозной, но лучше чтобы она при этом также была реалистичной в долгосрочной перспективе. В целом же сам план внедрения метода начисления может пройти не одну итерацию и требует постоянной доработки.

Преимущества метода начисления в бухгалтерском учете

Оставшиеся 12 240 руб. будут признаны в составе расходов в декабре.

Согласно принципам метода начисления, описанным в МСФО (в частности, IAS 19 «Вознаграждения работникам»), расходы банка на выплату отпускных будут признаваться по мере «зарабатывания» сотрудником права на отпуск, то есть ежемесячно, одновременно с начислением сотруднику зарплаты. Поэтому к ноябрю, когда сотрудник уйдет в отпуск, расходы уже будут признаны в прошлых периодах, в периодах, когда от них были получены экономические выгоды.

Аналогичные искажения будут иметь место и при учете других расходов, связанных с обеспечением деятельности кредитной организации.

Так, налоги и сборы Проект предписывает отражать не позднее сроков, установленных для их уплаты. На практике эти сроки приходятся на другие отчетные периоды. В МСФО налоги должны быть начислены в последний день налогового периода.

Командировочные и представительские расходы, согласно Проекту, отражаются на дату утверждения авансового отчета. В МСФО операции отражаются в момент их совершения, а не документального оформления, поэтому данные расходы будут признаны в момент их фактического осуществления независимо от даты утверждения авансового отчета.

Что касается требований о признании амортизации в последний день периода и судебных издержек на дату присуждения, то в Проекте они соответствуют методу начисления по МСФО.

Таким образом, очевидно, что метод начисления, который предложен в Проекте, лишь формально соответствует принципу начисления в западном понимании. На практике применение такого «русифицированного» метода непременно приведет к искажению показателей отчетности, подготовленной согласно МСФО.

В то же время прямое копирование метода начисления МСФО на сегодняшний день не представляется возможным в силу ряда объективных причин: построения российского учета на базе первичной документации (зачастую дата составления документа и дата совершения операции относятся к разным периодам), требований норм других отраслей законодательства (например, Трудового кодекса РФ, где закреплен порядок расчета и начисления отпускных и компенсаций), отсутствия понятия профессионального суждения бухгалтера и юридической силы этого суждения и т.д.

Вместе с тем, например, для начисления налогов в последний день периода, то есть так, как предписывает МСФО, никаких преград не существует.

Международные стандарты финансовой отчетности — это система стандартов, в которых заложено комплексное понимание бизнеса и достоверное отражение деятельности банка в финансовой отчетности. Искажение основополагающих допущений МСФО, несомненно, приведет к формированию отчетности, качественные характеристики которой не будут соответствовать предъявляемым МСФО требованиям.

Чтобы принципы МСФО в западном понимании начали эффективно работать в отечественной банковской системе, крайне важно правильно идентифицировать их сущность в нормативных документах Банка России. С.В.Манько

С.В.Манько

Финансовый директор

ООО «ПРОМОТИНГ»

Важным отличием российских ПБУ от МСФО является подход к отражению в последних доходов и расходов по принципу начисления. Этот метод является базовым в Международных стандартах финансовой отчетности.

Какой метод использовать: кассовый или начисленный

Одни и те же операции, отличаются только методы признания выручки и расходов. Вот, что получилось в итоге ↓

Как видите, метод признания выручки и расходов делает существенную разницу. Используя метод начисления, мы получили чистую прибыль и закончили месяц в хорошем настроении. Можно даже начислить себе дивиденды.

А по кассовому методу мы в убытке. Конечно, ведь май взял на себя все расходы по аренде и материалам! При этом, в следующих месяцах мы как будто не будем пользоваться ни новым цехом, ни оставшейся щебенкой.

В нашем примере кассовый метод исказил результат в худшую сторону. Но может быть наоборот, и это особенно опасно. Представим, что в июне мы получим предоплат на будущие заказы на полмиллиона. Вспомним, что аренду и щебенку мы уже оплатили. И получим какую-то невероятную прибыль — хотя по факту арендой пользуемся, щебенку тратим, а предоплаченные заказы еще не выполнили.

Кассовый метод искажает реальную картину по бизнесу. С другой стороны, он простой. Учет кассовым методом и вести-то толком не надо — в большинстве случаев достаточно будет взглянуть на расходы мая в интернет-банке.

Бывают ситуации, когда кассовый метод можно использовать без искажения финансового результата компании:

- Если размеры запасов и задолженностей нулевые на начало и конец периода.

- Месяц оказанных вами услуг совпадает с месяцем оплаты. Клиент сделал заказ — а вы через 10 минут его уже отгрузили. Вы начислили зарплату за май — и до 31 мая ее выплатили.

- По налоговому кодексу: может применяться организациями со средней ежеквартальной выручкой, не превышающей 1 млн руб., в течение 4 кварталов подряд.

Но это все касается исключительных компаний. В целом же настоятельно рекомендуем использовать начисленный метод, чтобы считать реальную чистую прибыль, спокойно выводить дивиденды на себя без кассовых разрывов и оценивать эффективность направлений бизнеса.

Пример распределения доходов

ООО «Альфа и омега» применяет метод начисления.

В октябре 2021г. организация заключила договор с ООО «Бета», услуги которой должны быть оказаны в марте 2021г. следующего года. Стоимость договора составляет – 600000 руб. Промежуточные результаты определить не представляется возможным. Выручка согласно договора в бухучете отражается полностью (600000 руб.) в марте при получении результатов выполненных работ.

В налоговом учете доход от получения результата работ отражается в 2 этапа:

- в октябре, ноябре и декабре 2021г.

- в январе, феврале и марте 2021 г.

Порядок распределения организация выбирает самостоятельно. Возможны такие варианты:

- Равномерно

Срок договора составляет 6 месяцев и таким образом, каждый месяц в доходы будет включено по 100000 руб. (600000 руб. / 6 мес.).

- Пропорционально расходам по смете

Если к договору прилагается смета, согласно которой выделены этапы работ с расходами на каждом этапе, например, 50% суммы тратиться в первый месяц. Соответственно 50% выручки (300000 руб.) ООО «Альфа и омега» будет учтено в октябре.

Таким образом, недостатком будет то, что часть выручки отразиться в налоговом учете раньше, чем в бухгалтерском и соответственно необходимо будет заплатить с нее налог на прибыль раньше, чем будет получена выполненная работа, т.е. налоги будут выплачены раньше, чем получено право собственности на выполненные по договору работы. Обезопасить себя от того,. что результаты работы по истечении 6 месяцев не будут предоставлены, можно тем, что в договоре прописываются этапы сдачи работ.

Расчет налога на прибыль при методе начисления

Довольно часто бухгалтерский учет разнится с налоговым учетом. Однако в отношении налога на прибыль при методе начисления эти два вида учета максимально приближены. Такое происходит по следующим причинам:

- Во-первых, выручку следует учитывать не тогда, когда она поступила, а на момент отгрузки продукции или предоставления услуг. Соответствующая запись в бухучете делается на основании дат выписанных документов.

- Во-вторых, на таком же принципе учитываются внереализационные доходы (штрафы, например). Например, штрафы следует внести в доходы и поставить дату, когда такая санкция признана должником добровольно или в соответствии с решением суда.

Расходы тоже допускается учитывать в периоде их возникновения без учета даты оплаты.

Нетрудно заметить, что в бухучете проводки по налогу на прибыль делаются по аналогичным правилам.

Каждая компания, не попадающая под определение «малого предприятия», получающая выручку свыше миллиона рублей в квартал и уплачивающая налог на прибыль, должна использовать метод начисления. Считается, что применение этого метода позволяет максимально точно отражать существующее состояние финансов и экономическое положение предприятия.

Малым предприятиям разрешен кассовый метод даже в том случае, если они используют общий режим налогообложения. При таком ведении бухучета обязательства перед бюджетом формируются только при поступлении денежных средств на счет или в кассу предприятия. Налог уплачивается после фактического получения дохода.

Пример проводок при использовании метода начисления

В марте 2021 года ООО «Альфа и омега» отгрузило ООО «Бета» партию муки на сумму 590000 руб. (в том числе НДС – 90000 руб.). ООО «Бета» перечислило денежные средства в апреле. ООО «Альфа и омега» использует метод начисления (по учетной политике).

В учете ООО «Альфа и омега» в марте делаются такие проводки:

Д62 К90 субсчет «Выручка» – 590000 руб. (выручка от муки)

Д90 субсчет «НДС» К68 субсчет «Расчеты по НДС» – 90000 руб. (начислен НДС с реализации).

А в декларации по налогу на прибыль за I квартал 2021 года ООО «Альфа и омега» отражается доход от реализации муки в размере 500000 руб. (590000 – 90000).

Порядок признания доходов при методе начисления

Различают восемь элементов, входящих в метод бухгалтерского учета:

1. Документация –

каждая хозяйственная операция в бухгалтерском учете оформляется первичными документами в момент ее совершения или сразу по окончании. Документация придает бухгалтерской информации юридическую силу.

2. Инвентаризация –

проверка фактического наличия товарно-материальных ценностей, денежных средств и обязательств организации путем обмера, взвешивания или прямого пересчета для последующего сопоставления с данными бухгалтерского учета.

3. Оценка –

все имущество и обязательства организации подлежат обязательному денежному выражению в едином измерителе (рублях РФ), что позволяет их суммировать и сопоставлять.

4. Калькуляция –

исчисление в денежном выражении себестоимости одной единицы продукции (работ, услуг).

5. Система бухгалтерских счетов:

а) бухгалтерские счета;

Бухгалтерский счет –

способ текущего отражения, группировки и контроля хозяйственных средств, источников их формирования и хозяйственных операций.

Бухгалтерские счета делятся на 4-е порядка:

Счета 1-го порядка – синтетические –

учет средств, имущества и обязательств ведется в обобщенном виде и только в денежном выражении.

Счета 2-го порядка – субсчета –

являются промежуточными, детализируют информацию синтетических счетов также в обобщенном виде и денежном выражении, объединяют группу аналитических счетов.

Счета 3-го порядка – аналитические –

отражают данные синтетических счетов в более детализированном виде как в денежном, так и в натуральном выражении.

Счета 4-го порядка – забалансовые –

учитывают средства и имущество, не принадлежащие предприятию на правах собственности.

Синтетические счета объединены в План счетов бухгалтерского учета и бывают трех видов:

- активные –

отражают состояние и размещение средств и имущества организации (активов); - пассивные –

отражают источники формирования средств и имущества (пассивов); - активно-пассивные –

отражают как средства и имущество, так и источники их формирования.

б) план счетов бухгалтерского учета.

6. Двойная запись –

каждая хозяйственная операция в бухгалтерском учете записывается дважды – по дебету одного счета и кредиту другого счета в одинаковой сумме.

7. Бухгалтерский баланс (балансовое обобщение) –

двухсторонняя таблица, где в левой части (активе) размещаются средства и имущества предприятия, а в правой части (пассиве) – источники их формирования. Между левой и правой частями баланса должно соблюдаться равенство итогов, которое называется валютой баланса

.

8. Бухгалтерская отчетность –

система показателей, характеризующая финансовое состояние предприятия за определенный промежуток времени (отчетный период) и результаты его деятельности на определенную отчетную дату нарастающим итогом с начала года (квартал, полугодие, 9 месяцев, год).

Метод начисления и кассовый метод

Рассматриваемый метод ведения бухучета включает в себя расчет как прямых, так и косвенных расходов.

Двойная запись

позволяет отражать балансовое обобщение показателей. Суть данного метода, используемого в бухгалтерском учете, заключается в дублировании одного и того же показателя по дебету одного счета и кредиту другого.

Бухгалтерский баланс

– метод бухгалтерского учета на предприятии, позволяющий обобщить имеющуюся информацию о состоянии имущества и источниках формирования средств в денежном выражении на конкретную дату в виде двухсторонней таблицы. Баланс отражает равенство этих сторон.

Бухгалтерская отчетность

состоит из множества форм, характеризующих хозяйственную деятельность предприятия. Результаты данного метода бухучета используются как на внутреннем уровне, так и на внешнем.

Выше представлены характеристики основных методов бухгалтерского учета, ведение которого необходимо для любого предприятия. Каждый из указанных элементов функционирует в прямой взаимосвязи с остальными. Учет ведется по всем показателям. Существует даже метод амортизации в бухучете, который позволяет рассчитывать амортизацию имеющегося оборудования и другого подлежащего имущества.

Таким образом, методом бухгалтерского учета называется организация взаимосвязанного взаимодействия всех элементов бухгалтерского учета, ведение которого обеспечивает полное, объективное и непрерывное отражение всей хозяйственной деятельности предприятия. предлагает на высокопрофессиональном уровне организовать ведение бухгалтерского учета в вашей организации. Доверьтесь нашим специалистам, чтобы избежать ошибок и ненужных финансовых потерь.

Вернуться в раздел Публикации

Баланс формируем по методу начисления

Обратимся к перечню объектов бухгалтерского учета. Это:

- активы, обязательства и капитал (элементы бухгалтерского баланса);

- доходы и расходы (элементы отчета о финансовых результатах).

целесообразно объединить регистры бухгалтерского и налогового учета. Во-первых, записи в них ведутся на основании одних и тех же первичных документов. А во-вторых, данные отчета о финансовых результатах и налоговой книги учета доходов и расходов могут различаться весьма незначительно. Комплексный регистр будет выглядеть так:

Вам понравился кассовый метод? Тогда за дело! Пересматривать учетную политику принято с начала года.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Для налогового и бухгалтерского учета одним из применяемых методов является метод начисления, который используется основной частью организаций (ИП используют кассовый метод). Метод начисления играет важную роль в правильности расчет налога на прибыль и заключается в признании доходов и расходов, когда результаты операций хозяйственной деятельности признаются по фактическому совершению и не зависят от времени поступления по факту и движения денежных средств, связанных с поступлениями. У этого метода при его применении существуют преимущества и недостатки, но считается, что он точно отражает результаты деятельности организации.

Рассмотрим ведение бухгалтерского учета методом начисления.

Основание для применения метода начислений

Основу метода начисления представляет то, что учет доходов и расходов не зависит от фактического движения денежных средств. Т.е., дата получения дохода – дата перехода прав собственности на товары (работы, услуги). Так, выручка от основной деятельности учитывается на момент отгрузки товара независимо от того, поступила ли оплата от покупателя. Аналогично и по внереализационным доходам учет прибыли не зависит от факта оплаты.

Важно! В отношении расходов и по основной не основной деятельности методом начисления – учет ведется в том периоде, в котором они документально оформлены и также не зависят от факта оплаты.

Сравнение

Главное отличие метода начисления от кассового метода в том, что при первом доходы и расходы признаются в момент фактического появления оснований для проведения расчетов между контрагентами (например, после поставки или, наоборот, получения товаров). В то время как при втором — выручка и издержки признаются по факту получения денежных средств в кассу или на банковский счет фирмы либо их списания, даже если фирма (или ее контрагент) фактически еще не получила или же не поставила товар.

Безусловно, финансовые расчеты и соответствующие им юридические действия фирмы — поставка или приобретение товаров, работ, услуг — могут осуществляться в одном отчетном периоде, а то и вовсе одновременно. В этом случае эксперты рекомендуют компаниям признавать доходы и расходы и отражать их в учете по методу начисления — поскольку для его использования в НК РФ не определено никаких ограничений.

Рассмотрев, в чем разница между методом начисления и кассовым методом, отразим основные выводы в таблице.

Управление активами и обязательствами

Разберем это подробнее. В общем случае (и в идеале) активы в общественном секторе служат цели оказания общественных услуг, поэтому в случае порчи они подлежат замене. Обветшавшее здание больницы будет (в идеале) отреставрировано или заменено на новое. В то время как кассовый метод не несет в себе стимула для проведения реставрационных работ, метод начисления признает расходы в связи с постепенным износом активов, и именно это позволяет определить, состояние каких активов требует на данный момент улучшения. В случае если актив восстановлению уже не подлежит по причине завершения срока его полезного использования, именно метод начисления выявляет необходимость направить бюджетные ресурсы на замену данного актива. Отсюда вывод: метод начисления в конечном итоге улучшает управление активами, а значит и качество государственных услуг.

Одновременно данный метод улучшает и качество управления обязательствами, помогая правительству принимать такие решения, которые не нагружают будущие поколения тяжким финансовым бременем. Более того, метод начисления обеспечивает дополнительную информацию также и об условных обязательствах, что помогает лучше определять фискальные риски. По статистике Международного валютного фонда, условные обязательства составляют очень существенную часть баланса государственных организаций. Для примера, в период с 1990 по 2014 МВФ зафиксировал 230 проявлений условных обязательств в действии со средними понесенными расходами, составляющими примерно 6.1% от ВВП каждой страны.

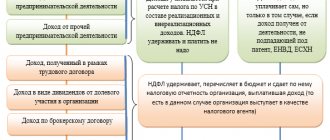

Учет доходов кассовым методом

Если субъект хозяйствования выбрал данный способ отражения в финансовых результатах собственной выручки, то он обязан отразить это в действующей учетной политике предприятия и в дальнейшем ей следовать. Кассовый метод признания доходов и расходов в приходной части имеет ряд особенностей, закрепленных действующим законодательством, поэтому их соблюдение обязательно для любых форм хозяйствования, которым разрешено использовать данный вариант учета согласно НК РФ:

- датой признания поступления считается день, в который денежные средства были зачислены на расчетный счет субъекта хозяйствования в банке;

- условие выше также касается любых работ и услуг на благо бизнеса, которые считаются неимущественными;

- если предприятие предоставляло займы кому-либо, то в день их погашения также отражается доход в полной мере.

Иными словами, кассовый метод можно основывать на фактических операциях. В противном случае поступления в пользу субъекта хозяйствования не признаются.

Условия для применения кассового метода.

Для начала назовем те организации, которые не вправе применять кассовый метод в силу п. 1, 4 ст. 273 НК РФ. Это:

- банки, кредитные потребительские кооперативы и микрофинансовые организации;

- организации, признаваемые контролирующими лицами контролируемых иностранных компаний;

- организации, указанные в п. 1 ст. 275.2 НК РФ (осуществляющие деятельность, связанную с добычей углеводородного сырья на новом морском месторождении углеводородного сырья);

- участники договоров доверительного управления имуществом, простого товарищества или инвестиционного товарищества.

Остальные организации вправе применять кассовый метод налог на прибыль, если в среднем за предыдущие четыре квартала сумма их выручки от реализации товаров (работ, услуг) без учета НДС не превысила одного миллиона рублей за каждый квартал.

При этом выручка от реализации товаров (работ, услуг) для целей исчисление налога на прибыль организаций определяется в соответствии со ст. 249 НК РФ (см. Письмо Минфина России от 16.12.2016 № 03‑03‑06/1/75488). То есть в расчет выручки включаются все поступления за реализованные товары, работы, услуги, имущественные права в денежной и (или) натуральной форме без НДС и акцизов; внереализационные доходы в расчете не участвуют.

Отметим, что проверку соблюдения лимита выручки необходимо осуществлять по завершении каждого квартала.

Пример 1

Покажем расчет суммы выручки (без НДС) в среднем за предыдущие четыре квартала (исходные данные приведены в первой строке таблицы).

(млн руб.)

| Дата расчета | 2017 год | 2018 год | |||||

| I квартал | II квартал | III квартал | IV квартал | I квартал | II квартал | III квартал | |

| – | 0,7 | 0,5 | 0,9 | 1,8 | 0,6 | 0,65 | 0,98 |

| 01.01.2018 | (0,7 + 0,5 + 0,9 + 1,8) / 4 = 0,975 | ||||||

| 01.04.2018 | (0,5 + 0,9 + 1,8 + 0,6) / 4 = 0,95 | ||||||

| 01.07.2018 | (0,9 + 1,8 + 0,6 + 0,65) / 4 = 0,9875 | ||||||

| 01.10.2018 | (1,8 + 0,6 + 0,65 + 0,98) / 4 = 1,005 | ||||||

Из приведенной таблицы видно, что организация вправе была применять кассовый метод налог на прибыль с 01.01.2018, так как за предыдущие четыре квартала ее выручка в среднем составляла 0,975 млн руб.

Это право за ней сохранялось во втором и третьем кварталах. После того как закончился третий квартал, выяснилось, что выручка за предыдущие четыре квартала (IV квартал 2021 года и I, II, III кварталы 2021 года) превысила установленный лимит, поэтому в октябре 2021 года организация теряет право на применение кассового метода.

В пункте 4 ст. 273 НК РФ закреплено, что если налогоплательщик, перешедший на определение доходов и расходов по кассовому методу, в течение налогового периода превысил предельный размер суммы выручки от реализации товаров (работ, услуг), установленный п. 1 указанной статьи, то он обязан перейти на определение доходов и расходов по методу начисления с начала налогового периода, в течение которого было допущено такое превышение.

Для перехода на метод начисления с кассового метода (при утрате права на применение последнего) необходимо совершить следующие действия:

- пересчитать с 1 января доходы и расходы, используя правила метода начисления;

- пересчитать суммы авансовых платежей по налогу на прибыль с начала года;

- подать уточненную декларацию по налогу на прибыль.

Преимущества метода начисления в бухгалтерском учете

Метод начисления в бухгалтерском учете используется большинством организаций. В материале приведены основные характеристики метода начисления в бухгалтерском учете, а также сформулированы условия, при которых он обязателен.

Метод начисления: основные характеристики и преимущества

Расчет налога на прибыль при методе начисления

Выбор метода и его закрепление в учетной политике в целях бухгалтерского и налогового учета

Метод начисления: основные характеристики и преимущества

Законодательством РФ установлены 2 возможных пути признания доходов и расходов — метод начисления и кассовый метод.

При кассовом методе расходная и доходная операции считаются совершенными в момент оплаты или в момент прихода средств.

Метод же начисления основан на том принципе, что признавать доходы и расходы надо, когда произведена операция, имеющая подтверждение в документальном виде. Зависимости от прихода или выбытия денег здесь нет.

Метод начисления должен применяться организациями по умолчанию, и только при соблюдении определенных условий им разрешено использовать кассовый метод. На практике такие условия может выполнить лишь малое предприятие, обладающее невысокими оборотами. Доходы они учитывают, когда деньги приходят в кассу или на расчетный счет, а расходы — когда средства потрачены на самом деле.

Использование метода начисления позволяет сделать учет более эффективным. Специалист из регистров бухучета, сформированных при методе начисления, получит более точную информацию о состоянии дел на данный момент. Также этот метод больше приближен к международным стандартам.

Кассовый метод грешит некоторыми искажениями отчетности, обусловленными тем, что отдельные события хозяйственной жизни по документам трудно привязать к конкретным датам.

Расчет налога на прибыль при методе начисления

Довольно часто бухгалтерский учет разнится с налоговым учетом. Однако в отношении налога на прибыль при методе начисления эти два вида учета максимально приближены. Такое происходит по следующим причинам:

- Во-первых, выручку следует учитывать не тогда, когда она поступила, а на момент отгрузки продукции или предоставления услуг. Соответствующая запись в бухучете делается на основании дат выписанных документов.

- Во-вторых, на таком же принципе учитываются внереализационные доходы (штрафы, например). Например, штрафы следует внести в доходы и поставить дату, когда такая санкция признана должником добровольно или в соответствии с решением суда.

Расходы тоже допускается учитывать в периоде их возникновения без учета даты оплаты.

Нетрудно заметить, что в бухучете проводки по налогу на прибыль делаются по аналогичным правилам.

Малым предприятиям разрешен кассовый метод даже в том случае, если они используют общий режим налогообложения. При таком ведении бухучета обязательства перед бюджетом формируются только при поступлении денежных средств на счет или в кассу предприятия. Налог уплачивается после фактического получения дохода.

Выбор метода и его закрепление в учетной политике в целях бухгалтерского и налогового учета

Следует учитывать, что малые предприятия могут выбирать между описанными выше методами признания доходов и расходов. Другим субъектам такой выбор не предоставляется.

Кроме того, обязанностью любого предприятия является закрепление в учетной политике в целях бухгалтерского и налогового учета выбранного (добровольно или вынужденно) метода.

Выбор метода и его закрепление в учетной политике в целях бухгалтерского и налогового учета

Следует учитывать, что малые предприятия могут выбирать между описанными выше методами признания доходов и расходов. Другим субъектам такой выбор не предоставляется.

Кроме того, обязанностью любого предприятия является закрепление в учетной политике в целях бухгалтерского и налогового учета выбранного (добровольно или вынужденно) метода.

Похожие статьи

- Отличия метода начисления и кассового метода

- Амортизация в налоговом учете

- УСН «доходы минус расходы» — учетная политика

- Начисление амортизации основных средств линейным методом

- Признание доходов и расходов при кассовом методе