Сроки перечисления 2021 года: таблица

Рассчитанную сумму ЕНВД перечислите в бюджет не позднее 25-го числа первого месяца, следующего за истекшим налоговым периодом (кварталом). Об этом сказано в пункте 1 статьи 346.32 Налогового кодекса РФ.

Последний срок уплаты ЕНВД может приходиться на нерабочий день. В таком случае налог нужно перечислить в бюджет на следующий рабочий день (п. 7 ст. 6.1 НК РФ). Далее в таблице обобщим сроки уплаты ЕНВД в 2021 году:

| Сроки уплаты ЕНВД в 2021 году | |

| За IV квартал 2021 года | Не позднее 25.01.2018 |

| За I квартал 2021 года | Не позднее 25.04.2018 |

| За II квартал 2021 года | Не позднее 25.07.2018 |

| За III квартал 2021 года | Не позднее 25.10.2018 |

Как рассчитывается налог

В определении налоговой базы, с которой будет начисляться платеж, главными факторами являются:

1. Базовая доходность вида деятельности.

Она отражена в Налоговом кодексе РФ (ст. 346.29 НК РФ) и установлена в виде конкретной суммы (в рублях) для каждого вида деятельности.

2. Коэффициенты: К-1, К-2.

– К-1. Коэффициент-дефлятор, который учитывает изменение цен на товары и услуги в предшествующем налоговом году. Этот показатель принимается на федеральном уровне. Коэффициент установлен на основании Приказа Минэкономразвития от 30.10.2017 № 579 и составляет 1,868.

– К-2. Коэффициент, который корректирует базовую доходность. Он принимается на региональном уровне и колеблется от 0,005 до 1 включительно. На этот показатель влияет вид деятельности, сезонность, место ведения бизнеса и другие факторы. Это логичная норма, ведь доходы, которые могут получить, например, парикмахеры в Москве и в сельской глубинке (уплачивающие ЕНВД), могут отличаться в несколько раз. Информацию о нем необходимо уточнять на официальных сайтах региональных администраций.

3. Физический показатель

Физический показатель учитывает масштаб вашего бизнеса. Он рассчитывается по разным критериям: количество сотрудников, площадь торгового зала, величина рекламной площади, количество мест в автобусе и т.д.

Сумма налога = (базовый доход × К-1 × К-2 × физический показатель × ставка налога 15%) – страховые взносы (налоговый вычет).

Как и в любой упрощенной системе налогообложения, ЕНВД заменяет ряд налогов единым платежом. Предприниматель, перешедший на «вмененку», может не отчитываться по НДФЛ и налогу на имущество. Также предприниматель на ЕНВД может уменьшить налог, вычтя из него платежи, перечисленные в Пенсионный фонд и Соцстрах, ФОМС. При этом ИП с сотрудниками вправе списать только 50% от платежа.

Куда направлять платежи по «вмененке»

В 2021 году ЕНВД платите по реквизитам ИФНС, которой подведомственна территория, где ведется «вмененная» деятельность. При этом организация должна быть зарегистрирована ИФНС в качестве плательщика ЕНВД (п. 2 ст. 346.28, п. 3 ст. 346.32 НК РФ). Однако если определенные виды бизнеса, которых данные правила не касается, а именно:

- развозная и разносная торговля;

- размещение рекламы на транспортных средствах;

- оказание услуг по перевозке пассажиров и грузов.

По этим видам бизнеса организации не встают на учет в качестве плательщиков ЕНВД по месту ведения деятельности. Поэтому ЕНВД перечислятся по местонахождению головного офиса.

Основная информация о ЕНВД

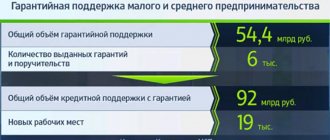

Прежде чем перейти к формуле расчета ЕНВД, вкратце напомним, что это за режим налогообложения. ЕНВД расшифровывается как «Единый налог на вмененный доход» и представляет собой специальный налоговый режим, порядок применения которого регулирует гл. 26.3 НК РФ. ЕНВД существует в налоговой практике страны почти 20 лет и пользуется популярностью у малого и среднего бизнеса, осуществляющего деятельность в сфере услуг.

Чтобы применять вмененку, предприниматель или организация должны соответствовать ряду критериев, определенных ст. 346.26 НК РФ: по виду деятельности, численности сотрудников и др. Кроме того, будущий «вмененщик» должен проверить, разрешен ли ЕНВД в его регионе (например, в Москве нельзя применять ЕНВД, так как этот налоговый режим здесь отменен).

Переход на вмененку добровольный: если компания оказывает услуги, по которым можно использовать спецрежим ЕНВД, то у нее остается право перейти на ЕНВД или использовать другие налоговые режимы.

ЕНВД можно совмещать с другими режимами налогообложения. Что касается налогов, плательщик вмененного дохода не платит НДС, НДФЛ (для ИП) или налог на прибыль (для организаций) по той деятельности, которая облагается ЕНВД. До 2014 года «вмененщики» не платили и налог на имущество, в настоящее время обязанность платить этот налог зависит от того, включена ли недвижимость «вмененщика» в кадастровый перечень.

«Вмененщику» пока разрешено не использовать в своей деятельности ККТ, а выдавать по просьбе клиента БСО.

Подробнее см. здесь.

Декларации плательщик вмененного налога сдает 4 раза в год – каждый квартал. Декларация ЕНВД проста в заполнении: нужно указать физический показатель, корректирующие коэффициенты, базовую доходность, КБК и ОКТМО, а также данные самой компании. Таким образом, сведения для расчета сумм к уплате вмененного налога и данные для налоговой декларации по ЕНВД совпадают.

Похожим на ЕНВД налоговым режимом является ПСН – патентная система налогообложения. Патент приобретается на ограниченный период времени, а после окончания срока его действия нужно снова подавать документы для получения патента. Стоимость патента также рассчитывается исходя из предполагаемого дохода. Чиновники предлагают ПСН как замену вмененке. У ПСН есть свои преимущества, однако в большинстве случаев расчет ЕНВД показывает, что вмененка выгоднее в силу наличия ряда особенностей, о которых вы можете прочесть в этой рубрике.

Ответственность в 2021 году

За неуплату ЕНВД в 2021 году плательщик может привлечен к ответственности в следующем виде:

- взыскание недоимки по ЕНВД (пункт 2 статьи 45 Налогового кодекса РФ);

- применение штрафа в размере 20 процентов от неуплаченного налога ЕНВД, если это произошло без умысла плательщика (пункт 1 статьи 122 Налогового кодекса РФ), или штрафа в размере 40 процентов от неуплаченного налога, если неуплата явилась результатом умысла (пункт 3 статьи 122 Налогового кодекса РФ).

За уплату ЕНВД с опозданием (например, если случайно позднее перечислить ЕНВД за 1 квартал 2021 года) ущерб, нанесенный бюджету, возмещается путем исчисления и уплаты пени за каждый день просрочки (пункт 2 статьи 57, пункты 1, 3 статьи 75 Налогового кодекса РФ).

Читать также

14.12.2017

Особенности расчета ЕНВД в 2018-2019 годах для ИП и компаний

Расчет ЕНВД в 2017-2018 годах для ИП и организаций не претерпел значительных изменений. Главная новость, которую должны учитывать бухгалтеры в работе – значение коэффициента-дефлятора К1 на соответствующий год. Для 2021 года значение этой величины можно посмотреть в публикации «Установлены коэффициенты — дефляторы на 2021 год».

Дефлятор на 2021 год см. здесь.

Налоговая ставка по вмененному налогу определяется согласно НК РФ. Максимальная ее величина составляет 15%, но у регионов с 2016 года есть право снижения ставки до 7,5%. Подробнее о ее размере можно узнать из этой статьи.

Налоговая база – обязательный элемент любого налога. Какие показатели входят в налоговую базу по ЕНВД и какие особенности нужно учесть при определении налоговой базы, расскажет публикация «Расчет налоговой базы ЕНВД в 2021 году».

А чтобы вы правильно могли рассчитать вмененный налог, мы подготовили специальный материал.

Данная публикация содержит информацию о том, как рассчитать ЕНВД для соответствующего года с приведением примеров и ссылок на нормативные акты, чтобы в случае возникновения претензий со стороны налоговых органов вы могли обосновать свои подсчеты.

Фиксированные взносы

Все категории ИП на ЕНВД обязаны перечислять в бюджет платежи на общегосударственное пенсионное и медицинское страхование. Суммы взносов устанавливаются законодательством в фиксированном размере с 2019 года. До этого ставка сборов определялась в процентах от МРОТ.

Данные приведены в НК РФ

Рекомендуем к изучению! Перейди по ссылке:

Как рассчитать вмененный налог для ИП и какие данные нужны для калькулятора налога

| № | Вид деятельности | Показатель | Вменённый доход в мес., руб. |

| 1 | Сфера бытовых услуг | Численность рабочих, в т. ч. ИП | 7500 |

| 2 | Ветеринария | Количество персонала, включая предпринимателя | 7500 |

| 3 | Ремонт, ТО, мойка машин | Численность сотрудников, в т. ч. ИП | 12000 |

| 4 | Услуги по сдаче в аренду машино-мест | Квадратура стоянки | 50 |

| 5 | Транспортировка грузов | Количество машин | 6000 |

| 6 | Перевозка людей | Число мест для сидения | 1500 |

| 7 | Розничные продажи в стационарных помещениях с залом для покупателей | Квадратура торгового зала | 1800 |

| 8 | Поштучная стационарная реализация без торгового отдела и передвижная розница на площади до 5 кв. м. | Количество торговых точек | 9000 |

| 9 | Поштучная стационарная реализация без торгового отдела и передвижная розница на площади более 5 кв. м. | Квадратура торговой точки | 1800 |

| 10 | Развозные и разносные продажи | Число сотрудников, включая ИП | 4500 |

| 11 | Вендинговая торговля | Количество автоматов | 4500 |

| 12 | Общепит с залом для посетителей | Метраж зала | 1000 |

| 13 | Общепит без зала | Численность работников, в том числе ИП | 4500 |

| 14 | Внешняя реклама на устройствах без автоматики и щитов | Пространство для размещения информации, кв. м. | 3000 |

| 15 | Наружная реклама на носителях с автоматическим изменением картинки | Квадратура демонстрационной плоскости | 4000 |

| 16 | Внешняя реклама на электронных табло | Метраж световой плоскости | 5000 |

| 17 | Реклама снаружи и внутри транспорта | Количество средств передвижения | 10000 |

| 18 | Услуги поселения и предоставления жилья на время | Квадратура помещения | 1000 |

| 19 | Сдача в аренду торговых точек, заведений общепита без зала, с метражом до 5 кв. м. | Число объектов | 6000 |

| 20 | Сдача в аренду торговых точек, заведений общепита без зала, с метражом свыше 5 кв. м. | Площадь объекта, кв. м. | 1200 |

| 21 | Сдача внаём земли до 10 кв. м. для торговли и общепита | Число участков | 10000 |

| 22 | Передача в аренду участка свыше 10 кв. м для организации продаж и точек общепита | Метраж земли | 1000 |

В срок до 31.12.2018 плательщики единого налога с любым видом деятельности обязаны внести в ФНС взносы:

- на ОПС — 26545 р.;

- на ОМС — 5840 р.

Если вменённый доход ИП за год окажется более 300000 р., то нужно доплатить пенсионный сбор в размере 1% от суммы превышения до 1 июля 2021 г. Ограничение для этой категории платежей в 2021 г. – 212360 р.

Страховые взносы, уплаченные в квартале, уменьшают сумму ЕНВД за аналогичный период. Когда ИП ведёт деятельность без наёмного персонала, то имеет право учесть платежи на ОПС и ОМС в полном объёме и сократить единый налог вплоть до нуля. Если в штате числятся работники, то взносы, уплаченные с заработной платы, также участвуют в корректировке ЕНВД.

Но в случае большого вычета налог можно снизить лишь наполовину.

Пример:

ИП без наёмных сотрудников перечислил в 1 квартале на ОПС и ОМС 5000 р. ЕНВД за этот период составляет 21000 р. К уплате в бюджет подлежит: 21000 – 5000 = 16000 р.

ИП с таким же видом деятельности и размером налога, но с работниками, внёс суммарно страховых взносов 12000 р. за себя и за сотрудников. ЕНВД с учётом 50% ограничения составляет: 21000 : 2 = 10500 р.

Что нужно, чтобы оформить ЕНВД

По ЕНВД в 2021 году изменения по требованиям к предприятиям отсутствуют. Возможность пользоваться данным режимом доступна при выполнении субъектом следующих правил:

- ЕНВД в 2021 году для розничной торговли и иной коммерции допустим, если штат компании до 100 чел.;

- вид предпринимательства должен быть предусмотрен в законодательстве;

- переход на ЕНВД в 2021 году ограничивает участие сторонних организаций в бизнесе до 25%;

- не должно быть использования доверительных договоров и договоров простых товариществ;

- род занятий не должен быть связанным с предоставлением в аренду заправок (включая и газовые), а также их мест;

- ЕНВД для ООО в 2021 году возможно, если нет патента и ЕСХН;

- организация не является крупным плательщиком.