Какой нормативный документ регулирует механизм сдачи 6-НДФЛ при реорганизации

Документа, детально описывающего алгоритм действий налогового агента при сдаче 6-НДФЛ в условиях реорганизации, в настоящее время не существует. Однако это не означает, что нормативное регулирование по данному вопросу отсутствует, и проходящим реорганизацию фирмам можно действовать по своему усмотрению.

Процесс сдачи 6-НДФЛ в такой ситуации регламентирован следующей нормативкой:

- Налоговым кодексом РФ (ст. 50, 55, 230).

- Порядком заполнения 6-НДФЛ, утвержденным приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected], с учетом изменений, внесенных приказом ФНС России от 17.01.2018 № ММВ-7-11/[email protected]

Кроме того, в основе «налоговых» реорганизационных аспектов лежат «гражданские» — п. 4 ст. 57 ГК РФ, в котором обозначены ключевые правила реорганизации:

- фирма считается реорганизованной (кроме случаев присоединения) с момента государственной регистрации создаваемых при реорганизации фирм;

- присоединенная фирма считается реорганизованной с момента отражения в ЕГРЮЛ информации о ее ликвидации.

Указанной статьей ГК РФ определен важный для налоговой отчетности аспект — дата, начиная с которой ответственность за составление и передачу налоговикам отчетности переходит к вновь образованному после реорганизации лицу.

Второй важный нюанс для налоговой отчетности, к числу которой относится и 6-НДФЛ, — определение продолжительности последнего налогового периода для реорганизуемой фирмы, за который она должна отчитаться. Здесь действует алгоритм, описанный в п. 2 ст. 55 НК РФ: последним налоговым периодом для реорганизуемой фирмы является отрезок времени от начала текущего года до даты реорганизации.

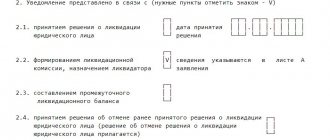

Ликвидация юридического лица

[reklama2]

Ликвидация юридического лица – способ прекращения его деятельности при отсутствии универсального правопреемства в его правах и обязанностях (возможно лишь частичное правопреемство – отдельные права прекращаемого юридического лица переходят к его кредиторам)

Виды ликвидации юридического лица

Существует 2 процедуры ликвидации:

- Добровольная – осуществляется по решению учредителей либо уполномоченного на то органа юридического лица.

- Принудительная – происходит в соответствии с судебным решением.

Добровольная ликвидация юридического лица

- Учредители или орган должны сообщить о своем решении о ликвидации в уполномоченный государственный орган для внесение соответствующей записи в государственный реестр юридических лиц. Учредители или орган для ликвидации юридического лица назначают ликвидационную комиссию и устанавливают порядок и сроки ликвидации.

- Главной задачей ликвидационной комиссии является выявление всех долгов юридического лица и осуществление расчетов с его кредиторами. Для этого она публикует извещение о ликвидации юридического лица, а также порядок и сроки предъявления требований его кредиторами, а также письменно уведомляет всех кредиторов об ликвидации. Далее после окончания срока предъявления требований составляется промежуточный ликвидационный баланс (в нем отражаются сведения о составе имущества юридического лица, перечне заявленных требований кредиторов и результатов их рассмотрения)

- Если у юридического лица недостаточно промежуточного баланса для удовлетворения требований кредиторов, то с публичных торгов продается имущество юр. лица. При недостатке этого имущества в некоторых случаях иск об удовлетворении оставшихся требований может быть предъявлен к лицам, несущим субсидиарную ответственность по долгам юридического лица. Если обнаружится недостаточность средств для удовлетворения требований кредиторов, то ликвидация должна производиться в порядке, предусмотренном законодательством о банкротстве.

- Производится расчет с кредиторами юридического лица в порядке очередности

- Начинается после завершения всех расчетов с кредиторами. Ликвидационная комиссия составляет окончательный ликвидационный баланс, остаток имущества передается учредителям или участникам юридического лица.

- Ликвидация считается завершенной с момента внесения соответствующей записи в государственный реестр.

[reklama3]

Особый случай (банкротство)

Банкротство (несостоятельность) – наступает в случаях невозможности полного удовлетворения юридическим лицом требований своих кредиторов по денежным обязательствам. Они могут рассчитывать лишь на частичное удовлетворение своих требований.

Основной особенностью ликвидации при банкротстве является обязательное соблюдение конкурсного порядка распределения имущества ликвидируемого юридического лица между кредиторами.

Лицо может быть признано банкротом только в судебном порядке – по решению арбитражного суда.

Принудительная ликвидация юридического лица

Принудительная ликвидация осуществляется в соответствии с судебным решением. Основаниями могут являться, например, осуществление деятельности, запрещенной законом или без лицензии

Как заполнить 6-НДФЛ при реорганизации (ликвидации)

6-НДФЛ при реорганизации необходимо оформлять с учетом следующих нюансов:

- в графе «Период представления (код)» титульного листа указать 2 цифры из приложения 1 к порядку, утвержденному приказом ФНС № ММВ-7-11/450, — 51, 52, 53 или 90, означающие соответственно 1 квартал, полугодие, 9 месяцев или год (эти коды используются только при оформлении 6-НДФЛ в ситуации реорганизации или ликвидации);

- данные раздела 1 заполняются нарастающим итогом с начала года до даты реорганизации;

- в разделе 2 находят отражение календарные даты и суммовые значения за последний отчетный период (с 1 числа первого месяца отчетного периода до даты реорганизации, но не более чем за 3 месяца);

- данные для заполнения 6-НДФЛ необходимо взять из налоговых регистров по НДФЛ (их ведение обязательно).

Как выглядит и как заполняется НДФЛ-регистр, расскажет материал «Образец заполнения налогового регистра для 6-НДФЛ».

Как и когда передать налоговикам 6-НДФЛ при реорганизации

6-НДФЛ может поступить от реорганизуемой фирмы налоговикам двумя путями (они описаны в порядке, утвержденном приказом ФНС № ММВ-7-11/450):

- представитель фирмы или ИП может принести бумажный 6-НДФЛ налоговикам или послать его по почте — эти способы возможны для компаний, выплативших с начала года до момента реорганизации доходы не более 25 физлицам;

- электронным способом (через ТКС с использованием ЭЦП) — этот способ могут применять все без исключения налоговые агенты для представления 6-НДФЛ.

Последний отчет 6-НДФЛ реорганизуемой фирме необходимо оформить за последний налоговый период — отрезок времени с начала года до дня завершения реорганизации. Сдать его тоже нужно до завершения реорганизации (закрытия). Это следует из письма ФНС России от 30.03.2016 № БС-3-11/[email protected]

Если же реорганизуемая компания не успела подать отчет по форме 6-НДФЛ, то обязанность по сдаче отчетности переходит правопреемнику (п. 5 ст. 230 НК РФ).

Пакет необходимых документов

Основным моментом при осуществлении любой юридической процедуры является оформление необходимого пакета документов. В данном случае в него должны входить:

- заявление в ФНС по форме №Р16003 (об исключении из ЕГРЮЛ);

- решение о проведении реорганизации (при единоличном учредителе), либо протокол общего собрания (составляется как реорганизуемой компанией, так и правопреемником);

- договор присоединения, в котором прописываются условия проведения процедуры;

- передаточный акт.

Еще на подготовительном этапе в ФНС необходимо направить уведомление о начале процесса (в течение 3-х дней). Дополнительно требуется дважды опубликовать объявление в «Вестник ГР» с целью информирования кредиторов.

Заявление в налоговые органы

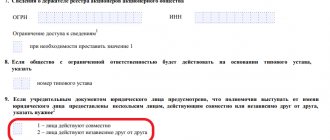

Бланк заявления по форме №Р16003 доступен для скачивания на сайте ФНС. Документ состоит из следующих подразделов:

- сведения о присоединенном юрлице;

- сведения о юрлице-правопреемнике;

- сведения о публикациях в СМИ;

- сведения о заявителе.

Первые два подраздела заполняются на основании данных о компаниях, содержащихся в ЕГРЮЛ. В нем указываются наименования, реквизиты, информация о номерах и датах внесения записей в госреестр. Далее необходимо указать даты публикации объявления о реорганизации в органах печати.

В подраздел «сведения о заявителе» записывается информация о представителе, подающем документы в ФНС. Здесь указываются ФИО, информация о дате и месте рождения, данные удостоверяющего личность документа, место жительства. Если в качестве представителя выступает юрлицо, проставляется его наименование и реквизиты.

можно здесь.

Оформление решения

Реорганизация юрлица может быть начата только после принятия единогласного решения всеми учредителями в пользу этого мероприятия (п. 1 ст.57 ГК РФ). Данное решение принимается на внеочередном собрании учредителей (каждой из сторон), где также утверждается договор присоединения и другие организационные моменты. Если же собственник один, ему просто следует оформить соответствующий документ.

В решении обязательно отражается:

- способ реорганизации;

- основание проведения процедуры (реквизиты договора);

- реквизиты обеих сторон;

- ответственное лицо.

Для наглядности рассмотрим образец решения единоличного учредителя.

Единственного участника ООО «Аква»

Единственный участник ООО «Аква» в лице директора Павлова Николая Петровича, действующего на основании Устава, решил:

- Реорганизовать ООО «Аква» (ОГРН, ИНН, КПП, местонахождение) в форме присоединения к ООО «Союз» (ОГРН, ИНН, КПП, местонахождение).

- Утвердить договор о присоединении №1/РО/09 от 12.07.2017г. между ООО «Аква» и ООО «Союз».

- Уполномочить ООО «Аква» подписывать и подавать документы о присоединении в налоговые органы, а также делать публикации в печатном издании «Вестник ГР».

Директор ООО «Аква» Павлов Н.П.

Договор о присоединении

Договор о присоединении не выступает в роли учредительного документа, в нем лишь прописывается порядок проведения реорганизации.

В договоре прописываются следующие моменты:

- назначение ответственного за проведение процедуры лица;

- описание стадий реорганизации;

- размер будущего уставного капитала правопреемника;

- сроки наступления и объем правопреемства;

- изменения, вносимые в Устав правопреемника.

документа можно здесь.

Договор о присоединении при реорганизации (образец)

Что касается изменения размера уставного капитала, то здесь допустимо несколько вариантов:

- Суммирование уставных капиталов всех участников реорганизации.

- Сохранение прежнего размера уставного капитала правопреемника с выкупом долей присоединяемых компаний.

- Утверждение нового размера уставного капитала и распределение его долей на общем собрании всех участников.

Какой бы способ не был избран, его следует отразить в договоре присоединения. Образец договора можно скачать здесь.

Приказ о реорганизации

Другим важным организационным моментом является составление приказа о реорганизации. В приказе должно быть отражено, что с определенной даты работники реорганизуемой компании переходят в штат к правопреемнику. С этим приказом необходимо ознакомить под подпись всех сотрудников, потому что часть из них может не согласиться на переход в новую фирму.

О реорганизации ООО «Аква»

В связи с реорганизацией ООО «Аква» в форме присоединения к ООО «Союз»,

- Всех работников ООО «Аква» с 13.09.2017г. считать работающими в ООО «Союз».

- Начальнику кадровой службы Лавровой Е.В. внести новые сведения в трудовые договора и трудовые книжки сотрудников.

- Секретарю Ворониной Н.А. ознакомить Лаврову Е.В. с текстом приказа в срок до 14.09.2017г.

- Контроль за исполнением приказа оставляю за собой.

Основание: св-во о прекращении деятельности от 13.09.2017г.

Директор Павлов Н.П.

Как заполнить 6-НДФЛ правопреемнику

Компания-правопреемник представляет расчет 6-НДФЛ в налоговую инспекцию по месту своего нахождения или по месту учета, если является крупнейшим налогоплательщиком. При заполнении расчета в графе «по месту нахождения (учета )(код)» титульного листа фиксируется соответствующий код:

- 215 — по месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком;

- 216 — по месту учета правопреемника, являющегося крупнейшим налогоплательщиком.

ФНС приказом от 17.01.2018 № ММВ-7-11/[email protected] обновила форму расчета 6-НДФЛ, которая официально вступает в силу 26.03.2018.

Обновленный бланк можно скачать здесь.

В титульный лист формуляра добавлены поля, которые заполняют только правопреемники:

- Форма реорганизации (ликвидация) – указывается код, приведенный в приложении № 4 к порядку заполнения расчета:

- 1 – преобразование;

- 2 – слияние;

- 3 – разделение;

- 5 – присоединение;

- 6 –разделение с одновременным присоединением.

- ИНН/КПП реорганизованной организации – указываются коды реорганизованной фирмы.

В графе «налоговый агент» указывается название реорганизованной компании или ее обособленного подразделения.

Достоверность и полноту данных в расчете подтверждает правопреемник, указав код 1 в соответствующей ячейке.

Реорганизация юридического лица

Реорганизация – одна из форм прекращения юридического лица (присоединение)

Реорганизация – одна из форм возникновения юридического лица (выделение)

Реорганизация – одна из форм прекращения и возникновения юридического лица (слияние, разделение, преобразование)

Формы реорганизации

- Слияние нескольких юридических лиц

- Присоединение юридического лица к другому

- Разделение юридического лица на несколько самостоятельных юридических лиц

- Выделение из состава юридического лица одного или нескольких юридических лиц

- Преобразование юридического лица из одной организационно-правовой формы в другую

Виды реорганизации

- Добровольная – осуществляется по решению учредителей либо уполномоченного органа юридического лица с согласия государственных органов

- Принудительная – осуществляется по решению суда, например, при монополии

Реорганизация оформляется с помощью передаточного акта. Он должен содержать положения о всех вопросах правопреемства.