В каких случаях выставляется инкассовое поручение

Инкассовое поручение – это платежный документ для списания денежных средств со счета плательщика без его дополнительного согласия (в бесспорном порядке). Регулирует порядок применения расчетов по инкассо Гражданский кодекс (ст. 874-876 ГК РФ).

Инкассовые поручения на счет предъявляют:

1) налоговые органы и внебюджетные фонды при истекшем сроке исполнения требования;

2) судебные приставы при наличии исполнительного документа к взысканию;

3) контрагенты предприятия или ИП, если есть договор с условием оплаты в бесспорном порядке;

4) банк, ведущий расчеты организации или ИП — для контрагентов на основании их заявления и исполнительного листа, выданного в связи с судебным решением.

В любом случае использование инкассового поручения основано на праве получателя взыскать с плательщика определенную денежную сумму (п. 7.4 «Положения о правилах осуществления перевода денежных средств» № 383-П, утв. Банком России 19.06.2012).

Что нужно сделать, чтобы «схема» заработала

Если предприятия заинтересованы в том, чтобы платежи между ними происходили без их прямого участия, им нужно

- заключить между собой договор, в который требуется внести пункт о расчетах через инкассовое поручение;

- предоставить данный договор в обслуживающую кредитную организацию.

После того, как договор будет заключен и сделка проведена, банк поставщика (продавца) пересылает поручение инкассо банку потребителя (покупателя). Затем банк уведомляет покупателя о получении документа на оплату и в случае его подтверждения происходит перечисление, далее банк получателя аналогичным образом информирует своего клиента о зачислении денежных средств на счет.

Отличие от прочих платежных документов

Рассмотрим, чем отличается инкассовое поручение от других видов платежных документов.

Платежное поручение на перечисление средств заполняет и предъявляет банку к исполнению сам плательщик на добровольной основе.

Платежное требование составляет получатель платежа, но его предъявление еще не означает исполнения банком – для проведения оплаты нередко требуется согласие (акцепт) плательщика. В случае несогласия плательщика такой документ вернется получателю без исполнения. В определенных случаях возможно и безакцептное списание по платежному требованию (по решению суда, по основаниям, предусмотренным законом), в т.ч. если об этом договорились стороны договора.

Расчеты по инкассо и платежными требованиями

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк берет на себя обязательства по получению платежа от плательщика на основании представленных на инкассо документов. Суть указанной операции в том, что распоряжение о списании средств со счета плательщика оформляется не самим плательщиком, а получателем в рамках предоставленного ему права.

Расчеты по инкассо могут осуществляться как с акцептом, т. е. когда плательщик подтверждает представленные в его банк документы на списание денежных средств, так и без акцепта — в случаях, установленных законодательством (как правило, это относится к списанию по исполнительным и приравненным к ним документам).

В современной практике инкассовая форма расчетов осуществляется на основании платежных требований и инкассовых поручений. Указанные документы предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя.

Платежное требование используется, как правило, в коммерческом обороте и представляет собой расчетный документ, который содержит требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. Расчеты платежными требованиями могут осуществляться с акцептом или без акцепта плательщика. При расчетах между коммерческими организациями платежные требования без акцепта используются только в случаях, если данное условие установлено основным договором между контрагентами, а также при наличии в договоре банковского счета между плательщиком и своим банком условия о возможности безакцептного списания денежных средств. В хозяйственной практике между коммерческими организациями безакцептные платежные требования используются довольно редко. В основном расчеты осуществляются платежными требованиями, оплачиваемыми с акцептом плательщика. Заявление об акцепте или об отказе от акцепта составляют на специальном бланке. Если этот документ банк не получит, то он просто вернет платежное требование, указав на нем, что «не получено согласие на акцепт».

Платежные требования предоставляются в банк получателя на бланке установленной формы. Кроме основных реквизитов платежных документов (см. выше), платежное требование должно содержать:

- условие оплаты (с акцептом или без);

- продолжительность акцепта (определяется контрагентами по основному договору, но не должна быть меньше 5 рабочих дней);

- дата отсылки (вручения) плательщику предусмотренных основным договором документов, свидетельствующих о выполнении поставщиком условий договора;

- наименование товара, работ, услуг; реквизиты основного хозяйственного договора.

Принимающий платежные требования банк получателя (эмитент) проверяет соответствие платежного требования установленной форме, соответствие подписей и печати получателя, а также полноту заполнения всех предусмотренных бланком реквизитов. При соблюдении всех правил 2 экземпляра платежного требования с реестром платежных требований (перечень требований по данному платежу и их основные реквизиты) передаются в банк плательщика (исполняющий банк). Поступившие в исполняющий банк платежные требования проверяются на соответствие условий данной формы расчетов условиям договора между банком и плательщиком.

При расчетах платежными требованиями с акцептом один экземпляр требования передается для акцепта плательщику. Акцепт платежного требования может быть проведен плательщиком до истечения срока акцепта путем предоставления в банк заявления с печатью и соответствующими подписями. На основании указанных в требовании реквизитов исполняющий банк проводит списание средств со счета плательщика.

Если плательщик отказывается от акцепта (полностью или частично), то в исполняющий банк он предоставляет заявление в 3 экземплярах, в котором указывает мотивы отказа с обязательной ссылкой на условия договора или нормы права. В частности, это может быть несоответствие применяемой формы расчетов условиям заключенного основного договора. При полном отказе от акцепта платежные требования и заявление плательщика об отказе с соответствующими отметками исполняющего банка возвращаются в банк-эмитент для передачи получателю. В случае частичного акцепта в платежном требовании обводится первоначальная сумма и рядом проставляется цифрами и прописью сумма, подлежащая оплате. Заявление о частичном отказе и один экземпляр платежного требования служат основанием для списания денежных средств со счета плательщика. Второй экземпляр заявления направляется в банк-эмитент для выдачи получателю средств. Все возникающие между плательщиком и получателем разногласия разрешаются в законодательном порядке.

При неполучении исполняющим банком в установленный срок отказа от акцепта платежное требование считается акцептованным и на основании указанных в нем реквизитов исполняющий банк осуществляет платеж.

Если поставщик предоставляет в банк-эмитент платежное требование, в котором указано, что оплата по нему проводится без акцепта плательщика, то в требовании делается указание на пункт основного договора, в котором предусмотрено следующее условие. Безакцептное списание по хозяйственным договорам требует соответствующего указания на такую возможность в договоре банковского счета. Кроме того, плательщик при заключении хозяйственного договора предоставляет в обслуживающий его банк сведения о кредиторах (получателях), которые имеют право выставлять платежные требования на списание денежных средств в безакцептном порядке, а также на основании каких хозяйственных договоров может быть проведено указанное списание. В случае если указания о безакцептном списании средств нет в договоре банковского счета либо плательщик не предоставил в банк сведения о получателях средств, платежное требование оплачивается в порядке предварительного акцепта. При безакцептном списании средств в случае соблюдения исполняющим банком всех требований законодательства последним возражения плательщика но поводу списания не принимаются.

Инкассовые расчеты могут осуществляться на основании инкассовых поручений. В соответствии с действующим законодательством списание денежных средств по инкассовым поручениям проводится только в бесспорном порядке. Положением о безналичных расчетах предусмотрены следующие случаи применения инкассовых поручений:

- когда бесспорный порядок взыскания установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции;

- при взыскании по исполнительным листам.

Инкассовые поручения могут применяться и при расчетах между коммерческими организациями, если условия основного договора, а также договоров банковского счета содержат такую возможность. В данном случае порядок документооборота аналогичен документообороту при использовании платежных требований-поручений без акцепта. Однако расчеты с использованием инкассовых поручений применяются, в основном, для принудительного взыскания денежных средств соответствующими государственными контролирующими органами. При взыскании денежных средств на основании исполнительных документов инкассовое поручение должно содержать ссылку на дату выдачи исполнительного документа, его номер, номер дела, по которому принято решение, подлежащее принудительному исполнению, а также наименование органа, вынесшего решение.

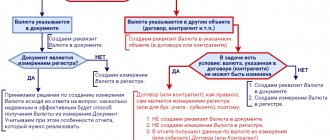

Общая схема расчетов инкассовыми поручениями и платежными требованиями без акцепта приведена на рис. 11.7.

Обязательные реквизиты инкассового поручения

На сегодня применяется установленная форма инкассового поручения 0401071 (приложение № 4 к Положению № 383-П). Помимо общих требований, предъявляемым ко всем платежным документам для безналичных расчетов (дата, номер, сумма, наименование плательщика и его ИНН, КПП, банковские реквизиты -наименование банка, БИК и корреспондентский счет банка, получатель и его ИНН, КПП, банковские реквизиты), по инкассо имеются дополнительные требования:

- В назначении платежа:

Если инкассо выставляется на основании договора, указывают его номер, пункт о бесспорном порядке списания, а также наименование товаров, работ, услуг, за которые производится оплата.

- Когда инкассовое поручение выставляют на основании закона (например, при взыскании налоговиками штрафа), указывается наименование взыскания, дата, номер и статья обосновывающего взыскание федерального закона, номер и дата решения о взыскании.

- В документе на основании исполнительного листа указываются: орган, выдавший документ, дата исполлиста, номер судебного дела или материалов.

Банк проверяет и саму форму, и приложения. Исполнение инкассового поручения производится только при выполнении всех формальных требований к документу. Если они не соблюдаются, исполняющий банк извещает составителя – для устранения им недостатков. Если взыскатель не исправил недочеты, банк возвращает инкассовое поручение без исполнения (п. 1 ст. 875 ГК РФ; п.3 Приложения 13 Положения Банка России «О платежной системе Банка России» от 06.07.2017 № 595-П).

Кому интересна инкассовая форма расчетов

В первую очередь инкассо выгодна покупателю. Связано это с тем, что за ним всегда остается право перечисления платежа или отказа от него (это определяет невысокую надежность данных операций). Однако продавец может подстраховаться, если предварительно запасется определенными документами, при отсутствии которых покупатель не сможет завладеть товаром на законных основаниях.

Это важно помнить, учитывая то, что данная банковская операция производится вкупе с акцептом такого расчета, что подразумевает немедленную отгрузку продукции в рамках действующего договора, вне зависимости, поступили или не поступили за нее средства от покупателя. Покупатель же оплачивает цену товаров при получении полного пакета расчетных документов, который предварительно должен быть проверен продавцом на предмет соответствия ее стоимости, качества и количества условиями, прописанным в договоре.

У процедуры оплаты путем инкассовых поручений есть один существенный минус: документы через банки идут довольно долго, поэтому оплата может произойти не так быстро, как того бы хотелось. Наряду с этим есть и преимущество: в банках эта услуга стоит достаточно дешево.

Инкассовые поручения налоговых органов

Наиболее часто компании и ИП сталкиваются с инкассовыми поручениями налоговиков. В случае несвоевременной оплаты налогов и финансовых санкций (пени, штрафов), ИФНС выставляет должнику требование на уплату с указанием суммы и даты — до какого числа оно должно быть исполнено. Если налогоплательщик не оплатил вовремя или не оспорил законность требования (п.3 ст.46 НК):

- не позднее 2 месяцев по окончании отведенного для уплаты срока выносится решение о взыскании денежных средств;

- если прошло более 2 месяцев с даты, указанной в требовании, решение о взыскании принять уже нельзя, но инспекция вправе в течение полугода обратиться в суд.

Инкассовые поручения налоговых органов в банк поступают обычно в течение суток с момента вынесения решения о взыскании, и денежные суммы списываются в бесспорном порядке. О решении взыскать платежи ИФНС должна уведомить налогоплательщика в течение 6 дней.

Помимо инкассового поручения налоговики обычно направляют в банк и решение о приостановлении операций по счету на такую же сумму. Кроме того, при наличии таких ограничений банки не имеют права открывать новый расчетный счет налогоплательщику. Даже если оплата прошла сразу – отмена приостановления может затянуться.

Читайте также: Письмо в налоговую о разблокировке счета: образец

В случае отсутствия достаточных средств на счете, ИФНС (и внебюджетные фонды) посылают судебным приставам решение о взыскании причитающейся суммы за счет имущества должника (ст. НК РФ). Неисполнение в течение 5 дней постановления судебного пристава влечет взыскание еще и исполнительского сбора – 7% от взыскания, но не менее 1000 рублей с ИП и не менее 10000 рублей с организации (ст.112 закона № 229-ФЗ «Об исполнительном производстве» от 02.10.2007).

Пополнение дополнительного расчетного счета на сумму инкассо

Если налоговый орган отказался идти навстречу должнику (и формально ФНС права

!), то ничего не остается, как пополнять дополнительный расчетный счет. Это можно сделать:

- внеся наличные деньги на счет;

- по средствам безналичного перевода с основного счета (при наличии);

- выставляя контрагентам счета с другими реквизитам.

Но каждый из вышеперечисленных способов имеет свои минусы. Внести наличные деньги

можно только при их фактическом наличии. Если фирма находится в тяжелой финансовой ситуации, то необходимо еще и найти или собрать данную сумму. Для этого может быть снята выручка из кассы фирмы (при ее наличии), оформлен кредит или заем от собственника бизнеса или руководителя. Если сумма неуплаченных налогов большая – то на сбор суммы на уплату налога может уйти много времени. Оформление кредита на юридическое лицо – дело долгое. Кроме этого, у предприятия должны быть большие обороты по счету за прошлый год.

Второй вариант – перевести деньги с основного счета

. Чаще всего, если фирма в срок не смогла уплатить налог или сбор, значит, данной суммы у нее в настоящее время нет. В противном случае налог был бы уплачен.

Стоит отметить, что при вынесении решения о приостановлении операций по счету, сумма инкассо блокируется на всех счетах фирмы, а списывается только с одного. То есть, организация имеет право распоряжаться деньгами, сумма которых превышает блокировку.

Пример: ФНС выставила блокировку операций по расчетным счетам. Сумма инкассо – 50 тысяч рублей. На одном из счетов фирмы находится 65 тысяч рублей. Какую сумму ООО имеет право использовать?

Предприятие имеет право распоряжаться только 15 тысячами рублей, так как 50 тысяч будут заблокированы до тех пор, пока сумма инкассо не будет списана с расчетного счета, на который было выставлено инкассовое поручение.

Последний вариант – это выставление счетов контрагентам с другими реквизитами

для оплаты. Тут главные минусы – это время и дополнительные документы. Организации необходимо оповестить покупателя о том, что у них изменились реквизиты для оплаты товаров, работ или услуг отдельным письмом, которое передается или сразу при изменении реквизитов, или вместе с выстеленным счетом на оплату.

Если в дальнейшем предприятие захочет выставлять контрагентам счета по старым реквизитам, то придется составлять повторное письмо

.

Расчеты инкассовыми поручениями между контрагентами

Существуют два вида инкассо по расчетам:

- чистое инкассо – к оплате предъявляется вексель, чек;

- документарное инкассо – для совершения оплаты требуются документы по сделке: договор, накладная (акт), счет-фактура и т.д.

Между поставщиками (исполнителями) и покупателями (заказчиками) может заключаться договор, предусматривающий право поставщика получить денежные средства с расчетного счета покупателя без его согласия при определенных условиях (например, завершении поставки товаров). Экземпляр договора передается в обслуживающую финансовую организацию. При представлении подтверждающих документов банк получателя проверяет законность требования и, если все в порядке, передает инкассовое поручение и документы банку плательщика. Плательщик уведомляется о переводе денежных средств, а получатель – об их зачислении.

Виды инкассовых документов

Различают следующие виды инкассовых документов:

- чистое инкассо, к которому прилагает чек или вексель;

- документарное инкассо, представленное актом о приеме работ (счетом за товар).

Получив просьбу от клиента, банк принимает инкассовое поручение в работу. То есть это платежное требование, которое прикладывается к счету компании-плательщика.

Подобная операция в банке происходит в сочетании с акцептом. Данная форма предполагает проведение немедленной отгрузки товаров по действующему соглашению, независимо от факта поступления за них оплаты от покупателя. При этом покупатель оплачивает за продукцию при получения всех расчетных документов, после предварительной проверки со стороны продавца количества, качества и цены на соответствие условиям договора.

Особенности составления

Несмотря на схожесть с платежкой, заполнение инкассовых документов имеет особенности. Инкассо в обязательном порядке должно содержать следующие реквизиты:

- Ссылка на действующий нормативно-правовой акт, на основании которого производится изъятие денег. Необходимо указать номер и дату самого НПА, номер статьи, пункта или подпункта.

- Номер и дату заключенного договора, соглашения или контракта, номер пункта, в котором обозначена возможность проведения этого вида взаиморасчетов между контрагентами.

- Реквизиты исполнительного документа и наименование организации, которая выдала исполнительный лист. Также необходимо указать номер и дату дела судопроизводства.

Обратите внимание, если требования к реквизитам или наличию подтверждающей документации не исполнены, то принимающий банк должен в срочном порядке оповестить заявителя о выявлении нарушений. При отсутствии действий со стороны заявителя по устранению выявленных нарушений банк откажет в исполнении платежа.

Инкассовое поручение налогового органа не может быть принято к исполнению банком до окончания срока добровольного погашения выявленной задолженности. К тому же ФНС обязана выставить платежные требования к изъятию по каждому КБК в отдельности, объединение не допускается. Если за организацией числятся пеня и штраф по налогу, то ФНС обязаны выставить два инкассовых поручения: один — по пени, второй — по штрафу, так как для каждого налогового платежа предусмотрен свой индивидуальный код бюджетной классификации (КБК).

Расчеты через платежное требование-поручение

Данные расчёты выполняются за приобретённую продукцию либо за услуги, которые выполнил получатель денежных средств.

Преимущества такого способа расчёта:

- Снижение издержек, за счёт более простого и меньшего количества заполнения различных бумаг.

- Ответственность за выполнение расчётов у поставщика и покупателя значительно повышается.

Недостатки данного способа:

- Не существует 100% гарантии выплаты со стороны плательщика.

- Могут возникнуть задолженности с обеих сторон.

В наше время текущий способ расчётных договоров не является востребованным, благодаря развитию коммерческого кредитования и введению предоплаты. Такой тип расчётов сохранился лишь в инкассовых поручениях.

Где оно может использоваться?

Используется документ в нескольких случаях:

- Когда бесспорная система взыскания денег установлена законом, даже при взыскании средств контрольными органами.

- Когда взыскание осуществляется по исполнительной документации.

- В случае, предусмотренным контрактом, при условии предоставления кредитному учреждению либо физическому лицу привилегии на отчисление денег со счета данного лица без разрешения.

Всю ответственность за правильность и законное основание выставления поручения несет взыскатель денег. Банк может приостановить отчисление в случае решения органа на основании закона, если есть судебное заключение о приостановлении и иные основания согласно закону.

В каких случаях все требования будут успешно выполнены?

- Главное условие выполнения платёжного требования заключается в том, согласится ли его выполнять плательщик.

- Выполнить обязательства полностью или частично, решает также плательщик. Вся информация о принятом решении, заполняется в принятом документе, сотрудником банковской организации, ответственным за заключение сделки.

- В выполнении платёжного расчёта будет отказано, если плательщик предоставит акцепт со сведениями, отличающимися от сведений, которые были прописаны в нём получателем.

- Выполнять заполнение необходимо по всем требованиям. Не допускаются исправления в тексте, а также использование различных средств для замазывания ошибок. Если будут нарушены данные правила, то в выполнении услуги будет отказано, а все бумаги будут возвращены их владельцу.

Смотрите видео-самоучитель 1С 8 3 как составить платежное требование:

Оспариваем инкассо

Арбитражная практика по спорам о признании недействительными инкассовых поручений, направленных в банк за пределами установленного НК РФ срока, неоднообразна. Есть решения, в которых суды пришли к выводу, что срок для направления инкассового поручения не является пресекательным. А значит, несоблюдение налоговым органом этого срока не имеет никаких правовых последствий .

Однако с такой позицией можно не согласиться.

Ведь если законодателем установлены различные сроки для разных этапов процедуры внесудебного взыскания налогов (за счет денег на счетах в банке и за счет иного имущества), то разумно считать, что определенные границы должны быть и внутри этих сроков. Если же подходить к этому иначе, то получается, что налоговый орган может направлять в банки инкассовые поручения в течение срока, отведенного уже для взыскания налога за счет иного имущества. Из этого следует, что инкассовое поручение можно направить в банк и по истечении года после того, как истек срок на добровольное исполнение требования об уплате налога . То есть после того, как стало невозможным принятие решения о взыскании налоговой задолженности за счет иного имущества.

Существуют и решения судов, подтверждающие правильность этого подхода. Соглашаясь с доводами налогоплательщиков, суды признают несоблюдение налоговыми органами сроков на направление инкассо в банк нарушением, влекущим признание инкассовых поручений недействительными .

Итак, даже если вы пропустили срок для обжалования требования об уплате налога (пени, штрафа) или решения о его взыскании, пропуск налоговым органом срока на направление инкассового поручения в банк — ваш последний шанс избежать взыскания, обратившись в суд с требованием признать этот документ недействительным.

Кем выставляется и как заполнить инкассовое поручение?

Они отличаются друг от друга порядком и образом выполнения:

- Чтобы осуществить выплату по платежному поручению, плательщику нужно дать на это согласие. Поэтому при получении этого требования банк обязан предъявить его физическому лицу для принятия. Если плательщик будет согласен с оплатой, то документ подписывается уполномоченными лицами, которые распоряжаются счетом, и ставится печать. Затем он оплачивается за счет средств, которые находятся на счете плательщика. Если лицо отказывает в выплате, то поручение будет возвращено получателю. При согласии с частичной оплатой могут понадобиться не только подписи и печать, но и вписанная сумма, которая подлежит списанию со счета.

- Списание денег по инкассовому документу происходит в безакцептовом порядке, то есть согласие владельца счета не нужно. Происходит только уведомление о проведении данной операции. Данные поручения выставляются налоговыми и таможенными органами, а также внебюджетными фондами и предприятиями, основываясь на исполнительном листе арбитражного суда. Обязательно к ним прилагается документация, которая подтверждает правомочность выставления. Полную ответственность за законное выставление данного документа и правильное указание оснований для взимания денег несет только лицензиат (взыскатель).

Если вас интересует, , прочтите этот материал.

Информация о том, какие налоги платит ООО, приведена . Сущность расчета по инкассо основана на том, что банк по поручению заимодавца получает выплаты от плательщика после оказания услуг.

объясните в чем отличие платежного требования от инкассового требования (не от поручения, а от требования)?

Лениво, страшно лениво цитировать общеизвестный НПА — Положение ЦБР от 03.10.02 № 2-п о безналичных расчетах в РФ, преодолевая лень, только ради Вас Мария 9.1.

Платежное требование является расчетным документом, содержащим требование получателя средств, предъявляемое на основании договора с плательщиком, об осуществлении банком списания денежных средств с банковского счета плательщика с его согласия (акцепта плательщика) . 9.2. Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных основным договором.

12.1. Инкассовое поручение является расчетным документом, на основании которого осуществляется списание денежных средств со счетов плательщиков: 1) в случаях взыскания денежных средств в соответствии с законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции; 2) для взыскания по исполнительным документам; 3) в случаях, предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика. 12.3. Инкассовое поручение составляется на бланке формы 0401071 (приложение 13 к настоящему Положению) . 12.4. При взыскании денежных средств со счетов в случаях, установленных законом, в инкассовом поручении в поле «Назначение платежа» должна быть сделана ссылка на закон (с указанием его номера, даты принятия и соответствующей статьи) .

12.5. При взыскании денежных средств на основании исполнительных документов инкассовое поручение должно содержать ссылку на дату выдачи исполнительного документа, его номер, номер дела, по которому принято решение, подлежащее принудительному исполнению, а также наименование органа, вынесшего такое решение. В случае взыскания исполнительского сбора судебным приставом-исполнителем инкассовое поручение должно содержать указание на взыскание исполнительского сбора, а также ссылку на дату и номер исполнительного документа судебного пристава-исполнителя.

Инкассовые поручения на взыскание денежных средств со счетов, выставленные на основании исполнительных документов, принимаются банком взыскателя с приложением подлинника исполнительного документа либо его дубликата.

Разница очевидно, не так ли?

Чем отличается платежное поручение от платежного требования

- Платёжное поручение — одна из форм безналичных расчётов, которая представляет из себя распоряжение, поданное владельцем счёта, банку, где хранятся его деньги для осуществления перевода денежных средств другому человеку.

- Банковское платёжное требование — проявляется следующим образом: поставщик требует от своего покупателя, выплатить стоимость, приобретённой продукции или выполненной услуги. В этом случае, счёт выписывается поставщиком, а оплатить его должен покупатель.

Основное отличие платёжного поручения от платёжного требования заключается в том, что в первом случае, выплата происходит по лично распоряжению владельца счёта, а во втором выплата происходит по решению со стороны получателя.