Перечень документов

Перечень документов, которые должны быть оформлены в подтверждение тех или иных расходов, а также порядок их составления Налоговым кодексом РФ не определены. Поэтому на практике любые имеющиеся у организации документы нужно оценивать с учетом того, могут ли они (в совокупности с другими доказательствами) подтвердить факт и размер понесенных расходов или нет. При этом в зависимости от фактических обстоятельств сделок и условий финансово-хозяйственной деятельности организации в каждом конкретном случае расходы могут подтверждаться разными документами.

В частности, в подтверждение расходов могут быть представлены:

- первичные учетные документы: накладные, акты, путевые листы, товарные и кассовые чеки и т. д.;

- другие документы, прямо или косвенно подтверждающие понесенные затраты: приказы, договоры, таможенные декларации, командировочные удостоверения, документы, оформленные по обычаям делового оборота той страны, на территории которой произведены затраты (например, инвойсы, ваучеры), и т. д.

Такой порядок следует из положений пункта 1 статьи 252 Налогового кодекса РФ. Правомерность такого толкования этой нормы подтверждается судебной практикой (см., например, определение Конституционного суда РФ от 4 июня 2007 г. № 320-О-П, определение ВАС РФ от 17 июня 2009 г. № ВАС-5445/09, постановление ФАС Северо-Западного округа от 17 февраля 2009 г. № А42-2570/2007).

Все документы должны быть оформлены в соответствии с требованиями законодательства. В частности, каждый первичный учетный документ должен содержать обязательные реквизиты, перечисленные в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Отсутствие обязательных реквизитов не позволяет признать документ подтверждающим понесенные расходы. В этом случае для их подтверждения потребуются другие документы. Например, для подтверждения расходов на приобретение товаров (работ, услуг) за наличный расчет одних только кассовых чеков недостаточно. В кассовом чеке нет наименования должностей и подписей лиц, совершивших операцию и ответственных за ее правильное оформление. Кроме того, кассовый чек свидетельствует лишь о факте оплаты товаров (работ, услуг) (п. 2 Положения, утвержденного постановлением Правительства РФ от 23 июля 2007 г. № 470). Поэтому для подтверждения соответствующих расходов в целях налогообложения прибыли помимо кассового чека нужно иметь:

- авансовые отчеты;

- товарные чеки;

- квитанции к приходному кассовому ордеру.

Аналогичные разъяснения содержатся в письме ФНС России от 25 июня 2013 г. № ЕД-4-3/3/11515.

Можно ли подтвердить расходы документами, которые оформлены с ошибками? Можно, если допущенные ошибки позволяют правильно определить продавца и покупателя, вид и величину расходов, дату совершения операции и другие важные элементы сделки. Например, документ можно принять к учету, если в нем указано сокращенное наименование услуги, пропущен код единицы изменения, допущены грамматические ошибки или опечатки в названии или адресе контрагента. Или если помимо обязательных реквизитов документа в нем приводится дополнительная информация. Если в документе искажены сведения о стоимости товара (работы, услуги), нечетко указана дата, то принимать такой документ в качестве подтверждения расходов нельзя.

Такой вывод можно сделать из письма Минфина России от 4 февраля 2015 г. № 03-03-10/4547 (доведено до сведения нижестоящих инспекций письмом ФНС России от 12 февраля 2015 г. № ГД-4-3/2104).

Документы в электронном виде

Понесенные расходы можно подтвердить электронными документами. Для этого документ, составленный в электронном виде, должен быть заверен электронной подписью лица, ответственного за совершение хозяйственной операции. Возможность оформлять документы с электронной подписью при совершении гражданско-правовых сделок предусмотрена статьей 4 Закона от 6 апреля 2011 г. № 63-ФЗ. При этом в данной норме приводятся условия, при соблюдении которых электронная подпись признается равнозначной собственноручной.

По требованию контролирующих ведомств (например, при проверках) организация должна за свой счет обеспечить изготовление бумажных копий документов, составленных в электронном виде. Аналогичные разъяснения содержатся в письмах Минфина России от 11 января 2011 г. № 03-03-06/1/3, от 28 июля 2010 г. № 03-03-06/1/491, от 26 ноября 2009 г. № 03-02-08/85, от 27 октября 2008 г. № 03-03-06/1/605.

Акт об оказании услуг

Ситуация: как при расчете налога на прибыль подтвердить понесенные расходы на оплату услуг, если отсутствует акт об оказании услуг?

Если составление акта об оказании услуг не обязательно, подтвердите расходы другими документами.

Факт осуществления расходов может подтвердить любой документ, даже косвенно свидетельствующий об этом (п. 1 ст. 252 НК РФ). Поэтому, если у организации нет акта об оказании услуг, для подтверждения расхода будет достаточно любого другого документа. Это может быть платежное поручение, кассовый чек, счет, квитанция и т. д. Например, подтвердить расчеты по арендной плате могут любые документы, составленные в соответствии с требованиями законодательства (договор, график арендных платежей, акт приемки-передачи имущества, счет на оплату услуг и т. д.). Подробнее об этом см. Как арендатору отразить в налоговом учете арендные платежи.

Исключением являются случаи, когда составление акта об оказании услуг (выполнении работ) обязательно.

НТВП «Кедр — Консультант»

ООО «НТВП «Кедр — Консультант» » Услуги » Консультации аудиторов » Все расходы должны быть документально подтверждены. Таким документом может стать любой организационно-распорядительный документ организации, содержащий решение уполномоченного лица о признании расходов

Распечатать

Вопрос: Ситуация такая — мы осуществили капитальный ремонт дома. В процессе монтажа нашими сотрудниками в эл.щите были перепутаны провода. В результате этого у жителя данного, где был проведен ремонт, перегорела стиральная машинка. Данный случай признан негарантийным. Житель обратился к нам с заявлением на замену машинки.

Вопрос — если мы покупаем данную стиральную машинку, каким образом нам это оформить документально. И какие бухгалтерские проводки будут в данном случае, и как это отразится на налогах (НДС, прибыль)?

Режим налогообложения общий.

Отвечают специалисты аудиторской :

В соответствии с п.1 ст.1064 Гражданского кодекса РФ вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред.

I. В бухгалтерском учете данная операция отразится следующим образом:

В соответствии с ПБУ 10/99 «Расходы организации» к прочим расходам относятся, в частности, возмещение причиненных организацией убытков. Возмещение причиненных организацией убытков принимается к бухгалтерскому учету в суммах, в частности, признанных организацией.

В бухгалтерском учете возмещение вреда будет отражено следующим образом:

— приобретена стиральная машина (с учетом НДС, так как не подпадает под налогооблагаемые операции):

дебет счета 10 «Материалы» или 41 «Товары»/ Кредит счета 60 «Расчеты с поставщиками и подрядчиками»;

— передача стиральной машинки пострадавшей стороне в качестве возмещения ущерба:

дебет счета 76 «Расчеты с разными дебиторами и кредиторами»/ Кредит счета 10 «Материалы» или 41 «Товары»;

— отражена в бухгалтерском учете сумма признанного ущерба в части стоимости стиральной машины (с учетом НДС), подлежащей передаче пострадавшей стороне:

дебет счета 91-2 «Прочие расходы»/ К-т счета 76 «Расчеты с разными дебиторами и кредиторами».

II. В налоговом учете данная операция отразится следующим образом:

1. Данные расходы можно учесть по налогу на прибыль организаций. В соответствии п.1 ст.265 НК РФ в состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. К ним, в частности, относятся расходы на возмещение причиненного ущерба.

2. По нашему мнению, объекта обложения налогом на добавленную стоимость по данной операции не возникает. Согласно п.1 ст.146 объектом обложения НДС, в частности, является реализация товаров (работ, услуг) на территории РФ.

В соответствии с п.1 ст.39 НК РФ реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе.

По нашему мнению, в данном случае нет реализации товара, поэтому объекта обложения НДС не возникает.

Так как в данном случае операция подпадает под необлагаемую НДС, то, соответственно, не может быть принят к вычету «входящий» НДС по приобретенной стиральной машине.

В данном случае необходимо учесть, что может возникнуть налоговый риск, в связи с тем, что налоговые органы могут классифицировать данную операцию как «безвозмездная передача» и доначислить НДС.

Все расходы должны быть документально подтверждены. Таким документом может стать любой организационно-распорядительный документ организации, содержащий решение уполномоченного лица о признании расходов. Это может быть приказ по организации, письмо, претензия или же служебная записка с соответствующей визой руководителя, а также документ о передаче стиральной машины.

Документы от незарегистрированной организации

Ситуация: можно ли учесть при расчете налога на прибыль расходы, подтвержденные документами, которые выданы от имени организации, не зарегистрированной в ЕГРЮЛ?

Нет, нельзя.

По мнению контролирующих ведомств, расходы по документам, составленным от имени незарегистрированных организаций, учесть при расчете налога на прибыль нельзя. Такая позиция основана на положениях:

- статьи 153 Гражданского кодекса РФ, согласно которой сделками признаются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей. Организация, не зарегистрированная в ЕГРЮЛ, юридическим лицом не является. Поэтому действия, совершенные с ее участием, сделками не считаются, а затраты, возникающие в ходе этих действий, расходами при расчете налога на прибыль не признаются;

- статьи 252 Налогового кодекса РФ, согласно которой расходы должны быть подтверждены документами, оформленными в соответствии с законодательством. Документы, выданные незарегистрированными организациями, этому условию не отвечают, следовательно, они не могут быть доказательством понесенных расходов.

Суды подтверждают правомерность такого подхода. Они признают, что документы, выданные от имени несуществующих юридических лиц, не могут подтверждать расходы, уменьшающие налогооблагаемую прибыль (см., например, постановления Президиума ВАС РФ от 31 мая 2011 г. № 17649/10, от 19 апреля 2011 г. № 17648/10, от 1 февраля 2011 г. № 10230/10, определения ВАС РФ от 6 июня 2011 г. № ВАС-4338/11, от 16 июля 2009 г. № ВАС-8645/09, от 22 июня 2009 г. № ВАС-7288/09, постановления ФАС Волго-Вятского округа от 8 ноября 2013 г. № А38-92/2013, от 5 мая 2011 г. № А43-14215/2010, от 28 апреля 2011 г. № А43-17064/2010, Западно-Сибирского округа от 18 января 2013 г. № А45-17992/2011, от 16 октября 2013 г. № А27-20892/2012, Восточно-Сибирского округа от 2 февраля 2011 г. № А58-5163/2009).

Расходы документально не подтверждены: что делать?

При очередной проверке налоговики обязательно обратят на это внимание и оштрафуют фирму. Ведь отсутствие первичных документов считается грубым нарушением правил учета доходов и расходов (ст. 120 НК РФ). Штраф за это нарушение составляет 10 000 рублей. Если отсутствуют документы за период более года, то штраф составит уже 30 000 рублей. Ну а в случае, если отсутствие документов привело к занижению налога, то штраф составит 20 процентов от суммы неуплаченного налога, но не менее 40 000 рублей.

Чтобы избежать ответственности, нужно доказать свою невиновность в том, что первичные документы отсутствуют. Составьте акт, в котором перечисляются отсутствующие документы и причина их отсутствия. Этот акт должен быть утвержден руководителем фирмы.

Если документы пропали по причине пожара, кражи или другой чрезвычайной ситуации, вам также понадобится справка, подтверждающая, что такая ситуация действительно имела место. Так, если случился пожар, то необходима справка из пожарной части; если случилось затопление — справка организации, которая эксплуатирует здание; если документы украли — справка из полиции.

Случается и так, что новый бухгалтер приходит в фирму и не может разобраться в документации, потому что его предшественник вел бухгалтерию спустя рукава. Чтобы избежать подобных недоразумений, мы рекомендуем, прежде чем начать работу, провести «инвентаризацию» документации. Если же такую проверку провести не удалось и новый бухгалтер приступил к работе, то советуем связаться с предыдущим бухгалтером и потребовать от него письменных объяснений, почему те или иные первичные документы отсутствуют. Затем составьте акт об отсутствии документов. Таким образом, ответственность за отсутствие документов с нового бухгалтера будет снята.

Случается и так, что новый бухгалтер приходит в фирму и не может разобраться в документации, потому что его предшественник вел бухгалтерию спустя рукава. Чтобы избежать подобных недоразумений, мы рекомендуем, прежде чем начать работу, провести «инвентаризацию» документации.

Еще один неприятный момент, который грозит фирме в такой ситуации, — доначисление налогов и начисление пеней.

Дело в том, что расходы, не подтвержденные документально, нельзя учесть при расчете налога на прибыль. Если такие расходы все же были учтены, налоговики посчитают, что налоговая база по налогу на прибыль была занижена, и доначислят налог, а также начислят пени.

Чтобы избежать налоговых санкций, мы советуем попытаться восстановить недостающие документы. Если, например, отсутствуют документы, подтверждающие покупку товаров (работ, услуг, имущественных прав), договоритесь с поставщиками, чтобы вам выписали их копии Конечно, восстановить недостающие документы можно, только если вам известно, каких именно документов не хватает для подтверждения расходов, а также у каких именно поставщиков были закуплены товары (работы, услуги, имущественные права). Гораздо сложнее, если, например, затерялись документы, подтверждающие выдачу денег под отчет работнику фирмы, который в настоящий момент уже на фирме не работает.

Выход из такой ситуации — попытаться связаться с этим работником и договориться с ним заново оформить необходимые документы.

электронное издание 100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами наших экспертов. Не совершайте чужих ошибок в своей работе! 7 выпусков издания доступно подписчикам бератора бесплатно.

Получить издание

Документы от недобросовестного поставщика

Ситуация: можно ли учесть при расчете налога на прибыль расходы на приобретение товаров (работ, услуг), поставщик которых сдает в налоговую инспекцию «нулевые» декларации?

Да, можно.

Добросовестное исполнение поставщиком обязанностей налогоплательщика не является обязательным условием для признания расходов у покупателя (п. 1 ст. 252 НК РФ).

Сами по себе нарушения, допущенные контрагентами организации (в т. ч. искажение налоговой отчетности), не являются основанием для того, чтобы обвинить ее в получении необоснованной налоговой выгоды (п. 10 постановления Пленума ВАС РФ от 12 октября 2006 г. № 53). Если организация действительно приобретала товары (работы, услуги) для использования в своей деятельности, а поставщик не отражал эти операции в отчетности, то при наличии правильно оформленных первичных документов включение таких расходов в расчет налоговой базы по налогу на прибыль правомерно (см., например, постановления ФАС Московского округа от 10 мая 2007 г. № КА-А40/3705-07, от 1 марта 2007 г. № КА-А40/814-07, от 17 октября 2006 г. № КА-А40/9769-06).

Но если налоговая инспекция докажет, что в действительности товары (работы, услуги) не приобретались, а первичные документы оформлялись для завышения расходов, то организацию могут обвинить в получении необоснованной налоговой выгоды (п. 5 постановления Пленума ВАС РФ от 12 октября 2006 г. № 53). В этом случае сделки, совершенные с контрагентом, будут признаны недействительными, а налоговые обязательства, вытекающие их этих сделок, пересчитаны с начислением штрафов и пеней.

Эталона нет

Одним из условий для признания затрат организации при расчете налога на прибыль является их документальное обоснование (п. 1 ст. 252 НК РФ). При этом списка документов, которые следует оформлять в тех или иных случаях, нет.

Поэтому в качестве документального подтверждения могут служить любые документы, с помощью которых можно обосновать факт и размер понесенных расходов. Причем зачастую оправдательные документы могут приниматься в расчет только в совокупности с другими. Например, акт о представительских расходах 2021 используется совместно с другими первичными документами, в частности, кассовыми чеками. Такие выводы следуют из определения Конституционного суда от 04.06.2007 № 320-О-П, определения ВАС от 17.06.2009 № ВАС-5445/09.

Документы, оформленные за границей

Ситуация: как подтвердить расходы на приобретение имущества за границей. Покупателем является зарубежное представительство российской организации? Имущество принято на учет головным отделением организации в России.

Подтвердить расходы, понесенные при приобретении имущества (работ, услуг) за границей, можно документами, оформленными в соответствии с нормами делового оборота страны, в которой совершена сделка.

При приобретении имущества (работ, услуг) такими документами могут быть контракты, передаточные акты, счета, а также документы, подтверждающие, что с продавцом (исполнителем) рассчитались. Кроме того, для обоснования затрат, понесенных за границей, можно использовать документы, косвенно подтверждающие факт расходов (таможенные декларации, приказы о командировках, проездные документы и т. п.). Такой вывод позволяет сделать пункт 1 статьи 252 Налогового кодекса РФ. При этом документы, составленные на иностранном языке, должны иметь построчный перевод на русский язык (абз. 3 п. 9 Положения по ведению бухгалтерского учета и отчетности). Объясняется это тем, что официальное делопроизводство во всех организациях ведется на русском языке как государственном языке России (п. 1 ст. 16 Закона от 25 октября 1991 г. № 1807-1, ст. 68 Конституции РФ).

Аналогичные разъяснения содержатся в письмах Минфина России от 16 февраля 2009 г. № 03-03-05/23, от 20 марта 2006 г. № 03-02-07/1-66.

Способы документального подтверждения понесенных расходов

Могут ли товарные чеки, квитанции и другие документы, подтверждающие прием денежных средств за соответствующий товар (работу, услугу), приравниваться к кассовому чеку, как это предусмотрено для бланков строгой отчетности, для подтверждения расходов при исчислении налога на прибыль при приобретении товаров (работ, услуг) у налогоплательщиков ЕНВД, не применяющих ККТ? Как организуются учет и хранение этих документов? Какие документы понимаются под термином «другие документы» в Федеральном законе от 22.05.2003 N 54-ФЗ?

Содержание

Согласно ст. 252 Налогового кодекса Российской Федерации расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 Кодекса, убытки), осуществленные (понесенные) налогоплательщиком.

При этом под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

В соответствии с п. 2.1 ст. 2 Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого налога на вмененный доход для отдельных видов деятельности, не подпадающие под действие п. п. 2 и 3 ст. 2 Федерального закона от 22.05.2003 N 54-ФЗ, при осуществлении видов предпринимательской деятельности, установленных п. 2 ст. 346.26 Налогового кодекса Российской Федерации, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа), подтверждающего прием денежных средств за соответствующий товар (работу, услугу). Федеральным законом от 22.05.2003 N 54-ФЗ в качестве наименования выдаваемого документа наряду с некоторыми примерами таких документов (товарный чек, квитанция) использовано обобщенное название — «документ, подтверждающий прием денежных средств» и установлено его содержание.

Таким образом, соответствующие расходы при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг должны подтверждаться отпечатанными контрольно-кассовой техникой кассовыми чеками или документами, подтверждающими прием денежных средств за соответствующий товар (работу, услугу). Указанные документы, содержащие сведения, предусмотренные п. 2.1 ст. 2 Федерального закона от 22.05.2003 N 54-ФЗ, могут выдаваться организациями и индивидуальными предпринимателями — налогоплательщиками единого налога на вмененный доход для отдельных видов деятельности при осуществлении ими соответствующей предпринимательской деятельности, подлежащей налогообложению единым налогом на вмененный доход для отдельных видов деятельности.

Основание: Письмо Минфина РФ от 22 октября 2009 г. N 03-01-15/9-470

Подборка по материалам информационного банка «Финансист» системы КонсультантПлюс. Составители Е.В. Зернова, О.Б. Солдатова.

Правовые документы

- ст. 252 Налогового кодекса Российской Федерации

- ст. 265 Кодекса

- Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»

- ст. 346.26 Налогового кодекса Российской Федерации

- Письмо Минфина РФ от 22 октября 2009 г. N 03-01-15/9-470

Документы, составленные в иностранной валюте

Ситуация: можно ли учесть при расчете налога на прибыль расходы, подтвержденные документами, которые составлены в иностранной валюте?

Да, можно.

Документы, составленные в иностранной валюте, могут подтверждать расходы организации:

- по сделкам в рамках внешнеторговых контактов или за рубежом;

- по сделкам, совершенным на внутреннем рынке, если российское законодательство допускает расчеты между контрагентами в иностранной валюте (ст. 9 Закона от 10 декабря 2003 г. № 173-ФЗ).

В обоих случаях организация вправе признать расходы, которые подтверждены документами, составленными в иностранной валюте. Главное, чтобы эти документы были оформлены либо по правилам, действующим в иностранных государствах, либо в соответствии со статьей 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

При определении налогооблагаемой прибыли расходы, выраженные в иностранной валюте, подлежат пересчету в рубли (п. 5 ст. 252 НК РФ).

Какие расходы являются необоснованными

Согласно ст. 252 НК РФ в расчет по налогу можно включить расходы:

- обоснованные экономически;

- подтвержденные документально;

- выраженные в денежной форме.

Нормы указанной статьи связаны с нормами ст. 346.16 НК РФ, следовательно, критерии относятся как к расчетам по налогу на прибыль, так и упрощенному налогу.

Вопрос: Можно ли принять НДС к вычету, если расходы по налогу на прибыль экономически необоснованны (п. п. 1, 2 ст. 171 НК РФ)? Посмотреть ответ

На практике из сказанного следует, что ФНС вправе не признать экономически обоснованными некоторые расходы, несмотря на отсутствие жестких запретов в законодательстве на включение в расчеты тех или иных видов затрат:

- Затраты, согласно законодательству, не имеющие отношения к экономической деятельности, которую осуществляет налогоплательщик.

- Затраты на оплату услуг консультантов, аудиторов, юристов, рекламных агентств без детализации выполненных работ и использования этих работ в хозяйственной деятельности.

- Материальные расходы, не предусмотренные производственной технологией или используемые сверх технологических нормативов.

- ТМЦ (работы, услуги), приобретаемые по ценам выше средних рыночных, по аналогичным товарным позициям.

- ТМЦ, используемые в производстве продукции, реализуемой в дальнейшем по ценам ниже стоимости ТМЦ. Аналогично — в отношении работ и услуг.

- Затраты, не связанные с получением доходов организацией или с намерением их получить.

- Расходы, понесенные вне рамок деятельности, направленной на получение дохода, не имеющие цели получения дохода (уменьшения убытка), завышенные, по сравнению с нормативными показателями, не признаются экономически оправданными.

Как выявляются экономически необоснованные расходы, осуществляемые с целью уклонения от уплаты налогов?

Важно! Налогоплательщик обязан построить свой документооборот так, чтобы из заключенных договоров, первичных документов, учетных регистров, оправдательных, справочных документов было видно, какие товары, работы и услуги впоследствии были включены в расчет налога и с какой целью были понесены те или иные затраты. При проверке ИФНС, прежде всего, обратит внимание на их связь с предпринимательской деятельностью.

Документы без расшифровки подписей

Ситуация: можно ли учесть при расчете налога на прибыль расходы, подтвержденные документами, в которых нет расшифровок подписей должностных лиц?

Нет, нельзя.

Налоговая база по налогу на прибыль определяется на основании первичных учетных документов (ст. 313 НК РФ). При этом понятие «первичные учетные документы» следует определять в соответствии с законодательством о бухгалтерском учете (п. 1 ст. 11 НК РФ, письмо Минфина России от 5 апреля 2005 г. № 03-03-01-04/1/167).

Расшифровка подписи лиц, ответственных за совершение хозяйственной операции, является обязательным реквизитом первичного документа (подп. 7 п. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Поэтому, если в документах, подтверждающих расходы организации, отсутствуют расшифровки подписей, при расчете налога на прибыль такие расходы учитывать нельзя.

Правомерность такой позиции находит поддержку в арбитражной практике (см., например, постановления ФАС Дальневосточного округа от 4 августа 2006 г. № Ф03-А73/06-2/2540 и от 31 мая 2006 г. № Ф03-А73/06-2/1369, Северо-Западного округа от 2 февраля 2006 г. № А13-1712/2005-28).

В то же время есть примеры судебных решений, из которых следует, что отдельные недостатки в оформлении первичных документов не влекут за собой автоматического отказа в признании расходов (см., например, постановления ФАС Московского округа от 19 августа 2009 г. № КА-А40/7963-09, Северо-Кавказского округа от 28 февраля 2007 г. № Ф08-721/2007-293А). В частности, в постановлении от 19 августа 2009 г. № КА-А40/7963-09 ФАС Московского округа указал, что отсутствие расшифровки подписей в акте приемки выполненных работ (при наличии такой расшифровки в договоре на их выполнение) не может быть основанием для исключения затрат на оплату работ из налоговой базы по налогу на прибыль.

Возмещение документально неподтвержденных командировочных расходов

Как отразить в учете организации возмещение работнику расходов по найму жилья в командировке, если работник не представил документы, подтверждающие эти расходы? В авансовом отчете работника указано, что расходы по найму жилья составили 700 руб. в сутки. Согласно командировочному удостоверению работник находился в месте командирования пять дней. В соответствии с положением о командировках (приложением к коллективному договору) расходы по найму жилого помещения, не подтвержденные документально, оплачиваются в размере 700 руб. в сутки. Цель командировки — организация сбыта изготовленной продукции.

Содержание

Трудовые отношения

При направлении в служебную командировку работодатель обязан возмещать работнику, в частности, расходы по найму жилого помещения. Порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом (ч. 1, 2 ст. 168 Трудового кодекса РФ, п. п. 11, 14 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства РФ от 13.10.2008 N 749).

Бухгалтерский учет

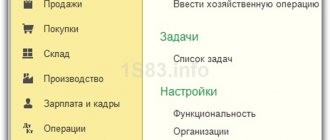

В соответствии с п. 11 Порядка ведения кассовых операций в Российской Федерации, утвержденного Решением Совета директоров ЦБ РФ от 22.09.1993 N 40, работникам организации выдаются под отчет денежные средства на командировочные расходы. Не позднее трех дней после возвращения из командировки работник организации должен представить Авансовый отчет (форма N АО-1) об израсходованных суммах и произвести окончательный расчет по ним. К авансовому отчету прикладываются документы, подтверждающие расходы. В данном случае в авансовом отчете указаны расходы по найму жилья, но документов, подтверждающих расходы, работник не представил. Однако на основании утвержденного руководителем авансового отчета организация вправе признать данные расходы командировочными, поскольку возмещение документально неподтвержденных расходов по найму жилья во время командировки предусмотрено положением о командировках.

На дату утверждения авансового отчета расходы на командировку учитываются в данном случае в составе коммерческих расходов. Коммерческие расходы включаются в себестоимость продаж в период признания их расходами по обычным видам деятельности (п. п. 5, 7, 9, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Учет расчетов с работником, которому выданы денежные средства под отчет, осуществляется с использованием счета 71 «Расчеты с подотчетными лицами». При признании расхода производится запись по дебету счета 44 «Расходы на продажу» в корреспонденции с кредитом счета 71. Со счета 44 расходы списываются в дебет счета 90 «Продажи», субсчет 90-2 «Себестоимость продаж» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Налог на прибыль организаций

В соответствии с п. 1 ст. 252 Налогового кодекса РФ расходами признаются документально подтвержденные затраты организации. В данном случае возмещение расходов по найму жилого помещения работнику производится в соответствии с условиями положения о командировках, а сумма расходов отражена только в авансовом отчете без приложения подтверждающих документов. По мнению Минфина России, такие расходы по найму жилого помещения считаются документально неподтвержденными и не могут быть учтены в соответствии с п. 49 ст. 270 НК РФ (Письмо Минфина России от 28.04.2010 N 03-03- 06/4/51).

Налог на доходы физических лиц (НДФЛ)

Согласно п. 3 ст. 217 НК РФ при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются фактически произведенные и документально подтвержденные целевые расходы по найму жилого помещения. При непредставлении налогоплательщиком документов, подтверждающих оплату расходов по найму жилого помещения, суммы такой оплаты освобождаются от налогообложения в соответствии с законодательством РФ, но не более 700 руб. за каждый день нахождения в командировке на территории РФ.

В данном случае сумма возмещения не превышает указанный максимальный размер, следовательно, у работника не возникает доходов, облагаемых НДФЛ.

Страховые взносы

В соответствии с ч. 2 ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» не подлежат обложению страховыми взносами в ПФР, ФСС РФ, ФФОМС и ТФОМС фактически произведенные и документально подтвержденные целевые расходы по найму жилого помещения. При непредставлении документов, подтверждающих оплату расходов по найму жилого помещения, суммы таких расходов освобождаются от обложения страховыми взносами в пределах норм, установленных в соответствии с законодательством РФ.

В данном случае в соответствии с законодательством РФ организация установила в положении о командировках, что при непредставлении подтверждающих документов возмещению подлежат расходы по найму жилого помещения в размере 700 руб. Следовательно, организация не начисляет страховые взносы на сумму возмещения расходов по найму жилого помещения (п. 2 консультации специалиста Пенсионного фонда РФ Д.И. Покшана от 21.07.2010).

Применение ПБУ 18/02

Поскольку расходы по найму жилого помещения признаются только в бухгалтерском учете, то у организации возникает постоянная разница, которой соответствует постоянное налоговое обязательство (ПНО) (п. п. 4, 7 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

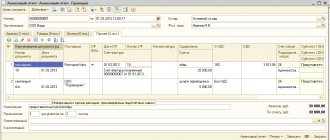

| Содержание операций | Дебет | Кредит | Сумма, руб. | Первичный документ |

| На дату выдачи денежных средств под отчет | ||||

| Выданы работнику денежные средства под отчет (700 x 5) | 71 | 50-1 | 3 500 | Распоряжение руководителя, Расходный кассовый ордер |

| На дату утверждения авансового отчета командированного работника | ||||

| Отражены неподтвержденные расходы по найму жилого помещения | 44 | 71 | 3 500 | Авансовый отчет |

| Списаны расходы в себестоимость продаж текущего месяца (без учета иных расходов) | 90-2 | 44 | 3 500 | Бухгалтерская справка |

| Отражено ПНО (3500 x 20%) | 99 | 68 | 700 | Бухгалтерская справка-расчет |

В данной схеме не рассматриваются иные командировочные расходы и бухгалтерские записи приведены только на сумму расходов по найму жилого помещения.

Е.В.Фещенко, Консультационно-аналитический центр по бухгалтерскому учету и налогообложению

Правовые документы

- ст. 168

- Постановлением Правительства РФ от 13.10.2008 N 749

- Порядка ведения кассовых операций в Российской Федерации

- Приказом Минфина России от 06.05.1999 N 33н

- Приказом Минфина России от 31.10.2000 N 94н

- ст. 252

- ст. 270

- ст. 217

- Федерального закона от 24.07.2009 N 212-ФЗ

- Приказом Минфина России от 19.11.2002 N 114н

Срок хранения документов

По общему правилу документы, подтверждающие расходы, организация должна хранить не менее четырех лет (подп. 8 п. 1 ст. 23 НК РФ). При этом специальные правила хранения установлены в отношении документов, подтверждающих:

- размер убытков, которые организация переносит на будущее, их нужно хранить в течение всего срока уменьшения налоговой базы, но не менее четырех лет (п. 4 ст. 283 НК РФ);

- расходы в виде амортизационных отчислений четырехлетний срок хранения таких документов нужно отсчитывать с момента окончания начисления амортизации в налоговом учете.

Аналогичные разъяснения содержатся в письме Минфина России от 26 апреля 2011 г. № 03-03-06/1/270.

Документы, подтверждающие фактические расходы

Собственно представительские расходы могут быть подтверждены авансовым отчетом с приложением следующих документов:

- счетами организаций общественного питания;

- чеками ККМ;

- договорами на оказание транспортных услуг и (или) оказание услуг переводчика, актами выполненных работ, счетами-фактурами и платежными документами, составленными в рамках договоров;

- товарными чеками, накладными;

- другими документами.

Примерный перечень документов для подтверждения представительских расходов также содержится в Письмах Минфина России от 22.03.2010 N 03-03-06/4/26, от 13.11.2007 N 03-03-06/1/807.