Когда ИП обязан платить страховые взносы

Обязательные страховые взносы для ИП – это платежи, которые предприниматель должен уплачивать почти в любом случае. Даже если у ИП нет дохода.

Некоторые исключения предусмотрены по периодам, когда ИП не ведёт деятельность в силу определенных причин. Например – родитель-ИП ухаживает за ребенком до 1,5 лет, женщина-ИП переехала в другую местность вместе с супругом-военнослужащим и была вынуждена оставить бизнес и т. п.

Однако для освобождения ИП от уплаты страховых взносов за себя каждую ситуацию должно рассматривать индивидуально. Обязательно выполнение 2-х условий:

- ситуация ИП конкретно сформулирована в НК РФ;

- ИП может документально подтвердить отсутствие дохода за период, на который просит освобождение (например, в придачу к нулевой декларации может предъявить ИФНС выписки по счетам из банка, где нет движения средств; документы о перемене места проживания; на расторжение договора аренды помещения, в котором вёл бизнес и т. п.).

В общем случае страховые взносы ИП за себя в 2021 году (так же, как и ранее) обязательно уплачивают с даты регистрации ИП и до момента официального прекращения предпринимательской деятельности.

То, какие страховые взносы платит ИП, зависит от того, как он работает – один или с сотрудниками. Поэтому есть 2 вида страховых взносов ИП:

- За себя.

- За тех людей, кто на него работает.

Если у ИП есть страховые взносы за работников или взносы по договорам ГПХ, он обязан сдавать отчетность по взносам и сведения персонифицированного учета.

По договорам гражданско-правового характера (ГПХ, ГПД) уплата страховых взносов ИП-заказчиком за исполнителей зависит от предмета договора.

| ПРЕДМЕТ ДОГОВОРА | ОБЛОЖЕНИЕ ВЫПЛАТ ПО ГПД ВЗНОСАМИ |

| Выполнение работ, оказание услуг | Облагаются взносами в ПФР и ФОМС в любом случае. Облагаются взносами в ФСС на страхование от несчастных случаев и профзаболеваний, если такое условие вписано в договор (например, по ГПД выполняется работа, связанная с повышенной опасностью). |

| Авторские вознаграждения и вознаграждения за права на результаты интеллектуальной деятельности | Облагаются взносами в ПФР и ФОМС. При расчете облагаемой суммы можно вычитать подтвержденные расходы автора на создание произведения (результата интеллектуальной деятельности). |

| Передача во владение или временное пользование имущества (в т. ч. договоры аренды, дарения) | Не облагаются |

Ввиду того, что расчет и уплата страховых взносов за работников и за лиц по ГПД – это отдельная большая тема, далее в этой статье мы рассматриваем в основном взносы ИП за себя.

Представление отчетности

С 2021 года для организаций, численность работников которых составляет более 10 человек, обязательна электронная форма расчета. Соответствующие поправки были внесены Федеральным законом от 29.09.2021 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (далее — Федеральный закон № 325-ФЗ).

Напомним, что до этого требование представлять отчетность в электронной форме распространялось на фирмы со штатом, превышающим 25 человек. Такое ограничение осталось для некоторых других отчетных форм (СЗВ-М, СЗВ-СТАЖ, 4-ФСС).

К сведению

В целях выработки единой правовой позиции о применении положений Федерального закона № 325-ФЗ ФНС в Письме от 15.11.2021 №БС-4-11/[email protected] «О направлении разъяснений» уточнила, что новые требования к представлению отчетности в электронной форме распространяются на отчетность за 2021 год.

Следует отметить, что для проверки расчета по страховым взносам письмами ФНС РФ от 17.10.2021 №БС-4-11/[email protected], БС-4-11/[email protected] были введены дополнительные контрольные соотношения в части сравнения зарплаты с МРОТ и средней зарплатой в регионе (по отрасли экономики за предыдущий год). В расчете по страховым взносам (его форма утверждена Приказом ФНС РФ от 10.10.2016 №ММВ-7-11/[email protected], действует для отчетности за 2021 год) будут сравнивать разницу значений граф 210 и 230 подразд. 3.2 разд. 3 за каждый месяц. При этом показатель не должен быть меньше:

— МРОТ; — средней зарплаты в регионе по отрасли экономики за предыдущий расчетный период.

Если хотя бы одно из соотношений не будет соблюдено, налоговая инспекция может сделать вывод, что страхователь занизил базу. В этом случае инспектор может запросить пояснения или исправления отчетности. В дальнейшем возможно проведение мероприятий налогового контроля.

К сведению

За I квартал 2021 года отчитаться по страховым взносам нужно по новой форме, утвержденной Приказом ФНС РФ от 18.09.2021 №ММВ-7-11/[email protected]

Отчетность по страховым взносам для работодателей, которые являются участниками пилотного проекта ФСС по прямым выплатам, оформляется с учетом ряда особенностей:

в поле 001 приложения 2 к разд. 1 проставляется код «1» (п. 11.1 Порядка заполнения расчета по страховым взносам, утвержденного Приказом ФНС РФ №ММВ-7-11/[email protected] (далее — Порядок));

не нужно заполнять строки 070 и 080 приложения 2 к разд. 1 (Письмо ФНС РФ от 23.08.2017 №БС-4-11/[email protected]). В этих строках следует проставить нули (п. 2.20, 11.13, 11.14 Порядка);

не надо заполнять приложения 3 и 4 к разд. 1, поэтому в состав расчета они не включаются (п. 2.7 Порядка). Приложения 3 и 4 к разд. 1 потребуется заполнить, если страхователь в течение отчетного периода выплатил пособие по социальному страхованию до того, как стал участником пилотного проекта (Письмо ФНС РФ от 03.07.2017 №БС-4-11/[email protected]). Страхователь заполняет эти приложения только в части сумм расходов, понесенных до начала участия в пилотном проекте (Письмо ФНС РФ от 21.08.2017 №БС-4-11/[email protected]).

Следует отметить, что в 2021 году к пилотному проекту ФСС присоединятся новые регионы:

| С 01.01.2021 | Республики Коми, Саха (Якутия), Удмуртская Республика, Иркутская, Кировская, Кемеровская, Оренбургская, Саратовская, Тверская области, Ямало-Ненецкий автономный округ. К сведению: сначала планировалось, что Иркутская область будет участником пилотного проекта с 01.07.2021 (Постановление Правительства РФ от 01.12.2021 № 1459). Постановлением Правительства РФ от 13.11.2021 № 1444 дату присоединения этого региона к пилотному проекту перенесли на более ранний срок |

| С 01.07.2021 | Республики Башкортостан, Дагестан, Красноярский и Ставропольский края, Волгоградская, Ленинградская, Тюменская, Ярославская области |

Отчетность в ФНС

Начиная с 2021 года, в ИФНС нужно каждый квартал сдавать расчет по страховым взносам. Расчет подается в срок не позднее 30-го числа первого месяца следующего квартала. Таким образом, в 2021 году его необходимо сдать:

- за 2021 год – не позднее 1 февраля 2021 года;

- за 1 квартал 2021 года – не позднее 30 апреля 2021 года;

- за полугодие 2021 года – не позднее 30 июля 2021 года;

- за 9 месяцев 2021 года – не позднее 1 ноября 2021 года;

- за 2021 год – не позднее 31 января 2022 года.

Начиная с отчетности за 2021 год, РСВ нужно представлять в новой форме, утвержденной приказом № ЕД-7-11/[email protected] от 15.10.2021.

Отчетность в ПФР

Ежемесячно в Пенсионный фонд нужно сдавать отчет по форме СЗВ-М, в котором содержатся сведения о работающих пенсионерах. Срок сдачи отчета – не позднее 15 числа следующего месяца.

Один раз в год в ПФР необходимо подавать форму СЗВ-СТАЖ, в которой отражаются сведения о страховом стаже застрахованных работников. Этот отчет нужно подавать не позднее 1 марта следующего года.

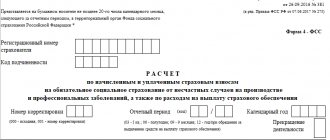

Отчетность в ФСС

Каждый квартал в Фонд социального страхования необходимо сдавать расчет по форме 4-ФСС. Начиная с 1 января 2021 года, в расчете 4-ФСС нужно отражать только сведения по травматизму

и

профзаболеваниям

.

В 2021 году срок сдачи отчетности в ФСС зависит от ее формы:

- В электронной – не позднее 25

числа месяца, следующего за отчетным кварталом. - В бумажной – не позднее 20

числа месяца, следующего за отчетным кварталом.

Обратите внимание!

С 2021 года страхователи, у которых среднесписочная численность работников

более 10 человек

, обязаны подавать отчетность в электронном виде. Это относится к расчету по страховым взносам (РСВ), а также формам 2-НДФЛ и 6-НДФЛ. Такие пояснения даются в письме ФНС РФ от 15.11.2021 N БС-4-11/[email protected] По факту же это означает, что всем компаниям и ИП, у кого более 10 сотрудников, придется переходить на электронную форму подачи отчетности. Изменения внесены законом от 29.09.19 № 325-ФЗ.

Как рассчитать страховые взносы ИП за себя

Страховые взносы ИП за себя содержат 2 составляющих:

Фиксированные страховые взносы ИП за себя в 2021 году

Фиксированные взносы на 2021 год для ИП установлены в размере:

- на обязательное пенсионное страхование (ОПС) – 32 448 рублей;

- на обязательное медицинское страхование (ОМС) – 8426 рублей.

Отметим, что это суммы за полный год. Однако если ИП по каким-то причинам работал не все 12 месяцев или на часть года пришелся период, когда ИП был освобожден от уплаты взносов, – годовую сумму следует пересчитать.

В основе расчета лежит пропорция между количеством месяцев и дней в полном году и количеством месяцев и дней, в течение которых была обязанность платить взносы.

СОВЕТ

Чтобы не тратить время на подсчеты и не увеличивать риск ошибки, ИП без особого опыта в налоговых расчетах рекомендуем использовать официальный Калькулятор страховых взносов ИП на сайте ФНС России. В качестве бонуса при получении результатов расчета будут указаны актуальные КБК, куда следует заплатить каждую сумму.

Страховые взносы ИП за себя – 1% с превышения

Взносы с превышения еще иногда называют дополнительными. Считают их по простой формуле:

ДОПОЛНИТЕЛЬНЫЕ ВЗНОСЫ = (Доход ИП за год – 300 000 рублей) × 1% |

Если доход получился меньше 300 000 рублей, то допвзносы считаются равными нулю. И ИП должен заплатить за год только фиксированные суммы.

Основной нюанс, в котором надо разбираться ИП, – определение того, что именно ставить в формулу в качестве дохода. При разных режимах налогообложения доходы для страховых взносов ИП различаются.

Важно

До 2021 года был открытым вопрос о расчете дохода для допвзносов на «доходно-расходной» УСН: налоговики требовали считать его без учета расходов. Но решение Конституционного суда в 2021 году сделало такие требования незаконными.

Подробнее об этом мы рассказывали в статье «Как ИП рассчитать 1% взносов с превышения доходов на УСН за 2020 год».

КБК для ИП в 2021 году

Код бюджетной классификации (КБК) необходимо указывать в платежных документах на перечисление обязательных платежей в бюджет. Этот показатель очень важно указать правильно для корректного зачисления. Если допустить ошибку, то налоговые органы не смогут правильно классифицировать платеж, в результате чего за предпринимателем будет числиться задолженность.

КБК за работников указаны в таблице.

| Вид страхования | КБК |

| ОПС | 182 1 0210 160 |

| ОМС | 182 1 0213 160 |

| ВНиМ | 182 1 0210 160 |

| На травматизм | 393 1 0200 160 |

Действующие КБК по страховым взносам ИП за себя в 2021 г.:

| Вид обязательного сбора | КБК |

| Фиксированный платеж на ОПС | 182 1 0210 160 |

| Фиксированный платеж на ОМС | 182 1 0213 160 |

При оформлении страховых платежей, исчисленных с дохода, превышающего 300 000 руб., применяется тот же КБК на ОПС, что и для фиксированного платежа.

Если ИП несвоевременно перечислил обязательный сбор, то ему начислят пени. При их уплате необходимо указать верный КБК. Для этого достаточно изменить 14-й знак КБК соответствующего перечисления в бюджет на «2». Так, при перечислении пени по фиксированному платежу на ОМС указываем КБК 182 1 0213 160.

Порядок уплаты страховых взносов ИП за себя

Индивидуальные предприниматели часто задают вопрос, есть ли какой-то график уплаты страховых взносов ИП за себя. Например, поквартальный.

Отвечаем: сроки уплаты страховых взносов ИП за себя поквартально не установлены. Фиксированные взносы можно платить в любое время в течение года. Главное, чтобы не был пропущен крайний срок – 31 декабря. Дополнительные взносы тоже можно платить одним платежом в любую дату первого полугодия года, идущего за расчетным.

ИП может сам составить график сроков уплаты страховых взносов за себя поквартально, чтобы уменьшать налоги к уплате. Например, квартальные авансы по УСН. Подробнее о принципах такого уменьшения поговорим далее.

Когда платить страховые взносы ИП, если он решил закончить предпринимательскую деятельность? В этой ситуации заплатить взносы ИП нужно не позднее 15 календарных дней с даты снятия ИП с учета в ФНС.

Страховые взносы, уплачиваемые за работников

Правила исчисления этих обязательных платежей одинаковы для всех хозяйствующих субъектов, привлекающих наемных работников и выплачивающих им вознаграждение за труд. Страховые взносы ИП уплачивают по тем же ставкам, что и юрлица, независимо от применяемой системы налогообложения. Кроме перечислений на социальное, медицинское и пенсионное страхование, с заработной платы работников обязательно исчисляется и уплачивается сбор на страхование от несчастных случаев на производстве.

Таблица ставок страховых взносов ИП в 2021 году:

| Вид страхования | Тариф | Предельная база 2021 г. | Тариф с суммы, превышающей предельную |

| СС на случай ВНиМ | 2,9 | 912 000 | Нет |

| ОПС | 22 | 1 292 000 | 10% |

| ОМС | 5,1 | Предельной базы нет, платежи уплачиваются со всех доходов за расчетный период | |

| От несчастных случаев на производстве и профзаболеваний | 0,2–8,5% в зависимости от вида деятельности | Предельной базы нет, платежи уплачиваются со всех доходов за расчетный период | |

Порядок определения суммы к уплате в бюджет:

Срок перечисления — не позднее 15-го числа месяца, следующего за расчетным.

Как оплатить страховые взносы ИП

Коммерсанты уплачивают взносы за себя всегда по месту жительства (регистрации) ИП.

Самый важный реквизит в платежке ИП по взносам – КБК:

- 182 1 0210 160 — страховые взносы ИП в ПФР (пенсионное страхование). Это общий КБК для взносов в пределах годового дохода 300 000 рублей и для 1% с превышения;

- 182 1 0213 160 — реквизиты для уплаты страховых взносов ИП за себя на медстрахование (ОМС).

Как уже отмечалось выше, если использовать для расчета суммы взносов калькулятор на сайте ФНС, то правильный КБК для перечисления появится в результатах.

Там же на сайте ФНС можно оформить и платежный документ. Причем возможны 2 варианта:

- платежное поручение;

- платежная квитанция.

Квитанция выводится с QR-кодом, что делает возможной оплату с помощью мобильного устройства через онлайн-сервисы банков. Например, через Сбербанк-онлайн.

Покажем, как сделать документ на оплату страховых взносов ИП в 2021 году через сервис ФНС, не используя специальные бухгалтерские программы и не имея бухгалтерского опыта.

Проходим по ссылке из предыдущего абзаца и выбираем уплату налогов и страховых взносов:

Выбираем уплату за себя:

На следующем шаге кликаем на заполнение всех платежных реквизитов:

В следующем меню выбираем, какой документ будем формировать. Для примера сделаем платежное поручение. Галочка «ИП» стоит автоматически на своем месте. Значит, жмем на кнопку «Далее»:

Начинаем заполнять реквизиты платежного поручения. Для взносов ИП за себя ИФНС совпадает с ОКТМО. Далее нужно просто выбрать правильные значения из выпадающего списка.

Обратите внимание, что вместо выбора значения ОКТМО можно поставить галочку в поле «Определить по адресу». Тогда в поле нужно вписать ваш адрес (по которому зарегистрирован ИП) и правильный код ОКТМО выберется автоматически.

В разделе «Вид платежа» вписываете только КБК и нажимаете «Далее». Не нужно искать и выставлять значения в других полях! Если ошибетесь с выбором, программа сама поменяет ваш неправильный КБК на нужное значение. В нашем примере проставлен КБК для взносов на ОПС.

На следующем шаге нужно вписать реквизиты взноса, который оплачиваете (по образцу эти поля одинаковы для обоих видов взносов ИП за себя). Сумма – величина взноса, соответствующая указанному ранее КБК:

Вносим свои реквизиты в платежку по образцу. Будьте внимательны с ИНН и номером счета:

Если всё сделали по инструкции, то попадете в это окно:

Осталось нажать на кнопку «Сформировать платежное поручение» (она в нижнем правом углу). Программа выгрузит документ в ПДФ.

Если вместо платежного поручения выберете «Платежный документ», то действуя аналогично, получите в итоге файл ПДФ с квитанцией на оплату налога с QR-кодом.

Оплата взносов и сдача отчетности

С 1 января 2014 года уже нет необходимости в распределении взносов на пенсионное страхование между накопительной и страховой частями пенсии сотрудника. Работники теперь самостоятельно выбирают страховой тариф для оплаты взносов, которые идут на накопительную часть их пенсии.

Индивидуальный предприниматель, который является работодателем, перечисляет взносы только на страховую часть. ПФР сам распределяет взносы страховой и накопительной частей (по выбору сотрудника).

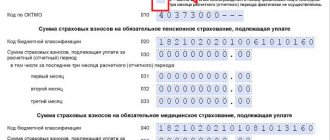

В 2021 году ИП, производящие выплаты физическим лицам, оплачивают страховые взносы на пенсионное страхование в ИФНС платежным поручением, в котором указывают КБК: 182 1 0210 160.

В 2021 году ИП, производящие выплаты физическим лицам, оплачивают страховые взносы на медицинское страхование в ИФНС платежным поручением, в котором указывают КБК: 182 1 02 02101 08 2013 160.

В 2021 году размер фиксированных страховых пенсионных взносов составляет 26 545 рублей в год, размер фиксированных взносов на медстрахование — 5 840 рублей.

Определены размеры фиксированных взносов на 2021 и 2020 годы. Они так же как и в 2021 году не будут зависеть от МРОТ, а установлены Правительством РФ в конкретных величинах:

- в 2021 г. – на пенсионное страхование – 29 354 руб.; на медицинское страхование – 6884 руб.;

- в 2021 г.- на пенсионное страхование – 32 448 руб.; на медицинское страхование – 8426 руб.

Начиная с 2021 года, расчет фиксированных взносов не производится, исходя из МРОТ. Правительство будет устанавливать конкретный ежегодный размер взносов, для целей уплаты фиксированных взносов для ИП.

Также остается в 2021 году и дополнительный взнос в ПФР 1% при превышении годового дохода 300 000 рублей. Этот взнос не может быть более 212 360 рублей в 2021 году и не может быть более 234 832 рублей в 2021 году. В 2021 году взнос на пенсионное страхование не будет выше, чем 259 584 рубля. Причем в эту сумму входит не только 1% от превышения дохода в 300 000 рублей, но и уплаченный размер фиксированных страховых взносов.

КБК для уплаты страховых взносов в фиксированном размере на обязательное пенсионное страхование для уплаты в 2021 году:

182 1 0210 160

КБК для уплаты страховых взносов на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода – 1 %):

182 1 0210 160

Обратите внимание, что КБК перечисленных выше двух взносов совпадают.

КБК для уплаты страховых взносов на обязательное медицинское страхование в фиксированном размере в 2021 году:

182 1 0213 160

Начиная с 1 января 2015 года (это правило верно и для периодов 2019 и 2021 годов), при перечислении страховых взносов в ИФНС, указывается сумма к уплате в рублях и копейках.

В 2021 году индивидуальный предприниматель сдает отчетность по начисленным и уплаченным взносам:

- ежеквартально в ИФНС в виде Расчета по начисленным и уплаченным страховым взносам на пенсионное и медицинское страхование, а также на страхование по временной нетрудоспособности и в связи с материнством (форма РСВ);

- ежемесячно в Пенсионный фонд отчет Сведения о застрахованных лицах (форма СЗВ-М);

- ежеквартально в Фонд социального страхования Расчет по начисленным и уплаченным страховым взносам на травматизм (форма 4-ФСС);

- с 2021 года в ПФР предоставляется новая форма (СЗВ-СТАЖ). Информация о стаже наемных работников должна подаваться в ПФР ежегодно один раз. Первый отчет новой формы нужно было сдать до 01.03.2018 за 2021 год. За 2021 год отчет СЗВ-М стаж должен быть предоставлен в ИФНС не позже 01.03.2020 года.

В 2021 году в электронной форме отчетность в ИФНС подается не позднее 20-го числа второго месяца следующего квартала, на бумажном носителе — не позднее 15-го числа второго месяца следующего квартала. При численности работников более 25 человек отчет необходимо сдавать только в электронном виде. С 2021 года отчет по форме РСВ при численности 10 и более человек примут только в электронном виде.

Уменьшение суммы налогов за счет страховых взносов

Право уменьшить некоторые налоги к уплате на сумму страховых взносов есть только у ИП.

Уменьшать сам налог на взносы могут только ИП при объекте УСН “доходы”. В 2021 году итоговый размер уменьшения зависит от того, есть ли у ИП наемная рабочая сила или он одиночник.

Взносы ИП на УСН «Доходы»

| У ИП на УСН «доходы» нет работников и он платит взносы только за себя | У ИП на УСН «доходы» есть работники и он платит за них страховые взносы |

| Налог по УСН можно уменьшить за счет уплаченных взносов на 100% | Налог по УСН можно уменьшить только на 50%. При этом можно учитывать и взносы ИП за себя, и взносы за работников. |

Пример

ИП на «доходной» УСН в 2021 году получил 1,5 млн рублей дохода. Фиксированные взносы, установленные на 2021 в размере 40 874 рубля, ИП уплатил в срок (до 31.12.2021). В мае 2021 ИП доплатил страховые взносы – 1% за 2021 – 12 000 рублей. У ИП нет работников.

Тогда за 2021 год ИП:

1. Рассчитает налог по УСН:

- 1 500 000 × 6% = 90 000 рублей.

2. Уменьшит налог на уплаченные за тот же период взносы:

- 90 000 – (40 874 + 12 000) = 37 126 рублей – нужно доплатить ИП за 2021 год.

Несмотря на то, что налог по УСН в итоге уменьшен почти на 60%, это допустимо, поскольку работников у ИП нет.

ИП на УСН с объектом “доходы минус расходы” уменьшают на страховые взносы расходы. Сюда можно включить взносы, которые ИП уплатил и за своих работников, и за себя. Если же ИП совмещает УСН с патент, то есть особенности учета взносов в расходах.

Таблица тарифных ставок для страховых взносов в 2021 году

| Плательщики взносов | ПФР | ФФОМС | ФСC |

| Общие тарифы | |||

| ИП на ПСН (торговля, общепит, сдача в аренду имущества, оказание бытовых услуг) | 22% | 5,1% | 2, 9% |

| ИП и организации на ОСНО, УСН, ЕНВД, ЕСХН | 22% | 5,1% | 2, 9% |

| Организации СМИ (кроме реклама и эротика) | 22% | 5,1% | 2, 9% |

| Организации, оказывающие инжиниринговые услуги | 22% | 5,1% | 2, 9% |

| Начисления инвалидов (общественных организаций инвалидов) | 22% | 5,1% | 2, 9% |

| При превышении размера базы в 1 150 000 руб. (ПФР) в 2021 году и 1 292 000 руб. в 2021 году | 10% | 5,1% | — |

| При превышении размера базы в 865 000 руб. (ФСС) в 2021 году и 912 000 руб. в 2021 году | 22% | 5,1% | — |

| Благотворительные организации на УСН | 20% | — | — |

| НКО на УСН (которые осуществляют деятельность в области социального обслуживания населения, а также — науки, здравоохранения, культуры и искусства) | 20% | — | — |

| Организации, имеющие статус участника проекта «Сколково» | 14% | — | — |

| Организации, которые осуществляют технико-внедренческую и туристско-рекреационную деятельность в особых экономических зонах | 8% | 4% | 2% |

| ИП и организации — участники СЭЗ (свободной экономической зоны) в Крыму и Севастополе | 6% | 0,1% | 1,5% |

| Организации в области ИТ, которые осуществляют разработку и реализацию программ для ЭВМ, БД | 8% | 4% | 2% |

| Хозяйственные общества, которые были созданы после 13.08.09 г. бюджетными научными учреждениями (в соответствии с ФЗ №127) | 8% | 4% | 2% |

| Дополнительные тарифы | |||

| Занятые на работах с тяжелыми условиями труда и прочее (в соответствии с пунктами 2-18 и п.1 ст. 27 ФЗ №173) | 6% | — | — |

| Занятые на подземных работах, в горячих цехах и на работах с вредными условиями труда | 9% | — | — |

Обратите внимание на то, что кроме дополнительных тарифов, которые представлены в таблице выше, существуют еще и специальные дополнительные тарифы, которые существуют для работодателей, которые проводят специальную оценку условий труда работников. В результате этого, согласно ст.428 НК РФ, страховые взносы за работников могут составлять от 0 до 8%.

Дополнительные страховые взносы ИП за работников в 2021 году необходимо оплачивать вне зависимости от лимитов в 1 150 000 и 865 000 рублей. В 2021 году дополнительные страховые взносы вне зависимости от лимитов составляют 1 292 000 и 912 000 рублей, соответственно.

Взносы ИП на патенте

Один из самых популярных у предпринимателей режимов – ЕНВД – отменен с 1 января 2021 года. По замыслу законодателей, заменить ЕНВД должен патент. Поэтому условия ПСН были заметно доработаны на 2021 год и далее.

В частности, предпринимателям на ПСН разрешили уменьшать на уплаченные страховые взносы стоимость патента (Закон от 26.11.2020 № 373-ФЗ).

Правила похожи на отмененный ЕНВД. Только уменьшают стоимость патента. А в качестве расчетного периода выступает теперь не фиксированный квартал, а срок патента.

| У ИП на патенте нет работников и он платит взносы только за себя | У ИП на патенте есть работники и он платит за них страховые взносы |

| Стоимость патента можно уменьшить за счет уплаченных взносов на 100% | Стоимость патента можно уменьшить только на 50%. При этом можно учитывать и взносы ИП за себя, и взносы за работников – но только тех, кто занят в деятельности, по которой оформлен патент. |

Если предприниматель заплатил взносы уже после того, как приобрел патент, он может вернуть переплату.

Если патент был на неполный год, и взносы оказались больше его стоимости, то на разницу можно уменьшить стоимость следующего патента, но только в пределах календарного года.

Пример

ИП без работников в феврале 2021 приобрел патент на 3 месяца за 9000 рублей. В январе 2021 ИП заплатил за себя страховые взносы авансом на 2021 год – 10 000 рублей. Значит, за этот патент он не должен в бюджет ничего: его стоимость полностью покрыта уплаченными взносами.

Если ИП в течение 2021 года купит еще один патент, он может снизить его стоимость на оставшуюся 1000 рублей.

Важно

Если ИП применяет и УСН, и ПСН – нужно обеспечить раздельный учет взносов для патента и для упрощенки. Нельзя уменьшать УСН на взносы, относящиеся к работе на патенте, и наоборот. Но правила распределения взносов между совмещаемыми УСН и ПСН пока четко не прописаны и не разъяснены.

ИП, совмещающим ПСН с УСН в 2021 году, рекомендуем отслеживать изменения в законодательстве, разъяснения и заранее проконсультироваться в своей налоговой по вопросу распределения взносов за себя между этими двумя режимами.

Сроки сдачи отчетности в ФСС

Отчёт 4-ФСС является ежеквартальным. Сдаётся в местное отделение ФСС в следующие сроки:

- до 20 числа месяца, следующего за отчётным кварталом — на бумаге;

- до 25 числа следующего месяца — в электронном формате.

Если у вас меньше 25 сотрудников, можно сдавать отчет как на бумаге, так и в электронном виде. При наличии 25 и более работников отчёт принимается только в электронном формате.

Если вы зарегистрированы в ФСС РФ, но в каком-то отчётном периоде у вас не было начислений зарплаты, нужно сдать нулевой отчет. Иначе вас оштрафуют. Минимальная сумма штрафа за несданный отчёт — 1000 рублей.

Если у вас уволены все работники, отчёт 4-ФСС нужно продолжать подавать ежеквартально, пока вы не снялись с учета в фонде. Отчёт по форме 4а-ФСС сдаётся один раз за отчётный год до 15 января следующего года.

Рекомендуем прочитать: Куда платить страховые взносы ИП — по месту прописки или месту деятельности.

ИП как самозанятый не платит страховые взносы

С 2021 года режим самозанятости (или режим налога на профессиональный доход, НПД) действует по всей стране. Чтобы стать самозанятым не обязательно быть ИП. Но и ИП, будучи физлицами, могут перейти на самозанятость. Для этого должен соблюдаться ряд условий:

- у ИП не должно быть работников или подрядчиков-физлиц на ГПД (т. е., ИП не должен уплачивать страховые взносы не за себя);

- вид деятельности ИП должен входить в список тех, при которых доступна самозанятость (например, самозанятый не может заниматься перепродажей товаров не собственного производства, вести лицензируемые виды деятельности и т. п.).

ИП, который стал самозанятым, на период уплаты НПД освобождён от уплаты страховых взносов за себя. Это указано в ч. 11 ст. 2 Закона «Об НПД» от 27.11.2018 № 422-ФЗ.

Если предприниматель перешел на самозанятость не с начала календарного года или до окончания года утратил право на НПД, но не снимался с учета как ИП, то за промежутки в году, когда самозанятость не действовала, ему нужно рассчитать и уплатить фиксированные страховые взносы ИП в ПФР и ФОМС – по аналогии с расчетом страховых взносов ИП за неполный год.

Читать также

19.05.2020