Исправление в первичных документах

Важно! Бухгалтер может совершить ошибку при составлении первичных учетных документов, регистров бухучета, различных форм бухгалтерской или налоговой отчетности и расчетах. При этом следует помнить, что исправить можно не всякий документ. В определенных случаях составить его потребуется заново.

В соответствии с законом №402-ФЗ «О бухгалтерском учете» (часть 7 ст. 9), исправления в первичных документах возможно только в том случае, «если иное не установлено федеральными законами и нормативными правовыми актами органов государственного регулирования бухгалтерского учета».

К документам, в которых не допускается вносить исправления относят:

- Кассовые документы (расходные и приходные кассовые ордера). Другие документы, которые составляются при ведении кассовых операций, исправлению подлежат. Например, исправления допускаются в кассовой книге.

- Бланки строгой отчетности. Этот документ должен заполняться разборчиво, четко и исправления вносить в него не допускается. Испорченный БСО должен быть перечеркнут и приложен к книге учета бланков документов за ту дату, в которую он был заполнен.

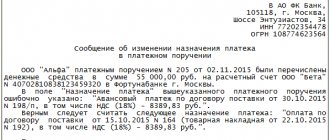

- Банковские документы. Исправления и ошибки в банковских документах недопустимы. Исправления будут восприниматься в качестве нарушения целостности распоряжения в переводе средств. Исправлению такие ошибки не подлежат.

Какие документы править запрещено?

Под запретом находятся исправления, вносимые в документы, оформленные в электронном виде. При наличии в учреждении электронного документооборота исправления могут быть внесены только новым электронным документом. Установлено это п. 4.7 Указания № 3210- У.

Если рассматривать разновидности документов более детально, то к документам, на которые распространяется полный запрет на внесение исправлений относятся:

- Приходные и расходные кассовые ордера;

- Банковские распоряжения, отраженные на бумажном носителе (платежные требования, поручения или ордера).

В какие документы можно вносить исправления

Теперь разберемся в какие документы могут вноситься исправления. Во всех случаях, не относящихся к перечисленным выше, первичные документы можно исправлять. При этом исправление должно содержать дату исправления, подпись лиц, которые составили этот документ и указание фамилии и инициалов, а также иных реквизитов, позволяющих идентифицировать личность. При этом основными вопросами относительно исправлений в первичных документах относят: Как правильно исправить ошибку, можно ли ее просто замазать корректором? Кто подписывает исправление, если работник, допустивший ошибку, отсутствует? (

Первичные документы на бумажном носителе

Способы внесения изменений в оформленные с ошибками документы должны быть закреплены в учетной политике предприятия или организации.

При обнаружении ошибки или описки:

- неверные суммы или реквизиты документа зачеркиваются;

- сверху пишется правильное число или текст;

- ставиться надпись «исправлено»;

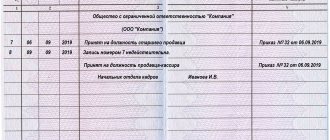

- эту надпись визируют все те работники, которые подписали документ первоначально;

- при необходимости проставляются печати.

Ошибочная запись зачеркивается один раз (она должна быть читаема), нельзя использовать корректоры, заштриховывать или подчищать ошибку.

Важно

Исправление должно быть внесено во все экземпляры первичного документа, так как налоговая при проверке одного субъекта хозяйствования может проверить его контрагента, у которого находится другой экземпляр. При выявлении расхождений, как правило, следуют штрафные санкции.

Если исправлений много или они делают реквизиты документа нечитаемыми, то необходимо оформить новый экземпляр. В кассовых и банковских ордерах и платежных поручениях исправления не допускаются, их переделывают, подшивая в бухгалтерские документы оба экземпляра (новый и испорченный).

В учетной политике организации или предприятия можно предусмотреть оба способа внесения исправлений в первичные бухгалтерские документы или выбрать наиболее подходящий для ведения учета.

Что делать, если под исправлением невозможно поставить подпись составителя документа

Ситуации бывают разные и сотрудник, который составлял первичный документ мог уволится, заболеть или в нужный момент находиться в отпуске или командировке. Нормативные документы не предусматривают порядок действий в этом случае, поэтому разработать способ и порядок, по которому производится исправление компании могут самостоятельно. Лица, которые вправе подписывать первичные документы утверждает руководитель компании и согласует данный вопрос с главбухом. В данный перечень могут быть включены и лица, которые уполномочены подписывать данные документы. К примеру, подписывать исправления может лицо, наделенное правом подписи первичных документов (

Ошибки в документации: как исправлять? Два способа внесения правок в первичку.

Ни один человек не может быть абсолютно уверенным в том, что делает все безошибочно. Даже бухгалтер. Каким бы щепетильным, аккуратным и педантичным он бы ни был. Иногда по воле коварного случая неточности могут возникать неожиданно без какого-либо умысла. Как показывает практика, ошибки в документообороте- не редкость. Оплошность может произойти даже при использовании специализированного программного обеспечения, предназначенного для автоматизации документооборота, подготовки первичных документов, на которых, собственно, и основывается весь бухучет.

Согласно нормам российского законодательства, любой документ с недостоверными сведениями теряет свою юридическую значимость. Следовательно, организация не имеет права использовать его в качестве подтверждения факта ведения своей финансовой деятельности в дальнейшем.

Однако, совсем не все реквизиты «неприкосновенны».

В соответствии с разъяснениями Минфина существенная ошибка – это недостоверные данные, содержащиеся в первичном документе в названии, содержании, дате составления, должности и ФИО исполнителя или подписанта, величинах (натуральных и денежных). Другими словами, любые описки/просчеты в перечисленных выше сведениях дают полное основание считать тот или иной документ недействительным с точки зрения закона до исправления ошибок в первичных документах.

Наиболее распространенными и часто выписываемыми первичными документами являются:

- Акты об оказании услуг;

- Авансовые отчеты;

- Накладные.

Исправление ошибок в документах, перечисленных выше, возможно, но делать это надо строго в соответствии с нормами.

Самые распространенные ошибки документооборота

Чтобы не допустить случаев потери тем или иным документом его легитимности, рекомендуем учитывать перечисленные ниже аспекты при заполнении различных первичных документов.

Акты

Эти первичные документы должны обязательно иметь название, которое может быть определено на организационном уровне. Также необходима дата составления, т.к. многие ошибочно считают, что, указав в содержании акта период, в течение которого выполнялись работы или услуги, они снимают с себя ответственность проставлять дату составления документа.

Обязательно проверяйте ИНН своего контрагента. Сверку следует делать не только с регистрационной карточкой организации, но и с данными, содержащимися в ЕГРЮЛ. Наименование услуг должно быть прописано подробно и не вызывать вопросов у налоговой. Если акт заверяется подписантом по доверенности, надо обязательно указать реквизиты доверенности и приложить к документу ее копию.

Накладные

В накладной должны быть обязательно прописаны такие сведения, как дата и номер, а также указаны должность и ФИО подписантов.

Авансовые отчеты

В этих документах строгой отчетности обязательными реквизитами являются дата, сведения о подотчетнике (ФИО, должность) и о статьях расходов с пояснениями.

Два способа исправления ошибок в документах

При обнаружении ошибки в документе, следует, в первую очередь, классифицировать, является она существенной или нет. Если неточность отменяет легитимность документа, тогда следует ее оперативно исправить. Существуют правила, регламентирующие корректировки в первичке, согласно которым необходимо обязательно указывать дату, когда изменение было внесено, а также сведения о сотруднике (ФИО, должность), которые внес эти правки.

Законом предусмотрена два основных пути, по которым можно пойти при необходимости исправлений в первичной документации:

- Правки в первоначальном документе;

- Создание и отправка корректирующего документа.

Остановимся подробнее на каждом из них.

Исправления в первоначальном документе

Первым способом исправления ошибок в документе является непосредственная правка данных. С одной стороны, это самый простой вариант из всех возможных, ведь требуется только откорректировать неверные данные. Однако, есть определенные сложности, например:

- Если ошибка документооборота комплексная, тогда придется вносить правки в большее количество бумаг. Это неудобно и, более того, может породить новые неточности;

- Также в случае нескольких правок в одном документе он просто-напросто становится малочитабельным. Контрагент может не разобраться в исправлениях и не понять, каким данным стоит доверять. Те же вопросы может задать налоговый инспектор, который будет проверять эти первичные документы;

- Неприменимость для электронных документов, ведь в этом случае произойдет нарушение целостности контейнеров и криптографической подписи, что автоматически сделает бумагу не легитимной;

- Сложности в двусторонних правках – если ошибки в документообороте были обнаружены уже после взаимного обмена экземплярами с контрагентом, то необходимо будет точно проконтролировать, что исправления ошибок в документах были точно внесены. В этом случае можно еще попросить контрагента уничтожить имеющуюся версию и направить ему новую бумагу с внесенными в нее от руки исправлениями.

Как видите, у первого способа есть много ограничений, которые не удобны с операционной точки зрения, отнимают много времени и ресурсов и, что самое главное, могут породить новые неточности и несоответствия.

Корректирующие документы

Наиболее современным, удобным, прозрачным способом исправления ошибок документооборота является второй способ: создание нового, правильного документа. На законодательном уровне этот способ четко не регламентирован, следовательно, каждое предприятие может самостоятельно выработать правила для этой процедуры и закрепить их в нормах и учетных политиках.

Существует лишь одно ограничение – вносить исправления в системе электронного документооборота может только сторона, которая выписала первичную документацию даже если неточность была выявлена контрагентом.

Для эффективной работы с документами в организации, повышения скорости оборота и согласования бумаг, сокращения числа ошибок рекомендуем вам воспользоваться системой СБИС Электронный документооборот. Для работы в нем вам потребуется электронная цифровая подпись, приобрести которую можно в нашем Центре ЭЦП.

Свяжитесь с нами, чтобы заказать СБИС Электронный документооборот или задать все интересующие вас вопросы.

Оцените статью:

Исправление в счетах-фактуры

Порядок, по которому происходит исправление в счетах-фактурах определяется постановлением №1137 от 26.12.2011. В зависимости от того, какая совершена ошибка, компании потребуется составить корректирующий счет-фактуру, либо внести в исправления в ошибочный документ. Если обнаружится, что в счет-фактуре есть ошибка, но она не препятствует налоговым органам установить продавца, покупателя, имущественные права, наименование товаров, их стоимость и т.д., то новые счета-фактуры могут не составляться. Например, если в счет-фактуре указано неверно наименование товара, то потребуется составить новый документ, так как в данном случае налогоплательщик право на вычет по НДС утратит.

Важно! Исправленный счет-фактуру подписывает руководитель компании и главный бухгалтер, либо уполномоченные на это лица.

Как поправить бумажный документ?

При внесении исправлений в бумажный документ необходимо перечеркнуть ошибочные данные, указав при этом корректные, а также отразить дату правки, должность и подпись лица её осуществившего. Исправления допустимо осуществлять только способом, установленным учетной политикой учреждения. Если рассматривать более подробно процесс внесения изменений, то необходимо осуществить следующие действия:

- Обнаружить ошибку или описку (некорректные реквизиты, неправильная сумма);

- Произвести зачеркивание ошибочных данных;

- Осуществить проставление рядом с местом корректировки о;

- Завизировать корректирующую надпись всеми сотрудниками, чьи подписи фигурировали в ошибочном документе;

- При наличии – осуществить отметку печатью.

При выполнении данного алгоритма стоит помнить, что зачеркивать исправляемую запись необходимо только единожды, поскольку все данные обязательны к прочтению. Недопустимо использование корректоров, штрихов, а также производство подчисток.

Стоит также помнить, что осуществляемые исправления необходимо произвести во всех экземплярах предыдущего документа. Налоговые органы достаточно часто используют в своей деятельности метод встречных проверок. При несоответствии в разных организациях данных оного и того же первичного учетного документа может наступить административная ответственность.

При необходимости внесения большого количества исправлений, которые в свою очередь делают документ совершенно нечитаемым, следует прибегнуть к оформлению нового экземпляра. При этом предыдущий также подлежит сохранению и подшивается совместно с вновь созданным. Такой способ широко используется именно при работе с ПКО – РКО, а также банковских поручениях. Это единственные документы, которые не терпят наличие каких – либо исправлений на первоначальном варианте документа. Поэтому исправить их можно только созданием нового экземпляра. При разработке учетной политики полезно будет учесть все варианты возможных внесений исправлений.

Исправление в отчетности

К отчетным документам, в которых не допускаются исправления с помощью корректора или аналогичных средств, относятся расчет по страховым взносам и налоговые декларации:

- по НДС;

- по налогу на прибыль;

- по налогу на имущество;

- по транспортному налогу;

- по налогу, уплачиваемому в связи с применением УСН;

- по ЕНВД для отдельных видов деятельности.

Важно! В налоговой декларации по НДФЛ не допускаются никакие исправления.

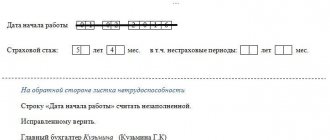

В расчете по начисленным и уплаченным страховым взносам на ОСС от НС и профзаболеваний исправления производятся следующим образом:

- неправильное значение показателя перечеркивают;

- вписывают верное значение показателя;

- под исправлением ставится подпись страхователя, либо его представителя, а также дата исправления.

Если в компании используется печать, то исправления необходимо ею заверить.

Как исправить электронный документ?

Если первичный документ, составленный в виде электронного документа, подписанного электронной подписью, содержит ошибки, то создается новый электронный документ. Ошибочная электронная первичка при этом может отзываться. Конкретный порядок действий при внесении исправлений в электронный первичный документ будет зависеть от оператора, через которого производится обмен электронными документами.

Достаточно часто возникают вопросы, как же правильно внести исправления в первичные документы, как такие исправления отражаются в бухгалтерском учете и отчетности. Об этом мы расскажем в данной статье.

В соответствии с п.7 ст.9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете» (далее Закон № 402-ФЗ) в первичном учетном документе допускаются исправления, если иное не установлено федеральными законами или нормативными правовыми актами органов государственного регулирования бухгалтерского учета. Исправление в первичном учетном документе должно содержать дату исправления, а также подписи лиц, составивших документ, в котором произведено исправление, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Ошибки в первичных учетных документах исправляются следующим образом: зачеркивается неправильный текст или суммы и надписывается над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. При этом исправление ошибки в первичном документе должно быть оговорено надписью «исправлено» (п.4 Положения о документах и документообороте в бухгалтерском учете, утвержденного Министерством финансов СССР 29.07.83 № 105).

Таким образом, механизм внесения исправлений в первичные учетные документы, изложенный в п. 7 ст. 9 Закона № 402-ФЗ строго не регламентируется. Данные положения Закона № 402-ФЗ устанавливают только минимальные требования к содержанию исправленного первичного учетного документа: обязательное указание даты внесения исправлений, а также идентифицирующих сведений о лицах, внесших исправление.

Вместе с тем на практике применяется также исправление неверно заполненных первичных документов путем полной замены на новые документы с теми же реквизитами, с указанием даты внесения исправлений.

Следует отметить, что действующее законодательство и подзаконные нормативные акты не запрещают применение подобного порядка исправления. При этом, правомерность подобного порядка исправления первичных учетных документов, в том числе и в целях налогообложения, подтверждается и в частных разъяснениях Минфина РФ, например, исходя из Письма от 22.01.2016 № 07-01-09/2235 следует, что, с одной стороны, Законом № 402-ФЗ не предусмотрена замена ранее принятого к бухгалтерскому учету первичного учетного документа новым документом в случае обнаружения ошибок в нем. С другой стороны, с учетом частей 2 — 4 ст. 8 Закона № 402-ФЗ, а также Положения по бухгалтерскому учету ПБУ 1/2008 «Учетная политика организации», утвержденного приказом Минфина России от 6 октября 2008 г. № 106н, организация вправе самостоятельно разработать способы внесения исправлений в первичные учетные документы, составленные на бумажном носителе и в виде электронного документа, исходя из требований, установленных Законом № 402-ФЗ, нормативными правовыми актами по бухгалтерскому учету, и принимая во внимание особенности документооборота.

В настоящее время сложилась арбитражная практика по аналогичным ситуациям, согласно которой законодательство РФ не запрещает вносить изменения в первичные учетные документы, в том числе путем их замены на оформленные надлежащим образом, без изменения показателей, влияющих на объем и содержание произведенных хозяйственных операций (например, Постановление ФАС Московского округа от 21 мая 2008 N КА-А41/4238-08 по делу № А41-К2-14877/07, Постановление Девятого арбитражного апелляционного суда от 07.10.2009 по делу № А40-51820/08-14-203 (Постановлением ФАС Московского округа от 15.01.2010 данное Постановление оставлено без изменения), Постановление четырнадцатого арбитражного апелляционного суда от 28.03.2013 по делу N А13-9242/2012, где указано, что, а также Постановления Девятнадцатого арбитражного апелляционного суда от 21.02.2013 по делу № А64-3569/2012).

С учетом вышеизложенного, а также сложившейся арбитражной практики представляется возможным сделать нижеследующий вывод.

Исправление первичных учетных документов допускается как путем внесения изменений в существующие документы, так и путем оформления новых в вышеуказанном порядке — т.е. с той же датой под тем же номером с указанием в первичном документе (либо в сопроводительном к нему письме) даты внесения исправления. При этом, реализация первого из названных способов исправления сопряжена с меньшими налоговыми рисками.

Не допускается внесение изменений в первичные учетные документы в одностороннем порядке. В этом случае следует учитывать сложившуюся арбитражную практику, например, Постановление Десятого арбитражного апелляционного суда от 16.01.2015 № 10АП-14763/2014 по делу № А41-53651/14, согласно которому одностороннее изменение сведений в первичных документах без взаимного волеизъявления сторон противоречит закону и не влечет правовых последствий, а также Постановления Первого арбитражного апелляционного суда от 30.06.2015 по делу № А43-27322/2014.

Порядок исправления ошибок в бухгалтерском учете и отчетности регламентируется Приказом Минфина России от 28.06.2010 № 63н «Об утверждении Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010)» (далее — ПБУ 22/2010) и зависит от существенности ошибки и момента ее обнаружения.

Критерии существенности ошибки организация определяет самостоятельно с учетом п. 3 ПБУ 22/2010.

Мы рассмотрим самый сложный с точки зрения внесения исправлений случай – обнаружение ошибки после представления бухгалтерской отчетности и после ее утверждения.

В соответствии с пп. 1 п. 9 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка).

Согласно пп. 2 п. 9 ПБУ 22/2010 при исправлении существенной ошибки предшествующего отчетного года, выявленной после утверждения отчетности за этот год, помимо внесения исправлений в бухгалтерский учет производится корректировка сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год. Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет). Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

При этом п. 10 ПБУ 22/2010 предусмотрено, что в случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит пересмотру, замене и повторному представлению пользователям бухгалтерской отчетности.

В соответствии с п. 14 ПБУ 22/2010 ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода.

Налоговые проверки становятся жестче. Научитесь защищать себя в онлайн-курсе «Клерка» — «Налоговые проверки. Тактика защиты».

Посмотрите рассказ о курсе от его автора Ивана Кузнецова, налогового эксперта, который раньше работал в ОБЭП.

Заходите, регистрируйтесь и обучайтесь. Обучение полностью дистанционно, выдаем сертификат.

Бухгалтерская справка

Если ошибку допустили в счетах бухучета при записи хозяйственной операции, то оформляется бухгалтерская справка, которая будет свидетельствовать о том, что были внесены исправления в проводки. Основанием для этого является то, что согласно закону «О бухгалтерском учете» данные, отражаемые в учетных регистрах производятся на основе первички. Данная справка необходима для того, чтобы реализовать исправление данных, а также для подтверждения факта допущения ошибки. В учетные регистры верные данные переносятся уже на основании справки.

Оформляют справку в свободной форме с обязательным указанием реквизитов, закрепленных в законе.

Исправление бухгалтерских проводок

Первичные учетные документы систематизируются путем создания бухгалтерских проводок и регистров. Перед их созданием работник бухгалтерии обязан проверить документ, который служит основанием для отражения сумм в бухучете.

Если ошибка выявлена после проведения операции по учету, например, по итогам инвентаризации, то изменить данные можно двумя способами:

- При занижении суммы и образовании излишка делается дополнительная проводка на сумму расхождения;

- Когда проведенная сумма выше фактической бухгалтер делает сторнирование операции (вносит сумму операции с отрицательным значением) и проводит новую сумму. Такая корректировка носит название «красное сторно».

Важно

После утверждения годовой отчетности исправления в нее вносить запрещено. Регулирующие проводки вносят на дату обнаружения ошибки.

Если годовая отчетность не утверждена или отчетный период не закончен, то:

- исправления вносят на дату проведения ошибочной операции;

- регулирующие проводки составляют декабрем отчетного года.

Пример: в мае 2021 года была неправильно занижена сумма полученного товара в ТН, бухгалтер ошибки своевременно не заметил и провел по учету стоимость по первичному документу. Для корректировки данных бухучета важна дата обнаружения расхождения:

- Разницу обнаружили при проведении годовой инвентаризации в ноябре 2021 года. В таком случае корректирующие проводки вносят датой операции, то есть маем 2021 года.

- Расхождения выявила аудиторская проверка в январе 2021 года, годовая отчетность не утверждена. В таком случае урегулирование проводят декабрем 2021 года.

- В середине 2021 года проходила проверка отчетности предыдущего периода, тогда и заметили отличие сумм по накладной и фактически полученного товара. Годовая отчетность уже утверждена, поэтому корректирующую проводку делают на дату обнаружения ошибки.

Обратите внимание

Каждый раз при проведении корректировки данных учета необходимо составлять бухгалтерскую справку, которая будет считаться обоснованием для внесенных изменений.

Ответственность за ошибки в бухгалтерских документах

Если ошибку, допущенную бухгалтером и занесенную в бухгалтерский учет, заметили при проверке сотрудники налоговой, это может привести к штрафным санкциям. Размер штрафа может составлять 10 000 – 30 000 рублей, либо 20% от суммы невыплаченного налога или взносов в ПФР, но не более 40 000 рублей.

Налоговики могут документы с ошибками посчитать поддельными документами и компания может быть привлечена к ответственности по этому основанию. В этом случае организации и должностным лицам может грозить:

- штраф до 80 тыс. рублей;

- штраф а размере полугодовой зарплаты;

- исправительные работы на 2 года, обязательные работы на 480 ч;

- арест до 6 месяцев.

Как исправить ошибку в регистрах бухучета?

Один из методов носит название «красное сторно»

Обобщение первичных учетных документов происходит посредством регистров бухгалтерского учета. Для формирования такого регистра все документы должны быть разнесены на правильные счета учета и содержать корректные проводки.

Сотрудники бухгалтерского подразделения перед формирование указанных регистров осуществляют сверку с заинтересованным службами. При обнаружении ошибки в сторону занижения суммы осуществляется введение в систему дополнительной проводки. В ней находит отражение недостающая сумма.

При обнаружении ошибки в пользу увеличения бухгалтеру необходимо сторнировать разницу между фактической суммой и той, которую необходимо отразить по учету. Корректировка производится суммой с отрицательным значением. Такой метод получил название «красное сторно».

Исключением на производство каких-либо действий, направленных на корректировку сумм, составляет сдача и утверждение годовой бухгалтерской отчетности. В таком случае исправление осуществляется в день обнаружения неточности. При отсутствии утверждения отчета исправить можно и датой основной операции, а вот проводки составить только в декабре отчетного года.

Не стоит также забывать, что для корректного отражения в бухгалтерских программах произведенных правок разработана бухгалтерская справка (ф. 0504833). Все исправления осуществляются посредством корреспонденции счетов и обосновываются ссылками на реквизиты исправляемого документа.

Ответы на распространенные вопросы

Вопрос: Если лицо, ответственное за ведение документа отсутствует, то может ли внести за его исправления сотрудник по доверенности?

Ответ: Дело в том, что доверенность является инструментом гражданско-правовых отношений. Согласно трудовому законодательству, трудовая функция должна выполняться работником лично и в ТК РФ такой термин, как «доверенность» и вовсе не употребляется. При составлении доверенности, в ней должен быть указан конкретный человек, но в том случае, если трудовой договор с работником прекращен, сделать это невозможно. Порядок, по которому в компании ведется бухгалтерский учет утверждается руководителем, поэтом только он может принять решение о том, кем будут пописываться исправления в случае отсутствия нужного сотрудника.

Корректировка счета-фактуры

Правила внесения исправлений в счет-фактуру предусмотрены пунктом 7 постановления Правительства РФ от 26.12.2011 № 1137 (далее – Правила заполнения счета-фактуры). Именно этим документом и надо руководствоваться.

Исправления в счет-фактуру вносятся продавцом (в том числе при наличии уведомлений, составленных покупателями об уточнении счета-фактуры в электронном виде) путем составления новых экземпляров счетов-фактур или корректировочных счетов-фактур.

Не каждая ошибка требует исправлений. Корректировать счет-фактуру надо только при обнаружении ошибок, которые мешают налоговым органам идентифицировать:

- продавца;

- покупателя товаров (работ, услуг), имущественных прав;

- наименование товаров (работ, услуг), имущественных прав:

- стоимость товаров;

- налоговую ставку;

- сумму налога, предъявленную покупателю.

Если выявлены именно такие неточности, продавец должен выставить новый (исправленный) экземпляр. В строке 1а нового счета-фактуры необходимо указать порядковый номер и дату внесения изменений (подп. «б» п. 1, п. 7 Правил заполнения счета-фактуры). В строке 1 нового счета-фактуры указываются номер и дата первоначального экземпляра (п. 7 Правил заполнения счета-фактуры). Далее указываются остальные реквизиты с правильными значениями.

Новый экземпляр подписывают руководитель и главный бухгалтер организации (иные уполномоченные лица) или индивидуальный предприниматель, который также указывает реквизиты свидетельства о государственной регистрации (п. 7 Правил заполнения счета-фактуры).

В случае, когда изменилась стоимость товаров или их количество (объем), и это подтверждено другими первичными документами, надо выставлять корректировочный счет-фактуру (п. 10 ст. 172 НК РФ, письмо ФНС России от 23.08.2012 № АС-4-3/[email protected]).