Вводная информация

Нормативный правовой акт, которым регулируется ведение кассы – Указание Банка России от 11.03.14 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства». В этот документ Указанием Центрального Банка России от 19.06.2017 №4416-У внесены поправки. Изменения начнут действовать через 10 дней после опубликования (документ опубликован 8 августа). Следовательно, порядок ведения кассовых операций меняется с 19 августа 2021 года.

Зачем потребовались изменения

Но для чего потребовалось корректировать положение о порядке ведения кассовых операций? Главный ответ мы можем найти в пояснительной записке к проекту комментируемых поправок:

Что следует из пояснительной записки

Разработка проекта обусловлена внедрением с 1 июля 2021 года онлайн контрольно-кассовой техники (онлайн касс), обеспечивающей хранение фискальных данных в фискальных накопителях. См. «Онлайн кассы с 1 июля 2021 года».

Проектом поправок уточняется порядок оформления приходного кассового ордера 0310001, а также предусматривается оформление расходного кассового ордера 0310002 на общую сумму принятых, выданных наличных денег при применении юридическими лицами, индивидуальными предпринимателями контрольно-кассовой техники.

Таким образом, приход и расход средств будут сверяться с передаваемыми в ИФНС онлайн данными.

Также уточняется порядок оформления кассовых документов в электронном виде и актуализируются отдельные положения Указания № 3210-У. Расскажем подробнее о наиболее значимых коррективах в кассовой дисциплине с 19 августа 2021 года.

Унифицированные формы для кассовых операций

Как и прежде, кассовые операции в 2021 году оформляются обязательными к применению унифицированными формами первичных учетных документов. Это формы, утвержденные постановлением Госкомстата РФ от 18.08.1998 № 88: приходный кассовый ордер (сокр. ПКО, код ОКУД 0310001), расходный кассовый ордер (сокр. РКО, код ОКУД 0310002), кассовая книга (код ОКУД 0310004). При выдаче из кассы сумм заработной платы применяется платежная ведомость (код ОКУД 0301011) или расчетно-платежная ведомость (код ОКУД 0301009), утв. постановлением Госкомстата РФ от 05.01.2004 № 1.

ВАЖНО!

Письмом от 21.07.2017 № 03-01-15/46715 Минфин РФ подтвердил, что применять унифицированные формы, связанные с ведением ККМ (постановление Госкомстата России от 25.12.1998 № 132), в соответствии с «Типовыми правилами эксплуатации контрольно-кассовых машин …» (МФ РФ от 30.08.1993 № 104), необязательно!

В том числе правила ведения кассовых операций в 2021 году признают необязательными следующие формы:

- журнал кассира-операциониста;

- справка-расчет кассира-операциониста;

- журнал регистрации показаний суммирующих денежных и контрольных счетчиков контрольно-кассовых машин, работающих без кассира-операциониста;

- сведения о показаниях счетчиков контрольно-кассовых машин и выручке организации;

- акт о переводе суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины;

- акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) контрольно-кассовой машины в ремонт и при возвращении ее в организацию;

- акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам (в том числе по ошибочно пробитым кассовым чекам);

- журнал учета вызовов технических специалистов и регистрации выполненных работ;

- акт о проверке наличных денежных средств кассы.

Однако некоторые бланки остались обязательными элементами учета движения наличных. Каждое учреждение обязано формировать обязательные документы при движении наличных денежных средств.

Деньги под отчет можно выдавать без заявления

Подотчетные лица – это сотрудники, которым организация или индивидуальный предприниматель выдает деньги для выполнения служебных поручений и которые обязаны представить отчет об их использовании.

Для получения наличных денежных средств под отчет сотрудник должен написать заявление в произвольной форме, в котором требуется зафиксировать необходимую сумму и указать на какие цели она будет потрачена. Это следует из пункта 6.3 Указаний Банка России от Банка России от 11.03. 2014 № 3210-У. Привычное многим заявление о выдаче денег из кассы может выглядеть, например, так:

Благодаря комментируемым изменениям, с 19 августа 2021 года 2017 года организации или ИП будут вправе выдавать деньги под отчет на основании внутреннего распорядительного документа. Его название или форму Центробанк не предусмотрел. Поэтому организация или индивидуальный предприниматель сможет оформлять приказ, распоряжение или любой другой распорядительный документ о выдаче денежных средств. Форма распорядительного документа – произвольная. Однако в нем обязательно должны содержаться записи о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дата. Этого требует пункт 6.3 Указаний Банка России от Банка России от 11.03. 2014 № 3210-У (в новой редакции).

Приведем возможный пример приказа организации о выдаче денег под отчет, который может издать директор (или иное уполномоченное лицо) в июле 2021 года.

Заметим, что после 19 августа 2021 года можно будет работать в прежнем порядке и выдавать подотчетные по заявлениям сотрудников. Такой вариант Центробанк оставляет допустимым. Прежде, как мы уже сказали, заявление было обязательным и единственно возможным вариантом.

С 19 августа 2021 года, получив заявление от работника или распорядительный документ (например, приказ) о выдаче денег в подотчет, бухгалтер обязан будет сформировать расходный кассовый ордер (0310002). Расходный кассовый ордер выписывают каждый раз, когда выдают деньги из кассы. Составляйте его по форме № КО-2 в одном экземпляре (п. 4.1 Указаний Банка России от 11.03.2014 № 3210-У). Вот пример расходно-кассового ордера, составленного в июле 2017 году, где в качестве основания для выдачи денежных средств зафиксирован изданный директором приказ, а не заявление.

Вы можете данный образец расходно-кассового ордера КО-2 в качестве примера. На основании сформированного РКО кассир обязан выдать сотруднику денежные средства.

Лимит остатка кассы

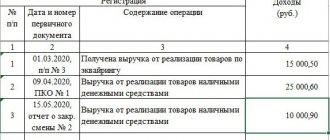

Лимит остатка кассы – наиболее изменившийся раздел порядка. Новая формула расчета лимита наличных не имеет строгой привязки к поступлениям в кассу. Теперь предприятие может вести расчет исходя из наличной выручки или же из суммы расходов.

Лимит обязателен, ведь он устанавливает объем средств, которые свободно хранятся в кассе. Компании сами вводят определенный лимит. Если это не будет сделано, то лимит наличных считается нулевым, и всю наличную сумму в кассе, образовавшуюся на конец дня, следует внести на счет в банке.

Новое положение точно регламентирует формулы расчета лимита. Выбор подходящей оставлен на усмотрение организации. Формулы всего две.

Первая – расчет производится по наличной выручке, то есть по поступлениям, которые пришли от проданного товара, оказанной услуги либо выполненной работы. В случае, если у юрлица есть обособленные подразделения, то общий кассовый лимит определяется с учетом лимита, установленного для такого подразделения. Таким образом, лимит в кассе юрлица один, но его величина может быть распределена между обособленными подразделениями.

Следует подчеркнуть, что лимит наличных в кассе обособленного подразделения, как части общего, должен быть установлен распорядительным документом предприятия или организации. Если подразделение самостоятельно сдает деньги на счет в банковское учреждение, то главный офис устанавливает лимит для него в порядке, который предусмотрен для юрлиц. Тогда они раздельны.

Формула расчета представлена так: L = V / P × Nc, где

- L – лимит в рублях;

- V – объем выручки в наличных денежных средствах;

- Р – расчетный период, а именно количество рабочих дней, за который происходит учет объема поступлений наличных. Период не может быть больше, чем 92 рабочих дня (для юрлиц).

- Nc – период времени между сдачей в банк выручки: 1-7 рабочих дней, если же в месте, где расположена компания, нет банка, то до 14 дней.

Вторая формула – расчет ведется на основе объема выданных денежных средств. Для тех юрлиц, которые имеют обособленные подразделения, учитываются средства, выданные ими. Но это только в том случае, если они сдают наличку в главный офис. Если же нет, то они имеют собственный лимит.

Формула имеет почти аналогичный вид, изменен только один показатель: L = R / P × Nc, где

R – объем выдач наличных, который не включает сумму, выплачиваемую в качестве заработной платы, стипендий или других выплат работникам.

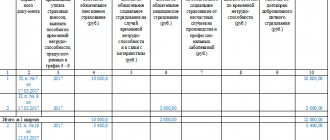

Возможен ли сверхлимит? Только в дни выплаты зарплаты, стипендии или иных социальных выплат работникам, в том числе день получения наличных денежных средств со счета в банке на эти выплаты. Выдача денежных средств не должна превышать 5 рабочих дней. Других исключений не предусмотрено и за превышение лимита грозит штраф. Должностные лица заплатят 4-5 тысяч рублей, размер для организаций больше – 40-50 тысяч рублей.

Индивидуальные предприниматели и субъекты малого предпринимательства имеют право не вводить для себя лимит наличных средств в кассе, что существенно облегчает некоторым жизнь, но можно его и оставить. Например, он полезен для безопасного хранения денежных средств. Отменить предыдущий лимит, установленный ранее, можно путем издания соответствующего приказа.

Выдавать деньги под отчет можно при наличии задолженности

Многие знают, что нельзя выдавать из кассы подотчетные суммы работнику, который еще не отчитался по ранее полученным деньгам. За нарушение этого ограничения могут оштрафовать на сумму до 50 000 рублей (ст. 15.1 КоАП РФ). Напомним, что на случаи, когда деньги перечисляют на карту, это правило не распространяется.

Однако с 19 августа 2021 года ситуация меняется. С этой даты организации и ИП смогут выдавать сотруднику новую сумму под отчет в любой момент. Даже если ранее выданная сумма в срок возвращена не была. Такая поправка внесена в пункт 6.3 Указаний Банка России от Банка России от 11.03. 2014 № 3210-У.

Срок возврата никто не отменял

Срок, на который можно выдавать под отчет наличные деньги, законодательно не ограничен. Если срок возврата подотчетных сумм установил руководитель, то не позже чем через три рабочих дня после его окончания сотрудник должен отчитаться за полученные деньги (п. 6.3 указания Банка России от 11 марта 2014 № 3210-У). Этот срок никто не отменял. Однако теперь, даже если работник не вернул в установленный срок подотчетные суммы, он праве получить новую подотчетную денежную сумму.

Напомним, что если сотрудник не вернул в срок сумму неизрасходованного аванса, то деньги можно удержать из зарплаты. В этих целях оформляют приказ о взыскании – не позднее одного месяца с того дня, как закончился срок, установленный для отчета. Однако взыскать суммы с сотрудника можно, если он не оспаривает основание и размер удержаний. Поэтому требуется получить письменное согласие работника на удержания. В противном случае взыскать задолженность можно будет только через суд (ст. 137, 248 Трудового кодекса РФ).

Квитанцию к ПКО можно направлять на электронную почту

Приходный кассовый ордер заполняют при получении денег в кассу. Он составляется в одном экземпляре по форме № КО-1 (п. 4.1 Указаний Банка России от 11.03.2014 № 3210-У). Бланк приходного кассового ордера состоит из двух частей:

- сам приходный кассовый ордер;

- отрывная часть – квитанция (выдается лицу, внесшему деньги).

Если сумма денег, указанная в “приходнике”, совпадает с внесенной суммой, кассир ставит подпись в ордере. Затем на квитанции к ордеру ставит печать или штамп (при наличии печати у организации) и выдает квитанцию вносителю.

Что же касается изменений, то квитанцию к электронному приходному кассовому ордеру с 19 августа 2021 года можно направить на электронную почту вносителя. Распечатывать не обязательно. Лишь квитанцию от бумажного ПКО выдавайте, как и прежде, на руки. Прежде, заметим, что требовалось выдавать «бумажные» квитанции, даже если РКО формировался в электронном формате.

Как сшить книгу?

Перед началом ведения кассовой книги необходимо просчитать количество необходимых листов и распечатать их.

Не рекомендуется распечатывать страницы «впритык». Лучше всего распечатать несколько дополнительных страниц на тот случай, если при заполнении книги будут допущены ошибки и понадобится вносить исправления на новых листах.

Затем все страницы нумеруются. При этом используется сквозная нумерация страниц. Книга прошнуровывается или сшивается с помощью толстых ниток, затем заверяется подписями директора и главного бухгалтера. Важно, чтобы листы невозможно было изъять из книги. Для этого книга опечатывается с помощью сургучной или мастичной печати.

На последнем листе указывается фактическое количество листов. При этом цифры должны быть расшифрованы, то есть, написаны прописью. Данный лист также подлежит подписи бухгалтера и директора предприятия.

Есть варианты, когда книга сшивается при помощи ниток, при этом их кончики опечатываются при помощи бумаги. Кроме того, листы могут склеиваться. В любом случае, они должны быть скреплены таким образом, чтобы их нельзя было не только изъять, но и вставить новые.

При оформлении кассовой книги не используются скрепки или другие виды переплета, которые не могут гарантировать целостность книги.

Кассовую книгу вправе вести не только кассир

Сведения о движении наличных отражайте в кассовой книге по форме № КО-4. Поступать так должны все организации. Только индивидуальные предприниматели, которые ведут учет доходов и расходов или физических показателей согласно НК РФ, вправе не формировать кассовую книгу (п.п. 1, 4.6 Указания № 3210-У).

Кассовую книгу ведет кассир (п. 4, пп. 4.6 п. 4 Указания N 3210-У). Однако с 19 августа 2021 года Центробанк разрешает заполнять кассовую книгу любому сотруднику, а не только кассиру. Когда поправки вступят в силу, заполнять книгу сможет, например, директор (п. 4 Указания № 3210-У).

Если кассовую книгу с 19 августа 2021 года будет вести не кассир, а другой работник, то в соответствующие обязанности должны быть в его должностной инструкции.

Кассовую книгу разрешено вести на бумажном носителе или в электронном виде (п. 4.7 Указаний № 3210-У).

Читать также

29.09.2016

Использование ККМ в 2021 году

У экономических субъектов внедрение онлайн-касс происходит поэтапно. В соответствии с п. 4 ст. 7 Федерального закона от 03.07.2016 № 290, с 01.02.2017 новую контрольно-кассовую технику допускается использовать только через оператора фискальных данных.

С 01.07.2017 наступила обязанность применять только новую ККМ, то есть с этой даты прекращена регистрация контрольно-кассовой техники в порядке, установленном старой редакцией закона от 22.05.2003 № 54-ФЗ (в ред. от 08.03.2015). Переход происходил в несколько этапов. И сейчас почти все организации и ИП, работающие с наличностью, должны применять онлайн-ККТ. В соответствии с правилами ведения кассовых операций, в 2021 году ККМ вправе не применять компании, осуществляющие деятельность:

- поименованную в п. 2 ст. 2 54-ФЗ;

- в отдаленных и труднодоступных местах;

- в области религиозных обрядов и церемоний, по продаже предметов религиозного культа;

- аптечные организации в сельской местности;

- по предоставлению парковочных мест на земельных участках, находящихся в государственной собственности;

- платных услуг библиотечного дела;

- прием наличности за коммунальные услуги;

- образовательные услуги населению;

- предоставление услуг в сфере физической культуры и спорта;

- оказание услуг центрами культуры и творчества.

Для наглядности представим поэтапный порядок реализации новой редакции закона № 54-ФЗ в виде блок-схемы.

На сегодняшний день существуют уже более 100 моделей онлайн-касс, а действующие ОФД обеспечивают передачу данных с касс в ОФД, ФНС и ЕГАИС. С актуальным реестром ККТ можно ознакомиться на официальном сайте ФНС.

По закону 54-ФЗ, оператор фискальных данных обязан:

- хранить, обрабатывать и защищать от модификации фискальные данные, обеспечивая их конфиденциальность;

- передавать фискальные данные из ККМ в ФНС;

- отправлять покупателю чек в электронном виде и обеспечивать возможность онлайн-проверки чека.

По каждой онлайн-кассе ОФД собирает и актуализирует массу параметров: время открытия и закрытия смены, сумму наличных, средний чек и т. д. А значит, любую точку продаж теперь есть возможность проверить через интернет за считанные минуты. Кроме того, встроенные сервисы некоторых ОФД позволяют не только хранить полученные данные, но и формировать различные отчеты.

После введения онлайн-касс все их владельцы с 19.08.2017 обязаны выполнять через личный кабинет КК-техники следующие действия (пункт 1 главы I приказа ФНС РФ от 29.05.2017 № ММВ-7-20/):

- отвечать в трехдневный срок на поступившие через личный кабинет запросы ИФНС;

- сообщать о неприменении КК-машин или в трехдневный срок со дня устранения выявленных нарушений при ее использовании;

- сообщать о своем согласии или несогласии с поступившими от ИФНС данными о выявленных нарушениях в течение одного рабочего дня.

Передаваемые сведения необходимо подписывать усиленной квалифицированной электронной цифровой подписью (ЭЦП). После получения такого сообщения ИФНС должна подтвердить факт получения, разместив в кабинете КК-машин квитанцию о приеме. Информация и документы могут быть переданы и на бумажном носителе в налоговые органы.