Кто осуществляет расчет ЕНВД

Согласно гл. 26.3 НК РФ плательщиками ЕНВД могут признаваться лица, оказывающие услуги, перечисленные в п. 2 ст. 346.26 НК РФ. Однако данной же нормой предусмотрены требования, которые следует соблюсти для возможности применения рассматриваемого специального режима. В случае же, если налогоплательщик удовлетворяет всем условиям нахождения на ЕНВД, с учетом п. 1 ст. 346.32 НК РФ, ему необходимо подсчитать налог и произвести его оплату в бюджет.

Подробнее об особенностях существующих спецрежимов читайте в статье «Специальные налоговые режимы в 2021 году (виды и нюансы)».

ЕНВД для ИП подходит всем предпринимателям?

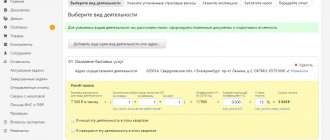

Термин «единый налог на вмененный доход для отдельных видов деятельности» указывает на специфику: работать на ЕНВД могут бизнесмены только с конкретными видами деятельности.

Полный перечень видов предпринимательства приведен п.2 ст.346.26 НК РФ и охватывает:

- Розничную торговлю.

- Бытовые и ветеринарные услуги.

- Услуги автостоянок.

- Услуги по мойке, ремонту и техническому обслуживанию автотранспорта.

- Услуги по перевозке пассажиров.

- Услуги по перевозке грузов автотранспортом.

- Общественное питание.

- Услуги по распространению и размещению рекламы.

- Услуги по временному размещению и проживанию.

- Услуги по передаче во временное использование торговых мест и земельных участков.

Этот список из федерального закона регулирует местное законодательство, поэтому советуем руководствоваться региональным законом о введении вмененного дохода на своей территории. На некоторые виды деятельности введены ограничения. Например, площадь зала розничной торговли и общепита — в пределах 150 кв. м., число авто для грузоперевозок до 20-ти машин, территория гостиницы до 500 кв.м. Прочтите нашу статью Какие виды деятельности вмененный налог для ИП в 2021 году утверждает для применения.

Итак, ЕНВД в 2021 году для ИП будет приемлемо, если:

- Режим действует в пределах муниципального образования.

- Местным законом прописан вид бизнеса.

- Среднее число сотрудников предпринимателя меньше 100 человек.

- Деятельность не касается участия в договоре доверительного управления имуществом или товарищества.

- Услуга не предполагает сдачу в аренду авто- и газозаправочных станций.

- ИП не приобретал патент или не использовал режим ЕСХН.

При нарушении условия из списка на вмененке, предприниматель теряет на нее право и считается переведенным на общую систему налогообложения с начала квартала, где допущено нарушение. Придется начислить и уплатить налоги по общей системе.

Вмененка заменяет собою 3 платежа:

- НДФЛ от занятия бизнесом.

- Имущественный налог на физлицо при использовании личного имущества в бизнесе.

- НДС.

Какова налоговая база по ЕНВД в 2021 году за месяц

Алгоритм для формирования налоговой базы ЕНВД содержится в гл. 26.3 НК РФ, а также «Порядке заполнения декларации по ЕНВД»:

Налоговая база ЕНВД = Базовая доходность × Физический показатель × K1 × K2,

где:

- базовая доходность (далее БД) – индивидуальное значение, характерное для каждого вида деятельности, которое устанавливается государством;

- физический показатель (далее ФП) — значение, которое определяется самостоятельно каждым плательщиком по перечню п. 3 ст. 346.29 НК РФ: работники, торговое место, квадратный метр и т. д.;

- К1 – коэффициент, ежегодно устанавливаемый Минэкономразвития (K1 для 2021 года оставлен в том же значении, которое имело место в 2015 и 2021 годах, – 1,798);

- К2 – коэффициент, корректирующий налоговую базу в зависимости от условий ведения деятельности, устанавливаемый в муниципальных образованиях, что обусловливает его существенную дифференциацию не только между регионами, но и внутри них.

Приведем пример

ООО на ЕНВД в 2021 году занимается оказанием автотранспортных услуг по перевозке пассажиров в городе Химки. Перевозку осуществляет микроавтобус, рассчитанный на 12 пассажиров.

Определим показатели, которые потребуются для расчета налоговой базы:

базовая доходность – 1 500;

физический показатель – 12;

К1 – 1,798;

К2 – 1 (решение Совета депутатов городского округа Химки Московской области «О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности в городском округе Химки» от 03.10.2007 № 13/3).

Расчет налоговой базы за 1 месяц осуществляется следующим способом:

Налоговая база ЕНВД = 1 500 × 12 × 1,798 × 1 = 32 364 руб.

Расчет суммы налога

Установленная ставка налога применяется к налоговой базе, представляющей собой месячную базовую доходность, умноженную на число физических показателей и скорректированную двумя коэффициентами — К1 и К2.

Базовая доходность устанавливается для заданного направления деятельности. Конкретные цифры прописаны в пункте 3 статьи 346.29 Налогового кодекса. Тут же говорится о том, что следует считать физическим показателем для каждого вида бизнеса. Так, при оказании бытовых услуг базовая доходность составляет 7500 рублей для каждого физического показателя – одного работника, к числу которых в силу применения главы 26.3 Кодекса относится и индивидуальный предприниматель. Оказание автотранспортных услуг по перевозке грузов рассчитывается исходя из базовой доходности 6000 рублей для одного автомобиля, используемого для перевозки грузов. Аналогичные показатели в связке физический показатель-доходность установлены для каждого направления предпринимательства, которое можно зарегистрировать как вмененное.

Коэффициент К1 устанавливается каждый год на федеральном уровне. В 2021 году его значение равно 1,798 согласно К слову сказать, данный коэффициент не поднимался с 2015 года.

Значение коэффициента К2 устанавливается местными властями на региональном уровне.

Пример расчета ЕНВД

ИП Самойлов А.С. занимается розничной торговлей через объекты стационарной торговой сети без торгового зала. Торговля ведется на двух точках продаж, расположенных на территории, где введен ЕНВД. Предположим, что коэффициент К2 в данном районе равен 0,5. Ставка ЕНВД в 2021 году равна 15%. Таким образом, квартальная налоговая база в 2021 году составит:

9000 х 2 х 3 х 1,798 х 0,5 = 48 546,00 рублей

Сумма налога к уплате составит:

48 546,00 х 15% = 7281,90 рублей

Как рассчитать налоговую базу по ЕНВД за неполный месяц

Если какой-нибудь из месяцев нахождения налогоплательщика на рассматриваемом в статье режиме был неполным, расчет следует осуществить по следующей формуле:

Налоговая база ЕНВД = БД × ФП × K1 × K2 × Дни неполного месяца нахождения на ЕНВД / Количество дней месяца.

Пример

ИП Иванов занимается розничной торговлей продтоварами (кроме алкоголя) в городе Железнодорожном Московской области. По указанному виду деятельности налогоплательщик применял ЕНВД. Площадь зала – 10 кв. м. Однако с 15.05.2017 ИП деятельность на ЕНВД осуществлять перестал.

Для расчета используем следующие данные:

базовая доходность – 1 800 руб.;

К1 – 1,798;

К2 – 0,9 (решение Совета депутатов городского округа Железнодорожный от 19.10.2011 № 04/19).

При расчете налога за месяц налогоплательщику следует использовать коэффициент 15/31, где 15 – это количество дней в мае, в течение которых ИП применял ЕНВД, а 31 – количество дней в мае.

Таким образом, расчет налоговой базы за май в этом случае выглядит следующим образом:

Налоговая база ЕНВД = 1800 × 10 × 1,798 × 0,9 × 15/31 = 14 094 руб.

Тонкости начисления и особенности работы на ЕНВД

Уплата единого налога на вмененный доход проста, не зависит от полученной прибыли. Но при этом важно учитывать некоторые тонкости и подводные камни.

Налоговый кодекс и законы РФ разрешают переходить на ЕНВД компаниям, которые предоставляют бытовые слуги. Но учтите – клиентами в таком случае должны быть физические лица.

Осторожно относитесь к расчету ЕНВД при оказании транспортных услуг или организации стоянки. Для автостоянки учитывается вся площадь субъекта, а для услуг по перевозке нужно брать для расчета только реально используемые транспортные средства.

Доставка продукции облагается ЕНВД, если это отдельная услуга. Если же в вашем бизнесе вы используете бесплатную доставку, затраты на которую уже входят в стоимость продукции, то платить за нее вмененный налог не нужно.

Много спорных вопросов по применению и расчету ЕНВД возникает вокруг сферы розничной торговли, маркетинга. Перед началом работы в данных отраслях, изучите законы, нормы Налогового кодекса, документы Министерства финансов для построения результативной и прибыльной работы компании.

back to menu ↑

Единый налог на вмененный доход

Можно ли уменьшить налоговую базу ЕНВД

С учетом п. 2 ст. 346.32 НК РФ ИП, производящие оплату фиксированных платежей по страховым взносам, имеют право полностью уменьшить начисленную сумму единого налога на величину этих платежей, перечисленных за квартал, в котором осуществляется расчет ЕНВД, но воспользоваться этим правом возможно только при условии отсутствия у ИП наемных сотрудников.

Об уменьшении налоговой базы на сумму фиксированного платежа см. материал «Разовая уплата фиксированного платежа может быть невыгодна для ЕНВД».

ИП и компании с наемными сотрудниками тоже производят уменьшение начисленного налога (правда, не более чем наполовину) на сумму уплаченных страховых взносов.

О порядке расчета налоговой базы по ЕНВД для ИП см. материал «ЕНВД в 2016–2017 годах для ИП: особенности вмененки».

Что такое ЕНВД

Единым налогом на вменённый доход называют главный налог, выплачиваемый ИП и другими малыми бизнесами. Таким налогом была заменена целая череда прочих налогов и сборов, которые существовали ранее, и благодаря ЕНВД произошло значительное упрощение отчётности, дополнительно представители малого бизнеса были избавлены от излишнего внимания со стороны фискальных органов. ЕНВД назначают региональные и муниципальные органы власти, он не является одним из федеральных налогов, но регулирует ЕНВД федеральный минфин.

Бизнес, который платит ЕНВД, указан в соответствующих законах, и плательщиками его являются такие организации, к примеру, как автомойка и автосервис, торговая палатка и небольшое кафе, парикмахерская и ветеринарная клиника.

Общим смыслом налога является то, что для предпринимателя рассчитывается и назначается (вменяется) некая величина уровня его доходов, которую он должен достигать по результатам своей работы, и с рассчитанного таким образом дохода происходит взимание налога. Благодаря этому и у налоговой инспекции нет необходимости строгого контроля бесчисленных торговых палаток или автомобильных моек, и бизнесмены не вынуждены скрывать свои доходы.

В начале 2021 года ЕНВД уплачивался больше чем двумя миллионами малыми бизнесами — 1800 тыс. ИП и около 300 тыс. ООО. По итогам первых трёх кварталов 2021 года поступление от ЕНВД в пользу местных бюджетов составляло примерно 55 млрд. рублей.

Какая действует ставка ЕНВД в 2021 году

Для исчисления суммы единого налога ст. 346.31 НК РФ предусмотрена ставка 15% (п. 1 ст. 346.31 НК РФ). С 4-го квартала 2015 года (ст. 4 закона РФ «О внесении изменений…» от 13.07.2015 № 232-ФЗ) регионы получили право вводить у себя ставку в пределах от 7,5 до 15% в зависимости от типов налогоплательщиков и видов осуществляемой ими деятельности (п. 2 ст. 346.31 НК РФ).

Подробнее о налоговой ставке ЕНВД см. в материале «Налоговая ставка по ЕНВД в 2015–2016 годах».

Ставка ЕНВД

Ставка ЕНВД по российскому законодательству в 2021 году не изменилась, она составляет 15%. Однако по Федеральному закону от 13.07.2015 №232-ФЗ больше полномочий в ее определении получили региональные власти, они ее могут снизить до 7,5%. Это сделано для предоставления льгот определенным видам малого бизнеса, важным для конкретного региона России.

По мнению экспертов, говорить о снижении ставки ЕНВД благодаря этому Федеральному закону нельзя. Местные органы не обязуются, а лишь имеют право снизить налоговое бремя для предпринимателей. При этом вся «вмененка» питает доходную часть бюджета муниципалитета или города. Так что региональные власти не очень заинтересованы, чтобы снизить ставку ЕНВД.

Организациям, занимающимся определенными видами деятельности, разрешен ЕНВД. Главное его преимущество, что ЕНВД заменяет ряд налогов и позволяет производить учет в упрощенном режиме, он рассчитывается независимо от доходов и выгоден фирмам, чей доход выше среднего. ЕНВД вычисляется как произведение вмененного дохода на ставку налога. Все показатели определяются статьей 346.29 НК РФ.

Как рассчитывают величину ЕНВД, показано на схеме, где:

- Базовая доходность (ее величина зависит от вида деятельности) умножается на сумму физических показателей за три месяца (обычно это площадь помещения или же количество работников).

- При этом базовая доходность уменьшается или увеличивается с помощью коэффициентов К1 и К2. Коэффициент инфляции (К1) устанавливается каждый год, а K2 — показатель по видам деятельности, регулируется местным законами.

- Затем полученный вмененный доход умножают на ставку ЕНВД:

Как заполнить декларацию по ЕНВД

С 1-го квартала 2015 года стала действовать форма декларации, предусмотренная приказом ФНС от 04.07.2014 № ММВ-7-3/[email protected] В 2017 году она применяется в редакции приказа ФНС России от 19.10.2016 № ММВ-7-3/[email protected]

Раздел 2 декларации заполняется следующим образом:

по строке «040» отражается базовая доходность;

«050» – текущее значение К1;

«060» – текущее значение К2;

«070»–«090» – физический показатель, при этом:

в графе «2» – сам физический показатель;

в графе «3» – количество дней месяца ведения деятельности на ЕНВД;

в графе «4» – налоговая база.

Раздел 3 заполняется так:

в строке «005» – указываем код налогоплательщика: «1» (для ИП, имеющих работников, и (для ИП без сотрудников);

«010» – сумму налога, начисленную за период;

«020» – сумму начисленных и уплаченных взносов в фонды налогоплательщиками, имеющими работников;

«030» – сумму взносов в фонды, уплаченных ИП без сотрудников;

«040» – итоговую сумму налога к уплате.

Корректирующий коэффициент базовой доходности К2 — что это?

Корректирующий коэффициент базовой доходности К2 — один из коэффициентов, который используется для корректировки месячной величины базовой доходности при расчете налогооблагаемой базы ЕНВД.

При этой корректировке применяются 2 коэффициента:

- К1 — коэффициент-дефлятор, ежегодно устанавливаемый на федеральном уровне и обязательный к применению;

- К2 — коэффициент, зависящий от условий осуществления деятельности, который может быть установлен на региональном уровне.

Величина коэффициента К2 может находиться в пределах от 0,005 до 1 включительно (п. 7 ст. 346.29 НК РФ). Соответственно, он является понижающим. Если коэффициент не установлен, то он принимается равным 1, и корректировки базы в сторону понижения не происходит.

Месячная база, от которой рассчитывается налог, уплачиваемый при ЕНВД, получается путем умножения установленной п. 3 ст. 346.29 НК РФ величины месячной базовой доходности по виду предпринимательской деятельности на корректирующие коэффициенты К1 и К2 и на фактическую величину физического показателя, применяемого для этого вида предпринимательской деятельности.

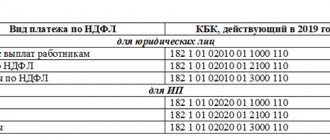

Сроки уплаты ЕНВД в 2021 году

Уплата ЕНВД осуществляется в соответствии с п. 1 ст. 346.32 НК РФ (25-е число месяца, наступающего за отчетным кварталом) с учетом возможности их переноса при совпадении с общевыходными днями. В 2017 году подобных совпадений нет, и крайние сроки оплаты окажутся такими:

до 25.01.2017 – за 4-й квартал 2021 года;

до 25.04.2017 – за 1-й квартал 2021 года;

до 25.07.2017 – за 2-й квартал 2021 года;

до 25.10.2017 – за 3-й квартал 2021 года;

до 25.01.2018 – за 4-й квартал 2021 года.

О правилах уплаты ЕНВД подробнее см. в материале «Порядок и сроки уплаты ЕНВД в 2017 году».

Кассовые аппараты в ЕНВД

Какая обстановка с онлайн-кассой для ЕНВД в 2021 году:

- Торговля в розницу для индивидуальных предпринимателей и ООО, которые раньше для первичных документов использовали товарные чеки и ПКО, могут продолжить так же делать до июля 2018 года (№ 290-ФЗ);

- ИП и ООО, использующие бланки строгой отчетности так же работают до июля 2021 года;

- ИП и ООО, которые использовали кассовые чеки, должны заменить данный метод на кассовые онлайн аппараты. Данные действия нужно уже сделать с февраля 2021 года — иначе нельзя будет поставить на учет.

В июле 2021 года первые все предприниматели и организации, использующие налогообложение ЕНВД должны перейти на онлайн-кассы.

Право уменьшения ЕНВД

- Единый налог для ИП «за себя», имеющих наемных сотрудников уменьшен быть не может. Норма действует только для суммы выплат в пользу работников по найму, выполняющих работу в той сфере, которая, как прописано в законодательной базе, подпадает под действие ЕНВД.

- Для ИП, работающего без привлечения сторонней помощи, ставка единого налога на вмененный доход относительно суммы выплаченных страховых взносов «за себя» может быть значительно уменьшена.

Внимание! Уменьшение ставки ЕНВД, при условии задействования привлеченных сотрудников, не может превышать 50 % размера начисленного налога. Поэтому предполагая размеры отчислений, если физ. Показателем (ФП) является количество работников, необходимо обдумать действительно ли они все необходимы в данной сфере занятости. Если ИП платит налоги только «за себя», то ограничение в 50 % на него не распространяется.

В завершение хотим отметить единый налог для ИП не имеет ограничений относительно величины полученного дохода. Поэтому, как только ваши дела пойдут в гору, не стоит беспокоиться о правомерности выбранной системы уплаты государству налогов – ЕНВД.

https://youtu.be/4v0H-kGnN_8