Организации, предлагающие страховые услуги, обязаны вести бухучет. Деятельность их контролируется департаментом страхового рынка, существующим при ЦБ.

Вопрос: Как отражаются в бухгалтерском и налоговом учете расходы на страхование имущества (в том числе лизингового, арендованного)? Организация заключила договор имущественного страхования сроком на 12 месяцев (365 дней) и единовременно уплатила страховую премию в сумме 146 000 руб. Договор страхования действует с 1 марта текущего года (даты уплаты страховой премии) по 28 февраля следующего года включительно. Для целей налогообложения доходы и расходы учитываются методом начисления. Отчетными периодами по налогу на прибыль признаются I квартал, полугодие, девять месяцев календарного года. Промежуточная бухгалтерская отчетность составляется на последнее число каждого квартала. Посмотреть ответ

Первичная документация

Первичная документация – это бумаги, на основании которых ведется бухучет. Первичка для страховой организации:

- Учредительные бумаги: устав, лицензия.

- Договоры о страховании.

- Бумаги, подтверждающие наступление случая (заявка, страховой акт).

- Бумаги, подтверждающие покрытие убытков.

- Регистры налогового учета.

Страховой компании нужно утвердить график документооборота и формы документов, которые необходимы для нужд бухучета.

Как при расторжении договора ОСАГО отражается в бухгалтерском учете страховая премия?

Бухгалтерский учет в страховых организациях

Деятельность любой организации находит отражение в бухгалтерской документации. Основные принципы бухгалтерского учета одинаковы для всех предприятий и организаций, независимо от правовой формы и отраслевой принадлежности. Это достоверность информации, сплошное непрерывное документирование, инвентаризация, двойная запись, взаимосвязь форм обобщения информации и ее отражение в периодической отчетности.

Одной из основных, официально закрепленных функций бухгалтерского учета является обслуживание информационных потребностей внешних и внутренних пользователей. Менеджеры в процессе управления страховой организацией должны располагать достоверной и наиболее полной бухгалтерской отчетностью.

Это необходимо как для решения текущих задач, так и для выработки общей стратегии развития организации. Кроме того, собственники и совладельцы компании непосредственно заинтересованы в информации о финансовом состоянии страховой организации.

Важнейшим внутренним положением, регламентирующим организацию и порядок ведения бухгалтерского учета, является учетная политика компании. Учетной политикой закрепляются методы и способы бухгалтерского учета, порядок применения которых непосредственно влияет на формирование конечных финансовых результатов организации. При формировании учетной политики страховщик руководствуется Положениями по бухгалтерскому учету, действующими на текущее время.

Возможны два варианта организации налогового учета:

– налоговый учет как автономная система, существующая отдельно от системы бухгалтерского учета;

– построение интегрированной системы бухгалтерского и налогового учета.

При первом варианте для формирования данных по составлению налоговых расчетов (налоговой отчетности) наряду с учетной политикой налогоплательщик должен разрабатывать и утверждать самостоятельную налоговую политику организации.

При втором варианте в дополнение к принятой в организации учетной политике должны быть введены положения о систематизации данных налогового учета, сгруппированных в соответствии с требованиями налогового законодательства.

Выбор страховой организацией варианта согласования учетных систем зависит от объемов ее деятельности, соотношения краткосрочных и долгосрочных договоров в страховом портфеле, совпадения объектов налогообложения с бухгалтерскими показателями.

Не нашли что искали?

Преподаватели спешат на помощь

Дипломные

Контрольные

Курсовые

Рефераты

Бухгалтерская отчетность в России претерпела значительные изменения в связи с постепенной унификацией отчетности в соответствии с международными стандартами финансовой отчетности (МСФО). Приближение к международным стандартам обеспечивает сопоставимость отчетности и равнозначность финансовых показателей страховых организаций стран мира.

В силу специфики страховой деятельности, система бухгалтерского учета в страховом секторе существенно отличается от других отраслей экономики. Бухгалтерская отчетность страховых организаций представляет собой единую систему данных об имущественном и финансовом положении организации и о результатах ее финансово-хозяйственной деятельности, составленную на основе показателей бухгалтерского учета.

Баланс страховой организации представляет собой основной итоговый документ финансовой отчетности страховщика. Бухгалтерский баланс содержит основную информацию о величине и структуре средств страховой организации и источниках их финансирования: активах, собственном и привлеченном капитале, обязательствах.

Баланс составляется на дату окончания отчетного периода и содержит данные на начало отчетного периода. Балансовый отчет показывает, как ресурсы организации обеспечиваются собственным и привлеченным капиталом. Традиционно бухгалтерский баланс делится на две части: активы и пассивы, которые должны быть равны друг другу.

Активы – это ресурсы, находящиеся в собственности или под контролем организации, которые, как ожидается, будут приносить экономическую выгоду. Статьи актива представляют собой вложения страховщика, к которым относятся нематериальные активы, инвестиции, основные средства, денежные средства и дебиторская задолженность.

Специфика страховой деятельности находит свое отражение в составе статей активной части баланса, к ней относятся депо премий по рискам, принятым в перестрахование, доля перестраховщиков в страховых резервах, дебиторская задолженность по операциям страхования и со-страхования и прочие статьи.

При активной инвестиционной деятельности страховой организации, большую часть ее активов составляют финансовые вложения в ценные бумаги, в дочерние, зависимые общества и другие организации, депозиты в банках, недвижимость и прочие инвестиции.

Пассив баланса показывает источники средств страховой компании, включая собственные и заемные средства. Собственные средства представлены уставным, добавочным, резервным капиталом, нераспределенной прибылью.

В пассивной части баланса элементом, отражающим отраслевую специфику страховой деятельности, является раздел «Страховые резервы», который представляет собой средства, отложенные страховой организацией в резерв для исполнения будущих обязательств перед страхователями.

При значительном, постоянно пополняемом и относительно безубыточном страховом портфеле данный раздел пассива является самым большим. Механизм формирования доходов и расходов страховой компании отражен на рисунке

Учет платежей по основным соглашениям со страхователями

Организация делает страховые выплаты при наступлении страховых случаев. Они могут касаться различных сфер:

- Собственности (выплаты делаются на случаи краж, затоплений и прочего ущерба).

- Медицины (выплаты на случай болезни).

- Авто (платежи на случай угона авто).

Как ведется бухучет при страховании предмета лизинга лизингополучателем (сублизингополучателем)?

Страховые выплаты формируются из совокупности всех поступлений от людей, заключивших с организацией страховое соглашение. Выплаты учитываются на счете 22. Сведения о них собираются в регистрах. Аналитический учет осуществляется в разрезе форм соглашений и страхователей. Сведения фиксируются в учете на дату наступления страхового права.

Учет премий

Страховые премии – это выплаты лица в адрес организации. Страховое соглашение вступает в силу или с даты, прописанной в нем, или с даты внесения первой премии.

Как ведется бухучет при страховании груза грузоотправителем?

Компенсация при наступлении страхслучая выплачивается только тогда, когда у лица нет задолженностей по премиям. Все суммы за прошедший период должны быть внесены.

Компенсация, уплачиваемая застрахованному лицу, может засчитываться в счет следующих страховых премий.

Рассмотрим пример. Застрахованному лицу начислено возмещение в размере 50 000 рублей. Были также подтверждены дополнительные траты, связанные со страховым случаем. Лицо решило направить половину из этой суммы в счет следующих платежей по страховке. В этом случае используются эти проводки:

- ДТ22/1 КТ51. Выплата возмещения по страховке.

- ДТ22/1 КТ51. Выплата дополнительных трат.

- ДТ22/1 КТ77/1. Зачет части суммы возмещения в счет следующих страховых премий.

Законность всех выплат подтверждается первичкой.

Страховая премия в бухгалтерском учете проводки — что это

Страховой премией называют оплату услуг страхования, осуществляемую страхователем в пользу страховщика в рамках заключенного договора между сторонами. Бухгалтерская проводка указанной выплаты – это запись, вносимая в компьютерную базу и отображающая изменения в состоянии учетных объектов.

Выполнение этих операций начинается с момента начала действия договора. Отечественная законодательная база не предусматривает единого порядка ввода проводок. Разрешается их вносить единожды за прошедший календарный период или постоянно корректировать в течение действия страхового полиса.

Проводки по страховым премиям

Проводки страховых премий в бухгалтерском учете разделяют на две составляющих, относимых по следующим позициям:

- дебету;

- кредиту.

Для каждого из указанных видов характерно наличие расхождений бухгалтерских данных с налоговыми:

- в бухгалтерском учете списания производятся разово в пределах окончания срока страховки, а в налоговом – не более одного раза по договору страхования, действующему на период срока, когда требуется уплачивать налог на прибыль;

- в бухучете затраты учитывают в полном объеме, в налоговом – установлены границы по тарифным расценкам для каждого конкретного продукта страхования;

- по бухгалтерии расходы начинают отображать с момента начала действия полиса, в налоговой отчетности – после первого платежа страхователя.

Дебетовая часть проводок оформляется субсчетом по форме 76-1, а кредитовая включает счета по основным и дополнительным расходам, предполагающим единовременное списание.

Статья по теме: Что собой представляет профессиональное объединение страховщиков

Учет при перестраховании

Перестрахование – это передача обязательств по защите от рисков. Предполагается, что эти обязательства передаются от одной организации другой. То есть договор лицо заключает с одной организацией. Она будет считаться основным страхователем. Именно она несет ответственность перед клиентами. Она же принимает различные претензии, касающиеся страховки.

Если выполняется перестрахование, становятся актуальными эти проводки:

- ДТ92/4 КТ77/4. Премия, направленная на перестрахование.

- ДТ77/4 КТ91/1. Деньги, полученные от перестраховщика.

- ДТ77/4 КТ77/6. Деньги, депонированные по соглашениям, направленным в перестрахование.

Соглашение о перестраховании – это отдельный договор. Перестраховщик делает выплаты только в размерах, установленных договором. Суммы больше лимита выплачиваются основным страховщиком.

Учет платежей по соглашениям о состраховании

Лицо может заключить страховые соглашения с несколькими организациями. В этом случае компании будут нести солидарную ответственность перед лицом при возникновении страхового случая. То есть каждая организация вносит определенную долю. Существует 2 варианта оформления соглашения:

- Лицо заключает отдельные соглашения с каждой компанией. Расчеты осуществляются каждой организацией в отдельном порядке.

- Все операции выполняются одной организацией, которая действует от лица других.

Если с соглашения заключены с каждой организацией отдельно, используются эти проводки:

- ДТ77/1 КТ92/1. Начисление страховой премии.

- ДТ51 КТ77/1. Внесение премии.

- ДТ22/1 КТ77/1. Начисление выплаты при наступлении страхового случая.

- ДТ77/1 КТ51. Перечисление выплаты.

Если расчеты ведутся одной организацией, учет осуществляет каждая страховая компания. В учете отражаются суммы, пропорциональные доле организации.

Учет страхования ответственности

Страхование ответственности предполагает компенсацию ущерба, нанесенного страховщиком третьему лицу. К примеру, человек получил страховку на случай затопления квартиры. А потом он затопил квартиру соседа. В этом случае страховая организация возмещает ущерб, нанесенный этому соседу. Рассмотрим другие распространенные случаи страхования ответственности:

- Ущерб, нанесенный чужому ТС в ходе его эксплуатации.

- Ущерб, нанесенный окружающей среде или людям в связи с потенциально опасной деятельностью.

- Ущерб, нанесенный третьим лицам в связи с выполнением адвокатской или медицинской деятельности.

Рассмотрим записи, выполняемые при страховании ответственности (пример):

- ДТ22/1 КТ51. Выплата ущерба пострадавшему в автоаварии лицу.

- ДТ91/2 КТ22/1. Выплата включена в структуру трат.

- ДТ50 КТ91/1. Поступление денег от лица, признанного виновным в аварии.

К СВЕДЕНИЮ! Застраховать можно предпринимательские риски. В этом случае действие страхового соглашения оканчивается досрочно при завершении предпринимательской деятельности.

Особенности учета ДМС

ДМС – это один из видов личного страхования. Как правило, входит в «социальный пакет», предоставляемый работодателем. Взносы на ДМС включаются в расходы при наличии обстоятельств, оговоренных в подпункте 16 статьи 255 НК РФ. Рассмотрим эти обстоятельства:

- Соглашение ДМС подписывается на срок больше года.

- У страховой организации есть лицензия на ведение страховой деятельности.

- Фиксируются расходы не больше 6% от совокупности трат на оплату труда.

В бухучете траты на ДМС относятся к тому периоду, в котором они возникли. Платежи по страхованию фиксируются по ДТ счетов расходов (к примеру, счет 20, 26, 44). Компания может вносить страховые платежи за лиц, трудовые отношения с которыми не оформлены. Сопутствующие траты будут фиксироваться на ДТ 91. К нему открывается субсчет 02.

Особенности учета затрат по ОСАГО

Нормативное регулирование

Оплата страховой премии в БУ должна учитываться в составе выданных авансов (п. 3, 16 ПБУ 10/99). Расходы на оплату премии не признаются расходами будущих периодов, т. к. это «длящаяся» услуга (п. 3, 16 ПБУ 10/99). Организация имеет право досрочно расторгнуть договорные отношения и вернуть часть уплаченных средств пропорционально оставшемуся сроку действия страховки.

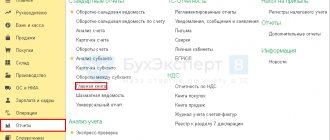

В программе 1С для расчетов по страховым премиям предусмотрен специальный счет 76.01.9 «Платежи (взносы) по прочим видам страхования». Не смотря на то, что уплаченную премию нельзя отнести к расходам будущего периода, счет 76.01.9 имеет субконто Расходы будущих периодов PDF для автоматического равномерного признания расходов при выполнении процедуры Закрытие месяца. Поэтому создавать дополнительно документ учета затрат, например, документ Поступление (акт, накладная) не нужно.

Затраты на страхование признаются расходами по обычным видам деятельности равномерно в отчетном периоде на счетах затрат (п. 5 ПБУ 10/99).

В НУ затраты на оплату страховых премий на обязательное страхование (в т. ч. ОСАГО) включаются в состав косвенных расходов, как прочие расходы, связанные с производством и (или) реализацией (пп. 5 п. 1 ст. 253 НК РФ, п. 2, п. 3 ст. 263 НК РФ).

По договорам страхования, действующим более одного отчетного периода, страховая премия, уплаченная единовременно, учитывается в расходах равномерно в течение срока действия договора, пропорционально количеству календарных дней (п. 6 ст. 272 НК РФ, п. 1, п. 2 ст. 263 НК РФ):

- в пределах страховых тарифов, если они предусмотрены законодательством;

- в сумме фактических расходов, если пределы страховых тарифов не предусмотрены.

Аналитика к счету учета страховых премий

В программе 1С необходимо ввести аналитику к счету 76.01.9 субконто Расходы будущих периодов — так называется справочник для учета затрат, подлежащих равномерному списанию. Порядок его заполнения для страховых премий следующий:

- Вид для НУ — Прочие виды страхования;

- Вид актива в балансе — Дебиторская задолженность;

- Сумма — оплаченная сумма страховой премии, списываемая равномерно в течении срока действия договора;

- Признание расходов — По календарным дням;

- Период списания — период страхования;

- Счет затрат — счет учета затрат на страхование;

- Статья затрат — статья затрат, по которой отражается страховая премия в расходах.

Особенности создания страховых резервов

Формирование страховых резервов – это мероприятие, считающееся обязательным для страховой компании. Обязательность создания таких резервов оговорена в статье 26 ФЗ №4015-1 «О страховом деле» от 27 ноября 1992 года. Последовательность формирования резервов оговорена в приказе Минфина №51 н от 11 июня 2002 года.

Рассмотрим последовательность формирования резервов:

- Установление нужного вида резерва. В этом помогут приказы Минфина 32н и 51н. Ориентироваться также нужно на локальные акты фирмы.

- Установление метода определения резерва.

- Определение резерва по каждому страховому соглашению.

Резерв нужен для того, чтобы у организации всегда была сумма средств, которая необходима при возникновении страхового случая.

Как учесть расходы на страхование в налоговом учете

Налоговый учет отличается от бухгалтерского следующими особенностями:

- расходы начинают учитывать только после того, как премия получена страховщиком;

- единовременное списание затрат возможно, если срок действия соглашения не выходит за пределы отчетного периода уплаты налога на прибыль, в противном случае расходы распределяются на время действия договора;

- в налоговом учете применяются запреты по расходам для обязательных видов страхования – по страховым тарифам, для добровольного затраты учитываются полностью.

Статья по теме: Бухгалтерские проводки по отчислениям и начислением на ФСС

Задача бухгалтеров страховой компании – минимизировать указанные расхождения. Этого можно добиться использованием счета 97. Если при этом соблюдаются лимиты, разницы удастся избежать.