Что такое К1 для ЕНВД

К1 — это так называемый коэффициент-дефлятор, который федеральные власти регулярно пересматривают с целью зафиксировать изменение потребительских цен при расчете налога на вмененный доход. Ежегодно коэффициент-дефлятор К1 для ЕНВД высчитывает, а затем публикует Министерство экономического развития РФ. Срок появления новых показателей — до 20 ноября.

ВАЖНО!

Показатель К1 устанавливается федеральным законодательством, следовательно, во всех регионах используют одно и то же значение. А вот К2 — коэффициент региональный. Это значит, что в Московской, Свердловской или Челябинской областях значения будут отличаться.

Коэффициент К1 — что это?

Процедуру расчета налога, подлежащего уплате при ЕНВД, особенной делает порядок исчисления налоговой базы. Эта база не зависит от фактически получаемого в течение отчетного периода дохода, а определяется доходностью физического показателя, характеризующего каждый из видов деятельности, применение которого доступно при ЕНВД.

Виды физических показателей (в их перечень входят количество работников, имущества и его частей, используемых в деятельности, размер площади) для разных видов деятельности могут совпадать, но при этом совпадение стоимостной оценки не будет обязательным. Соотношение видов деятельности с характеризующими их физическими показателями и величиной доходности, приходящейся на 1 единицу показателя в месяц, приведено в п. 3 ст. 346.29 НК РФ.

Однако простым перемножением количества имеющихся у налогоплательщика (юрлица или ИП) физических показателей на величину доходности налоговую базу получить не удастся, поскольку п. 4 ст. 346.29 НК РФ требует применения к доходности двух коэффициентов, обозначаемых как К1 и К2.

Они характеризуют условия, в которых ведется деятельность (ст. 346.27 НК РФ):

- первый (К1), устанавливаемый на федеральном уровне, равен коэффициенту-дефлятору и отражает изменения в потребительских ценах;

- второй (К2), вводимый в субъектах РФ, характеризует условия осуществления каждого из видов деятельности в конкретном регионе.

Как менялся К1

Узнать, какой установлен коэффициент ЕНВД К1 2021, поможет приказ МЭР от 21.10.2019 № 684. Чиновники утвердили для предпринимателей на «вмененке» коэффициент-дефлятор в размере 2,009.

Напомним, что этот режим налогообложения в России появился в 2013 году, и с этого времени власти пересматривают величины повышающих коэффициентов. Посмотрите, как менялся К1 по ЕНВД на 2020 год и предыдущие.

| Период | Величина К1 | Основание (реквизиты приказов Минэкономразвития РФ) |

| 2020 | 2,009 | От 21.10.2019 № 684 |

| 2019 | 1,915 | От 30.10.2018 № 595 |

| 2018 | 1,868 | От 30.10.2017 № 579 |

| 2017 | 1,798 | От 03.11.2016 № 698 |

| 2016 | 1,798 | От 18.11.2015 № 854 |

| 2015 | 1,798 | От 29.10.2014 № 685 |

| 2014 | 1,672 | От 07.11.2013 № 652 |

| 2013 | 1,569 | От 31.10.2012 № 707 |

ИП на ЕНВД без наемных работников

Для примера возьмем ИП без наемных работников, осуществляющих такие виды деятельности, как оказание бытовых услуг населению, ремонт автомобилей и торговлю в розницу.

В разных населенных пунктах К2 имеет разное значение. Мы для примера возьмем К2 по бытовым услугам = 0,5; по автосервису = 1; по розничной торговле на площади 40 кв. м = 0,8.

| Вид деятельности | Год | Бытовые услуги | Ремонт авто | Розничная торговля |

| Базовая доходность | 2019/2020 | 7 500 | 12 000 | 1 800 |

| Физпоказатель | 2019/2020 | 1 | 1 | 40 |

| К1 | 2019 | 1,915 | ||

| 2020 | 2,009 | |||

| К2 | 2019/2020 | 0,5 | 1 | 0,8 |

| Фиксированные взносы за квартал | 2019 | 9 060 | ||

| 2020 | 10 218 | |||

| Фиксированные взносы с дохода свыше 300 тыс (1/4 годовой суммы) | 2019 | 0 | 0 | 2 559 |

| 2020 | 0 | 0 | 2 722 | |

| ЕНВД до уменьшения на взносы | 2019 | 3 232 | 10 341 | 49 637 |

| 2020 | 3 390 | 10 849 | 52 073 | |

| Итого ЕНВД к уплате | 2019 | 0 | 1 281 | 38 018 |

| 2020 | 0 | 631 | 39 133 | |

| Изменение ЕНВД | руб. | — | -650 | 1 115 |

| % | — | -51 % | 2,9 % | |

| Изменение общей налоговой нагрузки (ЕНВД взносы) | руб. | 1 158 | 508 | 1 273 |

| % | 12,8 % | 4,9 % | 2,7 % | |

Вывод: для тех ИП-одиночек, у кого в 2021 году налог с лихвой перекрывался фиксированными взносами, он и в 2020 году останется на нулевом уровне. Для кого-то налог даже уменьшится, так как при несущественном увеличении ЕНВД из-за повышения К1 происходит одновременное увеличение страховых взносов, которые уменьшают сумму увеличенного налога, делая его еще меньше, чем он был в предыдущем году.

Однако даже при уменьшении ЕНВД общая налоговая нагрузка на предпринимателей вырастет, так как фиксированные взносы в 2021 году увеличиваются по сравнению с нынешним размером почти на 13 %.

То есть для ИП в данном случае повышение фиксированных взносов ощущается гораздо сильнее, чем повышение К1.

Источник:

«Клерк»

Рубрика:

ЕНВД

ЕНВД коэффициент-дефлятор повышение налогов малый бизнес

- Инна Коснова, обозреватель «Клерка», эксперт по бухгалтерскому учету и налогообложению

Записаться 8645

12350 ₽

–30%

Почему коэффициент влияет на сумму налога

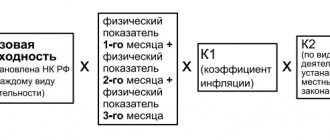

Для расчета налоговой базы по «вмененке» введена следующая формула:

НБ = БД × К1 × К2 × (ФП1 + ФП2 + ФП3),

где:

- НБ — это аббревиатура словосочетания «налоговая база»;

- БД — установленная на федеральном уровне базовая доходность;

- К1 и К2 — корректирующие коэффициенты, которые могут менять федеральные и региональные власти;

- ФП1, ФП2 и ФП3 — физические показатели, регистрируемые налогоплательщиком при осуществлении деятельности в каждом месяце квартала (площадь, количество работников или транспортных средств).

Из формулы видно, что К1 в 2021 году по ЕНВД в формуле играет большую роль: чем выше этот показатель, тем больше платят предприниматели и организации, даже если остальные параметры бизнеса остаются прежними.

Коэффициент-дефлятор для ЕНВД

Рассматриваемый коэффициент принято обозначать буквенно-цифровым кодом К1. Его экономическое значение – это определение изменения (роста) цен на товары или услуги на российском рынке в предшествующем периоде. С помощью данного коэффициента устанавливается предполагаемая доходность того или иного бизнеса, имеющегося в перечне приемлемых видов деятельности для спецрежима ЕНВД (п. 2 ст. 346.26 НК).

На величину К1 корректируется налоговая база по ЕНВД (ст. 346.29 НК). Его размер на календарный год устанавливает Минэкономразвития РФ. Новое значение параметра, принимаемое в расчетах налога с начала 2021 года, утверждено приказом ведомства № 595 от 30.10.2018.

Формула расчета единого вмененного налога – произведение ставки налога на перемноженные значения базовой доходности, физического показателя, коэффициентов К1 и понижающего коэффициента К2, установленного в конкретном регионе:

ЕНВД = Предполагаемая (базовая) доходность (БД) х Физический показатель (ФП) х К1 х К2 х Ставка налога (СН).

Размер вмененного дохода за неполный квартал (например, при постановке на учет или снятии с него в середине периода) исчисляется за время фактического нахождения ИП или компании на спецрежиме ЕНВД. В этом случае предполагаемый доход рассчитывается по формуле:

ВД = БД х ФП х К1 х К2 / Д х РД,

где Д – количество календарных дней в месяце,

РД – число дней в месяце, в которые осуществлялась деятельность на режиме ЕНВД.

Величина К1 для 2021 года и его отражение в отчетности

Изменение величины потребительских цен, как правило, выражается в их росте, поскольку цены напрямую зависят от инфляционных процессов. Поэтому неуклонно растет и величина коэффициента-дефлятора.

Для 2021 года он для целей расчета базы по вмененному налогу определен в размере 2,009 (Приказ Минэкономразвития России от 21.10.2019 № 684), т. е. повышен на 4,9% в сравнении с коэффициентом, устанавливавшемся на 2021 год (1,915). Для обеих категорий налогоплательщиков (юрлиц и ИП) значение коэффициента-дефлятора будет одинаковым.

В качестве обязательной составляющей расчета налоговой базы коэффициент К1 находит отражение в налоговой отчетности (декларации), ежеквартально формируемой в отношении ЕНВД. Показывать его придется на всех листах, входящих в состав Раздела 2, по строке 050: рядом с величиной доходности физического показателя (строка 040) и значением коэффициента К2 (строка 060).

Для чего используют коэффициент-дефлятор

В УСН:

Для определения максимального значения дохода, при котором можно перейти на УСН. В 2021 году установлена сумма в 45 миллионов рублей. Если доходы организации в прошлом периоде составили меньше 45 млн. рублей, то она имеет право перейти на упрощенный режим налогообложения.

Для определения максимального размера дохода, при котором нельзя применять УСН. В 2021 году установлена сумма в 60 миллионов рублей. Если доходы организации, применяющей упрощенную систему налогообложения, в прошлом периоде превысили 60 млн. рублей, придется переходить на другой режим налогообложения.

В ЕНВД:

Для расчета налоговой базы на единый вмененный доход. Расчет производится по специальной формуле, которая учитывает как коэффициент К1, так и коэффициент К2.

В ПСН:

Для расчета максимального размера потенциального дохода предпринимателя, с учетом которого сохраняется возможность применения данного режима налогообложения.

Базовая величина максимального потенциального дохода при ПСН установлена в размере 1 миллиона рублей. Для расчета данной величины для текущего года, необходимо умножать ее на коэффициент-дефлятор. Например, в 2015 году, этот коэффициент имел значение 1,147. Значит, максимальный потенциальный размер доходов для предпринимателей ПСН составлял 1 147 000 рублей. Предприниматели, чей доход превысит данную величину, не могут далее применять патентную систему налогообложения в текущем периоде.

В расчетах налога на имущество:

Для определения инвентаризационной стоимости объекта налогообложения. Например, в прошлом периоде стоимость объекта была оценена в 300 000 рублей. Но в текущем периоде с учетом инфляции возникает необходимость перерасчета налога на имущества. Для расчета нового значения применяется коэффициент-дефлятор.

В расчете НДФЛ в отношении иностранцев:

Для определения размера налога на доходы от осуществления деятельности на основании полученного патента. Дело в том, что иностранцы, желающие работать по найму у физических лиц, являющихся гражданами России, должны получить соответствующий патент и уплачивать налог со своих доходов. Деятельность иностранца при этом не должна носить предпринимательский характер. Иностранцы вправе оказывать услуги и осуществлять трудовую деятельность только по найму и только физическим лицам. Такие граждане по российскому законодательству обязаны осуществлять ежемесячные авансовые платежи в казну нашего государства в размере 1200 рублей. Ежегодно данная сумма индексируется с учетом установленного коэффициента-дефлятора.

В расчете торгового сбора:

Для установления ставки сбора для лиц, осуществляющих деятельность по организации розничных рынков. Фиксированной на федеральном уровне ставкой является 550 руб на кв. метр. Коэффициент-дефлятор позволяет ежегодно индексировать данное значение и увеличивать торговый сбор с предпринимателей.

Корректирующий коэффициент-дефлятор К2

Коэффициент-дефлятор К2 применяется в расчетах налоговой базы для ЕНВД вместе с коэффициентом К1. Он используется для того, чтобы скорректировать сумму налоговой базы с учетом различных факторов, которые влияют на доходы предпринимателей в той или иной сфере бизнеса.

Например, к факторам, влияющим на доходы, могут быть отнесены:

- сезонность;

- вид продукции;

- характеристика места осуществления деятельности;

- площадь информационных полей рекламной продукции;

- количество применяемого транспортного средства;

- размеры доходов.

Коэффициент К2 призван улучшить условия осуществления предпринимательской деятельности путем уменьшения налоговой базы. Он устанавливается региональными властями и может иметь разное значение для различных видов предпринимательской деятельности.

Федеральным законодательством региональные власти уполномочены определять и устанавливать конкретные величины коэффициента К2 с учетом указанного низшего и высшего предела значения (коэффициент не может быть ниже 0,05 и выше 1).

Также местное правительство вправе изменять значения коэффициентов на свое усмотрение. Несмотря на данные полномочия, на практике корректирующий коэффициент К2 чаще всего остается неизменным, а иногда меняется в сторону уменьшения. Это позволяет в некоторой степени уменьшать налоговую базу предпринимателям либо держать ее на более или менее стабильном уровне.

Как применяется коэффициент К2 в расчете ЕНВД

Для исчисления налоговой базы по ЕНВД используется следующая формула:

ЕНВД = БД * ФП * К1 *К2* 15%,

где БД – базовая доходность (законодательством устанавливается единое значение для всей территории РФ);

ФП – физический показатель;

К1 и К2 – коэффициенты-дефляторы;

15% – налоговая ставка для ЕНВД.

Как видно из формулы, уменьшение значения коэффициента К2 ведет к уменьшению налоговой базы по ЕНВД.

Как узнать коэффициент К2 в вашем регионе

- Чтобы узнать значение корректирующего коэффициента К2 в определенном регионе, целесообразнее всего обратиться в территориальную налоговую инспекцию и получить интересующую информацию.

- Можно изучить местные нормативные акты в поисках значения К2, что будет более трудоемко и затратно по времени.

- Значение коэффициента К2 можно узнать через интернет на сайте Федеральной налоговой службы.

Для этого необходимо предпринять следующие действия:

- Пройти по ссылке https://www.nalog.ru;

- Пролистать страницу вниз

- Далее в горизонтальном меню найти вкладку «Налогообложение в РФ» и выбрать первый пункт «Действующие в РФ налоги и сборы».

- Прокрутив страницу вниз, найти раздел «Специальные налоговые режимы» и выбрать ЕНВД.

- Далее, чтобы узнать значение К2, необходимо воспользоваться налоговым калькулятором. Для этого прокрутив страницу до конца, найти раздел «Особенности регионального законодательства». Регион можно выбрать справа, но чаще всего он определяется автоматически. Нужно найти кнопку «Перейти» и нажать на нее. Далее в новом окне еще раз нажать на кнопку «Перейти к расчету ЕНВД».

- В дальнейшем нужно ввести данные и выбирать нужные пункты. Действия интуитивно понятные. На завершающем этапе расчетов можно увидеть значение К2 для конкретного вида предпринимательской деятельности в вашем регионе.

Формула расчета налога и коэффициент-дефлятор К1 при ЕНВД 2020

Назначение коэффициента К1 – корректировка налоговой базы для расчета «вмененного» налога по видам деятельности, к которым применяется спецрежим. Размер К1 определяется уровнем роста цен на товары (услуги) в предыдущем периоде.

Единый налог на «вмененке» рассчитывается по следующей формуле:

ЕНВД = БД х К1 хК2 х (ФП1 + ФП2 + ФП3) х Ставка налога,

где БД — базовая доходность, определенная для каждого вида «вмененной» деятельности (в п. 3 ст. 346.29 НК РФ);

ФП – величина соответствующего физического показателя (число работников, количество грузовых автомобилей, площадь торгового зала, стоянки и т.д.). ФП учитывается за каждый месяц налогового периода (ФП1, ФП2, ФП3), и если в каком-либо месяце его величина изменилась, изменение учитывают с начала такого месяца (п. 9 ст. 346.29 НК РФ);

К2 – понижающий коэффициент, устанавливаемый региональными законами в диапазоне от 0,005 до 1. Он может состоять из нескольких значений, перемножаемых между собой, и дифференцироваться по видам деятельности, категориям налогоплательщиков и т.д.

Дефлятор К1 для «вмененки» ежегодно устанавливается приказом Минэкономразвития РФ и действует для всех регионов, где введен спецрежим. Коэффициент К1 по ЕНВД на 2021 год утвержден приказом № 684 от 21.10.2019 в размере 2,009. Но сегодня уже рассматривается проект изменений к документу, предлагающий снизить данное значение К1 до 2,005.

Для сравнения: коэффициент К1 ЕНВД в 2021 году составляет 1,915. Новое его значение (при неизменной величине К2) приведет к повышению налоговой нагрузки в 2021 г. примерно на 4,9%, а если размер К1 снизят до 2,005 – на 4,7%.

Рассмотрим на примерах, как при расчете ЕНВД коэффициент К1 2020 года повлияет на сумму налога.