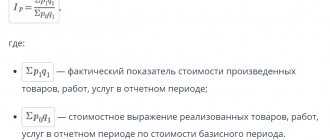

Таблица с новыми коэффициентами

Перед вами таблица с новыми коэффициентами-дефляторами на 2018 год.

| Вид налога | Коэффициент-дефлятор 2018 |

| УСН | 1,481 |

| НДФЛ | 1,686 |

| ЕНВД | 1,868 |

| Патент | 1,481 |

| Налог на имущество | 1,481 |

| Торговый сбор | 1,285 |

Коэффициент-дефлятор нужен, чтобы корректировать сумму доходов, которая дает компании право перейти и работать на УСН. Однако до 2020 года индексировать лимиты доходов не нужно (п. 4 ст. 5 Закона от 3 июля 2021 № 243-ФЗ). Соответственно перейти на УСН с 2021 года компания сможет, если ее доходы за 9 месяцев 2021 года не превышают 112,5 млн. руб. А вот применять «упрощенку» она сможет до тех пор, пока доходы от деятельности не превысят 150 млн. руб. (п. 4 ст. 346.13 НК РФ). Также см. «Условия перехода на УСН с 2021 год: критерии».

Коэффициент-дефлятор УСН

На «упрощенке» коэффициент-дефлятор применяется для коррекции лимитов дохода, при которых налогоплательщик вправе перейти на УСН с других режимов, а также остаться «упрощенцем», если уже работает на этой налоговой системе.

Несмотря на то, что приказом № 579 значение коэффициента для «упрощенки» на следующий год установлено и даже стало выше, применять коэффициент-дефлятор на 2021 г. при переходе или работе на УСН не нужно. Это связано с положениями закона от 03.07.2016 № 243-ФЗ, согласно которым, начиная с 01.01.2017 г. и по 01.01.2020 г. действие «упрощенных» коэффициентов приостанавливается. Кроме того, тем же законом установлен коэффициент-дефлятор на 2021 год, равный 1, так что можно сказать, что коэффициент-дефлятор на 2018-2020 г.г. для «упрощенки» фактически отсутствует.

Напомним, в 2017-2018 г. г. предельный размер дохода за 9 месяцев, дающий организациям право перейти на УСН, составляет 112, 5 млн. руб., а лимит дохода, позволяющий остаться на упрощенном режиме – 150 млн. руб. (п. 4 ст. 346.13 НК РФ). Именно эти суммы не подлежат индексации в наступающем году. О том, как перейти на УСН с 2018 года, читайте здесь.

Коэффициент-дефлятор для ЕНВД

«Вмененщики» используют коэффициент-дефлятор (иное название — коэффициент-дефлятор К1, ст. 346.27 НК РФ) для корректировки значений базовой доходности того или иного вида деятельности. Коэффициент-дефлятор по ЕНВД на 2021 год установили в размере 1,868 руб. По сравнению с предыдущим значением 2021 года (1,798) он вырос на 3,4%. Это означает, что даже если значение физического показателя по виду деятельности останется прежним и размер К2 местные органы власти установят на том же уровне, «вмененный» налог, который будете платить в бюджет, в 2021 году увеличится.

Коэффициент-дефлятор на 2021 год для ЕНВД

При расчете «вмененного» налога применяются два вида коэффициентов; коэффициент-дефлятор К1 и понижающий коэффициент К2. Дефлятор К1 корректирует показатель базовой доходности, установленный для определенных видов бизнеса, подпадающих под ЕНВД (ст. 346.29 НК РФ).

Значение коэффициента К1, действующее в 2021 г. (1,798), не изменялось в течение 3-х лет. Используя новый коэффициент-дефлятор на 2021, ЕНВД-плательщикам придется перечислять в бюджет на 3,4% больше, поскольку значение К1 вырастет до 1,868. Такая ситуация может сложиться, даже если у «вмененщика» в 2021 г. на прежнем уровне останутся физпоказатели и не изменится местный коэффициент К2. Подробнее о коэффициентах для ЕНВД читайте здесь.

Коэффициент-дефлятор для патентной системы

Для патентной системы налогообложения, которую применяют ИП, коэффициент-дефлятор увеличивает максимальный размер потенциально возможного к получению годового дохода по видам предпринимательской деятельности. Напомним, что базовое значение максимально возможного годового дохода ИП составляет 1 млн. рублей (п. 7 ст. 346.43 НК РФ). В 2021 году применялся коэффициент 1,425. А в 2021 году он возрастет до 1,481. Следовательно, максимальная сумма потенциально возможного годового дохода для «патентного» бизнеса составит 1,481 млн. рублей (1 млн. руб. × 1,4481). Таким образом, максимальная стоимость патента на месяц в 2021 год составит 7405 рублей (1,481млн. руб. × 6%: 12 мес.). Заметим, что региональные власти могут увеличить размер потенциально возможного годового дохода для отдельных видов деятельности в три, пять и даже в 10 раз (п. 8 ст. 346.43 НК РФ).

Коэффициент-дефлятор для патента на 2021 год

Потенциально возможный годовой доход предпринимателя при работе на патенте составляет 1 млн руб. (п. 7 ст. 346.43 НК РФ). Эта сумма корректируется на коэффициент-дефлятор, который приказом об установлении коэффициентов-дефляторов на 2021 год увеличен с 1,425 до 1,481.

Это означает, что потенциально возможный доход индивидуального предпринимателя для расчета стоимости патента в 2021 г. может составить 1,481 млн. руб. (1 млн. х 1,481). Полученное значение умножается на ставку «патентного» налога и делится на число месяцев в году:

1,481 млн руб. х 6%: 12 мес. = 7405 руб. – такова максимальная стоимость патента в месяц в 2021 году, увеличившаяся по сравнению с 2017 г. (7125 руб.) на 280 руб.

Напомним, что в регионах потенциальный годовой доход предпринимателя на патенте может быть увеличен до трех-, пяти- или десятикратного размера (п. 8 ст. 346.43 НК РФ), в зависимости от количества жителей и ряда иных факторов. А значит, и стоимость самого патента. Подробнее о ПСН читайте здесь.

Коэффициент-дефлятор для торгового сбора

Плательщики торгового сбора используют коэффициент-дефлятор для корректировки ставки сбора, определенной для деятельности по организации розничных рынков (п. 4 ст. 415 НК РФ). Базовое значение такой ставки — 550 рублей на 1 квадратный метр площади розничного рынка. Значение коэффициента на 2021 год составляло 1,237. На 2018 год коэффициент увеличится до 1,285. Соответственно, ставка сбора по названному виду деятельности в 2021 году повысится и составит 706,75 рубля (550 руб. × 1,285).

Коэффициент-дефлятор на 2021, 2021, 2021 г.г.

Расчет коэффициентов-дефляторов специалистами Минэкономразвития РФ позволяет планировать развитие экономики страны, осуществлять мероприятия по ее стабилизации и ускорению темпов экономического развития, а также снизить риск негативных последствий.

Прогнозный коэффициент дефлятор на 2021, 2021 и последующие годы позволяет предусмотреть динамику изменения цен на товары и услуги в текущем периоде и в будущем. Так, Минэкономразвития считает, что в 2018 г. следует ожидать роста цен на потребительские товары на 4,3%, стоимость угольного топлива вырастет на 3,5%, газа – на 3,6%, услуги теплоснабжения – на 4,2% и т.д.

Рост инфляции и потребительских цен вызовет и повышение коэффициентов-дефляторов, применяемых к налогам. Как следствие — возрастает налоговая нагрузка на граждан и бизнес. Хотя, на сегодня существуют и позитивные прогнозы, обещающие стабилизацию роста цен, укрепление рубля и замедление инфляционных процессов.

Коэффициент дефлятор по НДФЛ

Для НДФЛ коэффициент-дефлятор применятся, чтобы корректировать платежи иностранных граждан из «безвизовых стран», работающих на основании патента по найму у физических лиц (в частности, для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности). Эти иностранцы-работники обязаны самостоятельно ежемесячно вносить фиксированные авансовые платежи по НДФЛ за период действия патента в размере 1 200 рублей (п. 2 ст. 227.1 НК РФ). Размер коэффициента-дефлятора на 2021 год для указанных целей составлял 1,623. А на 2021 год он повысился и составляет 1,686

Коэффициент-дефлятор для НДФЛ

Дефлятор для подоходного налога применяется только в части расчета фиксированного платежа иностранных граждан, трудящихся в РФ по патенту (проще говоря, он влияет на стоимость патента для иностранца). В период действия патента иностранцы уплачивают ежемесячный авансовый платеж в сумме 1200 руб., скорректированный на коэффициент-дефлятор (п.3 ст. 227.1 НК РФ). В 2021 г. он составит 1,686, вместо действующего сейчас значения 1,623, а значит, сумма ежемесячного авансового платежа вырастет до 2023 руб. (1200 руб. х 1,686), вместо 1948 руб. в 2021 г. Напомним, что и здесь регионы вправе устанавливать свои значения стоимости патента для иностранца. В 2021 году Москва и Московская область определились – в этих регионах стоимость патента повысится.

Разница коэффициентов 2017-2018

| Налоговый режим | 2017 | 2018 |

| УСН | 1,425 | 1,481 |

| НДФЛ | 1,623 | 1,686 |

| ПСН | 1,425 | 1,481 |

| ЕНВД | 1,798 | 1,868 |

| Торговый сбор | 1,237 | 1,285 |

| Налог на имущество | 1,425 | 1,481 |

Читать также

25.05.2018

Как уменьшить налог за счет взносов

Законодателем допускается снижение фискальной нагрузки за счет ранее уплаченных взносов на государственное страхование ИП на себя или работников. Так, вне зависимости от того, как поменялся К1 на 2018 год ЕНВД для Волгограда, следует придерживаться квартальных сроков отчетности. Если делать перечисления каждые три месяца, можно рассчитывать на периодичное уменьшение выплат. В ситуации, когда предприниматель предпочитает делать взносы один раз в год до 31 декабря, он лишается права делать перерасчет по перечислениям в фонды.

Опять же, изменение К1 по ЕНВД на 2021 год требует от владельца бизнеса предусмотрительности. Когда ИП работает один, он имеет право лавировать в пределах полного налога на вмененных доход за счет страховых платежей. Если же есть работники, можно уменьшить базу только вполовину.

Похожие статьи

- Последние изменения в Налоговом кодексе РФ по ЕНВД

- ставка налога енвд в 2018

- Базовая доходность ЕНВД-2018 по видам деятельности

- Как узнать К2 для ЕНВД 2018

- Коэффициент дефлятор на 2021 год для ЕНВД

Что такое коэффициент-дефлятор

Этот показатель представляет собой индекс инфляции. Иными словами, это коэффициент изменения потребительских цен в РФ. Расчет значений ведется на основании статистических данных федеральными органами Росстат. При налогообложении бизнеса дефлятор применяется в разных целях. В частности, его используют вмененщики для начисления налога по ЕНВД. Кроме того, коэффициент применяется для определения цены патента, а также в целях расчета предельной величины доходов за 9 мес. года, предшествующего году планируемого перехода на упрощенку.

Как видно, область применения дефлятора достаточно широка. С одной стороны, коэффициент используют налогоплательщики в целях различных расчетов. С другой, государство получает возможность регулировать фискальную нагрузку на бизнес с учетом инфляционных изменений. Где брать актуальные значения коэффициента?

Налогообложение ТСЖ при УСН в 2021 году

Величина коэффициента-дефлятора в 2021 году

На федеральном уровне утверждением дефлятора занимается Минэкономразвития РФ. Значения показателя разрабатываются ежегодно. На 2021 г. принят Приказ № 579 от 30.10.17 г. Регистрация нормативного акта прошла в Минюсте 13.11.17 г. под № 48845.

Актуальные значения дефлятора установлены на следующем уровне:

- В целях использования глав. 23 НК, то есть для расчетов НДФЛ – 1,686.

- В целях использования компаниями УСН – 1,481.

- В целях применения фирмами ЕНВД – 1,868.

- В целях использования предпринимателями ПСН – 1,481.

- В целях применения гражданами глав. 32, то есть для имущественного налога – 1,481.

- В целях расчетов торгового сбора – 1,285.

Порядок применения дефлятора для тех или иных целей устанавливается в соответствующей главе НК. К примеру, при расчете налога по вмененке бухгалтер должен скорректировать на К1 (коэффициент-дефлятор) утвержденную налоговым законодательством величину базовой доходности. А при работе на патенте размер потенциально возможного дохода перемножается с актуальным значение дефлятора.

Что случилось?

Минэкономразвития России утвердило приказ от 30 октября 2021 г. № 579, устанавливающий коэффициенты-дефляторы на 2021 год. Чиновники определились, какими будут значения, непосредственно влияющие на ставки таких налогов, как:

- Для НДФЛ — корректировка налога, удержанного с иностранных граждан, работающих на основании патента по найму у физических лиц (п.п.2, 3 ст. 227.1 НК РФ).

- Для ЕНВД — корректировка значений базовой доходности опо каждому виду деятельности (ст. 346.27 НК РФ, п. 4 ст. 346.29 НК РФ).

- Для УСН — корректировка суммы предельного дохода для применения упрощенной системы (п. 2 ст. 346.12 НК РФ).

- Для ПСН — корректировка по видам предпринимательской деятельности максимального размера потенциально возможного к получению годового дохода ИП (п. 7 ст. 346.43 НК РФ).

- Для налога на имущество физлиц — корректировка инвентаризационной стоимости объекта налогообложения (ст. 404 НК РФ).

- Для торгового сбора — корректировка ставки сбора, которая определена для деятельности по организации розничных рынков (п. 4 ст. 415 НК РФ).