Календарь налогов по срокам отчетов за 3 квартал

Прежде чем оформить платежки для уплаты налогов за 3 квартал, необходимо заполнить отчеты за 3 квартал. Виды налогов, требующих отчетности по итогам 3-го квартала, зависят:

- от применяемой системы налогообложения;

- установленной НК РФ продолжительности налогового периода (по итогам сентября, 3-го квартала или 9 месяцев).

Детализировать налоговую отчетность за 3 квартал по срокам поможет налоговый календарь:

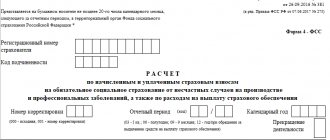

Обращаем ваше внимание, что 25.10.2020 и 31.10.2020 — выходные. В таких случаях согласно п. 7 ст.6.1 НК РФ крайний срок может быть перенесен на следующий ближайший рабочий день. Таким образом у налогоплательщиков появляется еще по 1 дополнительному дню на подготовку отчетности (отчетные сроки переносятся на 26 октября и 2 ноября соответственно). Но отчет 4-ФСС, подаваемый по ТКС, рекомендуем сдать не позднее 23.10.2020, т. к. деятельность ведомства не подчиняется налоговому законодательству, а в законе № 125-ФЗ данный вопрос не регламентирован.

Когда и как отчитываться если деятельность не велась узнаем на форуме.

О том, как связаны сроки сдачи отчетности за 3 квартал с проставляемыми в декларациях кодами, узнайте из следующего раздела.

Рекомендуем вам правовой календарь на 3 квартал 2021 года, который составили эксперты КонсультантПлюс. Он поможет вам не пропустить ни одного значимого изменения в законодательстве, в т. ч. по налогам и кадрам. Пробный полный доступ к К+ можно получить бесплатно.

В какие сроки уплачиваются авансовые платежи за 3 квартал при применении УСН и ЕСХН

Для спецрежимов часто характерна разовая сдача налоговой отчетности по режимному налогу по итогам года, выступающего налоговым периодом. Так, налоговые отчеты и по УСН, и по ЕСХН должны попасть в инспекцию только по истечении отчетного года. То есть за 3 квартал 2021 года по единому налогу ни на том ни на другом режиме отчитываться не нужно.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Однако, несмотря на отсутствие отчетности, авансовые платежи на 3 квартал 2021 года при применении упрощенной системы все же рассчитываются. Перечисляются они в бюджет до 25 октября.

Сельхозпроизводители должны перевести в 3 квартале сумму авансового платежа, рассчитанного по итогам полугодия, до 27 июля (25.07.2020 — выходной). А по окончании самого 3 квартала им уже ничего платить не нужно.

Важно! Начиная с 01.01.2019 субъекты, применяющие режим единого сельхозналога, начали признаваться плательщиками НДС. И если они не оформили освобождение от его уплаты, им необходимо отчитаться по нему и перечислить его в бюджет РФ. Сроки представления и уплаты совпадают со сроками, установленными для общережимников.

Как связаны сроки сдачи отчетов за 3 квартал с кодами периодов?

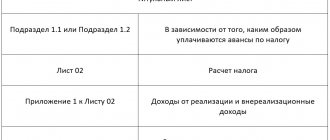

Сроки отчетов за 3 квартал зависят от вида налога, для каждого из которых предусмотрен свой вид отчетности (декларация или расчет). При этом каждый отчетный налоговый документ содержит обязательное поле «Код налогового (отчетного) периода» — оно заполняется специально предусмотренным налоговым законодательством набором цифр.

Отчетность по разным налогам по итогам 3-го квартала может включать разные виды таких кодов в зависимости от того, какую продолжительность имеет налоговый (отчетный) период (см. таблицу ниже):

| Налоговый (отчетный) период | Код | Комментарии |

| месяц | 09 (79)** | Применяйте этот код, если в октябре отчитываетесь за сентябрь (налоговый период — месяц) |

| квартал | 23 (55)** | Проставьте его в налоговой отчетности, если по окончании 3-го квартала вы представляете налоговые отчеты за июль-сентябрь (налоговый период — 3 квартал) |

| 33 (15)* | Данный код применим в отчетах по налогам, по которым отчетный период — квартал, налоговый период — год | |

| 9 месяцев | 33 | Примените данное сочетание цифр, если собираете сведения для налоговых отчетов нарастающим итогом с января по сентябрь |

| 43 (65)* (53)** | Эти цифры проставляются в отчетах, для которых отчетный период — месяц, два, три и т. д., а налоговый период — год |

* Код применяется, если налоговый отчет составляется по консолидированной группе налогоплательщиков.

** Код, используемый при ликвидации (реорганизации) организаций.

Полный сборник кодов отчетного (налогового) периода для всех форм отчетности вы найдете в КонсультантПлюс. Получите пробный доступ к системе и переходите в Готовое решение.

В чем отличие кода налогового периода, указываемого в декларации, от аналогичного кода, отражаемого в платежном поручении, смотрите здесь.

Нормы рабочего времени на 2021 год. С учетом коронавирусного карантина.

Для тех кто ввел выходные связанные с коронавирусом(Covid-19) — смотрите данные синим.

Показать/скрыть Нормы рабочего времени на 2021 год

По количеству рабочих дней

| Месяц / Квартал / Год | Количество дней | ||

| Календарных | Рабочих | Выходных | |

| Январь | 31 | 17 | 14 |

| Февраль | 29 | 19 | 10 |

| Март | 31 | 21 | 10 |

| Март | 31 | 19 | 12 |

| Апрель | 30 | 22 | 8 |

| Апрель | 30 | 0 | 30 |

| Май | 31 | 17 | 14 |

| Май | 31 | 14 | 17 |

| Июнь | 30 | 21 | 9 |

| Июнь | 30 | 20 | 10 |

| Июль | 31 | 22 | 9 |

| Август | 31 | 21 | 10 |

| Сентябрь | 30 | 22 | 8 |

| Октябрь | 31 | 22 | 9 |

| Ноябрь | 30 | 20 | 10 |

| Декабрь | 31 | 23 | 8 |

| 1 квартал | 91 | 57 | 34 |

| 1 квартал | 91 | 55 | 36 |

| 2 квартал | 91 | 60 | 31 |

| 2 квартал | 91 | 31 | 60 |

| 3 квартал | 92 | 66 | 26 |

| 4 квартал | 92 | 65 | 27 |

| 2020 год | 366 | 247 | 119 |

| 2020 год (на карантине) | 366 | 219 | 147 |

По количеству рабочих часов

| Месяц / Квартал / Год | Рабочее время (час) | ||

| 40 час/нед | 36 час/нед | 24 час/нед | |

| Январь | 136 | 122.4 | 81.6 |

| Февраль | 152 | 136.8 | 91.2 |

| Март | 168 | 151.2 | 100.8 |

| Март | 152 | 136.8 | 91.2 |

| Апрель | 175 | 157.4 | 104.6 |

| Апрель | 0 | 0 | 0 |

| Май | 135 | 121.4 | 80.6 |

| Май | 112 | 100,8 | 67,2 |

| Июнь | 167 | 150.2 | 99.8 |

| Июнь | 159 | 143 | 95 |

| Июль | 176 | 158,4 | 105,6 |

| Август | 168 | 151.2 | 100.8 |

| Сентябрь | 176 | 158.4 | 105.6 |

| Октябрь | 176 | 158.4 | 105.6 |

| Ноябрь | 159 | 143 | 95 |

| Декабрь | 183 | 164.6 | 109.4 |

| 1 квартал | 456 | 410.4 | 273.6 |

| 1 квартал | 440 | 396 | 264 |

| 2 квартал | 477 | 429 | 285 |

| 2 квартал | 271 | 243,8 | 162,2 |

| 3 квартал | 520 | 468 | 312 |

| 4 квартал | 518 | 466 | 310 |

| 2020 год | 1979 | 1780.6 | 1185.4 |

| 2020 год (на карантине) | 1788 | 1608.8 | 1071.2 |

С помощью этого онлайн-сервиса можно вести бухгалтерию на ОСНО(НДС и налог на прибыль), формировать платежки, 4-ФСС, СЗВ-М, подавать любую отчетность через интернет и пр.(от 350 р/мес.). 30 дней бесплатно. При первой оплате(по этой ссылке) три месяца в подарок.

Когда по итогам 3-го квартала нужно подать декларацию по ЕСХН?

Если вы применяете единый сельхозналог, в период осенней отчетной кампании (по истечении 3-го квартала) следуйте следующей схеме действий:

- сдайте декларацию по ЕСХН до 25 октября, если вы прекратили свою деятельность в сентябре;

- не отчитывайтесь по итогам 3-го квартала по сельхозналогу, если продолжаете работать.

Это следует из ст. 346.7 НК РФ, устанавливающей для ЕСХН в качестве:

- отчетного периода полугодие (не признаются отчетными периодами для этого налога 9 месяцев или 3 квартал);

- налогового периода год.

А также из п. 2 ст. 346.10 НК РФ, определяющего в качестве отчетной даты по сельхозналогу:

- 31 марта года, следующего за истекшим налоговым периодом, если календарный год отработан полностью;

- 25-е число месяца, следующего за месяцем прекращения деятельности в качестве сельхозтоваропроизводителя, если вы приняли решение не применять ЕСХН, не дожидаясь окончания года.

Указанные даты являются погранично-допустимыми и для уплаты сельхозналога (п. 5 ст. 346.9 НК РФ).

Сентябрьская отчетность и оплата налоговых обязательств для применяющих патент налогоплательщиков

По завершении 3-го квартала бюджет не ждет от вас платежей, а налоговики — отчеты- за 3-й кв., если вы:

- применяете патентную систему налогообложения (ПСН);

- критерии применения ПСН вами не нарушены;

О критериях для ПСН узнайте здесь.

- вы добровольно не собираетесь прекращать патентную деятельность;

- вами применяется ставка ПСН = 0% и право на ее применение не утрачено по итогам 3-го квартала.

Необходимо отметить, что отчитываться по ПСН не придется вообще (ни по итогам кварталов, ни по году) — НК РФ не предусматривает для этой категории налогоплательщиков патентных деклараций (ст. 346.52 НК РФ).

Если с налоговой отчетностью за 3 квартал проблем не возникает, с патентными платежами картина несколько иная — по окончании 3-го квартала надлежит оплатить патент или его часть исходя из следующего алгоритма (пп. 2–3 ст. 346.51 НК РФ):

- если вы получили патент на срок до 6 месяцев (например, на период с июня по октябрь) — следует уплатить налог в полной сумме не позднее октября (срока окончания патента);

- если срок вашего патента от 6 до 12 месяцев, по окончании 3-го квартала вам необходимо уплатить:

- 1/3 налога — сделать это нужно не позднее 90 календарных дней после начала применения патента (например, в октябре истекает допустимый срок оплаты 1/3 от стоимости патента, если вы начали патентую деятельность в августе);

- 2/3 налога, если в октябре истекает срок действия вашего патента;

- полную стоимость патента, если ИП утратил право на применение ставки налога в размере 0% и в октябре заканчивается срок патента.

Если же вы заплатили полную стоимость патента, но прекратили предпринимательскую деятельность ранее окончания его срока, вы можете вернуть переплату или зачесть ее (ст. 78 НК РФ).

Пояснения к налоговому календарю

Ниже размещена информация о сроках подачи налоговых деклараций и уплате налогов и сборов в 3 квартале 2021 года по установленным календарным датам, с учетом установленных законами:

Общих сроков сдачи отчетности и уплаты налогов и сборов

Сроков сдачи отчетности и уплаты налогов и сборов при применении ЕНВД

Сроков уплаты налогов и сборов при применении ОСН

Сроков уплаты налогов и сборов при применении УСН

Налоговый календарь бухгалтера включает в себя информацию о сроках предоставления налоговой и бухгалтерской отчетности по установленным различными законами календарным датам в:

- Налоговую инспекцию (ФНС);

- Фонд социального страхования (ФСС);

- Пенсионный фонд (ПФ).

- Росстат, Росприроднадзор, органы валютного контроля и другие уполномоченные гос. органы.

Вся информация размещена в хронологическом порядке.

Даты, не позднее которых надо сдавать какую-либо отчетность, указаны в виде гиперссылки. Для того, чтобы узнать подробную информацию об отчетности на эту дату, необходимо лишь кликнуть по этой дате.

Для удобства в календаре содержится информация о выходных и праздничных днях (производственный календарь), в котором каледарные дни выделены следующими цветами:

- выходные и праздничные дни

- предпраздничные дни

- рабочие дни

Информация о сроках и составе бухгалтерской и налоговой отчетности предназначена для малого и среднего бизнеса за исключением отчетности:

- по акцизам;

- для бюджетных организаций;

- для организаций, являющихся плательщиками НДПИ;

- для производителей алкогольной и (или) подакцизной спиртосодержащей и табачной продукции;

- участников проекта «Сколково»;

- лиц, «осваивающих» бюджетные деньги;

- простых товариществ;

- концессионеров и доверительных управляющих.

Бухгалтерская отчетность за 3 квартал

Бухгалтерскую отчетность за 3-й кв. большинство компаний не составляет, если условие об обязательном представлении промежуточной отчетности не прописано в учредительных документах или иных внутрифирменных актах.

Но и в этом случае налоговики эти отчеты не видят, так как по ст. 15 Закона «О бухучете» от 06.12.2011 № 402-ФЗ отчетный период для бухотчетности составляет 1 год (кроме случаев реорганизации, ликвидации или создания юрлица).

Об особенностях составления бухотчетности и составе ее пользователей узнайте из материалов этой рубрики нашего сайта.

Полезные ссылки по теме «Налоговый календарь бухгалтера на 3 квартал 2021 года»

- Размеры МРОТ по России и регионам

- Прожиточный минимум по России и регионам

- Формы налоговой и бухгалтерской отчетности

- Правовой календарь на 2021 год

- Производственный календарь на 2021 год

- Как заполнить платежное поручение

- Как получить отсрочку (рассрочку) по уплате налога

- Коды КБК с 01.01.2021

- Куда сдавать отчетность:

- адреса, телефоны, интернет-сайты, реквизиты налоговых инспекций Санкт-Петербурга

- адреса, телефоны, интернет-сайты, реквизиты налоговых инспекций Москвы

- узнать адрес своей налоговой инспекции (другие города России)

- Узнать — есть ли ваша организация (Вы — как ИП) в плане проверок на 2021 год

- Расчет пособий ФСС в 2021 — 2021 году

- Ставки страховых взносов в 2014-2021 году

- Закон № 402-ФЗ «О бухгалтерском учете» и комментарий к нему

- Работа и отпуск в новогодние праздники

- Если отпуск и праздничные дни совпадают

Итоги

Уплата налогов за 3 квартал связана с процессом сдачи отчетности за 3 квартал — без расчета налоговых обязательств неизвестна сумма к уплате.

В октябре фирмы и ИП представляют декларации по ЕНВД, налогу на прибыль, НДПИ, НДС и передают налоговикам иную налоговую отчетность. Успеть отчитаться и заплатить необходимо по разным срокам сдачи налогов за 3 квартал (не позднее 20, 26 и 30 октября и 2 ноября).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Каким компаниям списали налоговые платежи за 2-й квартал

На льготу претендуют те, кто особо пострадал от распространения коронавирусной инфекции (172-ФЗ от 08.06.2020). Кому положено списание налогов (ст. 2 172-ФЗ):

- индивидуальным предпринимателям;

- организациям, включенным в единый реестр малого и среднего предпринимательства, на основании информации из налоговой отчетности за 2021 год;

- социально ориентированным некоммерческим организациям, с 2017 года получающим определенные гранты и субсидии от государства;

- религиозным организациям;

- НКО из пп. 19 п. 1 ст. 265 НК РФ.

Вот условия, как списать налог на прибыль за 2 квартал 2020 (распространяются и на другие взносы, кроме НДС):

- Находиться в реестре МСП по состоянию на 01.03.2020.

- Своевременно сдать налоговую отчетность.

- Принадлежать к одной из пострадавших отраслей экономики.

Налоговики списывают взносы по ОКВЭД — по основному коду вида экономической деятельности компании или индивидуального предпринимателя. Кризисные виды деятельности закреплены в Постановлении Правительства РФ №434 от 03.04.2020.