Право на налоговый вычет появляется в том случае, когда вы осуществили определенные операции с имуществом (ст. 220 НК РФ). Это может быть:

- покупка жилья — дома, квартиры, комнаты и т п.;

- продажа имущества;

- строительство жилья или приобретение земельного участка для этих целей.

Для получения налогового вычета потребуется либо свидетельство о регистрации и договор купли-продажи, либо акт приема-передачи и договор долевого участия.

В данной статье рассмотрим ситуацию с приобретением квартиры.

- Кто может получить имущественный налоговый вычет

- Какие документы нужны для получения вычета

- Размер вычета и максимальные суммы расходов

- Как рассчитать размер вычета

- Что учитывается как расходы при расчете вычета

- Этапы получения имущественного налогового вычета

- Получение имущественного налогового вычета через работодателя

- В 2021 году получить налоговый вычет будет можно без декларации

Кто может получить имущественный налоговый вычет

Во-первых, на льготу могут рассчитывать только граждане РФ, которые приобрели квартиру на территории России. Важно, чтобы за жилье были заплачены свои деньги или оформлена ипотека.

Во-вторых, вычет предоставляется тем налогоплательщикам, которые имеют налогооблагаемый доход по ставке 13 %. Для этого нужно получать официальную зарплату и платить с нее НДФЛ.

Например, если ИП применяет упрощенную систему налогообложения, то получить налоговый вычет он не сможет, так как «упрощенцы» освобождены от уплаты НДФЛ. На том же основании этой льготы лишаются самозанятые (плательщики налога на профессиональный доход).

Однако и ИП на УСН, и самозанятые могут получать дополнительные доходы, облагаемые НДФЛ. Например, они могут зарабатывать деньги на собственной деятельности и параллельно трудиться официально в компании. В этом случае у них появится право на получение имущественного налогового вычета в том налоговом периоде, в котором были получены доходы, облагаемые по ставке 13 %.

Если налогоплательщик купил квартиру в 2021 году, а свидетельство о регистрации получил в 2020-м, то начиная с 2020 года он имеет право на вычет. Поэтому, как только вы получили документы, подтверждающие ваши права на недвижимость, начинайте собирать необходимые бумаги для получения имущественного налогового вычета.

Налоговый имущественный вычет для пенсионеров

Мы уяснили, что на налоговый вычет могут рассчитывать граждане, уплачивающие в казну 13% подоходного налога, но что делать пенсионерам, которые приобрели для себя тихий домик в деревне (может быть для домашнего разведения кроликов) и чьи пенсии более не облагаются НДФЛ? Неужели им нельзя получить вычет?

Можно. Пенсионеры могут вернуть уплаченные деньги по налогу за предыдущие периоды, когда их трудовая деятельность ещё велась и они уплачивали налог в бюджет, но не более 4-х последних годов.

Например:

В 2021 году вы вышли на пенсию,а в 2021 приобрели себе жилье. Вам необходимо будет дождаться окончания календарного 2021 года и уже в 2021 году обратиться в налоговую за имущественным вычетом. Так как в 2021 году вы находились на заслуженной пенсии, то налоговый вычет будет возвращаться за три последний рабочих года с 2016—2014.

Обратите внимание! Обращаться за налоговым вычетом нужно строго на следующий год после приобретения жилья, если этого будет сделано позднее, то возможные периоды для возмещения будут сокращены.

Если же вы купили имущество после 4-х лет как были вы получили доход и уплатили НДФЛ, то в вычете вам будет отказано.

Так же изменения коснулись работающих пенсионеров. Ранее, если человек вышел на пенсию, но продолжал работать, то он не мог рассчитывать на налоговый вычет. Абсурд? Верно, но сейчас этот абсурд устранили.

Какие документы нужны для получения вычета

Этот комплект включает:

- паспорт;

- справку о доходах по форме 2-НДФЛ, в которой указаны доходы и уплаченные налоги за соответствующий год;

- декларация 3-НДФЛ, из которой видно, что приобретено имущество, уплачены налоги и что полагается определенная сумма имущественного налогового вычета.

На квартиру потребуются:

- договор о приобретении квартиры;

- акт о передаче налогоплательщику квартиры или свидетельство о государственной регистрации права на квартиру.

Если квартира куплена через договор долевого участия:

- договор долевого участия в строительстве либо договор уступки права требования;

- акт приема-передачи либо другой документ, подтверждающий передачу объекта от застройщика участнику;

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца).

Если квартира куплена на вторичном рынке:

- договор о приобретении квартиры (например, договор купли-продажи);

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца);

- документы, подтверждающие право собственности на квартиру (например, свидетельство о государственной регистрации права).

Если куплен дом и земельный участок:

- договор приобретения земельного участка с жилым домом;

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца);

- документы, подтверждающие право собственности на жилой дом (например, свидетельство о государственной регистрации права);

- документы, подтверждающие право собственности на земельный участок (например, свидетельство о государственной регистрации права).

До 2014 года имущественный налоговый вычет оформлялся только на один объект недвижимости, а сейчас его можно получать с нескольких квартир. Ограничение по сумме осталось преждним — не более чем на 2 млн руб. Например, если квартира стоит 1,5 млн руб., то можно будет получить вычет еще на 500 000 руб. с последующей квартиры.

До 2014 года не было ограничений по процентам по ипотеке. Например, с переплаты 10 млн руб. можно было получить вычет на все 10 млн руб. Начиная с 2014 года, введено ограничение на вычет по ипотечным процентам, размером в 3 млн руб.

Налоговый вычет можно получить не только на недвижимость, но и на проценты по ипотеке.

Для этого нужны следующие документы:

- кредитный договор с приложениями и дополнительными соглашениями к нему;

- документы, подтверждающие уплату процентов по ипотеке (например, справка из банка).

Вычет оформляется на фактически уплаченные проценты. Например, если ипотечный договор оформлен на 10 лет 3 года назад, то налоговый вычет оформляется на сумму процентов, уплаченных за 3 года. На проценты, выплаченные в следующий год, налоговый вычет можно будет получить в следующем году.

Когда можно вернуть налог?

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы (п. 7 ст. 78 НК РФ). Иными словами, если налогоплательщик подал заявление о предоставлении вычета в 2021 году, то получить вычет из доходов предыдущих периодов он сможет только за 2021, 2021 и 2021 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом по этому основанию не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 29 апреля 2014 г. № 03-04-05/20134).

Если же право на налоговый вычет возникло в 2021 году, то получить возврат налога за предшествующие этому году периоды не получится: его остаток может быть перенесен на последующие налоговые периоды до полного их использования. Однако это правило не распространяется на пенсионеров, которые при приобретении жилья имеют возможность перенести остаток имущественного вычета на три непосредственно предшествующих его возникновению налоговых периода (п. 10 ст. 220 НК РФ).

Пример:

Работница ушла на пенсию в 2021 году. В 2021 году она купила квартиру. Так как документы на вычет подаются по окончании налогового периода, в этом случае можно обратиться в ИФНС в 2020 году.

За 2021 год она не получит вычет, так как уже не работала и не получала налогооблагаемый доход. Но она получит имущественный вычет за 2021, 2021 и 2021 годы. При расчете вычета за 2021 год будут учитываться месяцы, когда гражданин еще работал.

Для этого пенсионер должен предоставить в ИФНС три декларации по форме 3-НДФЛ.

Размер вычета и максимальные суммы расходов

Есть некоторые нюансы с оформлением вычета в зависимости от вида собственности.

- Единоличная собственность. При покупке квартиры можно вернуть имущественный налоговый вычет, но не более чем на 2 млн руб. Возврату подлежит 13 % от суммы расходов. Приобретая квартиру за 2 млн руб., вы можете вернуть 260 000 руб. уплаченных ранее налогов, а за 1 млн руб. — 130 000 руб. Если стоимость покупки будет дороже, сумма возврата не изменится.

- Общая долевая собственность. Например, при покупке ½ доли в квартире за 3 млн руб. можно оформить вычет не более, чем на 1,5 млн руб.

- Общая совместная собственность. До 2014 года супруги на двоих могли получить вычет не более чем на 2 млн руб. Поэтому выгоднее было оформить вычет только на одного из супругов, а другой в будущем смог получить еще один налоговый вычет. С 2014 года ограничения 2 млн руб. устанавливаются не на объект недвижимости, а на человека. Например, если стоимость квартиры составляет 5 млн руб., то каждый из супругов может получить вычет на 2 млн. Если квартира стоит 3 млн руб., можно договориться о том, чтобы сделать вычет по 1,5 млн руб., и тогда у каждого остается по 500 000 руб., которые можно использовать на следующие объекты.

Особенности заявления имущественного вычета

- Предельный размер вычета — 2 000 000 руб.

. Вернуть можно до 13% от понесенных расходов, но

не более 260 000 рублей

(без учёта суммы переплаты ипотечному кредиту).Если квартира приобретается в браке после 2014 года, то каждый из супругов может получить вычет в размере 2 000 000 руб. Итого вычет на семью будет равен 4 000 000 руб.

- За один год можно вернуть денег не больше

, чем было перечислено в бюджет подоходного налога по ставке 13%, но возвращать налог можно в течение нескольких лет до тех пор, пока не будет получена вся сумма целиком (260 000 руб.). - С 1 января 2014 года

ограничение, связанное с получением имущественного налогового вычета только по одному объекту недвижимости

, было отменено

.Поэтому, для объектов, по которым свидетельство о регистрации права

собственности (акт приема-передачи) было получено

после 01.01.2014 г.

, вычет можно использовать до тех пор, пока он не будет

израсходован полностью

(по неограниченному количеству объектов недвижимости). - Вычет по расходам на выплату процентов

по ипотеке, предоставляется

только по одному

объекту недвижимости (даже при условии, что они были приобретены после 1 января 2014г.).Размер «ипотечного» вычета — 3 млн. руб.

, если недвижимость приобретена после 2014 года и

неограниченный

— если до 2014 года. Таким образом, по квартире, приобретенной до 2014 года можно будет вернуть 13% со всей переплаты по кредиту, а после 2014 года — лишь с 3 000 000 руб.Обратите внимание

, вычет по ипотечным процентам

с 2014 года

может заявляться отдельно от основного вычета, если ранее в его состав он включен не был.

До 2014 года

получить вычет по расходам на погашение ипотечных процентов можно было лишь в составе основного вычета и отдельное его заявление не предусматривалось. - При покупке имущества в общую долевую собственность до 01.01.2014 г.

вычет распределяется между собственниками, согласно доли каждого из них (исключение составляет приобретение жилья в совместную собственность с несовершеннолетними детьми, при котором распределение вычета по долям не требуется). Размер вычета составляет 2 млн. руб. на объект жилой недвижимости.

При покупке имущества в общую совместную собственность до 01.01.2014 г.

вычет распределяется согласно договоренности между супругами и также не может превышать 2 млн. руб. в целом по приобретенной недвижимости.

С 2014 года

вычет предоставляется по фактически произведенным расходам на покупку жилья вне зависимости от формы собственности, в которую оно оформлено. Размер вычета составляет по 2 млн. руб. на каждого собственника. При этом не имеет значения размер доли совладельца имущества. Каждый из сособственников может заявить вычет по своей доле в сумме не более 2 млн. руб.

- В случае если жилье приобретено в браке, неважно на кого из супругов оформлены документы и кем произведена оплата жилья. Если один из них не имел доходов в отчетном периоде при подаче документов на вычет необходимо составить заявление о распределении расходов между супругами

.

Как рассчитать размер вычета

Максимальная сумма вычета составляет: 2 000 000 x 13 % = 260 000 руб. Эту сумму можно применить к нескольким приобретаемым жилым объектам, если их общая стоимость менее 2 млн руб. (п. 3 ст. 220 НК РФ).

Если недвижимость приобретают супруги, то каждый из них имеет право на максимальную сумму вычета с 2 млн руб.

Если на покупку имущества был взят кредит, по процентам можно получить вычет не более 3 млн руб. Максимальная сумма вычета равна: 3 000 000 x 13 % = 390 000 руб.

Размер вычета на квартиру

Сумма возвращаемых денежных средств напрямую зависит от стоимости приобретенного жилого помещения и от суммы в 13% от вашего дохода, официально уплаченных в течение календарного года.

Но нужно иметь в виду, что предъявляемая на данный вычет денежная сумма не может быть выше, чем два миллиона рублей. До 31.12.2007 года включительно, максимальной суммой являлся всего один миллион рублей. Именно на такую сумму своих расходов можно было предъявить и получить процентную компенсационную выплату.

Ежегодная сумма, предъявляемая к возврату, не может превышать суммы подоходного налога, перечисленного гражданином от своей официальной заработной платы. За возвратом всей суммы расходов от приобретенного недвижимого имущества можно обращаться в течение нескольких лет, пока эта сумма не будет полностью восстановлена.

Для справки: Расходы на ипотечное жилье выплачиваются в полном размере только с имущества, ставшего вашей собственностью не позднее 31.12.2013 года. После этого периода сумма, предъявляемая к возврату, не может превышать три миллиона рублей.

Что учитывается как расходы при расчете вычета

Если вы приобретаете квартиру, то в расходы учитываются:

- сама покупка недвижимости;

- приобретение прав на квартиру в строящемся доме;

- траты на отделочные материалы;

- работы по отделке квартиры, разработка проектной и сметной документации.

Если вы покупаете дом или строите его, то в расходы включается:

- разработка проектной и сметной документации;

- приобретение стройматериалов, а также материалов для отделки;

- сама покупка дома, в том числе на стадии незаконченного строительства;

- работы по строительству и отделке дома;

- проведение электро-, водо- и газоснабжения и канализации.

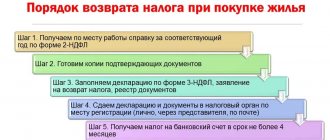

Этапы получения имущественного налогового вычета

Пока процесс состоит из четырех этапов. Но скорее всего уже в 2021 году будет принят законопроект, который вносит изменения в Налоговый кодекс в части введения упрощенной процедуры получения налоговых вычетов по НДФЛ. Срок представления поправок — 24 февраля 2021 года.

Этап 1. Соберите копии всех необходимых документов

Копии документов, подтверждающих право на жилье:

- при строительстве или приобретении жилого дома — свидетельство о госрегистрации права на жилой дом или выписка из ЕГРП;

- при приобретении квартиры — договор купли-продажи, акт о передаче налогоплательщику квартиры, свидетельство о госрегистрации права собственности или выписка из ЕГРП;

- при приобретении земельного участка под строительство или под готовое жилье — свидетельство о госрегистрации права собственности на земельный участок и свидетельство о госрегистрации права собственности на жилой дом;

- при погашении процентов по ипотеке — ипотечный договор, график погашения кредита и уплаты процентов за пользование заемными средствами.

До 2021 года для получения вычета было достаточно представить свидетельство о госрегистрации права. Но в 2021 году произошли изменения в подтверждении права на имущественный вычет при покупке недвижимости (Федеральный закон от 03.07.2016 № 360-ФЗ). Если вы приобрели недвижимость после 15 июля 2021 года, то право на имущественный вычет придется подтверждать выпиской из ЕГРП.

Копии платежных документов:

- подтверждающие расходы при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств);

- свидетельствующие об уплате процентов по ипотечному договору (справка об уплаченных процентах за пользование кредитом).

Этап 2. Возьмите на работе справку 2-НДФЛ

Просто обратитесь в бухгалтерию — они подготовят.

Этап 3. Заполните декларацию 3-НДФЛ

Вам понадобятся данные из паспорта, 2-НДФЛ и других документов.

Учтите, что форма 3-НДФЛ ежегодно обновляется, но вы должны использовать именно ту, которая соответствует году, за который возвращается НДФЛ.

На своем сайте ФНС приводит пример заполнения налоговой декларации по форме 3-НДФЛ.

Если имущество покупалось в общую совместную собственность, нужно предоставить:

- копию свидетельства о браке;

- письменное заявление о договоренности супругов о распределении размера имущественного налогового вычета.

Обратите внимание: в составе новой формы 3-НДФЛ есть заявление о возврате суммы излишне уплаченного налога. Его тоже нужно заполнить, чтобы налоговая смогла перечислить вам сумму.

До 2021 года заявление нужно было заполнять отдельно по специальной утвержденной форме (Приказ ФНС РФ от 14.02.2017 № ММВ-7-8/[email protected]).

В заявлении укажите:

- наименование банка;

- реквизиты банковского счета, на которые нужно перечислить сумму (сумма в заявлении должна совпадать с суммой, указанной в декларации).

Этап 4. Передайте комплект документов в налоговую инспекцию

Пакет документов подается либо в налоговую по месту жительства лично, либо через личный кабинет на сайте ФНС. Специалисты проверяют документы в течение 3-х месяцев. В случае возникновения каких-либо вопросов с вами свяжутся и попросят оригиналы документов. Если все в порядке, то деньги поступят на ваш счет. В целом на процедуру получения имущественного налогового вычета уходит максимум 4 месяца.

Сколько раз можно получить имущественный вычет в 2021?

До 2021 года вернуть 13% затрат граждан на покупку жилой недвижимости или ее постройку можно было только 1 раз в жизни.

С 1 января 2021 года обращаться за получением имущественного вычета стало возможным повторно. Поскольку ранее он привязывался к цене проданного имущества, а теперь – непосредственно к покупателю, то есть к налогоплательщику.

Количество сделок покупки жилья, при которых возможно получение вычета, не имеет каких-либо ограничений.

Получив возврат по одному объекту жилья, граждане могут осуществлять его в дальнейшем при приобретении другого имущества.

Получение имущественного налогового вычета через работодателя

При обращении к работодателю имущественный налоговый вычет можно получить до окончания налогового периода. Подача декларации 3-НДФЛ в этом случае не требуется.

Что нужно:

- Написать заявление (в произвольной форме) на получение уведомления от налогового органа о праве на имущественный вычет. Можно использовать форму, которую ФНС рекомендует в Письме от 06.10.2016 N БС-4-11/[email protected] Но гораздо проще подать заявление через личный кабинет налогоплательщика, так как там уже есть специальная форма.

- Сделать копии документов, подтверждающих право на получение вычета. Загрузите их в личный кабинет налогоплательщика и подпишите электронной подписью (специально получать ее не нужно, она формируется автоматически).

- Предоставить в налоговый орган заявление на получение уведомления о праве на имущественный вычет с приложением копий документов, подтверждающих это право.

- По истечении 30 дней получить от налогового органа уведомление о праве на вычет и передайте его работодателю.

- Предоставить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

Уведомление из ИФНС — это основание не удерживать НДФЛ из зарплаты, выплачиваемой сотруднику в текущем налоговом периоде, и основной документ, подтверждающий право на вычет, поэтому при получении уведомления необходимо проверить, правильно ли указаны все ваши данные и реквизиты.

Юлия Рыбалко Ведущий специалист по расчету заработной платы в юридической

Обратите внимание

- Срок давности для получения имущественного налогового вычета не установлен. Например, вы можете получить налоговый вычет даже спустя 10 лет после покупки квартиры.

- Если вы оформляете вычет самостоятельно, то в налоговой, после окончания налогового периода, можно рассчитывать на единовременную полную сумму 13 % с ваших доходов, заработанных в течение года. Если же вычет оформляется через работодателя, то возврат НДФЛ произойдет до окончания налогового периода, если налоговая подтвердит право на вычет. Это позволит получать зарплату без удержания НДФЛ, начиная с месяца, в котором вы принесли уведомление из налоговой.

- Согласно п. 9 ст. 220 НК РФ, если в налоговом периоде имущественные налоговые вычеты не могут быть использованы полностью, их остаток может быть перенесен на последующие налоговые периоды до полного их использования. В зависимости от заработка налогоплательщика возмещение НДФЛ может растянуться на несколько лет.

Величина выплат и порядок их оформления

Каждый работающий гражданин имеет право получить компенсацию подоходного налога после приобретения объекта недвижимого имущества. Сегодня установлен лимит стоимости недвижимости, из которой может быть произведен вычет. Он составляет 2 млн. рублей на одного человека. При этом вам возвращается 13% от указанной суммы, что равняется 260 тыс. рублей. Если цена приобретаемой недвижимости меньше лимита, то за гражданином сохраняется право получить оставшуюся сумму в будущем.

Кроме того, сумма компенсации напрямую зависит от величины налогов, которые платит за вас ваше предприятие, так как после оформления всех документов вам перечислять только ранее уплаченную сумму в бюджет. То есть, если в прошлом году вы уплатили подоходный налог за год в размере 40 тыс. рублей, то при оформлении вычета получите именно эту сумму в виде вычета за этот период.

Внимание! Для оформления вычета необходимо подать декларацию формы 3 НДФЛ в налоговую по месту вашей регистрации, в которой следует указать приобретенное имущество и его стоимость. При этом расчет суммы вычета будет производиться за предыдущий год или, в ряде случаев, за последние 3 года.

Помимо этих бумаг вам понадобиться предоставить оригиналы и копии следующих документов:

- паспорт и ИНН;

- свидетельство о регистрации в Росреестре недвижимости или акт о передаче имущества в собственность гражданина;

- справка 2-НДФЛ по уплаченному ранее подоходному налогу (можно получить по месту работы);

- заявление на возврат средств за приобретенную недвижимость;

- бумаги, подтверждающие заключение сделки купли-продажи и ваши расходы, связанные с приобретением недвижимости.

При оформлении имущества в совместную собственность супругов, в ИНС могут потребовать предоставить заявление о распределении вычета между лицами, состоящими в браке.

После подачи документов в местное отделение ИНС, сотрудниками инспекции проводится их проверка. Данная процедура заниманием около месяца, по истечении которого на расчетный счет гражданина, указанный в заявлении, перечисляются денежные средства.

Внимание! При необходимости срок проверки может быть увеличен до 2-3 месяцев.

Как правило, документы подают в начале календарного года, но это не является обязательным. Обратиться в налоговую можно непосредственно после регистрации квартиры и получения необходимых документов. Однако для удобства произведения расчётов специалисты рекомендуют подавать документы во второй половине января, сразу после завершения праздников.

Отдельно необходимо рассмотреть ситуацию, когда после приобретения квартиры прошло достаточно длительное время, в течение которого гражданин не обращался за перечислением компенсации. На данный момент действует правило, согласно которому лицо, купившее недвижимость после 2014 года, имеет право получить налоговый вычет в любой момент. Даже если пройдет 5 лет, за вами сохранится право на перечисление компенсации. Однако важно помнить, что в таком случае в расчет суммы вычета будут браться только последние 3 года, предшествующие подаче заявления.

На лицевой счет переводятся только средства уже уплаченные в счет налогов за предыдущий период. Если сумма данной компенсации меньше установленной, то вы имеете право получить оставшиеся средства в будущих отчетных периодах. Для этого вам потребуется взять справку (письменное уведомление) в ИНС о праве на налоговый вычет. Эта бумага предоставляется в бухгалтерию того предприятия, на котором вы работаете. Начиная со следующего расчетного месяца, вам будет перечисляться заработная плата без отчисления с неё подоходного налога.

Если вы зарегистрированы в качестве ИП, то соответствующие расчеты может производить наёмный бухгалтер или же вы самостоятельно. В таком случае при подаче декларации в будущих периодах необходимо будет отмечать оформление вами вычета, и прикладывать копию справки из ИНС.

В 2021 году получить налоговый вычет будет можно без декларации

Уже весной 2021 года процесс получения вычета может быть автоматизирован, а значит упрощен. 26 января Госдума приняла в первом чтении законопроект о предоставлении вычетов по НДФЛ в режиме онлайн.

ФНС обещает, что для возврата НДФЛ достаточно будет просто заполнить электронное заявление, сформированное в личном кабинете на сайте ФНС. Мучиться с декларацией и справками не придется. А сведения о праве на вычет налоговики смогут получать без участия налогоплательщиков. Например, если покупка квартиры осуществляется с участием банка, то информация, необходимая для налогового вычета, поступит в налоговый орган от банка.

Закон упростит жизнь многим. Пандемия показала нам, как важно развивать цифровые технологии, делать доступ к госуслугам удаленным, чтобы воспользоваться ими человек мог в любой ситуации.

Вячеслав Володин Председатель Государственной Думы

Ранее пресс-служба ФНС объяснила «Российской газете», что усовершенствованный порядок позволит сократить сроки получения вычетов — с 3-х до 1,5 месяцев.