Передача денег в долг юридическому лицу должна сопровождаться специальным договором. В этом документе указывается сумма займа и сроки его возвращения. Однако не всегда к концу срока действия договора у заемщика есть возможность возвратить деньги.

В таком случае он может рассчитаться с кредитором другим способом. Однако для этого необходимо заключить договор новации долга. Следует разобраться, что это за документ, как он регулируется на законодательном уровне и для чего нужен.

Смысл мероприятия

Задолженность может формироваться у компании по оплаченному авансу под предстоящие поставки товаров, оказание услуг, выполнение работ. Дебиторский долг образуется у поставщика в момент отгрузки материалов в пользу контрагента, передачи имущества в аренду и других взаимоотношений. Далеко не всегда должник может исполнить условия контракта полностью и за установленные сроки.

На практике часто встречаются случаи, когда неплательщик не способен выполнить работы, оплатить материалы и т. п. Именно в такой ситуации оптимальным решением становится замена одного вида обязательств на другой. Новация долга – это процедура, предусматривающая сохранение взаиморасчетов между контрагентами, но в иной форме. Непосредственно задолженность в стоимостном измерении продолжает существовать, изменяются условия сделки.

Первоначальная договоренность может действовать между физическими и юридическими лицами, поэтому новый контракт заключается именно между ними. То есть новых участников во взаимоотношении по новации не предусмотрено. Суть обновления договора – замена предмета соглашения.

Например, по договору поставки поставщик не смог отгрузить покупателю материалы на определенную сумму ввиду отсутствия объекта сделки. Поскольку потребитель заинтересован в возврате перечисленного ранее аванса, он идет на компромисс и принимает предложение контрагента о переводе предмета сделки в заимствование.

Фактически заемщик не получает деньги взаймы от кредитора. Прежняя договоренность имела стоимостное измерение, которое переводится в договор кредитования на новых условиях. Вполне вероятно, что должнику придется уплатить проценты с суммы займа, чтобы заинтересовать заказчика в целесообразности и прибыльности сделки.

Новация долга подразумевает сохранение долговых отношений, только немного в ином виде

Условия для совершения новации

Новацию долга в заёмное обязательство следует отличать от изменения условий прежнего договора. В последнем случае изначальное обязательство не заменяется на иное, должник должен будет его исполнить в любом случае с учётом внесённых сторонами изменений по срокам выплаты и сумме долга.

Для подписания данного соглашения необходимо соблюсти нижеперечисленные условия:

- изначальное и новое обязательство должны быть актуальными и не противоречить законодательству РФ, чтобы сделка имела юридическую силу;

- новое обязательство указывается взамен первоначального с учётом условий прежнего договора, при этом изменяется способ погашения задолженности или предмет сделки (участники не должны быть связаны двумя разными обязательствами);

- появление дополнительных или новых участников соглашения недопустимо, равно как и выбытие из сделки одной из сторон;

- соглашение оформляется с учётом требований, предъявляемым гражданским законодательством к договору займа;

- прежнее обязательство прекращается с момента подписания соответствующего соглашения.

Если хотя бы одно из вышеперечисленных условий не соблюдено, сделка сторон признаётся недействительной.

Полезный материал: Признаки фиктивного банкротства.

Классификация

Предприятия и граждане должны понимать, для чего применяется соглашение о новации непогашенного долга и что это такое. Новирование – процесс утверждения нового предмета договоренности, оформленный на бумаге. Инновация – процедура реализации достигнутого сторонами соглашения. В экономической и юридической практике предусмотрена типовая группировка договоров обновлений сделок: взаимозачет, новация, отступное.

Для всех видов характерно оформление бумаги, заверенной подписями участников. Изменения могут быть внесены по усмотрению контрагентов в любой момент действия основного обязательства. Главная особенность таких сделок – использование методов расчетов, которые изначально не рассматривались сторонами вообще. Важно, что зачет и отступное полностью или частично закрывают существование задолженности, а новация переводит его в другую форму.

Процедура новирования может быть использована для двух основных направлений:

- Существующая недоимка по векселям, покупке товарно-материальных ценностей, предоставлению услуг заменяется договором займа.

- Обратная форма, когда заемное обязательство переходит в контракт поставки, подряд, аренду и др.

Основным признаком новации является кардинальное изменение условий контракта. Причем кредитор фактически не несет никаких потерь, а должник находит метод досудебного урегулирования спора. Если вносится дополнение, применяется соглашение о рассрочке, отсрочке, фактически договоренность не меняется. Когда один контрагент уступает задолженность другому лицу, речь идет не о новировании, а о цессии.

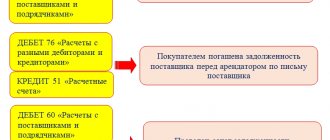

В бухгалтерском учете обеих сторон по новации прежнее обязательство признается погашенным и подлежит ликвидации. Специалист финансовой службы должен оформить соответствующие проводки. Новая задолженность учитывается в соответствии со сроком действия займа как краткосрочное или долгосрочное обязательство.

Согласно ст. 167, 171 НК РФ в налоговом учете поставщика сумма погашения признается выручкой и участвует при формировании базы по расчету налога на прибыль. Покупатель не вправе заявлять перед бюджетом требования на вычет по НДС, так как фактической оплаты за товары, услуги не произведено. Если займодавцем выступает физлицо и предполагается выплата дивидендов, компания-заемщик является налоговым агентом. Поэтому при каждом перечислении тела займа, процентов необходимо удержать НДФЛ и перечислить его в бюджет.

Любой договор должен быть заверен подписями обеих сторон

Обязательство по возврату аванса новировано в заем

В налоговом учете покупателя (заказчика) и поставщика (исполнителя) новацию обязательства по возврату аванса в заемное обязательство отразите как две отдельные операции:

- возврат аванса;

- выдача (получение) займа.

Сделайте это на момент вступления в силу договора новации (момент подписания контракта или иной момент, предусмотренный договором новации).

Такой порядок следует из пункта 1 статьи 414 и пунктов 1 и 2 статьи 425 Гражданского кодекса РФ.

При этом покупатель (заказчик) становится заимодавцем, а поставщик (исполнитель) – заемщиком.

При расчете налогов новацию задолженности у покупателя (заказчика) отразите так.

Если организация применяет общий режим налогообложения, сумму аванса, которая считается возвращенной, в доходах не учитывайте (ст. 41, 249–251, п. 1 ст. 272, п. 2 ст. 273 НК РФ).

Если ранее покупатель (заказчик) возместил НДС с выданного партнеру аванса, в квартале, в котором аванс новирован, эту сумму налога восстановите (подп. 3 п. 3 ст. 170 НК РФ). В свою очередь продавец не может принять НДС к вычету, так как покупателю аванс он не вернул. Подробнее об этом см.:

- Как восстановить входной НДС;

- Как начислить НДС с авансов полученных.

Организации на упрощенке при расчете единого налога сумму аванса, возвращенную контрагентом, не учитывают (п. 1, 1.1 ст. 346.15, ст. 249 и 41 НК РФ, письмо Минфина России от 12 декабря 2008 г. № 03-11-04/2/195). Подробнее об этом см. С каких доходов нужно заплатить единый налог при упрощенке.

При расчете ЕНВД возврат выданного аванса не влияет на расчет налога. Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ).

Если покупатель (заказчик) совмещает ЕНВД и общую систему налогообложения, сумму аванса, которая считается возвращенной, учтите по правилам того вида деятельности, для которого планировалось приобрести товары (работы, услуги). Это следует из пункта 9 статьи 274 и пункта 7 статьи 346.26 Налогового кодекса РФ.

Выдачу займа для целей налогообложения отразите в общем порядке в зависимости от режима налогообложения, который применяет организация. Подробнее об этом см.:

- Как учесть выдачу займа при налогообложении (ОСНО);

- Как учесть выдачу займа при налогообложении (Спецрежим);

- Как учесть проценты по выданному займу при налогообложении;

- Как рассчитать проценты по выданному займу.

При расчете налогов новацию задолженности у поставщика (исполнителя) отразите так.

Если организация применяет метод начисления, сумму аванса, которая считается возвращенной, не учитывайте в налоговой базе (п. 49 ст. 270 НК РФ).

Если организация применяет кассовый метод, сумма полученного аванса увеличивает доходы, а возвращенного – уменьшает их (п. 2 ст. 273 НК РФ).

Если поставщик (исполнитель) применяет упрощенку, на сумму возвращенного покупателю аванса уменьшите налогооблагаемые доходы (абз. 3 п. 1 ст. 346.17 НК РФ).

При расчете ЕНВД возвращенный аванс не влияет на расчет суммы налога. Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ).

Если поставщик (исполнитель) совмещает ЕНВД и общую систему налогообложения, сумму возвращенного аванса отразите по правилам того вида деятельности, к которому относится реализация такого вида товаров (работ, услуг). Это следует из пункта 9 статьи 274 и пункта 7 статьи 346.26 Налогового кодекса РФ.

Получение займа (процентов по нему) для целей налогообложения отразите в общем порядке в зависимости от режима налогообложения, который применяет организация. Подробнее об этом см.:

- Как учесть получение займа (кредита) при налогообложении (ОСНО);

- Как учесть получение займа (кредита) при налогообложении (Спецрежим);

- Как учесть проценты по полученному займу (кредиту) при налогообложении;

- Как рассчитать проценты по полученному займу (кредиту).

Ситуация: можно ли поставщику (исполнителю) принять к вычету НДС, ранее начисленный с полученного аванса? Обязательство по возврату аванса новировано в заемное обязательство.

Нет, нельзя.

Принять к вычету сумму НДС, ранее начисленную с полученного аванса, можно в случае, если договор был изменен или расторгнут, а аванс возвращен покупателю (заказчику). Это следует из абзаца 2 пункта 5 статьи 171 Налогового кодекса РФ и подтверждается письмом ФНС России от 24 мая 2010 г. № ШС-37-3/2447 (согласовано с Минфином России).

Предоставление займов в денежной форме освобождено от НДС (подп. 15 п. 3 ст. 149 НК РФ). Поэтому организация не вправе принять к вычету НДС на основании пункта 5 статьи 171 Налогового кодекса РФ в случае, если долг по возврату аванса новирован в заем.

Совет: есть аргументы, позволяющие принять к вычету НДС с полученного аванса в случае новирования в заем обязательства по возврату аванса. Они заключаются в следующем.

Законодательство не содержит механизма зачета или возврата налога из бюджета в случае возникновения обязанности по уплате налога и прекращения такой обязанности в результате новации. Порядок заполнения налоговой декларации по НДС, утвержденный приказом Минфина России от 15 октября 2009 г. № 104н, также не предусматривает иного способа отражения суммы новированного обязательства, кроме как указать право на вычет. Подавать уточненный расчет за квартал, в котором аванс получен, организация не вправе, так как в тот момент основания для уточнения данных отсутствовали (ст. 81 НК РФ). В такой ситуации организация вправе трактовать все сомнения, противоречия и неясности в свою пользу и применить вычет по НДС, ранее начисленному с полученного аванса, согласно пункту 5 статьи 171 Налогового кодекса РФ, не принимая во внимание, что фактического возврата аванса при новации не произошло (п. 7 ст. 3 НК РФ).

По данному вопросу арбитражные суды встают на сторону налогоплательщиков. Судьи указывают, что в результате новации возникает переплата НДС в бюджет. При этом возврат возникшей переплаты по налогу предлагается реализовать через вычеты (постановления ФАС Северо-Кавказского округа от 5 апреля 2013 г. № А32-2964/2012, Северо-Западного округа от 12 февраля 2013 г. № А56-4264/2012, Московского округа от 21 апреля 2010 г. № КА-А40/3418-10). Следовательно, организация вправе принять к вычету НДС с аванса, новированного в заем, на основании пункта 5 статьи 171 Налогового кодекса РФ.

Не исключено, что налоговая инспекция будет иначе толковать положения пункта 5 статьи 171 Налогового кодекса РФ. И сочтет неправомерным использование права на вычет НДС с аванса в случае новирования в заем обязательства по возврату аванса. В таком случае организации придется отстаивать свою позицию в суде.

Ситуация: нужно ли поставщику (исполнителю) начислить НДС с суммы полученного аванса, если в том же налоговом периоде (квартале) обязательство поставки товаров (работ, услуг) новировано в заемное обязательство?

Да, нужно.

Моментом определения налоговой базы по НДС является наиболее ранняя из следующих дат:

- день отгрузки (передачи) товаров (работ, услуг);

- день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

Такие правила установлены в пункте 1 статьи 167 Налогового кодекса РФ.

Никаких исключений для аванса, поставка (товаров, работ, услуг) по которому состоялась в том же налоговом периоде (квартале), законодательством не предусмотрено.

Таким образом, с суммы полученной предоплаты организация обязана начислить в бюджет НДС. Кроме того, налог с аванса нужно предъявить покупателю (заказчику) товаров (работ, услуг), имущественных прав (абз. 2 п. 1 ст. 168 НК РФ). Для этого в течение пяти календарных дней с момента получения аванса (если только отгрузка не произошла в указанный срок) поставщик должен выставить покупателю счет-фактуру на полученную предоплату. Об этом сказано в пункте 3 статьи 168 Налогового кодекса РФ. Также это разъяснено письмами Минфина России от 16 октября 2012 г. № 03-07-11/426 и ФНС России от 24 мая 2010 г. № ШС-37-3/2447.

Совет: есть аргументы, позволяющие поставщику (исполнителю) не начислять НДС на сумму полученного аванса, если он был возвращен (в т. ч. в связи с заключением договора новации) в том же налоговом периоде. Они заключаются в следующем.

Сумма НДС рассчитывается организацией со всех операций, которые признаются объектом налогообложения в текущем налоговом периоде (п. 4 ст. 166 НК РФ). В том числе и с полученного аванса за товары, работы, услуги (п. 1 ст. 167 НК РФ). При этом необходимо учитывать все изменения, увеличивающие или уменьшающие налоговую базу. Это следует из пункта 4 статьи 166 Налогового кодекса РФ.

Авансами считаются платежи, которые организация получила до момента фактической отгрузки товаров, выполнения работ, оказания услуг (см., например, п. 1 ст. 487 ГК РФ). То есть нельзя признать авансом, например, денежные средства, полученные налогоплательщиком до момента поставки товаров (работ, услуг), в отношении которых стало известно, что фактически отгрузки товаров (выполнения работ, оказания услуг) не будет в связи с изменением отношений по сделке. Например, в случае когда обязательство по поставке товаров новируется в заем в пределах одного налогового периода, полученный аванс после вступления в силу договора новации уже нельзя считать предоплатой (п. 1 ст. 414 ГК РФ).

Таким образом, если сумма полученного аванса возвращается покупателю в том же налоговом периоде, когда она была получена, налогооблагаемая база по НДС не возникает. Поэтому начислять налог в бюджет не нужно.

Однако следование указанной позиции может привести к разногласиям с проверяющими. В арбитражной практике есть примеры судебных решений, принятых в пользу организаций (см., например, постановления Президиума ВАС РФ от 10 марта 2009 г. № 10022/08, ФАС Центрального округа от 21 марта 2013 г. № А64-5557/2011, Северо-Кавказского округа от 4 апреля 2012 г. № А20-246/2011, Западно-Сибирского округа от 25 мая 2012 г. № А03-13944/2011).

Нормативно-правовой ресурс

Любые взаиморасчеты между физлицами, организациями должны регулироваться нормами действующего законодательства. Сделки по новации не являются исключениями. Глава 26 ГК РФ регламентирует процедуру прекращения существования обязательств, в том числе изменение формы расчетов.

Согласно ст. 407 кодекса стороны по обоюдной инициативе принимают решение о полном или частичном погашении задолженности, определяют потенциальные последствия и риски. Статья 414 подтверждает право кредитора и дебитора оформить соглашение о полной замене одного вида долга другим, если первоначальный контракт и свод государственных законов не содержат прямых запретов на такие действия.

Заемное обязательство формируется между физическими лицами при условии десятикратного превышения суммы недоимки по сравнению с МРОТ. Для юридических лиц такой порог не действует. По ст. 815 ГК РФ заемщик может выпустить вексель и передать его в уплату задолженности по займу.

Ст. 818 гражданского кодекса разрешает новации по контрактам купли-продажи, аренды. Нельзя заменить долги по алиментам, недоимкам, имеющим непосредственную связь с личностью контрагентов. Например, ущерб от аварии, травмы от физического воздействия, моральный и материальный вред.

Что такое новация займа

Новация выражается участниками отношений по обоюдному согласию. Новые договоренности конкретно указывают, какие пункты аннулируются или появляются, отмечают результат процесса новации. Это относится к аннулированию требований пунктов первоначального обязательства.

Пример соглашения о замене обязательств:

Процедура новации подразумевает остановку их действия и моментальное появление новых соглашений между теми же участниками отношений. Появление определённых новых обязательств предусматривает обязательное заключение контракта участниками заемных отношений.

Соответственно, альтернативной формой замены сделки аренды, купли-продажи можно назвать договор займа.

Согласно законодательству, непосредственный объект займа – это деньги или предметы, имеющие определённые родовые характеристики. К группе таких объектов не могут относиться различные работы, права или предоставление услуг.

Заем – реальное соглашение, официально заключенное с момента передачи финансовых средств или предметов.

Регламент сделки

Неплательщик не может по собственной инициативе в одностороннем порядке принять решение занять денег у кредитора под видом изменения условий текущего соглашения. Обе стороны назначают встречу, обсуждают детали, оценивают последствия и риски. Составление бланка можно поручить квалифицированному юристу или скачать его через интернет. Существенной разницы в образцах не обнаружится, поскольку заимствование не предполагает особенных условий, нюансов.

Структура шаблона составляется с учетом требований гражданского законодательства и аспектов первоначальной договоренности. Обязательно должна измениться форма обязательства, участники взаимоотношения остаются прежними. Для исключения возможных споров, разногласий в дальнейшем, необходимо указать прямые ссылки на базовый контракт.

Договор должен заключаться в соответствии с существующим законодательством

Новация может применяться на любой стадии ведения расчетов между контрагентами. Не запрещается прийти к мировому соглашению во время судебного разбирательства и принять решение о прекращении задолженности путем новирования в займ.

Для примера представим, что компания Мастер не оплатила фирме Инструменты поставку комплектующих. Кредитор подает иск в суд. Должник, оценив потенциальные затраты, риск утраты имущества, банкротства, предлагает взыскателю пойти на компромисс и заменить денежное обязательство заемным под проценты. Адресат обращения удовлетворит просьбу, поскольку помимо основного долга получит дополнительную прибыль.

Оформление

При возврате займа товаром, услугами, векселем и т.д., заключается договор о новации займа. В нем указывается, что стороны достигли согласия в этом деле, а также определяется стоимости продукции, которую поставляют в счет займа.

В том числе определяется судьбы пени и процентов по займу и расходы на упаковку, погрузку и доставку товара. Как только договор о новации подписан, займодавец становиться покупателем, а заемщик – продавцом.

Бухгалтер займодавца выполняет такие действия:

- ведет учет продукции, которая поступила и равна по стоимости заему;

- вносит эту сумму в раздел «расходы»;

- указывает проценты по займу в разделе «внереализационные доходы»;

- переводит деньги, которые выдавались как займ, в авансовые платежи по договорам поставки;

- проводит фиксирование поставленной продукции, получает отгрузочный счет-фактуру и ведет учет входящего НДС.

При упрощенном налогообложении займодавца, вся стоимость товаров переходит в раздел «расходы», а обязательство становиться полностью погашенным.

Но в случае возврата товаром только основного тела займа, необходимо будет отразить отдельным пунктом полученные по нему проценты.

Заемщик, в свою очередь, должен выполнить такие действия:

- учесть поступивший о реализации товара доход;

- в графе «расходы» обозначить покупную стоимость товаров, которыми погашается займ, или затраты на их производство;

- проценты, которые необходимо выплатить займодавцу, включаются во внереализационные расходы;

- выписать в течении 5 дней с даты подписания договора счет-фактуру с НДС для оплаты аванса;

- отгрузив товар, оформить отгрузочный счет-фактуру;

- начислить НДС на товар и учесть его в журнале.

Заполнение бланка

Перечислим основные реквизиты, условия, отражение которых является важным моментом сделки новации:

- Наименование документа, место и дата его составления.

- Полное имя кредитора, должника для физических лиц, наименование для организаций.

- Доверенность для уполномоченного лица.

- Описание предмета договоренности с указанием деталей закрываемого обязательства.

- Величина задолженности.

- Утверждается переход одной формы долга в другую с детализацией порядка его погашения.

- Займ выдается под проценты или безвозмездное пользование.

- Стороны подтверждают полное исполнение прежнего контракта.

- Рекомендуется описать конфиденциальные сведения и ответственность за их разглашение.

- Описывается регламент урегулирования споров.

- Реквизиты участников сделки и подписи уполномоченных лиц.

Важно при заключении договора соблюдать все правила оформления документа

Для облегчения процесса можно использовать образец соглашения о новации долга по поставке товаров в заемное обязательство.

Договор новации из договора займа

Договор новации предусматривает аннуляцию дополнительных условий или обязательств, предусмотренных первоначальным документом, если только в условиях новации участники не предложат другие варианты.

Так, смена договорных условий поставки товаров договором займа не предусматривает взыскание финансовой неустойки, описанной в пунктах о поставке. Это объясняется тем, что в процессе возникновения нового документа этот нюанс утратил связующее звено между участниками договора по поставке.

Принцип свободы нового соглашения в заемном варианте предусматривает выплату неустойки, в случае упоминания о ней в новой документации о займе.

Заемные ситуации могут возникать по различным причинам. Это вариант покупки-продажи, рассрочка платежных сроков, выплата арендной задолженности и другие варианты. Законодательство предусматривает замену предварительных пунктов на условия купли-продажи или другие договоренности.

Из документа возникает предложение о замене долговых обязательств на прочие формы привлечения средств. Соглашение не меняет фиксированные обязательства ранее, чем участники отношений не выполнят указанных договорных условий.