Декларация НДС 2021 – бланк

С первого квартала 2021 г. применяется новая форма декларации по НДС. Бланк утвержден приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558 в редакции от 20.12.2016.

По НДС отчетность «на бумаге» не сдается с 2014 г. – отчитываться в ИФНС нужно электронно по ТКС через спецоператора. Бумажный бланк могут использовать только налоговые агенты-неплательщики, и агенты-налогоплательщики, освобожденные от исчисления и уплаты НДС (п. 5 ст. 174 НК РФ, письмо ФНС РФ от 30.01.2015 № ОА-4-17/1350).

Сдается декларация по НДС в срок не позднее 25 числа после истекшего квартала. За 4 квартал 2021 г. нужно отчитаться до 25.01.2018 г., независимо от формы подачи отчета.

Камеральная проверка декларации

Декларация по НДС образец заполнения поступает налоговому контролеру и начинается ее проверка. Срок «камералки» составляет 3 месяца. Инспектора, используя возможности ЭДО, сразу видят сделки купли-продажи в разрезе контрагентов, выявляют нестыковки, например, если покупатель не расплатился полностью с продавцом или продавец не сдал декларацию по НДС, в то время как вы поставили сумму налога к возмещению и проч. На все нестыковки налоговики делают запрос на дачу пояснений.

ОБРАТИТЕ ВНИМАНИЕ: налоговые контролеры сейчас вооружены программкой «АСК НДС2», которая отлично анализирует данные в декларации, скоро выйдет новая версия НДС3, которая позволит проводить и сверку по банковским платежам.

Сейчас инспекторы, чтобы узнать о платежах делают запрос в банк. Получать выписки на сотнях листов крайне неудобно. Новая версия решения АСК позволит иметь все данные на электронных носителях. Инспектора сэкономят время и быстрее найдут расхождения.

Налоговики получают декларацию и сразу видят все сделки без оплаты. Вычету это не мешает. Все-таки инспектора ставят такие операции на заметку. Если на постоянной основе вы не платите поставщику, но делаете вычеты, это подозрительно.

Похожие статьи

- Декларация по НДС за 4-квартал 2017-года

- Заполняем правильно раздел 2 декларации по НДС

- Декларация по НДС

- Как заполнить разделы декларации по НДС без ошибок?

- Заполнение декларации по НДС за 3 квартал

Состав декларации по НДС

Порядок заполнения декларации разработан ФНС РФ в приложении № 2 к тому же приказу № ММВ-7-3/558, которым был утвержден бланк.

Бланк НДС – это титульный лист и 12 разделов, из которых обязательным для всех является только раздел 1, а остальные заполняются лишь при наличии соответствующих данных.

Так, для налогоплательщиков, в отчетном квартале осуществлявших только необлагаемые НДС операции, обязательным к заполнению является раздел декларации НДС 7. «Спецрежимники», выделявшие в счетах-фактурах НДС, и лица, освобожденные от обязанностей налогоплательщика по статьям 145 и 145.1 НК РФ, но выставившие счета-фактуры с НДС, подают в составе декларации раздел 12. НДС-агенты заполняют раздел 3, если других операций по налогу, кроме агентских, у них не было. Для налогоплательщиков, ведущих книги покупок/продаж, предназначены разделы 8 и 9, а для посредников, заполняющих декларацию по данным журнала учета счетов-фактур – разделы 10 и 11.

Как составить декларацию по НДС – основные правила

Начнём с того, что правильное заполнение любых документов, в том числе и для налоговой, подразумевает понимание структуры документа. Декларация состоит из нескольких разделов, каждый из которых обладает своими особенностями и предназначен для отображения конкретной информации.

Существуют ограничения по срокам предоставления документа в налоговую инспекцию — он должен быть подан не позднее 20-го числа месяца, следующего за завершённым отчётным периодом – кварталом. Передача может быть осуществлена лично налогоплательщиком, либо его представителем. Также допускается пересылка декларации по почте или передача электронным способом.

Декларация НДС-2017: заполнение обязательных разделов

Заполняется НДС-декларация на основании следующих документов:

- Книги покупок и книги продаж,

- Счета-фактуры от неплательщиков НДС,

- Журнал учета счетов-фактур (посредники),

- Регистры бухучета и налоговые регистры.

Титульный лист декларации вполне стандартный. В нем заполняются данные об организации/ИП:

- ИНН и КПП,

- Номер корректировки – «0» для первичной декларации, «1», «2» и т.д. для последующих уточненных,

- Код налогового периода, согласно приложения № 3 к Порядку заполнения, и год,

- Код ИФНС, куда подается отчетность,

- Наименование/Ф.И.О. плательщика НДС, как указано в уставе фирмы, или в паспорте физлица,

- Код ОКВЭД, как в выписке из ЕГРЮЛ/ЕГРИП,

- Количество страниц декларации и прилагаемых документов,

- Контактные данные, подпись руководителя/ИП.

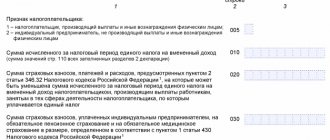

Обязательный для всех раздел 1 налоговой декларации по НДС отражает сумму налога к уплате, или возмещению из бюджета. Данные вносятся в него после подсчета результатов в иных необходимых разделах декларации, и включают:

- Код территории по ОКТМО – его можно найти в классификаторе территорий, или на сайтах Росстата и ФНС;

- КБК, актуальный на данный период,

- По строкам 030-040 отражают итоговые суммы налога к уплате, а по строке 050 – сумму к возмещению,

- Строки 060-080 заполняются, если в строке «По месту нахождения» титульного листа указан код «227».

Титульный лист с разделом 1 подается в ИФНС и в случае, когда показатели для отражения в разделах 2-12 декларации отсутствуют, такая отчетность по НДС будет «нулевой».

Возврат поставщику в декларации по НДС

Существуют определенные ситуации, при которых покупатель возвращает товар из-за того, что он некачественный или не соответствует описанию. В этом случае необходимо отразить данную операцию в декларации для возврата НДС.

Для этого возврат должен быть оформлен письменно. Составляется расходная докладная, указывается причина возврата. Обязательно составляется акт о признании некачественным товара. Потом возвращается сумма покупателю, при этом на забалансовом счету 002 надо указать возвращенный товар. Потом надо восстановить и уплатить налог за данный товар. В 090 указать сумму налога.

При правильном и своевременном заполнении декларации у налогоплательщика никогда не возникнет проблем с налоговой службой.

Как проверить декларацию

Прежде чем отправлять готовую декларацию в ИФНС, необходимо проверить корректность ее заполнения. Это можно сделать с помощью «Контрольных соотношений показателей декларации», опубликованных в письме ФНС РФ от 06.04.2017 № СД-4-3/6467. Соотношения проверяются не только внутри декларации по НДС, а сверяются с показателями других отчетных форм и бухгалтерской отчетностью.

Если какое-либо контрольное соотношение по НДС будет нарушено, декларация не пройдет камеральную проверку, налоговики сочтут это ошибкой и направят требование о предоставлении в течение 5 дней соответствующих пояснений. Пояснения налогоплательщики обязаны представлять, как и декларацию, в электронном виде по ТКС (п. 3 ст. 88 НК РФ). Электронные форматы для таких пояснений были утверждены приказом ФНС РФ от 16.12.2016 № ММВ-7-15/682.

Что такое нулевая декларация по НДС и можно ли ее не сдавать

Формирование нулевой декларации по НДС возможно, когда у хозяйствующего субъекта на ОСН не было операций, являющихся объектом начисления налога, и операций, по которым НДС мог быть принят к вычету. То есть числовых показателей для расчета нет.

Декларация сдается на бланке из приказа ФНС России от 29.10.2014 № ММВ-7-3/[email protected] (в ред. приказа от 20.11.2019 № ММВ-7-3/[email protected]). В нулевке оформляют:

- титульник с данными по хозсубъекту;

- раздел 1 с ОКТМО, КБК и результатом расчета налога.

Отсутствие данных для исчисления налога не является основанием для непредставления декларации. Штраф 1 000 руб. последует даже за несдачу нулевого отчета.

Если налоговики не получат НДС-декларацию в течение 10 дней после завершения отчетной кампании, они заблокируют расчетный счет.

Все общережимники, не применяющие освобождение по ст. 145 НК РФ, сдают отчет за 2 квартал 2021 года не позднее 27 июля текущего года (так как 25-е число выпадает на выходной). Иначе грозят штраф и блокировка расчетного счета.

Образец заполнения декларации по НДС

ООО «Астра» применяет ОСНО и занимается оптовой торговлей продуктами. Допустим, что в 4 квартале 2021 г. у «Астры» было всего три операции:

- Реализовано товара одному покупателю на сумму 1 млн. руб. без учета НДС. Проданный товар облагается НДС по ставке 18%.

- Приобретен товар на сумму 1416 тыс. руб. с учетом НДС 18% (216 тыс. руб.). Этот налог, согласно документам, можно принять к вычету.

- От покупателя получен аванс в счет будущих поставок в сумме 531 тыс. руб. с учетом НДС 18% (81 тыс. руб.).

В данном случае нужно заполнить следующие разделы декларации:

- титульный лист,

- раздел 1 – сумма НДС к перечислению в бюджет;

- раздел 3 – расчет налога за отчетный квартал;

- раздел 8 – показатели из книги покупок по полученному счету-фактуре, чтобы вычесть предъявленный НДС из общей суммы налога;

- раздел 9 — данные из книги продаж по выставленным счетам-фактурам. В нашем случае этот раздел нужно заполнить дважды, т.к. операций по продаже было две, а итоговые строки 230-280 заполним только один раз.

Налоговая декларация по НДС: что необходимо учесть при заполнении

Основные моменты, о которых нужно знать при заполнении:

- Сдавать декларацию необходимо в конце каждого отчетного периода;

- Заполнять такой документ нужно с учетом имеющихся документов;

- Включаются в декларацию данные из книг покупок и продаж;

- Сведения в налоговую предоставляются достоверные.

Еще одним важным условием считается вес документа при отправке. Если он велик, надо заранее предупредить получателя об этом, чтобы его технические возможности позволяли работать с таким документом.

Для того, чтобы правильно заполнить документ, необходимо знать, как он выглядит. Декларация по НДС бланк титульной страницы:

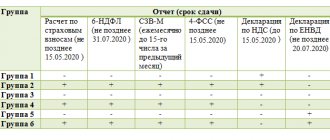

Кто и когда сдает декларацию по НДС

Согласно п. 5 ст. 174 НК РФ декларацию по НДС должны представлять:

- юрлица и ИП, применяющие общий режим налогообложения (кроме освобожденных от обязанностей плательщиков НДС согласно ст. 145, 145.1 НК РФ);

- юрлица и ИП, применяющие спецрежимы налогообложения, а также освобожденные от обязанностей плательщиков НДС, если они выставляют счета-фактуры с выделенной суммой налога.

Декларация по НДС представляется в срок не позже 25 числа месяца, идущего за отчетным кварталом. Срок сдачи расчета за 2 квартал 2021 г. — не позднее 25 июля. Этот день приходится на выходной (субботу), а потому срок переносится на первый следующий за ним рабочий день, т.е. на 27 июля.

Как сдается декларация по НДС

Декларация по НДС за 2 квартал сдается в налоговую инспекцию по месту нахождения юридического лица или месту жительства ИП.

Согласно п. 5 ст. 174 НК РФ декларацию нужно представлять только в электронном виде по ТКС через уполномоченного спецоператора либо посредством сайта ФНС. Если налогоплательщик подаст декларацию по НДС на бумажном носителе, например, отправит по почте, будет считаться, что расчет не сдан, за что хозяйствующего субъекта привлекут к ответственности.

Готовим декларацию за 2 квартал (общие требования)

Основная масса компаний и ИП отчитывается по НДС, используя форму по КНД 1151001. С помощью наших подсказок на рисунках можно быстрее сориентироваться в основных правилах ее подачи и облегчить процесс формирования декларации по НДС за 2 квартал 2021 года:

Существенным отличием декларации по НДС от других налоговых деклараций является отсутствие для большинства компаний и ИП альтернативных способов ее представления в ИНФС. Попасть к контролерам НДС-отчетность может только электронным способом по ТКС. Отчитываться на бумаге вправе только лица, указанные в пп. 5-6 раздела 2 приложения № 2 Порядка, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected]

Все нюансы подачи декларации по НДС разъяснили эксперты КонсультантПлюс:

Получите пробный доступ к К+ бесплатно и переходите в Готовое решение.

Каким способом можно отправить инспекторам пояснения по НДС, узнайте из этой публикации.

Ответственность за несдачу декларации по НДС

Если налогоплательщик вовремя не представит в ИФНС декларацию по НДС, ему будет назначена административная ответственность. Согласно п. 1 ст. 119 НК РФ штраф составит 5% от суммы налога по декларации за каждый полный или неполный месяц просрочки. Штраф не может быть более 30% от суммы налога и менее 1 000 руб.

Кроме того, налоговая инспекция может заблокировать операции по расчетному счету налогоплательщика на основании пп. 1 п. 3, п. 11 ст. 76 НК РФ. Такое наказание применяется, если юрлицо или ИП просрочит сдачу декларации на срок более 10 рабочих дней.

Пример заполнения декларации по НДС за 1 квартал 2016г.

ООО «Альфа»– плательщик НДС. Операции 1 квартала:

| Операция | Стоимость с НДС, руб. | НДС, руб. |

| Отгрузка товара ООО «Бета», выставлен с/ф №1 от 15.01.16, товары не оплачены | 295 000 | 45 000 |

| Поступили от поставщика ООО «Дельта» материалы, получен с/ф №11 от 20.01.16, материалы приняты к учету 20.01.16. | 118000 | 18000 |

| Поступление аванса от ООО «Гамма», п/п от 20.03.16 №1, выставлен с/ф №2 от 20.03.16. | 590 000 | 90 000 |

Итоги

Для формирования декларации по НДС требуется определиться с нужной отчетной формой и правильно сформировать налоговую базу. Для этого следует учитывать разъяснения чиновников и вовремя применять изменения налогового законодательства.

Источники: Приказ ФНС России от 29.10.2014 № ММВ-7-3/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Подача декларации. Сроки. Штрафы

По окончании квартала, то есть 4 раза в год, нужно заполнить декларацию по НДС и передать ее в налоговую.

Крайний срок подачи – 25-е число 1-го месяца, следующего за отчетным кварталом.

Если компания не подаст своевременно отчетность по НДС, не представит ее вовсе или подаст в бумажной форме, то налоговой предусматривается минимальный штраф 1000руб., если к тому же налог не будет своевременно перечислен, то штраф увеличится до 5% от долга за каждый месяц задержки. Данная величина ограничивается 30% от задолженности.

Если деятельность, облагаемая НДС, в прошедшем квартале не велась, а также не было вычетов, то передается нулевая декларация, ее непредставление также служит основанием для штрафных санкций в минимальном размере – 1000руб.

Декларацию обязаны сдать в ФНС по окончании квартала:

- Плательщики добавленного налога.

- Налоговые агенты.

- Компании, не относящиеся к плательщикам, но формирующие счета-фактуры с НДС.

Формы деклараций по НДС за 2 квартал

Прежде чем приступить к заполнению декларации по НДС за 2 квартал 2020 года, разберемся, по какой форме требуется отчитаться. Налоговым законодательством для отчетности по НДС предусмотрено несколько форм:

Плательщики НДС и налоговые агенты применяют для отчетности по НДС за 2 квартал 2020 года форму по КНД 1151001. Сейчас действует редакция с обновлениями от 20.11.2019.

Импортеры товаров с территории ЕАЭС для отчетности по НДС используют декларацию по косвенным налогам по форме КНД 1151088. Им не нужно обобщать сведения о налоге в данной форме НДС-отчета за 2 квартал 2021 года в целом — достаточно подать декларацию указанной формы только за те месяцы, в которых импортированные товары поставлены на учет.

Декларация формы по КНД 1151115 используется исключительно иностранными компаниями, оказывающими физлицам услуги в электронной форме. Им надлежит отчитаться по указанной форме декларации по НДС за 2 квартал 2021 года.