Каждый человек, который имеет официальное трудоустройство, в обязательном порядке формирует свою пенсию. В настоящее время, у каждого человека общая сумма делится на две равные части, которая пополняется работодателем – посредством уплаты налогов и взносов.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Эти отчисления в пенсионный фонд должны производиться каждым предприятием. Рассмотрим то, как можно отследить свои накопления, а также вопрос об их проверке.

Что это такое

Каждый работодатель в месяц должен начислять и заниматься перечислением взносов за рабочих в ПФР. Помимо Пенсионного фонда, также стоит производить отчисления в органы ФСС и ФФОМС.

Смысл данных платежей заключается в произведении работодателем определённых платежей и при возникновении страховых случаев в фонде, куда производятся выплаты, делают обратный вывод средств в пользу сотрудника.

К примеру, когда человек берёт больничный, орган ФСС выплачивает пособие, которое должно перечисляться при временной нетрудоспособности. Тем же самым занимается Пенсионный фонд России, когда необходимо выплачивать пенсию по достижении некоторого возраста.

Здесь стоит помнить, что пенсионные и другие типы отчислений работодатель должен делать из своих средств, и он не имеет права вычитать эти суммы из зарплаты сотрудника. Что касается пенсионных отчислений, то они подразделяются на две категории: на страховую пенсию и накопительную.

Стоит отметить, что с 2014 года выплаты не производятся в пользу формирования накопительной части, поскольку все средства идут на пополнение страховой части.

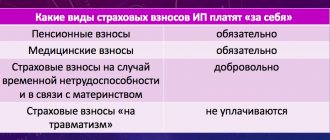

Расчет страховых пенсионных взносов ИП за себя

Обязанность выплат взносов ИП в Пенсионный фонд за себя не снимается с предпринимателя на протяжении всего времени, пока он официально имеет статус ИП. Исключением являются только льготные периоды, прописанные в Налоговом кодексе (статья 430 НК РФ). О них мы расскажем ниже.

В 2021 году необходимо выплачивать за себя только медицинские и пенсионные взносы. Перечисление взносов за социальное страхование для получения больничного и декретных выплат является добровольным.

Страховые взносы от МРОТ не зависят, а выплачиваются по фиксированной ставке: обязательное пенсионное страхование: 29 354 рублей в год + дополнительный взнос. Дополнительный взнос — это 1% от суммы доходов, превышающих лимит в 300 000 рублей в год.

Соответственно, взносы будут рассчитываться по следующей схеме:

Рассмотрим два примера.

Пример №1. Доход предпринимателя за год составил 250 000 рублей. В таком случае ему нужно будет выплатить 29 354 рублей за пенсионное страхование. Дополнительный взнос взиматься не будет, т.к. не превышен лимит.

Пример №2. Доход предпринимателя за год составил 850 000 рублей. Заплатить ему нужно будет с учетом дополнительного взноса. То есть 29 354 + ((850 000 — 300 000) * 1%) = 34 854 руб за пенсионное страхование.

Льготы по страховым пенсионным взносам за себя

Если деятельность не ведется, по причинам, описанным в статье 430 НК РФ, то предприниматель освобождается от выплат страховых взносов.

Льготными периодами признаются перерывы в деятельности по следующим причинам:

- уход за пожилыми людьми старше 80 лет;

- уход за ребенком до 1,5 лет;

- уход за ребенком-инвалидом;

- уход за инвалидом 1-й группы;

- проживание за границей с супругом, направленным в дипломатическое представительство и консульство РФ (не более 5 лет);

- прохождение военной службы по призыву (контрактная служба здесь не учитывается);

- проживание с супругом-военнослужащим по контракту, при условии, что нет возможности трудоустройства (не более 5 лет).

О приостановлении уплаты взносов при этом обязательно нужно заявить в ИФНС, подтверждая документально начало одного из обозначенных периодов.

При этом речь идет именно о прекращении деятельности. Например, даже если вы документально подтвердите, что ведете уход за инвалидом, но при этом будете продолжать вести предпринимательскую деятельность, то пенсионные страховые взносы по-прежнему придется выплачивать.

Когда производится

Выплаты, которые должны идти на пополнение пенсионных накоплений каждого человека, должны производиться по 15 числам в каждом месяце. В это время работодатель оплачивает взносы за предыдущий месяц.

Иными словами, если работодатель вносит отчисления 15 октября, то эти отчисления производятся за отработанный сентябрь месяц.

Обязательно стоит помнить о сроках произведения отчислений, чтобы впоследствии у сотрудников на предприятии не возникло разногласий с сотрудниками Пенсионного фонда.

Так точно можно делать?

Этим вопросом многие задаются. Дело здесь в том, что сервис Сбербанк Онлайн привязывается к личной карте, и именно это порождает вопросы о том, можно ли делать выплаты взносов ИП с неё, и не следует ли это делать с расчётного счёта самого предприятия.

Нет, это вовсе не требуется. Взносы в бюджетные организации – а в данном случае платить нужно будет в Федеральную Налоговую Службу, к операциям, связанным с предпринимательской деятельностью не относят. Это значит, что для ИП можно оплачивать такие взносы каким угодно способом – хоть через расчётный счёт, хоть кассу банка, а можно и с личного счёта владельца предприятия. Единственное условие здесь – карта должна быть оформлена на то же лицо, на которое зарегистрировано ИП.

Кто платит страховые взносы

Отчисления в ПФР обязаны производиться следующими категориями лиц и предприятиями:

- Организации, производящие выплаты согласно любым соглашениям в пользу физических лиц.

- ИП: за лиц, в пользу которых производились выплаты денег за работы или услуги по договорам любого рода, а также за себя.

- Нотариусы, адвокаты и прочие категории самозанятых граждан.

- Физические лица, при ситуации, когда они производят выплаты согласно любым соглашениям, и в тех ситуациях, когда они не выступают в качестве индивидуальных предпринимателей.

Что считать доходом при расчете страховых взносов?

Доходы определяются в зависимости от того, какая была выбрана система налогообложения:

| Система налогообложения | Что считается доходом |

| УСН | доходы от реализации и внереализационные доходы без учета расходов, в том числе при применении УСН «Доходы минус расходы» |

| ЕНВД | вмененный доход, рассчитанный с учетом базовой доходности, физического показателя и коэффициентов |

| ОСНО | доходы, полученные от предпринимательской деятельности, за минусом профессиональных вычетов |

| Патентная система | потенциально возможный годовой доход, на основании которого рассчитана стоимость патента |

| Единый сельхозналог | доходы, учитываемые в целях налогообложения, без вычета расходов; |

Тарифы в 2021 году

Несмотря на то, что в пенсионной сфере постоянно проводятся изменения в законодательной базе, общий тариф на отчисления в ПФР не изменяются. На 2021 год он составляет те же 22% от заработной платы, при условии, что выплаты не могут превысить годовой лимит.

Если же он превышен, то отчисления составляют 10% от заработка.

Те лица, которые уплачивают взносы самостоятельно, также будут выплачивать фиксированные взносы в Пенсионный фонд, которые составляют 26% от МРОТ. При этом данная сумма умножается на 12 месяцев.

Получается, что исходя из действительного размера МРОТ, который составляет 7500 рублей, общая сумма фиксированного взноса за год будет составлять 23400 рублей.

Дополнительные тарифы на ОПС

Дополнительные тарифы для отчислений в ПФР вводятся для тех работодателей, которые имеют рабочие места на вредном производстве. Иными словами, если они производят отчисления в пользу тех лиц, которые имеют право на получение льготной пенсии.

Тариф должен определяться в соответствии с приведенной оценкой условий труда, а также по присвоенному классу.

Смотрите, когда прекращается выплата пенсий и как ее восстановить. Будет ли доплата к пенсии после 80 лет в 2021 году? Узнайте в этой статье.

Размер и даты уплаты самостоятельных отчислений в Пенсионный фонд в 2021 году

С момента регистрации заявления в Пенсионном фонде начинает учитываться стаж. Однако для его подтверждения необходима уплата взносов – в страховой стаж засчитают только оплаченные периоды. Вносить деньги на соответствующий счет нужно не позднее 31 декабря текущего года. Отправлять денежные средства частями или одной суммой сразу – решает сам плательщик. Размер годовых отчислений, направляемых гражданином, определяется самостоятельно в пределах минимального и максимального взноса:

-Минимальный размер определен исходя из МРОТ

на начало года, за который уплачивается взнос, умноженный на тариф, указанный в пп. 1 п. 2 ст. 425 НК, увеличенный в 12 раз. В 2018 году и ранее МРОТ брали двукратный, но закон № 441-ФЗ от 28.11.2018 изменил это положение.

-Максимальный годовой платеж установлен в восьмикратном размере МРОТ, умноженном на тариф, и увеличенном в 12 раз.

В 2021 году МРОТ равен 11280 рублей, тариф пенсионного взноса — 22%. То есть, за 2021 год сумма минимального платежа составит 29779,20 рублей (11280 х 22% х 12). А максимальный размер составит 238233,60 рублей (8 х 11280 х 22% х 12).

Если год неполный – расчет делается пропорционально количеству полных месяцев действия соглашения с ПФР, а в неполном месяце — исходя из количества дней.

Для добровольных дополнительных взносов на накопительную пенсию ограничений нет, плательщик определяет их размер сам (в твердой сумме или в виде процента от облагаемой базы). Уплата их производится ежемесячно.

Суммы, не подлежащие обложению

Стоит обязательно помнить о том, что в отличие от налога на доход физлиц, учитываемого в соответствии с премиями, окладами и районным коэффициентом сотрудника, величина согласно страховым взносам не включается в зарплату. Иными словами, сотрудник на предприятии получает зарплату за вычетом налога на доход физлиц.

Что касается ситуации с уплаты средств в ПФР, то плательщик должен перечислять определённую сумму, исходя из доходов, при этом не удерживать данную сумму из зарплаты.

Формирование квитанции

ФНС на своём официальном портале nalog.ru предлагает множество сервисов для частных лиц и бизнеса. Среди прочего предприниматель может создать квитанцию на оплату налогов или страховых взносов. Для этого на сайте налоговой службы нужно найти раздел, посвящённый ИП, а далее действовать в соответствии с нашей пошаговой инструкцией.

Шаг 1. Общие параметры

На сайте ФНС в блоке информации, предназначенной для предпринимателей, надо перейти по ссылке «Уплатить налоги или пошлины». Из предложенных сервисов нужен первый — «Уплата налогов, страховых взносов».

Далее нужно выбрать, за кого будет внесена сумма. Предприниматель может платить за себя сам, то есть перевести деньги с собственной карты или счёта. В этом случае выбирается «Уплата за себя». Но нередко отчисления производятся со счёта иного лица — такой вариант также законом не запрещён. Если за предпринимателя платит кто-то другой, нужно выбрать «Уплата за третье лицо».

Бесплатная консультация по налогам

Перед формированием квитанции необходимо согласиться на обработку сайтом налоговой службы персональных данных. Для этого следует включить «галочку» напротив этой опции и нажать кнопку «Продолжить».

В следующем окне необходимо выбрать, какие именно будут произведены платежи. Они делятся на 2 группы:

- Имущественные налоги и НДФЛ предпринимателя. Расчёт этих сумм и формирование квитанции производится ИФНС. Чтобы заплатить налоги онлайн, ИП нужно знать уникальный идентификационный номер (УИН) квитанции.

- Прочие налоги, которые предприниматель рассчитывает самостоятельно. В эту группу, например, входят отчисления по УСН и ЕНВД, а также пенсионные и медицинские взносы. Сформировать квитанцию ИП должен сам, заполнив все реквизиты.

Шаг 2. Внесение реквизитов

Прежде всего нужно выбрать вид расчётного документа:

- платёжный документ — подходит для оплаты как онлайн, так и через банк;

- платёжное поручение — только для перевода онлайн.

Затем из справочников выбираются реквизиты получателя: код ИФНС и ОКТМО. Последний может быть определён автоматически, если отметить эту опцию и внести адрес объекта. Его также необходимо выбрать из справочника. В этом же окне следует отметить, находятся ли ИФНС и ОКТМО в одном районе.

Пора переходить к заполнению реквизитов. Обязательным является код бюджетной классификации (КБК). О КБК для уплаты налогов по УСН читайте здесь. Если он известен, его нужно вписать в соответствующее поле. Но если вы не знаете код, можно заполнить три остальных параметра — вид, наименование и тип платежа. В таком случае КБК будет определён автоматически.

На следующем экране указывается:

- статус лица — для индивидуального предпринимателя это код «09»;

- основание — «ТП» для оплаты за текущий год, «ЗД» — если задолженность гасится добровольно, «ТР» — перевод недоимки по требованию ИФНС и другие;

- налоговый период;

- сумма.

В последнем окне необходимо вписать фамилию, имя и отчество предпринимателя, его ИНН и адрес (путём выбора его элементов из списка). Тут же нужно отметить, совпадает ли адрес с реальным местом жительства.

Шаг 3. Уплата

После внесения всех данных надо нажать кнопку «Уплатить», после чего вы увидите краткую информацию о предстоящем платеже. Ниже можно выбрать способ исполнения:

- Банковская карта.

- Сайт кредитной организации или платёжной системы.

- Формирование бумажной квитанции для оплаты офлайн.

При выборе пункта 2 сервис предложит множество вариантов, которыми можно оплатить обязательные страховые взносы и налоги ИП в режиме онлайн. Среди них интернет-сервисы разных банков, портал госуслуг, система QIWI и агрегатор платежей «Робокасса».

Далее нужно действовать в соответствии с выбранным методом оплаты. Если это карта, введите её данные в платёжную форму, как обычно. При выборе интернет-банкинга нужно авторизоваться в личном кабинете и перечислить деньги по сформированному документу.

Каким образом можно узнать размер отчислений в ПФР с зарплаты

Сумма отчислений должна зависеть от статуса плательщика. Для тех предприятий, которые работают при общем режиме налогообложения, он составляет 22% от заработка. Также могут приплюсовываться 10% при тех ситуациях, когда размер доходов составляет больше 800000 рублей.

Эта сумма должна рассчитываться по совокупности объема заработной платы для каждого сотрудника.

Организации, которые используют упрощённую систему, должны платить 20%. По такому же тарифу за своих сотрудников платят индивидуальные предприниматели.

В какой банк перевести пенсионные накопления: рейтинг

Приводим рейтинги наиболее приемлемых для перевода накопительной части пенсии фондов:

- По надежности: «Сбербанк НПФ», «Кит Финанс», «Будущее», «Лукойл-Гарант», НФП «Газфонд», НФП «Алмазная осень».

- По средней годовой доходности: «Европейский пенсионный фонд», «Благосостояние», Оборонно-промышленный фонд.

Реквизиты для уплаты

Важно понимать, что для плодотворного сотрудничества с Пенсионным фондом России обязательно стоит иметь реквизиты, по которым необходимо оплачивать все взносы. Если работодатель или самозанятый гражданин произведет оплату по неверным реквизитам, то в этом случае будет очень сложно доказать, что оплата производилась своевременно.

И данные отчисления будет достаточно нелегко зачислить на необходимый счёт.

Именно поэтому приведем список реквизитов для оплаты различных категорий страховых взносов:

- Для выплаты на формирование страховой части трудовой пенсии.

- Для выплаты на формирование накопительной части пенсии.

- Взносы для ОМС, которые зачисляются в бюджет ФФОМС.

- Взносы на ОМС, которые зачисляются в бюджет ТФОМС.

Коды бюджетной классификации

В следующем списке приведем коды бюджетной классификации для различных типов страховых взносов, перечисляемых работодателями и самозанятыми гражданами:

- Для выплат на формирование страховой части пенсии – 39210202010061000160.

- Для выплат на формирование накопительной части пенсии – 39210202020061000160.

- Взносы для ОМС, которые зачисляются в бюджет ФФОМС – 39210202100081000160.

- Взносы на ОМС, которые зачисляются в бюджет ТФОМС – 39210202110091000160.

Кто может осуществлять самостоятельные отчисления в Пенсионный фонд

Чтобы уплачивать взносы, совсем необязательно становиться предпринимателем или получать статус самозанятого. Фактически любое физическое лицо может участвовать в добровольных правоотношениях с ПФР. В законе № 167-ФЗ указаны следующие категории населения:

-граждане России, работающие за пределами страны и желающие вносить оплату за себя;

— физлица, осуществляющие платежи за других граждан, не имеющих доходов, облагаемых страховыми взносами;

-застрахованные лица (ИП), уплачивающие фиксированные платежи, в части, превышающей размер страхового взноса;

-желающие уплачивать дополнительные денежные средства на накопительную часть пенсии (платить можно лично или через работодателя);

-физические лица, проживающие в РФ, на которых не распространяется обязательное пенсионное страхование;

-граждане, получившие статус самозанятых (т.е. применяющие налоговый спецрежим «Налог на профессиональный доход»).

Таким образом, даже при отсутствии официального дохода, периоды уплаты добровольных взносов в ПФР засчитываются в страховой стаж. Те, кто платит взносы за другое физлицо, а также те, на кого пенсионное законодательство не распространяется, подобным способом могут приобрести не более половины стажевого периода, требуемого для назначения пенсии.

Для самозанятых период уплаты войдет в страховой стаж полностью, если размер годового платежа будет не меньше фиксированного страхового взноса (пп.1 п. 1 ст. 430 НК РФ), если взнос меньше – расчет стажа производится пропорционально уплаченной сумме.

Порядок перечисления средств

Все взносы начисляются сотрудниками бухгалтерии, таким образом, все выплаты в пользу работника умножаются на сумму по страховому тарифу. Данная формула является единой для каждого предприятия — она не может зависеть от режима налогообложения.

Бухгалтерия за отчетный период начисляет 22% от заработка рабочих в ПФР. Если зарплата достигла уровня более 624000 рублей, то тариф должен составлять 10%. К примеру, если сотрудник получает каждый месяц 20000 рублей, бухгалтерия каждый месяц начисляет 4400 рублей.

Для некоторых предприятий предусматриваются льготные тарифы по страховым взносам. К примеру, для области информационных технологий он должен составлять 8%. Что касается доходов работников, работодатели уплачивают взносы согласно повышенному тарифу — на 6% больше.

Это касается тех граждан, которые заняты на тяжелом производстве.

Страховые взносы ИП в 2021 году: размер, сроки уплаты, КБК, отчётность

Главным нормативным документом, регулирующим страховые взносы, служит Налоговый Кодекс, а точнее, его 34-я статья.

В РФ установлено 2 вида взносов:

- фиксированные (предприниматель платит за себя);

- с ФОТ работников (оплачивает работодатель).

Познакомимся с ними поближе.

За себя

Так называют страховые взносы на обязательное пенсионное страхование (ОПС) и на обязательное медицинское страхование (ОМС), которые предприниматель оплачивает ежегодно сам за себя.

Платежи на ОПС и ОМС носят обязательный характер. А вот отчисления в Фонд соцстраха для ИП без работников – дело сугубо добровольное. При желании предприниматель может заключить договор с Фондом соцстраха и проводить отчисления по установленным для него тарифам. В этом случае становятся доступными все «плюшки» от ФСС: оплачиваемый больничный лист, пособие при рождении ребёнка и т. п.

Размер обязательных платежей на ОПС и ОМС – фиксированный, устанавливается законодательно на каждый новый календарный год и не меняется на всём его протяжении.

Считать самим сумму для уплаты за год при доходе, не превышающем лимит в 300 тыс. руб., не придётся. Налоговое ведомство доводит эти сведения до налогоплательщиков путём рассылки информационных писем. Кроме того, найти нужные цифры можно на сайте ФНС, в СМИ и на специализированных интернет-порталах.

Я тоже для сведения привожу эти данные за текущий 2021 г. и 2 предыдущих года:

| Год | Величина взноса (руб.) при годовом доходе, не превышающем 300 тыс. руб. | |

| ОПС | ОМС | |

| 2018 | 26 545 | 5 840 |

| 2019 | 29 354 | 6 884 |

| 2020 | 32 448 | 8 426 |

| 2020 для пострадавших отраслей из-за пандемии | 20 318 | |

Если проанализировать динамику по годам, то станет очевидным их ежегодный рост. Поэтому, если открыли ИП, но деятельности нет, и в дальнейшем вы не планируете заниматься предпринимательством, подайте заявление на закрытие, чтобы сэкономить на страховых отчислениях. Уверена, сорок с лишним тысяч рублей ни для кого не лишние!

При доходе свыше 300 тыс. руб. придётся самостоятельно рассчитать и оплатить дополнительно к фиксированным платежам взнос в размере 1% с суммы превышения.

Помните!

Пока физ.лицо зарегистрировано в качестве ИП, независимо ведётся им предпринимательская деятельность или нет, оно обязано уплачивать фиксированные взносы в законодательно определённые сроки и в установленном размере.

По общему правилу делать это можно:

- ежемесячно;

- ежеквартально;

- единовременно.

Выгоднее платить ежемесячно или ежеквартально, т.к. фактически уплаченные страховые суммы уменьшают налог. Подробнее читайте ниже.

В платёжном документе (неважно каким он будет: поручение, квитанция или списание с карты) обязательно нужно указывать код бюджетной классификации (КБК):

| Наименование | КБК |

| Платёж | 182 1 0210 160 |

| Пени | 182 1 0210 160 |

| Штраф | 182 1 0210 160 |

Внимание!

С дохода свыше 300 тысяч рублей перечисления делаются по тем же КБК, что и по платежам с базы до 300 тыс. руб.

А теперь конкретно по срокам! Заплатить фиксированные платежи необходимо не позднее 31 декабря отчётного года, т. е. за 2021 г. последним днём, когда деньги могут поступить на счета налоговой без просрочки будет 31.12.2020 г. По доп.взносу разрешается рассчитываться до 01 июля года, следующего за отчётным. Например, страховые взносы ИП 2021 г. – до 01.07.2021 г.

Для пострадавших от пандемии отраслей сроки продлены по 1% взносам за 2021 г. с 01.07.2020 г. до 02.11.2020 г.

Важно!

По фиксированным платежам отчётность не представляется.

За работников

Предприниматели-работодатели уплачивают страховые взносы, исчисляемые в % от начисленной зарплаты своих сотрудников (ФОТ).

Их перечень гораздо шире, и все они носят обязательный характер.

| Вид | Ставка в % (основная категория плательщика) | Примечание |

| ОПС | 22 | Ставка 10% после превышения налогооблагаемой базы предельного размера. Предусмотрены пониженные тарифы |

| ОМС | 5,1 | Предусмотрены пониженные тарифы |

| На временную нетрудоспособность и в связи с материнством | 2,9 | Предусмотрены пониженные тарифы |

| На травматизм | от 0,2 до 8,5 (зависит от вида деятельности) | При наличии определённых оснований могут применяться понижающие/повышающие коэффициенты |

Важно!

Из-за эпидемии коронавируса для поддержки российского бизнеса, в т.ч. ИП, чья деятельность относится к пострадавшим отраслям экономики, на зарплатные и приравненные к ним выплаты за апрель-июнь 2021 г. установлен тариф на все виды страховых взносов 0%!

Отчитались и уплатили по-старому? Сдайте уточнёнки!

Оплачиваются взносы ежемесячно, до 15 числа месяца, следующего за месяцем начисления.

Важно! В рамках всё той же поддержки перенесены сроки уплаты страховых взносов:

Коды бюджетной классификации здесь другие:

| Наименование платежа | КБК |

| Взносы на ОПС за периоды, начиная с 2021 г. | 182 1 0210 160 |

| Пени на ОПС за периоды, начиная с 2021 г. | 182 1 0210 160 |

| Штрафы на ОПС за периоды, начиная с 2021 г. | 182 1 0210 160 |

| Взносы на ОМС за периоды, начиная с 2021 г. | 182 1 0211 160 |

| Пени на ОМС за периоды, начиная с 2021 г. | 182 1 0211 160 |

| Штрафы на ОМС за периоды, начиная с 2021 г. | 182 1 0211 160 |

Представляется ежеквартальный отчёт «Расчёт по страховым взносам». Сроки его подачи – до 30 числа месяца, следующего за отчётным кварталом. Способ подачи зависит от количества сотрудников.

При штате до 10 чел. расчёт можно сдавать:

- электронно;

- на бумажном носителе.

Свыше 10 чел. – только в электронном виде.

Как проверить по СНИЛС

Отчисления в ПФР должны отражаться на индивидуальном счете каждого гражданина. Иными словами, на персональном лицевом счёте. Важно обязательно помнить, что в ситуации, когда человек решил использовать свою накопительную пенсию, то узнать размер пенсионных накоплений можно по номеру СНИЛСа.

Для того, чтобы это сделать, необходимо связаться с сотрудниками Пенсионного фонда и предоставить всю необходимую контактную информацию, чтобы сформировать запрос.

Плюсы перевода пенсионных накоплений в НПФ

Может показаться, что рисков остаться без денег будет меньше, если перевести свои средства государственному фонду. Однако перевод накопительной части пенсии в НПФ имеет несколько преимуществ:

- Негосударственные компании, как правило, более эффективно инвестируют деньги, нежели Пенсионный фонд России.

- НПФ создают наиболее комфортные условия для своих клиентов. Как правило, у них есть личный кабинет, а специалисты фонда консультируют при возникновении вопросов как лично, так и по телефону горячей линии. Кроме того, к каждому клиенту подход индивидуален.

- Фонд подписывает с застрахованным лицом специальное соглашение.

Также следует помнить, что НПФ – это не просто частная фирма, занимающаяся управлением денежными средствами своих клиентов. Это специализированная организация, имеющая лицензию на ведение деятельности, которая регулируется на законодательном уровне. Соответствие негосударственных фондов предъявляемым к ним жестким требованиям регулярно проверяется государственными структурами (ЦБ, Минфин, Счетная палата и другие).

Кроме того, предусмотрено обязательное страхование средств, находящихся в управлении у НПФ, в специальной системе гарантирования. Если даже фонд обанкротится или у него отзовут лицензию и так далее, клиентам вернут все их накопления.

Как перевести накопительную часть пенсии в НПФ?

Для дальнейших отчислений накоплений в НПФ гражданину требуется уведомить об этом государственный ПФ. Для этого нужно подать заявление, бланк которого можно скачать на официальном ресурсе ПФ РФ или получить в местном отделении. Это делается уже после заключения договора с выбранным учреждением. При подписании контракта с НПФ важно предварительно внимательно изучить все пункты и положения документа.

Пример заявления о переводе средств в НПФ

Направить заявление можно лично, через Интернет (портал «Госуслуги») или почтой (заказным письмом с описью). Если от имени гражданина действует доверенное лицо, необходимо нотариально оформить доверенность.

Целесообразно узнать, есть ли у выбранного НПФ соглашение с ПФ о взаимном удостоверении подписей. При его наличии при обращении в НПФ с паспортом и СНИЛС гражданин может подписать договор об ОПС (обязательном пенсионном страховании) и далее уже не подавать заявление в государственный ПФ.

Перевод накопительной части пенсии осуществляется безвозмедно, возможна выдача расписки о принятии от гражданина заявления. После получения информации ПФ обязан:

- до завершения текущего года обработать заявку о переводе накоплений;

- до 1.03 внести соответствующие поправки в реестр;

- к апрелю перевести деньги в указанный НПФ.