Изменения с 23.04.2018 для ИП

Изменения в содержании кодов бюджетной классификации по расходам и доходам на страховые выплаты регулировались Приказом Минфина России № 35н от 28.02.2018 до 23 апреля 2021 года. Согласно этому Указу, изменены правила отнесения расходов на соответствующие виды и подвиды кода в отношении соцполитики. Так, подпункт 3.2 дополнен сведениями о том, что по этому параграфу отражаются затраты на медобеспечение, в том числе и страховые взносы ИП в 2021. КБК изменены согласно Приказу Минфина № 255н, где установлен новый шифр по внесению средств в размере 1% на ОПС для ИП за себя. Соответственно указу № 29н, эти коды вправе использовать с 20 февраля прошедшего года.

Но 23.04.2018 код отменен и теперь бизнесмены, получившие доход больше 300 000 рублей за 2021, уплачивают 1% на ОПС по прежней кодировке на фиксированные взносы. Таким образом, КБК для ИП 2019 года за себя — 18210202140061110160.

КБК ИП – фиксированный платеж 2021

Фиксированные взносы, размер которых устанавливается на федеральном уровне, предприниматели платят в части пенсионного страхования (ОПС) и медицинского (ОМС). При получении совокупного годового дохода свыше 300000 руб. ИП также обязан перечислить дополнительную сумму на ОПС с суммы превышения по ставке в 1 %. Чтобы платежи были своевременно зачислены на лицевой счет плательщика, нужно правильно указать коды бюджетной классификации.

Как узнать КБК за 2021 г. для ИП на фиксированные платежи? Прежде всего, помните, что с 01.01.17 г. все страховые взносы перечисляются не в ПФР, а в ИФНС. До 09.01.18 г. следует полностью рассчитаться по платежам за 2021 г. При формировании платежек вносите следующие значения кодов.

Фиксированные платежи ИП в 2021 году – КБК:

- 18210202140061110160 – для перечисления взносов на ОПС.

- 18210202103081013160 – для уплаты взносов на ОМС.

- 18210202140061110160 – для уплаты дополнительного взноса на ОПС в размере 1 % с суммы доходов сверх лимита в 300000 руб.

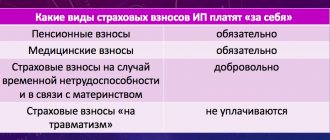

Обратите внимание! ИП не обязаны уплачивать взносы на соцстрахование в части взносов на временную нетрудоспособности и материнство «за себя», но могут сделать это в добровольном порядке, встав на учет в ФСС.

Когда и куда платить

Индивидуальные предприниматели вносят средства на страхование в ФНС по месту фактического местоположения. Для бизнесменов, которые уплачивают взносы за себя, сроки уплаты разграничены в зависимости от полученной годовой прибыли:

- до 300 000 рублей — до 31 декабря текущего года;

- больше 300 000 рублей — до 1 июля того года, который закончился за отчетным.

Если бизнесмен прервал работу, то деньги на страхование перечисляются в течение 15 суток с даты снятия с учета в ИФНС. Согласно ст. 430 НК РФ, ИП вправе не вносить деньги на страхование в пяти ситуациях.

Размер страховых взносов ИП в 2019-2020 годах

Фиксированный платеж рассчитанный из МРОТ

Не зависимо от того, есть ли у предпринимателя сотрудники или какой вид налогообложения применяется он обязан оплатить взносы в ПФР и на ОМС:

| В ПФР, рублей | В ФОМС рублей | Всего, рублей | |

| За 2021 год | 29 354, 00 | 6 884, 00 | 36 238, 00 |

| За 2021 год | 32 448, 00 | 8 426, 00 | 40 874, 00 |

Внимание! Если ИП начал деятельность не с начала финансового года или же прекращает деятельность до 31 декабря, то взносы рассчитываются за соответствующий отработанный период.

1% с превышения дохода

В расчете 1% ничего не поменялось – оплачивается он в случае, если доход превысил сумму в 300 тысяч рублей. Формула простая: (Доход – 300 000 руб.) * 1%.

Внимание! При этом необходимо учитываться, что фиксированные платежи при совмещении налоговых режимов суммируются, после чего осуществляется расчет.

Так, при расчете 1% необходимо учитывать следующее:

- Для плательщиков ЕНВД необходимо брать размер вмененного дохода, а не реально полученную прибыль.

- Для УСН 6% берется фактически полученная прибыль.

- При УСН доходы, уменьшенные на величину расходов, в настоящее время в качестве базы для исчисления 1% берется только доход, расходы не учитываются.

- Для ОСНО базой будет являться разница между доходами и расходами.

- Для Патента необходимо брать расчетную сумму максимальной прибыли, исходя из которой считаются платежи по патенту.

Фиксированные взносы

Взносы на ОПС и ОМС для ИП за себя, закрепленные НК РФ, подсчитываются согласно ст. 430 НК РФ. Формула исчисления едина и зависит от действующего МРОТ, поэтому фиксированный страховой платеж ежегодно меняется.

Таблица 1. Формулы расчета страховых взносов ИП за себя на ОПС и ОМС.

| Величина годовой прибыли | На ОПС | На ОМС |

| до 300 000 рублей | 1 МРОТ * 26% * 12 месяцев | 1 МРОТ * 5,1% * 12 месяцев |

| больше 300 000 рублей | 1 МРОТ * 26% * 12 месяцев + 1% от суммарной прибыли бизнесмена 300 000 рублей <, но не больше 8 МРОТ |

Оплачивая сумму взноса при годовом доходе, который превысил установленную норму, бизнесмен в платежке указывает подходящий КБК для 1%. Свыше 300000 рублей меняется код подвида в шифре. Таким образом, сумма страховых взносов бизнесмена за себя с прибыли больше 300 000 в 2021 году по единичному процентному тарифу максимально исчисляется по формуле:

8 МРОТ * 26% * 12 месяцев.

Чтобы уплатить закрепленный взнос, нужно указать соответствующий КБК. ИП фиксированный платеж 2021 года вносит по кодировкам из таблицы 2 и 2а.

Таблица 2. Шифры платежей на ОПС и ОМС по фиксированным платежам для бизнесменов за себя в расчетный промежуток до 1 января 2017 года.

| Название выплат | Годовая прибыль | ОПС | ОМС |

| Стандартный | до 300 000 рублей больше 300 000 рублей | 18210202140061110160 18210202140061210160 | 18210202103081011160 |

| Пени | 18210202140062100160 | 18210202103082011160 | |

| Штрафы | 18210202140063000160 | 1821020210308301116 |

Таблица 2а. Кодировки платежей на ОПС и ОМС по фиксированным платежам для бизнесменов за себя в расчетный промежуток после 1 января 2021 года.

| Название выплат | ОПС | ОМС |

| Стандартный | 18210202140061110160 | 18210202103081013160 |

| Пени | 18210202140062110160 | 18210202103082013160 |

| Штрафы | 18210202140063010160 | 1821020210308301316 |

КБК ИП – фиксированный платеж в 2021 году

Для правильного зачисления уплаченных сумм страховых взносов в поле 104 платежки необходимо вносить тот код, который соответствует виду фискального сбора. КБК отличаются по страховой части при фиксированных платежах ИП в 2021 году, а также по назначению перевода – уплате налога, пени или штрафа. Так, в 2021 г. необходимо указывать в платежном поручении следующие значения бюджетных кодов:

- 18210202140062110160 – при оплате пени по взносам на ОПС.

- 18210202140063010160 – при оплате штрафных санкций по взносам в части ОПС.

- 18210202103082013160 – при оплате пени по взносам на ОМС.

- 18210202103083013160 – при оплате штрафных санкций по взносам в части ОМС.

Обратите внимание! В соответствии с законом № 335-ФЗ от 27.11.17 г. утверждена новая величина взносов на ОПС и ОМС на 2021, 2021 и 2020 г. Размер сумм более не зависит от МРОТ и в 2021 г. составляет 5840 руб. – для медстрахования (подп. 2 п. 1 стат. 430 в редакции с 01.01.18 г.) и 26 545 руб. – для пенсионного страхования (подп. 1 п. 1 стат. 430 в редакции с 01.01.18 г.). Подробнее об этом читайте в нашей статье.

Сумма взносов для ИП за себя в 2021 году

Подсчет размера взносов узаконен НК РФ, а также зафиксирован в формуле. Для внесения средств на будущую пенсию, согласно ст. 425 НК РФ, сумма незакрепленных взносов подсчитывается исходя из годового дохода:

- до 300 000 рублей — 20%;

- более 300 000 рублей — 10%.

На медобеспечение незакрепленных платежей распространен тариф — 5,1%.

Фиксированные платежи на будущую пенсию и медицину, которые бизнесмен уплачивает за себя в 2021 году, подсчитываются согласно годовой прибыли по формуле:

- ОПС: до4 руб.;

- больше 300 000 — не более 234 832 руб.;

Сроки уплаты взносов

Предприниматель имеет право оплатить фиксированные СВ в любое время в течение года до 31 декабря включительно. У ИП есть возможность производить оплату частями в течение года либо произвести выплату единовременно в конце года.

Бывают случаи, когда у субъекта предпринимательства не было дохода в течение двух кварталов, а в третьем квартале возник доход. ИП проще не платить взносы в двух предшествующих периодах, а заплатить его целиком в третьем квартале. Если же в силу специфики вида деятельности основной доход ИП получил в начале года, то он может оплатить его единовременно, не дожидаясь конца периода. Основной плюс уплаты фиксированных СВ для ИП — отсутствие чётких сроков уплаты.

Для ИП, который находится на упрощённой системе налогообложения, предпочтительнее перечислять СВ раз в квартал для уменьшения авансовых платежей с целью налоговой оптимизации (налоговый режим — «УСН доходы минус расходы»). Важно помнить, что сумму СВ необходимо уплатить до расчёта единого налога для принятия этого вида расхода.

Таблица: сроки оплаты для ИП в 2021 году при разбивке сумм СВ равными долями

| Период оплаты | Интервал |

| 1 квартал 2018 | с 1 января по 31 марта 2018 |

| 2 квартал 2018 | с 1 апреля по 30 июня 2018 |

| 3 квартал 2018 | с 1 июля по 30 сентября 2018 |

| 4 квартал 2018 | с 1 октября по 31 декабря 2018 |

В итоге получается, что фиксированные платежи делятся на 4 равные части, поэтому оплата раз в квартал будет составлять следующие суммы:

- 6 636,25 руб. — расход на ОПС;

- 1 460 руб. — расходы на ОМС.

Тем ИП, которые применяют ЕНВД, лучше всего разбить оплату СВ поквартально равными долями, так как сумма вменённого дохода за каждый квартал будет оставаться прежней.

Дополнительный СВ в ПФР, который составляет 1% от годового дохода, нужно оплатить до 1 июля следующего года. В данном случае превышение лимита в течение года будет основанием для уплаты данного СВ по мере его возникновения с целью учёта такого расхода в единый налог. Дополнительный СВ лучшего всего уплачивать в те сроки, когда принято решение об оплате фиксированных СВ.

Если ИП платит СВ по временной нетрудоспособности и в связи с материнством на добровольной основе, то это перечисление также необходимо сделать до 31 декабря.

Если ИП прекратил свою деятельность, СВ ему следует оплатить в течение последующих 15-ти дней.

Видео: об оплате фиксированных сумм ИП в начале года

Формула расчета страховых взносов

Формула расчета страховых взносов за 2021 год выглядела следующим образом:

МРОТ * 12 * ТСВ, где:

МРОТ — минимальный размер оплаты труда на начало года. Напомним, на 1 января 2021 года размер МРОТ составил 7 500 рублей. С 1 января 2021 года МРОТ составляет 9 489 рублей, но расчет фиксированных взносов в 2021 году осуществляется не от МРОТ, а от других значений.

12 — количество месяцев, за которые производится оплата страховых взносов.

ТСВ — тариф страхового взноса. В 2021 году установлены следующие тарифы:

- 26% для пенсионных страховых взносов

- 5,1% для медицинских страховых взносов

- 2,9% для страховых взносов на случай временной нетрудоспособности и в связи с материнством

Основание нового порядка расчета страховых взносов ФЗ от 27.11.2017 № 335-ФЗ.

Таким образом, за 2021 год ИП должен был до 31.12.2017 заплатить за себя обязательные страховые взносы в следующих размерах:

- Пенсионные страховые взносы ИП за себя в 2021 году в сумме 23 400 рублей (7 500 * 26% * 12).

- Медицинские страховые взносы ИП за себя в 2021 году в сумме 4 590 рублей (7 500 * 5,1% * 12).

С 2021 года страховые взносы на обязательное пенсионное страхование рассчитываются в следующем порядке:

- если полный годовой доход плательщика в 2021 году не превышает 300 000 рублей, сумма к оплате в 2021 году составит 26 545 рублей за расчетный период

- если полный годовой доход плательщика за расчетный период превышает 300 000 рублей, то необходимо оплатить две суммы: первая в фиксированном размере 26 545 рублей за расчетный период; вторая рассчитывается как 1,0% суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

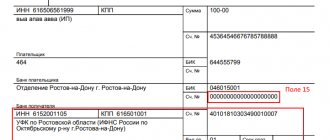

Платежные поручения по страховым взносам в 2020 году

В связи с тем, что администрирование страховых взносов в 2017 году перешло к ФНС, о старых реквизитах ПФР и ФСС (кроме взноса «на травматизм») можно забыть. Изменились следующие реквизиты для уплаты страховых взносов с 2021 года в платежных поручениях (эти изменения актуальны и в 2021 году):

- «Получатель»;

- «ИНН»;

- «КПП»;

- «КБК».

Таким образом, платежное поручение на оплату страховых взносов следует заполнять так:

1. Графа «Получатель»: сокращенно указать название органа казначейства РФ (в скобках — полное название ИФНС). 2. Графа «ИНН»: указать код ИФНС. 3. Графа «КПП»: указать КПП ИФНС. 4. Графа «КБК»: указать необходимый КБК.

В 2021 году код КБК для страховых взносов начинается на «182» — это указывает на нового администратора страховых платежей — ФНС, которым стал ФНС с 01.01.2017 года.

В платежном поручении теперь нет необходимости указывать номер страхователя в фонде в «Назначении платежа». Это правило действует для всех взносов в ФНС. Некоторые ИФНС просят в назначении платежа, кроме традиционной формулировки, указывать номер телефона исполнителя. С 2021 года изменились и другие реквизиты в платежных поручениях для уплаты страховых взносов, которые остаются актуальными на 2021 год:

- в поле 101 (статус плательщика) ранее ставился код «08». Какой статус плательщика необходимо указывать в платежных поручениях 2020 года, читайте здесь;

- в поле 104 — укажите новые КБК по страховым взносам (кроме взноса «на травматизм»);

- код ОКТМО — теперь 8-значный;

- в поле 106 — укажите основание платежа (для страховых взносов ТП);

- в поле 107 — укажите налоговый период (для страховых взносов – МС. Номер месяца. Год, например, за январь 2019 «МС.01.2019»; за март 2020 «МС.03.2020».

Номер, а также дата документа (на основании которого осуществляется платеж) заполняется после того, как организация платят страховые взносы, пени или штрафы по требованию налоговой службы. В такой ситуации в полях 108–109 нужно указать номер и дату требования ИФНС.

Детальная инструкция по заполнению платежных поручений на уплату страховых взносов в 2021 году опубликована тут. Там же размещены образцы заполнения платежных поручений 2021 года.