Определение срока полезного использования НМА и расчет амортизации

Учесть затраты на НМА можно благодаря начислению амортизации, которая позволяет переносить стоимость актива на готовую продукцию. При этом потребуется определить способ начисления и срок полезного использования.

Примечание. Не всегда удается точно определить срок, тогда актив станет бессрочным. В этом случае амортизация формироваться не будет.

По остальным объектам амортизация будет начисляться ежемесячно одним из следующих способов (п.15 ПБУ 14/2007):

Амортизация НМА формируется с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию.

Пример 1.

Если НМА принят на баланс 25 февраля 2021 г., то начисление амортизации начнется с 1 марта 2021 г.

При линейном способе стоимость активов будет списываться равномерно каждый месяц. Амортизационные отчисления всегда будут равны.

Пример 2.

Первоначальная стоимость НМА – 150 000 руб. Компанией установлен срок полезного использования 36 месяцев. Ежемесячная величина амортизации будет рассчитываться:

Соответственно, на расходы ежемесячно будет списываться 4 166,67 руб.

Способ уменьшаемого остатка предполагает использование остаточной стоимости для расчета амортизации. В этом случае отчисления каждый месяц должны будут определяться за минусом аналогичных расходов за прошлый месяц.

Пример 3.

Первоначальная стоимость НМА составляет 150 000 руб. Компания предполагает использование объекта в течение 36 месяцев с коэффициентом ускорения, равным 2. Дата введения в эксплуатацию – 28.09.2019 г. Тогда:

Соответственно, каждый последующий месяц величина отчислений будет ниже.

Если в организации существует взаимосвязь между НМА и количеством выпускаемой продукции, возможно использование способа списания стоимости пропорционально объему продукции (работ). Чтобы применять этот метод, нужно знать плановый и фактический объем выпуска.

Пример 4.

Первоначальная стоимость объекта – 150 000 руб. Срок использования – 36 месяцев. За этот период благодаря применению НМА планируется изготовить 760 единиц готовой продукции. Введение в эксплуатацию состоялось 28.09.2019 г. Фактический объем произведенной продукции за октябрь – 13 единиц, за ноябрь – 25, декабрь – 41.

При выборе этого метода нас интересует не сам срок полезного использования в месяцах, а количество продукции, произведенной за этот период. Отчисления:

Что касается налогового учета, здесь, как и для основных средств применяется только 2 метода: линейный и нелинейный.

Амортизация в налоговом учете начисляется на актив, стоимость которого превышает 100 000 руб. В том случае, если оплата стоимости НМА поставщику производилась не сразу, а осуществляется периодическими платежами в период действия договора с контрагентом, амортизация не начисляется. В этом случае по мере принятия средств на баланс стоимость актива будет списываться в состав прочих расходов.

Методы и способы начисления амортизации НМА

Нематериальные активы (далее — НМА) являются объектами начисления амортизации <*>.

Для начисления амортизации НМА потребуется:

— определить амортизируемую стоимость объекта НМА;

— выбрать способ начисления амортизации;

— определить срок полезного использования (далее — СПИ) (если выбран линейный или нелинейный способ амортизации);

— определить планируемый объем выпуска продукции за весь срок использования НМА (если выбран производительный способ амортизации).

Все перечисленные выше действия относятся к функциям комиссии по проведению амортизационной политики.

Амортизируемая стоимость — это стоимость, от которой рассчитывается амортизация. Амортизируемой стоимостью может быть:

— либо первоначальная (переоцененная) стоимость объектов;

— либо недоамортизированная (остаточная) стоимость объектов с учетом ее последующих переоценок (обесценения, восстановления обесценения) <*>.

Первоначальная стоимость — стоимость, по которой актив принимается к бухучету в качестве НМА <*>.

Переоцененная стоимость — стоимость НМА после его переоценки <*>.

Остаточная стоимость — разница между первоначальной (переоцененной) стоимостью НМА и накопленными по нему за весь период эксплуатации суммами амортизации и обесценения <*>.

СПИ по НМА принимается равным нормативному сроку службы (далее — НСС). НСС определяется исходя из времени использования (срока службы) НМА, устанавливаемого патентами, свидетельствами, лицензиями, соответствующими договорами и другими документами, подтверждающими права правообладателя. Если в этих документах не указано время использования (срок службы), НСС устанавливается по решению комиссии с учетом ограничений, представленных в таблице 1 <*>.

Таблица 1

| N п/п | Объект НМА | НСС |

| 1 | Средства индивидуализации участников гражданского оборота товаров, услуг (фирменные наименования, товарные знаки) | до 40 лет <**> |

| 2 | Объекты права промышленной собственности, за исключением перечисленных в строке 1 | до 20 лет <**> |

| 3 | Другие объекты НМА | до 10 лет <**> |

| ——————————— <**> НСС не может превышать срок деятельности организации. | ||

Амортизация нематериальных активов начисляется теми же способами и методами, что и по основным средствам <*>.

Организация самостоятельно выбирает наиболее рациональный способ начисления амортизации <*>.

СправочноНелинейный способ не применяется при начислении амортизации на фирменные наименования, товарные знаки <*>. По объектам, не используемым в предпринимательской деятельности, амортизация начисляется линейным способом исходя из их амортизируемой стоимости и установленных нормативных сроков службы (НСС) <*>.

Линейный способ начисления амортизации НМА

При линейном способе годовая (месячная) сумма амортизации определяется путем умножения амортизируемой стоимости НМА на рассчитанную годовую (месячную) норму амортизации либо деления амортизируемой стоимости на установленный СПИ в годах (месяцах). Годовая (месячная) норма амортизации рассчитывается как величина, обратная выбранному сроку полезного использования в годах и/или месяцах <*>.

Нелинейные методы начисления амортизации НМА

При прямом методе суммы чисел лет годовая сумма амортизации рассчитывается как произведение амортизируемой стоимости НМА и отношения, в числителе которого — число лет, остающихся до конца СПИ объекта, а в знаменателе — сумма чисел лет СПИ объекта <*>.

Пример 1. Расчет амортизации прямым методом суммы чисел лет

Организация приобрела объект НМА стоимостью 9000 руб. Срок полезного использования НМА составляет 5 лет. Ниже в таблице 2 представлен расчет амортизации прямым методом суммы чисел лет. Сумма чисел лет СПИ равна 15 (5 x (5 + 1) / 2).

Таблица 2

| Год использования НМА | Число лет, остающихся до конца СПИ | Годовая сумма амортизации (9000 руб. x гр. 2 / 15) |

| 1 | 2 | 3 |

| 1 | 5 | 3000 |

| 2 | 4 | 2400 |

| 3 | 3 | 1800 |

| 4 | 2 | 1200 |

| 5 | 1 | 600 |

| Итого | — | 9000 |

При обратном методе суммы чисел лет годовая сумма амортизации рассчитывается как произведение амортизируемой стоимости НМА и отношения, в числителе которого — разность СПИ и числа лет, остающихся до конца СПИ объекта, увеличенная на 1, а в знаменателе — сумма чисел лет СПИ <*>.

Пример 2. Расчет амортизации обратным методом суммы чисел лет

Организация приобрела объект НМА стоимостью 9000 руб. Срок полезного использования объекта составляет 5 лет. Ниже в таблице 3 представлен расчет амортизации обратным методом суммы чисел лет. Сумма чисел лет СПИ равна 15 (5 x (5 + 1) / 2).

Таблица 3

| Год использования НМА | Число лет, остающихся до конца СПИ | Годовая сумма амортизации (9000 руб. x (5 — гр. 2 + 1) / 15) |

| 1 | 2 | 3 |

| 1 | 5 | 600 |

| 2 | 4 | 1200 |

| 3 | 3 | 1800 |

| 4 | 2 | 2400 |

| 5 | 1 | 3000 |

| Итого | — | 9000 |

При использовании метода уменьшаемого остатка годовая сумма начисленной амортизации рассчитывается как произведение определяемой на начало отчетного года недоамортизированной стоимости, нормы амортизации и коэффициента ускорения (от 1 до 2,5 раза), принятого организацией <*>.

Пример 3. Расчет амортизации методом уменьшаемого остатка

Организация приобрела объект НМА стоимостью 9000 руб. Срок полезного использования объекта составляет 5 лет. Ниже в таблице 4 представлен расчет амортизации методом уменьшаемого остатка с применением коэффициента ускорения, равного 2.

Таблица 4

| Год использования НМА | Недоамортизированная стоимость (гр. 2 предыдущей строки — гр. 3 предыдущей строки) | Годовая сумма амортизации (гр. 2 x 1 / 5 x 2) |

| 1 | 2 | 3 |

| 1 | 9000 <**> | 3600 |

| 2 | 5400 | 2160 |

| 3 | 3240 | 1296 |

| 4 | 1944 | 777,6 |

| 5 | 1166,4 | 1166,4 <***> |

| Итого | — | 9000 |

| ——————————— <**> В первый год начисления амортизации недоамортизированная стоимость равна первоначальной стоимости. <***> В последний год начисления амортизации ее годовая сумма рассчитывается не по формуле, а списывается остаточная (недоамортизированная) стоимость на начало года (гр. 2 стр. 5). | ||

Производительный способ начисления амортизации НМА

Производительный способ заключается в начислении амортизации исходя из амортизируемой стоимости НМА и отношения объема продукции (работ, услуг), выпущенной (выполненных) в текущем периоде, к ресурсу объекта. Ресурс объекта — это количество продукции (работ, услуг) в натуральных показателях, которое в соответствии с технической документацией может быть выпущено (выполнено) на протяжении всего срока эксплуатации объекта <*>.

Учет амортизации

В бухучете суммы амортизационных отчислений по НМА отражаются в зависимости от использования в предпринимательской деятельности. Также имеет значение сфера применения НМА <*>.

| Содержание операций | Бухгалтерские проводки | |

| Дебет | Кредит | |

| Начисление амортизации НМА, используемых в производстве | 20, 23, 25, 26, 29 | 05 |

| Начисление амортизации НМА, используемых в процессе реализации | 44 | 05 |

| Начисление амортизации НМА, используемых в предпринимательской деятельности (кроме вышеуказанных случаев) | 90, 91 | 05 |

| Начисление амортизации НМА, не используемых в предпринимательской деятельности | 90 | 05 |

Как установить срок использования в налоговом учете

Иной порядок определения СПИ действует в налоговом учете компании. Согласно п. 2 ст. 258 срок по патентам, свидетельствам и прочим объектам интеллектуальной собственности рассчитывается, исходя из срока действия актива. Если же такой период установить невозможно, принимается СПИ на 10 лет, но не больше срока работы предприятия. Для отдельных видов НМА налогоплательщикам разрешается самостоятельно устанавливать срок (минимум в 2 года). Это, к примеру, права патентообладателя на промышленные образцы, использование компьютерной программы и пр.

Включение объектов НМА в амортизационные группы происходит согласно определенному СПИ по каждому активу отдельно. Начисление амортизации производится с месяца, следующего за месяцем ввода НМА в эксплуатацию. При этом для признания прав на актив требуется оформление соответствующих разрешительных документов (ст. 257 НК).

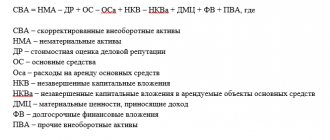

На каких счетах учитывать нематериальные активы?

Счет учета объекта нематериальных активов зависит от права, на котором он получен.

| Право | Счет учета | Пример |

| Исключительное право | 0 102 ХN 000 «Научные исследования (научно-исследовательские разработки)» 0 102 XR 000 «Опытно-конструкторские и технологические разработки» 0 102 XI 000 «Программное обеспечение и базы данных» 0 102 XD 000 «Иные объекты интеллектуальной собственности» | Исключительное право на ПО — счет 0 102 ХI 000; Исключительное право на селекционное достижение — счет 0 102 ХN 000; Исключительное право на товарный знак — счет 0 102 ХD 000; Исключительное право на изобретение — счет 0 102 ХN 000 |

| Неисключительное право | 0 111 6N 000 «Права пользования научными исследованиями (научно-исследовательскими разработками)» 0 111 6R 000 «Права пользования опытно-конструкторскими и технологическими разработками» 0 111 6I 000 «Права пользования программным обеспечением и базами данных» 0 111 6D 000 «Права пользования иными объектами интеллектуальной собственности» | Неисключительное право на антивирус — счет 0 111 6I 000; Неисключительное право на полезную модель — счет 0 111 6N 000; Неисключительное право на электронный архив — счет 0 111 6I 000; Неисключительное право на литературное произведение — счет 0 111 6D 000. |

Объекты нематериальных активов группируются согласно п. 37 Инструкции № 157н. То есть объекты, полученные на исключительном праве, учитываются на соответствующем счете 102 00, где Х может принимать значение 2 «Особо ценное движимое имущество учреждения», 3 «Иное движимое имущество учреждения» или 9 «Имущество в концессии».

Еще по теме: Возврат остатков целевых субсидий прошлых лет

Например, на счете 102 91 «Программное обеспечение и базы данных в концессии» подлежит отражению информация об являющихся объектами концессионных соглашений программах для электронных вычислительных машин, базах данных, информационных системах и (или) сайтах в сети Интернет или других информационно-телекоммуникационных сетях, в состав которых входят такие программы для ЭВМ и (или) базы данных, либо о совокупности указанных объектов, а также об операциях, их изменяющих.

Группировка по видам имущества, обозначаемым буквами N, R, I или D, соответствует подразделам классификации, установленным ОКОФ *(3) (п. 67 Инструкции № 157н, письмо Минфина России от 17.09.2020 № 02-07-10/81813). А именно, ОКОФ предусматривает следующие группы объектов интеллектуальной собственности (код ОКОФ 700):

- научные исследования и разработки (код ОКОФ 710);

- программное обеспечение и базы данных (код ОКОФ 730);

- другие объекты интеллектуальной собственности (код ОКОФ 790).

Например, мультимедиа-приложения поименованы в группе «Программное обеспечение и базы данных» — код ОКОФ 732.00.10.08. Следовательно, исключительное право на данный объект, относящийся к иному движимому имуществу, учитывается на счете 102 3I. А если учреждение обладает неисключительным правом на мультимедиа-приложения, то оно будет отражаться на счете 111 6I.

Расчет амортизации нематериальных активов

Для начисления износа НМА выбирают один из 3-х способов:

- линейный;

- уменьшаемого остатка;

- списания части стоимости в пропорции к объему производства.

Выбор способа – прерогатива компании. Осуществляют его, учитывая ожидаемую выгоду от использования актива, в т. ч. и от его реализации. Выбранный метод фиксируют в учетной политике.

Линейный способ заключается в расчете суммы износа за год, базирующемся на первоначальной стоимости (ПС) и норме амортизации (НА), исчисленной из СПИ. Месячная норма (в % к ПС) для каждого объекта определяется по формуле:

Нм = (1/СПИ) х 100

Суть использования метода уменьшаемого остатка, в том, что годовой износ определяется по остаточной стоимости актива на начало года и нормы амортизации, исчисленной в соответствии с СПИ.

Метод списания стоимости в пропорции к объему производства базируется на показателях объема выпуска в отчетном году и соотношении ПС актива к предполагаемому объему за весь СПИ.

Впервые начинают производить отчисления износа с начала месяца, наступающего за месяцем постановки объекта на учет. При списании, продаже или погашении стоимости НМА начислять износ прекращают с начала месяца, следующего за месяцем, когда эти события произошли.

Нематериальный актив по МСФО 38

Достоверность отражения в отчетности информации о нематериальных активах (НМА) во многом зависит от глубины понимания используемых в стандарте терминов, правильной классификации актива в качестве нематериального, а также адекватной оценки (первоначальной и последующей) учетных параметров (первоначальной и ликвидационной стоимости, срока полезного использования и др.).

Исходя из МСФО 38, НМА — это актив:

- идентифицируемый;

- немонетарный;

- не имеющий материальной формы.

Первые 2 из вышеуказанных терминов непривычны для бухгалтера, впервые столкнувшегося с международными нормами учета НМА, и требуют отдельных пояснений.

В соответствии с п. 12 МСФО 38 идентификация НМА — это возможность:

- физически отделить его от остальных активов фирмы;

- использовать актив в качестве самостоятельного предмета сделки;

- точно оценить будущие экономические выгоды, связанные с конкретным НМА.

Термин «немонетарный актив» в МСФО 38 не расшифровывается, однако противоположен по значению понятию «монетарный актив», означающему деньги или активы, подлежащие получению в денежной форме.

Учитывая, что НМА — это актив, отразить его в балансе возможно, если для фирмы он является:

- подконтрольным;

- потенциально экономически выгодным.

К примеру, контроль над НМА может характеризоваться способностью фирмы:

- обеспечить поступление экономических выгод от его использования;

- ограничить доступ к указанным выгодам третьих лиц.

Потенциальные выгоды оцениваются на основе профессионального суждения руководства фирмы и могут заключаться в увеличении поступлений и выгод, снижении расходов и др.

Учет СПИ НМА

Посредством амортизационных отчислений, рассчитанных по срокам использования, стоимость активов списывается. Для учета амортизации НМА применяется счет 05, в корреспонденции со счетами расходов.

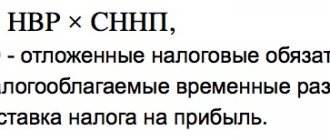

В целях уменьшения трудозатрат большинство фирм и в налоговом, и в бухгалтерском учете предпочитает использовать линейный метод начисления амортизации. При сроке полезного использования НМА свыше двух десятков лет применяют только линейный метод. Расчет по нему определяется формулой:

k = 1 / N * 100%

где:

- k – годовая амортизационная норма;

- N – СПИ.

Месячная рассчитывается делением на 12. Существуют и иные методы исчисления амортизации.

Бухучет

Метод уменьшаемого остатка – остаточная стоимость на первую дату месяца умножается на отношение коэффициента ускорения (1-3) к оставшемуся сроку использования, выраженному в месяцах.

Метод по объёму — за основу берется объем продукции, который ожидается получить во все время использования актива. Составляется отношение фактического значения, полученного за месяц, к расчетному за весь СПИ. Результат умножается на начальную стоимость НМА.

Эти затраты всегда учитываются в периоде их образования.

Внимание! Деловую репутацию амортизируют только линейно

Налоговый учет

Нелинейный метод, групповой. По амортизационным группам следует определить суммарный баланс начальной датой месяца. Это остаточная стоимость всех активов по группе, амортизация по которым рассчитывается по указанному методу. Затем исчисляем помесячную амортизационную сумму, по каждой группе. Следует норму амортизации, указанную в ст. 259.2 НК РФ, п. 5 (от 14,3 до 0,7% по гр.10), разделить на 100. Полученное значение умножается на суммарный групповой баланс. Месяц за месяцем суммарный баланс будет снижаться.

Приведем расчет амортизации НМА линейно, поскольку этот метод наиболее распространен на практике.

Пусть начальная стоимость НМА — 250,0 тыс. руб. СПИ определен фирмой в 5 лет. Норма амортизации, согласно формуле, приведенной выше, исчисляется 20%. Месячная норма составит 1,67%. 250 000 * 1,67% = 4167,50 – ежемесячные амортизационные отчисления на момент расчета.

По каким объектам НМА не начисляется?

Начисление амортизации по конкретным объектам НМА не допускается на предприятии в следующих ситуациях:

- Если для таких активов не получается достоверно определить точный срок эксплуатации, который, как известно, является основным параметром расчета амортизационных начислений. Таким объектом может являться любое произведение искусства, логотип компании. Неопределенный срок использования объекта не позволяет предприятию начислять амортизацию и признавать соответствующие расходы. Однако бухгалтерскими стандартами все же предусматривается возможность установления периода эксплуатации для «бессрочного» объекта путем ежегодной ревизии сложившейся ситуации, результатом которой, как ожидается, может стать конкретизация срока его использования. Установление срока пользования для НМА позволит начислять его амортизацию.

- Некоммерческие организации не вправе начислять амортизацию собственных нематериальных активов.

Срок полезного использования в бухучете

Сроком полезной эксплуатации объекта НМА считается временной период, на протяжении которого организация-правообладатель намеревается применять данный объект для извлечения экономической выгоды.

Этот срок, по сути, является периодом амортизации НМА и, соответственно, используется для расчета размеров амортизационных отчислений.

Как уже говорилось ранее, если для конкретного НМА установить четкий срок эксплуатации не представляется возможным, такой актив считается условно-бессрочным, то есть имеющим неопределенный период использования, что не позволяет его законно амортизировать.

Срок эксплуатации (амортизации) объекта должен превышать 12 (двенадцать) месяцев, так как данный критерий является обязательным для признания нематериального актива в бухгалтерском учете.

Чтобы достоверно определить амортизационный срок для конкретного объекта НМА в бухучете, необходимо руководствоваться следующими параметрами:

- прогнозируемый срок полезной эксплуатации актива, на протяжении которого могут извлекаться экономические выгоды;

- срок действия законных прав у предприятия, легально обладающего продуктами интеллектуальной деятельности, а также период обязательного контроля над такими активами.

Бухгалтерский учет

Бухучет амортизационных отчислений для НМА осуществляется по 05-счету.

Исключениями в этом случае являются ситуации, когда списание амортизационных начислений для объектов производится по кредиту 04 счета, непосредственно корреспондирующего с дебетом затратных счетов, то есть без применения 05-счета.

Если говорить о 05-счете в аспекте бухучета, то надо отметить, что он является балансовым счетом пассивного характера, имеющим кредитовое сальдо.

Счет 05 используется на предприятии для обобщения данных о накопленном износе по нематериального актива, пребывающим в собственности компании-правообладателя.

Согласно общепринятому подходу, начисление амортизации учитывается по кредиту 05-счета, а списание амортизационных начислений отражается по дебету 05-счета.

Какой проводкой отражается начисление?

Типичные корреспонденции счетов, обычно используемые для бухучета начисления амортизации НМА:

| Содержание операции | Дебет | Кредит |

| Проводка: начислена амортизация объекта НМА: в производстве | 20-счет, 23-счет | 05-счет |

| 26-счет | ||

| 44-счет | ||

| 08-счет | ||

| 91/2-счет |

Начисленная амортизация НМА, выбывших на тех или иных правовых основаниях, списывается проводкой: 05 (дебет), 04 (кредит).

Амортизационные группы НМА 2021: таблица с расшифровкой СПИ

Итак, объекты НМА включаются в группы амортизации на основании установленного компанией срока их полезного использования. По аналогии с объектами ОС их группируют по категориям в зависимости от продолжительности продуктивной эксплуатации. В таблице мы объединили информацию о группах амортизации НМА и соответствующих им СПИ (согласно п. 3 ст. 258 НК РФ):

| Группа амортизации | Срок полезного использования объекта |

| 1 | От 1 до 2-х лет |

| 2 | Свыше 2-х до 3-х лет |

| 3 | Свыше 3-х до 5-ти лет |

| 4 | Свыше 5-ти до 7-ми лет |

| 5 | Свыше 7-ми до 10-ти лет |

| 6 | Свыше 10-ти до 15-ти лет |

| 7 | Свыше 15-ти до 20-ти лет |

| 8 | Свыше 20-ти до 25-ти лет |

| 9 | Свыше 25-ти до 30-ти лет |

| 10 | Свыше 30-ти лет |

Таким образом, каждая амортизационная группа НМА не содержит конкретных наименований объектов, как это присутствует в сборнике ОКОФ по основным средствам. Амортизационная группа и СПИ присваивают объектам НМА исходя из характеристик актива и планируемого времени полезного использования.

Пример:

Компанией приобретен у разработчика веб-сайт, который планируется использовать для размещения рекламы выпускаемых продуктов и привлечения потенциальных покупателей в целях повышения прибыльности предприятия. Стоимость приобретения – 180000 руб.

Комиссией специалистов фирмы составлено аргументированное обоснование продуктивного использования объекта на протяжении 6 лет (72 мес.). На этом основании:

- сайт признан объектом НМА с первоначальной стоимостью 180000 руб.;

- установлена его принадлежность к 4-й амортизационной группе;

- ежемесячный размер начисляемого износа составляет 2500 руб. (180000 / 72 мес.).

Если по завершении года СПИ сайта существенно изменится (например, в связи с реконструкцией производства оправдается прогноз значительного увеличения выпуска товаров), то компания пересмотрит и уточнит срок службы сайта, а бухгалтер учтет образовавшуюся разницу в величине ежемесячных амортизационных отчислений. При этом, если СПИ продлится на период свыше 7 до 10 лет, поменяется амортизационная группа сайта – НМА будет отнесен к 5-й группе.

Tags: актив, баланс, бухгалтер, должностная инструкция генерального директора, коэффициент, кредит, налог, расход, списание, средство