Активы компании включают в себя стоимостное выражение ресурсов, которыми обеспечивается производственный процесс предприятия. К активам можно отнести:

- Внеоборотные фонды (сооружения, здания, станки и оборудование, транспорт и др.),

- Оборотные фонды (денежные средства, задолженность дебиторов, краткосрочное вложение средств и др.).

Учет активов является обязательным для большинства российских предприятий. Все активы сосредоточены в левой части баланса и разделяются в соответствии с назначением:

- Первый раздел баланса представлен внеоборотными активами (основные средства и нематериальные активы), которые учитываются в соответствии с остаточной стоимостью за вычетом износа (строка 1100 бухгалтерского баланса);

- Второй раздел баланса представлен оборотными средствами, которые напрямую участвуют в процессе производства (строка 1200 бухгалтерского баланса).

Расчет среднегодовой стоимости основных средств

Если рассуждать о том, как найти среднегодовую стоимость основных средств, то можно воспользоваться несколькими способами. При этом выбор способа расчета ОС напрямую зависит от цели расчета и необходимой точности, которая должна получиться в конечном итоге. Так, нижепредставленная формула расчета не подразумевает ввод-вывод ОС. Это практикуется в том случае, когда в особой точности нет необходимости.

Базовые формулы расчетов стоимости ОС

Осуществить расчет показателя среднегодовой отчетности основных средств можно таким образом:

Средняя_цена = (Цена (н.г.) + Цена (к.г.))/2, где Цена (н.г.) и Цена (к.г.) – цена основных средств, по состоянию на 1 января и 31 декабря того года, за который осуществляется расчет.

Стоит отметить, что цену на 31 декабря можно рассчитать по следующей формуле:

Цена (к.г.) = Цена (н.г.)+Цена (введ)-Цена (выб), где Цена (выб) и (введ),- цена ОС, непосредственно введенных и списанных на протяжении всего года.

Существует несколько методик расчета стоимости ОС

Расчет среднегодовой полной учетной стоимости ОС

При необходимости получения более точных расчетов, необходимо также брать во внимание и тот месяц, при котором было списание либо ввод основных средств. Чтобы узнать, как посчитать среднегодовую полную учетную стоимость основных средств, обратимся к использованию одной из нескольких формул, которые мы рассмотрим далее. Самая популярная формула, которая применяется при осуществлении расчета показателя ОС (фондоотдачи, фондоемкости и так далее) выглядит так:. Ст-сть средняя= Ст-сть (н.г.)+Р1/12хСт-сть (введ)-Р2/12хСт-сть (выб), где Р1 и Р2,- общее число месяцев, которые прошли с момента ввода и списания основных средств

Ст-сть средняя= Ст-сть (н.г.)+Р1/12хСт-сть (введ)-Р2/12хСт-сть (выб), где Р1 и Р2,- общее число месяцев, которые прошли с момента ввода и списания основных средств.

Также, здесь имеет место быть формула средней хронологической:

Ст-сть средняя=[(Ст-сть(1н.м)+Ст-сть(1к.м))/2+(Ст-сть(2н.м)+Ст-сть(2к.м))/2…+(Ст-сть(Nн.м) +Ст-сть(Nк.м))/2] /12, где:

- ст-сть(1н.м), Ст-сть(2н.м),…Ст-сть(Nн.м) – цена ОС на начало 1-го, 2-го, N-го месяца;

- ст-сть(1к.м), Ст-сть(2к.м),…Ст-сть(Nк.м) – цена ОС на конец 1-го, 2-го, N-го месяца.

Расчет налога на имущество

Для осуществления расчета при исчислении налога на имущество компании применяется следующая формула:

Средняя ст-сть= (Ст-сть(n1) + Ст-сть(n2) +…+ Ст-сть(nn) + Ст-сть(к)) /13, где

- ст-сть(n1), Ст-сть(n2)…Ст-сть(nn) – остаточная цена ОС на первое число 1-ого,2-ого… месяца действия налогового периода;

- ст-сть(к) – остаточная цена ОС на последние числа действия налогового периода;

- 13,- это число, полученное путем прибавления к 12 месяцам налогового периода единицы.

Для учета срок пользования основными средствами должен быть не менее 12 месяцев

Расчет среднегодовой стоимости ОС по балансу

Следующая формула поможет узнать, как рассчитать среднегодовую стоимость основных средств по балансу. Она имеет вид:

Фо=Фп(балансовая)+ (Фвв*КР)/12 – (Фл*(12 — Р))/12, где

- Фп (балансовая),- балансовая ст-сть ОС;

- Фвв,- введенные средства;

- КР,- общее количество месяцев;

- Фл,- Ликвидационная цена;

- Р, — общее количество месяцев, при которых функционировали ОС на протяжении текущего года.

Наиболее неточным является тот способ расчета стоимости ОС, в котором не берется во внимание месяц, где было место вводу либо списанию основных средств. Для достижения максимально достоверных результатов исчисления, необходимо применять одну из формул, которые берут во внимание этот месяц. Как показывает практика, наилучшим вариантом считается формула средней хронологической. https://www.youtube.com/embed/WVybeRz3PSY

Среднесписочная численность работников

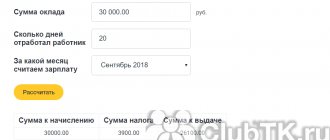

Для расчета средней списочной численности сотрудников необходима информация о числе сотрудников по всем дням исследуемого периода, которая фиксируется в табелях учета рабочего времени, отражающем число сотрудников и количество выработанных часов времени.

Среднюю численность за месяц можно рассчитать путем суммирования численности работников за каждый календарный день и деления этой суммы на число дней в месяце.

Среднесписочная численность за год, полгода или квартал определяется аналогично, складывается средняя списочная численность за месяцы периода и делится на число месяцев (три, шесть, двенадцать и др.).

Средняя хронологическая

Средняя хронологическая — это средний уровень ряда динамики, т. е. средняя, исчисленная по совокупности значений показателя в разные моменты или периоды времени.

В зависимости от вида ряда динамики применяются различные способы ее расчета, а именно расчет средней хронологической интервального ряда и средней хронологической моментного ряда.

Средней хронологической интервального (более распространённого) ряда является средняя величина из уровней интервального ряда динамики, которая исчисляется по формуле:

где — средний уровень ряда;

— уровень ряда динамики;

— число членов ряда

Для примера рассмотрим данные о детских оздоровительных учреждениях в Пскове и области.

Таблица. Детские оздоровительные учреждения

| 1995 | 2000 | 2003 | 2004 | 2005 | 2006 | |

| Число летних оздоровительных лагерей | 141 | 358 | 391 | 399 | 410 | 314 |

Исследуемый ряд является интервальным, используя формулу средней хронологической можем высчитать среднее количество оздоровительных учреждений:

учреждений.

Средней хронологической моментного ряда является средняя величина из уровней моментного ряда динамики. Если есть функция, выражающая изменение моментного показателя во времени, то за время от до средняя хронологическая моментного ряда равна:

Однако данных непрерывного наблюдения значения в распоряжении статистики, как правило, нет. Поэтому в зависимости от характера изменения показателя и имеющихся данных применяются различные методы расчета.

При равных промежутках времени между датами, на которые имеются данные, и равномерном изменении размера показателя между датами средняя хронологическая моментного ряда обычно исчисляется по формуле:

где — уровень ряда;

— число всех членов ряда;

— средний уровень.

Если периоды времени, отделяющие одну дату от другой, не равны между собой, то расчет средней хронологической моментного ряда производится по формуле средней взвешенной арифметической, в качестве весов которой принимаются отрезки времени между датами, т. е. по формуле:

где — время, в течение которого данный уровень ряда оставался без изменения.

Зачем рассчитывается среднегодовая стоимость активов

Приведем два ответа на этот вопрос.

Первый ответ. В бухгалтерском балансе показывается картина жизни предприятия в моменте, то есть на какой-то конкретный день и даже на конкретный его час. Когда вы смотрите в актив, то видите, каким имуществом располагает предприятие на отчетную дату. Назавтра ситуация определенно изменится:

- появятся новые долги контрагентов, а часть старых долгов погасится;

- будут приобретены новые товары, а те, что лежали на складе, спишутся по причине продажи, порчи или недостачи;

- наступит день выплаты зарплаты, и под это сформируется денежный отток и т.д.

Если аналитик решает сгладить все такие скачки и понять, какова же средняя оценка имущества за определенный период, то ему на помощь придет показатель среднегодовой стоимости активов.

Получается, первая причина для расчета – нивелировать колебания в стоимости имущества, и на этой основе провести корректное сравнение по разным годам.

Второй ответ. Давайте сравним, как выглядят «шапки» таблиц для баланса и отчета о финансовых результатах.

Разница очевидна. Все показатели доходов, расходов и финансовых результатов в отличие от балансовых величин рассчитываются накопительно за определенный период. Выручку нельзя получить на 31 декабря 2021 года. Она формируется за год в целом. Или, допустим, за месяц, квартал, полугодие.

Что дает такое понимание? Возможность осознать, а потому не забыть правило: если в одной расчетной формуле используются одновременно данные из баланса и отчета о финансовых результатах, то первые берутся в среднегодовой величине. Если так не сделать, тогда получится, что аналитик пытается увязать воедино моментальную (точечную) оценку с оценкой за период. Это некорректно.

Где в финансовом анализе участвует среднегодовая стоимость активов? Например, в формулах рентабельности и оборачиваемости, а еще в факторных моделях. Для удобства мы собрали некоторые такие показатели и формулы факторного анализа в таблице. Все они касаются, прежде всего, среднегодовой стоимости активов в целом. Однако оборачиваемость и рентабельность рассчитываются таким же способом и для внеоборотных, оборотных и чистых активов.

Таблица 2 – Где пригодится среднегодовая стоимость активов

| Показатель/соотношение | Формула |

| 1 Оборачиваемость (доходность) активов | Выручка ÷ Среднегодовая стоимость активов |

| 2 Рентабельность активов | Чистая прибыль ÷ Среднегодовая стоимость активов |

| 3 Двух- и трехфакторная модели Дюпона | Рентабельность активов = Рентабельность продаж × Оборачиваемость активов |

| Рентабельность собственного капитала = Рентабельность продаж × Оборачиваемость активов × Мультипликатор собственного капитала | |

| 4 «Золотое» правило экономики предприятия | 100% |

Среднегодовая стоимость активов: все формулы

Какая информация не входит в актив баланса

В действительности среднегодовая стоимость активов фирмы по данным бухучета, скорее всего, больше, чем та, что показана в балансе. Как такое возможно, если баланс сводится по бухгалтерским счетам? Причина – так называемые регулирующие счета, которые уменьшают суммы по строкам баланса. Не станем вдаваться в тонкости бухгалтерии, а просто назовем, что именно не попадает в баланс, а потому не формирует среднегодовую стоимость активов. Это будет часть стоимости:

- Основных средств и нематериальных активов, которая соответствует начисленной по ним амортизации;

- Материалов, товаров, готовой продукции, под которые создан резерв под снижение стоимости материальных ценностей. Такой резерв создается, когда запасы безнадежно утратили свои первоначальные характеристики, морально устарели или стали стоить намного дешевле стоимости приобретения;

- Товаров в организациях розничной торговли, когда они учитываются по продажным ценам. Речь идет про ту часть стоимости, которая формируется торговой наценкой. Наценка – это пока незаработанный предприятием доход от будущей реализации данных товаров. Именно по причине его «незаработанности» он исключается из актива;

- Дебиторской задолженности в сумме резерва по сомнительным долгам. Если в составе дебиторки есть долги, по которым истек срок погашения, нет никакого обеспечения и велика вероятность невозврата, то создается резерв. Его величина исключается из баланса, а, значит, из среднегодовой стоимости активов. Делается это для того, чтобы пользователи финансовой отчетности предприятия видели максимально приближенную к реальности оценку средств в расчетах. То есть ту их величину, которая действительно ожидается организацией к получению в ближайшее время и в которой нет проблемных долгов.

Превышение норматива

Если рассчитать долю оборотных средств в активах и сравнить результат с нормативом, можно сделать вывод о целесообразности распределения имущества по статьям баланса. Существенное превышение коэффициентов над установленными значениями не приветствуется. Накопление средств в запасах, дебиторской задолженности ведет к увеличению цикла оборачиваемости.

Изучив такое понятие, как доля оборотных средств в активах, можно проводить правильный анализ структуры баланса. На основе полученных данных оптимизируются основные показатели ликвидности, обеспеченности собственными источниками финансирования. Это увеличивает стабильность организации и ведет к повышению уровня прибыли.

Новости и общество Эффективность использования оборотных средств. Экономическая сущность, коэффициенты

Любое предприятие обладает определенным запасом оборотных средств. Они состоят из фондов обращения (ГП на складе, отгруженная продукция и прочие) и оборотных производственных фондов (материалы как основные, так и вспо…

Финансы Коэффициент ликвидности: формула по балансу и нормативное значение

Одним из показателей деятельности фирмы является уровень ликвидности. По нему оценивается кредитоспособности организации, ее способности в полном объеме и рассчитываться по обязательствам в срок. Детальнее о том, каки…

Новости и общество Рентабельность оборотных средств: коэффициент, формула, анализ

Руководство любой компании обязано осуществлять контроль показателей эффективности организации финансово-экономической деятельности. От этого зависит чистая прибыль предприятия, его стабильность. Немаловажным этапом о…

Образование Формула и методы определения потребности предприятия в оборотных средствах

Каждое предприятие стремится увеличить эффективность использования своего капитала. От этого зависит прибыльность организации, ее рыночная стоимость и стабильное развитие в будущем. Именно по этой причине соответствую…

Финансы Денежные средства в балансе — это наиболее ликвидная категория активов

Денежные средства — это то, ради чего все организации, занятые в области продажи товаров и услуг, осуществляют свою деятельность. Получение прибыли — вот главная цель любой хозяйствующей компании в условиях рыночных о…

Бизнес Коэффициент оборачиваемости: формула. Коэффициент оборачиваемости активов: формула расчета

Руководство любого предприятия, а также его инвесторы и кредиторы интересуются показателями эффективности деятельности компании. Для проведения всестороннего анализа применяют различные методики.В обязательном …

Бизнес Коэффициент оборачиваемости и загрузки оборотных средств

Из курса «Экономика предприятия» каждому выпускнику экономического факультета известно, что оборотные средства являют собой некую совокупность различных производственных фондов и фондов обращения не в нату…

Маркетинг Какие средства внеоборотные активы включают в себя и их учет

Под активами понимаются все объекты, находящееся на балансе предприятия. Их учет ведется на счетах актива, в дебетовой колонке. Поэтому об общей стоимости имущества предприятия нужно судить по дебету активных счетов.

Новости и общество Коэффициент обеспеченности собственными оборотными средствами: что это и как рассчитать

Коэффициент обеспеченности собственными оборотными средствами раскрывает, достаточно ли у предприятия своих средств, которые необходимы для его финансовой устойчивости. Наличие у хозяйствующего субъекта капитала &ndas…

Образование Коэффициент оборачиваемости оборотных средств

В условиях рыночной экономики стабильность положения компании в значительной степени обусловлена ее активностью в работе, которая зависит от деловой репутации, эффективного использования ресурсов, широты рынков сбыта,…

Оборотные активы в балансе

]]>]]>

Ресурсный потенциал компании, обеспечивающий непрерывность процесса работы, носит название оборотного капитала.

Он необходим в текущей деятельности фирмы, однократно вводится в каждый производственный цикл, и, теряя вещественно-натуральную форму, переносит свою стоимость на выпущенный продукт.

Опуская строгое экономическое определение, разберемся, какие активы компании являются оборотными, как классифицируются и какие строки баланса занимают.

Понятие оборотных средств

Итак, предметы труда, непосредственно используемые в процессе производства продукции, относят к оборотным средствам. Самыми распространенными активами в этом блоке имущества являются денежные и материальные ресурсы, являющиеся главными участниками в выпуске продукта. При этом они проходят несколько стадий:

- На наличные деньги или средства со счета в банке приобретаются производственные запасы;

- На стадии производства материалы и сырье изменяют свои качественные характеристики, перерабатываясь и перенося свою стоимость в цену продукта;

- На сбытовом этапе товар реализуется и вновь обретает денежную форму, но при этом приращивает к инвестированной стоимости прибыль от продажи.

Таким образом, технологический производственный цикл постоянно воспроизводится. Кроме денежных и материальных ресурсов в балансе компании имеются и другие оборотные активы, также характеризующиеся быстрой оборачиваемостью.

Что входит в оборотные активы в балансе

Оборотным средствам в бухгалтерском балансе отведен 2-й раздел с одноименным названием. В этом разделе актива баланса отражаются оборотные активы по строкам:

| Название актива | № строки |

| Запасы | 1210 |

| НДС по приобретенным ценностям | 1220 |

| Дебиторская задолженность | 1230 |

| Финансовые вложения | 1240 |

| Денежные средства и их эквиваленты | 1250 |

| Прочие оборотные активы | 1260 |

| Общая величина ОА компании | 1200 |

Кратко охарактеризуем каждую группу перечисленных активов:

- Блок запасов, кроме используемых в качестве сырья в производстве продукции, объединяет такие активы, как:

– затраты в незавершенном производстве, поскольку техпроцесс в компании не останавливается с окончанием месяца;

– животные на выращивании, являющиеся продуктом животноводства;

– готовая (пока нереализованная) продукция, хранящаяся на складе;

– отгруженные товары, т.е. находящиеся на пути к покупателю;

– расходы будущих периодов (РБП);

– прочие запасы.

- НДС по приобретенным ценностям на отчетную дату представляет собой остаток налога, не принятого к вычету.

- Дебиторская задолженность – это совокупная величина долгов, причитающаяся компании, но на дату составления баланса не полученная.

- Финансовые вложения (кроме денежных эквивалентов) – это инвестиции со сроком погашения до года. К ним могут быть отнесены ценные бумаги – долговые или выпущенные коммерческими, муниципальными или госструктурами, вклады в УК других компаний или выданные им займы, депозиты в банках или приобретенная по договору уступки прав требования дебиторская задолженность;

- Денежные средства в кассе и на счетах банков;

- Прочие оборотные активы в балансе – это стоимость активов, не нашедших отражения в других строках баланса. К примеру, в составе прочих учитывают стоимость недостающих ТМЦ, по которым отсутствует решение о списании на убытки или виновников, НДС с авансов, суммы излишне выплаченных налогов и штрафов, по которым не принято решение о зачете или возврате и др.

Итоговая величина оборотных средств в балансе – это строка 1200. Она аккумулирует информацию о размере оборотного капитала фирмы.

Классификация оборотных средств

Оборотные активы классифицируют в зависимости от признаков. Например, они могут делиться следующим образом

- по источникам образования:

- собственные оборотные средства (формула по балансу = стр.1300 – стр. 1100), формируемые из средств компании;

- приобретенные за счет заемного капитала (обычно при возникновении финансовых затруднений);

- по степени управляемости:

- нормируемые, т. е. обеспечивающие непрерывность производственного процесса (МПЗ, РБП, незавершенное производство, готовая продукция);

- ненормируемые, т. е находящиеся в сфере обращения (кроме готовой продукции) и не влияющие на производственный процесс (денежные средства, задолженность дебиторов, отгруженные товары).

При необходимости оборотные активы классифицируют и по другим критериям.

Рентабельность оборотных активов

Само по себе наличие оборотных активов в балансе лишь информирует пользователя об их размере. Проанализировав величины финансовых и других оборотных активов в балансе по периодам, экономист может определить уровень обеспеченности технологического цикла соответствующими ресурсами, оптимизировать структуру потребляемых средств, избавиться от неликвидных запасов.

Одним из важных показателей рационального использования оборотных средств и оценки продуктивности компании является рентабельность.

Ее определяют отношением величины полученной прибыли к сумме среднегодовой стоимости ОА (сумма ОА на начало и конец года, поделенная на 2), а демонстрирует она возможности компании в обеспечении объема прибыли, соотносимого к используемым оборотным средствам. Чем выше полученное значение, тем эффективнее используются ОА.

Оборотные активы в балансе: пример

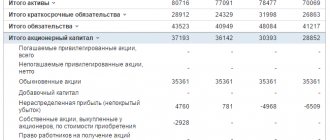

На основе исходных данных баланса рассмотрим динамику изменения показателей строк оборотных активов и рассчитаем рентабельность ОА, если прибыль в 2021 составила 600 тыс. руб., а в 2021 – 800 тыс. руб.:

| Строки | На конец | Изменения к 2021 году | Рентабельность |

| 2016 | 2017 | 2018 |

Источник: https://spmag.ru/articles/oborotnye-aktivy-v-balanse

Оценка активов предприятия. Формула расчета показателя

Коэффициент оборота активов (КОА) – это отношение выручки к средней стоимости активов.

Простыми словами: сколько полных циклов производства было за анализируемый период. Показатель используется для оценки скорости оборачиваемости.

Подробнее об оборачиваемости имущества можно посмотреть на видео:

Формула для расчета выглядит следующим образом:

Выручка от продаж – сумма средств, которую предприятие получило от реализации своей продукции (услуг, работ). Это могут быть денежные или имущественные поступления.

Средняя стоимость активов (ССА) – ½ суммы фондов предприятия на начало (АНП) и конец периода (АКП). Рассчитывается по формуле:

КОА находят за определенный период: обычно это год, но также может быть квартал или месяц. И данные для расчета этого финансового показателя надо брать за это же время.

Например, требуется узнать КОА компании за 2021 год со следующими данными (скачать таблицу в Excel):

Таблица 1. Пример расчета показателя за 1 месяц

| Показатель | 2017год |

| Выручка от продаж | 1 450 |

| Стоимость активов на начало периода | 1 027 |

| Стоимость активов на конец периода | 965 |

| Средняя стоимость активов | 996 |

| Коэффициент оборачиваемости активов | 1,455823 |

Таким образом, КОА компании за 2021 год составил 1,45. То есть за эти 12 месяцев компания совершила 1,45 циклов производства, и выручка в 1,45 раз превысила стоимость фондов.

Расчет по бухгалтерскому балансу:

- Ст. 2110 – строка 2110 из формы 2.

- Ст. 1600 нг – строка 1600 на начало года из формы 1.

- Ст. 1600 кг – строка 1600 на конец года из формы 1.

Состав активов и где искать

Любой специалист, который когда-нибудь сталкивался с бухгалтерией, знает слова «баланс» и «активы организации». Если объяснять их смысл доступным языком, то выходит, что балансовая стоимость активов

– это некоторое число средств и благ, которое можно выразить в денежном эквиваленте.

Если говорить языком бухгалтеров о том, что такое балансовая стоимость активов предприятия

, то это количество всех активов фирмы в денежном содержании, которое четко показано в бух. балансе.

Активы могут быть:

- внеоборотные – их суммируют в строке 1100 баланса;

- оборотные – прописаны в строке 1200.

Все основные виды имущества и нематериальные активы относят к необоротным. В балансе они фигурируют по их остаточной стоимости (по которой были получены/куплены с учетом последующего старения, износа и переоценки, которую проводила фирма).

К оборотным средствам принадлежат активы, использование которых в деятельности предприятия для достижения финансовых успехов имеет довольно частый характер. Они задействованы на протяжении 12 месяцев или же иного установленного цикла. К ним можно отнести:

- материалы, которые нужны для производства;

- долги дебиторов перед компанией;

- денежные активы и подобные им;

- НДС по имуществу, которое было приобретено предприятием;

- финансовые инвестиции, и др.

Совсем несложно найти балансовую стоимость активов: это строка

1600 в балансе. Она показывает сумму и оборотных, и внеоборотных активов.

Таким образом, есть только один вариант, где посмотреть в балансе балансовую стоимость активов

: она прописана в строке 1600 бухгалтерского баланса.

Зачем производится оценка стоимости имущества компании

Начинающие предприниматели плохо разбираются в экономике и бухгалтерском деле, поэтому зачастую нанимают себе бухгалтеров, которые ведут их дела. Но не каждый предприниматель может позволить себе услуги профессионала: средняя заработная плата у хорошего бухгалтера составляет 30–40 тысяч рублей, плюс ему необходимо обеспечить рабочее место, заплатить за него налоги и взносы. Поэтому при наличии свободного времени и желания, предприниматель может освоиться самостоятельно, сэкономив серьезные средства. Учет стоимости активов проводится по следующим причинам:

- Предприниматель получает информацию о фактических затратах, которые были сделаны для перевода актива в ОС.

- Предприниматель понимает, какие расходы связаны с выбытием основных средств по тем или иным причинам, а также какая прибыль поступает при продаже ОС.

- Можно определить, сколько затрат требуется на содержание активов и целесообразны ли они. Можно будет высчитать численное и процентное соотношение затрат на ремонт, обслуживание, хранение основных средств и прочие показатели.

- Зная точные цифры, предприниматель может контролировать сохранность своих активов.

- Создание правильной отчетности, к которой не придерутся проверяющие органы. В отчетность входит множество параметров: когда и в каком объеме поступили основные средства, как они используются, как происходит их амортизация, каким способом они выбывают и какова их остаточная стоимость, во сколько обходится их поддержка, возможно ли списание и пр.

Среднегодовые активы используются для расчета налога на имущество

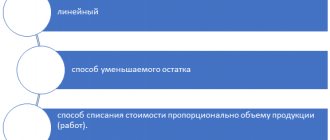

Соответственно, на основании учета предприниматель или его бухгалтер составляет отчет в ФНС. Прежде чем вы узнаете, как рассчитать среднюю стоимость активов, давайте рассмотрим, какие вообще активы бывают и как они классифицируются. Обычно для подсчета стоимости основных средств используют технологию расчета, в которую включаются все факторы, воздействующие на активы. Применяются следующие способы расчета:

- Нахождение первичной стоимости. Ее высчитывают при постановке актива на баланс. К общей цене актива обычно добавляются затраты, которые необходимо сделать на транспортировку, на пусконаладочные работы, на создание места или строения для хранения ОС.

- Нахождение восстановленной стоимости. Рассчитывается после того, как с активом были проделаны определенные действия, направленные на восстановление: ремонт, реконструкция, реставрация и пр.

- Нахождение остаточной стоимости. Чтобы найти этот параметр, необходимо знать первичную стоимость. Затем из нее вычитают актуальную стоимость, которую высчитывают путем уменьшения ПС на величину амортизации.

- Нахождение балансовой стоимости. Этот коэффициент показывает актуальную цену основных средств, которые записаны на баланс компании. Балансовая цена напрямую привязана к остаточной стоимости, при этом со временем она изменяется ввиду устаревания активов.

- Нахождение ликвидационной цены. Этот коэффициент показывает, сколько именно будут стоить ваши основные средства при снятии их с баланса компании или при выведении с учета. Если производится продажа актива, то из начальной цены вычитают амортизацию и назначают получившуюся стоимость.

- Нахождение рыночной цены. Если ликвидационная показывает цену, которая высчитывается путем отнимания от первоначальных затрат на актив амортизации, то рыночная рассчитывается путем изучения цен на рынке и нахождения средней стоимости аналога актива.

Если вы высчитали указанные выше значения, то сможете произвести расчет среднегодовой стоимости активов (формула по балансу будет приведена немного ниже). Оценка основных средств позволяет правильно анализировать динамику активов, вести учет согласно требованиям законодательства, а также подавать декларации и отчеты в контролирующие органы.

Расчет стоимости активов по бухгалтерскому балансу

Они позволяют частично спрогнозировать результат экономической деятельности, выяснить потребность в определенных видах ресурсов и капитала.

Есть одна очень показательная методика. В ее основе – расчет среднегодовой стоимости активов. На выходе – вывод о типе развития вашей организации (экстенсивном или интенсивном). Скачайте Excel-файл и просто подставьте цифры из отчетности вашего предприятия.

Минфин хочет ввести единый авансовый платеж для юрлиц (деньги перечисляются на единый КБК, а затем налоговики «раскидывают» его по налогам). Удобно ли это?

Значение коэффициента оборота по приему

Формула коэффициента оборота по приему, рассчитанная за различные периоды, отследить и контролировать кадровую ситуацию по компании в целом и по каждому ее подразделению (отделу).

Кадровая служба, анализируя показатель оборота по приему, может своевременно осуществлять разработку комплекса мероприятий в следующих областях:

- Снизить текучесть кадров,

- Увеличить мотивацию работников,

- Осуществлять процесс передвижения работников внутри предприятия.

При регулярном расчете показателя оборота по приему, можно получить точные сведения о движении и динамике приема работников на предприятие.

С помощью формулы коэффициента оборота по приему оцениваются темпы роста приема нового персонала и его необходимость, соответствие прироста новых работников реальным потребностям предприятия.

Чаще всего данный показатель используется при сравнении с показателем выбытия работников. Если высокий коэффициент оборота кадров по приему сопровождается высоким показателем выбытия сотрудников, то говорят о большой текучести кадров. Кадровые работники путем использования несложных расчетом имеют возможность анализа причин и динамики движения сотрудников в компании.

Как найти среднюю величину активов

Связь текущих активов с реализацией повышает значение их рыночной стоимости (обычно чистой стоимости возможной реализации). Таким образом, хотя при учете по первоначальной стоимости рыночной ценой основного капитала обычно пренебрегают, но ее не игнорируют для текущих активов. Во-первых, в примечаниях к балансу можно показать рыночную стоимость некоторых текущих активов. Во-вторых, оценка показателей баланса осуществляется при помощи правила низшей из двух величин: стоимости и рыночной стоимости. В периоды роста цен это обычно приводит к использованию первоначальной стоимости. Однако подразумеваемая постоянно возможность более низкой рыночной стоимости — это пример использования в бухгалтерском учете присущего ему принципа консерватизма. В британских балансах текущие активы показаны после основного капитала, а также в порядке возрастания ликвидности (последняя рубрика — “Касса”). Американские балансы принято начинать с текущих активов. Выражение чистые текущие активы (или “оборотный капитал”) означает текущие активы минус текущие обязательства. Отношение текущих активов к текущим обязательствам называют коэффициентом ликвидности.

Текущими активами являются ресурсы предприятия, которые не предназначены для длительного использования. К ним относятся запасы и затраты, краткосрочная дебиторская задолженность и другие ликвидные активы, которые можно обратить в деньги в течение производственного цикла или года. Найти текущие активы можно, используя бухгалтерскую отчетность компании.

1. Откройте бухгалтерский баланс предприятия на нужную вам дату. Стоимость текущих активов на начало и на конец периода указана по строке 290 (итог II раздела баланса). Определите их динамику за период, вычислив разность между этими цифрами.

2. Рассчитайте среднюю величину текущих активов за период, используя формулу: Атс = (Ат1+Ат2)/2, где:

Ат1- текущие активы предприятия на начало периода; Ат2- текущие активы предприятия на конец периода. Затем можно проанализировать эффективность их использования.

3. Вычислите рентабельность активов предприятия по формуле: Рa = П / Aтс х 100%, где:

— П — чистая прибыль за анализируемый период; — Атс — средняя величина текущих активов предприятия за период.

Сумму чистой прибыли предприятия определите по строке 190 «Отчета о прибылях и убытках».

4. Разделите сумму чистой прибыли предприятия на рассчитанную среднюю стоимость активов предприятия.

Умножив полученный коэффициент на 100%, получите рентабельность активов предприятия за анализируемый период. Этот показатель характеризует величину прибыли, приходящейся на каждый рубль их стоимости. Оптимальным считается, если он равен 18-20%.

5. Найдите оборачиваемость текущих активов по формуле:

Об = (В/Атс) * Кдн, где:

В — выручка от реализации за отчетный период (без НДС); Атс — средняя величина текущих активов предприятия; Кдн — количество дней отчетного периода.

Выручку возьмите из отчета о прибылях и убытках за анализируемый период. Поделив ее на среднюю величину текущих активов, умножьте полученную цифру на количество дней отчетного периода.

6. Рассчитайте оборачиваемость текущих активов за предыдущие отчетные периоды, проанализируйте динамику изменений. Чем меньше полученный показатель, тем лучше. экономическая эффективность уменьшения периода оборачиваемости активов выражается в высвобождении дополнительных средств из оборота и, как следствие, в повышении прибыли предприятия.

7. Имейте в виду, что при уменьшении периода оборачиваемости требуется меньше запасов. При этом снижаются затраты на их хранение. Соответственно, замедление оборачиваемости приводит к увеличению стоимости текущих активов и дополнительным затратам. Таким образом, своевременный расчет и анализ состояния активов позволит принять правильные решения по управлению их использованием.

Другие подходы к расчету средней величины активов по строке в балансе

Приведенные выше формулы для расчета среднегодовой стоимости активов по строкам в балансе – это самый распространенный вариант. Но что, если вам требуется вычислить показатель за период, который больше, чем один год? Или, например, вам не нравится, что для расчета среднегодового значения берутся только данные на начало и конец года и совсем не затрагиваются промежуточные значения между этими датами? Ведь это напрямую отражается на точности итогового показателя.

Очевидно: судить о средней стоимости активов за год только по двум величинам, – все равно что пытаться дозвониться до кого-то и знать при этом только две цифры его телефонного номера.

В таких случаях поможет формула средней хронологической для моментного ряда:

Х – среднегодовое значение любого показателя, в том числе активов в целом, а также внеоборотных, оборотных и чистых активов;

n – количество отчетных дат, по которым производится расчет.

Например, вы решили по одному балансовому отчету вычислить среднегодовую стоимость активов (А) сразу за два года – 2017-й и 2018-й. Тогда формула интерпретируется так:

А если в вашей организации ежемесячно формируется баланс (по идее так и должно быть), и вы решили сделать расчет средней стоимости активов по данным всех двенадцати месяцев отчетного года, то используйте формулу:

Как правильно рассчитать налоговые отчисления

Чтобы правильно посчитать среднюю стоимость активов (строка в балансе для нахождения нужного значения 1150), нужно использовать формулу СС=(Ст(n1)+Ст(n2)+Cт(nn)+Ст(k))/13. В этой формуле СС — средняя стоимость, Ст (n1) и далее — стоимость на начало нового месяца подотчетного периода, Ст(к) — цена актива на момент окончания периода, а 13 — это количество месяцев+1. Имея необходимые значения, вы без особого труда произведете расчет и сможете подать необходимую декларацию.

Если вы хотите рассчитать цену на активы исключительно по балансу, то нужно использовать формулу Фо=Фп(б)+(Фвв*КР)/12–(Фл*(12— Р))/12, где ФП(б) является ценой активов, которая висит на балансе предприятия на начало периода, Фвв — размер активов, КР — количество месяцев, которые входят в единый отчетный период (обычно это 12 месяцев). ФЛ в этой формуле обозначает цену ОС на начало ликвидационного процесса, а Р — количество месяцев, в которые имущество использовалось и получало амортизацию. Высчитать необходимые значения по балансу достаточно просто, если у вас есть к ним доступ. Зная необходимые значения, вы сможете легко рассчитать необходимые налоги и подать квартальную отчетность, в которую вписываются данные об имеющихся активах.

Стоимость чистых активов это? Формула расчета

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

| Стоимость чистых активов представляет собой разницу между всеми активами и пассивами предприятия. |

В состав активов входят внеоборотные и оборотные активы за исключением задолженности учредителей по взносам в уставной капитал и затрат на выкуп собственных акций. Пассивы включают в себя краткосрочные и долгосрочные обязательства за исключением доходов будущих периодов. Формула расчета имеет следующий вид:

где:

ЧА – стоимость чистых активов предприятия;

А1 – внеоборотные активы предприятия;

А2 – оборотные активы;

ЗУ – задолженности учредителей по взносам в уставной капитал;

ЗВА – затраты по выкупу собственных акций;

П2 – долгосрочные обязательства

П3 – краткосрочные обязательства;

ДБП – доходы будущих периодов.

Формула расчета чистых активов по балансу

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Рассмотрим как рассчитать чистые активы в балансе предприятия. Их можно определить на основе данных бухгалтерского баланса (Форма №1). Формула имеет следующий вид:

Какая же стоимость будет максимально точной?

Как рассчитать балансовую стоимость активов пропишем несколькими способами:

- За основу берется ценовой показатель более близкого по своим характеристикам аналогичного имущества на рынке;

- Экспертом применяется доходный подход: денежный поток, полученный от эксплуатации либо аренды конкретного актива по прошествии некоторого времени, где сумма дисконтируется и выводится совокупный окончательный результат с учетом курса инфляции;

- Из средневзвешенной стоимости подобного объекта вычитается сумма износа, что определяется при умножении на коэффициент условной поправки.

На практике же выводится средневзвешенное число, взятое после расчета каждым из этих трех вариантов, и согласно полученной стоимости актив ставится на баланс.

Если возникла необходимость «делить» бизнес, тогда проводится оценка имущества в разрезе единиц как прописано в первом методе. Но не стоит отказываться от применения иных более точных подходов, потому как бухгалтерский учет не любит относительных данных. Когда же речь идет об отчуждении активов, то для определения реальной стоимости объекта сделки, нужно проводить оценку именно в момент ее заключения.