Что говорит закон

В Налоговом кодексе РФ, а также его нормах, посвященных упрощенцам, не сказано, принимается ли госпошлина к расходам при УСН. При этом с данным обязательным платежом компании и ИП на УСН сталкиваются повсеместно: и в суде, и в налоговой, и в других структурах. То есть можно утверждать, что без уплаты госпошлин деятельность на упрощённом режиме фактически невозможна.

Однако можно смело заключить, что госпошлина при УСН включается в расходы на основании подп. 22 п. 1 ст. 346.16 НК РФ. В этом пункте перечислены затраты, которые при итоговом расчёте снижают единый налог на УСН.

В указанной норме упомянуты только налоги и сборы, уплаченные согласно налоговому законодательству. Так является ли госпошлина расходом при УСН? Однозначно – ДА!

Вопросы, связанные с госпошлиной, регламентирует глава 25.3 НК РФ. На основании п. 1 ст. 333.16 Кодекса государственная пошлина отнесена именно к сборам при обращении в:

- Государственные структуры.

- Местные органы власти.

- Иные органы и/или к должностным лицам, которые по закону полномочны совершать юридически значимые действия.

Не должно вызывать споров, учитывается ли госпошлина в расходах при УСН, когда имеет место выдача упрощенцу за плату документа либо его дубликата. Да, это законом приравнено к юридически значимым действиям.

Как вытекает из смысла подп. 22 п. 1 ст. 346.16 НК РФ, госпошлина принимается в расходы при УСН в любом размере по факту её перечисления в казну на соответствующий счёт.

Еще один важный момент: госпошлина учитывается в расходах при УСН также при расчёте авансового платежа.

Расходы у упрощенца возникают только с даты его госрегистрации в качестве ИП или юрлица. Поэтому до этого момента оплаченная за первичную регистрацию госпошлина – это личные затраты учредителя (собственника). Поэтому учесть её на УСН нельзя.

Упрощенец может немного сэкономить в случае установки рекламной конструкции. Госпошлина входит в расходы при УСН, если перечислена за данную услугу, разрешённую местными властями. На 2021 год её размер составляет 5000 рублей.

В то же время плату за право установки и эксплуатации рекламной конструкции относить на затраты упрощенцы не вправе. Там полагают Минфин и ФНС, поскольку в закрытом перечне п. 1 ст. 346.16 НК РФ нет соответствующей позиции (письма от 01.09.2014 № 03-11-06/2/43627 и от 06.08.2014 № ГД-4-3/15322).

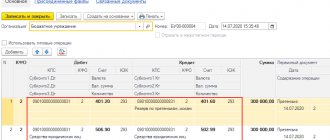

Бухгалтерские проводки для учета госпошлины в расходах при УСН

Важный момент: согласно регламентам статьи 333.40 Налогового кодекса РФ, перед тем как отразить в бухучете операции по начислению сбора, нужно помнить, что в ряде случаев сумму уплаченной пошлины можно вернуть, но можно и зачесть в счет других обязательных платежей в госорганы по заявлению плательщика. Исходя из этого, следует:

До фактического совершения юридически значимого действия со стороны госорганов (или при отказе в его совершении), госпошлину нельзя учесть в затратах ни в налоговом, ни бухучете.

Госпошлина, взимаемая при взаимодействии с государственными органами, отражается в бухучете на специальном субсчете к счету 68.

Проводки по этому субсчету следующие:

- Дт 68 / Кт 51 (50) — уплата госпошлины;

- Дт 20, 23, 25, 26, 29, 44, 91 / Кт 68 — начисление госпошлины;

- Дт 91 / Кт 68 — оплата госпошлины включена во внереализационные затраты при отказе в совершении юридически значимого действия;

- Дт 08 / Кт 68 — увеличение первоначальной стоимости амортизируемого объекта на сумму госпошлины;

- Дт 51 / Кт 68 — возврат суммы уплаченной госпошлины на расчетный счет компании.

Плата за суд

В силу подпункта 31 пункта 1 статьи 346.16 Налогового кодекса упрощенцы с объектом «доходы минус расходы» могут учитывать затраты на:

- Судебные расходы.

- Арбитражные сборы.

Таким образом, на УСН расходы по госпошлине в суд всегда можно учесть. Причем упрощенцы делают это на дату платежа, а не вступления в силу судебного решения (п. 1 ст. 346.17 НК РФ).

Если быть точнее, обязательство по уплате судебной госпошлины возникает по причине подачи иска. Соответственно, такую госпошлину можно взять в расходы на УСН на день вынесения судом определения о принятии заявления к производству.

Бывает и так, что сначала упрощенец отнёс госпошлину в расходы на УСН, которую заплатил по договору гражданско-правового толка. Однако впоследствии издано судебное решение, которым, помимо прочего, уплаченная госпошлина возвращена ему. Как быть? Надо включить ее в доходы. На этом настаивают письма Минфина России от 20 марта 2014 года № 03-11-11/12250 и от 17 мая 2013 года № 03-11-06/2/17357. Причём на дату фактического получения денег от другой (проигравшей) стороны.

Также см. «Услуги банка при УСН «доходы минус расходы».

Читать также

17.04.2017

Как учесть расходы на госпошлину для целей налога на прибыль и при УСН

Налоговый учет госпошлины зависит от ее вида.

Госпошлина за регистрацию прав на недвижимость и за регистрацию автомобилей как при ОСН, так и при УСН учитывается в зависимости от того, когда она уплачена:

- если до ввода объекта в эксплуатацию — включается в первоначальную стоимость ОС;

- если после ввода объекта в эксплуатацию — учитывается в расходах единовременно.

Госпошлина, уплаченная организацией при подаче в суд (арбитражный или общей юрисдикции) заявления, искового заявления, жалобы (апелляционной, кассационной или надзорной), и при ОСН, и при УСН учитывается в расходах.

Госпошлина, которую по решению суда должен возместить ответчик, учитывается:

1) у ответчика в расходах:

- при ОСН — на дату вступления в законную силу решения суда;

- при УСН — на дату уплаты;

2) у истца в доходах:

- при ОСН — на дату вступления в законную силу решения суда;

- при УСН — на дату поступления денег.

В других случаях как при ОСН, так и при УСН госпошлина учитывается в расходах на дату уплаты, которая всегда совпадает с датой начисления.

Это касается и госпошлины за государственную регистрацию:

- изменений, вносимых в устав организации (ЕГРЮЛ);

- договора аренды недвижимости, заключенного на срок не менее года;

- прав на земельные участки.

Учет основных средства при УСН доходы и при УСН доходы минус расходы — Контур.Бухгалтерия

При покупке основных средств для бизнеса их стоимость необходимо грамотно учитывать в расходах. Это важно для правильного формирования налоговой базы. Порядок налогового учета этих сумм зависит от момента покупки имущества, его стоимости и срока службы. Мы расскажем о правилах списания расходов на покупку основных средств на упрощенке.

Что такое основные средства?

Налоговый учет основных средств актуален для ИП и организаций на УСН с объектом налогообложения «Доходы минус расходы». Покупка имущества уменьшает налоговую базу при УСН 15%, поэтому важно правильно учитывать затраты на ОС в расходах, и для этого существует определенный порядок.

Основные средства — это активы, которые куплены не для последующей продажи с извлечением прибыли, а для ведения предпринимательской деятельности.

В 2021 году стоимость основного средства должна быть более 100 000 рублей для целей налогового учета и более 40 000 рублей для целей бухгалтерского, а срок использования — больше года (ст. 256 НК РФ).

Главное назначение основного средства — приносить экономическую прибыль. Критерий 100 000 рублей относится только к имуществу, которое эксплуатируется с 2021 года.

Имущество стоимостью меньше 40 000 рублей со сроком использования более года считается материальным расходом, его можно сразу списать в расходы. Имущество стоимостью от 40 000 до 100 000 считается материалом, его не нужно амортизировать и необходимо списывать в расходы равномерно, исходя из срока его полезной эксплуатации, или сразу.

Минфин полагает, что материальные расходы должны списываться единообразно, то есть материалы стоимостью до 100 000 рублей либо все списываются единовременно, либо все постепенно. Но если основное средство куплено и введено в эксплуатацию при УСН до 2016 года, когда действовал ценовой лимит в 40 000 рублей, то списание расходов нужно продолжить по обычной схеме.

Эту схему мы объясняем ниже.

В число основных средств, как правило, попадают здания и постройки разного назначения, объекты природопользования и земельные участки.

При этом земельные участки считаются основным средством, даже если их стоимость ниже 100 000 рублей, так как земля — не потребляемый актив.

В основные средства могут попадать рабочие машины, измерительная, вычислительная и регулирующая техника, транспорт, инструменты, объекты интеллектуальной собственности. Даже капитальные вложения в арендованное имущество могут считаться основным средством.

Учет основного средства в расходах

Как и все траты, которые можно признать в качестве расходов, сумма на приобретение основного средства должна быть полностью оплачена, трата должна быть задокументирована и при необходимости на основное средство должно быть оформлено право собственности.

Основное средство ставится на учет по первоначальной стоимости, которая включает:

- Сумму приобретения по договору, включая НДС, траты по доставке и настройке.

- Таможенные сборы и государственные пошлины.

- Оплату услуг консультанта, юриста, посредника, которые были необходимы при покупке основного средства.

Основные средства принимаются к учету во 2 разделе Книги учета. Расчеты необходимо вести отдельно по каждому объекту. Из-за того что сроки службы разных средств могут различаться, в таком случае и порядок списания будет различным.

Сведения по объектам отражаются за каждый квартал, на последнее число периода. После этого итоговые данные из последней строки в таблице 2 раздела необходимо перенести в 1 раздел КУДиР, также на последнее число квартала, в 5 графу: «Расходы, учитываемые при исчислении налоговой базы».

Если основное средство куплено при УСН

Если вы приобрели основное средство находясь на упрощенке, то списать его можно полностью до конца года. Минфин рекомендует списывать расходы на покупку ОС равномерно.

Основное средство начинают учитывать в расходах в том квартале, когда оно было полностью оплачено, задокументировано, и им начали пользоваться в бизнесе. При этом нужно списать его стоимость каждый квартал до конца календарного года.

Например, основное средство куплено и запущено в работу в ноябре, при этом вся его стоимость окажется в расходах 31 декабря.

Если основное средство куплено в рассрочку, то расходы списываются по фактически уплаченным средствам. Разрешается дождаться полной оплаты основного средства и списывать расходы после этого.

Если основное средство куплено до перехода на УСН

Период списания основного средства, которое было куплено до перехода на упрощенку, зависит от срока его службы: до 3 лет, от 3 до 15 или более 15 лет. Срок определяют по Классификации, закрепленной Постановлением правительства от 1 января 2002 года №1. При этом к учету принимается остаточная стоимость основного средства, которая актуальна на начало применения УСН.

Далее, если в отношении основного средства принимался к вычету НДС, то его нужно восстановить и уплатить. Остаточный НДС рассчитывается пропорционально остаточной стоимости основного средствав последнем квартале перед переходом и учитывается в составе прочих расходов. Расчет по формуле:

НДС восстановленный = НДС к вычету × Остаточную стоимость ОС / Первоначальную стоимость ОС

Эта сумма не будет учитываться в первоначальной стоимости основного средства.

В дальнейшем списание расходов зависит от срока полезного использования основного средства.

- Если полезный срок менее 3 лет, расходы списывают в течение первого года применения упрощенки, равными долями.

- Если полезный срок от 3 до 15 лет, то в первый год применения УСН списывается 50% стоимости, во второй — 30%, в третий — 20%.

- Если полезный срок более 15 лет, стоимость списывается в течение 10 лет равными долями (ст. 346.16 НК РФ).

Пересчет налоговой базы при продаже УСН

Предприятие может не только приобретать, но и продавать основные средства. Если вы продаете ОС после истечения того срока, который оно должно прослужить (3, 10 или 15 лет), то корректировать расходы не нужно. Поэтому есть выгода в том, чтобы продавать имущество после срока службы, заданного по Классификации.

Если же средство прослужило вам меньше 3, 10 или 15 лет, придется пересчитать налоговую базу. Пересчет делается следующим образом. Определите сумму амортизационных отчислений (алгоритм прописан в ст. 259 НК РФ).

Сумму нужно определить за те годы, когда вы учитывали стоимость основного средства в расходах на УСН.

Если амортизация окажется меньше сумм, которые вы учли в расходах, предприятию нужно будет заплатить недоимку, пени и подать уточненные декларации за прошлые годы.

В Книге учета нет специальных разделов, где можно было бы отразить пересчет налоговой базы, так что предприятие составляет справку по пересчету в свободной форме. В КУДиР во 2 разделе нужно указать, какого числа продано основное средство и отразить суммы амортизационных отчислений, относящихся к этому году, — по месяц, в котором имущество было продано.

Основные средства при УСН сложно учитывать без бухгалтерской программы или веб-сервиса, которые автоматизируют расчеты. Контур.

Бухгалтерия — простой и удобный сервис для ведения бухучета, начисления зарплаты и отправки отчетности для ИП и организаций на УСН, ОСНО, ЕНВД.

Пользуйтесь возможностями сервиса бесплатно в течение первого месяца работы, ведите бухгалтерию с нами и избавьтесь от рутины!

Попробовать бесплатно

Компании и ИП не всегда работают на одном налоговом режиме долгие годы, иногда его приходится менять. В статье расскажем, какие бывают причины для смены системы налогообложения (СНО), как и в какие сроки сменить налоговый режим.

КУДиР — это книга доходов и расходов, обязательный налоговый документ для всех организаций и предпринимателей на УСН. Расскажем, как вести КУДир для УСН 6 % в 2021 году.

Совмещение налоговых режимов помогает оптимизировать работу компании и экономить на налогах. Разрешает ли законодательство совмещать УСН и ОСНО? Об этом — в статье.

Источник: https://www.B-Kontur.ru/enquiry/334

Возмещение судебные расходы вучитывается в расходах по усн

В указанной норме упомянуты только налоги и сборы, уплаченные согласно налоговому законодательству. Так является ли госпошлина расходом при УСН? Однозначно – ДА! С 2013 года организации, применяющие УСН, обязаны вести бухгалтерский учет в полном объеме. Придется забыть о том, чтобы вести учет налогов собственными силами.

Дело тут вот в чем. Услуги, которые предоставляет нотариус, условно можно разделить на действия, которые должны быть нотариально заверены в обязательном порядке, и которые не требуют обязательного нотариального заверения. По первым как государственные, так и частные нотариусы взимают госпошлину по ставкам согласно статье 333.

Однако впоследствии издано судебное решение, которым, помимо прочего, уплаченная госпошлина возвращена ему. Как быть? Надо включить ее в доходы.

Попробуем разобраться, в каких случаях нужно включать возвращенные суммы в доходы, а в каких — нет. Какие возвращаемые суммы — не доход Организации и ИП на УСНО при расчете налога учитывают доходы от реализации и внереализационные доходып. 1 ст. 346.15, статьи 249, 250 НК РФ.

Главным образом, данный пункт требует экономической обоснованности понесенных затрат для включения их в базу по уменьшению налога УСН.

Поэтому у инспекции и судов отсутствуют правовые основания для признания произведенных компанией расходов на юридические услуги экономически не обоснованными в силу того, что в ее структуре имеется юридическая служба, выполняющая аналогичные функции.

При уплате сбора после ввода в эксплуатацию данного имущества, вступают в силу положения пункта 2 статьи 346.17 НК РФ, согласно которым госпошлину следует включать в единовременные затраты при УСН.

По действующему налоговому законодательству действительно получается так, что налогооблагаемую базу необходимо увеличить на размер возмещения госпошлины, поскольку единым налогом при применении УСН облагаются все полученные организацией доходы (как от реализации производимых ею товаров и услуг, так и от иных источников).

Также выбрав систему доходы минус расходы, плательщик УСН в 2019 году обязан вести книгу учета доходов и расходов и учитывать в ней все полученные доходы и понесенные расходы в течение года. На основании этих записей определяется итоговая сумма налога, который должен уплатить предприниматель или организация.

В целях налогообложения прибыли сумма государственной пошлины, уплачиваемой при обращении с иском в суд, учитывается единовременно……

Перечень расходов при УСН в 2021 году имеет определенные критерии, которые указываются в статье 346.16 НК РФ. Какие расходы представляет из себя принцип УСН «Доходы минус расходы»? Что относится к расходам? Где найти полный список расходов УСН на 2019 год? Все это вы узнаете ниже, в материале нашей статьи.

Обратите внимание, если госпошлина возмещается юрлицу по судебному решению, сумму нужно включить в доходы компании. Такого мнения придерживается Минфин РФ в своем письме 17.05.2013 № 03-11-06/2/17357. Если уплата сбора производится при постановке на учет транспортного средства или при процедуре оформления приобретенного компанией недвижимого имущества, то госпошлина увеличивает сумму стоимости имущества, подлежащего амортизации, а значит, снижает налогооблагаемую базу согласно положениям пункта 3 статьи 346.16 НК РФ.

Вышеназванные правила применяются и к суммам возмещения судебных издержек ответчиком (подп. 31 п. 1 ст. 346.16 НК РФ).

Как вытекает из смысла подп. 22 п. 1 ст. 346.16 НК РФ, госпошлина принимается в расходы при УСН в любом размере по факту её перечисления в казну на соответствующий счёт.

В течении 2014- 2015 ИП(УСН Д-Р) включал сумму доходов оприходования(излишки товаров на складе) в доходы для НОБ. За отгруженные оприходования(излишки) покупатели оплатили ИП. И оприходования(излишки) ИП повторно включил в……

Это касается и госпошлины за государственную регистрацию:

- изменений, вносимых в устав организации (ЕГРЮЛ);

- договора аренды недвижимости, заключенного на срок не менее года;

- прав на земельные участки.

Итак, существует Налоговый кодекс, разъяснения Минфина, комментарии юристов и финансистов, а предприниматели вновь и вновь совершают одну и ту же ошибку в этой ситуации. Как итог – штрафы за ошибки в ведении учета, за занижение налогооблагаемой базы.

Включаются ли госпошлины в расходы при упрощенке

Перечень издержек, принимаемых к вниманию при определении единого налога при упрощенке, указан в ст. 346.16 НК РФ. Согласно подп. 31 п. 1 вышеупомянутой статьи госпошлина при УСН доходы минус расходы снижает базу для налога. Но согласно п. 2 ст. 346.16 НК РФ затраты должны отвечать требованиям п. 1 ст. 252 Кодекса.

В первую очередь, в этом пункте упоминается экономическая обоснованность расходов. Это значит, что в результате уплаты госпошлины должен быть получен какой-то значимый результат. В противном случае уплаченный сбор к расходам отнести нельзя.

Это касается, например, ситуаций, когда при подаче заявки о внесении изменений в ЕГРЮЛ был получен отказ в регистрационном действии из-за допущенной сотрудником предприятия ошибки при заполнении формы. В данной ситуации уплаченный государственный сбор не возвращается юрлицу, но и в расходы принят быть не может.

ВАЖНО! В случае возмещения госпошлины предприятию по решению суда полученная сумма должна включаться в доходы. Таким образом Минфин РФ трактует нормы кодекса в письмах от 20.02.2012 № 03-11-06/2/29, от 17.05.2013 № 03-11-06/2/17357.

Почитайте о том, какие расходы принимаются к учету при УСН, .

В составе каких затрат при упрощенке принимается к учету государственная пошлина

То, каким образом госпошлина принимается в расходы при УСН, зависит от того, для совершения какого действия пошлина была оплачена. Если госпошлина оплачена для подачи судебного иска, регистрации изменений в ЕГРЮЛ, выдачи дубликатов документов или иных подобных действий, то такой сбор относится к затратам для определения упрощенного налога по нормам подп. 22 п. 1 ст. 346.16 НК РФ.

Ознакомьтесь со списком издержек, снижающих налогооблагаемую базу, в этой публикации.

Но если госпошлина оплачивается для постановки на учет транспортного средства или оформления недвижимости, то такой сбор увеличит сумму амортизируемого имущества и будет снижать налогооблагаемую базу в соответствии с процедурой, описанной в п. 3 ст. 346.16 кодекса. Но это касается только тех сборов, которые оплачены до введения объекта амортизируемого имущества в эксплуатацию. Если сбор оплачивается после, то госпошлина входит в расходы при УСН единовременно согласно п. 2 ст. 346.17 НК РФ.