Недоимка в 4-ФСС: как не запутаться в терминах

Официальной расшифровки понятия «недоимка в 4-ФСС» в законодательстве мы нет. Термин «недоимка» раскрыт в ст. 11 НК РФ и означает не уплаченную в установленный законом срок сумму налога, сбора или страховых взносов.

Недоимка, которую страхователи отражают в 4-ФСС, не относится к налоговым платежам. Хотя означает то же самое — это сумма задолженности по взносам, срок уплаты по которой истек. Речь в данном случае идет о страховых взносах «на травматизм», которые администрирует ФСС.

Следует различать два понятия:

- «задолженность за страхователем на конец отчетного (расчетного) периода» — это нормальное явление, когда страхователь взносы на отчетную дату к уплате начислил (за последний месяц), а срок платежа по ним еще не наступил (наступит в следующем месяце, который относится к другому отчетному периоду);

- «недоимка» — ее наличие говорит о том, что страхователь допустил просрочку платежа по взносам и будет за это материально наказан (о последствиях образования недоимки смотрите далее).

Чтобы не образовывалась недоимка по взносам на травматизм, страхователю следует контролировать своевременность уплаты взносов — ежемесячно не позднее 15-го числа календарного месяца, следующего за месяцем, за который начисляются взносы (п. 4 ст. 22 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Рассказываем, в чем различия между пени, штрафом и неустойкой.

Как заполнить таблицу 6 раздела 2 формы 4-ФСС правильно?

Заполнение таблицы 6 в 4-ФСС начинается со сбора информации по всем выплатам, осуществленным в пользу работников, за отчитываемый период. Эти сведения собираются из аналитических карточек по счетам 70 и 73 (если работодатели — организации, ИП) или расчетно-платежных ведомостей (если работодатели — физлица). В отношении работников, оформленных по договору ГПХ, информация берется из карточек по счету 76 — только в части выплат, по которым работодатель должен платить «травматические» взносы.

Вначале анализируются и суммируются все выплаты работникам, отображенные по Кт 70, 73, 76. Итоги подводятся за каждый месяц истекшего квартала и в целом за рассчитываемый период. Полученные суммы в рублях и копейках проставляются в строке 1 (графы 3–6).

Затем собираются все суммы выплат, отраженные по Кт 73:

- материальная помощь;

- займы;

- прочие выплаты, не связанные с выполнением рабочих обязанностей.

К ним прибавляются выплаты, начисленные по Кт 70, 76, но не облагаемые взносами в соответствии с п. 20.2 закона «Об обязательном соцстраховании от несчастных случаев на производстве и профзаболеваний» от 24.07.1998 № 125-ФЗ:

- пособия;

- компенсации;

- возмещение понесенных работниками в связи с выполнением рабочих обязанностей расходов и др.

Подсчитанные суммы не облагаемых взносами выплат вносятся в строку 2 (графы 3–6).

Итоговая база для расчета взносов на травматизм определяется как разница между значениями, указанными в строке 1, и значениями в строке 2 и фиксируется в строке 4 (графы 3–6).

Организации и ИП при наличии у них работников — инвалидов I, II, III групп выделяют произведенные в их пользу выплаты в отдельной строке 4 (графы 3–6). Обособленное отражение этих выплат связано с тем, что страховой тариф по ним составляет 60% от общеустановленного (п. 1 ст. 2 закона «О страховых тарифах…» от 22.12.2005 № 179-ФЗ, ст. 2 закона «О страховых тарифах…» от 14.12.2015 № 362-ФЗ).

Далее собираются сведения по размерам страховых ставок для подсчета конечной величины страхового тарифа уже с учетом скидок (надбавок). В частности, из уведомления, полученного из ФСС, нужно взять величину ставок, надбавок и скидок по страховым взносам. Затем путем корректировки базовой ставки на величину скидок (надбавок) высчитывается общий страховой тариф.

С действующими тарифами по взносам на травматизм вы можете ознакомиться в нашей справочной статье «Тарифы взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний зависят от вида экономической деятельности».

Производимые расчеты можно наглядно увидеть в представленном ниже образце таблицы 6.

Специальная строка для недоимки

Как отражать недоимку в 4-ФСС? Показать недоимку в 4-ФСС нужно по строке 20 — это завершающая строка в таблице 2 «Расчет по обязательному соцстрахованию от несчастных случаев на производстве и профзаболеваний»:

Строка 20 детализирует строку 19 «Задолженность за страхователем на конец отчетного (расчетного) периода» в части суммы недоимки. Она справочно показывает, сколько в итоговой сумме задолженности составляет недоимка.

Узнайте о важных налоговых нововведениях с 2021 года:

- «Повышение размера налогового вычета на детей с 2020 года»;

- «Какие изменения ожидают ПСН с 2021 года: нюансы»;

- «Изменения в бухгалтерской отчетности с 2021 года»;

- «Безнадежные долги физлиц можно будет списывать без НДФЛ».

Расчет 4-ФСС и место недоимки в нем

В отчете 4-ФСС строку, отведенную для указания недоимки, содержат 2 таблицы, отражающие процесс расчетов по взносам (сальдо на начало периода — начислено — получено — израсходовано — уплачено — сальдо на конец периода):

- таблица 1, находящаяся в разделе 1 и посвященная взносам на страхование по временной нетрудоспособности и в связи с материнством;

- таблица 7, находящаяся в разделе 2 и посвященная взносам на страхование от несчастных случаев.

В обеих таблицах строка недоимки является завершающей и раскрывающей часть значения суммы «задолженность за плательщиком взносов на конец отчетного периода», т. е. величиной справочной, показывающей, сколько в итоговой сумме задолженности составляет недоимка.

Определяем показатель для строки 20

Законодательно закрепленного алгоритма, по которому можно исчислить сумму недоимки, чтобы отразить ее в строке 20 отчета 4-ФСС, не существует. Не найдем мы нужных формул или описаний в Порядке заполнения 4-ФСС, утв. приказом ФСС РФ от 26.09.2016 № 381.

Тем не менее строка 20 формы 4-ФСС при наличии у страхователя недоимки должна быть заполнена, как и остальные показатели таблицы 2. В приказе № 381 указано только общее направление поиска данных — таблица 2 заполняется на основе записей бухгалтерского учета страхователя.

В недоимке учитываются все просроченные платежи, кроме просрочки за последний месяц. Так что для расчета суммы недоимки следует сложить всё, что не уплачено на отчетную дату, без учета последнего календарного месяца — начисленные за этот месяц взносы считаются просто задолженностью, пока срок их уплаты не наступил.

Пример 1

Бухгалтер ООО «Ритм» при заполнении 4-ФСС за 1-й квартал 2020 года по строке 19 таблицы 2 указал задолженность страхователя на конец периода — 28 644 руб. При этом сумма взносов, начисленных за март 2021 года, исходя из данных отчета, составила 19 172 руб.

Учитывая, что крайняя допустимая дата уплаты взносов за март выпадает на 15.04.2020, начисленная за март сумма взносов (19 172 руб.) будет обычной задолженностью. А оставшаяся сумма 9 472 руб. (28 644 — 19 172) — недоимкой. Ее следует указать по строке 20 таблицы 2.

Изменим условия примера 1 и покажем, как заполнить строку 20, если недоимки у страхователя нет:

Пример 2

По данным учета ООО «Ритм» задолженность компании по взносам на травматизм на конец 1-го квартала 2021 года составила 19 172 руб. — такая сумма взносов начислена за март 2021 года. Уплату этой суммы ООО «Ритм» планирует произвести не позднее 15.04.2020.

Учитывая, что других задолженностей по взносам на травматизм у компании нет, бухгалтер при заполнении 4-ФСС отразит:

- по строке 19 (задолженность страхователя на конец отчетного периода) — 19 172 руб.;

- по строке 20 (в том числе недоимка) — прочерк (19 172 — 19 172 = 0).

Если в строке 20 стоит прочерк, страхователю не стоит волноваться.

Как рассчитать недоимку по взносам: пример

Предположим, что в отчете для Соцстраха за полугодие 2021 года в таблице 1 на конец периода сформирована задолженность плательщика взносов в сумме 45 000 руб. При этом величина взносов, начисленных им за июнь 2021 года, исходя из данных отчета, составляет 40 000 руб.

Поскольку срок оплаты взносов за июнь наступит только 15 июля 2016 года, присутствие суммы 40 000 руб. в задолженности является нормальным. А вот 5 000 руб., представляющие собой разницу между величиной задолженности и суммой июньских взносов, являются недоимкой, и их надо показать в последней строке таблицы 1.

Чем опасна недоимка

Недоимка всегда наказуема. Не зря ее сумму справочно нужно показывать в строке 20 таблицы 2 отчета 4-ФСС — появление любой цифры в этой строке сигнализирует о том, что у страхователя есть просроченный долг перед Фондом соцстрахования и требуется принять меры для его скорейшего погашения.

К примеру, наличие недоимки служит причиной получения отказа от ФСС в предоставлении финансового обеспечения предупредительных мер по сокращению производственного травматизма и профзаболеваний работников:

Другой негативный фактор наличия недоимки — начисление пени на ее сумму. А это незапланированные дополнительные расходы страхователя. Начислением пеней занимается ФСС по правилам:

Если не заплатить вовремя недоимку по взносам на травматизм и пени, ФСС взыщет суммы принудительно со счета страхователя или за счет его имущества.

Самые запутанные показатели формы-4 ФСС — как избежать в них ошибок

Чем поможет эта статья: В годовой форме-4 ФСС заполнить сведения, в которых ошибаются чаще всего, — это долги компании и соцстраха. От чего убережет: От ошибок в последующих расчетах и отчетности. Кроме того, между данными компании и ФСС не будет расхождений, а значит, не придется лишний раз проходить сверку.

Важная деталь Действующий расчет по форме-4 ФСС утвержден приказом Минтруда России от 19 марта 2013 г. № 107н.

До 15 января 2014 года включительно вам предстоит сдать расчеты по форме-4 ФСС за 2013 год. Никаких изменений в бланке не произошло. Тем не менее в годовой отчетности есть показатели, которые отличают ее от квартальных расчетов и вызывают больше всего вопросов — это поля, где надо отражать долги компании и фонда по обычным взносам и взносам на травматизм.

На конкретном примере заполнения таблицы 1 (по обычным взносам) вам будет проще разобраться со своими показателями (см. образец ниже). Таблицу 7 по взносам на травматизм надо составлять по аналогичным правилам.

– этим знаком выделены строки, о которых идет речь в статье.

Распечатать образец >>

в формате Excel >>

Но прежде чем перейти к самым запутанным показателям, остановимся на одном важном реквизите в титульном листе — ОКАТО. Именно его, а не новые коды ОКТМО рекомендуют ставить специалисты ФСС РФ до тех пор, пока не будет изменена сама форма-4 ФСС, в том числе и в годовой отчетности.

Но мы рекомендуем уточнить этот момент в своем отделении соцстраха. Ведь, например, в годовой налоговой отчетности надо ставить новые коды (см. письмо ФНС России от 17 октября 2013 г. № ЕД-4-3/18585).

Долг компании на начало и конец 2013 года

По обычным взносам: строки 1, 19 и 20 таблицы 1.

По взносам на травматизм: строки 1, 15 и 16 таблицы 7.

Задолженность компании на начало 2013 года отражают в строке 1 таблицы 1 и строке 1 таблицы 7. Чтобы заполнить эти показатели, возьмите кредитовое сальдо по счету 69 (соответствующему субсчету в зависимости от вида взносов) на 1 января 2013 года.

Не забудьте, что показатель в строке 1 должен быть равен сумме из строки 19 (16 — по взносам на травматизм) за 2012 год. Несовпадение — это ошибка.

Если на начало 2013 года у компании не было долгов по взносам, то в строках 1 таблиц 1 и 7 надо поставить прочерки. Точно так же должны поступить страхователи, которые впервые начали деятельность в 2013 году.

Скоро День открытых дверей в Школе Главбуха, не забыть записаться

Задолженность на конец 2013 года — это строка 19 таблицы 1 и строка 15 таблицы 7. Данные строки заполняйте, если компания что-то должна соцстраху. То есть организация начислила страховые взносы, но по состоянию на 31 декабря 2013 года так и не перечислила их в ФСС РФ.

Долг в отчетности должен равняться кредитовому сальдо по счету 69 (соответствующему субсчету в зависимости от вида взносов) на конец 2013 года.

Будьте внимательны: задолженность на конец 2013 года надо расшифровать, если есть недоимка (строка 20 табл. 1, строка 16 табл. 7). Напомним, что недоимка возникает, если взносы не перечислили вовремя. В остальных случаях о недоимке речи не идет.

Например, компания с зарплаты за декабрь 2013 года начислила взносы в сумме 10 000 руб. Но к 31 декабря 2013 года взносы так и не заплатила. Поэтому в строке 19 таблицы 1 надо написать 10 000. При этом в строке 20 таблицы 1 ставят прочерки. Ведь взносы можно перечислить вплоть до 15 января 2014 года. Значит, недоимка отсутствует.

1. Не совпадает долг компании на начало 2013 года с долгом на конец 2012 года. Они должны быть одинаковыми.

2. При наличии недоимки не расшифрован долг компании на конец 2013 года. Недоимкой считаются только взносы, не перечисленные в срок.

3. Не отражены доначисленные в 2013 году суммы взносов за прошлые периоды. Например, по итогам проверки за 2012 год.

4. Не расшифрованы долги фонда на конец года — переплата по взносам или превышение суммы пособий над взносами.

Доначисленные суммы взносов

По обычным взносам: строки 3 и 4 таблицы 1.

По взносам на травматизм: строки 3 и 5 таблицы 7.

В годовой отчетности надо показать доначисленные суммы взносов. Но порядок их отражения зависит от того, кто их доначислил: фонд по итогам проверки или же бухгалтер сам обнаружил ошибку в расчете.

Доначисления по итогам проверки. Предположим, фонд провел камеральную либо выездную проверку и доначислил взносы на случай временной нетрудоспособности. Отразить их надо в строке 3 в таблице 1.

Для взносов на травматизм предусмотрены иные правила. Доначисленные суммы отражают в строке 3 таблицы 7, если решение было принято после выездной проверки. Или в строке 5 той же таблицы 7, если сотрудники ФСС доначислили взносы после камералки (п. 27.3 и 27.5 Порядка, утвержденного приказом Минтруда России от 19 марта 2013 г. № 107н).

Отражать все доначисленные взносы (и обычные, и на травматизм) надо именно в том периоде, когда ревизоры вынесли решение по результатам проверки. То есть даже если в декабре 2013 года ФСС доначислил взносы на случай временной нетрудоспособности за 2012 или 2011 год, заполнять уточненные расчеты за прошлые периоды не нужно.

Все доначисленные фондом в 2013 году суммы надо показать в строке 3 таблицы 1. При этом не важно, заплатила компания эти взносы или нет.

Сумму же уплаченных взносов всегда показывают в строке 16 таблицы 1. В эту строку надо включать в том числе и те взносы, которые были доначислены сотрудниками фонда.

Бухгалтер сам нашел ошибку в расчете взносов в прошлом периоде. Казалось бы, надо подать уточненку. Ведь уточненный расчет обязателен, если в результате ошибки начислили взносов меньше положенного.

Но можно обойтись и без корректировки. Сотрудники соцстраха сами настаивают на том, чтобы доначисленные суммы страхователи показывали в текущем периоде. Тем более для этого есть специальные поля — строка 4 таблицы 1 и строка 5 таблицы 7.

Если вы решили исправить ошибку в текущем периоде, то имеет смысл приложить к отчетности пояснения. В них распишите суть ошибки и за какой год компания самостоятельно доначислила страховые взносы.

Важная деталь Если вы решили исправить ошибку в текущем периоде, приложите к отчету пояснения.

Формулировка может быть такой: «С выплаченной работникам в июле 2012 года премии ошибочно не были начислены страховые взносы. Ошибка выявлена в декабре 2013 года. В этом же месяце компания самостоятельно доначислила суммы взносов и заплатила их в бюджет ФСС РФ. Копия платежного документа прилагается».

Как бы то ни было (подаете вы уточненку или отражаете доначисленные суммы в текущем периоде), надо перечислить отдельной платежкой пени. А вот штрафа не будет. Ведь ошибку нашла сама компания, а не ревизоры фонда (ч. 2–4 ст. 17 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Сейчас законодатели планируют изменить порядок сдачи отчетности в фонды: отправлять расчеты по взносам и сведения персонифицированного учета через Интернет надо будет компаниям со среднесписочной численностью свыше 25 человек (а не более 50 человек). Однако для формы-4 ФСС за 2013 год порядок остается прежним.

Отчитаться через Интернет обязаны те организации, у которых на титульном листе в поле «Численность работников» стоит число больше 50. Это среднесписочная численность персонала. Данный показатель надо определять в целом за 2013 год.

Если среднесписочная численность вашей компании не превышает 50 человек, то вы можете выбирать, как сдавать отчет: на бумаге (по почте или лично в отделение ФСС РФ) либо через Интернет.

Задолженность ФСС перед компанией

По обычным взносам: строки 9–14 таблицы 1.

По взносам на травматизм: строки 9 и 10 таблицы 7.

Задолженность соцстраха перед компанией может возникать по двум причинам. Во-первых, из-за переплаты страховых взносов. Во-вторых, если расходы на страхование превысили сумму начисленных платежей. То есть компания выплатила пособий больше, чем должна перечислить взносов.

Долги фонда по взносам на случай нетрудоспособности надо показать с разбивкой на начало и конец года (строки 12 и 9 табл. 1 соответственно).

Каждую из сумм надо расшифровать в зависимости от причины задолженности соцстраха — переплата это или положительная разница между расходами и начислениями.

Строки для расшифровки — 13 и 14 (для долгов по состоянию на начало года), 10 и 11 (для задолженности ФСС РФ на 31 декабря 2013 года).

Показатель в строке 12 таблицы 1 должен быть равен дебетовому сальдо по счету 69 субсчет «Расчеты по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством» на 1 января 2013 года. А показатель в строке 9 таблицы 1 должен соответствовать дебетовому сальдо счета 69 по тому же субсчету только на конец расчетного периода (то есть 31 декабря 2013 года).

Если на начало или конец 2013 года ФСС РФ ничего не должен компании, в строке 12 (9) надо проставить прочерк. Прочерки в этих строках ставят также те страхователи, которые начали работать только в 2013 году.

Для взносов от несчастных случаев и профзаболеваний правила такие же. Только задолженность фонда на 1 января 2013 года (строка 10 табл. 7) и на 31 декабря 2013 года (строка 9 табл. 7) расшифровывать не нужно.

1 Сумму долга компании можно определить по кредитовому сальдо счета 69 по субсчету для страховых взносов в ФСС РФ.

2 Суммы доначислений по результатам проверок надо отражать в годовой отчетности, если решение фонд принял в 2013 году.

Дополнительно про форму-4 ФСС

Статьи: «Новая форма-4 ФСС — что поменялось и как заполнить» («Главбух» № 12, 2013); «Что учесть при составлении формы-4 ФСС за 9 месяцев» («Главбух» № 18, 2013).

Документ: приказ Минтруда России от 19 марта 2013 г. № 107н.

Итоги

Недоимкой признается не уплаченная в срок сумма взносов. В 4-ФСС недоимка по взносам на травматизм отражается справочно в строке 20 таблицы 2. При наличии у страхователя недоимки на ее сумму начисляются пени. Кроме того, ФСС может отказать в предоставлении финансового обеспечения предупредительных мер по сокращению производственного травматизма и профзаболеваний работников.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

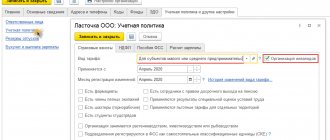

Общие сведения об организации

Для корректного заполнения расчета для организации должны быть указаны: полное наименование, в соответствии с учредительными документами, коды ИНН, КПП, ОГРН, ОКВЭД, регистрационный номер страхователя, код подчиненности, адрес регистрации и данные о руководителе организации. Необходимые сведения указываются в справочнике Организации (раздел Настройка – Организации) (рис. 1).

Рис. 1

Сведения о тарифе страховых взносов

Тариф взноса на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний устанавливается страхователю на каждый год территориальным органом ФСС РФ в зависимости от класса профессионального риска осуществляемой страхователем вида деятельности. Установленный размер тарифа вводится в поле Ставка взносов в ФСС НС и ПЗ с указанием даты начала его применения в форме настройки учетной политики организации (раздел Настройка – Организации – закладка Учетная политика и другие настройки – ссылка Учетная политика – закладка Страховые взносы). Причем размер ставки указывается с учетом скидки/надбавки (если для страхователя она установлена), т.е. результирующая ставка, по которой должны исчисляться страховые взносы. Более подробно о заполнении формы смотрите в статье Сведения о тарифах страховых взносов.

Рис. 2

Учет доходов для целей начисления страховых взносов

Для корректного учета доходов, полученных физическими лицами, для целей исчисления страховых взносов и для дальнейшего заполнения показателей расчета базы для начисления страховых взносов в расчете рекомендуется также проверить и при необходимости уточнить настройки видов начислений, с помощью которых в программе производятся начисления сотрудникам за отработанное и неотработанное время. Все выплаты и иные вознаграждения в пользу физических лиц в программе начисляются с помощью видов начисления (раздел Настройка – Начисления). Для каждого вида начисления на закладке Налоги, взносы, бухучет в разделе Страховые взносы должен быть указан вид дохода для целей исчисления страховых взносов (рис. 3). Более подробно об этом смотрите в статье Настройка обложения страховыми взносами различных видов начислений.

При проведении документов, с помощью которых производятся начисления в пользу физических лиц (например, документы Начисление зарплаты и взносов, Премии, Материальная помощь, Увольнение), фиксируется соответствующий вид дохода для целей исчисления страховых взносов. Эти данные используются для определения базы для начисления страховых взносов и заполнения таблицы 1 расчета. Получить данные о формировании базы для начисления страховых взносов можно с помощью отчета Анализ взносов в фонды (раздел Налоги и взносы – Отчеты по налогам и взносам – Анализ взносов в фонды – вариант отчета ФСС (несч. случаи, профзаболевания).

Рис. 3

Вознаграждения по договорам ГПХ облагаются страховыми взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний только в том случае, если эта обязанность предусмотрена договором (абз. 4 пп. 1 ст. 5 Федерального закона от 24.07.1998 № 125-ФЗ). Если такая обязанность предусмотрена договором, то в документе Договор (работы, услуги) установите флажок Подлежит страхованию от несчастных случаев (рис. 4). В этом случае вознаграждение будет облагаться взносами на ОПС, ОМС и в ФСС на НС и ПЗ, кроме обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством.

Рис. 4

Помимо этого в программе могут регистрироваться прочие доходы, полученные физическими лицами от организации. Для таких доходов для исчисления страховых взносов указывается:

- при регистрации выплат бывшим работникам – в справочнике Виды выплат бывшим сотрудникам;

- при регистрации прочих доходов физических лиц – в справочнике Виды прочих доходов физлиц;

- при регистрации авторских договоров с физическими лицами – в справочнике Виды авторских договоров;

- при регистрации призов, подарков сотрудников – если на стоимость подарка нужно начислить страховые взносы, то в документе Приз, подарок установите флажок Подарок (приз) предусмотрен коллективным договором.

Начисление страховых взносов

Страховые взносы на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний исчисляются отдельно по каждому физическому лицу. Предельная величина базы для этих взносов законодательством не предусмотрена.

Расчет страховых взносов в программе производится с помощью документа Начисление зарплаты и взносов при выполнении процедуры заполнения документа или другого документа, которым произведено начисление взносов (Увольнение, Отпуск по уходу за ребенком). Суммы начисленных страховых взносов по каждому физическому лицу отражаются на закладке Взносы документа Начисление зарплаты и взносов (рис. 5). При проведении документа фиксируются суммы начисленных взносов. На основании этих данных в расчете заполняются сведения о суммах начисленных страховых взносах в таблице 2. Получить данные для анализа сумм начисленных страховых взносов можно с помощью отчета Анализ взносов в фонды. Проверить правильность расчета страховых взносов за определенный период можно с помощью отчета Проверка расчета взносов (раздел Налоги и взносы – Отчеты по налогам и взносам – Проверка расчета взносов – вариант отчета ФСС_НС). Более подробно о начислении страховых взносов смотрите в статье Начисление страховых взносов.

Рис. 5

Начисление взносов с выплат в пользу инвалидов

Если в организации работают инвалиды I, II или III группы, в отношении выплат которых страховые взносы на страхование от несчастных случаев и профессиональных заболеваний уплачиваются в размере 60% от страхового тарифа (п. 2 ст. 2 Федерального закона от 22.12.2005 № 179-ФЗ), то необходимо заполнить сведения об инвалидности (рис. 6). В расчете по форме 4-ФСС сумма начислений в пользу физических лиц – инвалидов показывается отдельно в графе 4 таблицы 1. Также на титульном листе расчета автоматически подсчитывается численность работающих инвалидов. Подробнее о начислении страховых взносов с выплат в пользу инвалидов смотрите в статье Страховые взносы с выплат в пользу инвалидов.

Рис. 6

Начисление взносов с выплат в пользу иностранцев

Взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний платятся за всех иностранных граждан независимо от их статуса (п. 2 ст. 5 Федерального закона от 24.07.1998 № 125-ФЗ). Статьей 20.2 Федерального закона от 24.07.1998 № 125-ФЗ не предусмотрено освобождение от обложения страховыми взносами выплат в пользу работников–иностранцев.

Данные о расходах на страхование

За счет средств обязательного социального страхования от несчастных случаев и профессиональных заболеваний работодатели выплачивают застрахованным лицам, состоящим с ними в трудовых отношениях, обеспечение по данному страхованию в виде:

- пособия по временной нетрудоспособности, назначаемого в связи с несчастным случаем на производстве;

- пособия по временной нетрудоспособности в связи с профессиональными заболеваниями;

- оплаты отпуска для санаторно-курортного лечения (сверх ежегодного оплачиваемого отпуска) на весь период лечения и проезда к месту лечения и обратно.

Расходы по этому виду социального страхования, произведенные работодателем, засчитываются в счет уплаты страховых взносов на страхование от несчастных случаев и профессиональных заболеваний.

Выплата прочих видов обеспечения по страхованию (в виде единовременной и ежемесячных страховых выплат, оплаты дополнительных расходов, связанных с медицинской, социальной и профессиональной реабилитацией), предусмотренных Федеральным законом № 125-ФЗ, застрахованному лицу производится страховщиком, т.е. ФСС РФ (п. 7 ст. 15 Федерального закона № 125-ФЗ).

Пособия по временной нетрудоспособности в связи с несчастным случаем на производстве или профессиональным заболеванием регистрируются в программе с помощью документа Больничный лист. Оплата отпуска на период санаторно-курортного лечения — документом Отпуск. Данные о начисленных пособиях, отпуске используются при заполнении таблицы 3 расчета. Получить данные о начисленных пособиях, отпуске на период санаторно-курортного лечения можно с помощью отчета Реестр пособий за счет ФСС (раздел Налоги и взносы – Отчеты по налогам и взносам – Реестр пособий за счет ФСС).

Данные об уплаченных страховых взносах

Страхователи обязаны уплачивать обязательные платежи по страховым взносам в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж по страховым взносам. Если указанный срок уплаты ежемесячного обязательного платежа приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день (п. 4 ст. 22 Федерального закона № 125-ФЗ).

Сумма страховых взносов, подлежащая перечислению в ФСС РФ, определяется в рублях и копейках (без округления) (п. 5 ст. 22 Федерального закона № 125-ФЗ).

Факт уплаты страховых взносов в программе отражается с помощью документа Уплата страховых взносов в фонды (раздел Налоги и взносы – Уплата страховых взносов в фонды) (рис. 7). Показатели об уплаченных взносах отражаются в таблице 2 расчета. Уплата взносов, начисленных по актам проверок, регистрируется также документом Уплата страховых взносов в фонды.

Рис. 7

<<- вернуться в начало статьи

Ответ

сообщаем следующее

: Нет, нельзя. Порядком заполнения формы 4-ФСС, утвержденной Минтрудом от 19.03.2013 № 107н отражение начисленных пеней в таблице 7 не предусмотрено.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Приказ Минтруда РФ от 19.03.2013 № 107н «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения (с изменениями на 11 февраля 2014 года)»

Приложение N 2

30. Таблица заполняется на основе записей бухгалтерского учета страхователя.

31. При заполнении таблицы:

31.1. по строке 1 отражается остаток по кредиту счета по расчетам с Фондом по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. Данный показатель на протяжении расчетного периода не меняется;

31.2. по строке 2 отражается сумма начисленных страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний с начала расчетного периода в соответствии с размером установленного страхового тарифа с учетом скидки (надбавки). Сумма подразделяется «на начало отчетного периода» и «за последние три месяца отчетного периода»;

31.3. по строке 3 отражается сумма взносов, начисленная территориальным органом Фонда по актам выездных проверок;

31.4. по строке 4 отражаются суммы не принятых к зачету расходов территориальным органом Фонда за прошлые расчетные периоды по актам выездных и камеральных проверок;

31.5. по строке 5 отражается сумма взносов, доначисленная за прошлые годы как самим страхователем, так и по результатам камеральной проверки;

31.6. по строке 6 отражаются суммы, полученные от территориального органа Фонда на банковский счет страхователя в порядке возмещения расходов, превышающих сумму начисленных страховых взносов;

31.7. по строке 7 отражаются суммы, перечисленные территориальным органом Фонда на банковский счет страхователя в качестве возврата излишне уплаченных (взысканных) сумм страховых взносов;

31.8. строка 8 «Всего (сумма строк 1+2+3+4+5+6+7)» — контрольная строка, где указывается сумма значений строк с 1 по 7;

31.9. по строке 9 отражается сумма задолженности за территориальным органом Фонда на конец отчетного периода (дебетовое сальдо по счету, на котором ведутся расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний);

31.10. по строке 10 отражается остаток по дебету счета по расчетам с Фондом по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (на основании данных бухгалтерского учета страхователя). Данный показатель на протяжении расчетного периода не меняется;

31.11. по строке 11 отражаются расходы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний нарастающим итогом с начала года с разбивкой «на начало отчетного периода» и «за последние три месяца отчетного периода»;

31.12. по строке 12 отражаются суммы, перечисленные страхователем на банковский счет территориального органа Фонда, нарастающим итогом с начала года с разбивкой «на начало отчетного периода» и «за последние три месяца отчетного периода» с указанием даты и номера платежных поручений;

31.13. по строке 13 отражается списанная сумма задолженности страхователя в соответствии с нормативными правовыми актами Российской Федерации, принимаемыми в отношении конкретных страхователей или отрасли, по списанию недоимки;

31.14. строка 14 «Всего (сумма строк 10+11+12+13)» — контрольная строка, где показывается сумма значений строк с 10 по 13;

31.15. по строке 15 показывается остаток задолженности за страхователем на конец отчетного периода (кредитовое сальдо по счету, на котором ведутся расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний), в том числе по строке 16 показывается сумма просроченной задолженности, исчисленная самим страхователем на основании данных бухгалтерского учета».

Задолженность по страховым взносам за отчетный период состоит из следующих сумм: остаток задолженности на начало периода, плюс сумма начисленных взносов за период, минус сумма уплаченных взносов. Недоимка входит в сумму общей задолженности по взносам в ФСС. Для расчета недоимки нужно из задолженности на конец месяца (а не на конец периода) вычесть начисления за последний месяц. Получившееся число указывают в форме «4-ФСС» бухгалтерской отчетности в соответствующей строчке «недоимка». Именно с этой суммы Фонд социального страхования начисляет пени и штрафы.

Налоговым законодательством отведен максимальный срок на взыскание выявленной недоимки. Он исчисляется следующим образом. Началом отчета является дата ее выявления, к ней прибавляют время до выставления требования об уплате, срок на добровольную уплату, время на бесспорное взыскание, время для обращения в суд. Требование об уплате недоимки в ФСС направляется контролирующим органом в течение трех месяцев со дня ее обнаружения. Обязанность по уплате взноса считается исполненной с даты предоставления в банк платежного поручения на перечисление средств на счет Федерального казначейства. Признание недоимки безнадежной и ее списание возможно только на основании соответствующего судебного акта.

Требование об уплате недоимки должно быть исполнено в течение десяти календарных дней со дня его получения.

Недоимка по страховым взносам в ФСС

Обновление: 15 февраля 2021 г.

Начиная с 2021 года уплата страховых взносов во внебюджетные фонды регулируется отдельной главой НК РФ. Федеральный закон от 24 июля 2009 года N 212-ФЗ, регулировавший такую уплату до 2021 года, утратил силу. Однако в отношении взносов в ФСС продолжают действовать положения Федерального закона от 29 декабря 2006 года N 255-ФЗ (далее – Ф. закон № 255-ФЗ) и Федерального закона от 24 июля 1998 года N 125-ФЗ (далее – Ф. закон № 125-ФЗ). На основании совокупности положений НК РФ и указанных законов страхователи и уплачивают страховые взносы на соцстрах. Недоимка по страховым взносам в ФСС – это результат неуплаты (несвоевременной уплаты) таких взносов или неправомерно произведенные расходы на выплату страхового обеспечения (далее – СО). Рассмотрим причины ее возникновения и порядок взыскания.

Пени: расчет, отражение в бухгалтерском учете

Пени начисляются в случае несвоевременной уплаты взносов за каждый календарный день просрочки, их необходимо оплачивать, кроме причитающихся к уплате сумм недоимки. Пени за каждый день просрочки рассчитываются в процентах от суммы недоимки, процентная ставка равна одной трехсотой действующей ставки рефинансирования Центробанка. Пени перечисляются в ФСС одновременно с уплатой страховых взносов, а также после уплаты страховых взносов в полном объеме.

Сумма недоимка и пеней может быть принудительно взыскана ФСС за счет денежных средств и имущества страхователя.

В соответствии со вторым пунктом статьи 270 Налогового кодекса, в целях исчисления налога на прибыль расходы в виде пеней и иных санкций, перечисляемых во внебюджетные фонды должны учитываться при определении налоговой базы. В начисление пеней отражается следующей проводкой: Дебет счета 99 «Прибыли и убытки», Кредит счета 69 «Расчеты по социальному страхованию и обеспечению». Подлежащие уплате пени в бухгалтерском учете не оказывают влияния на величину финансового результата, они не изменяют величину налоговой базы. Поэтому, в соответствии с Положениями по бухгалтерскому учету 18/02, разницы в бухгалтерском и налоговом учете по этим суммам не возникает.

Источники:

- Наглядные примеры для расчета страховых взносов в 2013 году

Для расчета пеней по страховым

взносам

потребуются такие исходные данные, как дата возникновения и планируемого погашения задолженности, сумма недоимки и ставка рефинансирования в период с крайнего срока уплаты взноса до дня, когда он фактически был перечислен в тот или иной внебюджетный фонд.

Вам понадобится

- — дата возникновения задолженности и ее планируемого погашения;

- — сумма недоимки;

- — ставки рефинансирования в период, пока длилась просрочка.

Инструкция

В отличие от , в случае которых пени

начисляются с дня, следующего за в том числе и авансового , просрочка страховых взносов начинается по истечении крайнего срока их уплаты по итогам года. Этой датой считается 31 декабря. И если вы не уложились в эти рамки,

пени

вам должны начисляться с 1 января нового года. Если же Пенсионный фонд РФ насчитал вам

пени

по авансовым платежам и вы их дисциплинированно уплатили, фонд должен вам эти вернуть или принять в зачет ваших будущих отчислений.

В остальном механизм расчета тот же, что и при . Вы должны определить дату, когда планируете недоимку. При этом пени

начисляются за все календарные дни с момента возникновения просрочки, включая выходные и праздники, с 1 января по последний день перед перечислением платежа включительно. За сам день оплаты пеня уже не считается.

Обязательной составляющей расчета служит также , действовавшая в момент, пока длилась ваша просрочка по . Если она менялась, придется разбить это время на периоды действия каждого значения ставки и высчитывать сумму пеней для каждого отдельно, а затем сложить полученные результаты. Ставки рефинансирования за разные периоды можно уточнить на сайте Центробанка РФ.

Есть и более простой вариант — воспользоваться калькулятором пеней на сайте журнала «Главбух» (https://www.glavbukh.ru/pencalc/

). Введите в соответствующие поля даты наступления задолженности и ее предполагаемого погашения, сумму и кликните на кнопку «Посчитать».

Расчет и выплаты по листу нетрудоспособности едины для всех работодателей, независимо от применяемой ими системы налогообложения. Первые три дня по больничному листу оплачиваются за счет работодателя, а остальные оплачивает Фонд Социального Страхования РФ.

Вам понадобится

- — правильно заполненный больничный лист;

- — данные по заработной плате работника за последние 24 месяца;

Инструкция

Если нет сомнений в подлинности документа, можно приступить к расчету необходимых выплат. Эти выплаты зависят от страхового стажа работника, т.е. тот период, когда работодатель выплачивал за него взносы в ФСС РФ: — до 5 лет страхового стажа — 60% от среднего заработка; — от 5 до 8 лет — 80% от среднего заработка; — от 8 лет — 100% от среднего заработка.

Для расчета средней заработной платы берется 24 предшествующих месяца, включая отпускные. Данные суммируются и делятся на число дней — 730. Если стаж меньше двух лет, ежедневная зарплата высчитывается по фактически начисленной. Ее считают по формуле:

(В * 24)/ 730 = С * % выплат = Т, где В — заработная плата ежемесячная, С — зарплата ежедневная, Т — один день по больничному листу. Умножьте полученную цифру на число календарных дней, указанных в больничном листе. Такова должна быть выплата.

В том случае, если полученная при расчете цена одного дня по больничному листу ниже МРОТ (в пересчете на один день), оплачивать больничный лист вы обязаны, исходя из установленного Законодательством минимального размера оплаты труда. Будет проще уточнить цифру в местном отделении ФСС РФ, поскольку в некоторых субъектах Федерации к ней добавляется региональный коэффициент.

Обратите внимание

Получив от работника больничный лист, бухгалтер должен проверить правильность его оформления. Подробное описание, как должен быть оформлен лист нетрудоспособности, прописано в Приказе Минздравсоцразвития РФ от 29.06.2011 № 624н. Если больничный лист оформлен неверно он или поддельный, то ФСС РФ затраты не возместит.

Полезный совет

Страховые выплаты по листам нетрудоспособности не облагаются налогами.

В 2014 году МРОТ составит 5554 руб.

Источники:

- На этом ресурсе можно узнать более подробно о бухучете на ЕНВД в 2019

- подробная схема расчета больничного пособия в 2019

- узнайте подробнее о МРОТ в 2014 году

С 2011 года схема расчёта больничного листа по беременности и родам изменилась. Однако, в этом году ещё разрешено применять старую схему, но для этого необходимо заявление от работника. Если такого заявления нет, то расчёт производим по новой методике. Пособие выплачивается исходя из расчёта 100% от среднего заработка за последние два года. Если часть этого срока относится к работе у другого страховщика, то необходимо сделать запрос на справку о сумме заработной платы в ту организацию.

Инструкция

Полученную сумму делим на кол-во рабочих дней – на 730. Дни отпусков и больничных не вычитаем. Получаем среднедневной заработок (СДЗ).

Имейте ввиду, что: — Если до момента наступления отпуска по беременности и родам, женщина работала одновременно у нескольких страхователей, то расчёт ведётся на всех местах работы, с учётом заработка только у данного страхователя. — Если отпуск по беременности и родам начался в 2010 году, то с 01.01.11 делает перерасчёт по новым правилам. Если сумма получится меньше, то в пособии не производятся, а если , то увеличивают на соответствующую сумму. — Бухгалтерия должна предоставить расчётный лист в течение 10-ти дней со дня предоставления больничного листа, а выплату произвести в ближайший день заработной . — Если в расчета среднего заработка есть периоды, когда женщина не работала, или её заработок составлял сумму, меньше МРОТ, то расчёт ведём, исходя из МРОТ (минимальный размер оплаты труда). Отсюда следует, что пособие по беременности и родам не может быть меньше 19930р., а размер — 159178,60р.

Источники:

- как расчитать больничные по беременности в 2019

Работодатель обязан оплатить сотруднику больничный лист. Порядок расчета больничного в 2021 году имеет ряд нюансов, которые необходимо учитывать.

Вам понадобится

- — сведения о размере заработка за последние два года;

- — сведения о количестве дней болезни.

Инструкция

Для расчета больничного пособия в 2021 году необходимо обладать сведениями о суммарном доходе за последние два года (2014-2015 годы). Сюда включаются все выплаты (зарплата, премии, надбавки), производимые сотруднику с учетом НДФЛ. Полученные годовые суммы дохода нужно сравнить с предельными значениями, с которых уплачиваются взносы в ФСС. В 2014 году это 624 тыс.р., в 2015 году — 670 тыс.р. Если годовой доход получился больше указанных значений, то расчет осуществляется на их основе.

Рассчитайте средний дневной заработок. Для этого размер доходов за два года необходимо разделить на 730 (количество дней). Полученное значение сравните с минимальным среднедневным заработком, который в 2021 году установлен в размере 203,97 р. Он получен на основе нового МРОТ в 6204 р. на текущий год. При сравнении среднедневного и минимального заработка, к выплате подлежит большее значение. Также учтите, что средний заработок за день не должен превышать 1772,6 р.

Полученный среднедневной заработок необходимо умножить на количество дней болезни и процент, который зависит от стажа сотрудника и вида больничного. Если сотрудник заболел сам, то при стаже более 8 лет больничный выплачивается в размере 100%, от 5 до 8 — 80%, до 5 лет — 60%. При профессиональном заболевании оплачивается 100% среднедневного заработка.

При оплате больничного по уходу за ребенком предусмотрены следующие проценты. При амбулаторном уходе за ребенком младше 15 лет за первые 10 дней выплаты зависят от стажа: 100% — более 8 лет, 80% — от 5 до 8, 60% — до 5 лет. После 10 дней применяется единая ставка — 50%. При уходе за больным ребенком в стационаре и уходе за членом семьи старше 15 лет применяются такие же проценты, как и при оплате больничного при заболевании самого сотрудника в зависимости от стажа.

Начиная с 2021 года уплата страховых взносов во внебюджетные фонды регулируется отдельной главой НК РФ. Федеральный закон от 24 июля 2009 года N 212-ФЗ , регулировавший такую уплату до 2021 года, утратил силу. Однако в отношении взносов в ФСС продолжают действовать положения Федерального закона от 29 декабря 2006 года N 255-ФЗ (далее — Ф. закон № 255-ФЗ) и Федерального закона от 24 июля 1998 года N 125-ФЗ (далее — Ф. закон № 125-ФЗ). На основании совокупности положений НК РФ и указанных законов страхователи и уплачивают страховые взносы на соцстрах. Недоимка по страховым взносам в ФСС — это результат неуплаты (несвоевременной уплаты) таких взносов или неправомерно произведенные расходы на выплату страхового обеспечения (далее — СО). Рассмотрим причины ее возникновения и порядок взыскания.

Страховые взносы по Ф. закону № 255-ФЗ

На основании части 1.1 статьи 1.1 Ф. закона № 255-ФЗ порядок соответствующего контроля регулируется Налоговым кодексом РФ.

Из части 6 статьи 4.7 Ф. закона № 255-ФЗ следует, что соответствующую недоимку взыскивают налоговые органы в порядке, предусмотренном НК РФ.

Обращаем внимание на то, что практика взыскания будет нарабатываться налоговиками начиная с 2021 года. В настоящее время страхователям особое внимание следует уделить законодательству по этому вопросу.

Организации и предприниматели датой выплаты в пользу наемных работников или иных лиц определяют дату начисления таких выплат.

Страховые взносы должны перечисляться ежемесячно до пятнадцатого числа (включительно) месяца, который наступает после соответствующего месяца выплат.

Недоимка по страховым взносам (Ф. закон № 255-ФЗ)

Недоимка возникает при неуплате взносов на соцстрах в срок.

Согласно подпункту 9 пункта 1 статьи 31 НК РФ взыскание суммы недоимки производится в случаях, установленных НК РФ. Для этого налоговики предъявляют (направляют) страхователю соответствующее требование.

Если с последней даты срока уплаты по требованию налоговой инспекции прошло два месяца, а страхователь не погасил недоимку, размер которой позволяет усмотреть признаки преступления, налоговики будут обязаны направить сведения об этом в соответствующие органы (статья 32 НК РФ).

Особенностью недоимки по страховым взносам на социальное страхование является то, что, помимо случаев неуплаты, она образуется при непринятии территориальным органом фонда расходов на выплату СО, которые страхователь осуществил со следующими нарушениями:

- расходы не подтверждены документами;

- основанием осуществления расходов являются оформленные с ошибками или выданные с нарушением соответствующих правил документы.

В этом случае страхователю направляется решение о непринятии расходов к зачету по установленной форме.

При возникновении соответствующей недоимки она будет взыскана налоговой инспекцией в вышеуказанном порядке, установленном НК РФ. Дополнительно при наличии соответствующих оснований могут быть взысканы пени и штраф.

Способы обеспечения уплаты соответствующих платежей указаны в статье 72 НК РФ.

Форма 4-ФСС: таблица 2

В бланк 4-ФСС были внесены изменения. В частности в таблицу 2 были добавлены новые строки, поэтому заполнять таблицу 2 придется по-новому. Давайте разберемся, как правильно заполнить таблицу 2. А наша пошаговая инструкция и готовый заполненный образец помогут вам в этом.

Последние изменения в 4-ФСС: таблице 2

Отчитываться перед ФСС по взносам на травматизм необходимо на специальном бланке. 28 июня 2021 года ФСС опубликовал приказ №275 от 07.06.2017, в котором вносятся изменения в бланк формы отчета. В форме 4-фсс последней редакции внесены новые графы в титульном листе и таблице №2.

3 важных изменения августа 2021 года по зарплате:

Специально для посетителей сайта мы открыли вип-доступ к журналу «Зарплата». Активируйте доступ, чтобы читать статьи.

Активировать доступ

Несмотря на то, что новый бланк отчета в ФСС появился уже в июне, сдавать отчет по нему нужно только, начиная с третьего квартала 2021 года. Равно как и при сдаче уточненного расчета, вы используете тот бланк, который действовал в период основного отчета.

Что нового появилось в новой форме 4-ФСС:

- В титульный лист добавили графу «Бюджетная организация». В ней бюджетникам необходимо будет проставить код, обозначающий источник финансирования.

- В таблицу 2 4-ФСС ввели новые строки:

Строка 1.1 «Задолженность за реорганизованным страхователем и/или снятым с учета обособленным подразделением организации» и

Строка 14.1 «Задолженность за территориальным органом Фонда страхователю и/или снятому с учета обособленному подразделению юрлица» — здесь правопреемнику компании нужно будет вписывать сумму задолженности органов ФСС перед компанией или ее.

Наши коллеги из журнала «Упрощенка» создали очень удобный сервис по электронной отчетности. В первую очередь он ориентирован на зарплатную отчетность — 6-НДФЛ, РСВ, 4-ФСС, СЗВ-М, СЗВ-СТАЖ. Сервис «Упрощенка 24/7.

Отчетность» используют через вебраузер, устанавливать программу на компьютер не нужно. Загрузите любой отчет и нажмите кнопку «Отправить». Далее придет подтверждение, что отчет принят. Цена на год — всего 2938 руб. — ниже цены не найти.

Подключим к системе в течение суток, никуда ехать не придется, все дистанционно.

Пробовать

Скачать новую форму 4 фсс с обновленной таблицей 2 можно здесь

Как заполнить таблицу 2 в форме 4-ФСС

Согласно порядку заполнения формы 4-ФСС в таблице 2 приводятся расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Схема заполнения таблицы 2 4-ФСС:

3 важных изменения сентября по зарплате:

Специально для посетителей сайта мы открыли вип-доступ к журналу «Зарплата». Активируйте доступ, чтобы читать статьи.

Активировать доступ

Заполняем таблицу 2 4-ФСС построчно:

№ строкиКакие вносятся показатели

| Строка 1* | Вносятся сведения о задолженности по страховым взносам на начало расчетного периода. |

| Строка 2** | Надо отразить сумму начисленных страховых взносов с начала расчетного периода в соответствии с размером установленного страхового тарифа с учетом скидки (надбавки), если она есть. |

| Строка 3 | Записывается сумма взносов, которая была начислена ФСС по актам выездных и камеральных проверок. |

| Строка 4 | Проставляются суммы расходов, не принятые ФСС к зачету за прошлые расчетные периоды по актам выездных и камеральных проверок. |

| Строка 5 | Указывается сумма страховых взносов, начисленная за прошлые расчетные периоды и подлежащая уплате. |

| Строка 6 | Вносятся суммы, полученные от ФСС на банковский счет страхователя в порядке возмещения расходов, превышающих сумму начисленных страховых взносов. |

| Строка 7 | Отражаем возврат сумм переплаты на расчетный счет компании или ИП от ФСС или зачет в счет погашения пеней или штрафов. |

| Строка 8 | Указывается сумма строк с 1 по 7 |

| Строка 9 | Записывается сумма задолженности на конец отчетного периода на основании бухгалтерского учета. |

| Строка 12 | Проставляем сумму задолженности территориального органа ФСС перед страховщиками, если такая задолженность имеется |

| Строка 15 | Пишем сумму всех расходов на взносы, начиная с января 2017 года |

| Строка 16 | Надо отразить сумму уплаченных страховых взносов с начала расчетного периода в соответствии с размером установленного страхового тарифа с учетом скидки (надбавки), если она есть |

| Строка 19 | Сумма долга по взносам на последний день отчетного периода |

| Строка 20 | Недоимка по взносам |

* Внимание, при заполнении строки 1 таблицы 2 указанная сумма должна равняться строке 19 за предыдущий расчетный период (данная сумма будет идентичная на протяжении всего расчетного периода).

**Строка 2 4-ФСС равна сумме начисленных к уплате страховых взносов на начало периода и за последние три месяца отчетного периода

Важно! Таблица 2 формы 4-ФСС обязательна к заполнению всеми страховщиками, даже теми, кто сдает нулевую отчетность.

Основные правила при заполнении формы 4-ФСС: таблицы 2

Правила заполнения таблицы 2 формы 4-ФСС в последней редакции 2017 года совсем не изменились и применимы ко всем остальным таблицам формы, так:

- в каждую строку и соответствующие ей графы вписывается только один показатель, а в случае отсутствия такового — прочерк;

- исправляя ошибку, перечеркните неверное значение и впишите правильное, поставив подпись страхователя (представителя) под исправлением с указанием даты исправления;

- все исправления нужно заверять печатью (при ее наличии) страхователя (представителя), вносить исправления с помощью корректирующего средства не допускается;

- в конце таблицы 2 4-ФСС не забудьте поставить подпись руководителя с расшифровкой и дату, совпадающую с датами в остальных разделах бланка.

4 ФСС за 4 квартал 2021 года сроки сдачи

Подпишитесь на журнал «Зарплата» всего за 13 900 рублей.

Торопитесь! Предложение действует только 3 дня.

Звоните

Подписаться