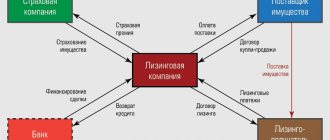

Переуступка по договору лизинга позволяет лизингополучателю передать имеющиеся у него права и обязанности в отношении объекта лизинга третьей стороне, которая ранее не фигурировала в заключенной сделке в качестве одного из ее участников. В нашей статье вы найдете информацию о процедуре переуступки по договору лизинга, документах, которые должны быть оформлены в ходе ее реализации, а также особенностях фиксации проведенных операций в бухгалтерском учете лизингодателя и обоих лизингополучателей.

Общие положения о договоре лизинга: понятие, предмет, право собственности на передаваемое имущество

Понятие договора лизинга определено положениями ст. 665 ГК РФ. Согласно данной статье, под ним понимается соглашение, одна сторона которого обязуется приобрести указанный второй стороной объект недвижимости или движимого имущества и передать его первой во временное пользование и владение для ведения предпринимательской деятельности. При этом договор финансовой аренды (он же договор лизинга), согласно положениям ст. 625 ГК РФ, признается разновидностью договора аренды, что позволяет применять к нему нормы § 1 гл. 34 ГК РФ.

Предметом лизинга, в соответствии с п. 1 ст. 3 федерального закона «О финансовой аренде…» от 29.10.1998 № 164, могут быть любые вещи, не подлежащие потреблению (сооружения, оборудование, транспорт, иная недвижимость и движимые объекты). Согласно п. 1 ст. 11 этого же нормативного акта, имущество, передаваемое пользователю на основании договора лизинга (т. е. во временное владение), остается в собственности организации, которая его предоставляет. Лизингополучатель, в свою очередь, получает 2 правомочия: владения и пользования. При этом по общему правилу он не имеет права продавать вещь, полученную по договору, или иным образом распоряжаться ей.

Однако в силу п. 1 ст. 19 ФЗ № 164 договором может предусматриваться и возможность перехода права собственности в пользу лизингополучателя, который может быть осуществлен как по истечении срока действия договора, так и до его истечения.

Перенайм предмета лизинга

Опишите, почему вы пишете жалобу на этот ответ

Жалоба

Отмена

На практике может возникнуть ситуация, когда лизингополучатель в силу своей неплатежеспособности либо в связи с отсутствием у него необходимости в использовании предмета лизинга может передать третьим лицам имущество, полученное ранее от лизингодателя по договору лизинга

Арендные отношения регулируются гл. 34 Гражданского кодекса Российской Федерации (далее — ГК РФ). Лизинг (финансовая аренда) является разновидностью договора аренды.

По договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного продавца и передать арендатору за плату во временное владение или пользование для предпринимательской деятельности. Договором финансовой аренды может быть предусмотрен выбор продавца и приобретаемого имущества арендодателем (ст. 665 ГК РФ).

Лизингодателем признается физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга (ст. 4 Закона N 164-ФЗ).

Лизингополучатель — физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга (ст. 4 Закона N 164-ФЗ).

Пунктом 1 ст. 11 Закона N 164-ФЗ установлено, что предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя.

Несмотря на то что предмет лизинга может учитываться на балансе лизингополучателя, он не является собственником имущества и лишен права им распоряжаться, то есть совершать сделки, предусматривающие переход права собственности на имущество к третьему лицу (продавать предмет лизинга, вносить его в качестве вклада в уставный капитал хозяйственных обществ и товариществ). Кроме того, лизингополучатель не вправе передавать предмет лизинга в залог, поскольку этим правом обладает только собственник имущества (ст. 335 ГК РФ).

Совершение иных действий в отношении имущества, являющегося предметом договора лизинга, допускается только с письменного согласия лизингодателя. Несоблюдение условия о письменном согласии лизингодателя влечет признание сделки ничтожной (Постановление ФАС Московского округа от 21 марта 2006 г. по делу N КГ-А41/1606-06).

Пунктом 2 ст. 615 ГК РФ определено, что арендатор вправе с согласия арендодателя сдавать арендованное имущество в субаренду (поднаем) и передавать свои права и обязанности по договору аренды другому лицу (перенаем).

Таким образом, лизингополучатель вправе передавать имущество в сублизинг и заключать договоры перенайма.

Передача прежним лизингополучателем прав и обязанностей по договору лизинга

НДС

Передача имущественных прав по договору лизинга на территории РФ признается объектом налогообложения по НДС (пп. 1 п. 1 ст. 146 НК РФ). Налоговая база определяется как стоимость передаваемых имущественных прав, исчисленная исходя из договорной цены без включения в нее НДС (п. 1 ст. 154, п. 5 ст. 155 НК РФ). Моментом определения налоговой базы является день передачи имущественных прав (день подписания договора перенайма) (п. 8 ст. 167 НК РФ, п. 1 ст. 389 ГК РФ).

Налог на прибыль

Плата (вознаграждение), причитающаяся прежнему лизингополучателю от нового лизингополучателя за перенаем предмета лизинга, для целей налогообложения прибыли учитывается в составе доходов от реализации имущественных прав (без учета НДС) (п. 1 ст. 248, п. 1 ст. 249 НК РФ).

При применении в налоговом учете метода начисления выручка признается на дату подписания договора перенайма (п. 3 ст. 271 НК РФ, п. 1 ст. 389 ГК РФ).

В общем случае выручка от реализации имущественных прав уменьшается на цену приобретения имущественных прав и на сумму расходов, связанных с их приобретением и реализацией (пп. 2.1 п. 1 ст. 268 НК РФ). Если в результате такого уменьшения образуется убыток, то он учитывается для целей налогообложения прибыли (п. 2 ст. 268 НК РФ).

С другой стороны, предмет лизинга выбывает из состава амортизируемого имущества не по причине его реализации (пп. 1 п. 1 ст. 268 НК РФ) и не по причине его ликвидации (пп. 8 п. 1 ст. 265 НК РФ, Письма Минфина России от 27.12.2010 N 03-03-06/2/220, от 16.11.2010 N 03-03-06/1/726, УМНС России по г. Москве от 23.08.2004 N 26-12/55121). Поэтому можно сделать вывод о том, что включение в состав расходов для целей налогообложения прибыли остаточной стоимости предмета лизинга, передаваемого новому лизингополучателю, является неправомерным.

Сумма НДС, не принятая к вычету прежним лизингополучателем до даты заключения договора перенайма, также не учитывается для целей налогообложения, так как этот расход не соответствует критериям, установленным п. 1 ст. 252 НК РФ (п. 49 ст. 270 НК РФ).

При заключении договора перенайма прежний лизингополучатель не исключает из состава расходов ранее признанные для целей налогообложения расходы в виде суммы начисленной амортизации и (или) лизинговых платежей.

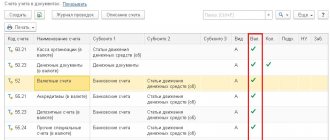

Бухучет

Плата (вознаграждение), причитающаяся прежнему лизингополучателю от нового лизингополучателя за перенаем предмета лизинга, учитывается в составе прочих доходов на дату заключения договора перенайма (п. п. 7, 10.1, 16 ПБУ 9/99). При этом производится запись по кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы», в корреспонденции с дебетом счета 76 «Расчеты с разными дебиторами и кредиторами» (Инструкция по применению Плана счетов).

При применении метода начисления доходы в бухгалтерском и налоговом учете признаются одновременно.

Бухучет при передаче прав и обязанностей по договору лизинга в ситуации, когда предмет лизинга учитывается на балансе прежнего лизингополучателя

На дату заключения договора перенайма прежний лизингополучатель выбывает из договора лизинга. Следовательно, сумма обязательств по договору лизинга, отраженная на эту дату на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-ар «Арендные обязательства», подлежит списанию. Поскольку на дату заключения договора перенайма происходит уменьшение обязательств прежнего лизингополучателя перед лизингодателем, то сумма списываемых обязательств признается в составе прочих доходов, что отражается по дебету счета 76, субсчет 76-ар «Арендные обязательства», в корреспонденции с кредитом счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы» (п. п. 2, 4, 7 ПБУ 9/99, Инструкция по применению Плана счетов).

Остаточная стоимость выбывающего предмета лизинга при передаче новому лизингополучателю списывается с бухгалтерского учета и включается в состав прочих расходов (п. 29 ПБУ 6/01, п. 76 Методических указаний по бухгалтерскому учету основных средств, п. п. 11, 19 ПБУ 10/99). При этом производится запись по дебету счета 91, субсчет 91-2 «Прочие расходы», и кредиту счета 01 «Основные средства» (или 03 «Доходные вложения в материальные ценности») (Инструкция по применению Плана счетов) <**>.

Также в составе прочих расходов признается сумма НДС, отраженная на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» и не принятая к вычету прежним лизингополучателем до даты заключения договора перенайма (п. 11 ПБУ 10/99). Данная сумма НДС подлежит уплате новым лизингополучателем по договору лизинга лизингодателю.

Сумма списанных в бухгалтерском учете обязательств перед лизингодателем в налоговом учете не включается в состав доходов, поскольку возникновение этих обязательств и, соответственно, их списание при перенайме обусловлены исключительно правилами бухгалтерского учета. Следовательно, в учете прежнего лизингополучателя возникают постоянная разница (ПР) и соответствующий ей постоянный налоговый актив (ПНА) (п. п. 4, 7 ПБУ 18/02).

Расходы в виде остаточной стоимости выбывающего предмета лизинга и суммы НДС, не принятой прежним лизингополучателем к вычету до даты заключения договора перенайма, формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов, приводят к возникновению ПР и соответствующих им постоянных налоговых обязательств (ПНО) (п. п. 4, 7 ПБУ 18/02).

В бухгалтерском учете ПНА отражается по кредиту счета 99 «Прибыли и убытки» (субсчет «Постоянные налоговые обязательства (активы)») в корреспонденции с дебетом счета 68 «Расчеты по налогам и сборам», а ПНО — по дебету счета 99 (субсчет «Постоянные налоговые обязательства (активы)») в корреспонденции с кредитом счета 68 (Инструкция по применению Плана счетов).

| Дебет | Кредит | Содержание операций |

| 1. Признание прочего дохода по договору перенайма | ||

| 76-н | 91-1 | Признан прочий доход от передачи прав по договору перенайма |

| 91-2 | 68-НДС | Начислен НДС |

| 2. Передача лизингового имущества новому лизингополучателю | ||

| 2.1. Лизинговое имущество учитывается на балансе лизингодателя | ||

| 001 | Стоимость предмета лизинга, переданного по договору перенайма, списана с забалансового учета | |

| 2.2. Лизинговое имущество учитывается на балансе лизингополучателя <***> | ||

| 76-ар | 91-1 | Признана в составе прочих доходов сумма списываемых обязательств |

| 02 | 01 (03) | Списана сумма накопленной амортизации по предмету лизинга, переданному новому лизингополучателю |

| 91-2 | 01 (03) | Признана в составе прочих расходов остаточная стоимость предмета лизинга, переданного новому лизингополучателю |

| 91-2 | 19 | Признана в составе прочих расходов сумма НДС, не принятая к вычету на дату заключения договора перенайма |

| 68-пр | 99 | Отражен ПНА |

| 99 | 68-пр | Отражено ПНО |

Получение новым лизингополучателем прав и обязанностей по договору лизинга

НДС

Сумму НДС, предъявленную прежним лизингополучателем в составе платы за перенаем, новый лизингополучатель имеет право принять к вычету после принятия на учет задолженности по внесению этой платы при наличии правильно оформленного счета-фактуры прежнего лизингополучателя и при условии использования предмета лизинга в облагаемых НДС операциях (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Сам факт получения предмета лизинга не влечет для нового лизингополучателя каких-либо налоговых последствий по НДС независимо от того, на чьем балансе учитывается предмет лизинга (на балансе лизингодателя или нового лизингополучателя).

Налог на прибыль

При применении в налоговом учете метода начисления плата за перенаем учитывается в составе прочих расходов, связанных с производством и реализацией, на последнее число отчетного периода равномерно в течение оставшегося срока действия договора лизинга (пп. 49 п. 1 ст. 264, абз. 2 п. 1, пп. 3 п. 7 ст. 272 НК РФ, Письмо УМНС России по г. Москве от 27.01.2004 N 26-12/5331).

Налог на прибыль при получении прав и обязанностей по договору лизинга в ситуации, когда предмет лизинга учитывается на балансе нового лизингополучателя

В общем случае первоначальной стоимостью имущества, являющегося предметом лизинга, признается сумма расходов лизингодателя на его приобретение (п. 1 ст. 257 НК РФ).

После заключения договора перенайма договор лизинга продолжает действовать. Предмет лизинга принимается новым лизингополучателем к налоговому учету в составе амортизируемого имущества по остаточной стоимости, определяемой по данным налогового учета у прежнего лизингополучателя. При этом изменения первоначальной стоимости предмета лизинга не происходит, поскольку собственником предмета лизинга остается лизингодатель. Если остаточная стоимость полученного предмета лизинга, введенного в эксплуатацию с 1 января 2016 г., не более 100 000 руб. (введенного в эксплуатацию до 1 января 2021 г. — не более 40 000 руб.) <*>, то это не является основанием для признания лизингового имущества неамортизируемым и включения новым лизингополучателем его стоимости в состав материальных расходов. Такой вывод следует из Писем Минфина России от 15.10.2005 N 03-03-02/114, от 19.07.2005 N 03-03-04/1/91. Несмотря на то что в указанных Письмах приведены разъяснения финансового ведомства на основе ранее действовавшей нормы Налогового кодекса РФ, в соответствии с которой первоначальная стоимость имущества, признаваемого амортизируемым, составляла более 10 000 руб., они, на наш взгляд, применимы и в данном случае.

Новый лизингополучатель является правопреемником в том числе в отношении начисления амортизации по переданному ему предмету лизинга. Следовательно, новый лизингополучатель по предмету лизинга, учитываемому на его балансе, начисляет амортизацию. При этом он может применять к основной норме амортизации специальный коэффициент не выше 3, кроме основных средств первой — третьей амортизационных групп (пп. 1 п. 2 ст. 259.3 НК РФ, Письма Минфина России от 09.09.2013 N 03-03-06/1/37022, от 14.07.2009 N 03-03-06/1/463). Подробнее о признании расходов в виде амортизационных отчислений для целей налогообложения см. раздел «Налог на прибыль при получении предмета лизинга, учитываемого на балансе лизингополучателя (сублизингополучателя)».

———————————

<*> С 1 января 2021 г. первоначальная стоимость имущества, признаваемого амортизируемым, увеличена и составляет более 100 000 руб. Данный стоимостный критерий применяется к объектам амортизируемого имущества, введенным в эксплуатацию начиная с указанной даты (п. 1 ст. 256 НК РФ).

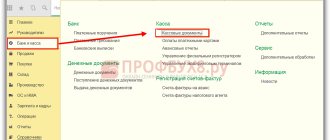

Бухучет

Плата за перенаем предмета лизинга в бухгалтерском учете организации — нового лизингополучателя признается в составе расходов по обычным видам деятельности на дату подписания договора перенайма. При этом производится запись по дебету счета учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами» (п. 5 ПБУ 10/99, Инструкция по применению Плана счетов).

При применении новым лизингополучателем в налоговом учете метода начисления в месяце признания платы за перенаем предмета лизинга в составе расходов, формирующих себестоимость продаж текущего месяца, в бухгалтерском учете возникают вычитаемая временная разница (ВВР) и соответствующий ей отложенный налоговый актив (ОНА). Это связано с тем, что расход в бухгалтерском учете признается единовременно, а в налоговом учете — в течение оставшегося срока действия договора лизинга.

Возникновение ОНА отражается в бухгалтерском учете по дебету счета 09 «Отложенные налоговые активы» и кредиту счета 68 «Расчеты по налогам и сборам». Указанные ВВР и ОНА уменьшаются (погашаются) по мере признания расхода в виде платы за перенаем предмета лизинга в налоговом учете (п. п. 11, 14, 17 ПБУ 18/02).

Бухучет при получении прав и обязанностей по договору лизинга в ситуации, когда предмет лизинга учитывается на балансе нового лизингополучателя

В таком случае лизинговое имущество принимается новым лизингополучателем к учету в составе основных средств по стоимости, равной общей сумме оставшейся задолженности перед лизингодателем по договору лизинга (без учета НДС) (п. п. 4, 7, 8 ПБУ 6/01, абз. 2 п. 8 Указаний об отражении в бухгалтерском учете операций по договору лизинга (применяются в части, не противоречащей принятым позднее нормативным актам, регулирующим бухгалтерский учет)) <**>.

Амортизация по предмету лизинга начисляется новым лизингополучателем в общеустановленном порядке (п. 17 ПБУ 6/01, абз. 3 п. 50 Методических указаний по бухгалтерскому учету основных средств).

В таблице используются следующие обозначения аналитических счетов по счету 68 и по счету 76:

68-НДС «Расчеты по НДС»;

68-пр «Расчеты по налогу на прибыль»;

76-ар «Арендные обязательства»;

76-п «Расчеты с прежним лизингополучателем».

| Дебет | Кредит | Содержание операций |

| 1. Признание в составе расходов платы за перенаем предмета лизинга | ||

| 20 (44 и др.) | 76-п | Плата за перенаем предмета лизинга признана в составе расходов текущего периода |

| 19 | 76-п | Отражена сумма НДС, предъявленная прежним лизингополучателем за перенаем |

| 68-НДС | 19 | Принята к вычету сумма НДС, предъявленная прежним лизингополучателем (при наличии у организации — нового лизингополучателя права на налоговый вычет) |

| 09 | 68-пр | Отражен ОНА |

| Ежемесячно с месяца, следующего за месяцем получения предмета лизинга | ||

| 68-пр | 09 | Уменьшен ОНА |

| 2. Принятие к учету лизингового имущества | ||

| 2.1. Лизинговое имущество учитывается на балансе лизингодателя | ||

| 001 | Стоимость предмета лизинга, полученного по договору перенайма, отражена на забалансовом счете | |

| 2.2. Лизинговое имущество учитывается на балансе нового лизингополучателя | ||

| 08 | 76-ар | Принят на учет предмет лизинга, полученный от прежнего лизингополучателя |

| 19 | 76-ар | Отражен НДС, подлежащий уплате лизингодателю |

| 01 | 08 | Полученный предмет лизинга отражен в составе основных средств <***> |

| 20 | 02 | Начислена амортизация (ежемесячно с месяца, следующего за месяцем принятия к учету предмета лизинга в составе основных средств) |

Переуступка по лизинговому договору

Под переуступкой по соглашению лизинга понимается передача лизингополучателем права на использование лизингового имущества третьему лицу на условиях, установленных положениями заключенного лизингового соглашения. Необходимость в переуступке прав возникает в том случае, если лизингополучатель не в состоянии самостоятельно исполнять свои финансовые обязательства или больше не нуждается в имуществе, полученном в лизинг. Расторжение ранее заключенного соглашения чревато для стороны, выдвинувшей такую инициативу, различными санкциями (в том числе возникновением обязанности по уплате штрафов и неустоек). Именно поэтому большинство лизингополучателей стремятся найти компанию, которая сможет принять на себя права и обязанности, возникающие при заключении договора лизинга.

Согласно п. 2 ст. 615 ГК РФ, замена лизингополучателя может быть квалифицирована как перенаем. В этом случае новый участник правоотношений, возникших при передаче имущества, принимает на себя все права и обязанности его прежнего получателя.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Процедуру переуступки стоит отличать от передачи имущества в сублизинг, который, согласно п. 1 ст. 8 ФЗ № 164, представляет собой разновидность поднайма имущества, полученного в лизинг, при котором получатель по договору лизинга передает его во владение и пользование третьим лицам на основании заключенного соглашения, устанавливающего размер платы за использование таким имуществом, а также сроки, на которые оно передается получателю по договору сублизинга. Сублизингополучатель при этом не приобретает никаких прав и обязанностей перед основным лизингодателем — правоотношения у него возникают только с лизингополучателем.

Проводки по лизингу на балансе лизингополучателя

Если договор предусматривает, что лизинговое имущество числится на балансе лизингодателя, лизингополучатель при составлении бухгалтерского учета лизинговых операций должен пользоваться счетом учета 001. Именно он выступает в качестве отправной точки для всех лизинговых операций. Чтобы лучше разобраться с нюансами учета лизингового имущества, рассмотрим ситуацию на примере. Возьмем две (ЛП) и ООО «Парус» (ЛД).

Компании заключают договор № 143, датированный 24 февраля 2019 года. Согласно ему, в лизинг передается оборудование оценочной стоимостью 1,5 млн рублей, в том числе НДС в размере 300 тысяч рублей. Срок соглашения рассчитан на 36 месяцев, а обязательный ежемесячный платеж составляет 40,5 тыс. руб., из которых НДС 8 100 рублей. По истечению срока аренды ЛП выкупит оборудование, выкупная стоимость которого входит в ежемесячный платеж.

Рассмотрим пример проводок по лизингу в бухгалтерском отчете ООО «Строитель»:

- Дебет 001 1 500 000 оборудование внесено на забалансовый учет;

- Дебет 20 Кредит 76 32 400 учтена сумма ежемесячного платежа;

- Дебет 19 Кредит 76 8 100 НДС с лизинговой суммы платежа;

- Дебет 68 Кредит 19 8 100 платеж НДС принят к вычету;

- Дебет 76 Кредит 51 40 500 лизинговый платеж переведен на счет ООО «Парус»;

Эти вышеуказанные проводки необходимо делать ежемесячно.

- Кредит 001 1 500 000 произведено списание оборудования с учета ООО «Строитель», поскольку все обязательства по договору 143 от 24.02.2019 выполнены;

- Дебет 01 Кредит 02 1 200 000 (1 500 000 300 000) стоимость выкупленного оборудования отражена в составе основных средств ООО «Строитель».

Выкупная стоимость лизингового имущества: проводки у лизингополучателя

Когда договор согласовывался сторонами, и он предусматривает выкуп оборудования «Строителем» за отдельную плату, учет должен содержать следующие проводки:

- Кредит 001 с учета ООО «Строитель» списано оборудование в связи с завершением срока действия договора 143 от 24.02.2019;

- Дебет 60 Кредит 51 перечислена выкупная стоимость оборудования;

- Дебет 08 Кредит 76 произведен выкуп промышленного оборудования ;

- Дебет 19 Кредит 76 учтен платеж НДС;

- Дебет 01 Кредит 08 в состав основных средств ООО «Строитель» внесено оборудование;

- Дебет 68 Кредит 19 НДС по оборудованию принят к вычету.

Проводки при досрочном выкупе имущества:

- Дебет 97 Кредит 76 сумма остатка лизинговых платежей без учета НДС;

- Дебет 19 Кредит 76 выделен НДС;

- Дебет 68 Кредит 19 платеж по НДС принят к вычету;

- Дебет 76 Кредит 51 переведен остаток по лизинговым платежам;

- Дебет 20 Кредит 97 списана досрочно начисленная сумма платежей.

Производятся каждый месяц до конца срока действия договора.

Проводки при учете имущества на балансе лизингополучателя

Исходные данные сохраним, но теперь по окончании срока аренды ЛП обязан выкупить оборудование за 18 000 рублей.

В таком случае отчет ООО «Строитель» будет содержать проводки следующего вида:

- Дебет 08 Кредит 76 1 265 000 (10) /1,20) оборудование взято на учет;

- Дебет 19 Кредит 76 253 000 размер НДС;

- Дебет 01 Кредит 08 1 265 000 оборудование зачислено как ОС для дальнейшего учета;

- Дебет 76 Кредит 51 40 500 средства по лизинговому платежу переведены на счет ООО «Парус»;

- Дебет 20 Кредит 76 32 400 размер ежемесячных расходов на лизинговые платежи;

- Дебет 68 Кредит 19 8 100 платеж по НДС принят к вычету;

- Дебет 20 Кредит 02 35 138, 89 (1 265 000×36) начислена амортизация;

Последние четыре позиции бухгалтер ООО «Строитель» обязан делать ежемесячно на протяжении всего срока действия договора.

- Дебет 76 Кредит 51 18 000 сумма переведена на счет ООО «Парус» в качестве выкупной стоимости;

- Дебет 01 Кредит 01 1 265 000 оборудование учтено как собственность по истечении трех лет;

- Дебет 02 Кредит 02 1 265 000 отражена амортизация.

Смена лизингополучателя по договору лизинга

Обязательным условием передачи долга третьему лицу, в соответствии с п. 2 ст. 391 ГК РФ, является наличие письменного согласия кредитора. В том случае, если оно отсутствует, заключенная сделка будет признана ничтожной. Законодатель не устанавливает точную форму и содержание такого документа, поэтому лизингодатель может составить его самостоятельно.

Последовательность действий, направленных на оформление документации, сопутствующей смене лизингополучателя, выглядит следующим образом:

- Получатель имущества по договору лизинга обращается к лизингодателю с письменным ходатайством о получении разрешения на передачу объекта соглашения, а также сопутствующих прав и обязанностей третьему лицу на условиях финансовой аренды.

- Лизингодатель рассматривает полученное предложение и дает письменный ответ, который может быть как положительным, так и отрицательным. При отрицательном ответе лизингополучатель лишается возможности осуществить переуступку.

- На основании полученного разрешения старый и новый лизингодатели, а также лизингополучатель заключают трехстороннее соглашение, положения которого регулируют порядок передачи имущества новому получателю и внесения им платежей на счета контрагентов, а также иные вопросы, которые стороны сделки считают существенными.

В том случае, если передаваемое в лизинг имущество было зарегистрировано на первоначального лизингополучателя по договору, его, в соответствии со ст. 20 ФЗ № 164, необходимо перерегистрировать на нового лизингополучателя.

Перечень документов, необходимых для оформления переуступки

В пакет документов, необходимых для передачи всех прав и обязанностей, связанных с предметом полученного в лизинг имущества, входят:

- Договор перенайма лизингового имущества — заключается в качестве дополнительного соглашения к ранее подписанному договору между лизингодателем и старым лизингополучателем.

- Акт приема-передачи имущества.

- Документы, прилагаемые к передаваемому объекту лизинга (например, паспорт технического средства при передаче автомобиля).

- Документы предприятия, выступающего в качестве нового лизингополучателя:

- копии устава, свидетельств о госрегистрации и постановке на налоговый учет;

- протокол собрания участников юрлица, содержащий решение о необходимости заключения лизинговой сделки, и пр.

- Финансовые документы предприятия, выступающего в качестве нового лизингополучателя:

- бухгалтерская отчетность,

- информация о расчетных счетах,

- сведения об имеющихся кредитах и лизинговых обязательствах и пр.

Осуществление финансовых расчетов при замене лизингополучателя

Одним из основных вопросов, возникающих при замене лизингополучателя, является осуществление денежных взаиморасчетов между сторонами трехстороннего соглашения. Как правило, на практике перечисление средств осуществляется следующим образом:

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

- Если на момент заключения договора у старого лизингополучателя имелась непогашенная задолженность, внесенный им, но не зачтенный на момент оформления документов аванс используется для закрытия имеющегося долга.

- Если размер не зачтенного на момент заключения соглашения аванса превышает сумму имеющихся у лизингополучателя задолженностей, излишне уплаченные средства возвращаются плательщику лизингодателем или перечисляются в счет будущих платежей нового лизингополучателя (последний при этом компенсирует старому лизингополучателю понесенные им расходы).

Согласно общему правилу, определенному п. 1 ст. 249 НК РФ, первоначальный лизингополучатель обязан уплатить налог на прибыль со всех денежных средств, полученных им при переоформлении договора лизинга от нового лизингополучателя (за исключением входящего в эту сумму НДС). В том случае, если сумма уплаченного налогоплательщиком авансового платежа не перекрывается полностью средствами, полученными от нового пользователя предмета лизинга, получившаяся отрицательная разница признается убытком и должна быть учтена при расчете размера налоговой базы по налогу на полученную прибыль (письмо ФНС «Об убытке…» от 11.11.2011 № ЕД-4-3/[email protected]).

При расчете размера амортизации налогоплательщики, являющиеся лизингополучателями, в соответствии с п. 2 ст. 259.3 НК РФ, могут применять специальный коэффициент, размер которого не может превышать 3. Согласно позиции Минфина РФ, изложенной в письме от 09.03.2006 № 03-03-04/1/202, при перенайме имущества, полученного в лизинг, новый лизингополучатель также может применять указанный коэффициент при определении значения амортизации (при условии, что имущество будет учитываться на балансе его получателя).

Проверяем амортизационные отчисления

Все налоговые расходы должны быть реальными и экономически оправданными. Причем повторное их включение в налоговую базу недопустимопп. 1, 5 ст. 252 НК РФ. При досрочном выходе из договора лизинга особенно важно учитывать это правило.

Итак, за весь срок действия договора лизинга — пока ваша организация еще была лизингополучателем — можно признать полноценными расходами ту сумму, которая равна сумме текущих лизинговых платежей лизингодателю. Разумеется, за исключением той их части, которая должна учитываться как аванс.

Часто в договоре лизинга предусмотрено условие о выкупе имущества лизингополучателем. Иногда выкупная стоимость уплачивается лизингополучателем равномерно — ежемесячно в составе лизинговых платежей. В этом случае часть, идущая в уплату

выкупной цены, будет формировать первоначальную стоимость предмета лизинга после его выкупа. Ее можно признать в расходах только по окончании договора лизинга — либо через амортизацию, либо единовременно (если бывший предмет лизинга не будет учтен как основное средство)Письма Минфина от 02.06.2010 № 03-03-06/1/368; ФНС от 26.05.2010 № ШС-37-3/[email protected]; УФНС по г. Москве от 16.05.2011 № 16-15/[email protected]

Таким образом, выкупные платежи, уплачиваемые в течение срока действия договора лизинга, безопаснее не включать в состав расходов лизингополучателя.

Поскольку предмет лизинга был на балансе лизингополучателя, организация имела право начислять амортизацию. А текущие лизинговые платежи можно было учитывать как самостоятельный расход только в случае, если они превышали начисленную в конкретном месяце амортизациюподп. 10 п. 1 ст. 264 НК РФ.

Напомним, что первоначальная налоговая стоимость предмета лизинга, исходя из которой надо считать амортизацию, определяется как сумма фактических затрат лизингодателя на приобретение этого основного средства, даже если оно учитывается на балансе лизингополучателяп. 1 ст. 257 НК РФ; Письмо Минфина от 03.02.2012 № 03-03-06/1/64. Общая сумма лизинговых платежей выше первоначальной стоимости предмета лизинга. Однако лизингополучатель может применить специальный коэффициент амортизации не выше 3 (что должно быть закреплено в учетной политике для целей налогообложения), если предмет лизинга относится к 4—10-й амортизационным группамподп. 1 п. 2 ст. 259.3 НК РФ. И именно ускоренная амортизация может привести к тому, что при досрочном выходе из договора лизинга в налоговом учете лизингополучателя на расходы будет списано больше, чем начислено текущих лизинговых платежей в соответствии с их графиком.

Несмотря на то что амортизация была исчислена правильно, в случае досрочного расторжения договора лизинга либо (в нашем случае) смены лизингополучателя придется:

- <�или>уменьшить свои расходы в виде начисленной амортизации на сумму превышения амортизации над текущими лизинговыми платежами;

- <�или>включить такую сумму в доходы.

Поэтому посчитайте, какая сумма была учтена в расходах за время действия договора лизинга и сколько текущих лизинговых платежей было реально начислено по условиям договора. Разумеется, следуя безопасному варианту учета, берем во внимание только ту часть лизинговых платежей, которая не включает в себя выкупную стоимость.

Если признано в расходах больше, чем начислено текущих платежей лизингодателю, восстановите разницу одним из указанных выше способов.

Такая разница считается по следующей формуле.

Никаких уточненных деклараций за прошлые периоды подавать не требуется: ранее все было исчислено верно.

Пример. Учет лизингополучателем расходов в виде амортизации и текущих платежей

/ условие / Первоначальная стоимость лизингового оборудования в налоговом учете — 300 000 руб. По условиям договора лизинга лизингополучатель, компания А, должен ежемесячно в течение 6 лет (срока действия договора лизинга и срока полезного использования оборудования) уплачивать по 6250 руб. без учета НДС. Общая сумма лизинговых платежей без учета НДС — 450 000 руб.

Компания А учитывает предмет лизинга на своем балансе и начисляет амортизацию с учетом повышающего специального коэффициента, равного 3. Сумма ежемесячной амортизации составляет 12 500 руб. (300 000 руб. / 6 лет / 12 мес. х 3).

Предмет лизинга амортизируется в течение 11 месяцев.

/ решение / За 11 месяцев действия договора лизинга у компании А:

- учтены в расходах амортизационные отчисления в общей сумме 137 500 руб. (12 500 руб. х 11 мес.);

- по условиям договора лизинга сумма текущих платежей составила 68 750 руб. (6250 руб. х 11 мес.). Что в два раза меньше суммы начисленной амортизации. Текущие лизинговые платежи в качестве самостоятельных расходов не учитывались.

В случае заключения договора перенайма в налоговом учете компании А придется восстановить часть ранее признанных расходов.

Если ежемесячные амортизационные начисления были меньше сумм текущих платежей или равны им, ничего восстанавливать не придется.

Смена лизингодателя при переуступке

Переуступить права, возникшие при заключении договора лизинга, может не только лизингополучатель, но и лизингодатель — на это указывают положения ст. 18 ФЗ № 164. Согласно данной норме, лизингодатель может передать свои права по договору третьему лицу, предупредив об этом лизингополучателя. Отсутствие такого уведомления является основанием для расторжения соглашения по инициативе лизингополучателя (п. 2 ст. 450 ГК РФ).

Уступка требований лизингодателем предполагает передачу третьей стороне права на получение лизинговых платежей от лизингодателя или взыскание задолженности, сформировавшейся на момент заключения соответствующего соглашения. После того как договор о переуступке требований будет заключен, у лизингополучателя возникнет обязанность по внесению обязательных платежей в адрес нового лизингодателя. Неисполнение таких обязательств влечет за собой наложение санкций, предусмотренных заключенным дополнительным соглашением или иным документом, регулирующим порядок решения данного вопроса.

***

Итак, переуступка лизинговому договору позволяет лизингополучателю передать лизинговое имущество, а также возникшие при его получении права и обязанности стороне, которая не являлась участником ранее заключенного соглашения. Смена лизингополучателя влечет за собой необходимость исполнения участниками нового договора ряда действий, в том числе оформления сопутствующих документов и отражения проведенных финансовых операций в бухгалтерском и налоговом учете предприятия.

Бухгалтерские проводки по договору перенайма лизингового имущества

- 10.01 «Историческое достижение»: Госдеп США приветствовал автокефалию церкви на Украине

- 10.01 Дуров ликвидирует Telegram Messenger LLP, включенную в реестр Роскомнадзора

- 10.01 СМИ назвали дату презентации Samsung Galaxy S10

- 10.01 Следствие прекратило уголовное дело об экстремизме против Мотузной

- 10.01 В Петербурге жители монетами отскоблили закрашенное коммунальщиками граффити

- 10.01 Трамп готов отменить поездку на форум в Давосе из-за шатдауна

- 10.01 В Москве вооруженные люди похитили посетителя ресторана

- 10.01 Суд в Петербурге принял жалобу «бухгалтера Пригожина» по делу против Минюста США

- 10.01 За 2021 год таможня перечислила в бюджет 6,6 трлн рублей

- 10.01 Давним подрядчикам петербургского метро достались контракты по уборке станций за 3,1 млрд рублей

- 10.01 Дюков согласился стать кандидатом на пост главы РФС

- 10.01 Роскомнадзор нашел на сайте BBC признаки террористической идеологии

- 10.01 Норвегия предупредила пилотов о сбоях GPS-сигнала у границы с Россией

- 10.01 Названы лучшие страны для проживания иностранцев

- 10.01 Двух россиян арестовали в Италии за перевозку курдских мигрантов

- 10.01 Корпорация Xiaomi за 3 дня подешевела на $6,3 млрд

- 10.01 «Яндекс» удалил из выдачи 30 тыс. ссылок с пиратским контентом

- 10.01 В России сахар подорожал почти на треть, куриные яйца – на четверть в 2021 году

- 10.01 Росстат: бензин в России за 2021 год подорожал на 9,4%

- 10.01 Основатель «Магнита» Галицкий планирует открыть рестораны в Петербурге и Москве

- 10.01 Центробанк обязал форекс-дилеров раскрывать данные о рисках

- 10.01 Аудиторы проверят, как тратились деньги на строительство метро в Петербурге

- 10.01 Еда и образование: что покупали онлайн петербуржцы в каникулы

- 10.01 В Госдуме поддержали идею закрепить право пациента на обезболивание

- 10.01 В Петербурге новую партию брелоков «Подорожник» начнут продавать с 14 января

- 10.01 Книги и чипсы из водорослей: Ozon назвал самые популярные покупки петербуржцев в новогодние праздники

- 10.01 «Фонтанка» угодила в региональные сети Виктора Шкулева

- 10.01 Проект Сбербанка и «Яндекса» возглавит бывший топ-менеджер LʼOréal

- 10.01 Лукашенко пригрозил России потерей «единственного союзника» на западе из-за налогового маневра

- 10.01 Шнуров раскритиковал Милонова в стихах

- 10.01 Впервые за 10 лет ГУП «ТЭК СПб» собрал больше 102% платежей

- 10.01 Госдума в первом чтении приняла закон о правовом статусе паломника

- 10.01 Распоряжение о передаче Исаакиевского собора РПЦ утратило силу

- 10.01 ФАС грозит делами банкам за комиссии и снижение процентов по вкладам

- 10.01 Российская премьер-лига выдвинула Дюкова на пост главы РФС

- 10.01 АвтоВАЗ рассказал о росте российского авторынка за 2018 год

- 10.01 Защитника одного из украинских моряков потребовали исключить из коллегии адвокатов

- 10.01 Москва и Лондон частично восполнили состав дипмиссии после высылки дипломатов

- 10.01 Рошаль рассказал о состоянии спасенного ребенка из Магнитогорска

- 10.01 Приемным родителям России могут ограничить переезд и запретить усыновлять больше одного ребенка в год

- 10.01 Товарооборот России и Китая в 2021 году превысил рекордные $100 млрд

- 10.01 Госдума одобрила уголовное наказание за онлайн-продажу фальшивых лекарств

- 10.01 Из Петербурга за сутки вывезли 47 тыс. кубометров снега

- 10.01 В Госдуму внесли законопроект о запрете отдавать Курилы Японии

- 10.01 Депутат Госдумы Козенко заявил, что Киеву помогут только «союзники-инопланетяне»

- 10.01 Рогозин пожаловался на нехватку финансирования «Роскосмоса»

- 10.01 Затопленный Тушинский тоннель ограничил движение на северо-западе Москвы

- 10.01 В России увеличили надбавку к пенсии по возрасту

- 10.01 Пропавших орлов Александровской колонны полиция нашла в Эрмитаже

- 10.01 ОАК ответила на угрозу срыва производства самолета МС-21 из-за санкций