Бухгалтерский учет программного обеспечения при УСН: проводки

Учет ПО фирмы регулируется основными нормами ведения бухучета – законом «О бухучете» от 06.12.2011 № 402-ФЗ и ПБУ 14/2007. При покупке исключительных прав на ПО фирма становится владельцем программы. Если ПО соответствует критериям нематериального актива, указанным в п. 3 ПБУ 14/2007 (объект отделяется от других ативов, используется в деятельности компании более года, способен приносить выгоды компании, его стоимость достоверно определяется, не предполагается его продажа в течение года), то его учитывают по фактической стоимости в составе НМА на счете 04. Понесенные затраты будут списываться ежемесячным начислением износа в периоде полезного использования, установленного компанией. Срок службы ПО определяется исходя из отрезка времени, когда эксплуатация актива наиболее выгодна фирме, и может ежегодно пересматриваться.

Первоначально затраты по приобретению ПО аккумулируются в бухучете на сч. 08 (Д/т 08 — К/т 60, 76), а при вводе в эксплуатацию переходят в дебет сч. 04 (Д/т 04 — К/т 08). Списание стоимости ПО фиксируется начислением амортизации каждый месяц в течение срока полезного использования – Д/т 20,26, 44 — К/т 05.

Если программа приобретена по простой (неисключительной) лицензии, это означает, что компания получила право пользоваться ПО определенное время, а право распоряжаться ею остается у разработчика. Поскольку программа не будет являться собственностью компании, то признать НМА ее нельзя. В таком случае расходы на ее покупку отражаются в составе:

- расходов будущих периодов (РБП) (Д/т 97 – К/т 60, 76) и равномерно списываются каждый месяц, если покупка оплачена разовым платежом (Д/т 20,26,44 – К/т 97);

- текущих расходов, если за пользование программой фирма перечисляет периодические платежи (Д/т 20,26,44 – К/т 60,76).

Оценочная стоимость приобретенной лицензии учитывается за балансом фирмы, например, по дебету счета 012. Расходы на ПО списываются в порядке, предусмотренном компанией, после ввода в эксплуатацию и документального оформления установки программы. Расходы по установке, настройке, сопровождению ПО признаются в бухучете текущими затратами и списываются в том отчетном периоде, когда были произведены (Д/т 20,26,44 – К/т 60,76).

Доходы минус расходы: особенности для УСН

Какие условия должны выполнить компании, чтобы применить спецрежим? Какие расходы необходимо учитывать, а какие нет? Какую ставку при этом применять налоговым льготникам? И как без ошибок заполнить Книгу учета доходов и расходов в 1С?

Ответим сегодня на все эти вопросы.

Для сформировался особый список неучитываемых выплат. К ним у инспекторов особое внимание. И если не учесть все важные моменты, то можно получить доначисление к налогам с пенями и штрафами.

Согласно действующему закону, налогоплательщик самостоятельно выбирает объект налогообложения. Это не касается участников договора простого товарищества или доверительного управления имуществом. Они обязаны платить единый налог только с доходов, уменьшенных на величину расходов (ст. 346.14 НК РФ).

Что необходимо сделать компаниям на УСН?

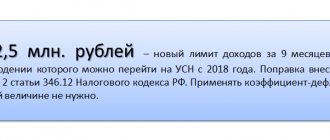

Для того, чтобы вы могли применять спецрежим, должны быть выполнены следующие условия:

- лимит доходов с начала года — 150 000 000 руб.;

- максимальная стоимость основных средств — 150 000 000 руб.;

- доля юрлиц в уставном капитале — не более 25 процентов;

- филиалов нет.

Имейте ввиду, что от объекта зависит размер ставки и то, как считается налог. Ставка больше у тех, кто учитывает расходы.

Обязательно до конца года успейте проверить, не превышены ли лимиты доходов за год, а также стоимость основных средств и численность сотрудников. Если окажется, что цифры превышают норму, то в следующем году применять спецрежим вы не сможете.

Какие расходы учитывать при объекте «доходы минус расходы»?

При упрощенной системе можно уменьшить налоговую базу только на те расходы, которые указаны в закрытом перечне пункта 1 статьи 346.16 НК РФ.

Здесь приняты во внимание самые важные виды затрат (на покупку основных средств, материалов, товаров, оплату труда и т. д.).

Прежде чем будете признать расходы, узнайте, есть ли они в списке.

Если затраты есть в перечне, то необходимо сделать запись в Книге учета, когда оплатите расходы и выполните прочие условия (п. 2 ст. 346.17 НК РФ). Будьте предельно внимательны. Инспекторы обратят внимание на все недочеты.

Перечень расходов при УСН доходы минус расходы — 2021 с расшифровкой

| № п/п | Вид расхода |

| 1 | Расходы на приобретение, сооружение и изготовление основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств |

| 2 | Расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком |

| 3 | Расходы на приобретение исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора |

| 4 | Расходы на патентование и (или) оплату правовых услуг по получению правовой охраны результатов интеллектуальной деятельности, включая средства индивидуализации |

| 5 | Затраты на научные исследования и (или) опытно-конструкторские разработки, признаваемые таковыми в соответствии со статьей 262 НК РФ |

| 6 | Расходы на ремонт основных средств (в том числе арендованных) |

| 7 | Арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество |

| 8 | Материальные расходы |

| 9 | Затраты на оплату труда, выплату пособий по временной нетрудоспособности |

| 10 | Расходы на все виды обязательного страхования работников, имущества и ответственности, включая страховые взносы |

| 11 | Суммы НДС по приобретенным и оплаченным товарам (работам, услугам) |

| 12 | Проценты, уплачиваемые за предоставление в пользование денег (кредитов, займов). Расходы на оплату услуг, оказываемых кредитными организациями, в том числе связанные с продажей иностранной валюты при взыскании налога, сбора, пеней и штрафа за счет имущества налогоплательщика |

| 13 | Расходы на обеспечение пожарной безопасности, услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, на приобретение услуг пожарной охраны и иных услуг охранной деятельности |

| 14 | Суммы таможенных платежей, уплаченные при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, и не подлежащие возврату налогоплательщику |

| 15 | Затраты на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ |

| 16 | Расходы на командировки |

| 17 | Плата государственному и (или) частному нотариусу за нотариальное оформление документов |

| 18 | Расходы на бухгалтерские, аудиторские и юридические услуги |

| 19 | Расходы на публикацию бухгалтерской (финансовой) отчетности |

| 20 | Затраты на канцелярские товары |

| 21 | Расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи |

| 22 | Затраты на покупку приобретение права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных |

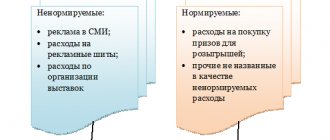

| 23 | Расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания |

| 24 | Расходы на подготовку и освоение новых производств, цехов и агрегатов |

| 25 | Суммы уплаченных налогов и сборов. Исключение – упрощенный налог и НДС, перечисленный по правилам пункта 5 статьи 173 НК РФ |

| 26 | Расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, а также затраты, связанные с приобретением и реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке товаров |

| 27 | Расходы на выплату комиссионных, агентских вознаграждений и вознаграждений по договорам поручения |

| 28 | Затраты на оказание услуг по гарантийному ремонту и обслуживанию |

| 29 | Расходы на подтверждение соответствия продукции или иных объектов, процессов производства, эксплуатации, хранения, перевозки, реализации и утилизации, выполнения работ или оказания услуг требованиям технических регламентов, положениям стандартов или условиям договоров |

| 30 | Затраты на проведение обязательной оценки правильности уплаты налогов в случае возникновения спора об исчислении налоговой базы |

| 31 | Плата за предоставление информации о зарегистрированных правах |

| 32 | Расходы на оплату услуг специализированных организаций по изготовлению документов кадастрового и технического учета (инвентаризации) объектов недвижимости (в том числе правоустанавливающих документов на земельные участки и документов о межевании земельных участков) |

| 33 | Затраты на оплату услуг специализированных организаций по проведению экспертизы, обследований, выдаче заключений и предоставлению иных документов, наличие которых обязательно для получения лицензии (разрешения) на осуществление конкретного вида деятельности |

| 34 | Судебные расходы и арбитражные сборы |

| 35 | Периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и правами на средства индивидуализации (в частности, правами, возникающими из патентов на изобретения, полезные модели, промышленные образцы) |

| 36 | Вступительные, членские и целевые взносы, уплачиваемые в соответствии с Федеральным законом от 1 декабря 2007 года № 315-ФЗ «О саморегулируемых организациях» |

| 37 | Расходы на проведение независимой оценки квалификации, подготовку и переподготовку кадров, состоящих в штате налогоплательщика |

| 38 | Расходы на обслуживание контрольно-кассовой техники |

| 39 | Затраты по вывозу твердых бытовых отходов |

| 40 | Сумма платы в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, имеющими разрешенную максимальную массу свыше 12 тонн, зарегистрированными в реестре транспортных средств системы взимания платы |

Кроме списка из таблицы есть еще три требования к затратам:

- Они должны соответствовать критериям пункта 1 статьи 252 НК РФ, а это значит быть обоснованными и документально подтвержденными.

- Их необходимо оплатить (п. 2 ст. 346.17 НК РФ).

- Их нужно осуществить (товары получить, услугами воспользоваться, работы принять).

Что нельзя принимать к учету при упрощенке в 2018 году?

Если свои затраты вы не нашли ни в закрытом перечне, ни в других законах, учитывать их при расчете суммы упрощенного налога нельзя.

| Вид расхода | Почему нельзя учесть |

| Электронная подпись для участия в торгах при госзакупках | Письмо Минфина России от 08.08.2014 № 03-11-11/39673 |

| Спецоценка рабочих мест | Письмо Минфина России от 30.06.2014 № 03-11-09/31528 |

| Страховка за помещение в аренде | Письмо Минфина России от 20.05.2009 № 03-11-09/179 |

| Стоимость питьевой воды для работников | Письмо Минфина России от 06.12.2013 № 03-11-11/53315 |

| Покупка и выкуп земельных участков. Учесть расходы вы сможете, только если купили землю для перепродажи | Письмо Минфина России от 07.08.2017 № 03-11-11/50441 |

| Затраты на право установки рекламных конструкций | Письмо ФНС России от 06.08.2014 № ГД-4-3/15322 |

| Расходы на управление организацией | Письмо Минфина России от 20.01.2017 № 03-11-06/2/2506 |

| Расходы на доставку невостребованного товара почтой | Письмо Минфина России от 30.05.2016 № 03-11-06/2/31125 |

| Представительские расходы, корпоративы для сотрудников и клиентов, услуги кадровых агентств, маркетинговые услуги | В п. 1 ст. 346.16 НК РФ нет подобных расходов |

Ставка налога на УСН доходы – расходы

В 2021 году, при УСН доходы минус расходы, основная ставка составляет 15%. Но нужно учитывать тот момент, что региональные власти могут уменьшить ставку до 5 процентов.

Кроме того, для начинающих предпринимателей, которые работают в производственной, социальной или научной сферах, а также в сфере оказания бытовых услуг населению, налоговая ставка может быть уменьшена до 0.

Также для организаций и предпринимателей Крыма и Севастополя региональные власти имеют право снизить ставку до 3 процентов. В Крыму и Севастополе для объекта «доходы минус расходы» в 2021 году действует ставка 10% (ч. 2 ст. 2.1 Закона Республики Крым от 29.12.2014 № 59-ЗРК/2014, подп. 3 ч. 1.1 ст. 2 Закона г. Севастополя от 03.02.2015 № 110-ЗС). Помимо этого, для организаций и предпринимателей, которые ведут деятельность в сфере сельского хозяйства, рыбоводства, образования, здравоохранения, организации отдыха и развлечений, ставка составляет 5/% (ч. 1 ст. 2 Закона г. Севастополя от 14.11.2014 № 77-ЗС).

Учет доходов и расходов в 1С

Все налогоплательщики на УСН обязаны вести книгу учета доходов и расходов (КУДиР). В противном случае можно получить немалый штраф (ст. 120 налогового кодекса РФ). Штраф наложат и в том случае, если заполнить книгу неправильно.

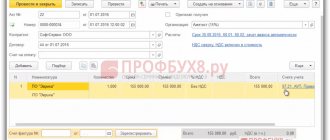

Заполнение КУДиР в 1С:Бухгалтерия 3.0

Для начала в форме настройки учетной политики перейдите в «Настройка налогов и отчетов».

Далее надо выбрать «Упрощенная (доходы минус расходы)» система налогообложения.

Теперь можно перейти в раздел «УСН» данной настройки и настроить порядок признания доходов. Именно здесь указывается, какие операции уменьшают налоговую базу. Если у вас возникает вопрос почему расход не попадает в книгу расходов и доходов в 1С — первым делом смотрите в эти настройки.

С некоторых пунктов нельзя снять флаг, так как они являются обязательными для заполнения. Остальные флаги можно установить исходя из специфики работы вашей организации.

Настраиваем печать самого КУДиР. Для этого в меню «Отчеты» выберите пункт «Книга доходов и расходов УСН» раздела «УСН». Перед вами откроется форма отчета книги учета. Нажмите на кнопку «Показать настройки». Если вам необходимо детализировать записи полученного отчета, поставьте соответствующий флаг.

Перед формированием КУДиР в 1С:Бухгалтерия 3.0 необходимо завершить все операции по закрытию месяца и проверить правильность последовательности документов. Все расходы попадают в данный отчет после их оплаты.

Книга учета ДиР формируется автоматически и поквартально. Для этого нужно нажать на кнопку «Сформировать».

Книга доходов и расходов содержит 4 раздела:

- Раздел I. В данном разделе отражаются все доходы и расходы за отчетный период поквартально с учетом хронологической последовательности.

- Раздел II. Данный раздел заполняется только при виде УСН «Доходы минус расходы». Тут содержатся все затраты на основные средства и НМА.

- Раздел III. Здесь содержатся убытки, которые уменьшают налоговую базу.

- Раздел IV. В данном разделе отображаются суммы, уменьшающие налог, например, страховые взносы за сотрудников и т. п.

Если все верно настроено, то и КУДиР сформируется корректно.

Ручная корректировка

Если что-то заполнено не так, то записи можно откорректировать вручную. Для этого в меню «Операции выберите пункт «Записи книги доходов и расходов УСН».

Создайте новый документ. Появится три вкладки. Первая вкладка корректирует записи раздела I. Вторая и третья — раздел II. Внесите нужные записи в данный документ. После этого КУДиР сформируется с учетом новых данных.

Анализ состояния учета

Данный отчет может помочь вам в наглядном виде проверить правильность заполнения книги доходов и расходов. Чтобы его открыть, выберите пункт «Анализ учета по УСН» в меню «Отчеты».

Напоминаем, что для корректной работы ваших систем на 1С, необходимо обновлять конфигурации после выхода релизов. О выходе новых обновлений, срока действия вашего 1С:ИТС вы всегда можете узнать в специалистов Первого Бита по телефонам или прийти к нам офис.

Налоговый учет затрат на ПО при УСН

Чтобы признать нематериальным активом исключительные права на ПО в налоговом учете, необходимо соблюдение таких условий (п. 4 ст. 346.16, п. 1 ст. 256 НК РФ):

- стоимость их должна превышать 100000 руб.,

- срок полезного использования — больше 12 месяцев,

- имущество амортизируется и используется для собственных нужд.

Расходы на этот актив списываются поквартально равными суммами в течение налогового периода (года) после оплаты и принятия ПО к учету.

Актив, приобретенный с периодичным разграничением платежа в течение срока действия договора, не может быть отнесен к НМА (пп. 8 п. 2 ст. 256 НК РФ). Списание затрат на такое ПО производится по факту каждого очередного платежа.

Если приобретено неисключительное право пользования ПО, то в налоговом учете расходы списываются сразу после оплаты и принятия актива к учету в составе РБП.

«1С Бухгалтерия» для упрощенки

Данная бухгалтерская программа — это настоящее спасение для налогоплательщиков, ведь юрлица-упрощенцы обязаны вести и бухгалтерский, и налоговый учет. Поскольку в основном налогоплательщики на УСН — это представители малого бизнеса, то лишние расходы на содержание штата бухгалтеров могут быть неподъемными.

О существующих законодательных послаблениях для малого бизнеса см. в материале «Минфин рассказал о поблажках в бухучете для малого бизнеса».

Для начала нужно определиться, какую версию программы использовать. Для упрощенцев целесообразнее будет использовать базовую версию, ведь она стоит дешевле, а имеющихся настроек с лихвой хватит для организации бухгалтерского и налогового учета.

Несмотря на кажущуюся простоту учета на упрощенной системе налогообложения, налогоплательщики сталкиваются с рядом сложностей. Особенно сложен в применении кассовый метод учета расходов для тех упрощенцев, которые избрали объектом налогообложения «доходы минус расходы».

Разобраться с учетом расходов на УСН вам поможет наша статья «Учет расходов при УСН с объектом «доходы минус расходы»».

Самым оптимальным вариантом для УСН-щиков является спецпакет «1С: Упрощенка» программы «1С: Бухгалтерия» 8-й версии (редакция 3.0). Также в новом разделе «Налоговый учет при УСН» регулярно добавляются консультационные статьи в помощь бухгалтеру при работе с программой.

Примеры учета программного обеспечения (УСН)

Пример 1

Предприятие в апреле 2021 приобрело исключительное право на ПО стоимостью 150 000 руб., оплатив полностью и установив ПО в апреле. Актив признан в структуре НМА, установлен срок использования — 3 года (36 месяцев). В бухучете затраты на ПО будут списываться начислением амортизации в течение 3-х лет. Проводки:

| Операции | Д/т | К/т | Сумма |

| Покупка ПО | 08 | 60 | 150 000 |

| Оплата | 60 | 51 | 150 000 |

| Ввод ПО в работу как НМА | 04 | 08 | 150 000 |

| С мая 2021 по апрель 2021 ежемесячно начисляется амортизация (150000/36) | 20 | 05 | 4166,67 |

В налоговом учете бухгалтер спишет расходы по приобретению актива до конца налогового года, распределив затраты поквартально — во 2-м, 3-м и 4-м кварталах по 50000 руб. (150000/3), и отразив их в КУДиР.