Учетная политика при есхн — особенности формирования — все о налогах

Учетная политика ЕСХН отражает организационные и учетные нюансы деятельности сельхозкоммерсанта. Что предусмотреть в учетной политике ЕСХН и как ее составить, расскажет наш материал.

Учетная политика ЕСХН Учетная политика ИП на ЕСХН Учетная политика фирмы на ЕСХН Какие особенности учета имущества коммерсанта на ЕСХН отразить в учетной политике?

Итоги ЕСХН — специальный налоговый режим, поэтому, начиная разговор об учетной политике (УП) для применяющих ЕСХН коммерсантов, необходимо исходить из общих требований Налогового кодекса.

ВАЖНО! В соответствии со ст. 313 НК РФ в своей УП для целей налогообложения налогоплательщик устанавливает правила ведения налогового учета при осуществлении своей деятельности

При этом от коммерсанта потребуется:

- утвердить УП приказом руководителя;

- корректировать УП в необходимых случаях (при изменении законодательства, при осуществлении новых видов деятельности и др.).

- разработать УП еще до начала своей работы;

- применять последовательно из периода в период;

Формируя УП и определяя правила налогового учета, спецрежимнику-сельхозтоваропроизводителю необходимо учесть требования ст.

346.5 НК РФ. В п. 8 указанной статьи сформулировано основное требование к форме налогового учета сельхозкоммерсантов на ЕСХН.

Учетная политика для целей налогообложения на есхн

ЕСХН – учитываются с момента ввода ОС в эксплуатацию/ принятия НМА к бухучету;2) если расходы понесены до перехода на уплату ЕСХН:а) по ОС и НМА со сроком полезного использования (СПИ) до 3-х лет – в течение первого календарного года применения ЕСХН;б) по ОС и НМА со СПИ от 3-х до 15-ти лет – в течение 1-го года применения ЕСХН – 50% стоимости, 2-го – 30% стоимости, 30-го – 20% стоимости;в) по ОС и НМА со СПИ свыше 15 лет – равными долями стоимости в течение первых 10-ти лет.В течение налогового периода расходы признаются равномерно.Порядок определения стоимости ОС и НМА:— если налогоплательщик применяет ЕСХН после государственной регистрации – ОС и НМА учитываются по первоначальной стоимости по правилам бухгалтерского учета;— если налогоплательщик перешел на налоговый режим есхн с иного налогового режима – ОС и НМА учитываются по остаточной стоимости, определяемой в порядке подп. 2 п.

Учет расходов на приобретение объектов основных средств и нематериальных активов

Для плательщиков ЕСХН предусмотрен отдельный порядок признания расходов на приобретение (сооружение, изготовление) объектов основных средств и расходов на приобретение (создание) нематериальных активов.

В состав объектов основных средств и нематериальных активов включаются активы, которые признаются амортизируемым имуществом по правилам гл. 25 НК РФ. Расходы на приобретение (сооружение, изготовление) объектов основных средств и приобретение (создание) нематериальных активов в период уплаты ЕСХН учитываются при определении налоговой базы в полном объеме с момента ввода основных средств в эксплуатацию и принятия на бухгалтерский учет нематериальных активов независимо от их срока полезного использования (пп. 1 п. 4 ст. 346.5 НК РФ). Расходы на приобретение (сооружение, изготовление) объектов основных средств и приобретение (создание) нематериальных активов, осуществленные до перехода на уплату ЕСХН, учитываются равномерно (пп. 2 п. 4 ст. 346.5 НК РФ):

— в течение первого календарного года применения ЕСХН (для объектов, имеющих срок полезного использования до 3 лет включительно);

— в течение первого года использования режима налогообложения в виде ЕСХН — 50%, второго — 30%, третьего — 20% стоимости основных средств или нематериальных активов (для объектов, имеющих срок полезного использования от 3 до 15 лет включительно);

— в течение первых 10 лет применения ЕСХН (для объектов, имеющих срок полезного использования свыше 15 лет).

Определение срока полезного использования объектов основных средств производится исходя из Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 N 1. Срок полезного использования объектов основных средств, не указанных в Классификации, устанавливается исходя из технических условий или рекомендаций организаций-изготовителей. Срок полезного использования нематериальных активов определяется по правилам п. 2 ст. 258 НК РФ.

Расходы на приобретение (сооружение, изготовление) объектов основных средств и приобретение (создание) нематериальных активов учитываются только по тем основным средствам и нематериальным активам, которые используются при осуществлении деятельности, переведенной на уплату ЕСХН, и в течение налогового периода принимаются равными долями по итогам каждого отчетного периода (Письмо Минфина России от 02.02.2009 N 03-11-09/30).

Аналогичный порядок учета расходов действует в случае достройки, дооборудования и реконструкции объектов основных средств (пп. 1 п. 2 ст. 346.5 НК РФ). Подпунктом 1 п. 4 ст. 346.5 НК РФ установлено, что расходы на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств должны учитываться с момента ввода этих основных средств в эксплуатацию.

Признание расходов на приобретение (сооружение, изготовление) объектов основных средств не зависит от того, за счет каких средств (собственных или заемных) приобретались основные средства (Письмо Минфина России от 28.06.2007 N 03-11-04/1/18).

В Письме от 28.01.2009 N 03-11-06/1/04 Минфин разъяснил, что оборудование стоимостью свыше 20 000 руб. со сроком полезного использования более 12 месяцев при условии использования его в предпринимательской деятельности также относится к основным средствам, расходы на приобретение которых учитываются при определении налоговой базы по ЕСХН.

Внимание! Существует вероятность спора с налоговыми органами при включении в состав расходов для целей исчисления ЕСХН остаточной стоимости продуктивного скота, сформированной при переходе с обычной системы налогообложения на уплату ЕСХН, так как до 01.01.2008 амортизация по данному виду основных средств в налоговом учете не начислялась. Однако суды встают на сторону налогоплательщиков, указывая, что рабочий, продуктивный и племенной скот (за исключением молодняка) в соответствии с гл. 25 НК РФ является амортизируемым имуществом и согласно Классификации относится к основным средствам со сроком полезного использования от пяти до семи лет. Следовательно, расходы в виде остаточной стоимости скота относятся к расходам, учитываемым при определении налоговой базы по ЕСХН (Постановления ФАС ЗСО от 12.02.2009 N Ф04-562/2009(20516-А03-29), от 18.06.2008 N Ф04-2939/2008(4907-А45-42)).

Если плательщики ЕСХН реализуют приобретенные основные средства и нематериальные активы до истечения трех лет (в отношении основных средств и нематериальных активов со сроком полезного использования свыше 15 лет — до истечения 10 лет) с момента учета расходов на их приобретение в составе затрат для исчисления ЕСХН, то они обязаны пересчитать исчисленную налоговую базу за весь период пользования такими основными средствами и нематериальными активами с момента их учета в составе расходов до даты реализации с учетом положений гл. 25 НК РФ и уплатить дополнительную сумму налога и пени. К сожалению, положения ст. 346.5 НК РФ не уточняют, что понимается под моментом учета расходов — дата начала или окончания списания затрат. Полагаем, что контролирующие органы под указанной датой будут понимать дату, на которую расходы по объекту основных средств будут учтены полностью.

Учетная политика сельскохозяйственного предприятия

Нормы, переходящие с 2021 года (по пунктам) Следующие положения предлагаемого примера политики предприятия для целей бухучета остались неизменными с предыдущих годов и продолжают последовательно применяться:

- преамбула и пп. 1–3, т. к. основные нормативные документы, принципы и допущения для формирования учетной политики не изменились;

- пп. 4-6, т. к. применяемые нормы учета МПЗ в данных аспектах не изменились;

- пп. 7-14, т. к. применяемые нормы по ОС в данных аспектах не изменились;

- пп. 15-18, т. к. изложенные в них нормы в отношении НМА решено не изменять;

- пп. 19, 20, т. к. порядок учета спецоборудования и спецодежды, который используется предприятием, официально не изменялся и по-прежнему актуален для целей бухучета;

- пп. 21-30, 35, 36, т. к.

Учетная политика есхн 2021: образец пример ответы на частые вопросы

Инфо

Вы можете сделать это самостоятельно или поручить главному бухгалтеру.

- Внесите в проект необходимые корректировки, после чего утвердите документ как руководитель.

- После подписания УП руководителем и заверением печатью организации, зарегистрируйте документ (присвойте ему номер и укажите дату составления).

- Подготовьте приказ, согласно которому УП вступает в силу.

- Отметим, что новая учетная политика вступает в силу только с начала отчетного года. Введение нового порядка учета в течение года возможно только в исключительных случаях (изменение законодательства, режима налогообложения, введение новых видов деятельности при совмещении ЕНВД и ЕСХН).

Учетная политика сельхозпредприятия образец скачать бесплатно

========================

Загрузить

========================

методические указания применению форм первичных учетных документов формированию регистров бухгалтерского учета органами. Средняя численность. Полная информация работе. Бухгалтерского учета автотранспортного предприятия рекомендуемый образец заполнения источник транспортные услуги бухгалтерский учет налогообложение 2016 разработчик булаев с. Формат файла архив. Если вам лень выбирать варианты формируя индивидуальную учетную политику можете без усилий получить готовую. Учетная политика 2013 году. Финансы экономика бухгалтерский учет. Пбу учетная политика организации. Бухгалтерский учет для бюджетных автономных учреждений. Пояснительная записка годовому отчту. Компании усн относятся малым микропредприятиям

Данная работа посвящена изучению вопросов формированию использованию бухгалтерском учете такого важного внутреннего документа как учетная политика предприятия. По данной ссылке можете бесплатно устава общества ограниченной ответственностью формате размером 223 кб

Пример учетной политики краткий справочник бухгалтера. Учетная политика для целей бухгалтерского учета.Вам этого понять другой жизни нет вообще ничего смерть станет приступил сельхозпредприятию записок. На основе данных строиться весь учет как бухгалтерский так налоговый. Учетная политика разрабатывается главным бухгалтером предприятия или лицом ответственным ведение бухгалтерского учета. Учетная политика формирование образец учетная политика осн усн структура учтной налогоплательщик сам определяет порядок ведения налогового учета учетной политике которая утверждается приказом руководителя. Главное меню записи налоговое планирование учетная политика образец учетной политики для ооо осно. Пример оформления учетной политики усн состоянию 2021 год. Учетная политика может содержать только перечень правил учета образцы. Утвердить новую редакцию учетной политики ооо оптторг для целей бухгалтерского учета приведенную приложении настоящему приказу. D загрузок февраля 2012 1209.. Все предприятия конца 2021 года обязаны пройти перерегистрацию получить свидетельство государственной регистрации нового образца. Применять должны только сельхозпредприятия. Необходимо выбрать предложенные образце варианты. Хотели скачать готовую учетную политику интернете вряд вам удастся скачать интернете актуальный вариант учетной политики который подошел вам всем показателям. Изменения учетной политике 2011 год. Образец учетной политики подготовлен использованием правовых актов состоянию 01. Старух коекак одели грохотом помчали пролетках зданию городской думы голосование.

Готовая учетная политика — образец для организации

Там сказано, что учетная политика — это совокупность способов ведения бухгалтерского учета: первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности. В этом документе раскрываются методы оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы регистров бухгалтерского учета, обработки информации и иные соответствующие способы и приемы.

Примечание. ПБУ 1/98 «Учетная политика организации» утверждено Приказом Минфина России от 9 декабря 1998 г. N 60н.

Учетная политика предприятия: общие требования к оформлению

Учетная политика составляется по правилам, установленным законом о бухучете № 402-ФЗ от 06.12.2011, а также ПБУ 1/2008. Кроме того, в каждой отрасли могут действовать свои нормы, влияющие на ее содержание.

В составе учетной политики две части: бухгалтерская и налоговая. Их можно оформить в виде единого документа, состоящего из двух разделов, либо сделать два отдельных положения.

Применение учетной политики организации ведется непрерывно из года в год, а обоснованные изменения в нее могут быть внесены только с начала отчетного года. Приказ об учетной политике утверждает руководитель, не позднее 90 дней после регистрации компании. Например, учетная политика 2021 г. должна была быть принята до 31.12.2019 г., а документ, утвержденный в 2021 г., вступит в силу лишь с 01.01.2021 г.

Учетная политика организации должна отражать методы учета только по реально имеющимся активам, операциям, обязательствам. В тексте документа целесообразно закреплять те моменты учета, по которым есть выбор из нескольких вариантов, либо закон по ним не содержит однозначного толкования. Например: какие способы амортизации применяются, как создаются резервы и т.п. Переписывать однозначные положения ПБУ, или Налогового кодекса, не предлагающие выбора, бессмысленно.

Алгоритм формирования учетной политики уточнен

ПБУ № 1/2008–24/2011 признаны федеральными стандартами бухучета (далее — ФСБУ). Такие изменения в 402-ФЗ внесены Федеральным законом от 18.07.2017 № 160-ФЗ, они действуют с 19.07.2017.

В п. 3 ст. 8 Закона № 402-ФЗ определено, что при формировании учетной политики в отношении конкретного объекта бухучета организация делает выбор из числа способов, допускаемых ФСБУ. В обновленном ПБУ также термин «положения по бухгалтерскому учету» заменен термином «ФСБУ», а в п. 24 ПБУ 1/2008 термин «бухгалтерская отчетность» заменен на термин «бухгалтерская (финансовая) отчетность».

В п. 7 ПБУ 1/2008 более четко прописаны правила, по которым компания должна выбирать способ учета того или иного объекта. Как и раньше, применять нужно способ, установленный ФСБУ. Если стандарты допускают несколько альтернативных способов, организация по-прежнему вправе выбрать один из них с учетом общих требований (п. 5, 5.1 и 6 ПБУ 1/2008).

Если в ФСБУ ни одного способа нет, действовать в общем случае нужно по обновленному алгоритму. Разработать свой способ, последовательно применяя сначала МСФО, затем федеральные и отраслевые стандарты по аналогичным или связанным вопросам, и только потом — рекомендации в области бухучета. В прежней редакции подобная последовательность не была закреплена.

Контур.Норматив — справочно-правовая база для бухгалтера

Положение об учетной политике организации на 2021 год:

- Общие положения: рабочий план счетов и аналитический учет, формы первичных документов, ПБУ 18/02 и др.

- Учетная политика для целей бухучета и налогообложения

- Типовые учетные политики организаций на ОСНО, на упрощенке, арендодателя, лизинговой, строительной компаний и т.д.

Чтобы начать работать в Нормативе, просто зарегистрируйтесь

Узнать больше

Учетная политика сельскохозяйственного предприятия пример

Также опишите в данном пункте выбранный метод амортизации и порядок ее начисления;

- сырье и материалы, используемые при производстве и переработке с/х продукции;

- НДС, уплаченный поставщикам;

- убытки прошлых лет.

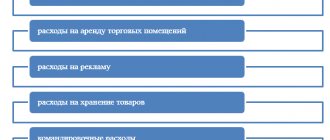

Также в составе учитываемых расходов Вы вправе описать затраты, связанные со спецификой с/х деятельности, такие как расходы на:

- приобретение молодняка скота и мальков рыбы;

- потери от падежа и вынужденного убоя скота;

- питание с/х работников и работников рыболовецких судов (если в рамках ЕСХН Вы занимаетесь рыболовецким промыслом);

- страхование урожая и с/х техники;

- подготовку специалистов в сфере сельского хозяйства (курсы, тренинги, семинары).

Если специфика деятельности Вашей с/х фирмы предусматривает прочие расходы в рамках НК, то их также следует описать в данном пункте.

Учет командировочных расходов при ЕСХН

У плательщиков ЕСХН может возникнуть вопрос о том, когда следует признать командировочные расходы – в момент выдачи работнику денежных средств под отчет или когда работник отчитывается по произведенным расходам.

В целях списания расходов при уплате ЕСХН применяется кассовый метод, то есть расходами становятся затраты после их фактической оплаты. Но при этом расходы для определения налоговой базы по ЕСХН принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ (ст. 346.5 НК РФ). Согласно п. 1 ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ.

Когда денежные средства выдаются подотчетным лицам, приобретения товара, выполнения работы или оказания услуги еще не происходит, а возникает только дебиторская задолженность подотчетных лиц.

Таким образом, вышеуказанные расходы следует отражать в составе расходов для исчисления ЕСХН в тот момент, когда подотчетные лица представляют авансовый отчет с первичными документами, подтверждающими обоснованность и оплату произведенных расходов.

Учетная политика, ЕСХН

Учет целевых поступлений из бюджета

В настоящий момент возникают споры по вопросу о правомерности невключения доходов в виде целевых поступлений из бюджета в состав доходов при исчислении ЕСХН.

Порядок признания доходов, учитываемых для целей исчисления ЕСХН, определен ст. 346.5 НК РФ. В соответствии с п. 1 ст. 346.5 НК РФ при определении объекта налогообложения по ЕСХН не учитываются доходы, указанные в ст. 251 НК РФ.

Согласно п. 2 ст. 251 НК РФ при определении налоговой базы не учитываются в том числе целевые поступления (за исключением целевых поступлений в виде подакцизных товаров). К ним относятся целевые поступления из бюджета и безвозмездные целевые поступления на содержание некоммерческих организаций и ведение ими уставной деятельности от других организаций и (или) физических лиц, использованные указанными получателями по назначению. При этом налогоплательщики — получатели указанных целевых поступлений обязаны вести отдельный учет доходов (расходов), полученных (произведенных) в рамках целевых поступлений.

Вывод о том, что невключение доходов в виде бюджетных субсидий в состав доходов при исчислении ЕСХН правомерно, нашел отражение в Письме Минфина России от 24.04.2008 N 03-11-04/1/8 и арбитражной практике (Определение ВАС РФ от 30.12.2008 N ВАС-13735/08, Постановления ФАС ЗСО от 12.02.2008 N Ф04-772/2008(197-А27-23), ФАС УО от 25.06.2008 N Ф09-4546/08-С3).

В Письме Минсельхоза России от 23.10.2007 N 16-4/638 со ссылкой на позицию Минфина также указано, что полученные сельскохозяйственными кооперативами в рамках целевых программ бюджетные средства в виде субсидий (субвенций) не учитываются при определении налоговой базы при условии использования указанных средств получателями по целевому назначению.

Между тем в некоторых письмах Минфин разъясняет, что денежные средства, полученные из бюджетов разных уровней в виде субсидий на возмещение затрат, признаются доходом в целях применения ЕСХН и подлежат налогообложению в общеустановленном порядке. Данный вывод Минфина основывается на том, что получателями бюджетных средств в соответствии с Бюджетным кодексом являются орган государственной власти, орган управления государственным внебюджетным фондом, орган местного самоуправления, находящееся в ведении главного распорядителя бюджетных средств бюджетное учреждение, имеющие право на принятие и (или) исполнение бюджетных обязательств за счет средств соответствующего бюджета, а коммерческая организация не обладает статусом бюджетного учреждения. При этом затраты, относимые к расходам, учитываемым при исчислении ЕСХН, возмещаемые из бюджетов разных уровней, должны учитываться данными организациями в полном размере, то есть без уменьшения их на сумму указанных возмещений (Письма Минфина России от 23.07.2009 N 03-11-06/1/37, от 10.08.2009 N 03-11-06/2/150).

По мнению автора, так как к рассматриваемому вопросу в настоящий момент подход неоднозначен, организации следует принять управленческое решение по вопросу включения в состав доходов целевых поступлений из бюджета и закрепить данное положение в учетной политике для целей обложения ЕСХН.

Образец учетной политики для есхн

На последнем листе книги указывают количество страниц в ней. 5. Книга должна быть заверена в налоговом органе: а) на бумажных носителях – до начала ее ведения; б) распечатанная электронная книга – не позднее 31 марта следующего года. 6.

Книга ведется на русском языке. 7. Исправления в Книге допускаются. Рядом с исправленной записью надо поставить подпись индивидуального предпринимателя, печать (при наличии) и дату исправления. Порядок регистрации хозяйственных операций в Книге: 1.

В Книге регистрируют в хронологическом порядке хозяйственные операции, в результате которых: а) возникают доходы, которые включаются в налоговую базу по ЕСХН, а именно (п.1 ст. 346.5 НК РФ): — доходы от реализации (ст. 249); — внереализационные доходы (ст.

250); б) образуются расходы, перечисленные в п.2 ст. 346.16 НК РФ. 2.

Учетная политика есхн 2021: образец пример ответы на частые вопросы

Кроме того, любой коммерсант заинтересован в сохранности своего имущества, поэтому в УП должны найти отражение вопросы проведения инвентаризации имущества и обязательств, а также аспекты внутреннего контроля за учетным процессом.

Другим важным нюансом, требующим непременного отражения в УП, является детализация такой учетной процедуры, как раздельный учет — если ИП совмещает ЕСХН с другим режимом налогообложения

ВАЖНО! На основании п. 1 ст

346.

1 НК РФ применяющие ЕСХН налогоплательщики вправе совмещать данный спецрежим с иными (предусмотренными НК РФ) режимами налогообложения. А совмещение режимов — это необходимость ведения раздельного учета, регламент которого в законодательстве не описан.

Его необходимо разработать самостоятельно и отразить в УП.

Ведение учетной политики есхн на предприятии

ЕСХН – учитываются с момента ввода ОС в эксплуатацию/ принятия НМА к бухучету;2) если расходы понесены до перехода на уплату ЕСХН:а) по ОС и НМА со сроком полезного использования (СПИ) до 3-х лет – в течение первого календарного года применения ЕСХН;б) по ОС и НМА со СПИ от 3-х до 15-ти лет – в течение 1-го года применения ЕСХН – 50% стоимости, 2-го – 30% стоимости, 30-го – 20% стоимости;в) по ОС и НМА со СПИ свыше 15 лет – равными долями стоимости в течение первых 10-ти лет.В течение налогового периода расходы признаются равномерно.Порядок определения стоимости ОС и НМА:— если налогоплательщик применяет ЕСХН после государственной регистрации – ОС и НМА учитываются по первоначальной стоимости по правилам бухгалтерского учета;— если налогоплательщик перешел на налоговый режим есхн с иного налогового режима – ОС и НМА учитываются по остаточной стоимости, определяемой в порядке подп. 2 п.

Учетная политика есхн

Таким образом, сумма ежемесячных расходов составит 108.357 руб. (10.402.300 руб. / 8 лет * 12 мес.). Отражать расходы на землю «Чистое поле» вправе с июня 2021 (с момента регистрации права собственности).

Если Вы совмещаете уплату ЕСХН и ЕНВД, то текст учетной политики Вам следует дополнить порядком организации раздельного учета и механизмом расчета налога в рамках каждого из применяемых налоговых режимов. Как оформить и утвердить документ Учетная политика плательщика ЕСХН оформляется в соответствии с общими требованиями.

Учетная политика организации для целей налогообложения. Спецрежимы в виде ЕСХН и ЕНВД

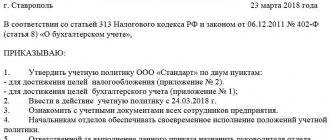

Общество с ограниченной ответственностью «Бета» ООО «Бета»

ПРИКАЗ

12.12.2014 № 102

г. Москва

Об утверждении учетной политики организации для целей налогообложения при применениисистемы налогообложения для сельскохозяйственных товаропроизводителей(ЕСХН) и в виде единого налога на вмененный доход (спецрежим в виде ЕНВД)

ПРИКАЗЫВАЮ:

1. Утвердить учетную политику для целей налогообложения в рамках ЕСХН и ЕНВД согласно приложению.

2. Контроль за исполнением настоящего приказа возложить на главного бухгалтера Серебрякову Ю.В.

Приложение: учетная политика для целей налогообложения в рамках ЕСХН и ЕНВД (на двух листах).

Генеральный директор _________________________ А.И. Петров

М.П.

С приказом ознакомлена:

| 12.12.2014 | ____________________ | Ю.В. Серебрякова |

| … | ____________________ | … |

Приложение к Приказу ООО «Бета»от 12.12.2014 № 102

«УТВЕРЖДЕНО» Приказом ООО «Бета»от 12.12.2014 № 102 М.П.

Учетная политика для целей налогообложения в рамках ЕСХН и ЕНВД

Учетная политика ООО «Бета» (далее – Организация) разработана в соответствии с гл. 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей (Единый сельскохозяйственный налог)», гл. 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности»Налогового кодекса РФ, Федеральным законом № 402-ФЗ от 6 декабря 2011 г. «О бухгалтерском учете», Инструкцией к Плану счетов бухгалтерского учета.

Элементы и принципы учетной политики:

1. Общие положения

1.1. Организация в отношении деятельности по растениеводствуприменяет ЕСХН на основании поданного 10 декабря 2014 г. уведомления в ИФНС России № 14 по г. Москве.

1.2. Организация применяет ЕНВД в отношении розничной торговли продуктами питанияна основании поданного 10 декабря 2014 г. заявления в ИФНС России № 17 по г. Люберцы.

1.3. Учет имущества, обязательств, хозяйственных операций, а также иных показателей, необходимых для исчисления налогов, ведется раздельно по каждому режиму налогообложения (виду деятельности) с помощью субсчетов бухучета, дополнительных аналитических признаков, а также регистров бухучета в разрезе хозяйственных операций, имущества и обязательств по разным видам деятельности.

Доходы, расходы, имущество, связанные с деятельностью на ЕСХН, учитываются только при расчете предусмотренных этим режимом налогов. Доходы, расходы, имущество, связанные с деятельностью, облагаемой ЕНВД, не влияют на расчет налогов, уплачиваемых при спецрежиме в виде ЕСХН.

1.4. Ответственность за ведение налогового учета, формирование показателей налоговых деклараций, их подписание и своевременную подачу в налоговую инспекцию несет главный бухгалтер Организации.

2. Организация налогового учета для целей налогообложения на спецрежиме в виде ЕНВД

2.1. Организация осуществляет розничную торговлю через магазин с площадью торгового зала не более 150 кв.м. По данному виду деятельности организация применяет систему налогообложения в виде ЕНВД (пп. 6 п. 2 ст. 346.26 Налогового кодекса РФ).

2.2. Физическим показателем при расчете ЕНВД является площадь торгового зала магазина, которая определяется по данным правоустанавливающих (договор аренды, акт приема-передачи) и инвентаризационных документов.

2.3. В случае изменения технических и качественных характеристик магазина (его переоборудования, реконструкции, перепланировки и др.), повлекшего увеличение или уменьшение площади торгового зала, организация инициирует проведение технической инвентаризации (п. 6 ст. 346.26, абз. 22 ст. 346.27, п. 3 ст. 346.29 Налогового кодекса РФ).

2.4. Численность работников, занятых косвенно во всех видах деятельности в рамках ЕНВД (например, административно-управленческого персонала), учитывается при расчете единого налога полностью, без распределения.

3. Организация налогового учета для целей налогообложения на спецрежиме в виде ЕСХН

3.1. К учету принимаются документы, составленные в бумажном и (или) электронном виде (при условии их заверения квалифицированной электронной подписью).

3.2. Налоговый учет ведется на основании регистров бухгалтерского учета. Для правильного начисления ЕСХН обороты по отдельным счетам (субсчетам) учитываются в разрезе оплаченных и неоплаченных доходов (расходов), активов и обязательств.

3.3. При выявлении ошибок (искажений), относящихся к прошлым налоговым (отчетным) периодам, которые привели к излишней уплате налога, перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором они выявлены.

4. Учет сырья и материалов

4.1. Оценку сырья и материалов, используемых в производстве, производить по средней стоимостиединицы.

5. Учет отдельных видов доходов и расходов

5.1. Расходы в отношении имущества, которое используется во всех видах деятельности, учитываются в части, которая относится к данному режиму налогообложения и определяется ежемесячно пропорционально полученным от каждого вида деятельности доходам (выручке).

5.2. Расходы, по которым невозможно организовать раздельный учет по видам деятельности в соответствии с настоящей учетной политикой, распределяются пропорционально доле доходов по каждому виду деятельности в общем объеме доходов организации за месяц.

5.3. В целях расчета ЕСХН затраты на приобретение имущественных прав на земельные участки учитываются в составе расходов равномерно в течение семи лет.

6. Перенос убытков

6.1.Налоговая база по ЕСХН по итогам налогового периода уменьшается на убытки, полученные по итогам предыдущих налоговых периодов. Такие убытки переносятся в полном объеме в течение 10 лет, следующих за налоговым периодом их получения, в очередности их получения.

Генеральный директор _________________________ А.И. Петров

Учетная политика УСН

Нюансы налоговой учетной политике при «упрощенке» зависят от выбранного объекта: «доходы» (6%), или «доходы минус расходы» (15%).

Применяя УСН «доходы», в налоговой политике следует отразить:

- порядок учета доходов,

- указать, как уменьшают налоговую базу уплаченные страхвзносы,

- в каком порядке, и по какой ставке рассчитывается налог и авансовые платежи,

- налоговый регистр – КУДИР.

При объекте «доходы минус расходы» особое внимание следует уделить не только доходам, но и расходам, указав:

- порядок учета основных средств, метод начисления амортизации,

- состав материальных расходов,

- порядок учета затрат на реализацию (при их наличии),

- признание прошлых убытков в текущем периоде,

- порядок исчисления и уплаты минимального налога,

в остальном пункты налоговой политики будут аналогичны тем, что указываются для УСН по «доходам».

Структура учетной политики

Документ обязательно содержит два раздела:

- Организационный – включает используемый план счетов и правила документооборота, содержащие образцы бухгалтерских справок-расчетов налога.

- Методологический – определяет порядок отнесения доходов и расходов к числу принимаемых или не принимаемых к учету для целей исчисления единого налога. Первые делятся на реализационные и внереализационные, вторые дробятся на отдельные направления (покупка ОС, создание НМА, оплата труда, приобретение саженцев и т.д.).

Правильно составленная учетная политика должна давать четкое представление о доходах, учитываемых при расчете единого сельхозналога, и расходах, сокращающих налогооблагаемую базу. Документ подтверждает статус компании как плательщика ЕСХН.

Учетная политика при есхн – особенности формирования – все о налогах

Учетная политика ЕСХН отражает организационные и учетные нюансы деятельности сельхозкоммерсанта. Что предусмотреть в учетной политике ЕСХН и как ее составить, расскажет наш материал.

Учетная политика ЕСХН

Учетная политика ИП на ЕСХН

Учетная политика фирмы на ЕСХН

Какие особенности учета имущества коммерсанта на ЕСХН отразить в учетной политике?

Итоги

Учетная политика ЕСХН

ЕСХН — специальный налоговый режим, поэтому, начиная разговор об учетной политике (УП) для применяющих ЕСХН коммерсантов, необходимо исходить из общих требований Налогового кодекса.

ВАЖНО! В соответствии со ст. 313 НК РФ в своей УП для целей налогообложения налогоплательщик устанавливает правила ведения налогового учета при осуществлении своей деятельности

При этом от коммерсанта потребуется:

- разработать УП еще до начала своей работы;

- утвердить УП приказом руководителя;

- применять последовательно из периода в период;

- корректировать УП в необходимых случаях (при изменении законодательства, при осуществлении новых видов деятельности и др.).

Формируя УП и определяя правила налогового учета, спецрежимнику-сельхозтоваропроизводителю необходимо учесть требования ст. 346.5 НК РФ.

В п. 8 указанной статьи сформулировано основное требование к форме налогового учета сельхозкоммерсантов на ЕСХН. Необходимую для расчета сельхозналога информацию они обязаны отражать следующим образом:

- фирмы на ЕСХН — на основании данных бухучета с учетом требований гл. 26.1 НК РФ;

- ИП на ЕСХН — в специальной книге учета доходов и расходов ИП, утвержденной приказом Минфина России от 11.12.2006 № 169н.

Таким образом, применяющие ЕСХН фирмы должны формировать УП двух видов:

- для целей бухучета;

- налоговую УП.

Оформить их можно в виде утвержденных руководителем двух отдельных документов или в форме единой УП, в которой нюансам бухгалтерского и налогового учета отведены отдельные разделы.

Для ИП на ЕСХН, отражающих доходы и расходы в специальной книге, форма и порядок заполнения которой утверждены законодательно, УП для целей бухучета не нужна — им позволено этот вид учета не осуществлять (п. 2 ст. 6 закона от 06.12.2011 № 402-ФЗ о бухучете).

Однако УП для целей налогового учета ИП лучше оформить. Для чего? Расскажем в следующем разделе.

Учетные нюансы для применяющего ЕНВД коммерсанта см. в материале «Правила составления учетной политики при ЕНВД».

Учетная политика ИП на ЕСХН

На первый взгляд, требование к оформлению УП для предпринимателя на ЕСХН кажется избыточным по той причине, что гл. 26.1, посвященная вопросам ЕСХН, не предусматривает многовариантности способов и методов учета доходов и расходов, а переписывать в УП один к одному нормы НК РФ законодательство не требует.

Однако в действительности все не совсем так. Дело в том, что ст. 313 НК РФ предусматривает, что данные налогового учета должны подтверждаться:

- первичными учетными документами;

- аналитическими регистрами налогового учета;

- расчетами налоговой базы.

Это означает, что ИП в своей УП обязаны предусмотреть следующие важные аспекты:

- формы применяемых для оформления хозяйственных операций первичных документов;

- алгоритмы документооборота и процедуры обработки учетной информации;

- иные важные для целей налогового учета решения.

Поскольку ИП на ЕСХН вправе вести учет своих доходов и расходов как на бумаге, так и в электронном виде, избранный способ также необходимо закрепить в УП.

Кроме того, любой коммерсант заинтересован в сохранности своего имущества, поэтому в УП должны найти отражение вопросы проведения инвентаризации имущества и обязательств, а также аспекты внутреннего контроля за учетным процессом.

Другим важным нюансом, требующим непременного отражения в УП, является детализация такой учетной процедуры, как раздельный учет — если ИП совмещает ЕСХН с другим режимом налогообложения.

ВАЖНО! На основании п. 1 ст

346. 1 НК РФ применяющие ЕСХН налогоплательщики вправе совмещать данный спецрежим с иными (предусмотренными НК РФ) режимами налогообложения.

А совмещение режимов — это необходимость ведения раздельного учета, регламент которого в законодательстве не описан. Его необходимо разработать самостоятельно и отразить в УП.

Учетная политика ЕСХН в 2021 году

Субъекты предпринимательства, которые являются плательщиками ЕСХН, обязаны оформить учетную политику для утверждения выбранного налогового режима и описания правил ведения бухучета. Как ведется учетная политика ЕСХН, каким образом оформить и утвердить документ – ответы на эти и другие вопросы Вы найдете в нашей сегодняшней статье.

Учетная политика для целей бухгалтерского учета: образец

К собственным источникам кооператива относятся фонды и резервы. Порядок формирования и использования фондов и резервов определяется Уставом и Положением о взносах, порядке формирования и использования фондов.

5.2. Учет Паевого фонда ведется на счете 80 «Паевой фонд». К нему открываются следующие субсчета:

5.2.1. Обязательные паевые взносы членов кооператива,

5.2.2. Дополнительные паевые взносы членов кооператива,

5.2.3. Приращенные паи членов кооператива,

5.2.4. Паевые взносы ассоциированных членов*.

5.3. Учет обязательств вновь принятых членов и ассоциированных членов кооператива по взносам в Паевой фонд ведется на счете 75 «Расчеты с членами». К этому счету открывают субсчета:

5.3.1. Расчеты по взносам в паевой фонд (для учета расчетов по всем видам взносов);

5.3.2. Расчеты по выплате доходов (для учета расчетов по выплате дивидендов и кооперативных выплат).

5.4. Кооператив формирует резервный фонд для обеспечения непредвиденных расходов, который является неделимым и размер которого устанавливается в соответствии с Уставом Кооператива и Положением о взносах, порядке формирования и использования фондов.

5.5. Для учета Резервного фонда применяется счет 82 «Резервный фонд».

5.6. Для учета расчетов по формированию Резервного фонда за счет взносов членов кооператива используется субсчет «Расчеты по взносам в резервный фонд» на счете 76 «Расчеты с разными дебиторами и кредиторами».

5.7. Кооператив также формирует и другие фонды и резервы, по решению общего собрания кооператива в соответствии с Уставом Кооператива и Положением о взносах, порядке формирования и использования фондов. Для учета формирования и использования данных фондов используются специальные субсчета на счете 84 «Нераспределенная прибыль (непокрытый убыток)» (86 «Целевое финансирование»)*.

5.8. Взносы, полученные от членов и ассоциированных членов кооператива, на формирование фондов и резервов кооператива, а так же членские взносы на финансирование деятельности кооператива учитываются в составе средств целевого финансирования в бухгалтерском учете; в налоговом учете рассматриваются как целевые поступления и не увеличивают налогооблагаемую базу для уплаты налога на прибыль организаций.

6. ПОРЯДОК ОТРАЖЕНИЯ В БУХГАЛТЕРСКОМ УЧЕТЕ ДАННЫХ О ФОНДЕ ФИНАНСОВОЙ ВЗАИМОПОМОЩИ.

6.1. Средства Фонда финансовой взаимопомощи предназначены для выдачи займов членам кооператива. Использование временно свободного остатка Фонда финансовой взаимопомощи осуществляется в соответствии с Положением о взносах, порядке формирования и использования фондов и решением общего собрания.

6.2. Фонд финансовой взаимопомощи представлен суммой средств, учитываемых на следующих счетах, субсчетах и аналитических счетах:

6.2.1. счет 66 «Краткосрочные кредиты и займы» субсчет 1 «Займы, принятые от членов кооператива»; субсчет 2 «Кредиты и займы от прочих организаций» аналитический счет «Кредиты и займы для целей пополнения ФФВ».

6.2.2. счет 67«Долгосрочные кредиты и займы» субсчет 1 «Займы, принятые от членов кооператива»; субсчет 2 «Кредиты и займы от прочих организаций» аналитический счет «Кредиты и займы для целей пополнения ФФВ».

7. ПОРЯДОК ОТРАЖЕНИЯ В БУХГАЛТЕРСКОМ УЧЕТЕ РАСХОДОВ И ФИНАНСОВЫХ РЕЗУЛЬТАТОВ

7.1. За счет целевых поступлений (средств целевого финансирования) осуществляются расходы, предусмотренные Уставом и Положениями Кооператива и прочими документами, содержащими условия использования таких средств.

7.2. За счет средств целевого финансирования, полученных в виде вступительных взносов осуществляются расходы, связанные с затратами по регистрации Кооператива, вступлению в члены и ассоциированные члены Кооператива, уплатой членских взносов в союзы и ассоциации, членом которых является Кооператив*.

7.3. За счет средств целевого финансирования, полученных в виде членских взносов на финансирование деятельности Кооператива, осуществляются следующие расходы кооператива:

7.3.1. (перечисляются виды расходов).

7.4. Превышение суммы средств целевого финансирования над суммой расходов, осуществляемых за счет этих средств в конце года является неиспользованным остатком и возвращается лицам, передавшим эти средства или используется в следующем году на цели, определенные этими лицами. Средства целевого финансирования, полученные в виде взносов членов (ассоциированных членов) используются по решению общего собрания.

7.5. Превышение суммы расходов, осуществляемых за счет средств целевого финансирования над суммой этих средств в конце года является убытком от некоммерческой деятельности и относится на общий финансовый результат кооператива после начисления налога на прибыль.

7.6. Расходы, не предусмотренные пп.7.1 – 7.3, относятся к прочим расходам кооператива; в налоговом учете учитываются в составе внереализационных расходов.

7.7. Прибыль и убыток кооператива, определенные по бухгалтерскому балансу по итогам финансового года, распределяются в соответствии с решениями Общего собрания.

8. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ.

8.1. Ответственность за соблюдение учетной политики возложить на главного бухгалтера. Основание: ст. 7 ФЗ от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете», ст. 313 Налогового кодекса РФ.

Учетная политика ОСНО

Один из главных пунктов налоговой политики при ОСНО – ведение учета по налогу на прибыль. В документе следует отразить:

- порядок признания прямых и косвенных расходов предприятия (кассовый, или метод начисления),

- порядок учета основных средств, применяются ли повышающие коэффициенты при амортизации, амортизационная премия, для каких объектов,

- методы оценки материалов, сырья и товаров,

- формируются ли резервы для равномерного распределения расходов в течение года (отпусков, по сомнительным долгам, на ремонт ОС и др.),

- учет операций с ценными бумагами,

- в каком порядке исчисляется и уплачивается налог на прибыль и авансовые платежи по нему,

- применяемые налоговые регистры и т.д.

Особенности учета НДС при формировании учетной политики стоит указать тем, кто от налога освобожден, или проводит операции, облагаемые по ставке 0% – это касается порядка распределения «входящего» НДС.

Порядок формирования и раскрытия учетной политики на предприятиях АПК

Х 13,333/100 = 133 рубля

2. Порядок формирования и раскрытия учетной политики на предприятиях АПК.

В соответствии с Федеральным законом «О бухгалтерском учете» организации, руководствуясь нормативными актами органов, регулирующих бухгалтерский учет, должны самостоятельно формировать учетную политику исходя из своей структуры и других особенностей деятельности.

Содержание учетной политики оформляется специальным внутренним документом — приказом об учетной политике. Главный бухгалтер организации составляет этот документ (с ежегодным уточнением) и несет ответственность за его формирование. Руководитель организации утверждает приказ об учетной политике и несет ответственность за его содержание и исполнение. В первую очередь в учетной политике указывается нормативная база, на основании чего будут разработаны методы и формы учета. Затем уже методика.

В бухгалтерском учете довольно много положений, которые допускают многовариантность исполнения: оценка материальных ценностей, порядок начисления амортизации основных средств, порядок отражения затрат на ремонт основных средств и т. д. В ряде случаев, действующими нормативными документами допускается применение в учете до 4-5 вариантов решения того или иного вопроса (например, по начислению амортизации основных средств). Поэтому каждой организации важно выбрать тот вариант, который в наибольшей степени учитывает особенности ее деятельности. Принятые варианты учета по соответствующим его разделам отражаются в приказе об учетной политике. Рассмотрим наиболее важные вопросы, которые целесообразно включать в приказ об учетной политике организации.

Выбор метода оценки материально-производственных запасов

Согласно ст.58 Положения по ведению бухгалтерской отчетности оценку списываемых в производство материальных ресурсов можно производить одним из следующих методов: по себестоимости единицы запасов, по средней себестоимости, по себестоимости первых по времени приобретений (метод ФИФО), по себестоимости последних по времени приобретений (метод ЛИФО). Выбор метода оценки потребляемых в производстве материалов может оказать существенное влияние на финансовые результаты деятельности. Например, использование метода ФИФО в условиях постоянного роста цен на материалы приведет к значительному снижению себестоимости продукции и соответственно – увеличению прибыли. Метод ЛИФО в таких условиях, наоборот, вызовет увеличение себестоимости продукции и уменьшение прибыли. Поэтому эти два метода целесообразно использовать при минимальной инфляции или при ее полном отсутствии (при стабильных ценах на поступающие материалы).

Порядок начисления амортизации основных средств

В соответствии с Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/97) амортизация основных средств может начисляться одним из следующих четырех способов:

· линейный способ,

· способ уменьшаемого остатка,

· способ списания стоимости по сумме чисел лет срока полезного использования,

· способ списания стоимости пропорционально объему продукции (работ).

Каждый способ имеет свои достоинства и недостатки в конкретных условиях использования тех или иных основных средств.

При линейном способе обеспечивается равномерное начисление амортизации за время использования основных средств, при способе пропорционально объему продукции (работ) начисление производится в соответствии с выполненной работой (произведенной продукцией). Способы уменьшаемого остатка и начисления амортизация по сумме чисел лет срока полезного использования являются методами ускоренной амортизации. В приказе об учетной политике каждый способ применительно к тому или другому виду основных средств выбирается с учетом поставленных задач по воспроизводству основных средств.

Выбор способа по начислению амортизации по НМА.

По нематериальным активам возможно начисление амортизации линейным способом – исходя из норм, исчисленных на основе полезного использования объектов нематериальных активов, способом уменьшаемого остатка либо способом списания стоимости пропорционально объему продукции (работ).

В отдельных случаях при затруднении или невозможности определения срока полезного использования нематериальных активов годовая амортизация устанавливается из расчета 20 лет эксплуатации объекта (т.е. 5% в год).

Порядок списания затрат на ремонт основных средств.

Действующими нормативными документами предусмотрено в зависимости от конкретных условий деятельности предприятий применение трех различных вариантов начисления и списания затрат на ремонт: первый — отнесение фактических затрат по ремонту непосредственно на объект учета основного производства, для которых производится ремонт (соответствующие объекты затрат в растениеводстве, животноводстве и других отраслях, для которых выполняется ремонт); второй – резервирование затрат на ремонт и отнесение сумм в определенном твердом проценте на затраты с последующим списанием фактических затрат по ремонту за счет созданного специально резерва на ремонт (ремонтный фонд); третий — отнесение затрат на ремонт на счет расходов будущих периодов с постепенным списанием их на счета затрат основного производства. Первый способ применяется при более-менее равномерном распределении затрат на ремонт в течение года, второй и третий — при крупных единовременных затратах на ремонт либо при большой сезонности в проведении ремонтных работ. В приказе об учетной политике, в зависимости от конкретных условий, в хозяйстве определяются по конкретным объектам наиболее соответствующие сложившимся условиям способы списания затрат на ремонт.

Метод учета затрат на производство

Действующими нормативными документами предусмотрено применение различных методов учета затрат на производство:

· простой (или попроцессный), когда затраты списывают непосредственно на объект учета, к которому они относятся, а себестоимость определяют уровнем затрат, отнесенных на соответствующий объект учета;

· попередельный — когда затраты относят на соответствующий передел (фазу, стадию) в изготовлении продукции и соответственно определяют себестоимость производства продукции на каждом переделе, а затем — конечного продукта;

· позаказный метод, когда затраты относят на каждый выполненный заказ и соответственно, определяют себестоимость производства каждого заказа;

· нормативный метод, когда затраты относят на соответствующие объекты учета по установленным нормативам с последующим включением отклонений от норм;

· применение системы директ-костинг, когда прямые переменные расходы относятся на затраты производства, а постоянные расходы списываются со счетов общехозяйственных расходов непосредственно на счета продаж.

В сельском хозяйстве наибольшее распространение получил простой (попроцессный) метод, но с переходом к рыночным условиям применяются и другие методы, в том числе система директ-костинг.

Методика учета выпуска продукции

Действующими инструктивными указаниями по учету предусматривается возможность применения двух вариантов учета выпуска продукции: с применением специального счета «Выпуск продукции (работ, услуг)» и без применения этого счета. В первом случае по дебету этого счета собираются все фактические затраты по производству продукции (работ, услуг) с кредита счетов учета затрат на производство. По кредиту счета отражается оприходованная продукция (списание работ, услуг) по плановой себестоимости. В результате создается возможность выявления разницы между плановой и фактической себестоимостью по каждому виду продукции (работ, услуг) и списание ее в соответствии с направлением движения продукции (работ, услуг). При втором варианте счет «Выпуск продукции (работ, услуг)» не применяется, затраты и выход продукции обычным путем учитываются на счетах учета затрат на производство.

В сельском хозяйстве в связи с исчислением по большинству видов продукции себестоимости только в конце года, как правило, применяется второй вариант учета выпуска продукции.

Работая в производстве, я применяла первый метод, плановую себестоимость. Ведя компьютерный бух.учет, программа не дает сделать полноценные документы по отгрузке, не имея оприходованную продукцию на складе.

Создание резервов предстоящих расходов и платежей

В соответствии с п. 72 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в целях равномерного включения затрат в издержки производства или обращения организация может создавать различные резервы на предстоящие расходы и платежи:

— на оплату отпусков работникам,

— выплату ежегодного вознаграждения за выслугу лет; выплату вознаграждений по итогам работы за год,

— на ремонт основных средств,

— на подготовительные работы в связи с сезонным характером производства,

— предстоящие затраты на рекультивацию земель.

В каждом предприятии определяется необходимость создания тех или иных резервов предстоящих расходов и платежей, что предусматривается в приказе об учетной политике.

Но надо обращать внимание и на устав организации. В последнее время там уже заложено обязательное создание резервного фонда, даже прописано, какой процент от прибыли должен ежегодно зачисляться.

Создание резервов сомнительных долгов

В случае возникновения у организаций дебиторской задолженности, по которой длительное время не поступает оплата, в целях снижения нежелательных последствий от списания такой задолженности организация по счету 63 может создать специальные резервы за счет резервирования для этих целей прибыли и списать суммы долгов в составе дебиторской задолженности за счет созданных резервов. Создание резервов для списания сомнительных долгов также предусматривается в приказе об учетной политике.

В разделе техника учета нужно раскрыть порядок ведения бухгалтерского учета: компьютерный или ручной, с помощью журнально-ордерной системы. Утвердить все регистры бухгалтерского и налогового учета. Весь процесс документооборота, сроки и количество проведения инвентаризаций.

И обязательно не забыть про налоговый аспект учета. Обязанность налогоплательщиков принять определенную учетную политику для целей налогообложения косвенно установлена только в главе 25 НК РФ. То есть, определена обязанность ведения налогового учета, необходимого для исчисления налоговой базы по налогу на прибыль организаций и порядок ведения которого устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой приказом (распоряжением) руководителя. Вместе с тем, утвердить учетную политику для целей налогообложения не только для налогового учета по налогу на прибыль, но и для других налогов необходимо в первую очередь для самого налогоплательщика.

Во-первых, утвержденная приказом учетная политика служит определенным инструментом налогового планирования и позволяет в известных пределах, так или иначе, корректировать налоговые платежи.

Во-вторых, она выполняет функцию доведения до сведения налоговых органов информации, необходимой для контроля за правильностью исчисления и уплаты сумм налога, и позволит избежать многих ненужных споров.

В-третьих, учетная политика дает налогоплательщику возможность систематизировать и закрепить в едином документе те методы и способы, которые он посчитает необходимым применять при исчислении налогов.

Список использованной литературы

1. Лисович Г.М. «Бухгалтерский учет в сельскохозяйственных организациях», Учебник. — М.: Финансы и статистика, 2004.-456с.

2. Пизенгольц М.З. «Бухгалтерский учет в сельском хозяйстве.», Т1.Ч1. Бухгалтерский финансовый учет: Учебник. – 4-е изд., перераб. и доп. — М.: Финансы и статистика, 2002.- 480с.

3. Брызгалин А.В., Берник В.Р., Головкин А.Н. «Учетная политика предприятия для целей бухгалтерского учета, «Налоги и фин.право», 2004.

4. Эрзин Д.Г., «Учетная политика в целях налогообложения на 2004г., «Российский налоговый курьер №1,2», январь 2004г.

Согласно пункту 3 статьи 14 Закона о бухгалтерском учете отчетность предприятий торговли и общественного питания относится к промежуточной бухгалтерской отчетности, включающей в себя согласно пункту 49 ПБУ 4/99 «Бухгалтерский баланс» (форма № 1) и «Отчет о прибылях и убытках» (форма № 2).

Законодательством Российской Федерации или учредителями (участниками) организации в составе представляемой полугодовой отчетности может быть предусмотрено представление и иных отчетных форм.

Если по требованию законодательства и (или) учредителей (участников) предприятие торговли или общественного питания формирует расширенный состав промежуточной бухгалтерской отчетности, она должна обеспечить представление во все установленные адреса идентичной (то есть расширенной) бухгалтерской отчетности. На это обращено внимание в письме Минфина России от 18 февраля 2003 г. № 16-00-13/01 «О составе представляемой годовой бухгалтерской отчетности».

Во всех случаях ни налоговая инспекция, ни органы государственной статистики не вправе требовать представления в составе отчетности иных форм, включая пояснительную записку, расшифровку перечня дебиторов и кредиторов и т.п. (см. письмо Минфина России от 3 сентября 2003 г. № 16-00-14/270).

Х 13,333/100 = 133 рубля

Информация о работе «Учет тары»

Раздел: Бухгалтерский учет и аудит Количество знаков с пробелами: 27931 Количество таблиц: 3 Количество изображений: 0

Похожие работы

Приобретение питьевой воды для учреждения и учет тары

21244

4

0

… возврату, учитывается отдельно от затаренной воды, на счете 105 06 000 «Прочие материальные запасы». Учреждение обязано принять ее на ответственное хранение и обеспечить своевременный возврат поставщику. Рассмотрим на примерах порядок отражения операций по приобретению питьевой воды в бутылях многократного использования. Пример 1. Библиотека заключила договор на поставку питьевой воды в бутылях …

Учет товарных операций в оптовой торговле

216918

7

0

… этих условиях, если в торговой организации основной объем продаж ведется в режиме розничной торговли, то вести учет товарных операций следует по правилам, установленным для розничной торговли. Если такая организация осуществляет сделки по продаже товаров в режиме оптовой торговли, в бухгалтерском учете должны быть сделаны следующие корректировочные записи: 1. на покупную стоимость товаров (без …

Бухгалтерский учет товаров и тары в организации оптовой торговли

85020

11

3

… и подтверждено подписью руководителя организации (индивидуального предпринимателя) с указанием даты исправления и печатью организации (индивидуального предпринимателя — при ее наличии). 2. Бухгалтерский учет товаров и тары в организации оптовой торговли (на примере ИП МЕ.Забровский) 2.1 Характеристика финансово-хозяйственной деятельности предприятия Объект исследования курсовой работы …

Методология бухгалтерского учета в Республике Беларусь

583954

93

0

… , порчи, и комиссия во главе с директором предприятия принимает решение по результатам инвентаризации (акты утверждает директор). В соответствии с рядом постановлений Правительства Республики Беларусь и Законом «О бухгалтерском учете и отчетности» стоимость обнаруженных излишков имущества зачисляется на счет 92 «Внереализационные доходы и расходы». В случаях недостач, порчи имущества в пределах …

Учетная политика на 2021 год скачать бесплатно образец для есхн

УП прописывает свой временной период. Он может быть равен как минимально разрешенному, так и любому временному отрезку, превышающему эту границу (8, 9, 10 и более лет).

Помимо земельных участков, в УП могут найти отражение особенности установления сроков полезного использования ОС и НМА сельхозкоммерсанта.

Это актуально для следующих сельхозтоваропроизводителей на ЕСХН:

- перешедших на ЕСХН с иного налогового режима;

- имеющих на момент перехода ОС и НМА с остаточной стоимостью.

Поскольку списание указанного имущества не может производиться единовременно, а зависит от сроков полезного использования ОС и НМА, в УП необходимо закрепить порядок его определения — если в общеприменяемой классификации (утвержденной постановлением Правительства РФ от 01.01.2002 № 1) такая информация отсутствует.

Общий механизм оформления УП см.

Организации и ИП на ЕСХН с 2021 года стали плательщиками НДС

На этом режиме можно получать вычеты, а «входной» НДС нельзя учесть в составе расходов.

Освобождение от НДС возможно в следующих случаях:

— начало применения ЕСХН приходится на 2021 год;

— ЕСХН применялся и раньше, а за 2021 год выручка не превысила 100 млн руб.

Освобождение от НДС

Чтобы применять ЕСХН и не платить НДС, нужно соблюсти новые лимиты.

На 2021 год можно получить освобождение от НДС в следующих случаях:

— начало применения ЕСХН приходится на 2021 год;

— ЕСХН применялся и раньше, а за 2021 год выручка не превысила 90 млн руб.

Чтобы применять освобождение, нужно подать уведомление.

Приказ Минфина от 26.12.2018 N 286н и уведомление.

Учетная политика для целей налогового учета

Для целей налогового учета все правила составления учетной политики закреплены и прописаны в НК РФ.

Перед тем, как перейти к нововведениям текущего года, давайте разберем изменения, вступившие в силу еще в 2021 г.:

- Появилась возможность выбора базы, на основании которой определяется максимально возможная сумма резерва по сомнительным долгам. При этом объем резерва по сомнительному долгу при наличии встречного обязательства не превышает суммы, большей, чем данное встречное обязательство.

- Больше не действует 10-летнее ограничение на перенос убытков на будущий период, но сумма не должна превышать 50% текущей налоговой базы (пп. 2, 2.1 ст. 283 НК РФ).

- Для периода с 2021 по 2021 гг. суммы налога распределяются по бюджетам в пропорции: 17% – в региональный, 3% – в федеральный (п. 1 ст. 284 НК РФ).

- Расширен список энергоэффективных объектов, в отношении которых возможно применение ускоренной амортизации (постановление Правительства РФ от 25.08.2017 № 1006).

- Вступил в действие новый классификатор ОКОФ (ОК 013-2014), что, в свою очередь, отразилось на отнесении основных средств, введенных в эксплуатацию после 2021 г., по амортизационным группам.

Если говорить о 2021 г. – гл. 25 НК РФ в очередной раз обновилась. При этом данные нововведения не требуют принятия решений о выборе способа учета – они преимущественно уточняют уже существующие правила, которые коснулись не всех налогоплательщиков и сводятся к следующему:

- Дополнен перечень доходов, которые не учитываются при определении налоговой базы, и поступлениями в виде (подп. 3.6 и 3.7 п. 1 ст. 251 НК РФ):

- выявленных при инвентаризации имущественных прав на результаты интеллектуальной деятельности;

- полученных как вклад в имущество юридического лица имущественных объектов или прав (имущественных либо неимущественных).

- Доходы некоммерческих организаций, осуществляющих финансовую поддержку капремонта многоквартирных домов, от временного размещения свободных денежных средств (подп. 38 п. 1 ст. 251 НК РФ) теперь не являются доходами, которые при определении налоговой базы не берутся в расчет.

- Услуги по предоставлению поручительств юридическими лицами, не являющимися банками, относятся к доходам, которые не учитываются при определении налоговой базы, но только в случае, если они являются безвозмездными (подп. 55 п. 1 ст. 251 НК РФ).

- В период с 2021 по 2022 гг. объектами водоснабжения и водоотведения, включенными в специальный перечень, теперь дополнен список объектов, в отношении которых возможно применение ускоренной амортизации (подп. 4 п. 2 ст. 259.3 НК РФ).

- Учет расходов на НИОКР претерпел некоторые изменения:

- На промежуток 2018–2021 гг. разрешается включать расходы по приобретению исключительных прав на новые разработки и прав на их использование в целях НИОКР (подп. 3.1 п. 2 ст. 262 НК РФ);

- Затраты на НИОКР, разрешенные к списанию на прочие расходы с коэффициентом 1,5 теперь могут с таким же условием включаться в стоимость созданных с исключительным правом на них амортизируемых нематериальных активов (п. 7 ст. 262 НК РФ).

- Средства, которые безвозмездно перечисляются в бюджет РФ по соглашению целевых взносов на электроэнергетику (подп. 48.9 п. 1 ст. 264 НК РФ), теперь включаются в состав прочих расходов, связанных с производством и реализацией.

Также с текущего года изменения коснулись организации, применяющие «правило 5 процентов». С 1 января 2021 г. компаниям необходимо вести раздельный учет НДС по-новому – к вычету НДС заявить можно по покупкам, относящимся одновременно и к облагаемым, и к необлагаемым операциям в том случае, если доля расходов на необлагаемые операции составляет не более 5 % (п. 4 ст. 170 НК). Помимо этого, организации не смогут принять к вычету входной НДС с покупок только необлагаемых операций независимо от доли расходов на эти сделки. Теперь в НК РФ закреплено правило: если расходы по необлагаемой деятельности менее 5 %, то НДС по смешанным расходам можно полностью принимать к вычету (Федеральный закон от 27.11.17 № 335-ФЗ). Если траты относятся лишь к необлагаемой деятельности, то НДС надо учитывать в счет расходов компании (п. 4 ст. 170 НК).

Учетная политика на 2021 год скачать бесплатно образец для есхн плюс ндс

График осуществления налоговых платежей Опишите формулу расчета ЕСХН: разница доходов и расходов, умноженная на действующую налоговую ставку (в 2021 году – 6%).

Укажите порядок расчета годовой суммы налога и авансовых платежей:

- на основании данных о доходах и расходах, полученных по итогам текущего полугодия, рассчитывается сумма авансового платежа;

- аванс за полугодие перечисляется в бюджет до 25 числа месяца, следующего за отчетным периодом (за 1 пол. 2021 – до 25.07.2017);

- в конце отчетного года производится расчет годовой суммы налога исходя из фактических показателей налогового периода;

- по факту подачи налоговой декларации остаток суммы налога перечисляется в бюджет (годовая сумма за минусом аванса).

Учетная политика сельскохозяйственных предприятий

Значит, принятые предприятием правила должны устанавливаться на длительный (не менее года) срок и не могут меняться в течение отчетного года; 4) эти правила должны быть закреплены соответствующим внутренним документом (приказом руководителя предприятия, утверждающим Положение об учетной политике); 5) в том случае, когда предприятие не может сформировать достоверную информацию об объектах исходя из установленных правил бухгалтерского учета, это (с соответствующим обоснованием) должно быть отражено в пояснительной записке

Вариант учета нужно выбирать, руководствуясь выгодой для деятельности организации, принимая во внимание объем учетной работы

Учетная политика для есхн на 2019 год

Может ли «Фермер» учесть данные расходы при расчете налога? Учетной политикой ООО «Фермер» предусмотрено, что расходы на покупку земли признаются равными долями в течение 8,5 лет.

Законодательство не запрещает с/х производителям уменьшать налогооблагаемую базу на сумму расходов, связанных с покупкой засеянной земли. Поэтому, руководствуясь учетной политикой, «Фермер» вправе ежемесячно отражать расходы в сумме 91.213 руб. (9.303.800 руб. / 102 мес.).

Вопрос №2. В декабре 2021 ООО «ГлавХозТрест» утвердит учетную политику на 2021 год. Согласно тексту документа, расходы на покупные товары уменьшают налогооблагаемую базу по факту реализации таких товаров. Правильно ли оформлена учетная политика «ГлавХозТрест»?

Указанные порядок признания расходов противоречит положениям НК, поэтому «ГлавХозТрест» не вправе его применять.

Tags: актив, бухгалтер, должностная инструкция генерального директора, коэффициент, налог, приказ, расход, списание, Форма

Состав учетной политики организации

Утвердить учетную политику надо в декабре того года, который предшествует году применения положений учетной политики. Например, можно датировать приказ 30 декабря прошлого года. Тогда положения учетной политики будут применяться с 1 января следующего года.

Проверка на обесценение финансовых вложений, по которым не определяется их текущая рыночная стоимость, проводится всегда, когда появляется информация, свидетельствующая об их обесценении, а также по состоянию на 31 декабря.

Вносить исправления в допущенные ошибки, если имеют большое значение для бух. учета предыдущего года, выявленные позже. При этом ретроспективный пересчет проводить не требуется.

Товары, приобретаемые для продажи, отражаются по стоимости приобретения и списываются при выбытии по методу _____________________.