Требования к бухгалтерским регистрам ОС

Оформление регистров учета ОС происходит с соблюдением единых требований к созданию этих документов. Бухгалтерские регистры — это сводные формы отображения данных бухгалтерского учета, сформированные на основании сведений, содержащихся в первичных документах (п. 19 приказа Минфина РФ от 29.07.1998 № 34н). Как правило, они формируются так, чтобы каждый из них отражал группу однородных сведений, попадающих на определенный счет бухучета (например, об ОС, о капитальных вложениях, о запасах или о расчетах). Применение этого документа обязательно для всех лиц, ведущих бухучет в России (ст. 2 закона РФ «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Основополагающие требования к регистрам содержит ст. 10 этого же закона:

- Данные, включаемые в них, должны быть показаны в учете своевременно (п. 1) без каких-либо искажений (п. 2).

- Сведения в регистрах отражают способом двойной записи, если законодательно не установлена возможность применения иного способа (п. 3).

- При наличии обязательных для этого документа реквизитов (п. 4) формы применяемых регистров разрабатывает и утверждает само лицо, в котором ведется бухучет (п. 5), прилагая их к своей учетной политике. Исключением являются организации госсектора, обязанные применять формы, утвержденные для них приказом Минфина России от 30.03.2015 № 52н.

- Регистры могут существовать как на бумаге, так и в электронном виде (п. 6). Для передачи их по запросам других лиц электронный документ переносится на бумажный носитель (п. 7). При этом исправления в них, не согласованные с лицом, отвечающим за ведение регистров, не допускаются (п. 8).

- По своему смыслу регистр равнозначен документу бухучета (п. 9).

К обязательным для регистра реквизитам отнесены:

- наименования регистра и лица, в котором используется этот регистр;

- период, за который составляется регистр, или даты его начала/окончания;

- принцип формирования: хронологический или системный;

- количественные показатели учета с указанием единиц, в которых они выражены;

- подписи ответственных лиц, содержащие их расшифровку и указание на должность.

Все эти правила имеют непосредственное отношение и к регистрам учета ОС.

Подробнее о существующих видах регистров бухучета и их применении для определенных учетных данных читайте в материале «Учетные регистры бухгалтерского учета (формы, образцы)».

Бухгалтерские регистры учета основных средств

¦ Применение специального коэффициента ¦ Регистр информации об объекте основных ¦ ¦ ¦ ¦ средств ¦ +—-+—————————————-+——————————————+ ¦ 6. ¦ Первоначальная (остаточная, базовая) ¦ Регистр информации об объекте основных ¦ ¦ ¦ стоимость объекта ¦ средств (расчетным путем) ¦ +—-+—————————————-+——————————————+ ¦ 7. ¦ Срок (полезный, оставшийся до ¦ Регистр информации об объекте основных ¦ ¦ ¦ истечения полезного срока ¦ средств (расчетным путем) ¦ ¦ ¦ использования), который применяется ¦ ¦ ¦ ¦ при расчете амортизации (в месяцах) ¦ ¦ +—-+—————————————-+——————————————+ ¦ 8. ¦ Сумма амортизации по объекту ¦ Расчетным путем на основании показателей ¦ ¦ ¦ ¦ строк 4, 5, 6 Регистра ¦ +—-+—————————————-+——————————————+ ¦ 9. ¦ Общая сумма амортизации ¦ Расчетным путем (сумма показателей ¦ ¦ ¦ ¦ строки 8 отдельно по основным средствам, ¦ ¦ ¦ ¦ используемым и неиспользуемым при ¦ ¦ ¦ ¦ производстве товаров (работ, услуг)) ¦ ——+—————————————-+——————————————-

Источник — Рекомендации МНС РФ от 30.12.2001

Влияние формы учета на регистры ОС

Изложенные выше принципы формирования бухгалтерских регистров действительны для всех лиц, осуществляющих бухучет, но для части из них, а именно для СМП, НКО и участников проекта «Сколково», допустимой является возможность ведения учета упрощенными способами (п. 4 ст. 6 закона РФ от 06.12.2011 № 402-ФЗ).

Упрощение учета может идти по пути (п. 4.1 информации Минфина России № ПЗ-3/2015):

- Упрощения регистров и сокращения их количества. Рекомендуемые формы таких регистров приведены в приложениях 2–11 к приказу Минфина РФ от 21.12.1998 № 64н.

- Отказа от применения регистров. В этом случае их заменит один документ — книга учета фактов хозяйственной деятельности, форма которой приведена в приложении 1 к приказу Минфина РФ от 21.12.1998 № 64н. Микропредприятиям предоставлена возможность вести эту книгу без применения способа двойной записи (п. 2.1 информации Минфина России № ПЗ-3/2015).

В части ОС упрощенный регистр предусматривает объединение в одном документе информации о каждом основном средстве и об относящейся к нему амортизации.

Регистр информации об объекте основных средств

Регистр предназначен для сбора информации о наличии и движении имущества организации, признаваемого в целях налогообложения основными средствами в составе амортизируемого имущества.

Порядок отнесения имущества к амортизируемому установлен статьей 256 НК РФ.

Состав основных средств определен пунктом 1 статьи 257 НК РФ.

По классификации МНС России регистр относится к регистрам состояния единицы налогового учета.

Порядок формирования регистра

Регистр вызывается из пункта меню «Налоговый учет — Регистры состояния единицы налогового учета — Регистр информации об объекте основных средств».

Регистр формируется на основании реквизитов справочника «Основные средства» а также данных, накопленных на счетах Н05.01 «Первоначальная стоимость основных средств» и Н05.02 «Сумма начисленной амортизации основных средств» (см. рис. 1).

Рис. 1 Порядок формирования регистра

Состав показателей регистра

Наименование объекта.

Указывается наименование основного средства и его инвентарный номер на основании соответствующих реквизитов справочника «Основные средства».

I. Общая информация об объекта основных средств

Дата приобретения.

Дата признания имущества в качестве амортизируемого. Заполняется значением реквизита «Дата приобретения» справочника «Основные средства».

Первоначальная стоимость.

Заполняется значением реквизита «Первоначальная стоимость» справочника «Основные средства» (закладка «Налоговый учет»).

Базовая стоимость основного средства.

Базовая стоимость основного средства формируется в случае использования организацией нелинейного метода начисления амортизации в отчетном месяце, когда остаточная стоимость объекта амортизируемого имущества достигнет 20% первоначальной (восстановительной) стоимости (с учетом модернизации, реконструкции, технического перевооружения, частичной ликвидации). Базовая стоимость используется при начислении амортизации начиная со следующего месяца до истечения периода полезного использования.

Значение показателя — реквизит «Базовая стоимость» справочника «Основные средства» (закладка «Налоговый учет»).

Амортизационная группа.

Отнесение объекта к конкретной амортизационной группе производится в соответствии со статьей 258 НК РФ.

Значение показателя — реквизит «Амортизационная группа» справочника «Основные средства» (закладка «Налоговый учет»).

Срок полезного использования. Значение показателя представляет количество месяцев полезной эксплуатации, определенное руководителем организации в пределах сроков, установленных для амортизационной группы, к которой относится вводимый в эксплуатацию объект имущества (пункт 1 статьи 258 НК РФ). Используется при определении суммы амортизации, даты окончания начисления амортизации и срока списания базовой стоимости объекта.

Значение показателя — реквизит «Срок полезного использования (в месяцах)» справочника «Основные средства» (закладка «Налоговый учет»).

Метод начисления амортизации.

Показатель отражает выбранный организацией метод начисления амортизации в соответствии с нормами, установленными статьей 259 НК. Метод начисления амортизации устанавливается в момент ввода объекта в эксплуатацию и в дальнейшем изменению не подлежит. Используется для определения сумм амортизационных отчислений.

Значение показателя определяется реквизитом «Метод начисления амортизации» справочника «Основные средства» (закладка «Налоговый учет»).

Объект основных средств снят с учета.

Дата снятия с учета объекта основных средств формируется на основании документов, подтверждающих утрату права собственности на объект основных средств в связи с его ликвидацией ввиду нецелесообразности (невозможности) использования или реализацией.

Значение показателя — реквизит «Дата выбытия» элемента справочника «Основные средства».

Основания снятия с учета.

Показатель — документ, которым было отражено выбытие данного основного средства. Этот документ, помимо прочих движений для целей налогового учета, устанавливает значение реквизита «Дата выбытия» для этого ОС.

II. Принадлежность к основным средствам, непосредственно участвующим при производстве товаров, работ услуг

Показатель первоначально формируется в момент введения основного средства в эксплуатацию (при выполнении иных условий принадлежности имущества к амортизируемому) на основании документа, подтверждающего связь его эксплуатации непосредственно с технологическим процессом изготовления и реализации продукции (хранения и реализации товаров, выполнения работ, оказания услуг) или обслуживанием аппарата управления организацией.

Используется при оценке принадлежности сумм начисленной в отчетном месяце амортизации к прямым или косвенным расходам (пункт 1 статьи 318 НК).

С течением времени значение указанного показателя может изменяться.

В регистре отражается информация об изменении данного показателя только за указанный в диалоге отчета период.

Дата совершения операции.

Дата изменения признака принадлежности объекта к основным средствам, непосредственно участвующим при производстве товаров, работ, услуг.

Признак принадлежности (Да / Нет).

Определяется в зависимости от того, на какой счет производится начисление амортизации для целей налогового учета (элемент справочника «Основные средства», закладка «Налоговый учет»). «Да» — если счет отнесения амортизаций Н01.05 «Формирование прямых расходов на производство товаров (работ, услуг) основного производства» либо Н01.06 «Формирование прямых расходов на производство товаров (работ, услуг) основного производства, подлежащих распределению». В остальных случаях признак принадлежности — «Нет».

III. Применение специального коэффициента

Формируется при вводе объекта в эксплуатацию в соответствии с положениями пунктов 7, 8, 9, 10 статьи 259 НК РФ на основании распоряжения руководителя организации об учетной политике в целях налогообложения по конкретному объекту основных средств.

Отражается размер специального (понижающего) коэффициента, установленный в приказе об учетной политике для целей налогообложения на следующий налоговый период. Используется при определении суммы амортизации.

В регистре отражается информация об изменении данного показателя за указанный в диалоге отчета период.

Дата начала применения специального коэффициента. Дата установки и изменения специального коэффициента.

Коэффициент.

В соответствии с пунктом 10 статьи 259 НК РФ применение специального (понижающего) коэффициента является элементом учетной политики, и организация имеет право изменения решения о применении специального коэффициента или изменении его величины с начала следующего налогового периода.

Значение показателя — периодический реквизит «Специальный коэффициент» элемента справочника «Основные средства» (закладка «Налоговый учет»).

Данные об ОС, попадающие в регистры

Основные средства — это учетная единица, в отношении которой в бухгалтерский учет заносится несравнимо большее количество сведений, чем по всем иным единицам учета:

- способ поступления;

- данные производителя, дата выпуска и данные паспорта;

- инвентарный номер;

- группа учета, к которой средство относится;

- дата принятия к учету (ввода в эксплуатацию);

- место эксплуатации;

- материально ответственное лицо;

- начальная стоимость;

- амортизационная группа;

- параметры начисления амортизации;

- изменение стоимости при модернизации (реконструкции);

- результаты переоценки (коэффициент и получившаяся стоимость);

- данные о консервации;

- сведения о перемещениях между подразделениями;

- данные о сдаче или получении в аренду;

- информация о выбытии с указанием остаточной стоимости на его дату.

В отношении большинства из этих данных может возникнуть потребность создания соответствующего учетного регистра. Это требует широких возможностей в формировании регистров учета, относящихся к ОС, позволяющих создавать регистры с акцентом на определенные параметры. В наибольшей степени этим задачам отвечает автоматизированный учет, который при внесении полной информации по основному средству и правильном ее указании дает возможность формировать самые разнообразные отчеты, включающие нужный набор сведений за определенный период времени, благодаря имеющейся в наличии функции отбора по заданным параметрам.

Регистр расчет амортизации ос

Налоговый учет расходов по амортизации не ведется в отношении основных средств, перечисленных в п. 2 ст. 256 НК, а также основных средств, не используемых для извлечения дохода, т.е. относящихся к небанковской сфере. Налоговый учет амортизации основывается, в основном, на использовании действующих регистров бухгалтерского учета с добавлением в них необходимой для налогового учета информации. Налоговые регистры ведутся на основании первичных документов, используемых для бухгалтерского учета основных средств, т.е. карточки по учету основных средств. В карточку по учету основных средств добавляются данные об амортизационной группе (ст. 258 НК) и сроке полезного использования (определяется в рамках амортизационных групп), а также норме амортизации для целей налогового учета.

Карточка по учету основных средств — регистр налогового учета должен содержать следующие обязательные реквизиты:

1.1 Карточка по учету основных средств (налоговый регистр)

1 – инвентарный номер по данным бухгалтерского учета; 2 – наименование объекта по данным бухгалтерского учета; 3 – балансовая стоимость по данным бухгалтерского учета; 4 – амортизационная группа (п.2 ст. 258) по объекту определяется на основании Постановления Правительства РФ от 1 января 2002 г. № 1 «О Классификации основных средств, включаемых в амортизационные группы» 5 – срок полезного использования объекта (п.1 ст. 258) ; 6 – срок эксплуатации предыдущими собственниками определяется по приобретаемым ранее эксплуатировавшимся объектам. Срок эксплуатации предыдущими собственниками определяется закупающими подразделениями на основании года выпуска, ввода в эксплуатацию построенных объектов и т.п. 7 – Срок полезного использования с учетом срока эксплуатации предыдущими собственниками (п. 12 ст.259)определяется как разница между колонками (5) и (6) либо устанавливается самостоятельно в случае, если такой срок больше или равен сроку полезного использования, установленному в соответствии с НК; 8 – специальные коэффициенты определяются на основе п. 7, 8 и 9 ст. 259 НК (условия агрессивной среды и повышенной сменности, лизинговое имущество, автомобили и микроавтобусы); 9 – норма амортизации определяется по формуле 1/(5)*8*100%или 1/(7)*8*100% – по объектам, ранее эксплуатировавшимся другими собственниками; 10 – определяется ежемесячно нарастающим итогом по нормам амортизации для целей налогообложения (3)*(9)/12. На 01.01.02 сумма амортизации для целей налогообложения определяется с учетом переходных положений Федерального закона №110-ФЗ; (Налоговая база переходного периода) 11 – данные бухгалтерского учета; 12 – определяется как сумма (11) и (6) или (11) и (7) – по объектам, ранее эксплуатировавшимся другими собственниками.

Основные отличия в расчете сумм амортизации при налоговом учете амортизируемого имущества от бухгалтерского учета основных средств

Налоговый учет Налоговый кодекс РФ (часть вторая) от 05.08. 2000 № 117-ФЗ, гл.25, ст.256, п.2

Основные регистры ОС

Основными бухгалтерскими учетными регистрами ОС являются:

- инвентарная карточка, в которую попадают все сведения об объекте или группе объектов;

- оборотно-сальдовая ведомость.

Именно эти 2 документа приказ Минфина России от 30.03.2015 № 52н обязывает применять в организациях госсектора для учета ОС. Так же, по принципу оборотно-сальдовой ведомости, создан упрощенный регистр учета ОС и их амортизации (форма В-1), приведенный в приложении 2 к приказу Минфина РФ от 21.12.1998 № 64н.

Прочие лица, использующие обычную форму учета, оборотно-сальдовые ведомости, касающиеся ОС, формируют по 2 счетам: 01, что дает информацию о наличии и движении самих ОС с указанием их учетной стоимости, и 02, на котором отражаются данные о начисленной амортизации. В качестве инвентарной карточки они, имея право на самостоятельную разработку такого документа, чаще всего используют те формы, что утверждены постановлением Госкомстата РФ от 21.01.2003 № 7:

- ОС-6 — для одного объекта;

- ОС-6а — для группы объектов;

- ОС-6б (инвентарная книга) — для всех объектов подразделения или всего юрлица (ИП).

Подробнее об этих формах читайте в статьях:

- «Унифицированная форма № ОС-6 — бланк и образец»;

- «Унифицированная форма № ОС-6а — бланк и образец»;

- «Унифицированная форма № ОС-6б — бланк и образец».

Настройки начисления амортизации

Необходимость автоматического начисления амортизации в 1С 8.3 задается:

- изначально — в документе Принятие к учету ОС;

- при изменении состояния объекта — в документе Изменение состояния ОС.

Если приобретение основного средства оформлено документом Поступление (акт, накладная) вид операции Основные средства, то амортизация будет начисляться автоматически и в БУ, и в НУ, т.е. в этом документе вручную ее отключить нельзя.

Принятие к учету ОС

Необходимость автоматического начисления амортизации в БУ регулируется флажком Начислять амортизацию на вкладке Бухгалтерский учет.

Для НУ предусмотрен аналогичный флажок Начислять амортизацию на вкладке Налоговый учет.

Именно эти флажки влияют на автоматическое начисление амортизации при Закрытии месяца.

Изменение состояния ОС

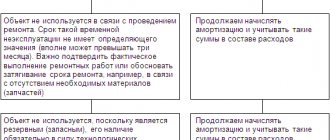

Бывают случаи, когда начисление амортизации нужно прекратить, например, при консервации ОС. Или наоборот включить автоматическое начисление амортизации, если оно по каким-то причинам не было запущено при принятии к учету.

Для этого в 1С предусмотрен документ Изменение состояния ОС в разделе ОС и НМА — Амортизация ОС — Параметры амортизации ОС — кнопка Создать — Изменение состояния ОС.

С помощью флажков документа регулируется начисление и неначисление амортизации по заданным ОС при закрытии месяца, начиная со следующего месяца после изменения состояния.

Чтобы амортизация начала или прекратила начисляться при закрытии месяца, необходимо:

- выбрать, в каком учете происходит изменение: в БУ;

- в НУ;

- в БУ и НУ — если включить оба флажка.

- обязательно — флажок Влияет на начисление амортизации (износа)для того, чтобы стал доступен флажок Начислять амортизацию (износ);

Если флажок Влияет на начисление амортизации (износа) не установлен, то изменение начисления амортизации не произойдет.

Ежемесячное начисление амортизации

Ежемесячное начисление амортизации осуществляется при выполнении процедуры Закрытие месяца операция Амортизация и износ основных средств в разделе Операции – Закрытие периода – Закрытие месяца.

Данная операция появляется, только если есть хоть одно основное средство, по которому должна автоматически начислять амортизация, со следующего месяца после постановки на учет (изменения необходимости начисления амортизации).

Прочие регистры ОС

Кроме того, удобным в использовании оказывается ряд дополнительных регистров, дающих возможность более наглядного получения какой-либо определенной учетной информации об ОС. Например, программа 1С предусматривает формирование:

- сводной оборотно-сальдовой ведомости, из которой легко определяются данные для расчета налога на имущество;

- анализа счета, показывающего обороты по нему в соотношении с корреспондирующими счетами за период;

- карточки счета, в которой в хронологической последовательности с указанием корреспонденций счетов отражаются все операции по счету;

- отчета по проводкам, дающего возможность сделать отбор проводок, имеющих заданные критерии;

- анализа субконто, позволяющего в одном отчете увидеть данные, относящиеся к одной учетной единице, но учитываемые на разных счетах бухучета;

- оборотов между субконто, в котором можно увидеть обороты между выбранными для его построения субконто;

- карточки субконто, сформированной аналогично карточке счета, но по субконто;

- справки-расчета, показывающей суммы начисленной амортизации по каждому из объектов за период;

- ведомости амортизации ОС, в которой отражаются все составные части, влияющие на балансовую стоимость каждого ОС.

Корректировка амортизации основных средств в программе 1С:Бухгалтерия 8 ред 1.0

Не так давно, следуя изменениям законодательства, в 1С: Бухгалтерии государственного учреждения 8 ред.1.0 произошли изменения, и несколько документов, предназначенных для корректировки параметров амортизации, перестали использоваться. Какие же документы теперь нужно использовать вместо устаревших?

Итак, документ «Изменение параметров амортизации» устарел (рис.1), и теперь необходимая информация вносится разными документами, все зависит от ее вида. Для того, чтобы изменить порядок погашения стоимости, а также способ начисления амортизации и срок полезного использования, применяется документ «Изменение стоимости, амортизации ОС и НМА». В документе несколько видов операций (рис.2).

Рассмотрим первую операцию. Нередко возникает ситуация, когда в силу различных причин (ошибка при приеме основного средства к учету, выявление ошибок при проведении инвентаризации) бывает установлено, что срок полезного использования основного средства указан неверно. Операция «Изменение амортизации (106, 109, 401.20 – 104)» позволяет скорректировать срок полезного использования, а также сумму амортизации, которая изменилась при исправлении ОКОФ. Для корректного отражения операций и формирования первичных учетных документов необходимо учесть следующие моменты (рис. 3):

- Операция — Изменение амортизации (106, 109, 401.20 – 104) задает реквизиты табличной части закладки Основные средства.

- Первичный документ (Вид документа, Номер, от) — данные документа-основания.

- КФО, вид НФА — параметры отбора объектов в табличную часть документа.

- В поле Отбор по гиперссылке можно задать дополнительные условия отбора объектов.

- Вид движения НФА — значение, необходимое для отражения оборота по изменению суммы амортизации в форме регламентированной отчетности 0503768 «Сведения о движении нефинансовых активов». Рекомендуем указать значение Прочее изменение.

На закладке Основные средства следует подобрать в таблицу объекты ОС (кнопки , Подбор или Заполнить), срок полезного использования которых требуется уточнить.

- По объекту будут указаны данные в подстроках до изменения: и после изменения:.

- В подстроке после изменения: следует установить верный Срок полезного использования и Сумму амортизации, которая должна быть начислена за период, в котором был произведен неверный расчет.

В примере изменен срок и сумма амортизации. Проводки, сформированные документом, представлены на рис.4

Новый срок полезного использования, оставшийся срок полезного использования и остаточная стоимость объекта ОС на дату документа «Изменение стоимости, амортизации ОС и НМА» записывается в регистр сведений «Расчет амортизации ОС» для дальнейшего начисления амортизации по измененным условиям (рис.5).

Изменение срока полезного использования, расчета амортизации ОС отразится в инвентарной карточке (рис. 6), которую можно распечатать:

- из режима просмотра элемента справочника Основные средства, НМА, НПА;

- с помощью обработки Групповая печать инвентарных карточек (ОС, НМА, НПА — Отчеты по ОС, НМА, НПА).

Начиная с месяца обнаружения и исправления ошибки в данных бухгалтерского учета, амортизация будет рассчитываться по новым заданным параметрам (рис. 7).

Следующая операция «Изменение стоимости (101, 102 – 106, 401.10), амортизации (106, 109, 401.20 – 104)» (рис.  применяется для доначисления амортизации до 100% балансовой стоимости по объектам ОС (НМА), по которым способ начисления амортизации был изменен на «100% при вводе в эксплуатацию». В документе обязательно указываем КФО (код финансового обеспечения), на котором учитывается основное средство. В табличной части можно изменить срок полезного использования, порядок погашения стоимости, способ начисления амортизации, балансовую стоимость и сумму амортизации.

применяется для доначисления амортизации до 100% балансовой стоимости по объектам ОС (НМА), по которым способ начисления амортизации был изменен на «100% при вводе в эксплуатацию». В документе обязательно указываем КФО (код финансового обеспечения), на котором учитывается основное средство. В табличной части можно изменить срок полезного использования, порядок погашения стоимости, способ начисления амортизации, балансовую стоимость и сумму амортизации.

Операция «Изменение стоимости (401.10 – 101, 102), амортизации (104 – 101, 102)» (рис. 9) применяется для отражения ликвидации части объекта ОС (НМА). Заполняем счет доходов, на который будет отнесена сумма от ликвидации. Изменяем балансовую стоимость и после этого нажимаем кнопку «Пересчитать амортизацию».

Данный документ формирует проводки по дебету счёта 401.10 и кредиту счета 101.36.

И еще одна операция в документе «Изменение стоимости (401.20 – 101, 102), амортизации (104 – 401.20)» (рис.10) применяется для изменения срока полезного использования для основных средств с линейным способом начисления амортизации. В реквизите счета ставим счет расходов 401.20 и указываем новый срок полезного использования. Если нужно изменить сумму начисленной амортизации, согласно новому сроку, то нажимаем кнопку «Пересчитать амортизацию». Для приостановки и возобновления начисления амортизации используется документ «Приостановка начисления амортизации».

В документе несколько операций: «Приостановить начисление амортизации», «Возобновить начисление амортизации», «Консервация» и «Расконсервация» (рис. 11). Выбираем нужную нам.

В табличную часть подбираем основное средство и проводим документ. Реквизиты «Код ОКОФ» и «Амортизационная группа» можно изменить в справочнике «Основные средства, НМА, НПА». Заходим в карточку основного средства и изменяем реквизиты (рис. 12).

Корректность выполненных операций можно проверить путем формирования стандартного отчета «Ведомость амортизации».

Статья подготовлена с использованием материалов с сайта 1С:ИТС

Итоги

Регистры учета ОС формируются по тем же правилам, что и все прочие бухгалтерские регистры, и имеют 2 основные формы (инвентарная карточка и оборотно-сальдовая ведомость), существующие в разных вариантах. Для более удобной работы с учетной информацией применяют также и иные отчеты, каждый из которых позволяет эффективно решить какую-то определенную задачу.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Для чего применяется?

Ведомость начисления амортизации по основным средствам применяется для уменьшения налогооблагаемой базы за отчетный период, отражения стоимости основных фондов за период (месяц, год), а также изменения стоимости оборудования за период.

В целом, возможно разделение задач относительно ОС, для которых служит ведомость на:

- выбытие основных средств из производственного процесса и оборота;

- модернизацию средств производства и понесенные в связи с этим затраты;

- движение ОС в процессе производства;

- начисление амортизации средств во временном промежутке.

Показатели, которые отражены в ведомости, должны носить стоимостный, количественный характер.

Эти параметры позволяют предприятию иметь представление о размере амортизации, перемещению основных фондов и позволяют адекватно реагировать на происходящие изменения.

ОС-амортизация: формула расчета

В отношении объектов основных средств предусмотрены следующие способы начисления амортизации (п. 18 ПБУ 6/01 ):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Представим для определения ежемесячной суммы амортизационных отчислений формулы расчета при каждом из указанных способов (п. 19 ПБУ 6/01 ).

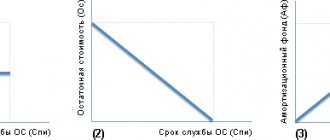

Линейный способ:

А = С / СПИ / 12

где А – сумма амортизации за месяц;

С — первоначальная или восстановительная (в случае проведения переоценки) стоимость объекта ОС;

СПИ – срок полезного использования объекта ОС в годах.

Способ уменьшаемого остатка:

А = О / СПИ * К / 12

где А – сумма амортизации за месяц;

О – остаточная стоимость объекта ОС на начало года, в котором рассчитывается амортизация;

СПИ – срок полезного использования объекта ОС в годах;

К – коэффициент, установленный организацией (не выше 3).

Способ списания стоимости по сумме чисел лет срока полезного использования: