Основные нюансы

С 1 апреля 2021 года в силу вступило Постановление правления ПФ России №83п Про утверждение формы «Сведения о застрахованных лицах». Аббревиатура СЗВ расшифровывается как «сведения про застрахованных входящие». Буква М означает, что форма должна подаваться ежемесячно.

В организации часто возникает спор, кто должен готовить этот отчет: бухгалтерия или представители отдела кадров, которые принимают работника в организацию, и где хранятся копии всех его документов. Ответ на него прост: ответственного за данный отрезок работы назначает непосредственно руководитель. Очевидно одно — ответственная особа должна иметь доступ к действующим контрактам, заключенным с сотрудниками.

Первый отчет нужно было сдать за апрель 2021 года, начиная с этого периода отчетность должна подаваться каждым работодателем ежемесячно. В документ нужно вносить информацию о каждом сотруднике, даже если он работал по договору всего 1 день.

СЗВ-М нужно подавать даже в том случае, если организация временно не осуществляет деятельность, например, все работники находятся в неоплачиваемом отпуске, однако с ними есть действующие трудовые соглашения. Это связано с тем, что подача данного вида отчета не имеет отношения к каким-либо выплатам и начислениям. Значение имеет только наличие трудового контракта или контракта ГПХ.

При заполнении формы не нужно забывать про тех сотрудниц, которые находятся в декретном отпуске. В случае же отсутствия в организации наемных работников, а соответственно действующих контракта, сдавать данную форму не нужно.

Для подготовки отчета и его проверки созданы специальные программы, которые можно найти на сайте Пенсионного фонда Российской Федерации.

Что касается формы подачи отчета, то его можно подготовить и сдать на бланке в бумажном виде. Это позволено только тем работодателям, у которых работает не более 25 сотрудников. Однако даже в этом случае лучше сопровождать отчет соответствующим файлом на флешке. В случае же наличия большего количества работников, форма подается исключительно в электронном формате, при этом на нем должна стоять электронная подпись.

Чтобы отправить бланк с электронной подписью, нужно быть абонентом электронного документооборота с Пенсионным фондом. Для этого с данной госструктурой заключается соглашение. Следующий шаг – получение сертификата КЭП и приобретение программного обеспечения для подачи отчетности. К примеру, подобную возможность дает система Контур.Экстерн.

Можно ли сдавать СЗВ-М без ИНН?

У сотрудников, которые ответственны за сдачу отчета, возникает вопрос, можно ли сдавать СЗВ-М без ИНН. Согласно поправкам, которые были внесены в Федеральный закон №136 от 2021 года, в случае отсутствия у организации информации про ИНН работника, данный номер можно не указывать в форме отчета.

ИНН не является обязательным реквизитом, поэтому санкций за невнесение номера со стороны Пенсионного фонда не последует. А вот отражение вымышленного или чужого номера незаконно. За это можно получить даже штраф. Данная неточность будет выявлена сотрудниками фонда при проведении сверки с налоговой службой.

Если отчет с внесенными в него неверными данными относительно ИНН кого-то из сотрудников уже был подан, лучше самостоятельно исправить неточность. Для этого нужно подать дополняющую форму отчета. В случае подачи электронной версии документа программа сама произведет замену неверных данных на уточненные.

Сегодня ИНН не требуется и при заполнении других форм отчетности, например, 2-НДФЛ. До конца 2021 года налоговики требовали, чтобы работодатели самостоятельно узнавали идентификационные номера своих работников. Если номер не был присвоен, сотрудники должны были обратиться в налоговую за его получением.

Если сотрудник не знает своего налогового номера

Если сотрудник не знает своего ИНН, но точно помнит, что ему номер присваивался, бухгалтер организации может выяснить его самостоятельно. Для этого нужно посетить официальный сайт Федеральной Налоговой службы и воспользоваться сервисом, который называется Узнай ИНН.

В соответствующее поле следует ввести полное имя работника, дату, когда он родился, и данные паспорта. В случае, если человеку действительно ранее присваивался номер, он появится на экране монитора. Если же сотрудник ошибся, и на самом деле код ему не присваивался, система сайта налоговиков оповестит о данном факте.

Заставлять работника обращаться в Налоговую за ИНН больше нет необходимости. Форму СЗВ-М без ИНН можно отправить в Пенсионный фонд. При подобном заполнении бланка в ходе его отправки может появиться оповещение о том, что для определенного сотрудника не заполнено поле ИНН. Однако это не будет являться преградой для того, чтобы отчет дошел до получателя. В случае отсутствия в документе других ошибок он должен быть принят инспектором.

ЕТКС профессий предназначен для тарификации работ, присвоения квалификационных разрядов рабочим.

Какое влияние оказывает состояние дебиторской и кредиторской задолженности на финансовое состояние организации — читайте

Из этого следует, что сотрудник, являющийся российским гражданином, не получивший ИНН, не представляет никакой проблемы для особы, ответственной за заполнение формы СЗВ-М.

Однако для удобства ведения бухгалтерии и избежания споров с проверяющими в дальнейшем, лучше попросить работника, чтобы он обратился в Налоговую инспекцию за получением ИНН.

Образец заполнения формы СЗВ-М за февраль 2019

Если у работника нет СНИЛС

Когда работодатель принимает на работу новых сотрудников, он запрашивает у них определенный пакет документов. Среди бумаг обязательно должен присутствовать страховой номер индивидуального лицевого счета (СНИЛС). Такого документа у человека может не быть. Это возможно, если данное место работы, например, является первым. В такой ситуации за оформление документа ответственен работодатель.

Может быть еще одна причина, по которой у человека отсутствует такой документ: он просто мог его потерять. Какой бы причина ни была, для восстановления или оформления СНИЛС уйдет определенное время, которое может достигать и трех недель. Учитывая данный факт, может случится так, что в момент, когда нужно будет сдавать отчет СЗВ-М, сотрудник еще не будет иметь на руках свой страховой номер.

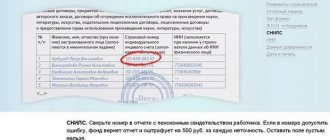

Данное поле в бланке отчета нельзя оставлять пустым, его нужно обязательно заполнить. Если указать неправильные реквизиты, то в ходе проверки предоставленных данных сотрудниками Пенсионного фонда будет выявлена ошибка. В результате работодатель будет привлечен к ответственности согласно статье 17 Федерального закона № 27. Размер штрафа, который при этом придется заплатить, составит 500 рублей за каждый СНИЛС, который был указан неверно.

Если же отчет подается с использованием телекоммуникационного канала связи, страхователю будет отказано в приеме отчета, поскольку документ не пройдет проверку программы. Нельзя пропускать и срок сдачи отчета, поскольку это также повлечет штрафные санкции: в этом случае придется заплатить по 500 рублей за каждого сотрудника, по которому не была своевременно подана информация.

В этом случае единственным приемлемым вариантом является не включение в форму данных сотрудника, который не имеет СНИЛС. После того, как страховое свидетельство будет оформлено, можно направить дополняющий отчет, в который будут включены все сотрудники, ранее не вошедшие в отчетность.

Подобный отчет лучше направлять с сопроводительным письмом, в котором будет указана причина, по которой сотрудник не был включен в первичную форму отчета. В качестве основания для подобных действий следует указать на то, что не было физической возможности своевременно подать данные про СНИЛС некоторых работников, поскольку на момент сдачи отчета такой документ на них еще не был оформлен.

В такой ситуации есть вероятность того, что к работодателю не будут применяться штрафные санкции. Но по возможности лучше избегать подобного и заранее запрашивать у сотрудников информацию про их СНИЛС.

Что за отчёт СЗВ-М?

Отчёт СЗВ-М содержит только список из ФИО сотрудников, их СНИЛС и ИНН. Он настолько простой, что вызывает единственный вопрос — зачем его сдавать каждый месяц?

Пенсионному фонду нужно знать, какие сотрудники продолжают работать. Всё дело в том, что по-разному рассчитывается пенсия для работающих и неработающих пенсионеров. СЗВ-М поможет фонду сразу же узнать об увольнении пенсионера и пересчитать для него выплаты. Несмотря на то, что отчёт затеяли ради пенсионеров, всё равно придётся подавать список всех работающих сотрудников.

Пенсионному фонду важны сведения из отчёта. Но есть другая проблема: они дублируются. ПФР получает аналогичную информацию из отчёта СЗВ-ТД, причём гораздо оперативнее: уже на следующий день после найма или увольнения. И здесь снова есть объяснение: СЗВ-ТД — только про сотрудников по трудовому договору, СЗВ-М — ещё и про физлиц, которые работают по договору ГПХ.

Изменения с 2021 года

С начала 2021 года в силу вступили новые правила сдачи формы СЗВ-М.

Их насчитывается пять:

- Изменен термин подачи СЗВ-М. Если раньше отчет подавался до 10 числа каждого месяца, следующего за отчетным (в некоторых случаях допускалось колебание в один-два дня), то начиная с января этого года установлен новый срок, который назначен на 15 число. То есть теперь на подготовку отчета работодателю дается на 5 дней больше.

- Пенсионный фонд наложит штраф, если компания, в которой работает более 25 особ, вместо электронной формы подаст отчет в бумаге. В прошлом году подобные санкции к работодателям не применялись.

- Допускать ошибку в ИНН стало опаснее, чем раньше. Начиная с 2019 года идентификационный налоговый номер является обязательным элементов при ведении персонифицированного учета. Отражать его в СЗВ-М не обязательно, а вот в новом расчете по взносам он должен быть зафиксирован в обязательном порядке. Если в прошлом году пенсионщикам было сложнее отслеживать ИНН каждого сотрудника, то с нового года у фонда появились дополнительные возможности для этого, а соответственно выше вероятность получения штрафа.

- В случае выявления ошибки в форме СЗВ-М штрафные санкции ждут не только компанию, но и ее руководителя вместе с главным бухгалтером.

- Пенсионным фондом был утвержден обновленный электронный формат бланка СЗВ-М.

Новая электронная форма

В 2021 году Пенсионный фонд два раза менял формат сведений, которые подавались по форме СЗВ-М. Это происходило в сентябре и декабре. Согласно внесенным изменениям, было сокращено количество ошибок и неточностей, допущение которых приводило к отклонению отчета и отправке его на доработку. По распоряжению ПФ №432 от 2019 года, количество ошибок с 30 снизилось до 14.

Теперь пенсионщики не наказывают за лишнюю точку, тире или пробел. Если же будет введен неправильный регистрационный номер – это будет расценено, как грубое нарушение, и форма принята не будет.

Новая форма является более совершенной, благодаря чему бухгалтера больше не испытывают сложностей с заполнением СЗВ-М.

Начиная с января 2021 года, отчет подается в новом электронном формате, который был утвержден в декабре 2021 года Постановлением Пенсионного фонда, которое набрало силы в начале января нового года. Несоблюдение требования к форме отчета приведет к тому, что организация получит отрицательный протокол, что будет обозначать непринятие отчета.

Код вида предпринимательской деятельности представляет собой набор цифр, дающий возможность идентифицировать способ получения дохода ИП.

Перечень первичных документов, подтверждающих импорт товаров из Белоруссии в Россию представлен в этой статье.

В каких случаях назначается gross зарплата — узнайте

Как быть, если на момент сдачи СЗВ-М отсутствуют сведения о СНИЛС в отношении нового работника?

В штат организации принят сотрудник, для которого это первое место работы. Страховое свидетельство обязательного пенсионного страхования у него отсутствует. В связи с этим работодатель обратился в орган ПФР за оформлением такого свидетельства. Однако на момент подачи формы СЗВ-М за месяц, в котором с физлицом был заключен трудовой договор, свидетельство еще не готово, т.е. нет данных о СНИЛС. Как в форме СЗВ-М заполнить сведения по такому сотруднику?

Не позднее 10-го числа каждого месяца работодатель должен представлять в орган ПФР сведения по форме СЗВ-М (утв. постановлением Правления ПФ РФ от 01.02.2016 № 83п) о работающих у него физлицах, с которыми в отчетном месяце заключены, продолжают действовать или прекращены трудовые договоры либо гражданско-правовые договоры (п. 2.2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ, далее – Закон № 27-ФЗ).

В числе таких сведений: Ф. И. О., ИНН (при наличии у работодателя данных об ИНН), СНИЛС.

СНИЛС указывается в свидетельстве обязательного пенсионного страхования. Данный документ сотрудник обязан представить в числе иных обязательных документов, перечисленных в ст. 65 ТК РФ при трудоустройстве.

Исключением является ситуация, когда физлицо устраивается на работу впервые. В такой ситуации страховое свидетельство для него оформляет работодатель (ч. 4 ст. 65 ТК РФ).

Для этого в орган фонда на нового сотрудника подается анкета по форме АДВ-1 (п. 9 Инструкции, утв. приказом Минздравсоцразвития России от 14.12.2009 № 987н, далее – Инструкция). В течение трех недель с момента получения анкеты орган ПФР должен подготовить и выслать работодателю страховое свидетельство для вручения физлицу (п. 13 Инструкции).

Если на момент подачи СЗВ-М такое свидетельство еще не готово, работодатель не может отразить в отчетности СНИЛС в отношении нового сотрудника.

Согласно ч. 4 ст. 17 Закона № 27-ФЗ непредставление в установленный срок формы СЗВ-М либо отражение в ней неполных и (или) недостоверных сведений влечет штраф в размере 500 рублей в отношении каждого физлица.

Однако в приведенной ситуации указание неполных сведений о работнике (без СНИЛС) обусловлено объективными причинами. В связи с этим целесообразно приложить к СЗВ-М за отчетный месяц сопроводительное письмо с обоснованием причин отсутствия данных о СНИЛС.

При этом как только страховое свидетельство будет готово, работодателю необходимо подать отчетность СЗВ-М за истекший месяц (месяц заключения с сотрудником трудового договора) с кодом «доп» (он указывается в поле 3 «Тип формы (код)___»). В таком отчете потребуется указать данные, которые не были отражены в первоначальной форме с кодом «исхд».

22915 5 мая 2016

Кто должен сдавать новый отчет в ПФР

Необходимо использовать форму СЗВ-М с признаком «Доп» в 3-м разделе. При этом данные по всем сотрудникам бухгалтер заполнять не будет. В отчет необходимо вписать ФИО, СНИЛС и ИНН нового работника.

Отменяющую форму СЗВ-М необходимо представить в ПФР, если в изначально сданной форме был указан работник, уволенный до наступления отчетного месяца или если в отчетном месяце организация (ИП) делала выплаты в пользу этого уволенного.

Если в первоначальной СЗВ-М вы указали исполнителя по договору ГПХ, с которым в отчетном месяце был заключен договор ГПХ, но приступить к выполнению работ в соответствии с договором он должен только в месяце, следующем за отчетным, то на него тоже надо подать отменяющую СЗВ-М.

При представлении СЗВ-М с кодом «отмн» в ней необходимо отметить только тех лиц, по которым необходимо удалить сведения, представленные в исходной СЗВ-М, а работников, по которым были сданы верные данные, в отменяющей форме указывать не надо, иначе ПФР удалит сведения в базе и по ним.

Новый отчет должны сдавать ИП и организации за тех сотрудников, которые работают по трудовому или гражданско-правовому договору и получают доходы, облагающиеся страховыми взносами в ПФР.

Инструкция по заполнению отчета в ПФР по форме СЗВ-М

Раздел 1. Указываем реквизиты страхователя:

- Регистрационный номер в ПФР. Указан в уведомлении из ПФР, полученном при регистрации ООО (ИП). Также, его можно узнать в местном отделении ПФР, либо в налоговой инспекции (продиктовав свой ИНН).

- Наименование (краткое). Например, «ООО «.

- Поле «ИНН». ИП и организации указывают ИНН, в соответствии с полученным свидетельством о постановке на учет в налоговом органе.

- Поле «КПП». ИП поле КПП не заполняют. Организации указывают КПП, который был получен в ИФНС по месту нахождения (обособленные подразделения указывают КПП по своему месту нахождения).

Раздел 2.Отчетный период. Указывается номер отчетного месяца, за который сдается отчет, а чуть дальше, отчетный календарный год (например, Отчетный период 04 календарного года 2019).

Раздел 3.Тип формы (код). Указывается код формы:

- исхд (исходная форма, подается впервые в отчетном месяце);

- доп (дополняющая форма, подается с целью дополнения ранее поданных сведений);

- отмн (отменяющая форма, подается с целью отмены ранее неверно поданных сведений).

Раздел 4. Указываются сведения о застрахованных лицах (сотрудниках) получивших в отчетном месяце выплаты:

- Фамилия, имя, отчество (в именительном падеже).

- Страховой номер индивидуального лицевого счета (СНИЛС).

- ИНН (при наличии информации об ИНН сотрудника).

Примечание: ФИО сотрудников можно указывать как по алфавиту, так и в любой другой последовательности.

В нижней части отчета необходимо поставить подпись руководителя (ИП) с указанием должности, печать (при наличии) и дату подписания.

ИНН в СЗВ-М теперь можно не указывать

Если у компании нет данных об ИНН работников, его в СЗВ-М можно не указывать. Такие поправки внес Федеральный закон от 1 мая 2016 г. № 136-ФЗ.

Если вы указали неверный ИНН, фонд выявит ошибку при сверке с ИФНС. Поэтому, если вы уже подали отчет, безопаснее исправить неточность. В фондах считают, что для этого достаточно сдать дополняющую СЗВ-М. Программа заменит предыдущие сведения на новые.

На минувшей неделе фонд ответил еще на один спорный вопрос по новой форме: Надо ли сдавать СЗВ-М, если в компании только директор-учредитель . На своем сайте 29 апреля ПФР дал официальные разъяснения: Страхователь ежемесячно не позднее 10-го числа месяца. следующего за отчетным периодом, представляет о каждом сотруднике (включая лиц, которые заключили договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством РФ начисляются страховые взносы) следующие сведения:

1) Страховой номер индивидуального лицевого счета; 2) Фамилию, имя, отчество; 3) Идентификационный номер налогоплательщика.

Проще говоря, если в компании один директор-учредитель, СЗВ-М надо сдать. Компании включают в отчет «физиков», которые работали в течение месяца по трудовым и гражданско-правовым договорам. Директор не заключает трудовой договор, но с ним возникают трудовые отношения. С этим согласны и в Минфине (письмо от 15.03.16 № 03-11-11/14234).

Дорогой коллега, в августе «Главбух» стоит дешевле!

Успейте оформить подписку на журнал «Главбух» выгодно, осенью цены вырастут !

Бланк отчета СЗВ-М в 2019 году

ФИО сотрудника необходимо указать в СЗВ-М, как в СНИЛС. Если сотрудник недавно сменил фамилию или имя и еще не успел поменять СНИЛС, то СЗВ-М необходимо заполнить по старой фамилии и имени, иначе при проверке отчета вы получите сообщение об ошибке.

Лицо, впервые поступившее на работу по трудовому договору или заключившее договор ГПХ, на вознаграждение по которому в соответствии с законодательством РФ начисляются страховые взносы, получает страховое свидетельство обязательного пенсионного страхования, содержащее страховой номер индивидуального лицевого счета, через страхователя, если иное не предусмотрено федеральным законом от 01.04.1996 N 27-ФЗ.

В случае утраты СНИЛС застрахованное лицо обязано в течение месяца со дня утраты обратиться к страхователю с заявлением о его восстановлении. Страхователь должен передать это заявление в соответствующий орган ПФ РФ вместе с документом, подтверждающим страховой номер индивидуального лицевого счета застрахованного лица.

ПФ РФ по заявлению застрахованного лица об утрате СНИЛС в течение месяца со дня обращения на основании открытого на него индивидуального лицевого счета выдает ему дубликат указанного страхового свидетельства через страхователя или лично. Фонд может потребовать от застрахованного лица дополнительную информацию, подтверждающую его личность и сведения, содержащиеся в его индивидуальном лицевом счете (ст.7 Федерального закона от 01.04.1996 N 27-ФЗ).

Если работник потерял СНИЛС, то он должен его сам восстановить по паспорту в ПФР. Работодатель не может узнать СНИЛС работника сам через интернет, так как СНИЛС является конфиденциальной информацией.

Также бухгалтер может попросить работника пробить СНИЛС через личный кабинет на сайте Госуслуг. Для этого работник должен выбрать . Портал пришлет извещение, и в нем будет указан СНИЛС работника. Но эта услуга доступна только для тех граждан, кто зарегистрирован на сайте Госуслуг.

Будут ли штрафовать бухгалтера за отсутствие СНИЛС и ИНН в СЗВ-М

2016 год добавил бухгалтерам новых забот и хлопот. Введена форма 6-НДФЛ для налоговой инспекции. Не остался в стороне и Пенсионный Фонд РФ. Помимо ежеквартальной отчетности введена ежемесячная в виде СЗВ-М. В данной форме предусмотрено внесение данных о каждом работнике, заключившем трудовой или гражданско-правовой договор с предприятием. ФИО, СНИЛС и ПФР – обязательные реквизиты. И всех бухгалтеров, естественно, интересует вопрос, предусмотрены ли уже наказания за несданный отчет или отчетность с ошибками в СНИЛС или ИНН?

СЗВ-М: ответственность и штрафы за ошибки

Прежде всего, нужно упомянуть о штрафе за вообще несданный отчет. Не предоставление сведений об одном работнике обойдется предприятию в 500 рублей. Таков же буде штраф за отчет с искаженными данными. Право налагать штрафы предоставлено непосредственно отделениям ПФР, принимающим отчеты. Соответственно, можно считать, что если на предприятии работает 100 человек, на 10 из них не сданы или сданы отчеты с ошибками, то сумма штрафа составит 5000 рублей.

Если отчет будет не сдан на 50 человек, то можно резервировать на расчетном счету уже 25000 рублей на оплату штрафа. Нужно также учесть, что отчет ежемесячный. Теперь более конкретно, будут ли наказываться ошибки в СНИЛС и/или ИНН.

СЗВ-М без ИНН или СНИЛС: будет ли наказание?

Если на данный вопрос отвечать коротко, то да, будет. Наказано будет предприятие или организация в размере тех же 500 рублей, указанных в предыдущем пункте. Наказание будет полагаться так же за каждый неправильный отчет, то есть за каждый неправильно введенный СНИЛС или ИНН. Более подробно о видах наказания можно почитать в пункте 4 ст.17 ФЗ-27 в редакции ФЗ-385 от 29.12.2015 года. Будет ли в такой ситуации наказан сотрудник, сдавший неверный отчет – решать предприятию.

Как же поступать бухгалтерам в такой ситуации. Многие сотрудники нанимаются на работу, не имея полного пакета документов, обещая донести их потом. А потом наступает отчетный период. Специалисты рекомендуют следующий выход из положения:

— если сотрудник не знает свой ИНН, не может представить свидетельство или его копию, то Правила допускают оставлять строку с ИНН незаполненной. Основание для невнесения данных по ИНН – ФЗ-136 от 01.01.2016 года. Но если данные в строку вносятся, то ошибок быть не должно. Неверная цифра равняется штрафу в 500 рублей;

— если сотрудник не знает свой СНИЛС, не может предоставить свидетельство, еще его не получал, то получить свидетельство обязано за него предприятие, подав соответствующее заявление в отделение ПФР. Основание – ФЗ-27, ст. 9. п.3). На то, чтобы получить СНИЛС предприятию дается не более 2-х недель с момента подписания трудового договора. Сроки получения СНИСЛ прописаны в п.9 Инструкции Минздравсоцразвития РФ от 14.12.2009 №987н. Если же срок сдачи отчетности наступил, а СНИЛС еще не получен, то эксперты предлагают подавать отчет, не включая в него данного сотрудника. Позже придется подавать дополнительный отчет по конкретному работнику.

Если к отсутствию ИНН Пенсионный фонд отнесется снисходительно, то без СНИЛС отчет будет считаться не сданным. Можно готовиться к штрафу в 500 рублей за каждый лист.

Как восстановить СНИЛС работника

Предприятие обязано подавать заявление о выдаче СНИЛС только в том случае, если сотрудник ранее его вообще не получал. Если же свидетельство просто утеряно, то работнику придется восстанавливать его самостоятельно. Госпорталы не дают возможности быстро узнать СНИЛС нерадивого сотрудника. Информацию может предоставить только сам «растеряша». Но для этого нужно предварительно зарегистрироваться на сайте Госуслуги и посмотреть необходимые сведения в закладке «Расширенное извещение о состоянии индивидуального лицевого счета».

Зачем нужна графа ИНН

Многим из заполняющих отчет СЗВ-М свойственна одна и та же ошибка. Почти все полагают, что если ИНН не является обязательным реквизитом, то можно и не тратить на нее время. Но все же лучше потратить. ИНН для Пенсионного фонда служит таким же идентификатором, как СНИЛС. Если в последнем случае будет сделана ошибка, то данные будут разноситься с использованием сведений из ИНН. Но, если эта графа будет пуста, то штраф неминуем: ПФР просто не зачтет данный лист как сданный.

Штраф возможен и тогда, когда ИНН будет внесен, но все же остается надежда на то, что у инспектора будет хорошее настроение и он не захочет тратить время на выписывание уведомления о штрафе. В данной ситуации совет может быть только один – потратит лишние 5 минут на каждый отчет, чтобы внести и лишний раз перепроверить все данные по каждому сотруднику. К тому же, ИНН на любого человека можно без проблем узнать на сайте ФНС. Эти сведения не относятся к секретным.

Как вносить сведения о сотрудниках в новый отчет: вразброс или по алфавиту

Инструкции по заполнению СЗВ-М не содержат никаких специальных требований на этот счет. Бухгалтер может вносить данные так, как это удобно ему.

Новая форма отчетности СЗВ-М: спрашивали – отвечаем

29 апреля 2016

- Сведения по сотруднику представлены без ИНН, ввиду его отсутствия. Применяются ли в данном случае финансовые санкции?

Ежемесячная отчетность представляется по форме «Сведения о застрахованных лицах» (форма СЗВ-М), которая предусматривает заполнение идентификационного номера налогоплательщик (ИНН) при наличии у страхователя данных об ИНН физического лица. Т.О. отсутствие ИНН застрахованного лица в сведениях, представленных страхователем по форма СЗВ-М, не будет являться причиной для отказа в приеме ежемесячной отчетности, и к такому страхователю финансовые санкции не применяются .

- Может ли быть продлен срок сдачи отчетности, если у страхователя отсутствует информация о номере СНИЛС работника?

Все показатели формы СЗВ-М, за исключением показателя «ИНН» обязательны к заполнению. Кроме того, СНИЛС является документом, обязательным для предъявления при приеме на работу. В этой связи и показатель формы СЗВ-М о номере СНИЛС является обязательным для заполнения.

Отсутствие у страхователя данных о СНИЛС не являетсяоснованиемдля продления сроков сдачи отчетности. А нарушение срока по причине отсутствия СНИЛС влечет за собой финансовые санкции.

- Сдается ли форма СЗВ-М, если ежеквартальная отчетность – «нулевая»?

Если кто-то сдает отчет, значит, он работник этой организации и у него есть все полномочия, чтобы предоставлять отчетность от её имени. Соответственно, как минимум на одного сотрудника должна быть представлена отчетность. Отсутствие начислений страховых взносов не может служить основанием для непредставления ежемесячной отчетности СЗВ-М.

- Нужно ли представлять ежемесячную отчетность на учредителя при отсутствии начислений страховых взносов?

Под работающими гражданами понимаются лица (ст.7 №167-ФЗ), к которым относятся работающие по трудовому договору, в том числе руководители организаций, являющиеся единственными участниками (учредителями), членами организаций. Т.О. на них распространяется режим обязательного пенсионного страхования, и при уплате страховых взносов у них образуются пенсионные права.

С учетом вышеизложенного лица рассматриваемой категории относятся к числу работающих и должны ежемесячно представлять в ПФР форму СЗВ-М даже при отсутствии начисления страховых взносов.

Свежие материалы

- Уточненка по 4 ФСС Когда нужно корректировать 4-ФССПредставленный в ФСС расчет по форме 4-ФСС не нуждается в корректировках, если…

- Социальный налог 2021 Начисление налогаВ бухгалтерском учете суммы авансовых платежей по налогу отражаются по кредиту счета 69 (68)…

- Налоговое планирование Налоговое планирование в организации Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации,…

- Зачем скупают золото Грамотная продажа золота – процесс, на который придётся потратить немного свободного времени. Нужно будет выяснить,…

Застрахованные лица для целей СЗВ-М

Обязанность по ежемесячному представлению формы в ПФР установлена с 01.04.2016.

Сведения представляются по каждому застрахованному физическому лицу, в том числе на совместителей, иностранцев, и не только на пенсионеров, за исключением:

Главным критерием включения сведений о таких лицах в отчетность является факт заключения с ними договоров по следующему перечню, указанному в пояснениях к самой форме:

- трудовых договоров;

- договоров ГПХ, авторского заказа, издательских, лицензионных и пр. (т. е. договоров, по которым в соответствии с законодательством РФ начисляются страховые взносы).

ВАЖНО! Наличие выплат, облагаемых страховыми взносами, произведенными в адрес таких физических лиц, а также срок действия договоров с ними в отчетном периоде для целей включения сведений в форму СЗВ-М не имеют значения. Следовательно, сведения о сотрудниках, находящихся на больничном, в отпуске — оплачиваемом или за свой счет, а также декретницах и прочих аналогичных лицах, в адрес которых не были произведены выплаты страхователем в отчетном периоде, также должны быть отражены в форме

Следовательно, сведения о сотрудниках, находящихся на больничном, в отпуске — оплачиваемом или за свой счет, а также декретницах и прочих аналогичных лицах, в адрес которых не были произведены выплаты страхователем в отчетном периоде, также должны быть отражены в форме.