Что такое учетная политика организации

Есть хозяйственные операции, которые можно отразить по-разному. Правила налогового учета (НУ) и бухучета (БУ) подразумевают несколько способов, и компания вправе выбрать один из них. Приведем примеры:

- в НУ у организаций есть право отразить амортизационную премию, то есть списать на текущие расходы 10% (в отдельных случаях — 30%) первоначальной стоимости основного средства (п. 9 ст. 258 НК РФ). Но от премии допустимо отказаться;

- в налоговом учете для большинства объектов ОС разрешено выбрать метод амортизации: линейный или нелинейный (п. 1 ст. 259 НК РФ). Выбор метода амортизации закреплен и в бухучете (п. 18 ПБУ 6/01 «Учет основных средств», п. 35 ФСБУ 6/2020 «Основные средства»; см. «Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020»).

Вести налоговый и бухгалтерский учет основных средств по новым правилам

- в БУ компании (кроме малых предприятий) обязаны создавать резервы по предстоящим отпускам. Для этого надо, в числе прочего, вычислить стартовую величину резерва. Методика расчета нормативами не установлена. Организация может определить стартовое значение для каждого работника, либо для подразделения в целом (см. «Как «бывшим» малым предприятиям создать резерв по предстоящим отпускам в бухгалтерском учете»).

Кроме того, у организаций есть право выбора: использовать унифицированные бланки первичных документов, либо разработать собственные. Это относится к накладной по форме № ТОРГ-12, графику отпусков, табелю учета рабочего времени, штатному расписанию и проч.

Составить штатное расписание по готовому шаблону Попробовать бесплатно

ВНИМАНИЕ

Учетная политика (УП) — это внутренний документ компании, где зафиксированы все выбранные ею способы отражения операций и формы первичных документов. Например, в УП может быть закреплено, что амортизация основных средств начисляется линейным методом. Амортизационная премия не применяется. Стартовая величина резерва расходов по предстоящим отпускам считается по каждому сотруднику. При отгрузке товара используется унифицированная форма накладной ТОРГ-12 и т.д.

Учетная политика для целей бухгалтерского учета

Формировать УП для целей бухучета должны все юридические лица. Это следует из пункта 3 ПБУ 1/2008 «Учетная политика организации». Придерживаться УП обязаны как головной офис, так и каждый филиал, подразделение и представительство организации (п. 9 ПБУ 1/2008).

Учетная политика должна, в частности, обеспечивать:

- Полноту отражения в БУ всех фактов хозяйственной деятельности.

- Своевременность отражения каждой операции в БУ и в бухгалтерской отчетности.

- Равенство данных аналитического учета оборотам и остаткам по счетам на последнее число каждого месяца.

СПРАВКА

Рабочий план счетов — один из элементов УП для целей бухучета. Из всех счетов (утв. приказом Минфина от 31.10.2000 № 94н) организация выбирает те, которые будет использовать в своей работе. В крайнем случае, с разрешения Минфина, допустимо ввести новый счет. Для этого можно задействовать «свободные» номера из утвержденного плана (см. «План счетов бухгалтерского учета в 2020 году»).

Получить образец учетной политики для небольшого ООО Получить бесплатно

Учетная политика для целей налогового учета

Если Налоговый кодекс допускает различные способы учета, компания должна выбрать один из них и закрепить в своей УП.

ВАЖНО

Отступать от утвержденной учетной политики нельзя. На это указал Конституционный суд в определении от 12.05.05 № 167-О. Там говорится, цитируем: «Однако, избрав конкретный вариант такой политики, каждый налогоплательщик включается в соответствующий механизм налогообложения и в силу этого лишается возможности использовать другой».

Сотрудничество с : ваши преимущества и бонусы

Если вы желаете сформировать эффективную учетную политику организации, обращайтесь в . У нас вы сможете сотрудничать со специалистами, которые:

- Обладают большим опытом работы. Опыт работы — серьезный бонус. Наша компания основана в 2000 году. Мы 21 год работаем в бухгалтерской и юридической сферах. Для того чтобы разработать эффективную учетную политику организации, важно, чтобы бухгалтер имел возможность получить практический опыт в разных фирмах. От этого зависит «профессиональный кругозор» специалиста. Только бухгалтер, который консультировал сотрудников разных компаний, сможет четко и безошибочно найти вариант формирования учетной политики организации для вас. Индивидуальный подход — это точный выбор из большого количества существующих вариантов.

- Компетентны в своей работе. Знания — основа грамотной консультации. Опыт — основа эффективной помощи. У специалистов есть и знания, и опыт. Учетная политика организации — это система, которая сделает вашу компанию успешной. Наши специалисты передадут вашим штатным сотрудникам опыт. Или выполнят необходимые для оптимизации действия самостоятельно.

- Универсальны. У нас есть большой опыт формирования и разработки учетной политики для разных организаций. Именно этот опыт помогает нам выбирать оптимальный вариант, который подойдет именно вашей компании. Мы анализируем ее структуру, особенности, специфику работы, количество рабочих мест и общий размер копании. Разработка учетной политики организации — услуга, которую мы предоставляем на основе большого опыта.

Требования к оформлению учетной политики предприятия

Ни законы, ни другие нормативно-правовые акты не устанавливают жестких требований к оформлению учетной политики. В пункте 8 ПБУ 1/2008 сказано лишь о том, что необходимо составить организационно-распорядительный документ: приказ, распоряжение, стандарт и проч.

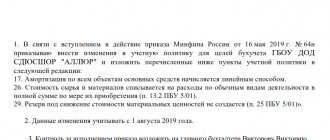

На практике подавляющее большинство юрлиц поступают следующим образом: издают приказ об утверждении учетной политики за подписью директора. При налоговых проверках инспекторы обычно запрашивают этот документ. Если он отсутствует, некоторые хозяйственные операции могут признать неверно оформленными, что повлечет доначисление налогов, а также, возможно, начисление пеней и штрафов.

СПРАВКА

Приказ разрешено составить в свободной форме. Главное, поставить номер, дату и подпись. А также перечислить лиц, которые отвечают за соблюдение УП.

Что касается самой политики, то ее можно изложить в тексте приказа, либо оформить в виде приложения. Чаще всего составляют две политики: отдельно налоговую и отдельно бухгалтерскую. В каждой из них оформляют несколько разделов: «основные средства», «распределение на прямые и косвенные расходы», «создание резервов» и т.д. Допустимы и любые другие варианты, если они отвечают нуждам компании.

Методологический раздел для целей налогообложения

В данном разделе учетной политики предприятие указывает основные элементы учета, которые влияют на базу налогообложения. В частности это:

- выбранный организацией метод амортизации основных средств;

- выбранный организацией метод оценки запасов;

- выбранный организацией метод признания доходов и расходов;

- порядок и сроки предоставления налоговой декларации;

- выбранный организацией перечень прямых и косвенных расходов.

Замечание 2

Важно, чтобы все разделы учетной политики соответствовали действующим нормативно-правовым актам и не противоречили друг другу.

Требуется консультация по учебной работе? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

Утверждение учетной политики

По общему правилу вновь созданные компании разрабатывают УП и применяют ее с начала своей деятельности и до конца периода (отчетного или налогового). Далее политику корректируют, либо оставляют старую. В первом случае издают новый приказ, во втором случае — по умолчанию продолжает действовать прежний документ.

Сроки утверждения учетной политики для бухучета и для целей налогового учета — разные:

- Учетная политика для целей БУ утверждается не позднее 90 дней со дня государственной регистрации юрлица (вновь созданного, либо реорганизованного). Но применяется уже с момента внесения записи в ЕГРЮЛ. Если со следующего года УП меняется, соответствующий приказ нужно утвердить до 1 января этого года (п. 9 ПБУ 1/2008).

- Учетную политику по НДС вновь созданные организации утверждают не позднее окончания первого налогового периода (квартала). А применяют — со дня создания (п. 12 ст. 167 НК РФ).

- Для утверждения УП по налогу на прибыль сроки не прописаны. Но указано, что применять ее в общем случае нужно до конца текущего налогового периода (ст. 313 НК РФ).

ВАЖНО

Менять учетную политику в середине отчетного или налогового периода не возбраняется. Но для это нужны существенные основания. Их два. Первое — появление новых операций или нового вида деятельности. Второе — поправки в законодательстве о налогах и сборах, либо в федеральных или отраслевых стандартах. Для целей БУ есть дополнительное основание — разработка или выбор более эффективного способа ведения бухучета.

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО и ИП

Как составить учетную политику организации на 2021 год

Нужно отразить изменения, которые вступят в силу. Вот основные новшества:

- с 2021 года налоговый режим в виде ЕНВД прекращает свое существование. «Вмененщикам» следует решить, какую систему налогообложения они будут применять, и зафиксировать это в УП. Если выбор пал на УСН, то не позднее 31 декабря 2021 года нужно подать заявление о переходе на «упрощенку» (см. «Отмена ЕНВД: налоговики рассказали, как перейти с «вмененки» на «упрощенку» и «Отмена ЕНВД с 2021 года: как перейти на УСН, ОСНО, патент или ЕСХН и работать дальше»);

Заполнить и подать уведомление о переходе на УСН через интернет Подать бесплатно

- в 2021 году увеличатся лимиты, позволяющие применять «упрощенку». По численности сотрудников — со 100 до 130 человек, по величине доходов — со 150 млн до 200 млн руб. (см. «Как изменится УСН в 2021 году: читаем свежие поправки в Налоговый кодекс»). Если эти показатели не будут соблюдаться, следует заранее выбрать иную налоговую систему;

- в 2021 году для субъектов малого и среднего бизнеса продолжат действовать пониженные тарифы страховых взносов. Они применяются к части зарплаты, превышающей МРОТ (см. «Для малого и среднего бизнеса снижены ставки страховых взносов»). Тарифы влияют на размер резерва по отпускам;

Рассчитывать страховые взносы по новой, пониженной ставке Попробовать бесплатно

- по желанию с января 2021 года разрешено вместо ПБУ 6/01 применять федеральный стандарт «Основные средства». В учетной политике можно предусмотреть, к примеру, что к ОС — так же, как и в налоговом учете — относятся объекты стоимостью более 100 000 руб. (см. «Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020»);

- для IT-компаний с 2021 года снижается ставка по налогу на прибыль (с 20% до 3%) и по страховым взносам (с 14% до 7,6%; см. «Для IT‑организаций снижены ставки по налогу на прибыль и по страховым взносам»). Это отразится и на УП, например, при составлении резерва по отпускам;

- добавлены обязательные реквизиты в бланк путевого листа, поэтому следует разработать новый вариант этого документа. И решить, в каком виде его оформлять — в электронном или на бумаге (см. «С 1 января изменятся правила заполнения путевых листов»).

Заполнить и распечатать путевой лист со всеми необходимыми реквизитами

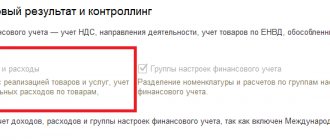

Методологический раздел для целей ведения бухгалтерского учета

В данном разделе, прежде всего, указываются формы бухгалтерской отчетности, которую составляет организация и отдельно регламентируется составление промежуточной отчетности.

Для целей бухгалтерского учета также утверждаются:

- единицы учета товаров, готовой продукции, МПЗ:

- метод оценки поступления товаров, готовой продукции, МПЗ;

- определение видов доходов и расходов по видам деятельности;

- указывается выделение коммерческих и управленческих расходов (если таковое присутствует);

- указывается порядок создания различных резервов;

- указывается метод оценки незавершенного производства;

- для учета расчетов по налогу на прибыль указывается применение или не применение ПБУ18/02;

- порядок учета основных средств в организации.