Что такое вексель и зачем он нужен

Этот долговой документ оплачивается в конце срока действия. Такой бумагой человек может расплатиться за товары или передать ее другому.

Часто векселя используют при взаимном расчете между дочерними компаниями одного холдинга, чтобы не пересылать деньги между своими компаниями и не платить при этом налоги. Если предприятие не может расплатиться с поставщиками или сотрудниками (например, когда счета под арестом), оно может написать долговую расписку, чтобы продолжить работу.

Есть 4 варианта сроков оплаты:

- к конкретной дате;

- ко времени от составления;

- когда предъявлен;

- ко времени от предъявления.

Если время возврата привязывается к дате предъявления, выпущенный финансовый документ при эмиссии продают по номиналу, но указывают в нем проценты, которые начисляются до срока возврата. В остальных случаях при выпуске подобная расписка стоит дешевле номинала, который определяется суммой процентов.

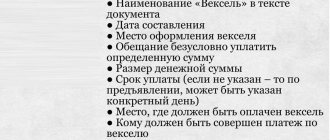

Понятие векселя

В современном мире все новое – это хорошо забытое старое. Это правило относится и к понятию «вексель». В прошлые века векселя активно использовались как частными лицами, так и предприятиями и государственными структурами. Во времена Советского Союза большинство населения знало о векселях только из произведений художественной литературы. Сегодня во многих странах постсоветского пространства снова нашел применение этот финансовый документ.

Определение 1

Векселем называется разновидность ценных бумаг, которая содержит безусловное обязательство должника выплатить векселедержателю в обусловленный термин сумму денег, указанную в векселе.

По своей сути вексель является обыкновенной долговой распиской. Но так как это ценная бумага, то он имеет строго определенный вид и определенные степени защиты. В качестве ценных бумаг векселя имеют хождение на рынке ценных бумаг. Это означает, что их можно продать, укупить, обменять. Векселями можно расплатиться или использовать в качестве депозита.

Готовые работы на аналогичную тему

- Курсовая работа Векселя предприятий 450 руб.

- Реферат Векселя предприятий 280 руб.

- Контрольная работа Векселя предприятий 190 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Мы знаем, что в зависимости от особенностей выдачи и применения векселя бывают:

- внутренние,

- внешние,

- простые,

- переводные,

- кредитные,

- депозитные,

- и т.д.

Особенности выпуска

Если есть все необходимые атрибуты, то вексель необязательно составлять на гербовой бумаге. Однако существуют специальные бланки, которые можно заказать в типографии или купить в казначействе.

При продаже финансового инструмента составляется акт приема-передачи. В нем указывают реквизиты и описывается сделка, по которой он выпущен.

Учет собственных векселей

Они бывают товарные и финансовые. Первые даются как подтверждение, что покупатель должен поставщику денег за товар. Вторые – когда предметом сделки выступает само долговое обязательство. Финансовым вексель может быть как эмитента (юридического лица, выпустившего бумагу о долговых обязательствах), так и другой компании.

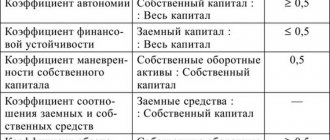

Обычно организация выпускает подобную бумагу не по номинальной стоимости, а с дисконтом или процентами. Учет по ним ведут одинаково. Расходами эмитента (и доходом векселедержателя) дисконтной разновидности будет разница между номиналом и стоимостью покупки. Если речь идет о выпущенном процентном векселе – сумма процентов.

Закрытие вексельной задолженности

Полезные статьи

Что такое индоссамент на векселе и как правильно его заполнить

Часто срок погашения ставится «по предъявлению, но не ранее» определенной даты. Чтобы выплатить долг, составляют акт предъявления долговой расписки и указывают все реквизиты документа, его номинал и полную сумму, которую заплатит векселедатель. Когда юридическое лицо, выпустившее документ, оплатило долг, оно передает расписку в архив, к остальной финансовой документации.

Предоплата векселем

Заемное письмо – удобный способ сделать предоплату. Ни поставщик, ни покупатель не будут опасаться, что их обманут. Дополнительное преимущество в том, что у покупателя будет время получить прибыль, а поставщик может сразу же продать вексель и вернуть деньги за товар.

Перераспределение денежных средств

Если две компаний принадлежат одному холдингу, при этом у одной средств не хватает, а у другой – больше чем нужно, первая может выдать второй финансовый вексель. Также этот способ удобен, чтобы закрыть внутренние долги одной дочерней организации перед другой. Но лучше добавить в документ небольшой дисконт, чтобы налоговая не рассматривала эту операцию как безвозмездный заем.

Кто имеет право выдавать и использовать векселя?

В качестве ценной бумаги установленного законом образца, векселя (вернее – бланки векселей) выпускаются на специальных предприятиях по заказу центрального банка страны. Далее они могут быть переданы коммерческим банкам. Выдавать векселя обязано лицо, имеющее специальное разрешение – сертификат на проведение подобных операций. Бланки векселей являются документами строгой отчетности.

Нужна консультация преподавателя в этой предметной области? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

В банках представитель предприятия (юридического лица) или физическое лицо могут оформить вексель в соответствии со своими целями. Существует строгая процедура заполнения бланка векселя с соблюдением оформления всех реквизитов, на государственном языке.

§ 1. Порядок выпуска векселей: условия и правовые особенности

Если в главе первой настоящего исследования были рассмотрены общие понятия и категории вексельного права, его история, а также статус векселеучастников, иными словами, его статика, то глава вторая посвящена динамике вексельно — правовых отношений, или вексельному обращению. Традиционно, под вексельным обращением понимаются сделки, влекущие переход права собственности на эти документы. Однако, на наш взгляд, это несколько зауженное определение. Под вексельным обращение (оборотом), которое является частью гражданского оборота, следует понимать совокупность всех сделок с векселями и по поводу векселей. Именно в процессе вексельного обращения, с одной стороны, проявляется специфика вексельно — правового регулирования, а с другой — происходит реализация прав и обязанностей лиц, участвующих в вексельном обязательстве. Такое осуществление прав и обязанностей и является целью выдачи этой ценной бумаги. Поэтому законодатель достаточно детально регламентирует не только сам процесс оборота векселей, но и порядок их выпуска, которому также присущи особенности, обусловливающие специфику всего вексельного института.

Как отмечал ещё П.П. Цитович, «от других таких же бумаг краткосрочного кредита, эта бумага отличается своим происхождением, — она создаётся волею частных лиц».[119] Так, для в ы п у с к а ( в ы с т а в л е н и я ) в е к с е л е й не требуется ни государственной регистрации, ни получения каких-либо специальных разрешений (лицензий), ни уведомления каких-либо органов. Это определило то, что выпуск этих документов не ставится в зависимость от финансового положения и рода деятельности векселедателей.

Исключения существуют для Российской Федерации, её субъектов, муниципальных образований, которые могут выпускать векселя только в случаях, специально предусмотренных федеральным законом (о чём указывалось в §6 гл.I), а также для банков и иных кредитных организаций. В частности, Письмом ЦБ РФ «О внесении изменений в инструкцию Центрального Банка Российской Федерации от 30.01.96г. «О порядке регулирования деятельности кредитных организаций» №315 от 20.08.96г. были введены количественные ограничения на выпуск векселей банками и кредитными организациями, а именно: введён норматив риска собственных вексельных обязательств (Н-13), который устанавливает возможное отношение выпущенных данными организациями векселей и банковский акцептов в рублях и в иностранной валюте к собственным средствам (капиталу) кредитных организаций. Последние должны обеспечить выполнение указанного норматива в размере не более 200 %, начиная с баланса на 01.10.96г., и в размере не более 100 %, начиная с баланса на 01.03.97г. Что касается индоссаментов, авалей и вексельного посредничества, то их размер должен составлять 50 % от суммы забалансовых обязательств.

Возникая из потребностей индивидуального случая, каждый отдельный вексель отражает в себе ряд особенностей, свойственных только ему. Эти особенности выражаются в различных основаниях выставления каждого документа (сделках купли-продажи, займа и т.д.), суммах, сроках, многообразии векселедателей и векселедержателей, в гарантиях своевременности платежа и т.д. Оборотоспособность векселей во многом аналогична оборотоспособности вещей, определяемых индивидуальными признаками. Данное обстоятельство определяет тот факт, что к отношениям, возникающим из вексельного обязательства не может быть применён Федеральный Закон «О рынке ценных бумаг» №39-ФЗ от 22.04.96г., так как этим нормативным актом опосредуются только отношения, возникающие в процессе выпуска и обращения эмиссионных ценных бумаг, независимо от их формы и типа эмитента. Согласно ст. 2 указанного закона, к эмиссионным ценным бумагам могут быть причислены любые ценные бумаги, которые характеризуются одновременно следующими признаками: 1) закрепляют совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных данным законом формы и порядка; 2) размещаются выпусками; 3) имеют равные объёмы и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения. То есть эмиссия ценных бумаг отличается массовым характером, тождеством сроков и сумм, на которые оформляется каждый её экземпляр в рамках одного выпуска (это обстоятельство делает их классическим биржевым товаром), в отличие от выпуска векселей. Эти последние, обычно имея порядковые номера, размещаются в зависимости от наличия спроса (потребности) на них со стороны потенциальных держателей. В отношении третьего параметра, следует заметить, что векселедатель ничем не ограничен в возможности установления любого размера и продолжительности реквизитов суммы и срока платежа, что обусловливает, в большинстве случаев, индивидуализацию каждого конкретного векселя.

Существует мнение, что векселя, выпускаемые в массовом порядке (серией однородных документов) и предусматривающие выплату по ним в установленный срок или по их предъявлении определённых денежных сумм, вне зависимости от их наименования и наличия определённых реквизитов, относятся (соответственно ряду иных характеристик) к категории облигаций, инскрипций или банковских сертификатов.[120] Думается, что такой вывод нельзя признать правильным. Конечно, существуют общие признаки у всех ценных бумаг. Но как уже отмечалось, вексель — строго формальный документ и сила вексельного права распространяется на всякие акты, имеющие форму векселя (наличие бумажного носителя и определённого набора реквизитов) независимо от их количества и иных факторов. В ином случае, границы между различными ценными бумагами были размыты. Кроме того, возможность выдачи бланко-векселей, а также передачи векселей посредством бланкового индоссамента (позволяющего этим документам обращаться подобно ценным бумагам на предъявителя) явились предпосылкой выпуска таких документов сериями.

Специфической особенностью переводных векселей является возможность их повторного воспроизведения в нескольких т о ж д е с т в е н — н ы х э к з е м п л я р а х ( о б р а з ц а х ) . Это явление называется множественностью векселя. Ст. 64 Положения о векселях предусматривает, что каждый такой экземпляр должен быть снабжён последовательным номером в самом тексте: прима-вексель, секунда-вексель, терция-вексель, кварта-вексель и пр.(иначе, такие тратты называются первая, вторая, третья, четвёртая). В отсутствие этой пометки, каждый из образцов рассматривается как отдельный (самостоятельный) вексель. В законодательстве не установлено предельное количество экземпляров — при необходимости их может быть сколько угодно. Каждый образец является подлинным векселем и имеет одинаковую с другими юридическую силу. И в то же время, все вместе такие образцы представляют собой один единственный вексель. Это предполагает однократный платёж указанной в них суммы, даже если плательщику (акцептанту) были предъявлены в срок одновременно несколько таких экземпляров. Причины выставления тратты в нескольких образцах могут быть различными, например: а) при нахождении плательщика в месте ином, чем место составления векселя, возникает необходимость высылки ему документа для акцепта; б) оплата векселя должна быть произведена в месте ином, более удалённом, нежели то, где он был выставлен; в) кроме того, возможность существования векселя исключительно в бумажной форме увеличивает риск его случайной гибели или утраты. И, предположительно, схема обращения такой тратты в нескольких экземплярах может быть следующей: один образец высылается для акцепта, второй — пускается в обращение, третий — передаётся на хранение определённому лицу и т.п.

Если непосредственно в векселе не указано, что он выдан в е д и н — с т в е н н о м э к з е м п л я р е ( т о е с т ь я в л я е т с я у н и к а т о м ) , то векселедержатель может потребовать выдачи ему за его счёт дополнительно ещё несколько образцов. Для этого, ремитент должен обратиться непосредственно к векселедателю. Иное правило установлено для последующих держателей, которым в подобном случае Положением о векселях не предоставлено право требовать их выдачи напрямую у трассанта — заинтересованный держатель векселя должен обратиться к своему непосредственному индоссанту, который обязан оказать ему содействие в отношении своего индоссанта и т.д., восходя до векселедателя. Индоссанты, чьи подписи стоят на векселе, обязаны воспроизвести свои индоссаменты на новых экземплярах. Однако, для того, чтобы требование векселедержателя о выдаче дополнительных экземпляров векселя было выполнено, нет никаких гарантий (его исполнение целиком зависит от воли и добросовестности вышеуказанных лиц). В частности, Положение о векселях не предусматривает сроков выполнения обязанности индоссантов об уведомлении и содействии в отношении своих предшественников. А главное, не устанавливает никаких санкций в случае отказа векселедателя и индоссантов выполнить такую свою обязанность.

В то же время, в обороте могут находиться несколько совершенно одинаковых векселей (как простых, так и переводных), имеющих идентичные бланки и тождественные реквизиты, но при этом не быть образцами, а представлять собой самостоятельные векселя. Такие независимые друг от друга документы называются а п у э н а м и (от итал. appuntato — сходный). Обычно они имеют место тогда, когда векселедатель вместо выдачи одного векселя на сумму, скажем, 1000000 руб. выдаёт 5 векселей на сумму 200000 руб каждый, на одно лицо, в один день, в одном месте и пр., так как общая сумма может оказаться неудобной для дальнейшей передачи (движения) векселя.

В обращение могут быть пущены не только подлинники, но и к о — п и и ( д у б л и к а т ы ) в е к с е л е й . Копии не равнозначны экземплярам векселя, ибо эти последние — подлинные. Кроме того, в отличие от образцов, копии можно снимать с любого векселя. Право делать дубликаты этих документов предоставлено каждому их держателю. Вместо подлинных подписей лиц проставляют оговорку (формулу), свидетельствующую о том, что данные подписи существуют (например, «подписано таким-то»). В дубликате должно указываться, до какого места он доведён: векселедержатель, его составивший, в месте, где вексель закончился, должен поставить разделительную формулу (к примеру, «копия до сего места»).

С момента индоссации копии её составителем, начинается обязанность учинения на неё подлинных надписей последующими векселеучастниками. Последствием этого является то, что дубликат векселя превращается в подлинный вексель[121] и, затем, может быть индоссирован, авалирован в общем порядке (ст. 67 Положения о векселях). Одновременно, если на подлинном документе после последнего индоссамента, сделанного до снятия копии, имеется оговорка «начиная отсюда индоссирование действительно лишь на копии» или всякая иная равнозначная формула, то индоссамент, поставленный после этого на подлиннике, является недействительным. При этом, надо сказать, что плательщик может принять к акцепту только подлинный вексель, в частности, тот его фрагмент, который непосредственно содержит текст вексельного обязательства.

При наличии нескольких копий (фрагментов) векселя, основным документом считается весь комплект. На практике возможны ситуации, когда в обращении находится только копия с частью подлинного векселя, тогда как другая подлинная его часть может быть в ином месте (например, депозитарии). Ст. 68 Положения о векселях предусматривает, что в таком случае, в копии должно быть указано лицо, в руках которого находится подлинный документ. Это лицо обязано вручить упомянутый фрагмент законному держателю копии. Если же данное лицо отказывается это сделать, векселедержатель может осуществлять право на подачу иска против обязанных лиц (индоссантов, авалистов и пр.) лишь после удостоверения протестом того, что подлинник не был, несмотря на его требование, ему передан. В данном случае, возникает проблема, вызванная тем, что «Основами законодательства Российской Федерации о нотариате» №4462-1 от 11.02.93г.[122] подобная форма протеста вообще не предусмотрена. А потому, для защиты прав векселедержателя возможны, в частности, два пути: 1) отказ потенциального векселедержателя от принятия части данного документа и истребование либо векселя во всех его фрагментах либо альтернативного удовлетворения; 2) внесение дополнений в ст. 95 вышеуказанного закона о возможности совершения протеста в непередаче законному держателю копии или подлинника векселя.

Всякий вексель — формальный документ. И акт, не удовлетворяющий требованиям ст. ст. 1, 75 Положения о векселях, не может быть признан таковым. С учётом этого обстоятельства, большое значение приобретают некоторые поправки, подчистки, перечёркивания, в тех случаях, когда они изменяют или уничтожают необходимые элементы вексельного обязательства. В то же время, в ряде случаев, такие изменения могут быть необходимы. Вследствие этого, ст. 69 и ст. 77 Положения о векселях допускают внесение некоторых п о п р а — в о к в с о д е р ж а н и е в е к с е л я , к которым относятся изменения и зачёркивания. Встаёт вопрос, кто может внести изменения в вексельное обязательство? Ч.2 ст. 26 Положения о векселях устанавливает, что акцептант не управомочен на такие действия; впрочем также, как и авалист (ибо для аваля обычно достаточно только подписи). Из анализа содержания Положения о векселях можно заключить, что лицами, которые вправе внести поправки и тем самым трансформировать вексельное обязательство, могут быть только векселедатель (трассант) и индоссанты. Что касается изменений, которые могут вносить указанные лица, то применительно к векселедателю (трассанту) можно предположить, что он вправе вносить любые изменения, относящиеся к любому реквизиту. Однако, п.5.3 Рекомендаций устанавливает, что никакие исправления вексельной суммы не допускаются, даже оговорённые подписью векселедателя. И это вполне разумно, так как допущение произведения подобной поправки очень рискованно, ввиду того, что при обращении векселя невозможно будет затем установить, в какой момент и кем такое изменение было внесено. Изменения же, вносимые индоссантами, согласно ч.3 ст. 23 и ст. 34 Положения о векселях, могут касаться только одного реквизита — срока платежа, который может быть ими сокращён в векселях сроком «по предъявлении» или «во столько-то времени от предъявления».

Положение о векселях, ст. 69, устанавливает, что в случае изменений текста векселя, лица, поставившие свои подписи после этого изменения, отвечают в соответствии с содержанием изменённого текста; лица, поставившие свои подписи до этого, отвечают в соответствии с содержанием первоначального текста. А потому, для устранения злоупотреблений, думается будет целесообразным предусмотреть, во-первых, что подпись управомоченного лица должна быть одна и следовать за поправкой, а не быть перед нею. Наличие неоговоренных изменений, поправок, приписок, а также присутствие подчисток ставят под сомнение действительность векселя, поскольку являются его видимыми дефектами. Это имеет значение также при совершении протеста векселя. Согласно ст. 45 «Основ законодательства Российской Федерации о нотариате» №4462-1 от 11.02.93г.[123], нотариусы не вправе принимать для совершения нотариальных действий документы, имеющие неоговоренные исправления. Во-вторых, такая поправка может быть сделана не где попало на векселе, а в определённой последовательности: только после надписей и оговорок предыдущих держателей. Это правило необходимо для устранения возражений, которые могли бы касаться случайных и несущественных исправлений.

В отношении зачёркиваний следует сказать, что их может производить любой векселеучастник. Подобное зачёркивание имеет своим следствием прекращение обязательства лица, чья надпись уничтожена.

Одним из условий действительности векселя является о п л а т а е г о н а л о г о м . В соответствии со ст. 1 «Конвенции о гербовом сборе в отношении переводного и простого векселей» от 1930г., её страны-участницы обязались предусмотреть в своём законодательстве, что действительность обязательств, взятых на себя сторонами по векселю или осуществление вытекающего из него права может быть обусловлена соблюдением постановлений о гербовом сборе. Однако в России этот сбор был введён только в 1991г. Постановлением Совета Министров РСФСР «О ставках гербового сбора по операциям с ценными бумагами» №87 от 08.02.91г.[124], которое устанавливало ставку сбора в размере 1 руб. с каждой 1000 руб. с последующим зачислением её в республиканский бюджет РСФСР. Спустя несколько месяцев, гербовый сбор был заменён системой налогообложения доходов (процента и дисконта) по векселю. В настоящий момент Федеральным Законом «О внесении изменений и дополнений в Закон Российской Федерации «О налоге на прибыль предприятий и организаций» №227-ФЗ от 31.12.95г.[125] установлена общая для всех видов векселей ставка налогообложения — 15 %. Однако, думается, что эта система была несовершенна с самого начала. Чтобы понять, в чём это выражается, необходимо сделать краткий обзор разновидностей, а также некоторых особенностей вексельного налога дореволюционной России.

Так, вексельному гербовому сбору подлежали все векселя, независимо от наименования (соло, транзитные и пр.). Согласно ст. 80 «Устава о Гербовом сборе» от 10.06.1900г.[126], оплата подлежащих данному налогу бумаг, актов и документов производилась несколькими способами:

1) Изложением их на гербовой бумаге (безразлично, на одном или нескольких листах), достоинство которых соответствовало окладу сбора, причитающегося с оплачиваемого документа. Гербовая бумага, иначе, вексельная бумага, употреблялась для написания личных долговых обязательств. А налог, уплачиваемый при употреблении этой бумаги, был пропорциональным сбором, соразмерным с суммой обязательства. В частности, в России было 25 ступеней, которым соответствовало 25 разборов (достоинств) вексельной бумаги: низшая- до 50 руб. включительно, вторая — от 50 руб. до 100 руб. включительно… и высшая — максимальная от 40000 до 50000 руб;

2) Приобщением гербовой бумаги, на сумму причитающегося гербового сбора к данному акту, составленному либо на простой бумаге либо на гербовой, но ненадлежащего достоинства;

3) Наложением на бумаги, акты и документы, написанные на простой или гербовой бумаге ненадлежащего достоинства, гербовых марок, ценность которых вполне или в дополнение к гербовой бумаге соответствовала окладу сбора, причитающегося с оплачиваемой бумаги;

4) Наличными деньгами.

Таким образом, существовали три способа налогообложения векселей: один главный, общий — употребление для написания векселей гербовой вексельной бумаги. Данный налог взимался со всех векселей внутри Империи. Два других — исключительные: уплата налога прямо в Казначейство или израсходование такого же количества гербовых марок (через наклейку и погашение). Эти способы применялись в дополнение и в замещение первого способа к векселям иностранным. За неуплату вексельного сбора нарушителям грозил штраф.

Что касается основных черт этого сбора, то нам хотелось отметить многовариантность, простоту взимания, а также доступность гербовых реквизитов для каждого дееспособного физического лица и юридических лиц, желающих вступить в вексельное обязательство (гербовую бумагу и гербовые марки можно было приобрести в любом почтовом отделении повсеместно). Это имело своим следствием грандиозный объём вексельных сделок и значительную скорость оборота этих ценных бумаг не только на территории страны, но и за её пределами. Это, в свою очередь, снижало потребность в выпуске наличных денег и обеспечивало стабильный доход в казну государства. Совершенно иная ситуация наблюдается в настоящий момент: процесс уплаты налогов предполагает проведение платёжных поручений через банк, что влечёт дополнительную сложность для физических лиц. Ещё одной особенностью вексельного налога того времени было то, что взимался он с вексельной суммы только один раз — при составлении документа и бремя его нёс исключительно векселедатель (трассант). Сейчас же данный налог взимается с каждой сделки, влекущей переход права собственности на вексель, а потому, при его обращении может взиматься бесчисленное количество раз. Это само по себе является препоном развитию вексельного обращения, так как способствует скорее решению тактических задач (пополнению бюджета и собираемости налогов), нежели стратегических (уменьшению количества неплатежей и оздоровлению экономики).

Отсутствие единой для всех субъектов гербовой (вексельной) бумаги привело к тому, что с точки зрения бумажного носителя (как элемента формы) в Российской Федерации, на сегодняшний день существуют (условно) два больших потока. Основой первого из них служит Постановление Правительства РФ «Об оформлении взаимной задолженности предприятий и организаций векселями единого образца и развитии вексельного обращения» №1094 от 26.09.94г. В соответствии с данным актом, на территории России для применения в хозяйственном обороте были введены е д и н ы е о б р а з ц ы б л а н — к о в простого и переводного векселей. Данные бланки выпускаются Министерством финансов Российской Федерации и реализуются затем через систему учреждений Центрального Банка и коммерческие банки по единой цене. Введение в оборот таких бланков было вызвано отчасти потребностями вексельного обращения (требованиями стандартности таких заменителей денег, снижением затрат на их изготовление и т.д.), отчасти заинтересованностью Центрального Банка в переучёте векселей одинаковой формы. К недостатку этого акта можно отнести то, что в нём не нашел отражения принцип единства векселей и вексельного обращения, так как согласно п.7, доступны такие бланки были только юридическим лицам. В частности, в связи с этим обстоятельством ст. 8 Федерального Закона «О переводном и простом векселе» Правительству Российской Федерации было предложено привести свои нормативные акты в соответствие с данным законом.

Поскольку большинство норм вышеуказанного Постановления Правительства РФ носит рекомендательный характер, то по ряду причин многие юридические лица (главным образом банки) предпочли иной вариант, а именно- самостоятельное изготовление вексельных бланков. Эта масса векселей и составляет второй вексельный поток, которому (в отличие от первого) присущи бесчисленное дробление, а также разнообразие внешнего вида и формы.

Производство бланков таких ценных бумаг, как векселя, не подлежит лицензированию Министерством финансов РФ, в отличие от бланков акций, облигаций, депозитных и сберегательных сертификатов и др., чей выпуск в обращение требует регистрации (и на которые распространяется действие Постановления Правительства РФ «Об упорядочении производства бланков ценных бумаг в Российской Федерации» №376 от 03.06.92г. и чьё производство регламентируется «Положением о порядке и условиях выдачи лицензий на производство и ввоз на территорию Российской Федерации бланков ценных бумаг», утверждённое Письмом Минфина РФ №05-01-04 от 17.09.92г.[127] в редакции Писем от 93, 94г.г). Тем не менее, в настоящее время, когда подделка векселей приобрела масштабный характер и велик риск держателей получить фиктивные векселя, а должников — оплатить такие бумаги, возникает необходимость для последних, при выпуске векселей, в качестве носителя использовать бланки, снабжённые элементами защиты (водяными знаками, специальными красками, способами печати и др.).

Всякий вексель, для вступления его в силу в отношении первого приобретателя должен быть в ы д а н ( п е р е д а н ) ему векселедателем. Момент выдачи векселя выражается в его вручении (переходе) от векселедателя простого или трассанта переводного векселя к первому приобретателю (ремитенту). Вексель считается врученным с момента его фактического поступления во владение первого приобретателя (абз. 2 п.1 ст. 224 ГК РФ), если только не оказалось, что в действительности факта выдачи не было, например, вексель был украден, насильно отнят. Однако, в тех случаях, когда векселедатель выдал этот документ под угрозой, принуждением либо под влиянием других обстоятельств, искажающих его волю или волеизъявление, для третьего лица, к которому затем перешёл данный акт, это не является очевидным и, следовательно, не имеет для него никакого юридического значения. Таким образом, возникает ситуация, когда, с одной стороны, подлежит защите тот, кто формально правильно выписал вексель, но лежащий в основе выдачи этого документа договор является недействительным и, с другой стороны, должно быть защищено также и третье лицо, которому впоследствии этот вексель перешёл.

По общему правилу п.2 ст. 147 ГК РФ, отказ от исполнения обязательства, удостоверенного ценной бумагой, со ссылкой на отсутствие основания такого обязательства либо на его недействительность не допускаются. Это подтверждается ст. 17 Положения о векселях, которая устанавливает, что обязанные лица не могут противопоставлять векселедержателю возражения, основанные на их личных отношениях (то есть возражения, вытекающие из правомочий, находящихся вне вексельного обязательства). Исключение составляет случай, когда векселедержатель, при получении векселя, действовал сознательно в ущерб должнику. Тогда, исходя из ст. 179 ГК РФ, в случае признания судом недействительной сделки, совершённой под влиянием обмана, насилия, угрозы, злонамеренного соглашения представителя одной стороны с другой стороной, а также сделки, которую векселедатель вынужден был совершить вследствие стечения тяжёлых обстоятельств на крайне невыгодных для себя условиях, чем другая сторона воспользовалась (кабальная сделка), векселедателю возвращается все полученное по сделке (то есть сам вексель), а также возмещается причиненный ему реальный ущерб.

Что же касается прочих лиц, индоссантов, которым затем перешёл вексель, то ч.2 ст. 16 Положения о векселях устанавливает, что если кто-либо лишился владения векселем в силу какого бы то ни было события, то лицо, у которого вексель находится, и которое основывает своё право на непрерывном ряде индоссаментов, обязано отдать вексель лишь в том случае, если оно приобрело его недобросовестно или же, приобретая его, совершило грубую неосторожность. Иными словами, всякое лицо только тогда может иметь права по векселю, когда оно приобрело его добросовестно, то есть не знало и не могло знать, что вексель не был юридически «чисто» выдан векселедателем, а был пущен в обращение помимо его воли, а также если в его действиях нет грубой неосторожности. При этом, нахождение векселя во владении векселедержателя презюмирует факт его договорной выдачи, который не требует никаких доказательств со стороны последнего. И спор в данном случае будет не о факте, а о праве. Таким образом, как отмечал О.С. Иоффе, вексельное законодательство предусматривает не полную (материальную) абстрактность векселя, исключающую любые ссылки на отсутствие основания, а лишь относительную (процессуальную), допускающую возражения, которые основываются на недобросовестности или грубой неосторожности векселедержателя.[128]

Добросовестность владения векселем и отсутствие грубой неосторожности в момент его приобретения, как условия вступления этого документа в силу, имеют значение не только в отношении первого приобретателя (ремитента), но и в отношении каждого последующего приобретателя данной ценной бумаги. Исходя из вышеизложенного, можно сделать вывод, что приоритет отдаётся потребностям вексельного обращения и интересам добросовестных приобретателей.

С переходом векселя к первому приобретателю (ремитенту), последний становится его собственником (держателем), приобретая вместе с тем и право совершать с этим документом все действия, какие могут быть предприняты вообще по отношению ко всякой другой собственности.

[119] Цитович П.П. К вопросу о вексельном уставе (ответ А. Книриму). СПб. Тип. А. Демакова. 1895. С.3.

[120] Белов В. Практика выпуска векселей коммерческими банками. // Бизнес и банки. 1995. №36.

[121] Положение о векселях, ч.3. ст. 67, гласит дословно следующее: «копия может быть индоссирована и авалирована в том же порядке и с теми же последствиями, что и подлинник». Однако, целесообразно предположить, что это не совсем точно, ибо копия не может ни индоссироваться, ни авалироваться. С момента появления на ней первого подлинного индоссамента — перед нами фрагмент подлинного векселя.

[122] Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации. 1993. №10. Ст. 357.

[123] Далее по тексту Основы о нотариате.

[124] Собрание Постановлений Правительства РСФСР. 1991. №11. Ст. 155.

[125] Собрание законодательства РФ. 1996. № 1. ст. 20.

[126] Новый Устав о Гербовом сборе с инструкцией министра финансов о порядке оплаты гербовым сбором бумаг, актов и документов. С правилами, циркулярами, разъяснениями Министерства финансов и алфавитным указателем. 3-е изд., неофиц. СПб. 1902.

[127] Бюллетень нормативных актов министерств и ведомств Российской Федерации. 1993. №1.

[128] Иоффе О.С. Обязательственное право. М: «Юридическая литература». 1975. С.687.