Акцизы и НДС — это одно из ключевых понятий как для экономистов, занимающихся особенностями налогообложения, так и для предпринимателей, старающихся выжить в условиях сильной рыночной конкуренции в нашей стране. Многих эти слова пугают, у других вызывают бурю недовольства – «Снова государство отбирает последние деньги!». Впрочем, сложно спорить, налогообложение в существующей форме, имея множество острых углов, все же эффективно – ставки не так высоки, как во многих державах, а отдача позволяет каждому ощущать социальную безопасность за счет государства и его «финансовой подушки».

Акцизы: что это и зачем?

Рассказывая об акцизах и НДС, для упрощения ситуации каждый из видов надбавок лучше рассматривать отдельно. Это позволяет избежать путаницы понятий. Впрочем, нужно также помнить, что общего у этих двух разновидностей немало. Так, НДС, акцизы, налог на прибыль представляют собой косвенное налогообложение. Этот термин обозначает следующий факт: надбавка причисляется к стоимости товара, уплатить которую придется покупателю. В этом категорическое отличие от прямых налогов, оплата которых более «прозрачна», очевидна и ложится на продавца, производителя, работодателя.

В то же время акцизы отличаются узкой сферой применения, чем и выделяются на фоне НДС. Их можно наложить лишь на определенные группы продуктов, изготовленных за рубежом или в родной стране, но нельзя распространить на услуги, работы. Обычно начисление акциза и НДС производится индивидуально для каждой группы подакцизных товаров. Такой подход обеспечивает максимально справедливый и экономически эффективный результат работы системы налогообложения.

Акцизы и НДС как косвенные налоги

К косвенным относятся НДС и акцизный налог, которые служат важнейшей составляющей формирования доходов государственного бюджета. Правовая основа взимания этих налогов излагается в:

- части 1 Налогового Кодекса РФ;

- ФЗ РФ № 147 от 31.07.1998 года «О введение в действие 1 части НК РФ»;

- законе «Об основах налоговой системы в РФ» (27 декабря 1997 года);

- законе «О налоге на добавленную стоимость» от 6.12.1991 года.

Оба налога относятся к федеральным и применение их на территории Российской Федерации является обязательным.

Акциз имеет форму надбавки к цене. Он является надёжным источником прибыли любого государства с рыночной экономикой. Акцизы характеризуются тем, что их применяют только к некоторым категориям товаров, которые не являются предметами первой необходимости и имеют высокий уровень рентабельности.

- Поэтому основное предназначение этого вида налога — перевод в казну государства сверхприбылей от продажи высокорентабельной продукции.

- Другой важной функцией акциза является то, что он служит своеобразным средством ограничения потребления подакцизной продукции.

Если бы не высокий акцизный налог, такие товары продавались бы по гораздо меньшей цене и были доступны более широким слоям населения. Это касается таких товаров, как спиртные напитки, пиво, табачные изделия.

НДС – это изъятие в казну государства определенной части прибавочной стоимости товаров и услуг в соответствии со ставками налогообложения. НДС – это налог с широкой базой обложения. Он был введён сравнительно недавно. Ставка этого налога 18/118. Подакцизные товары облагаются налогом 2 раза: сначала – акциз, потом НДС. При этом НДС начисляется не только на первоначальную стоимость товара, но и на акциз.

Акциз: отличие от НДС

Несмотря на то что налоговая база НДС и акцизов довольно сходна по своей структуре, есть некоторые важные отличия. Акциз начисляют и взимают лишь один раз за весь цикл существования товара. Начисление налога происходит на какой-то одной стадии продвижения продукта, чаще всего – начальной, то есть в тот момент, когда товар отпускается производителем первому (вероятно – оптовому) покупателю.

Когда товар перепродается, дополнительных отчислений по налоговой программе акциза не требуется, поскольку средства уже были направлены в бюджет. Производитель включает акцизы и НДС в отпускную стоимость, а значит, эти величины в будущем – лишь элемент цены. При этом однократность отчисления этой суммы делает акцизы гораздо более дружелюбными для предприятий, покупателей, нежели НДС, раз за разом составляющий прибавку к цене товара и ложащийся в итоге на конечного потребителя. Насколько велик он будет при этом, определяется длительностью цепочки перекупщиков. Во многом эта разница в логике начисления является основным отличием, важным для учета НДС и акцизов, который ведется бухгалтерией предприятия.

Учет акцизов при расчете налога на добавленную стоимость

Есть некоторые особенности налогообложения, порядка исчисления и сроков уплаты косвенных сборов. Какие продавцы не входят в перечень лиц, освобожденных от уплаты начисления – те, которые продают подакцизную продукцию.

Когда лица имеют право не вносить НДС:

- Действует упрощенная система обложения.

- Доход от продажи за последние 3 месяца составляет менее 2 млн. рублей.

Это правило не относится к лицам, которые занимаются продажей данных товаров. Если у лица есть освобождение, оно может быть аннулировано при реализации товаров, относящихся к подакцизным. Данным сбором могут облагаться отечественные товары и импортная продукция.

Объектом обложения при определении НДС будет сумма акциза, таможенной стоимости, пошлины. При выплате взносов акцизы и пошлины не включаются в случае освобождения производителя от этих сборов.

Акцизы: настоящее и будущее

Указанная специфика начисления акцизов и НДС делает очевидной взаимосвязь системы налогообложения и инфляции. Если увеличение объемов НДС с каждой операцией по товару лишь стимулирует инфляционный рост, то регулярность и одноразовость акцизов позволяет минимизировать рост стоимости продукта и сделать рынок более стабильным.

В то же время нельзя полностью исключить акцизы, НДС, таможенную пошлину, даже если при идеалистичном воззрении на экономические науки кажется, что это лучший способ исключить инфляцию. Именно эти налоги позволяют наполнить бюджет государства, а также обеспечивают приток средств в бюджеты субъектов страны.

Как они соотносятся

- НДС относится к многоступенчатым налогам, который взимается на разных стадиях реализации товаров и услуг. Он применяется только к части стоимости товара, а акциз – ко всей его стоимости.

- Акциз выплачивается в бюджет на начальном этапе производителем товара 1 раз и больше не взимается, но фактически оплачивает его потребитель из своего кармана. Сумма акциза становится неотъемлемой частью стоимости товара. Однократность выплаты выгодно отличает акцизы от НДС, так как это способствует сдерживанию инфляционных процессов.

По сравнению с акцизом НДС имеет более широкую область использования. Акциз направлен на довольно узкий перечень товаров, не касается сферы услуг и работ. Акцизное налогообложение носит индивидуальный характер и применяется к отдельным видам подакцизных товаров.

НДС и акциз имеют несколько общих свойств:

- Оказывают воздействие на увеличение или сокращения производства определённых товаров.

- Являются инструментом регулирования цен.

- Влияют на доходы и расходы определенных слоев населения.

- Служат действенным средством пополнения бюджета государства.

Стабильность: будет ли?

Ежегодно формируется аналитика, отражающая, как велика была за отчётный период уплата НДС и акциза в каждом отдельном субъекте и по государству в целом. Если поднять данные за последние несколько лет, можно заметить, что колебания показателей существенные. Следовательно, сложно прогнозировать значимость акцизной надбавки для федерального, территориальных бюджетов на будущее. Известны года, когда за счет акцизов в бюджет страны приходило лишь 3,6 % от общей величины, а в другие отчетные периоды эта цифра возрастала до 15 %.

Говоря о фискальной значимости этого элемента системы налогообложения, важно отметить, что без учета акцизов и НДС нельзя делать корректные выводы о значимости для бюджета страны реализации подакцизной продукции на фоне общих объемов всех торговых операций в государстве. Корректный налоговый учет позволяет выявить процент акцизов из прочих налоговых отчислений, направленных в консолидированный государственный бюджет. Эта величина зависит от установленных акцизных размеров и льготных программ, инфляции и особенностей объектов, на которые начисляются налоги. Правильное использование информации, получаемой из такой аналитики, позволяет корректировать начисление НДС, акцизов, налога на прибыль, НДФЛ таким образом, чтобы при достаточно объемных отчислениях в бюджет предприятия могли работать с выгодой для себя.

Расчеты с бюджетом, налоги и сборы

Учет расчетов по налогу на добавленную стоимость.

Для отражения в бухгалтерском учете хозяйственных операций, связанных с НДС, предназначаются счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на добавленную стоимость».

Счет 19 имеет следующие субсчета:

- 19-1 «Налог на добавленную стоимость при приобретении основных средств»;

- 19-2 «Налог на добавленную стоимость по приобретенным нематериальным активам»;

- 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам».

По дебету счета 19 по соответствующим субсчетам организация-заказчик отражает суммы налога по приобретаемым материальным ресурсам, основным средствам, нематериальным активам в корреспонденции с кредитом счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и др.

По основным средствам, нематериальным активам и материально-производственным запасам после их принятия на учет сумма НДС, учтенная на счете 19, списывается с кредита этого счета в зависимости от направления использования приобретенных объектов в дебет счетов:

- 68 «Расчеты по налогам и сборам» — при производственном использовании; учета источников покрытия затрат на непроизводственные нужды (29, 91, 86) — при использовании на непроизводственные нужды;

- 91 «Прочие доходы и расходы» — при продаже этого имущества.

Суммы налога по основным средствам, нематериальным активам, иному имуществу, а также по товарам и материальным ресурсам (работам, услугам), подлежащим использованию при изготовлении продукции и осуществлении операций, освобожденных от налога, списывают в дебет счетов учета затрат на производство (20 «Основное производство», 23 «Вспомогательные производства» и др.), а по основным средствам и нематериальным активам — учитывают вместе с затратами по их приобретению.

При продаже продукции или другого имущества исчисленная сумма налога отражается по дебету счетов 9012021087 «Продажи» и 91 «Прочие доходы и расходы» и кредиту счета 68, субсчет «Расчеты по налогу на добавленную стоимость» (при продаже «по отгрузке»), или 76 «Расчеты с разными дебиторами и кредиторами» (при продаже «по оплате»). При использовании счета 76 сумма НДС как задолженность перед бюджетом будет начислена после оплаты продукции покупателем (дебет счета 76, кредит счета 68). Погашение задолженности перед бюджетом по НДС отражается по дебету счета 68 и кредиту счетов учета денежных средств.

Учет акцизов, налога на прибыль, имущество и доходы физических лиц

Учет акцизов осуществляется в основном аналогично учету НДС с использованием счетов 19 и 68.

При начислении налога на прибыль дебетуют счет 99 «Прибыли и убытки» и кредитуют счет 68 «Расчеты по налогам и сборам». Причитающиеся налоговые санкции оформляют такой же бухгалтерской записью. Перечисленные суммы налоговых платежей списывают с расчетного счета или других подобных счетов в дебет счета 68.

Учет налога на доходы физических лиц. Порядок расчетов и уплаты данного налога рассмотрен в главе 12, там же изложен порядок учета единого социального налога (см. п.12.8).

Учет налога на имущество. Учет расчетов организаций с бюджетом по налогу на имущество организаций ведется на счете 68 «Расчеты по налогам и сборам», на субсчет «Расчеты по налогу на имущество».

Начисленная сумма налога отражается по кредиту счета 68 «Расчеты по налогам и сборам» и дебету счета 91 «Прочие доходы и расходы». Перечисление суммы налога на имущество в бюджет отражается в бухгалтерском учете по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 51 «Расчетный счет».

Учет налога с продаж.

Начисление налога с продаж оформляют следующей бухгалтерской записью:

Дебет счета 90 «Продажи» | Кредит счета 68 «Расчеты по налогам и сборам», | субсчет «Расчеты по налогу с продаж» |

Перечисление налога с продаж в бюджет отражают по дебету счета 68 с кредита счетов учета денежных средств.

Учет транспортного налога.

Данный налог вводится с 1 января 2003 г. Он заменил налог с владельцев транспортных средств, налог на пользователей автомобильных дорог, а также налог на имущество физических лиц в части транспортных средств.

Плательщиками транспортного налога являются организации и физические лица, на которых зарегистрированы транспортные средства, являющиеся объектом налогообложения.

Налоговые ставки устанавливаются субъектами РФ в зависимости от мощности двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, одну регистровую тонну транспортного средства или единицу транспортного средства на основе ставок, установленных Налоговым кодексом РФ.

Платежи по транспортному налогу включаются плательщиком в состав себестоимости продукции (работ, услуг). Начисление налога отражают по дебету счетов 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и др. и кредиту счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на пользователей автомобильных дорог».

Читать далее:

Учет расчетов предприятия (с поставщиками, покупателями, заказчиками, подрядчиками и др.).

Аналитика и взаимосвязи

Итак, цена на любой товар включает НДС и акцизы, которые показывают также потенциал системы налогообложения. Кроме того, можно делать выводы о необходимости расширения или уменьшения круга товаров, на которые необходимо ввести (или исключить) акцизы.

Подакцизные товары в настоящее время:

- этиловый спирт;

- продукты, в которых этиловый спирт присутствует в концентрации от 9 % и более;

- алкогольные товары;

- пиво;

- продукция с содержанием табака;

- персональные автомобили;

- мотоциклы, мощность двигателя которых составляет 150 лошадиных сил и больше;

- бензин для автомобилей;

- дизель;

- моторные масла;

- прямогонное топливо.

На все эти категории товаров акцизы и НДС достаточно существенные, чтобы гарантировать бюджету ежегодные поступления довольно большого объема средств.

Нововведения в список подакцизных товаров в 2020 году

С 01.01.2020 года правительство внесло изменения и дополнения в список подакцизных товаров.

Добавлены в перечень

В состав вошли следующие продукты и товары:

- Электронные сигареты любые, а не только одноразового применения.

- Устройства при нагреве табака, для образования пара

- Виноград, для выпуска различных вин.

- Пиво с крепостью до 0,5 гр.

- Сусло из винограда, фруктов.

Исключен из списка

С 01. 04. 2021 году из списка товаров исключён акциз на тёмное судовое топливо. На него не будет начисляться акцизный налог и упрощён порядок применения вычетов в операциях с этой продукцией.

Было – стало

Известно, что ранее папиросы и этиловый сырцовый спирт не входили в число подакцизных товаров. Корректировки по этому поводу в закон были внесены не так давно. Выручка, НДС, акцизы на эти категории продукции стали сходны с прочими алкогольными, автомобильными, содержащими табак товарами. Между прочим, мотоциклы тоже были введены в перечень подакцизных товаров не так давно.

Впрочем, не все так однозначно. Аналитика, оценивающая выручку, НДС и акцизы, позволила экономистам продвинуть идею об исключении некоторых категорий товаров из перечня подакцизных. Так, отсюда вывели ювелирные изделия и некоторые категории топлива, изготовленные из газа, нефти. Эти изменения вызвали определенное недовольство со стороны местных чиновников, так как сократили поступления в бюджет. Если говорить о количественном выражении, то исключение указанных позиций из числа подакцизных только в Санкт-Петербурге уменьшило налоговые поступления на 7,5 %. Для всей страны показатель упал в среднем на 2,5 %.

Частично эти потери возместили, включив в список подакцизных товары из категории бытовой химии, парфюмерии, а также продукты, содержащие спирт. Правила распространились на изделия, поставляемые на рынок в металлических упаковках, оснащенных аэрозолем.

Для чего нужны акцизы?

Государства заинтересованы поступлением в казну сверхприбыли, которую могут принести популярные и необходимые для населения товары и продукты.

При определении группы товаров, на которые распространяется акцизы, государственные органы власти учитывают, что:

ПОЗВОНИ ЮРИСТУ

ОН РЕШИТ ТВОИ ВОПРОСЫ БЕСПЛАТНО Москва, обл 8 (499) 577-00-25 доб. 130 Санкт-Петербург, обл 8 (812) 425-66-30 доб. 130 Федеральный номер 8 (800) 350-84-13 доб. 130

- эти товары для производителей высокорентабельные;

- обладают пониженными производственными издержками;

- легко определяются и приносят большую прибыль в бюджет.

Важно! Акцизом облагаются социально значимые и популярные товары, пользующиеся высоким потребительским спросом у населения, приносящие высокий доход.

Список подакцизных товаров

Весь перечень товаров можно условно подразделить на два вида:

- Обеспеченные акцизными марками товары относящиеся:

- спиртосодержащие продукты;

- алкогольные продукты такие, как ликёроводочная, вино (Кто такой винодел?) и другая продукция;

- изделия из табака и содержащие его товары.

- Не подлежащие маркировке товары такие, как

- природный газ;

- автомобильный и прямогонный бензин;

- легковые автомобили;

- мощные мотоциклы;

- авиационный керосин;

- дизельное топливо и моторные масла для двигателей.

- Не подлежат обложению акцизом следующие содержащие спирт товары:

- лекарства, препараты ветеринарии прошедшие госрегистрацию;

- лекарственные средства (вкл. Гомеопатию), изготовленные по рецептам в аптеках;

- парфюмерно-косметическая и бытовая химия на спирту в виде аэрозольной упаковки из металла;

- пивное сусло.

Важно! Изменения и добавления в список подакцизных товаров могут вноситься по решению правительства в связи со сложившейся в стране с экономической ситуацией.

Избежали внимания налоговиков

Некоторые виды продукции не облагаются акцизами, несмотря на наличие спирта среди компонентов. При этом акцизы не взимаются лишь при соблюдении определенных условий. Например, на таком особом положении оказались лекарственные препараты, произведенные на спиртовой основе.

Индивидуальный подход со стороны налоговых законов практикуется и к ветеринарным средствам, в составе которых содержится спирт. Также преимущественно не облагаются акцизами косметические и парфюмерные товары. Все перечисленные категории избегают акцизного налогообложения только в том случае, если производитель позаботился о государственной регистрации продукта. Кроме того, есть требования к упаковке: емкости должны удовлетворять принятым на государственном уровне стандартам.

Чей кошелек страдает?

Кто должен заплатить акциз? По закону эта обязанность ложится на предприятия и предпринимателей, производящих товар либо перевозящих его через государственную границу России. А вот обособленные подразделения и прочие подобные структурные формирования платить налоги самостоятельно не должны, они лишь берут на себя обязанность по перечислению денег из головного офиса в местное налоговое отделение.

Если некоторый предприниматель или предприятие были причислены к списку плательщиков акцизного налога, они должны сперва проанализировать хозяйственную деятельность. Присутствует ли в ней такой объект, на который начисляются акцизы? Если таковой есть, налог придется заплатить в обязательном порядке. При отсутствии продукции из перечня подакцизной платить ничего не нужно – пока не появится обосновывающий отчисления товар.

НК и объект налогообложения

Из главного в России сборника налоговых законов следует, что объект акцизного налогообложения – это такие операции, в которых принимают участие товары, по закону облагаемые акцизами.

Указанные хозяйственные операции в экономических науках принято разделять на группы для упрощения составления аналитики. Существующее деление:

- операции с нефтью и продуктами ее переработки;

- операции с прочими товарами, облагаемыми акцизами.

Такое деление основано на введении специализированного порядка начисления налогов на нефть и изготовленные на ее основе продукты.

Операции: за что придется отчитаться?

Акцизы придется уплатить при совершении ряда операций с товарами, включенными в государственный перечень (основные категории, входящие в него, перечислены выше). К числу таких операций в первую очередь относят реализацию. Рассматриваются сделки, заключаемые на территории России, причем одна из сторон – производитель подакцизной продукции. Закон трактует понятие «реализация» не только как продажу, но и сделки с безвозмездной основой, а также как передачу продукта, в ответ на что производитель получает отступные, инновации. В качестве «оплаты» по реализации может выступать натуральная оплата труда.

Налогами будут обложены и операции, реализуемые в государственных границах России с подлежащими акцизному налогообложению товарами, если они были сделаны из давальческого сырья и затем переданы лицу, это сырье предоставившему. Если производитель некоторый процент произведенных продуктов оставляет себе в качестве вознаграждения за услуги по изготовлению, операция также подлежит акцизному налогообложению.

Стандартные проводки по акцизам

Продажа

В случае продажи подакцизного товара могут быть два варианта проводок: Дт 90/4 (или 91/2) Кт 68 и Дт 19 Кт 68 – отражен акциз при продаже подакцизного товара. Счет 91/2 применяют при безвозмездной передаче соответствующего товара, например, при проведении рекламной акции.

Как заполнить декларацию по акцизам на дизельное топливо?

Первая проводка актуальна, если акциз предъявляется покупателю. Счет 68 здесь корреспондирует со счетом выручки от реализации соответствующего товара. Если покупателю акциз не выставляют, применяется вторая проводка.

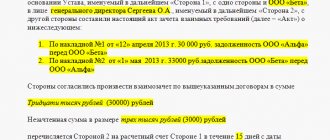

Поясним на условном примере. Фирма-производитель алкогольной продукции реализовала оптовику партию на сумму 30000 руб., в т.ч. НДС. По реализованной продукции начислен акциз 5125 руб. 30000/1,2 = 25000 руб. 30000 – 25000 = 5000 руб.

Проводки:

- Дт 62 Кт 90/1 30000 руб. – зафиксирована выручка от реализации.

- Дт 90/3 Кт 68/НДС 5000 руб. – отражен НДС с выручки.

- Дт 90/4 Кт 68/расчеты по акцизам 5125 руб. – начислен акциз при продаже алкоголя.

Акцизы, предъявленные покупателю к оплате, в целях налогообложения прибыли в расчет не берутся (письмо Минфина №03-07-06/59 от 9/03/11).

Другой пример. Продавец, имеющий свидетельство на производство прямогонного бензина, реализует его в переработку другой фирме, также имеющей свидетельство на переработку. Реализовано товара на 960 000 руб., в т.ч. НДС. По реализованной продукции начислен акциз 588800 руб.960000/1,2 = 800000 руб. 960000 – 800000 = 160000 руб.

Проводки:

- Дт 62 Кт 90/1 960000 руб. – зафиксирована выручка от реализации.

- Дт 90/3 Кт 68/НДС 160000 руб. – отражен НДС с выручки.

- Дт 19/акцизы Кт 68/расчеты по акцизам 588800 руб. – начислен акциз при продаже сырья.

- Дт 68/расчеты по акцизам Кт 19/акцизы 588800 руб. – акциз принят к вычету продавцом согласно счетам-фактурам.

Акциз всегда начисляется в день отгрузки, даже если в договоре право собственности покупатель приобретает в момент оплаты. По общему правилу (такое применяется, к примеру, в отношении НДС) днем отгрузки считается день оформления первого из документов на покупателя. Акциз по неоплаченной, но отгруженной продукции можно фиксировать проводкой Дт 76 Кт 68/расчеты по акцизам, с открытием на 76 счете отдельного с/счета. После перехода права собственности кредитуют 76 счет: Дт 90/4 Кт 76.

А что еще?

Налог придется заплатить, если организация передает изготовленные продукты, официально представляя их в качестве сырья для последующего производства товара, не подлежащего обложению акцизом. Придется уплатить отчисление в бюджет и в случае, когда подакцизный продукт был изготовлен фирмой и передан потребителю без оплаты стоимости, но по договору потребитель обязан заплатить за переработку.

Если товары передаются для собственных нужд и внутреннего пользования, продукция также облагается акцизами, равно как и передача товара в качестве отчислений в уставной капитал третьего юридического лица.

Порядок исчисления и зачета акциза на примерах

Акцизы | Ставки акцизов

Пример 1

Цифры условные. Завод занимается производством водки, крепость водки — 40 градусов. Для ее производства в мае 2000 года предприятие закупило у поставщика спирт этиловый из пищевого сырья в количестве 3000 л по цене 62,4 руб. за 1 литр (в т.ч. акциз 12 руб., НДС 10,4 руб.) на общую сумму 187200 руб., в том числе акциз — 36000 руб., НДС — 31200 руб. Стоимость спирта оплачена поставщику полностью. На производство было списано 2000 л спирта, который был переработан в водочную продукцию. В мае месяце было произведено 10000 бутылок водки емкостью 0,5 л и 15 мая вся партия была отгружена на экспорт самим предприятием-изготовителем. Допустим, что прочие затраты на производство водки (зарплата, начисления на зарплату, транспортные расходы и пр.) составили 50000 руб. Предположим, что цена реализации одной бутылки водки без акциза составляет 20 руб. Тогда стоимость всей партии составит: 10000 бут. х 20 руб. = 200000 руб. Ставка акциза на алкогольную продукцию с объемной долей этилового спирта свыше 25% составляет 84 руб. за 1 литр безводного этилового спирта, содержащегося в подакцизном товаре, т.е. в водке (ст.4 Закона N 1993-1 в ред. Закона от 02.01.2000 N 2-ФЗ). Чтобы определить сумму акциза с отгруженной водки необходимо определить сколько чистого спирта содержится в выпущенной партии: 1) находим объем выпущенной водки в натуральном выражении: 10000 бут. * 0,5 л = 5000 л 2) количество чистого спирта, содержащегося в 5000 л водки составит: 5000 л * 40% / 100% = 2000 л Теперь определяем сумму акциза, подлежащую начислению в бюджет с отгруженной продукции: 2000 л * 84 руб./л = 168000 руб. Поскольку водка отгружена на экспорт 15.05.2000, то уплата акциза в бюджет быть должна произведена не позднее 30.06.2000. В связи с тем, что акциз по приобретенному спирту оплачен поставщику в мае месяце, т.е. до срока уплаты акциза в бюджет, то предприятие имеет право из суммы акциза, начисленного с выручки от реализации вычесть акциз, уплаченный поставщику, но только в той сумме, которая приходится на сырье фактически использованное при производстве подакцизной продукции, т.е. в сумме 24000 руб. (2000 л * 36000 руб. / 3000 л или 2000 л * 12 руб.). Таким образом, акциз, подлежащий взносу в бюджет за май месяц составит: 168000 руб. — 24000 руб. = 144000 руб. Для упрощения примера допустим, что выручка для целей налогообложения определяется по отгрузке, остатков нереализованной продукции и спирта на начало месяца не было. В связи с тем, что продукция поставляется на экспорт, НДС не будет включаться в цену водки (контрактную цену), так как экспортируемая продукция освобождена от обложения НДС на основании подп.»а» п.1 ст.5 Закона РФ от 06.12.91 N 1992-1 «О НДС». Акциз также не будет включаться в контрактную цену, так как Законом «Об акцизах» предусмотрено возмещение уплаченного в бюджет акциза после подтверждения факта экспорта водки. Таким образом на счете 46 будет отражаться выручка от реализации водки без НДС и акциза, а начисление акциза с выручки в данном случае по нашему мнению можно отражать на счетах расчетов, например на счете 76 субсчет «Акциз».

В бухгалтерском учете следует сделать следующие проводки: в мае месяце 1) Дт.10 — Кт.60 — 120000 руб. — оприходован поступивший спирт согласно счета-фактуры поставщика; 2) Дт.19/субсчет»Акцизы» — Кт.60 — 36000 руб. — отражен акциз по оприходованному спирту (п.16 Письма Минфина РФ от 12.11.96 N 96 «О порядке отражения в бухгалтерском учете некоторых операций, связанных с налогом на добавленную стоимость и акцизами»); 3) Дт.19/субсчет»НДС» — Кт.60 — 31200 руб. — отражен НДС по оприходованному спирту (п.1 Письма Минфина РФ N 96); 4) Дт.60 — Кт.51 — 187200 руб. — произведена оплата поставщику за приобретенный спирт; 5) Дт.20 — Кт.10 — 80000 руб. (120000 руб. * 2000 л / 3000 л или 2000 л * 40 руб.) — произведено списание спирта на производство продукции (водки); 6) Дт.20 — Кт.70, 69, 76 и др. — 50000 руб.- отражены затраты по производству продукции; 7) Дт.40 — Кт.20 — 130000 руб. — оприходована готовая продукция (водка) на склад предприятия по стоимости изготовления (себестоимости);  Дт.62 — Кт.46 — 200000 руб. — отражена реализация продукции (водки) на экспорт; 9) Дт.76/субсчет «Акцизы» — Кт.68/субсчет «Акцизы» — 168000 руб. — начислен акциз в момент отгрузки водки на экспорт; 10) Дт.46 — Кт.40 — 130000 руб. — списана себестоимость реализованной на экспорт продукции; 11) Дт.68/»Акцизы» — Кт.19 «Акцизы» — 24000 руб. — отражен акциз по спирту, использованному на производство водки, и уплаченный поставщику до срока уплаты акциза в бюджет (до 30.06.2000).

Дт.62 — Кт.46 — 200000 руб. — отражена реализация продукции (водки) на экспорт; 9) Дт.76/субсчет «Акцизы» — Кт.68/субсчет «Акцизы» — 168000 руб. — начислен акциз в момент отгрузки водки на экспорт; 10) Дт.46 — Кт.40 — 130000 руб. — списана себестоимость реализованной на экспорт продукции; 11) Дт.68/»Акцизы» — Кт.19 «Акцизы» — 24000 руб. — отражен акциз по спирту, использованному на производство водки, и уплаченный поставщику до срока уплаты акциза в бюджет (до 30.06.2000).

в июне месяце 12) Дт.68/»Акцизы» — Кт.51 — 144000 руб. (168000 руб. — 24000 руб.) — 30.06.2000 перечислен акциз в бюджет; Когда от инофирмы поступят деньги за реализованную водку в учете делаются проводки: 13) Дт.52 — Кт.62 — 200000 руб.- получены денежные средства от иностранного покупателя за реализованную водку; 14) Дт.76/субсчет «Акцизы» — Кт.68/субсчет «Акцизы» — 168000 руб. (проводка красным) — сторнирован акциз, начисленный в момент отгрузки водки на экспорт. Проводка делается в том отчетном периоде когда в налоговую инспекцию представлены все документы, подтверждающие экспорт водки (перечень документов см.ниже); 15) Дт.51 — Кт.68 — 168000 руб. — сумма акциза возвращена на расчетный счет предприятия: 144000 руб. — в соответствии с п.6.2 Инструкции N 47, 24000 руб. — в соответствии с п.6.4 Инструкции N 47. Конец примера.

Как уже говорилось если факт экспорта подакцизных товаров подтвержден до наступления срока уплаты акцизов по отгруженным товарам, то в этом случае сумма акциза, начисленная в момент отгрузки этих товаров, вычитается из начисленной суммы в том отчетном периоде, когда в налоговые органы были предоставлены документы, подтверждающие реальный экспорт (п.6.1 Инструкции N 47).

Бухгалтерские проводки по учету акцизов

| Дебет | Кредит | Содержание хозяйственных операций | Первичные документы |

| 19 | 68 | Начислены акцизы при получении нефтепродуктов организацией, имеющей свидетельство. | Счета-фактуры |

| 90-2 | 19, 41 | Начислен акциз по передаче нефтепродуктов, лицам, не имеющим свидетельства. | Счета-фактуры |

| 68 | 19 | Предъявлены к вычету акцизы при передаче нефтепродуктам лицам, не имеющим свидетельство. | Счета-фактуры |

| 41, 43 | 68 | Начислены акцизы при принятии к учету самостоятельно произведенных или полученных в счет оплаты услуг по их производству нефтепродуктов организацией, не имеющей свидетельства. | Счета-фактуры |

| 62 | 68 | Начислены акцизы с авансовых платежей, полученных в счет предстоящей отгрузки продукции (товаров), датой реализации которой в целях исчисления акцизов является дата оплаты. | Счета-фактуры |

| 68 | 62 | Зачтена сумма акциза с авансового платежа при отгрузке продукции (товаров). | Счета-фактуры |

| 90-4 | 68 | Начислены акцизы при продаже подакцизных товаров. | Счета-фактуры |

| 91-2 | 68 | Начислены акцизы при передаче подакцизной продукции в качестве вклада по договору простого товарищества (совместной деятельности) или вклада в уставный капитал других организаций. | Счета-фактуры |

| 20 | 68 | Начислены акцизы при передаче природного газа на переработку на давальческой основе и (или) в структуре организации для изготовления другних видов продукции. | Счета-фактуры |

| 20 | 68 | Начислен акциз при использовании подакцизных продукции для собственных нужд в основном производстве. | Счета-фактуры |

| 20 | 68 | Начислены акцизы при передаче природного газа для использования на собственные нужды в основном производстве. | Счета-фактуры |

| 68 | 51 | Перечислен акцизы в бюджет. | Выписка банка по расчетному счету. |

НДС: рассмотрим внимательнее

Этот вид налогов также является косвенным и включается в стоимость товара, уплачиваемую покупателем. Плательщиками для этой категории налоговых отчислений выступают предприятия, предприниматели, а также те, кто перевозят товары через государственную границу России.

НДС можно начислять только в том случае, когда товары передаются (услуги – оказываются, работы – исполняются) в пределах государственных границ России, а покупатель активен на территории страны. Чтобы процедура была легальной и корректной, ее сопровождают документацией, подтверждающей, где именно товары были проданы, услуги – оказаны, а работы – исполнены. В качестве такого официального подтверждения выступают заключаемые договоры, чеки и иные документы, из которых следует, что услуги оказаны, работы исполнены.

НДС: базовые понятия

О том, что представляет собой налоговая база для расчёта НДС, рассказывает НК в статье под номером 40. Из нее следует, что для расчёта налогов берут стоимость продукта, услуги или работы, вычитая из нее величину акцизов. В качестве стоимости берут ту величину, которую в документах, сопровождающих операцию, указывают обе стороны сделки.

Если необходимо продать товар, в цену которого уже включен НДС, тогда для расчета налоговой базы выявляют рыночную цену товара и вычитают из нее остаточную стоимость, проводя в процессе бухгалтерских вычислений переоценку позиций.