Использование валюты

Приобретенную иностранную валюту или валютную выручку организация вправе использовать по своему усмотрению. На настоящий момент требование об обязательной продаже части валютной выручки отменено (абз. 1 ч. 3 ст. 26 Закона от 10 декабря 2003 г. № 173-ФЗ). Поэтому организация вправе (но не обязана):

- продать часть или всю валютную выручку (приобретенную иностранную валюту);

- использовать в расчетах с нерезидентами (и в разрешенных случаях с резидентами);

- приобретенную иностранную валюту или полученную валютную выручку.

Это следует из положений статей 6 и 9 Закона от 10 декабря 2003 г. № 173-ФЗ.

О том, какие документы нужно составить при продаже иностранной валюты и как отразить такую операцию в бухучете, см. Как отразить в бухгалтерском учете поступление и использование валюты и валютной выручки.

ОСНО: разница в курсах валют

Как при поступлении, так и при использовании иностранной валюты (валютной выручки) у организации могут появиться дополнительные доходы (расходы). К ним, в частности, относятся:

- разницы между официальным и коммерческим курсами валют;

- курсовые разницы;

- комиссия банка.

При покупке (продаже) иностранной валюты у организации может возникнуть разница между официальным и коммерческим курсами валют. Она образуется, если курс валюты, по которому ее покупает (продает) банк, отличается от официального курса Банка России.

При покупке валюты положительная разница возникает, если курс валюты, по которому ее продал банк, ниже официального. Отрицательная разница образуется, если курс покупки выше официального. При продаже валюты – наоборот.

Это следует из системного толкования положений пункта 2 статьи 250 и подпункта 6 пункта 1 статьи 265 Налогового кодекса РФ.

При использовании валюты (валютной выручки) у организации могут возникнуть курсовые разницы (положительные или отрицательные). Они образуются при переоценке имущества в виде валютных ценностей и задолженности в валюте.

По валюте, полученной на валютный счет, и задолженности перед организацией (дебиторская задолженность) в валюте положительная курсовая разница возникает, если на дату переоценки курс валюты к рублю стал выше по сравнению с датой предыдущего учета средств на валютном счете или дебиторской задолженности.

Соответственно, отрицательная курсовая разница образуется, если на дату переоценки курс валюты к рублю понизился по сравнению с датой предыдущего учета средств на валютном счете или дебиторской задолженности.

По задолженности перед поставщиком, покупателем (кредиторской задолженности) в валюте положительная курсовая разница возникает, если на дату переоценки курс валюты к рублю стал ниже по сравнению с датой предыдущего учета кредиторской задолженности. А отрицательная – если курс валюты к рублю на дату переоценки стал выше по сравнению с датой предыдущего учета кредиторской задолженности в валюте.

Из данного правила есть исключение. Курсовые разницы не возникнут, если организация получает (выдает) авансы. После получения (выдачи) данных средств в валюте пересчитывать их в связи с изменением курса не нужно.

Это следует из положений пункта 11 статьи 250 и подпункта 5 пункта 1 статьи 265 Налогового кодекса РФ.

Исключение в отношении валютных авансов не действует, если аванс подлежит возврату, например при расторжении договора. В такой ситуации аванс следует переквалифицировать в обязательство одной стороны по возврату ранее полученной суммы другой стороне. Поскольку указанные суммы под аванс в его общепринятом значении не подпадают, они подлежат переоценке на общих основаниях. Аналогичные разъяснения содержатся в письме Минфина России от 2 ноября 2010 г. № 03-03-06/1/683.

Разницу между официальным и коммерческим курсом покупки (продажи) валют включите в состав:

- внереализационных доходов – при возникновении положительной разницы (п. 2 ст. 250 НК РФ);

- внереализационных расходов – при возникновении отрицательной разницы (подп. 6 п. 1 ст. 265 НК РФ).

При методе начисления указанные разницы отразите на дату перехода права собственности на иностранную валюту (подп. 10 п. 4 ст. 271, подп. 9 п. 7 ст. 272 НК РФ). При кассовом методе положительную (отрицательную) разницу включите в базу на дату поступления средств на счет организации (п. 1 ст. 273 НК РФ).

Пример отражения в бухучете и при налогообложении операций по продаже иностранной валюты. Организация применяет общую систему налогообложения

У ООО «Альфа» на валютном счете есть доллары США. «Альфа» решила их продать. Сумма для продажи составляет 1000 долл. США. Курс валюты условный.

2 февраля организация продала валюту по курсу 35,2 руб. за доллар. Рубли поступили на расчетный счет организации.

При расчете налога на прибыль «Альфа» применяет метод начисления. Налог на прибыль платит помесячно.

Курс доллара США на 2 февраля составил 35,4146 руб. за доллар.

Комиссионное вознаграждение банку составило 200 руб.

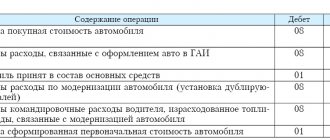

2 февраля бухгалтер организации сделал в учете следующие записи:

Дебет 76 Кредит 52 – 35 415 руб. (1000 USD × 35,4146 руб./USD) – списаны с валютного счета денежные средства, предназначенные для продажи;

Дебет 91-2 Кредит 76 – 200 руб. – удержано банком комиссионное вознаграждение;

Дебет 51 Кредит 76 – 35 200 руб. (1000 USD × 35,2 руб./USD) – зачислена на расчетный счет выручка от продажи валюты;

Дебет 76 Кредит 91-1 – 35 200 руб. – отнесена на прочие доходы выручка от продажи валюты;

Дебет 91-2 Кредит 76 – 35 415 руб. – отражены прочие расходы от продажи валюты (включая 215 руб. = 1000 USD × (35,4146 руб./USD – 35,2 руб./USD) (разница между курсом продажи валюты и курсом Банка России)).

При расчете налога на прибыль за февраль бухгалтер «Альфы» учел 415 руб. (200 руб. + 215 руб.) в составе внереализационных расходов.

Ситуация: как при расчете налога на прибыль отразить конверсию иностранной валюты? У организации открыт счет в одной валюте, а расчеты через него ведутся в другой валюте.

Разницы от конверсии отразите в составе внереализационных доходов (расходов).

Резиденты могут осуществлять расчеты через свои банковские счета в любой иностранной валюте независимо от того, в какой иностранной валюте открыт банковский счет. При необходимости проводится конверсионная операция. Например, если счет открыт в долларах США, а расчеты необходимо провести в евро, можно сделать конверсию из долларов США в евро. Для конверсии берется курс, установленный банком. Такой порядок следует из части 7 статьи 14 Закона от 10 декабря 2003 г. № 173-ФЗ.

Конверсия, в частности, представляет собой операцию по покупке (продаже) одной иностранной валюты за другую (ч. 7 ст. 14 Закона от 10 декабря 2003 г. № 173-ФЗ). То есть в данном случае происходит купля-продажа иностранных валют.

Это означает, что, если при покупке (продаже) валюты коммерческий кросс-курс банка более выгоден для организации, чем официальный, у нее образуется внереализационный доход (п. 2 ст. 250 НК РФ). Если коммерческий кросс-курс менее выгоден, организация должна включить получившуюся разницу в состав внереализационных расходов (подп. 6 п. 1 ст. 265 НК РФ).

При методе начисления указанные внереализационные доходы и расходы отразите на дату перехода права собственности на иностранную валюту (подп. 10 п. 4 ст. 271, подп. 9 п. 7 ст. 272 НК РФ).

При кассовом методе положительную (отрицательную) разницу отразите на дату поступления средств на счет организации (п. 1 ст. 273 НК РФ).

ОСНО: переоценка имущества и обязательств

Разница от переоценки имущества в виде валютных ценностей и задолженности в валюте (в т. ч. по авансу, который подлежит возврату) возникает и учитывается в налоговом учете в зависимости от метода, который применяет организация: начисление или кассовый.

Если организация применяет метод начисления, то полученную валюту и задолженность перед покупателем (поставщиком) в валюте нужно пересчитать в рубли по курсу Банка России на наиболее раннюю из дат:

- дату совершения операции в иностранной валюте (например, погашения задолженности в иностранной валюте);

- последний день текущего месяца.

Такое правило предусмотрено в пункте 8 статьи 271 и пункте 10 статьи 272 Налогового кодекса РФ.

От переоценки валюты и валютной задолженности возникают положительные и отрицательные курсовые разницы. Положительные курсовые разницы отразите во внереализационных доходах, отрицательные – во внереализационных расходах.

Об этом говорится в пункте 11 статьи 250 и подпункте 5 пункта 1 статьи 265 Налогового кодекса РФ.

Датой признания внереализационных доходов и расходов в виде курсовых разниц является наиболее ранняя из следующих дат:

- дата совершения операции в иностранной валюте (например, погашения задолженности в иностранной валюте), операций с драгметаллами (в т. ч. по обезличенным металлическим счетам);

- последний день текущего месяца, в котором произведена переоценка.

Это установлено подпунктом 7 пункта 4 статьи 271 и подпунктом 6 пункта 7 статьи 272 Налогового кодекса РФ.

Пример отражения в бухучете и при налогообложении приобретения товаров по договору, в котором цена товаров выражена в иностранной валюте и оплата за них проходит в валюте. Организация применяет общую систему налогообложения

ООО «Альфа» заключило договор поставки с ООО «Торговая ». По договору «Гермес» поставляет «Альфе» товары на сумму 100 000 долл. США. Расчеты по договору проводятся в иностранной валюте (доллары США). «Гермес» не является резидентом России.

Договором предусмотрена авансовая форма расчетов. По условиям договора аванс в размере 50 процентов от общей суммы платежа (50 000 долл. США) «Альфа» перечисляет на счет «Гермеса» 2 февраля. «Гермес» отгружает товар «Альфе» 9 февраля. Оставшуюся сумму долга «Альфа» перечисляет «Гермесу» 16 февраля. Право собственности на товар переходит на дату отгрузки (9 февраля).

Курс доллара США условно составил:

- на 2 февраля – 35,4146 руб./USD;

- на 9 февраля – 36,3798 руб./USD;

- на 16 февраля – 34,5578 руб./USD.

Бухгалтер «Альфы» отразил в бухучете операции по договору следующим образом.

2 февраля:

Дебет 60 Кредит 52 – 1 770 730 руб. (50 000 USD × 35,4146 руб./USD) – перечислен аванс продавцу.

9 февраля:

Дебет 41 Кредит 60 – 3 589 720 руб. (50 000 USD × 35,4146 руб./USD + 50 000 USD × 36,3798 руб./USD) – оприходованы товары.

16 февраля:

Дебет 60 Кредит 52 – 1 727 890 руб. (50 000 USD × 34,5578 руб./USD) – погашена оставшаяся сумма задолженности перед продавцом;

Дебет 60 Кредит 91-1 – 91 100 руб. (50 000 USD × (36,3798 руб./USD руб. – 34,5578 руб./USD)) – отражена в составе доходов положительная курсовая разница.

При расчете налога на прибыль «Альфа» применяет метод начисления.

16 февраля бухгалтер «Альфы» включил в состав внереализационных доходов в налоговом учете положительную курсовую разницу в сумме 91 100 руб. (50 000 USD × 36,3798 руб./USD – 50 000 USD × 34,5578 руб./USD).

Если организация применяет кассовый метод, то о том, в каком порядке пересчитывать полученную валюту и задолженность перед покупателем (поставщиком) в валюте, а также отражать курсовые разницы, см. Как при расчете налога на прибыль учитывать доходы и расходы кассовым методом.

К расходам в иностранной валюте следует относиться более внимательно

По общим правилам расходы для расчета налога списываются на последнюю из дат:

- дата оплаты поставщику;

- дата получения от поставщика конкретных товаров/материалов или работ/услуг;

- дата отгрузки товара конечному покупателю, если приобретались товары для перепродажи.

Если вы оплачивали заказ иностранному контрагенту в валюте, то для учета расхода в налоге УСН сумму нужно пересчитать в рубли по курсу Банка России, установленному на одну из этих дат.

Например, если вы заказывали разработку ПО за границей, то сумму расхода в валюте нужно пересчитывать в рубли по курсу ЦБ РФ на дату оплаты или на дату подписания акта — в зависимости от того, что было позже.

Если вы закупали товары за границей, то расходы нужно пересчитать в рубли на позднюю из дат — дату оплаты или дату реализации.

Расходы на покупку основных средств списываются по особым правилам: равными долями поквартально в течение одного года и учитываются на последний день квартала. Если вы купили у иностранного поставщика основное средство, то такой расход нужно списывать поквартально и пересчитывать в рубли по курсу ЦБ РФ, установленному на последнее число квартала.

Сдавайте отчётность в три клика

Эльба подходит ИП и ООО. Сервис подготовит налоговую декларацию, рассчитает налог и уменьшит его на страховые взносы.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

УСН

Поступившую валютную выручку или аванс в валюте включите в доходы. Сумму такого дохода отразите в рублях по курсу Банка России на день, когда валюта была зачислена на транзитный валютный счет.

Такой порядок следует из пункта 1 статьи 346.17 и пункта 3 статьи 346.18 Налогового кодекса РФ и разъяснен в письмах Минфина России от 22 января 2015 г. № 03-11-06/2/1645 и от 27 января 2012 г. № 03-11-06/2/10.

Возникающие в бухучете положительные (отрицательные) курсовые разницы в налоговом учете на УСН определять не надо. Так же как и не нужно их отражать в книге доходов и расходов. Это следует из положений пункта 5 статьи 346.17 и пункта 3 статьи 346.18 Налогового кодекса РФ.

Ситуация: как учесть при УСН продажу валютной выручки?

В доходы включите только положительную разницу между курсами валюты. Отрицательную разницу в расходах не отражайте.

Операции, связанные с обращением российской или иностранной валюты (за исключением целей нумизматики), не признаются реализацией товаров. А раз так, то доходов от реализации при продаже валюты не будет. Это прямо следует из положений подпункта 1 пункт 3 статьи 39 Налогового кодекса РФ.

При этом, если валюта будет продана по курсу выше, чем установлен Банком России, во внереализационные доходы включите только положительную разницу между курсами (п. 1 ст. 346.15 и п. 2 ст. 250 НК РФ).

А если курс продажи валюты будет ниже курса Банка России? Тогда отрицательную курсовую разницу в расходы не включайте. Ведь такие расходы в статье 346.16 Налогового кодекса РФ не поименованы.

Аналогичные выводы следуют из письма Минфина России от 28 августа 2015 г. № 03-11-09/49620 (доведено до сведения налоговых инспекций письмом ФНС России от 15 сентября 2015 г. № ГД-4-3/16204).

Следует отметить, что раньше финансовое ведомство придерживалось другой позиции. В письме Минфина России от 22 января 2015 г. № 03-11-06/2/1645 говорилось, что рубли, поступившие на расчетный счет от конвертации валютной выручки, необходимо включать в состав доходов в полной сумме. Свою позицию ведомство аргументировало тем, что конвертация валюты в рубли – это не что иное, как купля-продажа товара. Однако с выходом письма Минфина России от 28 августа 2015 г. № 03-11-09/49620 прежние разъяснения представляются неактуальными.

В чем суть налогообложения доходов от обмена валюты

Основания для уплаты налога в случае получения дохода от обмена валют получаются следующие:

- п. 1 ст. 228 НК РФ обязывает плательщика (физлицо) уплачивать налог (НДФЛ) от доходов, связанных с реализацией имущества;

- п. 2 ст. 38 НК РФ устанавливает: то, что является имуществом, следует определять по нормам ГК РФ;

- ст. 141 ГК РФ, в свою очередь, определяет: в том, что следует отнести к имуществу, выраженному валютными ценностями, надо руководствоваться нормами законодательства о валютном регулировании;

- и, наконец, п. 1 ст. 1 закона «О валютном регулировании» от 10.12.2003 № 173-ФЗ причисляет валюту к имуществу.

Таким образом, пройдя всю логическую цепочку, устанавливаем: операции физлиц по продаже валюты с выгодой должны облагаться НДФЛ. Следовательно, продавая валюту, физлицо приобретает обязанность отчитаться о такой продаже в ФНС и уплатить налог в случае получения дохода от операции.

Данные выводы неоднократно подтверждал в своих письмах Минфин. В качестве примера укажем письмо от 20.02.2015 № 03-04-06/8370.

Еще об этом читайте: «Введут ли налог на валютные операции?».