Внедрением онлайн-касс во все сферы бизнеса государство стремится достичь нескольких целей. Одной из них является оптимизация количества проверок налоговыми органами представителей малого и среднего бизнеса, сопровождающаяся ростом эффективности контроля деятельности. Для этого был введён Федеральный закон №54, или «Закон об онлайн-кассах». Он обязывает представителей бизнеса пользоваться указанным в заголовке оборудованием.

- Проверка онлайн-кассы: юридические основания

- Что именно проверяет налоговый инспектор

- Полномочия налогового инспектора

- Права предпринимателей

- Как проходит проверка онлайн-кассы

- Общий итог

Такие устройства нуждаются в контроле работоспособности и корректности представляемой информации. От того, как налоговая служба проверяет онлайн-кассы, зависят корректность формируемой отчётности, соответствие технических параметров ККМ (контрольно-кассовой машины) установленным нормам, а также своевременность передачи данных в ФНС.

Проверка онлайн-кассы: юридические основания

Налоговая инспекция, как и любая государственная служба, действует согласно законодательству. Контроль работы онлайн-ККМ со стороны налоговых инспекторов осуществляется на основании следующих документов:

- Приказ Минфина №132н от 17.10.2011 г.— определяет регламент этапов проверки оборудования;

- Закон №943-1 от 21.03.1991 г. — ограничивает полномочия представителей налоговой;

- Федеральный закон №294-ФЗ от 26.12.2008 г. — представляет список прав представителей бизнеса при проведении проверки онлайн-касс.

Технологии контроля отличаются по виду и форме. По виду они бывают плановыми и внеплановыми, по форме — документарными и выездными. Документарная проверка подразумевает выявление соответствия документации компании установленным нормам. При этом представители ФНС не посещают компанию непосредственно, а запрашивают документы по списку. Выездная проверка — это выезд инспектора в офис компании.

Мнение эксперта

Ирина Смирнова

Эксперт по онлайн-кассам

Задать вопрос

Внеплановые проверки обычно проводят на основании жалоб, поступающих от клиентов. Плановая ревизия осуществляется в соответствии с официальным списком очерёдности предприятий. Для этого компания должна быть внесена в реестр плановых проверок. Чаще всего такие списки составляют на год вперёд.

Как часто осуществляется проверка

Число и периодичность контрольных мероприятий не ограничиваются. То есть проверка может быть выполнена в любую дату. Соответствующее указание есть в Письме ФНС №АС-4-2/15195 от 12 сентября 2012 года. Средняя периодичность проверки – раз в год. План мероприятий формируется УФНС. Если фирма не попала в этот план, она все равно может столкнуться с проверяющими. Однако мероприятия, не включенные в план, проводятся только в том случае, если на фирму есть жалобы. Рассмотрим основания для внеплановой проверки:

- Вышел срок ранее выданного предписания об устранении нарушений.

- Пришли жалобы. К примеру, они могут касаться того, что при покупке товара покупателем ему не выдали чек.

- Жалобы на выплату «черных» ЗП.

Основанием для проверки могут быть убытки. Внезапно возникшие убытки в больших объемах могут вызвать подозрение в том, что фирма укрывается от налогов.

Что именно проверяет налоговый инспектор

Представители налоговой службы контролируют деятельность коммерческих организаций по двум направлениям: выявляют соответствие используемых онлайн-касс требованиям Федерального закона №54-ФЗ и проверяют соблюдение правил использования оборудования. Проверке подлежат следующие показатели:

- учёт операций, проводимых при помощи ККМ;

- техническое соответствие онлайн-кассы текущему законодательству;

- соблюдение правил работы с ОФД;

- соблюдение правил выдачи чеков.

Это основные темы, они интересуют проверяющую службу лишь поверхностно. Более глубокая проверка начинается, когда обнаруживаются нарушения.

Мнение эксперта

Кирилл

Специалист по кассам

Задать вопрос

Возможен удалённый контроль онлайн-кассы через интернет. Для этого ответственный представитель ФНС анализирует документы, поступающие от оператора фискальных данных (ОФД). Таким образом выявляется множество подозрительных фактов из жизни организации, а также учитываются периоды неиспользования онлайн-оборудования.

Что проверяют

В обязанности проверяющих входит контроль:

- правильности использования ККТ (онлайн-касс) и следованиия при этом нормам №54-ФЗ;

- порядка оприходования выручки.

Порядок передачи информации при расчетах через онлайн-кассу:

- Покупатель платит за товар наличными или банковской картой, касса формирует чек.

- Сформированный чек касса передает онлайн в ОФД (оператор фискальных данных), который подтверждает кассе факт регистрации чека.

- Касса печатает чек, и продавец вручает его покупателю в бумажном виде, СМС, или в электронном на эл. почту.

- ОФД отправляет чек на сайт ФНС. Покупатель в любое время может проверить полученный чек на этом сайте.

В процессе проверки инспекторы ФНС обращают внимание на следующее:

- Выдают ли продавцы чеки, бланки строгой отчетности (БСО) и другие документы, покупателям в подтверждение факта расчета за покупку.

- Правильно ли заполняют чеки.

- Передают ли данные в полном объеме и в требуемые сроки в ФНС.

- Соответствует ли требованиям действующего законодательства ККТ.

- В полном ли объеме учитывают кассовые операции.

Перечень вопросов в ходе проверки может быть расширен, если будут выявлены нарушения.

Полномочия налогового инспектора

При проведении ревизии налоговые органы должны представить ответственному представителю компании правильно оформленное решение о проведении проверки. В документе содержится перечень вопросов, подлежащих изучению.

В рамках проверки инспекторы имеют право:

- осуществлять беспрепятственный доступ к контрольно-кассовой технике (ККТ);

- изучить накопитель фискальных данных;

- проверить кассовые документы;

- получать разъяснения, справочную информацию и прочие сведения, связанные с работой кассы;

- проводить контрольные закупки для проверки умения кассира работать с оборудованием;

- привлекать к проверке сотрудников правоохранительных органов;

- проверять договоры с ОФД;

- проверять корректность оформления и выдачи документов онлайн-кассой;

- ставить вопрос о привлечении работников предприятия к административной и уголовной ответственности.

Мнение эксперта

Ирина Смирнова

Эксперт по онлайн-кассам

Задать вопрос

Руководство и персонал фирмы не имеют права препятствовать инспекторам. Лучшим решением на время проверки будет внимательно выслушать представителя ФНС и как можно быстрее устранить недочёты. В таком случае все процедуры закончатся не только легко, но и без негативных последствий.

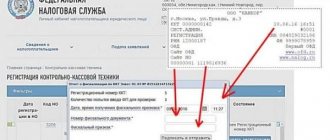

Какие модели касс можно зарегистрировать в личном кабинете?

В личном кабинете зарегистрировать можно только новые модели ККТ, которые осуществляют передачу данных в ФНС через ОФД. Старые модели ККТ в личном кабинете не будут отображаться. В личном кабинете в виде таблицы отображается дата регистрации ККТ, адрес места установки модели, регистрационный номер, модель кассы, срок окончания действия ФН, наименования ОФД, текущее состояние ККТ. Все кассы можно увидеть в соответствующем разделе. Реестр касс обновляется — туда добавляются новые модели. Например, 19 февраля 2019 года вышел приказ о включении в реестр ККТ моделей «АТОЛ 27Ф» и «АТОЛ 50Ф». Эти кассы можно использовать в любых сферах без ограничений.

Также с 1 января 2021 ФФД 1.0 утратил силу и ему на смену пришли форматы 1.05 и 1.1. Четыре кассы из реестра ККТ поддерживают ФФД 1.0: «МИКРО 35G-Ф», «Меркурий-МФ», «ars.mobile Ф» и «ars.vera 01Ф». «МИКРО 35G-Ф» и «ars.mobile Ф» по заявлениям производителей будут поддерживать формат 1.05 после прохождения экспертизы. Пользователям «МИКРО 35G-Ф» и «ars.mobile Ф» после изменений необходимо перейти на новый формат без изменения фискального накопителя. «Меркурий-МФ» и «ars.vera 01Ф», предлагается заменить на другие ККТ с поддержкой ФФД 1.05.

Как проходит проверка онлайн-кассы

В начале ревизии налоговый инспектор проводит две анонимные контрольные закупки: за наличные и по безналичному расчету. Кроме того, формирует два чека: в бумажном и электронном виде.

Далее — запускает мобильное приложение ФНС и проверяет полученную документацию на корректность. Благодаря этому инспектор может быстро убедиться в финансовой безупречности компании. Если уполномоченный работник ФНС захочет проверить работу и квалификацию кассира, он может попросить оформить возврат.

При проверке применения онлайн-кассы тщательно изучают устройство оборудования. Уточняют наличие модели в государственном реестре, проверяют присутствие пломб, общую целостность аппарата, соответствие техническим требованиям. Затем проверяют выручку, зафиксированную ККМ.

Далее осуществляется проверка документации. Если представители налоговой находятся на территории фирмы, они изымают оригиналы документов. Если процедура проводится в местном отделении ФНС, лучше будет предоставить для контроля копии бумаг.

Проверке подлежат:

- бланки и чеки строгой отчётности;

- ежедневные отчёты;

- накладные;

- кассовая книга.

Инспектор может предъявить претензию даже к качеству печати документов. Размытые буквы, нечёткий шрифт, лишние элементы на чеке могут смутить не только налоговые органы, но и клиентов компании. Поэтому настоятельно рекомендуется следить за состоянием принтера, своевременно заправлять картриджи, проводить техническое обслуживание печатающего оборудования. Бумажные и электронные чеки проверяют на наличие реквизитов, установленных стандартами.

В их число входят:

- наименование предприятия;

- номер чека за смену;

- ФИО кассира;

- реквизиты товара или услуги (название, количество, стоимость);

- ставка и сумма НДС;

- способ оплаты;

- стоимость товара с издержками и надбавками, включая скидки и акции;

- QR-код, содержащий информацию о документе;

- заводской номер ФН;

- номер ККТ, выданный при регистрации в ФНС;

- ИНН предприятия;

- форма налогообложения компании;

- адрес торговой точки, в которой была осуществлена продажа;

- дата и время проведения операции;

- номер смены;

- фискальный фактор и порядковый номер чека.

Все реквизиты должны находиться строго в отведённых для них местах, просматриваться чётко, без каких-либо дефектов и неточностей. В противном случае инспектор имеет право забраковать документ и оштрафовать компанию.

Если инспектор собирается забрать какие-либо документы, это должно происходить строго по описи, под подпись обеих сторон. В конце проверки уполномоченный работник ФНС подготавливает акт в двух экземплярах.

Мнение эксперта

Ирина Смирнова

Эксперт по онлайн-кассам

Задать вопрос

В документе приводятся перечень нарушений и наложенных взысканий, факты несогласия представителей компании, подвергшейся проверке. Один экземпляр направляется в налоговую, а другой остаётся в распоряжении фирмы. Результаты проверки можно оспорить в течение 10 дней с момента завершения.

Проверка ККТ пошагово

Рассмотрим все этапы контрольного мероприятия:

- Решение руководителя налоговой. Контрольное мероприятие проводится только в том случае, если есть соответствующее решение уполномоченного лица.

- Получение и рассмотрение бумаг. Перечень документов, которые могут запрашиваться, изложены в пункте 29 и 34 Регламента. Среди этих бумаг можно отметить журнал кассира, акты возврата средств потребителям, контрольные ленты. Это ПКО, журналы регистрации документов по ККТ, кассовая книга, отчеты по авансам. Представители налоговой могут запросить БСО, акты приемки БСО, акты о списании. Кроме того, это книги доходов и расходов, бумага об определении лимита ККТ. Проверяется карта регистрации, договор технической поддержки, паспорт ККТ. Если организация использует кассовые чеки, то запрашиваются сопутствующие документы. Исчерпывающий ли перечень изложен в Регламенте? Нет. Специалисты могут затребовать дополнительные бумаги. Однако они должны относиться к предмету проверки.

- Проверка. Проверяются хозяйственные операции и деньги, хранящиеся в кассе, проводятся осмотры и инвентаризации.

- Оформление итогов проверки. По результатам контрольного мероприятия составляется акт. В нем фиксируются обнаруженные нарушения или их отсутствие. Если найдены нарушения, инициируется дело об административном правонарушении.

При осуществлении проверки представители налоговой должны придерживаться установленных сроков. На проверку КТТ предоставляется 5 рабочих дней со дня получения решения от руководителя инспекции. Если выполняется контроль над полнотой учета выручки, срок составляет 20 дней.

Особенности проверки использования касс

Проверка использования касс предполагает эти действия:

- Проверку предоставления чеков и подтверждающих бумаг. Для достижения поставленных целей обычно проводится контрольная закупка. Приобретенный товар оплачивается или наличными, или картой. Закупка нужна для того, чтобы проверить выдачу чеков. Это мероприятие должно быть осуществлено в определенный срок. В частности, это 1 рабочий день. Процедура регламентируется статьей 16.1 ФЗ №294 «О защите прав ЮЛ и ИП» от 26 декабря 2008 года.

- Изучение документов на КТТ. Документы запрашиваются после закупки.

- Контроль над соблюдением правил использования касс. Подтверждается соответствие КТТ, чеков существующим правилам.

Документы должны быть предоставлены в первый рабочий день с даты инициирования контрольного мероприятия. Это могут быть как копии, так и оригиналы. Если фирма не предоставляет бумаги в установленные сроки, на нее накладывается ответственность за создание препятствий работе должностных лиц.

ВАЖНО! Представители налоговой не имеют права просить о нотариальном заверении копий бумаг.

Оформление итогов проверки

По результатам контрольного мероприятия оформляется акт. Составляется он в двух экземплярах. В акте указывается информация:

- Дата.

- Наименование проверяющей компании, ИНН, КПП, адрес.

- ФИО проверяющих.

- Перечень документов, которые изъяты в ходе мероприятия.

- Даты начала и завершения проверки.

- Запись о выявленных нарушениях. Необходимо сделать ссылку на те положения законов, которые были нарушены.

Документ подписывается представителями налоговой, а также пользователем ККТ. Последний может указать свои примечания в акте или в приложенном к нему документе.

Связь с ФНС через личный кабинет

В личном кабинете можно отправить запрос в ФНС о собственном нарушении. Это выгодно, потому что предпринимателя не оштрафуют, если он признался в нарушении через личный кабинет в течение трех дней и устранил его. Чтобы обратиться в налоговый орган, в личном кабинете есть раздел “Моя почта”, откуда можно отправить письмо.

Если клиент обратится в ФНС с жалобой на предпринимателя, то налоговая может запросить у предпринимателя дополнительную информацию через личный кабинет. Предприниматель сможет быстро отреагировать на запрос и признать или оспорить предъявленное обвинение.