В каких случаях налоговая блокирует счёт

Есть четыре основания для блокировки счёта компании:

- По результатам налоговой проверки доначислены налоги и вынесено решение о привлечении к налоговой ответственности. Если есть основания полагать, что компания не заплатит доначисленные налоги, инспекция может принять обеспечительные меры в виде приостановления операций по счетам в банке.

- В течение 10 дней после последнего срока компания не представила декларацию в налоговую.

- В течение 10 дней компания не обеспечила возможность получать от налоговой документы в электронной форме.

- Инспекция направила компании требование предоставить документы или пояснения, но компания в течение 10 дней не отправила в инспекцию квитанцию о приёме этого требования.

Письмо в налоговую о разблокировке счета: образец

Запрет на операции по банковским счетам субъекта хозяйствования может привести к возникновению значительного материального урона. Банк законодательными нормами освобожден от ответственности, если предприятие или ИП понесли убытки из-за такой временной блокировки расчетных счетов. Единственный способ восстановить их функционирование – выполнить требования налоговиков. После того, как сотрудники ФНС получат данные о решении проблемы, они передают банковскому учреждению уведомление о возобновлении операций по счетам предпринимателя.

Ускорить процедуру оповещения налогового органа об отсутствии оснований для заморозки счетов поможет обращение налогоплательщика в ФНС. Письмо в налоговую о разблокировке счета составляется в произвольном виде. Законодательно не введена унифицированная или типовая форма такого письменного заявления. Документ оформляется на фирменном бланке субъекта хозяйствования, в нем необходимо отразить такие данные:

- сведения, по которым можно идентифицировать подразделение ИФНС;

- информация о заявителе (наименование предприятия или Ф.И.О. частного предпринимателя, регистрационные данные);

- дата регистрации документа в журнале исходящей корреспонденции, присвоенный исходящий номер;

- текстовый блок, в котором отражена суть обращения в фискальную структуру;

- заключительный фрагмент, в котором приводится просьба о восстановлении возможности проводить денежные переводы по счетам (обязательно указываются реквизиты расчетных счетов, движение по которым требуется восстановить в ускоренном режиме);

- контактные данные заявителя для оперативной связи с налоговым инспектором;

- подпись и печать.

В основной части письма могут быть приведены аргументы в пользу частичной «разморозки» средств на счетах. Это возможно, если:

- поводом для блокировки стал факт неуплаты налогов;

- общая сумма заблокированных денег на банковском счете превышает размер неуплаченных в срок обязательств перед бюджетом.

Подавать письмо в налоговую о разблокировке счета необходимо вместе с приложенными к нему оправдательными документами. Это требуется для того, чтобы подтвердить свою просьбу объективными аргументами. В качестве обоснования для разблокировки могут служить:

- платежное поручение, свидетельствующее об уплате недоимки, или выписка банка о наличии достаточных средств на счете;

- документы, подтверждающие сдачу декларации, отправку квитанции в ответ на электронное требование ФНС.

Письмо может быть передано в налоговый орган лично руководителем компании, либо через доверенных лиц. Допускается его отправка по почте или через сервис электронного документооборота с фискальной службой. Последний вариант позволяет обойтись без бумажной версии письма, что ускоряет процедуру доведения нужных сведений до налогового инспектора.

ИФНС должна передать банку решение об отмене блокировки не позднее следующего дня после его принятия (п. 4 ст. 76 НК РФ).

Причины блокировки расчетного счета

Законодательство позволяет приостанавливать (блокировать) операции по счету компании или предпринимателя. В этой ситуации расходование средств со счета становится фактически невозможным, хотя поступление денег на него не ограничивается. Главным образом блокировки накладываются налоговой инспекцией, но могут исходить и от самого банка.

Рассмотрим, что наиболее часто становится причинами для блокировки счета организации или ИП:

- несдача налоговых деклараций;

- различные недоимки по налогам, сборам, неуплаченные штрафы или пени;

- отсутствие организации по юридическому адресу;

- непредставление документов, истребованных при камеральной проверке;

- осуществление операций с признаками обналичивания средств, финансирования терроризма и т. п.

Бланк заявления о разблокировке расчетного счета

Российское законодательство не регламентирует форму и не устанавливает конкретный образец письма о снятии блокировки с расчетного счета. Это означает, что налогоплательщику при необходимости этот документ нужно готовить в свободной форме, опираясь лишь на общие правила.

Рассмотрим, какая информация должна обязательно присутствовать в заявлении о снятии ограничения:

- наименование налогового органа — получателя письма;

- данные заявителя (наименование или Ф.И.О., адрес, ИНН, ОГРН/ОГРНИП, телефон);

- исходящий номер и дата;

- текст самого обращения (причины, по которым счет должен быть разблокирован);

- непосредственно просьба об отмене решения о приостановлении операций по счету.

Нужно знать, что иногда блокировку приходится снимать частично. Например, если налоговая служба заблокировала несколько счетов, но на одном из них имеется достаточная сумма для оплаты задолженности, то остальные счета могут быть разблокированы по заявлению налогоплательщика.

Как передать в ИФНС письмо о разблокировке расчетного счета

Нужно не только подготовить заявление, используя образец письма о снятии блокировки с расчетного счета, но и правильно передать его в ИФНС. Оптимальный вариант — личное посещение налоговой руководителем или главным бухгалтером предприятия. Это позволит урегулировать вопрос наиболее оперативно и при необходимости быстрее принять меры.

Можно передать письмо на разблокировку в ИФНС и через представителя, снабдив его соответствующей доверенностью от организации. Пояснить ситуацию он в полной мере не сможет, но заявление о разблокировке налоговая инспекция примет. Наконец, можно отправить письмо по почте, но это существенно затянет решения проблемы, учитывая длительные сроки доставки отправлений даже в пределах одного населенного пункта.

Замечание. Допускается также отправить письмо о снятии ограничения со счета через систему электронного документооборота, если нет возможности лично посетить налоговую.

Что нужно для снятия блокировки

Блокировка счета практически парализует бизнес, и нужно как можно быстрее решить ситуацию. Для этого первым делом нужно уточнить, кто вынес решение о приостановке операций. Если блокировка произошла по инициативе банка, то нужно представить все запрошенные документы для доказательства легальности происхождения средств и законности их расходования.

В ситуации, когда приостановка операции произошла по решению налоговой службы, разбираться придется именно с ней. Для начала надо выяснить причину блокировок. Копию решения о блокировке налоговая инспекция высылает организации по электронным каналам связи и обычной почтой, вот только реагируют на него своевременно не все. Для разблокирования счета потребуется узнать и устранить причину ограничения, а также в ряде случаев написать письмо с просьбой разблокировать расчетный счет.

Если приостановка операций вызвана отсутствием налоговых деклараций в установленные сроки, то нужно их подготовить и отправить, а если она произошла из-за неоплаченных налогов, то их придется заплатить.

В ряде случаев налоговая служба выходит далеко за рамки своих полномочий и накладывает блокировку на счет по надуманным или недействительным причинам. В этом случае можно и нужно оспаривать ее решение, подавая соответствующую жалобу и прикладывая документы, подтверждающие вашу правоту.

Например, если декларации были сданы, но из-за сбоя налоговая считает их не отправленными в установленный срок, то понадобится составить жалобу и приложить к ней квитанцию от оператора ЭДО об отправке документов.

Когда счет разблокируют

Получив от налогоплательщика заявление о снятии ограничения с расчетного счета, в ИФНС проверят устранение причин блокировки и примут решение об отмене ограничений. Это произойдет не позднее следующего дня после фактического исполнения требований.

Если же налогоплательщик решил не соглашаться с требованиями сотрудников налоговой службы и обжаловал решение, то процедура может затянуться. По закону, на рассмотрение жалобы, поданной в административном порядке, дается 15 дней, а если это не даст нужного результата, то придется обжаловать решение в суде, и рассмотрение дела займет более длительное время.

Даже после принятия решения о снятии ограничений налоговая не сможет автоматически разблокировать счет. Ей необходимо направить соответствующую просьбу в банк. В большинстве случаев кредитная организация получает данные от ИФНС в электронном виде, и блокировку снимают на следующий день после принятия решения. Но иногда банку приходится ждать оригинал решения, например, из-за технических проблем, и в этом случае счет разблокируют только через 5 дней, отведенных на доставку оригинала.

Также прочитайте: Справка об открытых расчетных счетах из налоговой: образец, как получить и сроки выдачи.

Когда блокировка счёта незаконна?

Судебная практика знает случаи, когда компаниям удалось доказать, что блокировка счёта незаконна.

Компания не сдала декларацию, при том что обязанности её сдавать не было

Была зарегистрирована компания. Вместе с документами на регистрацию было подано уведомление о переходе на упрощёнку. Однако фактически компания на упрощёнку не перешла. В течение года она предоставляла налоговой отчётность по общей системе налогообложения, в том числе декларации по НДС.

Налоговая принимала эту отчётность без всяких вопросов, но по итогам года, когда компания не представила декларацию по УСН, заблокировала ее расчётный счёт.

Компания обратилась в суд с требованием оспорить решение о блокировке счёта. Суд поддержал это требование, так как компания, несмотря на то, что подала уведомление о переходе на упрощённую систему налогообложения, фактически на неё не переходила и работала на общей системе налогообложения.

Следовательно, обязанности подавать декларацию по УСН у компании не было. В этом случае инспекция заблокировала счёт незаконно.

Компания не предоставила авансовые расчёты по налогу на прибыль, инспекция заблокировала расчётный счёт

При этом ФНС опиралась на подпункт 1 пункта 3 статьи 76 Налогового кодекса.

Компании пришлось дойти до Верховного суда, который, в отличие от предыдущих инстанций, обратил внимание, что указанная правовая норма не даёт налоговой возможности блокировать счёт в случае непредставления расчёта авансового платежа.

Налоговая декларация и расчёт авансового платежа — это разные документы. В случае непредставления налоговой декларации инспекция может заблокировать счёт, а за непредставление расчёта авансового платежа — не может.

Инспекция доначислила налоги по результатам проверки. Стоимость имущества компании превышала размер недоимки, но налоговая всё равно приняла обеспечительные меры в виде приостановления операций по счетам в банке. Однако в силу закона, если стоимость имущества компании превышает размер задолженности, то инспекция не может блокировать счёт. Заблокировать счёт она может только на сумму разницы между доначислениями и стоимостью активов.

Инспекция заблокировала счёт с процессуальными нарушениями

Например, инспекция выявила недоимку по налогам. После этого она выставила требование об уплате недоимки. У компании есть 10 дней на добровольную оплату. Пока срок, отведённый на добровольную уплату задолженности, не истек, налоговая не может блокировать счёт компании. Блокировка становится возможной, только если компания добровольно не заплатит налог.

Налоговая заблокировала расчетный счет: план действий компании

Счет заблокирован в связи с неуплатой налога на прибыль, исчисленного в декларации.

Однако налог фактически был уплачен на день раньше дня подачи налоговой декларации. Предполагается, что в инспекции произошла техническая нестыковка между отделами. Компания просит разъяснить порядок действий по разблокировке счета и обжалования необоснованных действий налоговой инспекции, которые привели к прямым убыткам предприятия.

Механизм отмены такого решения предусмотрен п. 9 ст. 76 НК РФ: Если налоговый орган не отменит решение о приостановлении операций по расчетному счету, его действия могут быть обжалованы сначала в вышестоящий налоговый орган, а затем в суд, как это предусмотрено п. 1, 2 ст. 138 НК РФ. В соответствии с п.

2 ст. 103 НК РФ убытки, причиненные неправомерными действиями налоговых органов или их должностных лиц при проведении налогового контроля, подлежат возмещению в полном объеме, включая упущенную выгоду (неполученный доход). В Информационном письме Президиума ВАС РФ от 31.05.2011 № 145 разъяснено следующее: Для взыскания убытков предприятие должно доказать совокупность следующих обстоятельств: Например, нижеперечисленные дела решены не в пользу налогоплательщика:

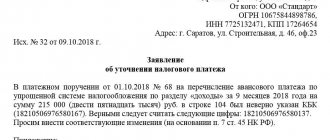

Заявление в налоговый орган о снятии ареста с имущества в связи с уплатой налога, пеней, штрафов (образец заполнения)

Руководителю Инспекции ФНС России N 55 по г. Москве Строгову Я.Х. от общества с ограниченной ответственностью «Альфа», ОГРН 1047712345678, ИНН 7755134420, КПП 775501001 173000, г.

Москва, ул. Малахова, д. 30 Согласно данному постановлению для обеспечения взыскания недоимки по налогу на прибыль в сумме 65 000 000 руб., пеней в сумме 1 500 000 руб. наложен частичный арест на имущество организации (протокол ареста имущества от 09.04.2012 N 15). ООО «Альфа» платежными поручениями от 01.06.2012 N 132 на сумму 35 000 000 руб., N 133 на сумму 30 000 000 руб.

и платежным поручением от 06.06.2012 N 134 на сумму 1 500 000 руб.

погасило имеющуюся задолженность по налогу на прибыль.

В соответствии с п. 13 ст. 77 НК РФ решение об аресте имущества отменяется уполномоченным должностным лицом налогового органа при прекращении обязанности по уплате налога, пеней и штрафов. На основании изложенного ООО «Альфа» просит отменить ранее наложенный арест на имущество в связи с уплатой недоимки по налогу на прибыль.

1) копия платежного поручения от 01.06.2012 N 132; 2) копия платежного поручения от 01.06.2012 N 133; 3) копия платежного поручения от 06.06.2012 N 134; 4) копия постановления о наложении ареста на имущество налогоплательщика (плательщика сборов) или налогового агента от 02.04.2012 N 9; 5) копия протокола о наложении ареста от 09.04.2012 N 15.

Как разблокировать счёт?

По сути, вариантов всего два:

- исполнить требование налоговой. При этом нужно взять в банке заверенную выписку по счёту и платёжку и представить их в налоговую;

- доказать, что налоговая заблокировала счёт незаконно. Для этого нужно тщательно проанализировать ситуацию, посмотреть, на что ссылается налоговая при блокировке, и особенно тщательно проверить сроки — не поторопилась ли инспекция с блокировкой счёта? Может быть, ещё не истёк срок на добровольное погашение задолженности по налогам?

Компания на упрощенке не отчиталась по НДС

Компания на упрощенке должна отчитаться по НДС, если она, например:

— выставила счет-фактуру с налогом (п. 5 ст. 174 НК РФ);

— арендует государственное или муниципальное имущество (п. 3 ст. 161 НК РФ);

— компания вела общие дела по договору простого товарищества (п. 2 ст. 346.11 НК РФ).

Если какие-то из этих операций были в I квартале и компания сдала декларацию по НДС, то налоговики могут ждать ее и по итогам II квартала. И заблокируют счет, если эту отчетность не сдать в срок.

Как разблокировать счет. Подайте заявление о разблокировке. Напишите, что операции по счету приостановили незаконно. А раз так, то компания вправе требовать проценты за каждый день, когда она не могла пользоваться счетом.

В каких случаях пишется?

Налоговая служба уполномочена в особых моментах (для воздействия на недобросовестных налогоплательщиков) блокировать их расчетные счета. Данные права обозначены в

Что делать, если заблокирован расчетный счет?

Основной причиной блокировки средств налогоплательщика является неуплата обязательных платежей перед бюджетом.

Но перед осуществлением заморозки налоговый инспектор должен направить требование об оплате задолженности, погасить которую необходимо до определенной даты, указанной в документе.

Существуют также иные причины блокировки:

- судебный арест;

- отсутствие налоговой декларации;

- местонахождение компании не соответствует юридическому адресу;

- непредставление документов, истребованных при камеральной проверке;

- осуществление обналичивания денежных средств, финансирование терроризма.

Наложение ареста допускается при наличии судебного решения. Данная мера применяется при возникновении больших сумм задолженности налогоплательщика или для взыскания штрафа.

Подобный метод гарантирует исполнение судебного приговора по изъятию имущества компании, если взысканием займутся приставы.

Ускорить процедуру снятия ареста с банковских счетов поможет обращение с соответствующей просьбой в ИФНС.

Если операции по счету остановлены из-за непогашенной задолженности или нарушение сроков сдачи отчетности, то решение отменяется не позднее одного дня с даты исполнения обязательств или сдачи декларации соответственно.

Как написать для снятия ареста и ограничения с р/с?

Заявление в налоговую инспекцию составляется в произвольной форме.

На уровне законодательства унифицированная форма подобного бланка не введена.

Документ формируется на фирменном бланке компании и содержит данные:

- название ФНС (реквизиты, адрес), в чей адрес направляется заявление;

- ФИО руководителя налоговой службы;

- сведения о заявителе (наименование, ИНН, местонахождение);

- порядковый номер письма в соответствии с журналом регистрации исходящей документации;

- текстовая часть, которая отражает суть обращения;

- заключительный блок, включающий прошение о восстановлении возможности осуществления операций на расчетном счете;

- печать, подпись руководителя фирмы.

Для более оперативной связи можно указать контактный телефон главного бухгалтера.

Примерный текст основного обращения:

«По решению руководителя ИФНС №8 25 августа 2021 года были приостановлены операции по расчетному счету ООО «Спектр» в банке АКБ «Восточный» (счет №…) за непредставление формы 6-НДФЛ за полугодие 2021 года.

В связи с этим сообщаем следующее. За период с 01 января по 30 июня 2021 года начислений в пользу физических лиц не производилось. Соответственно не было удержаний и перечислений сумм налога в бюджет.

Обязанность о сдаче нулевой налоговой отчетности по форме 6-НДФЛ нет ().

В связи с вышеизложенным просим разблокировать расчетный счет №… ООО «Спектр», открытый в АКБ «Восточный». Также напоминаем, что за каждый календарный день неправомерной блокировки ООО «Спектр» вправе потребовать от ИФНС №8 проценты ()»

Также могут быть приведены доводы в пользу частичной «разморозки» денежных средств. Это возможно если причиной ареста стала неуплата обязательных платежей, и их общая сумма не превышает имеющиеся на расчетном счете предприятия деньги.

Образец письма в налоговую о снятии ареста с расчетного счета

При вынесении вердикта судебными инстанциями арестованное имущество может быть освобождено от ограничительных мер.

Перед составлением документа лицу необходимо учитывать мотивы первоначального судебного решения.

Стоит отметить то, что, если арест накладывается налоговыми службами, то арест может быть снят только после оплаты фискальной задолженности со стороны владельца квартиры или транспортного средства. Если инспекция вовремя не успела снять арест с вашего счета, она обязана выплатить вам проценты (п.

9.2 ст. 76 НК РФ). После того как решение об отмене блокировки счета принято, инспекция должна направить его в банк, а копию передать налогоплательщику. Заявление в налоговый орган о снятии ареста с имущества в связи с уплатой налога, пеней, штрафов (образец заполнения) наложен частичный арест на имущество организации (протокол ареста имущества от 09.04.2012 N 15).

ООО «Альфа» платежными поручениями от 01.06.2012 N 132 на сумму 35 000 000 руб., N 133 на сумму 30 000 000 руб. и платежным поручением от 06.06.2012 N 134 на сумму 1 500 000 руб.

погасило имеющуюся задолженность по налогу на прибыль. В соответствии с п. 13 ст. 77 НК РФ решение об аресте Незаконный арест счета происходит чаще всего в случае борьбы конкурентов за рынки или при какой-то личной неприязни налоговых инспекторов с руководством фирмы.

В таких случаях, обращаться в банк за разъяснениями о причинах блокировки счета бессмысленно, поскольку, согласно действующего законодательства, банк является лишь исполнителем распоряжений уполномоченного государственного органа. Заявление в налоговый орган о снятии ареста с имущества организации в связи с уплатой налога, пеней, штрафов (образец заполнения) Заявление в налоговый орган о снятии ареста с имущества организации в связи с уплатой налога, пеней, штрафов (образец заполнения) Заявление в налоговый орган о возврате излишне уплаченной (взысканной) суммы налога (сборов, пеней и штрафов) ликвидируемой организации Заявление в налоговый орган о возврате (зачете) излишне уплаченной (взысканной) суммы налога (авансовых платежей, сборов, пеней и штрафов) Заявление в налоговый орган о возврате (или зачете) излишне уплаченной (взысканной) суммы налога (сборов, пеней и штрафов) правопреемнику реорганизуемого юридического лица Жалоба в вышестоящий орган контроля за уплатой страховых взносов на требование об уплате недоимки по страховым взносам, пеней и штрафов Отзыв в арбитражный суд на заявление органа контроля за уплатой страховых взносов о взыскании страховых взносов, пеней и штрафов Заявление в налоговый орган об отзыве поручения на списание и перечисление недоимки, пеней, штрафов за счет денежных средств на счетах налогоплательщика в банке (образец заполнения) Заблокировать расчетный счет могут по нескольким причинам. Если налогоплательщик не представил вовремя декларацию, ему могут заблокировать счет.

Также данная неприятность грозит тем, кто не уплатил вовремя какой-либо штраф или пеню. Многие фирмы сталкиваются с такой проблемой как блокировка расчетного счета.

Данная неприятность грозит тем, что работа организации может быть даже полностью заморожена.

Имеет ли право банк запрашивать документы по 115-ФЗ?

Да банк имеет право на запрос документов по 115-ФЗ, это право предоставлено банку п.14, ст. 7, 115-ФЗ.

Согласно п. 14, ст.7, ФЗ 115 Клиенты обязаны предоставлять организациям, осуществляющим операции с денежными средствами или иным имуществом, информацию

, необходимую для исполнения указанными организациями требований настоящего Федерального закона, включая информацию о своих выгодоприобретателях, учредителях (участниках) и бенефициарных владельцах.

Как правильно предоставлять банку документы?

Документы по запросу банка необходимо предоставлять строго по описи, или акту приема передачи документов

. Объясняю для чего это делать, как показывает практика особенно с 2021 года, основная цель банка это удержать с вас комиссию от 10-25% от суммы на вашем расчетном счете, и после предоставления документов вы получите стандартную фразу «Что представленные документы не объясняют экономический смысл проводимых вами операций, предлагаем закрыть счет и перевести денежные средства в другой банк, комиссия за перевод будет составлять 20%»

И здесь самое главное, не совершить роковую ошибку,

особенно, если вы не предоставили все документы по запросу, роковой ошибкой будет являться, если вы пойдете на поводу у банка и переведете деньги на другой счет с комиссией, проблему то вашу это не решит, потому как по приходу денежных средств в другой банк их так же заблокируют, потому что при блокировке счета клиента вы попадаете в список ЦБ РФ 550-П (Черный список) он доступен всем кредитным организациями, и когда вы не предоставили документы по запросу, но решили вывести деньги с удержанием комиссии сотрудник банка, который будет осуществлять перевод отправит деньги в другой банк с кодом 6001.

Обращение в межведомственную комиссию ЦБ РФ.

Межведомственная комиссия при ЦБ РФ была создана 30.03.2018 года, с целью реабилитации юридических и физических лиц попавших в черный список банков (550-П).

Для того, чтобы возникло право обращения в межведомственную комиссию при ЦБ РФ, необходимо предоставить доказательство обращения с претензией к банку. То есть, чтобы у вас возникло право обращения, вы должны исчерпать все возможные варианты общения с банком.

В Межведомственную Комиссию предоставляется заявление, доказательства передачи документов банку по запросу, претензия, и ответ банка не претензию, срок рассмотрения заявления 30 дней.

За что блокируют счет?

Приостановление операций по счетам в банках, а так же переводов электронных денежных средств организаций и индивидуальных предпринимателей регулируется Налоговым кодексом Российской Федерации № 146-ФЗ от 31.07.1998 г. п. 1 ст. 76.

1) Приостановление операций по счетам за неуплату налога

Если Общество или Предприниматель не исполнили Требование Налоговой инспекции об уплате налогов, пеней, штрафов, выносится Решение о приостановлении операций по счетам в банках. Причем не раньше, чем вынесено Решение о взыскании. При этом расходные операции приостанавливаются только в пределах суммы, указанной в Решении о приостановлении операций по счетам.

РАЗБЛОКИРУЙ СЧЕТ С ROSCO!

Средства на счетах, которые превышают сумму задолженности, компания вправе использовать по своему усмотрению.

2) Приостановление операций по счетам за не сдачу налоговой декларации

Если блокировка счета вызвана несвоевременной подачей налоговой декларации, Решение о приостановлении операций может быть принято не раньше, чем через 10 рабочих дней по истечению срока, установленного для сдачи отчетности. Такое право сохраняется за Инспекцией в течение трех лет.

При этом на сумму блокировки никаких ограничений нет, т.е. ИФНС вправе заблокировать все деньги на счетах, и компания не может осуществлять расходные операции как с деньгами, которые находятся на счетах, так и с денежными средствами, которые будут поступать на него в будущем.

3) Приостановление операций по счетам за несоблюдение правил электронного документооборота

С 2015 года Общества и Индивидуальные предприниматели, которые сдают отчетность в электронном виде, обязаны обеспечить прием и подтверждение приема электронных документов, направленных ИФНС – требования о представлении документов (пояснений), а также уведомления о вызове в инспекцию. Квитанция о получении таких требований и уведомлений направляется в Инспекцию электронно в течение шести рабочих дней с даты получения.

ВОССТАНОВЛЕНИЕ БУХГАЛТЕРСКОГО УЧЕТА

Если в отведенный срок Общество или Предприниматель не подтвердили прием документов, то в течение следующих десяти рабочих Инспекция вправе заблокировать расчетный счет.

Помимо трех вышеуказанных случаев, Инспекция может приостановить операции по счету, если есть основания полагать, что Общество или Предприниматель может скрыть свое имущество от принудительного взыскания для погашения задолженности перед бюджетом.

4) Приостановка операций по счету по результатам выездной проверки (как обеспечительная мера к противодействию сокрытия имущества)

Если по результатам выездной проверки Обществу или Предпринимателю начислены налоги, пени, штрафы, Инспекция имеет право вынести Решение о запрете на отчуждение (передачу в залог) некоторых видов имущества, принадлежащему Обществу или Предпринимателю (недвижимость, транспортные средства и т.д.) без ее согласия. Если стоимость имущества не покрывает сумму начисленной задолженности, то Инспекция может заблокировать денежные средства на расчетных счетах Общества или Предпринимателя на остаток задолженности.

Алгоритм действий по разблокировке счета:

1) Предоставить все документы по запросу банка, и передать их сотрудникам по описи или акту приема передачи;

2) В случае, если вам не восстановили доступ к дистанционному банковскому обслуживанию, написать письменную претензию и направить в банк;

3) В случае, если после претензии ДБО вам не восстановили, обратиться в межведомственную комиссию созданную при ЦБ РФ;

4) Если не помогло обращение в межведомственную комиссию, то вам необходимо обратиться с исковым заявлением в Арбитражный суд по месту нахождения банка или его филиала.

Если вам заблокировали банковскую карту, открытую на физ. лицо читайте, как разблокировать её в этой статье.

Надеюсь предоставленная информация будет для Вас полезна, не забудьте подписаться на канал, для того, чтобы регулярно повышать свою правовую грамотность.

Ситуация №1: «Переведем сомнительные деньги, но оставим себе 10-20%»

Вышеописанный порядок действий. А логика проста и отдает бредятиной: «Ты отмываешь доходы преступным путем и смахиваешь на террорюгу, но так уж и быть, мы переведем твое преступное баблишко в другой банк. Только отстегни нам 10-20% от суммы». Иногда банки даже не ставят в известность про «особый» тариф. Умалчивают… Либо прописывают мелким шрифтом в договоре банковского обслуживания. Поэтому внимательно читайте договор. Что думают суды?

- Если банк не уведомил клиента о специальных тарифах, не указал, какие именно операции он счел подозрительными, и не сделал запрос о предоставлении пояснений и документов, тогда действия банка по взиманию комиссии незаконны: Постановление АС Московского округа от 24.08.2018 года по делу №А40-201153/17. Только вчитайтесь в эти строки: «Судом сделан вывод, что, списывая спорные денежные средства, Банк незаконно присвоил себе функции государственного органа и установил плату, не предусмотренную законом и договором в виде «заградительного тарифа» за проведение банковских операций без предоставления документов, что противоречит смыслу Федерального закона № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

- Повышенные комиссии – не являются формой контроля, даже если это предусмотрено договором: Постановление АС Дальневосточного округа №Ф03-3404/2018 от 27.08.2018 года по делу №А73-18762/2017. Предприимчивый банк, конечно же, в борьбе с терроризмом, прописал в договоре индивидуальные условия для подозрительных клиентов: комиссию в размере 12% при закрытии счета. Суд поставил банк на место, а бизнесмен вернул свои честно заработанные деньги: «Закон №115-ФЗ, равно как и иные федеральные законы, не содержит норм, позволяющих кредитным организациям в качестве мер противодействия легализации доходов, полученных преступным путем, устанавливать специальное комиссионное вознаграждение в повышенном размере. Взыскание комиссии за совершение операций с денежными средствами, связанных с легализацией (отмыванием) доходов, полученных преступным путем, и финансированием терроризма, формой контроля не является».

Ситуация №2: «Ограничим доступ к интернет-банку без запроса документов»

Звонит сотрудник банка и говорит: «У нас есть основания заблокировать ваш счет по №115-ФЗ. Предоставьте нам документы, подтверждающие легальность операции». Или говорит вам то же самое, когда вы пришли в банк. Как вы поступите: побежите собирать бумаги или проигнорируете требование? Требование банка в такой форме противоречит законодательству. Банк обязан запрашивать документы следующими способами:

- «путем вручения Клиенту либо его Представителю запроса, оформленного на бумажном носителе, заверенного подписью Уполномоченного лица и печатью Банка (филиала), содержащего перечень необходимых документов и срок, в течение которого документы должны быть представлены в Банк;

- путем направления Клиенту аналогичного запроса по электронным каналам связи (в случае, если форма договорных отношений с клиентом предполагает обмен электронными сообщениями)» (п. 8.2.2. «Типовых правил внутреннего контроля кредитной организации», утв. Положением Банка России от 2 марта 2012 года №375-П)

Похожая ситуация произошла и в Постановлении АС Московского округа от 13.08.2018 года по делу №А40-227570/2017. Конечно же, бизнесмен выиграл: телефонный запрос – это не запрос. Поэтому действия банка по ограничению доступа к интернет-банку незаконны.

Ситуация №3: «Террорист» – это тот, кто с переводит деньги между своими счетами»

Банк «А» предложил вам более привлекательные условия обслуживания, чем банк «Б». И вы решили открыть расчетный счет в банке «А». Уведомили банк «Б» о расторжении договора и переводе денег на новый расчетный счет. Кто вы после этого? Конечно, же «террорист». Обоснуй «для чего – зачем – как» и принеси чемодан документов. И вообще, как ты мог так поступить, скотина! Либо, ваша компания, у которой счет в банке «А», переводит вам деньги на ваш счет «физика» в том же банке. Либо у вашей компании 2 расчетных счета в разных банках. Однозначно, присутствуют «террористические» нотки…

Во всех описанных случаях присутствует риск блокировки, если вы не обоснуете экономический смысл операций и не предоставите подтверждающие бумаги. Хотя, банк может найти 1000 и 1 причину все равно занести вас в ряды опасных клиентов… Остается только суд. И суды поддерживают бизнесменов. Например, в Постановлении АС Северо-Западного округа от 13.06.2018 года по делу №А56-51915/2017 суд указал: «Поскольку согласно представленным в дело доказательствам Общество разъяснило Банку экономический смысл осуществляемой операции и предоставило подтверждающие документы, отказ в осуществлении спорной операции по основаниям пункта 11 статьи 7 Закона № 115-ФЗ в отсутствие доказательств соблюдения Банком требований пунктов 2, 3 статьи 7 Закона № 115-ФЗ суды правомерно признали незаконным и необоснованным». Аналогичная ситуация произошла и в Постановлении АС Московского округа от 25.07.2018 года по делу № А40-173510/2017.

Бывший сотрудник одного из крупных банков:

- Я работала в крупном банке на территории России более 4 лет на должности менеджера VIP-клиентов, и за это время насмотрелась всякого (я имею в виду негативные ситуации с клиентами).

Но самые сложные ситуации – это именно блокировки счетов физических лиц, занимавшихся предпринимательской деятельностью. Их не спасало даже то, что у них были открыты пакеты услуг для привилегированных клиентов, которые позволяли им снимать с их счетов и карт миллионные суммы.

НО!!! Как только по их картам начинались движения денежных средств даже в пределах лимита, их счета немедленно блокировались! Естественно, возникает вопрос, а зачем тогда банки разрешают открывать клиентам платиновые карты для крупных сумм, если эти карты и счета немедленно блокируются? А затем клиенты месяцами не могут «вытащить» свои деньги со счетов, т.к. для этого нужно разрешение от службы Росфинмониторинга! Служба финансового мониторинга требует подтверждающие документы о финансовой деятельности клиента, клиент их предоставляет… Но самое печальное, что счета так и остаются замороженными.

Это замкнутый круг… Если ты туда попал, то оттуда уже не выбраться. На моей практике еще ни одному клиенту не разблокировали счет и ни одного клиента не исключали из так называемого «СТОП-ЛИСТА», кроме одного человека: знакомого управляющего банка (для таких «друзей» лазейки еще остались). Не удивительно, что банк потерял много значимых клиентов, но действительность на сегодняшний день такая, какая есть…

Ситуация №4: «Не разблокируем расчетный счет/возьмем комиссию/откажем в банковском обслуживании за неполный комплект документов, либо за противоречивые сведения»

Если документы действительно – фальшивки, содержат грубые нарушения в оформлении, а также не отражают в полном объеме суть операций, тогда вам точно откажут в обслуживании. Как и произошло в Постановлении АС Центрального округа от 01.08.2018 года по делу №А36-14507/2017. Банк провел исследование не только документов, но и деятельности сотрудников клиента. Генеральный директор находится в отпуске по уходу за ребенком, но документы подписывал. Разве такое возможно? Нет, если отсутствует соответствующее заявление. Ведь, согласно ст. 256 ТК РФ, во время нахождения в отпуске по уходу за ребенком женщина может работать на условиях неполного рабочего времени или на дому только по заявлению.

И в документах бардак: договоры на оказание информационно-консультационных услуг без приложений, тождественные договоры займа с «физиками» нетождественного содержания: разные условия и реквизиты, измененные даты. К тому же, компания не платила налоги и страховые взносы. Банк отказал в обслуживании и расторг договор. Суд согласился: «Перевод денежных средств между своими счетами для последующего перечисления денежных средств на счета физических лиц, выдача займов физическим лицам, отсутствие доказательств возврата заемщиками денежных средств в предусмотренный срок, непредставление запрошенной информации, документов, подтверждающих уплату НДФЛ, страховых взносов, налогов, представление документов, содержащих противоречивые сведения, свидетельствует о том, что операции клиента подпадают под признаки, подтверждающие возможное осуществление легализации (отмывания) доходов, полученных преступным путем…».

И комиссию «сдерут» за противоречивые документы, если в договоре были прописаны специальные тарифы и условия по закрытию расчетного счета. А еще в запросах на предоставление документов не забудут сослаться на соответствующий пункт договора: Постановление АС Московского округа от 17.07.2018 года по делу № А40-126172/2017.

Комиссию могут удержать и за неполный комплект документов: Постановление АС Московского округа от 15.08.2018 года по делу № А40-215812/2017. Суд посчитал комиссию 20% вполне законной, ведь она была предусмотрена договором.

Кстати, иногда ссылка на неполный комплект документов не прокатывает, если клиент предоставил действительно тот комплект, который затребовал банк. Но банк, либо в силу своей невнимательности, либо вредности все-таки не отступил. Так делать нельзя – клиент прав. Очень внимательным и дотошным оказался бизнесмен в Постановлении Восемнадцатого ААС №18АП-10806/2018 от 23.08.2018 года по делу №А76-3461/2018. Выиграл.

Блокировка счета банком по ФЗ 115 — чем грозит, последствия

Некоторые предприниматели сталкиваются в своей деятельности с блокировкой счёта. И нередко она происходит на основании ФЗ 115.

Только не все бизнесмены знают, что является причинами такого действия со стороны банка. В данном правовом акте говорится о легализации средств, которые были получены незаконно. И если хотя бы раз счёт юридического лица был «заморожен» по подозрению в таких махинациях, то он заносится в чёрный список всех банков.

Однако, есть меры предосторожности соблюдая которые, можно избежать блокировки. О них мы сегодня и поговорим.

А также вы узнаете, что делать, если ваш счёт уже постигла неприятная участь. В один прекрасный день бизнесмен может обнаружить, что его счёт заблокирован.

Что делать в этом случае, можно ли получить свои деньги и как вести расчёты с контрагентами? Причины для заморозки счёта — это сомнительные операции, которые проводятся по вашему счёту. К примеру, на счёт вносилась крупная сумма небольшими платежами в течение длительного времени или, наоборот, вы постоянно снимаете большие лимиты.

Банкам такие операции не нравятся и часто являются основаниями блокировки. По 115 ФЗ, кредитная организация вправе заморозить любой счёт, если у неё будут подозрения, что вы занимаетесь отмыванием денег, то есть пытаетесь провести операции, которые делают незаконно полученные средства легальными. Из закона следует, что . В любом из них есть служба финансового мониторинга, которая пристально следит за операциями по счетам всех клиентов.

Чаще всего под заморозку счёта попадают ИП и малый бизнес.

Именно их деятельность подразумевает частое снятие, внесение налички, что и вызывает подозрения банков. Правда, в кредитных организациях работают тоже люди, которые могут ошибаться.

И нередко счета блокируют без оснований на то.

К примеру, вы законопослушный гражданин, ведущий «правильный» бизнес и никоим образом не связаны с преступными блокировками. В таком случае поможет претензия на незаконную блокировку банком вашего счёта.

Однако, последствия заморозки даже при составлении подобного документа будут неутешительными.

Вам придётся доказать, что операции по счёту носят законный характер. Для этого потребуется предоставить все бумаги, подтверждающие этот факт.

В них должны отразиться все суммы, которые проходили по вашему счёту до блокировки. Лишь после тщательного изучения предоставленных документов банки принимают решение о разморозке счёта клиента.

Давайте более подробно остановимся на причинах блокировки счёта. Законодательство даёт такое право банкам при наличии следующих поводов: если один из контрагентов является террористом (их база находится в любом банке. И даже, если вы не знали, с кем имели дело, то блокировки точно не избежать); при проведении операций на сумму свыше 600 000 рублей (именно такой предел вызывает подозрения у Росфинмониторинга.

Неважно, снимаете вы деньги, вносите или кому-то переводите); стороны сделки проводят операции по поручению лиц, находящихся в розыске; у банка появились подозрения, что документы, переданные вами для подтверждения законности проводимой по счёту операции, являются настоящими;