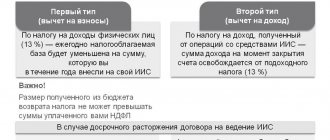

В каких случаях заполняют

За 2021 год физические лица, которые в силу закона обязаны самостоятельно подать отчет о своих доходах и/или хотят вернуть НДФЛ (и на то есть основания), делают это с помощью формы декларации 3-НДФЛ, утвержденной приказом Налоговой службы России от 24 декабря 2014 года № ММВ-7-11/671.

Последние изменения в этот бланк были от 10 октября 2021 года. При этом Лист Д1 3-НДФЛ за 2021 год остался прежним. Выглядит он следующим образом:

По сути, он состоит из 2-х пунктов:

- в первом – дают данные об объекте и понесенных затратах на него;

- во втором – делают расчет вычета по данному объекту.

Сразу скажем, что лист Д1 в декларации 3-НДФЛ за 2016 год и иные периоды – совсем необязательный элемент. Он служит исключительно для расчета имущественных вычетов по НДФЛ, которые:

- закреплены статьей 220 Налогового кодекса;

- декларант имеет на них право;

- затраты подтверждены документами.

Подробнее об этом см. «Какие листы нужно заполнять в 3-НДФЛ за 2021 год».

Проще говоря, заполнение листа Д1 декларации 3-НДФЛ за 2016 год говорит налоговикам о том, что человек хочет вернуть уже перечисленный в казну им самим либо за него налоговым агентом НДФЛ за счет фактически понесенных затрат на:

- новострой;

- покупку на территории России:

- жилого дома;

- квартиры;

- комнаты;

- доли либо долей в них;

- земельных участков для ИЖС;

- участков, на которых расположены приобретенные дома/доля (доли) в них.

Более того: Лист Д1 3-НДФЛ за 2021 год охватывает также:

- проценты по целевым займам/кредитам, которые получены от отечественных компаний либо ИП на новое строительство или покупку указанных объектов;

- проценты по кредитам отечественных банков, которые взяты с целью рефинансирования/перекредитования (более щадящего режима погашения процентов).

Для отражения процентов по кредитам в Листе Д1 предназначены отдельные строки. Но если физлицо вообще не связывалось с кредитными деньгами, то в их полях проставляют нули с прочерками (см. в конце статьи пример заполнения Листа Д1 в 3-НДФЛ за 2016 год).

Лист Д1 налоговой декларации 3-НДФЛ – образец заполнения

Лист Д1 декларации 3-НДФЛ – образецзаполнения понадобится тому, кто приобрел или построил жилую недвижимость и хочет получить налоговый вычет по понесенным на это расходам. Как правильно заполнить этот лист декларации, расскажет наша статья.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2021 год нужно сдавать по новой форме из приказа ФНС от 03.10.2018 № ММВ-7-11/[email protected] вы можете здесь.

Кто и для чего делает расчет в листах Д1 и Д2 формы 3-НДФЛ

Как правильно заполнить 3-НДФЛ для подачи на налоговый вычет

Порядок заполнения листа Д1 налоговой декларации 3-НДФЛ, если вычет оформляется впервые: раздел 1

Заполнение листа Д1, если вычет оформляется в первый раз: раздел 2

Лист Д1 декларации 3-НДФЛ — образец заполнения, если вычет оформляется повторно

Итоги

Кто и для чего делает расчет в листах Д1 и Д2 формы 3-НДФЛ

Листы с литерой Д в 3-НДФЛ заполняют налогоплательщики-физлица, которые:

- являются налоговыми резидентами РФ;

- произвели операцию (операции) с недвижимым имуществом, которая дает им право на налоговый вычет в отчетном году в соответствии со ст. 220 НК РФ.

Однако при этом:

- в листе Д1 производится расчет вычета, связанного с покупкой имущества, указанного в подп. 3 и 4 п. 1 ст. 220 НК РФ;

- в листе Д2 отражается формирование вычета, связанного с реализацией имущества, поименованного в подп. 1 и 2 п. 1 ст. 220 НК РФ.

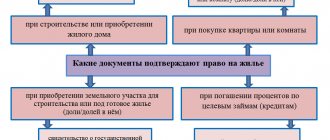

В данном материале мы рассмотрим порядок формирования листа Д1, заполняемого в случаях:

- если плательщик НДФЛ приобрел жилую недвижимость (квартиру, дом и т. п.);

- если плательщик НДФЛ приобрел землю под жилым домом или пригодную для строительства на ней такого дома;

- если плательщик сам построил дом;

- если для целей приведенной выше покупки или стройки плательщик брал кредит под проценты и выплатил проценты.

По всем этим основаниям плательщик НДФЛ может уменьшить размер удержанного у него налога и затребовать возврат из бюджета перечисленных за него ранее сумм НДФЛ.

Чтобы получить вычет (и возврат) налога, плательщику нужно:

- предъявить в свою налоговую пакет документов, подтверждающих его расходы по основаниям, изложенным в подп. 3 и 4 п. 1 ст. 220 НК РФ;

- написать заявление о вычете (возврате) сумм НДФЛ за период;

- составить и подать декларацию 3-НДФЛ с указанием своих доходов (например, по местам работы в отчетном году) и расчетом суммы положенного ему вычета в листе Д1 декларации 3-НДФЛ.

Как правильно заполнить 3-НДФЛ для подачи на налоговый вычет

Правила формирования 3-НДФЛ установлены порядком, который утвержден приказом ФНС от 24.12.2014 № ММВ-7-11/[email protected] (далее по тексту — Порядок).

Касательно подачи 3-НДФЛ для целей получения налогового вычета по ст. 220 НК РФ можно выделить такие основные моменты:

1. В декларации обязательно формируется титульный лист, содержащий сведения, предусмотренные Порядком.

2. Формируется раздел 1, в котором указывается:

- стр. 002 — итоговая сумма, которую плательщик намерен вернуть из бюджета, и КБК и ОКТМО, по которым произошла переплата в отчетном году;

- стр. 003 — расчет образовавшейся переплаты. Как правило, это происходит за счет того, что в течение года налоговые агенты удерживали из выплат претендующего на вычет лица НДФЛ и направляли его в бюджет. Сведения о таких суммарных выплатах и удержаниях и раскрываются на странице 3 формы.

ВАЖНО! К расчету на странице 3 также рекомендуется запастись подтверждающими доходы и удержания документами (например, справками 2-НДФЛ от работодателей).

3. Заполняются листы-расшифровки:

- А — доход от источника в РФ (заполняется столько листов А, сколько было источников в отчетном году);

- Д1 — расчет имущественного вычета по приобретению (постройке) объекта жилой недвижимости (заполняется тоже по каждому объекту отдельно, то есть будет столько разделов 1 листа Д1, сколько было куплено или построено объектов);

- Д2 — расчет вычета, полагающегося при продаже недвижимых объектов (сведения по каждому объекту заполняются по аналогии с листом Д1).

ОБРАТИТЕ ВНИМАНИЕ! Суммы доходов, которые переносятся из раздела 2 в листы Д1 и Д2, должны быть уже уменьшены на суммы стандартных и соцвычетов по НДФЛ (по ст. 218 и 219 НК РФ). Если такие вычеты присутствуют в периоде, за который составляется 3-НДФЛ, следует заполнить еще один лист — Е1.

Порядок заполнения листа Д1 налоговой декларации 3-НДФЛ, если вычет оформляется впервые: раздел 1

Лист Д1 состоит из 2 разделов:

- в 1-й вносятся сведения об объекте недвижимости и типах произведенных по нему расходов (оплата самой покупки (стройки) или проценты по кредиту);

- во 2-м производится сам расчет с учетом предельно допустимой суммы вычета (по приобретению недвижимости — это 2 000 000 рублей (п. 3 ст. 220 НК РФ)).

Как уже отмечалось ранее, порядок заполнения формы предусматривает столько разделов 1 (и соответственно, листов Д1), сколько объектов заявляет плательщик. А вот раздел 2 будет один, сводный на последнем листе Д1.

Правила внесения данных в 1-й раздел листа Д1:

1. Подраздел 1.1 — кодировка установлена приложением к порядку заполнения:

- 1 — дом (жилой);

- 2 — квартира;

- 3 — комната;

- 4 — доля в объектах из п. 1–3;

- 5 — земля под индивидуальную жилую застройку;

- 6 — земля под готовым жильем (домом);

- 7 — дом на земельном участке (в комплексе).

2. Подраздел 1.2 — вид собственности:

- 1 — единоличная;

- 2 — долевая;

- 3 — совместная;

- 4 — собственность несовершеннолетнего.

3. Подраздел 1.3 — вносится признак налогоплательщика:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

- 01 — сам собственник;

- 02 — супруг собственника (для случаев, когда право на вычет делится между супругами);

- 03 — родитель несовершеннолетнего собственника;

- иные варианты кодов для различных ситуаций по приложению к порядку заполнения.

4. Подраздел 1.4 служит для указания информации о том, имеет ли плательщик право на перенос вычета на предыдущие налоговые периоды. Такое право имеют те, кто вышел на пенсию, но решил воспользоваться положенным вычетом.

Соответственно, такой человек уже не имеет удержаний НДФЛ у работодателей на текущий момент. Поэтому ему предоставлено право оформить вычет за те периоды (года), когда он еще работал и с него платился НДФЛ.

Если право компенсировать НДФЛ за более ранние периоды у плательщика есть — в раздел 1.4 ставим 1, во всех остальных случаях — 0.

5. Подразделы с 1.5 по 1.10 содержат информацию, переносимую в них из официальных документов, которые будут поданы вместе с 3-НДФЛ на подтверждение вычета. Заметьте, что подраздел 1.10 следует оставить незаполненным в случае, если документы на долевую собственность датированы периодом после 01.01.2014.

6. Подраздел 1.11 при первом обращении за вычетом остается пустым. Он предназначен для внесения информации только в том случае, если заявление на вычет подается повторно и по предыдущему обращению вычет был произведен частично. Тогда в подразделе 1.11 указывается, когда было подано предыдущее обращение.

7. В подразделе 1.12 отражается общая сумма вычета, на которую может претендовать обращающийся. Для нее установлен верхний предел — 2 000 000 рублей (п. 3 ст. 220 НК РФ).

То есть сумма, заявляемая на вычет, может быть меньше (по фактически произведенным и подтвержденным расходам), но не больше.

В случае превышения фактическими расходами верхнего предела в 2 млн рублей в подразделе все равно указывается предельная величина.

ВАЖНО! Если заполняются несколько листов Д1 по нескольким объектам, суммарное значение к вычету в подразделе 1.12 все равно не должно превышать 2 млн рублей.

8. В подраздел 1.13 проставляется величина накопленных, но не использованных для вычета процентов по кредитам (займам), израсходованным на покупку (стройку) жилой недвижимости. Для процентов также установлена предельная величина, в которой можно воспользоваться вычетом по НДФЛ, — это 3 000 000 рублей.

https://www.youtube.com/watch?v=UhqbdZOiS0s

ОБРАТИТЕ ВНИМАНИЕ! В п. 1.13 указывается сумма только фактически уплаченных процентов по заемным средствам. Для их подтверждения нужно брать справку в кредитной организации, которая предоставляла заем и получала проценты.

Заполнение листа Д1, если вычет оформляется в первый раз: раздел 2

В разделе 2 производится расчет суммы вычета. Собственно, это тот раздел, ради которого заполнена вся декларация. И именно он вызывает наибольшие затруднения у тех, кто не привык сталкиваться с заполнением налоговых форм.

Некоторые налоговики, работающие с плательщиками по возвратам НДФЛ, устно рекомендуют тем, кто сдает 3-НДФЛ, заполненную вручную на бумаге, вносить записи в раздел 2 листа Д1 простым карандашом,чтобы можно было что-то поправить и обвести ручкой в присутствии инспектора.

Первое, что следует знать обращающемуся за вычетом, — вычет предоставляется не из суммы НДФЛ (как многие ошибочно полагают), а из налоговой базы. Чтобы было понятнее, разберем на примере.

Пример

Петров приобрел квартиру за 3 000 000 рублей. Максимальный вычет по этой покупке, положенный ему по ст. 220 НК РФ, — 2 000 000 рублей. Всего за период, указанный в декларации, Петров заработал 800 000 рублей, НДФЛ с них составил 104 000 рублей. Вот эти 800 000 рублей и есть налоговая база Петрова.

И именно ее следует уменьшать на сумму вычета. В данном случае — налоговая база может быть уменьшена в полном размере: 800 000 – 800 000 = 0. То есть Петрову вернут налог в сумме 104 000 рублей (800 000 × 13%).

А остаток по вычету в 1 200 000 (2 000 000 – 800 000) рублей Петров может перенести на следующие годы.

При первичном заполнении листа Д1 в разделе 2 указывается:

- стр. 2.7 — налоговая база (из раздела 2) (Петров из примера поставит туда 800 000);

- стр. 2.8 — подтвержденные суммы расходов, на которые уменьшается налоговая база за период (Петров подтвердил документами все положенные ему 2 000 000, значит, поставит то значение, которое использует фактически, — 800 000);

- стр. 2.10 и 2.11 — остаток вычета, переносимый на следующие периоды (годы) (Петров поставит 1 200 000 в строку 2.10, предназначенную для вычета, который дается именно за покупку (стройку) самой недвижимости).

Лист Д1 декларации 3-НДФЛ — образец заполнения, если вычет оформляется повторно

При переносе остатка, который можно поставить в вычет, на следующие годы — в этих следующих годах:

- порядок обращения за вычетом (остатком) сохранится — снова в налоговую с заявлением, документами и новой декларацией 3-НДФЛ;

- появятся нюансы в заполнении раздела 2 листа Д1 декларации.

Как заполняется лист Д1 декларации 3-НДФЛ в случае переноса остатка положенного вычета на другой период, рассмотрим на примере.

Пример

Топорков П. Б. приобрел квартиру в 2015 году за 4 000 000 рублей. При этом на часть суммы Топорков взял кредит, который выплачивал в 2015 и 2021 годах. В 2016-м — в первый раз подал заявление на вычет по подп. 3 п. 1 ст. 220 НК РФ (покупка недвижимости) и получил его в размере 514 200 рублей.

А также задекларировал и подтвердил проценты за 2015 год, уплаченные банку по кредиту, который потратил на покупку квартиры, — 120 000 рублей. В 2021 году Топорков снова подает заявление на вычет. Сумма дохода, с которого удержан налог работодателем Топоркова, — 702 540 рублей (эту же сумму Топорков отразит в разделе 2 декларации и расшифрует в листе А).

Кроме этого, Топорков включает в декларацию и оформляет документы по второй части процентов, которые он выплатил по кредиту, — 240 000 рублей.

Как все это отразится в листе Д1, смотрим здесь:

Таким образом, в следующем году Топорков будет иметь право снова подать на вычет и возврат НДФЛ на сумму 783 260 рублей по подп. 3 п. 1 ст. 220 НК РФ (покупка квартиры) и на сумму 360 000 рублей по подп. 4 п. 1 ст. 220 НК РФ (проценты по кредиту на покупку квартиры).

Итоги

Лист Д1 в 3-НДФЛ формируется в случаях, когда плательщик НДФЛ имеет право на вычет по налогу в результате сделок по улучшению жилищных условий. Правила заполнения листа установлены приказом ФНС от 24.12.

2014 № ММВ-7-11/[email protected] и с 2014 года значительно не менялись.

Существуют нюансы заполнения Д1 в случаях, когда декларация на вычет налога подается в первый раз или подается повторно, на остаток подтвержденного вычета по прошлым периодам (годам).

Еще о нюансах формирования 3-НДФЛ узнайте из статьи «Налоговая декларация 3-НДФЛ: особенности в 2016–2017 годах».

Актуальный бланк декларации ищите здесь: «Налоговая декларация 3-НДФЛ в 2021 году — бланк».

Еще об особенностях оформления вычета при покупке недвижимости читайте в статье «Порядок возмещения (возврата) НДФЛ при покупке квартиры».

Источник: https://nalog-nalog.ru/ndfl/deklaraciya_ndfl/list_d1_nalogovoj_deklaracii_3ndfl_obrazec_zapolneniya/

Основные правила

В первую очередь, Лист Д1 декларации 3-НДФЛ за 2016 год и иные периоды предназначен для заполнения только российскими налоговыми резидентами по НДФЛ.

Также см. «Кто должен сдавать 3-НДФЛ за 2021 год: перечень и новые правила».

В одной 3-НДФЛ имущественные вычеты можно заявить по затратам на приобретение/постройку сразу нескольких разных объектов недвижимости. В этом случае:

- пункт № 1 Листа Д1 (данные об объекте и затраты по нему) – заполняют по количеству объектов;

- пункт № 2 Листа Д1 (расчет вычетов) – заполняют только один раз на последней странице Д1 как бы нарастающим итогом.

Абсолютное право физлица – включать либо не включать тот или иной объект в 3-НДФЛ. Разумеется, в первом варианте есть смысл, когда подоходный налог с данного декларанта стабильно и необходимой сумме попадал в бюджет.

Кроме того, декларация позволяет не только рассчитать сумму вычета по имуществу с нуля, но и дополучить вычет, который был заявлен в 3-НДФЛ за прошлый (прошлые) периоды.

Недвижимость и расходы на нее

Строка 010 «Код наименования объекта» Листа Д1 3-НДФЛ за 2016 год может принимать следующие значения:

| 1 | Жилой дом |

| 2 | Квартира |

| 3 | Комната |

| 4 | Доля/доли в жилом доме, квартире, комнате, земельном участке |

| 5 | Земельный участок для индивидуального жилищного строительства |

| 6 | Земельный участок, на котором расположен приобретенный жилой дом |

| 7 | Жилой дом с земельным участком |

Для строки 020 «Вид собственности на объект» подсказка есть на самом Листе Д1. Здесь выбор сделать несложно. Только заметим, что:

- при общей долевой в свидетельстве о праве собственности указана конкретная доля;

- общая совместная собственность обычно встречается у супругов (когда доли не выделены).

Для строки 030 «Признак налогоплательщика» нужно выбрать один из кодов:

| 01 | Собственник объекта |

| 02 | Супруг собственника объекта |

| 03 | Родитель несовершеннолетнего ребенка – собственника объекта |

| 13 | Плательщик заявляет вычет по расходам на приобретение объекта в общую долевую собственность себя и своего несовершеннолетнего ребенка/детей |

| 23 | Плательщик заявляет вычет по расходам на приобретение объекта в общую долевую собственность супруга и своего несовершеннолетнего ребенка/детей |

Строка 040 показывает налоговикам пенсионер декларант либо нет. Поскольку положительный ответ даёт человеку право перенести остаток имущественного вычета на предшествующие периоды.

При указании адреса объекта во всех пустых строках и ячейках [Листа Д1 в декларации 3-НДФЛ за 2016] год и иные периоды не забывайте ставить прочерки, как в нашем примере, который в конце статьи.

Строка 060 «Дата акта о передаче квартиры, комнаты или доли (долей) в них» может быть не заполнена, поскольку формально такой документ в сделке может не фигурировать.

А вот «Дата регистрации права собственности на жилой дом, квартиру, комнату или долю (доли) в них» должна быть заполнена (строка 070). Если заявляете вычет по участку, то и/или строку 080.

Строку 090 «Дата заявления о распределении имущественного налогового вычета/понесенных расходов» заполняют только при общей совместной собственности.

Строку 100 не заполняют, если вычет заявлен впервые, а подтверждающие право на вычет документы датированы после 01.01.2014.

Важная строка 110. В ней приводят год начала использования имущественного вычета. То есть когда вы впервые уменьшили налоговую базу за счет объекта недвижимости. Для этого изучайте свои 3-НДФЛ за прошлые годы.

Особое внимание к строке 120. По ней не может быть суммы свыше 2 млн рублей (погашение процентов сюда не входит). Основание: подп. 1 п. 3 ст. 220 НК РФ. То же самое касается ситуации, когда рассчитываете на вычеты сразу по нескольким объектам:

| Стр. 120 + стр. 120 +… стр. 120 ≤ 2 000 000 рублей |

Что касается суммы процентов по кредитам/займам (стр. 130), то в Листе Д1 3-НДФЛ за 2016 год ее значение по общему правилу не может превышать 3 млн рублей.

Расчет вычета

В пункте 2 Листа Д1 физлицо должно показать, из чего складывается сумма его имущественного вычета. В самом общем случае заполняют только строки 200, 210 и 230 (см. в конце статьи пример заполнения Листа Д1 в 3-НДФЛ за 2016 год). Это когда:

- вычет заявлен впервые;

- налоговые агенты не участвовали в его предоставлении в 2016 году;

- займы/кредиты физлицо на новострой или покупку недвижимости не брало.

В обратной ситуации необходимо иметь на руках декларации 3-НДФЛ за минувшие налоговые периоды с оформленным Листом Д1.

Особое внимание к строке 200 – налоговая база. За основу расчета декларант берет общую сумму своего дохода за 2021 год (обычно согласно справке 2-НДФЛ и/или строке 010 Раздела 2 декларации 3-НДФЛ). Ниже в таблице показано, что нужно вычесть из общей суммы дохода.

Также см. «Справка 2-НДФЛ за 2021 год: образцы заполнения».

| Расчет строки 200 Листа Д1 3-НДФЛ | ||

| Категория | Основание | Где в 3-НДФЛ |

| Необлагаемые доходы | Абзац 7 п. 8 и п. 28, 33, 39 и 43 ст. 217 НК РФ | Пункт 10 Листа Г 3-НДФЛ |

| Стандартные и социальные вычеты | Статьи 218 и 219 НК РФ | Подпункт 3.5.1 и п. 4 Листа Е1 |

| Инвестиционные вычеты | Подпункт 2 п. 1 ст. 219.1 НК РФ | Пункт 3.1 Листа Е2 |

| Расходы или убытки по операциям с ценными бумагами/производными финансовыми инструментами, в том числе на индивидуальном инвестиционном счете | Статьи 214.1, 214.3, 214.4, 214.9 НК РФ | Подпункт 11.3 Листа 3 |

| Расходов участия в инвестиционных товариществах | Статьи 214.5 и 220.1 НК РФ | Пункт 7.3 листа И |

| Профессиональные вычеты и некоторые другие | Статья 221 и подп. 1 и 2 п. 1 ст. 220 НК РФ | Подпункт 3.2 Листа В Пункт 4 Листа Д2 Подпункт 8.1 Листа Ж |

| Имущественный вычет по расходам на новое строительство или приобретение объекта, предоставленный в отчетном периоде налоговым агентом (работодателем) на основании уведомления из ИФНС | Статья 220 НК РФ | Подпункт 2.5 Листа Д1 |

| Имущественный вычет по расходам на уплату процентов по: • целевым займам/кредитам, от кредитных и иных организаций РФ; • кредитам на рефинансирование (перекредитование) кредитов/займов на новое строительство или приобретение объекта. Они предоставлены в отчетном периоде налоговым агентом (работодателем) на основании уведомления из ИФНС | Статья 220 НК РФ | Подпункт 2.6 Листа Д1 |

Обратите внимание: в Листе Д1 3-НДФЛ за 2016 год сумма по следующей строке 210 не должна быть больше показателя строки 200. Поэтому в большинстве случаев они равны.

А строка 220 – расходы на погашение процентов – не должна превышать разность между показателями строк 200 и 210.

Что наверняка придется указать, так это остаток имущественного вычета, который переходит на период 2021 года и далее (стр. 230).

| Расчет строки 230 Листа Д1 3-НДФЛ | |

| Ситуация | Решение |

| Имущественный вычет заявлен в первый раз | Предельный размер вычета по НК РФ (2 млн руб.) минусуйте на документально подтвержденные расходы. То есть: Строка 230 = Строка 120 МИНУС (Строка 180 + Строка 210) |

| Ранее вычет уже был частично получен | Строка 230 = Строка 120 МИНУС (Строка 140 + Строка 180 + Строка 210) |

А вот 2 ключевых условия для Листа Д1 3-НДФЛ за 2016 год:

| (Строка 140 + Строка 180 + Строка 210 + Строка 230) ≤ Предельный имущественный вычет |

| Строка 200 ≥ (Строка 210 + Строка 220) |

Также см. «Заявление в ИФНС о праве на имущественный вычет по НДФЛ: форма и порядок».

Лист Д1

Если физическое лицо понесло затраты на покупку имущественного объекта либо вложило деньги в его строительство, то для получения вычета ему необходимо заполнить страницу Д1 бланка 3-НДФЛ. В данном листе обязательно должны быть отображены следующие данные:

- Наименование имущественного объекта.

Поскольку налоговая служба начисляет вычеты за покупку разных видов недвижимости, в строке 010 нужно отметить тип купленного объекта. Например, если это квартира, то проставляется цифра 2. - Тип собственности.

В строке под кодом 020 налогоплательщику предложено четыре варианта видов собственности, из которых он должен выбрать подходящий. Таким образом, если это совместное владение, то в данной ячейке ставится число 3, а если какой-либо другой тип — 1, 2 или 4. - Признак.

В поле, расположенном рядом с обозначением 030, проставляется признак налогоплательщика. Это код, дающий налоговому агенту понять, заявляет ли на имущественный вычет сам владелец недвижимости либо его близкие родственники, а также принадлежит ли данный объект еще каким-либо физическим лицам помимо собственника. - Местоположение.

Также заявителю на имущественную налоговую скидку следует указать координаты, по которым находится купленное имущество. Это не только город, улица и номер дома, но и почтовый индекс и код региона, который можно найти в специальном справочнике. - Даты.

В первую очередь, физическое лицо должно указать день, месяц и год, послужившие датой получения права на собственность имуществом (код строки 070). Если недвижимость находится в долевом или совместном владении, то отдельно нужно поставить ту дату, когда было произведено распределение вычета. А в строке 110 необходимо написать, начиная с какого года физическое лицо пользуется имущественной налоговой скидкой. - Суммы.

Претендент на налоговую компенсацию за жилье обязательно должен отметить сумму, потраченную им на покупку или строительство (строка 120), расходы, которые он понес на оплату процентов, если недвижимость была взята в кредит (строка 130), а также размер налогооблагаемой базы после снятия с нее суммы вычета (строчки 200 и 210). Также отдельно следует прописать остаток налоговой скидки, начисленной за покупку имущества (строка 230) и за затраты, которые пошли на погашение процентов по займу (строка 240).

Пример

Допустим, что Е.А. Широкова – налоговый резидент РФ и не пенсионер. 25 января 2021 года Росреестр зарегистрировал за ней единоличное право собственности на квартиру, которая расположена в г. Москве по улице Русаковская.

В 2021 году Широкова впервые подает на имущественный вычет по НДФЛ. Согласно справке 2-НДФЛ из фирмы, где она работает, 550 000 рублей – это сумма выплат в ее адрес, с которых работодатель удерживал и перечислял в бюджет НДФЛ (уже без всех вычетов).

Таким образом, остаток имущественного вычета, который перешел на 2017 год, составил:

2 000 000 руб. (стр. 120) МИНУС 550 000 руб. (стр. 210) = 1 450 000 руб. (стр. 230).

В итоге Широкова за покупку квартиры в 2021 году сможет вернуть:

550 000 × 13% = 71 500 рублей.

Ниже показан пример заполнения Листа Д1 в 3-НДФЛ за 2016 год, поданной 1 марта 2021 года Е.А. Широковой в ИФНС № 18 г. Москвы:

Также см. «Декларация 3-НДФЛ: как заполнить за 2021 год».

Читать также

01.03.2017

Как правильно заполнить 3 ндфл в программе декларация 2021

– Конституционное право – Как правильно заполнить 3 ндфл в программе декларация 2021

- стандартный вычет на детей.

Чтобы составить отчет по продаже жилья или автомобиля, необходимо заполнить следующие листы:

- Титульный.

- Лист А и Д2.

- Разделы № 1 и № 2.

Чтобы отчитаться за доходы от сдачи в аренду жилья заполняются:

- Титульная страница.

- Лист А.

- Разделы № 1 и № 2.

Чтобы получить имущественный вычет при покупке жилой недвижимости или уплате ипотечных процентов заполняются:

- Титульный лист.

- Лист А и Д1.

- Разделы № 1 и № 2.

При возврате средств за лечение или обучение нужно заполнить:

- Титульный лист.

- Листы А и Е1.

- Разделы № 1 и № 2.

Получить вычет при уплате взносов на страхование оформляются листы:

- Титульный.

- Листы А и Е2.

- Разделы № 1 и № 2.

Образец Формы 3-НДФЛ утверждаются ежегодно.

Как заполнить декларацию 3-ндфл в программе — инструкция по заполнению

Второе основание для заполнения декларации 3 НДФЛ – желание получить вычет при:

- покупке жилой недвижимости;

- оплате лечения;

- оплате обучения.

На имущественный вычет 3-НДФЛ необходимо оформить для получения имущественного вычета, который предоставляется по расходам на:

- строительство частного дома, коттеджа;

- покупку жилой недвижимости или земельного участка под ИЖС;

- уплату процентов по кредиту, взятому для приобретения жилья;

- погашение кредитных процентов при рефинансировании целевых займов, взятых на покупку жилья, земли для его возведения.

При покупке квартиры Каждый гражданин имеет право на возврат 13% расходов на покупку квартиры, но не более, чем с 2 млн. рублей.

Как заполнить новую форму 3-ндфл

Прежде чем приступить к составлению налогового отчета, ознакомьтесь с основными требованиями и инструкцией по заполнению 3-НДФЛ:

- Заполняйте ячейки слева направо синими или черными чернилами либо с применением печатной или компьютерной техники.

- В пустых полях ставьте прочерки. Если значение показателя отсутствует, следует ставить прочерки в каждой ячейке поля показателя.

- Суммы доходов и расходов указывайте в рублях и копейках, за исключением сумм НДФЛ.

- Суммы налога указывайте строго в рублях, применяйте правило округления: до 50 копеек — отбрасываем, более — округляем до полного рубля.

- Денежные средства, полученные в иностранной валюте, а также произведенные расходы следует отражать в рублях.

Как заполнить 3-ндфл правильно?

Внимание Указывайте следующие значения:

- Для ИП — 720.

- Для лица, осуществляющего частную практику, например, нотариусы, код 730.

- Для адвокатов ставьте 740.

- Для физических лиц указывайте 760.

- Для фермеров — 770.

Далее заполните поля Ф.И.О., дата и место рождения. Укажите информацию о документе, подтверждающем личность. Код вида документа заполните с учетом приложения № 2 к порядку.

Затем проставьте статус налогоплательщика, пропишите номер контактного телефона. Просчитайте и укажите число заполненных страниц, затем подпишите титульный лист и укажите дату. Если заполнение осуществляется в электронном формате, потребуется электронный ключ — цифровая подпись. Далее переходим к заполнению следующих листов НД. Обратите внимание, что отчет КНД 1151020 состоит из 19 листов. Заполнять все страницы нет необходимости.

Примеры заполнения налоговых деклараций по форме 3-ндфл

После открытия программы декларация перед вами появится первое поле для заполнения задание условий — тут все довольно просто. 1. Выбираете тип декларации 3-НДФЛ 2.

Номер инспекции — выбираете ваш номер инспекции О том что нужно сделать чтобы узнать номер вашей налоговой инспекции читайте здесь Подробнее… Заполняем декларацию далее.

Следующая графа для заполнения — Сведения о декларантеВ первой вкладке заполняем все поля согласно вашему паспорту Подробнее…

1. Вверху выбираем ставку налога, по умолчанию там стоит 13% 2. Далее нам нужно добавить источника выплат — т.е. вашего работодателя, при этом нужно указать его ИНН, КПП, ОКТМО все эти данные вы найдете в справке 2-НДФЛ выданной вашим работодателем. Все реквизиты вашего работодателя указаны в ней в пункте 1: «Данные о налоговом агенте» Подробнее…

Как правильно заполнить 3-ндфл?

Образец заполнения 3-НДФЛ в 2021 году Помощь в заполнении декларации 3-НДФЛ вам окажет программа «Декларация», которую можно скачать на сайте Федеральной налоговой службы.

Если вы заполняете 3-НДФЛ от руки, текстовые и числовые поля (ИНН, дробные поля, суммы и тп.) пишите слева направо, начиная с крайней левой ячейки или края, заглавными печатными символами.

Если после заполнения поля остаются пустые ячейки — в них ставятся прочерки.

Важно

У пропущенного пункта ставятся прочерки во всех ячейках напротив него. При заполнении декларации нельзя допускать ошибок и исправлений, используются только черные или синие чернила. Если 3-НДФЛ заполняется на компьютере, то числовые значения выравниваются по правому краю.

Печатать следует шрифтом Courier New с выставленным размером от 16 до 18.Ленинградская область48 Липецкая область49 Магаданская область50 Московская область51 Мурманская область52 Нижегородская область53 Новгородская область54 Новосибирская область55 Омская область56 Оренбургская область57 Орловская область58 Пензенская область59 Пермский край60 Псковская область61 Ростовская область62 Рязанская область63 Самарская область64 Саратовская область65 Сахалинская область66 Свердловская область67 Смоленская область68 Тамбовская область69 Тверская область70 Томская область71 Тульская область72 Тюменская область73 Ульяновская область74 Челябинская область75 Забайкальский край76 Ярославская область77 город Москва78 Санкт-Петербург79 Еврейская автономная область86 Ханты-Мансийский автономный округ-Югра87 Чукотский АО89 Ямало-Ненецкий автономный округ91 Республика Крым92 город Севастополь Введите первые буквы или номер региона, выберите из списка или на карте.

- собственного (по любой форме);

- очного за своих детей в возрасте до 24 лет;

- очного за своих несовершеннолетних подопечных;

- очного за бывших своих подопечных, не достигших возраста 24 лет;

- очного своих полнородных или неполнородных сестры, брата до достижения ими 24-летнего возраста.

Возместить часть расходов на обучение можно только, если образовательное заведение имеет лицензию или другой документ, подтверждающий ведение им образовательной деятельности. Государством установлены предельные суммы, принимаемые к вычету на обучение.

Источник: https://buh-nds.ru/kak-pravilno-zapolnit-3-ndfl-v-programme-deklaratsiya-2021-2/

Как заполнить лист д2 3 ндфл за 2021 год

В подпункте 1.3.1 рассчитывается общая сумма доходов от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и доли (долей) в указанном имуществе, находившихся в собственности налогоплательщика менее 3-х лет.

Порядок заполнения 3-НДФЛ

В подпункте 1.3.2 рассчитывается общая сумма имущественного налогового вычета по доходам от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее 3-х лет.

Образец заполнения листа Д2 налоговой декларации 3-НДФЛ за 2021 и 2021 год — Расчет имущественных налоговых вычетов по доходам от продажи имущества

- Паспорт гражданина РФ — 21;

- Свидетельство о рождении — 03;

- Военный билет — 07;

- Временное удостоверение, выданное взамен военного билета — 08;

- Паспорт иностранного гражданина — 10;

- Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории РФ по существу — 11;

- Вид на жительство в РФ — 12;

- Удостоверение беженца — 13;

- Временное удостоверение личности гражданина РФ — 14;

- Разрешение на временное проживание в РФ — 15;

- Свидетельство о предоставлении временного убежища в РФ — 18;

- Свидетельство о рождении, выданное уполномоченным органом иностранного государства — 23;

- Удостоверение личности военнослужащего РФ/Военный билет офицера запаса — 24;

- Иные документы — 91.

Налоговая декларация 3-НДФЛ: образцы листа 3, Д1 и Д2

Практика показывает, что наибольшее число вопросов вызывает Лист Д1 в 3-НДФЛ за 2021 год, поскольку он позволяет вернуть часть расходов, потраченных на новострой или покупку недвижимости. Поэтому нашу консультацию мы решили всецело посвятить его заполнению: когда и как.

Как заполнить Лист Д1 в 3-НДФЛ за 2021 год

В начале вносятся сведения в ячейку кода общероссийского классификатора муниципальных образований. Его определение производится согласно территориальному нахождению плательщика, то есть, фактически на какой территории он будет осуществлять перевод средств в государственную казну.

Заполнить 3 ндфл при продаже земельного участка

Не всем удобно идти в налоговую по месту регистрации, просить бланк и вручную его заполнять. Больше свободного времени находишь, сидя за компьютером. И поэтому простейшим способом заполнения налоговой декларации КНД 1151020 будет регистрация на официальном сайте ФНС.

Еще почитать: До скольки можно шуметь в квартире 2021 в воронеже

Образец заполнения декларации 3 НДФЛ в 2021 году: пример

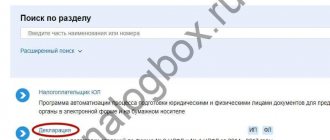

- или воспользоваться специальными программами для заполнения. Так, к примеру, на сайте ФНС www.nalog.ru в разделе «Программные средства – Декларация» содержится разработанная налоговыми органами программа, которую, предварительно установив на свой компьютер, можно использовать для заполнения налоговой декларации за 2021 год;

- или заполнить и отправить декларацию онлайн на сайте ФНС в интерактивном сервисе «Личный кабинет налогоплательщика для физических лиц». В личном кабинете можно не только подготовить, подписать электронной подписью и отправить саму декларацию, но и прилагаемые к ней документы, в т.ч. заявление на возврат налога. Поэтому такой вариант подготовки декларации можно считать наиболее удобным.

Заполнение 3 ндфл декларации в 2021 году за на квартиру

Также эти же строки заполняются тогда, когда имеются налоги, которые были переплачены. Для того чтобы вернуть излишне уплаченные деньги, необходимо также подавать декларацию.

В этом случае сведения будут указываться также, за исключением строк 040 и 050. В 040 проставляется ноль, в 050 указывается сумма излишне уплаченных налогов.

Если же уплачивать налоги не нужно, то в обеих строках будут указываться нули.

Декларация 3-НДФЛ: инструкция по заполнению в 2021 году

И теми и другими налогоплательщиками должна заполняться налоговая декларация 3 — НДФЛ 2021 года. В прошлом году изменений, касающихся норм налогообложения физических лиц, в Налоговом кодексе не было, да и сам отчетный бланк сильно не поменялся. Тем не менее, чтобы налоговая служба приняла документы сразу, необходимо произвести заполнение 3 НДФЛ в 2021 году безупречно.

3 ндфл за 2021 год как заполнить

Продажа квартиры всегда связанна с огромным количеством бумажной волокиты. Продавцу нужно представить в налоговую службу декларацию по форме 3-НДФЛ. Это отчетный документ о вырученной с продажи прибыли, согласно которому гражданин платит государство подоходный налог на доходы физических лиц.

Подача 3-НДФЛ при продаже недвижимости

31 Авг 2021 stopurist 47

Источник: https://uristtop.ru/vzyskanie-alimentov/kak-zapolnit-list-d2-3-ndfl-za-2021-god